Une fois le rêve de création de richesse brisé, comment les fonds retirés de Scroll doivent-ils être alloués ?

Original | Odaily Planet Daily ( @OdailyChina )

Auteur : Azuma ( @azuma_eth )

Scroll a officiellement lancé son premier airdrop de saison la semaine dernière, mais la situation globale des revenus a été assez décevante. De nombreux utilisateurs ont crié au scandale, et certains ont même déclaré que Scroll avait mis fin à l'effet créateur de richesse des airdrops.

L'auteur a également calculé approximativement la situation de rendement personnel. Au total, il avait configuré environ 10 000 dollars américains sous forme d'ETH et d'USDC sur le réseau Scroll (dont la majeure partie se trouvait dans Aave et une petite partie dans Pencils Protocol), pendant environ six mois (seule la durée de l'activité des points Session Zero après son lancement en avril a été calculée, et il y a eu une interaction réelle au début). Le revenu total final du largage aérien était légèrement inférieur à 500 dollars américains (car le montant était faible et la collecte était tardive, ce n'était pas très bon de vendre le nœud). Sans tenir compte de l'usure, le rendement annualisé est d'environ 10%, mais si l'on prend en compte l'usure importante liée à l'entrée et à la sortie du réseau au début, le rendement réel devrait être inférieur, voire inférieur au niveau général de revenu de gestion financière sur la chaîne actuelle.

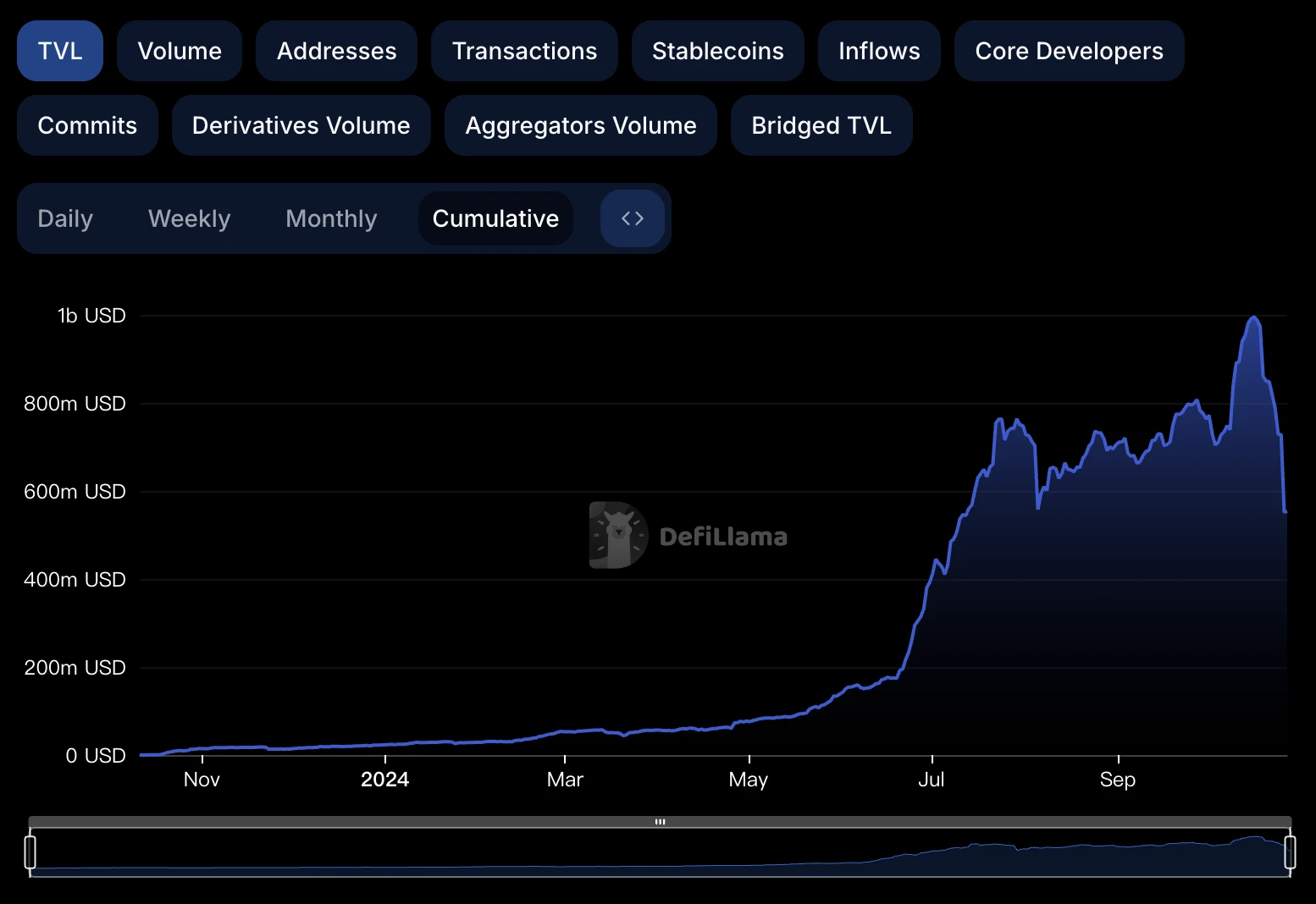

Alors que la poussière du largage aérien retombe, il n'est pas surprenant qu'une grande quantité de fonds s'écoule rapidement de Scroll. Les données de DeFillama montrent que la valeur totale verrouillée (TVL) de Scroll est actuellement d'environ 10550 millions de dollars US, qui a diminué de 44,61 TP9T par rapport au pic historique de 1091 millions de dollars US du 16 octobre (3 jours avant l'instantané du largage aérien), soit presque la moitié.

Face à la fuite d'argent réel, certains écosystèmes ont commencé à appeler ouvertement à l'absorption de ces fonds de liquidité. Victor Ji, co-fondateur de Manta Network, a un jour imité les moqueries de Scrolls sur Blast et a déclaré que les utilisateurs déçus par Scroll peuvent se rendre dans l'écosystème pour découvrir les activités de Gas Gain.

Il y a quelques jours, j'ai personnellement retiré les fonds de Scroll, j'ai donc également été confronté au problème de savoir comment réaffecter ces fonds.

Dans ce qui suit, nous allons trier les opportunités actuelles de gestion financière à haut rendement dans plusieurs écosystèmes traditionnels. Les catégories se concentreront sur les revenus sans perte portant intérêt pur, mais n'excluront pas de profiter d'autres opportunités potentielles de largage aérien. Il convient de souligner que pour des raisons de sécurité et de facilité de gestion, cet article n'abordera que les opérations de base au sein de chaque protocole de tête écologique, mais les risques de sécurité sur la chaîne sont partout et les utilisateurs doivent toujours être responsables de la sécurité de leurs propres fonds, DYOR.

Étant donné que la plupart des fonds retirés de Scroll sont des ETH et des stablecoins, l’article suivant se concentrera uniquement sur ces deux actifs.

ETH

L'ETH est actuellement au centre de la controverse et ses faibles performances ont amené de nombreux utilisateurs à se demander s'ils devaient continuer à le détenir. Si vous n'envisagez pas de réduire vos avoirs en ETH à court terme, il est toujours recommandé aux utilisateurs d'utiliser l'ETH entre leurs mains de manière flexible pour générer des intérêts et maximiser leurs rendements.

À en juger par l'état actuel du développement des applications de l'écosystème Ethereum, les opportunités de profit potentielles avec une forte capacité de stockage d'eau doivent encore se concentrer sur la voie du re-staking. Après avoir émis des pièces, EigenLayer pourra se concentrer davantage sur Symbiotic et Karak, qui ont relativement moins de concurrence, en particulier Symbiotic, qui est soutenu par Lido et Paradigm.

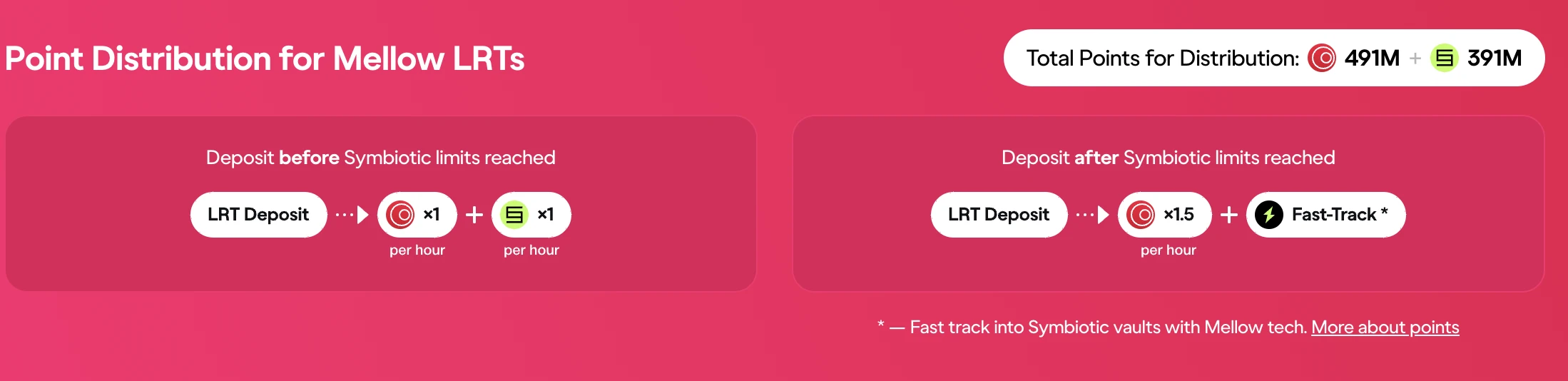

Pour Symbiotic, vous pouvez déposer directement sur le protocole ou l'exécuter via des protocoles de re-pledge de liquidité (LRT) tels que Mellow Finance (ether.fi et Renzo sont également pris en charge). La raison en est que les multiples pools LST grand public de Symbiotic sont pleins et que le protocole LRT peut coordonner les catégories d'actifs en votre nom ou attendre que le quota soit à nouveau ouvert ; deuxièmement, grâce au protocole LRT, vous pouvez gagner une couche supplémentaire de points de protocole LRT en même temps, amplifiant ainsi les attentes en matière de largage aérien.

En prenant Mellow comme exemple, après avoir déposé des fonds dans le protocole, si les fonds ne sont pas encore entrés dans Symbiotic au niveau de la couche inférieure, vous pouvez gagner des points Mellow 1,5 fois plus rapidement ; si les fonds sont déjà entrés, vous pouvez gagner des points Symbiotic et Mellow en même temps, ainsi que des revenus de jalonnement ETH de base (environ 3%).

Pièces stables

Relativement parlant, les stablecoins offrent bien plus d’options que l’ETH. Peut-être parce que le marché montre des signes de réchauffement, les revenus des dépôts et les taux de financement des contrats de prêt en chaîne ont augmenté dans une certaine mesure, ce qui signifie également qu’il existe actuellement de bonnes opportunités de générer des intérêts sur les stablecoins dans de nombreux écosystèmes.

Réseau principal Ethereum

Sur le réseau principal Ethereum, deux pools sont actuellement recommandés.

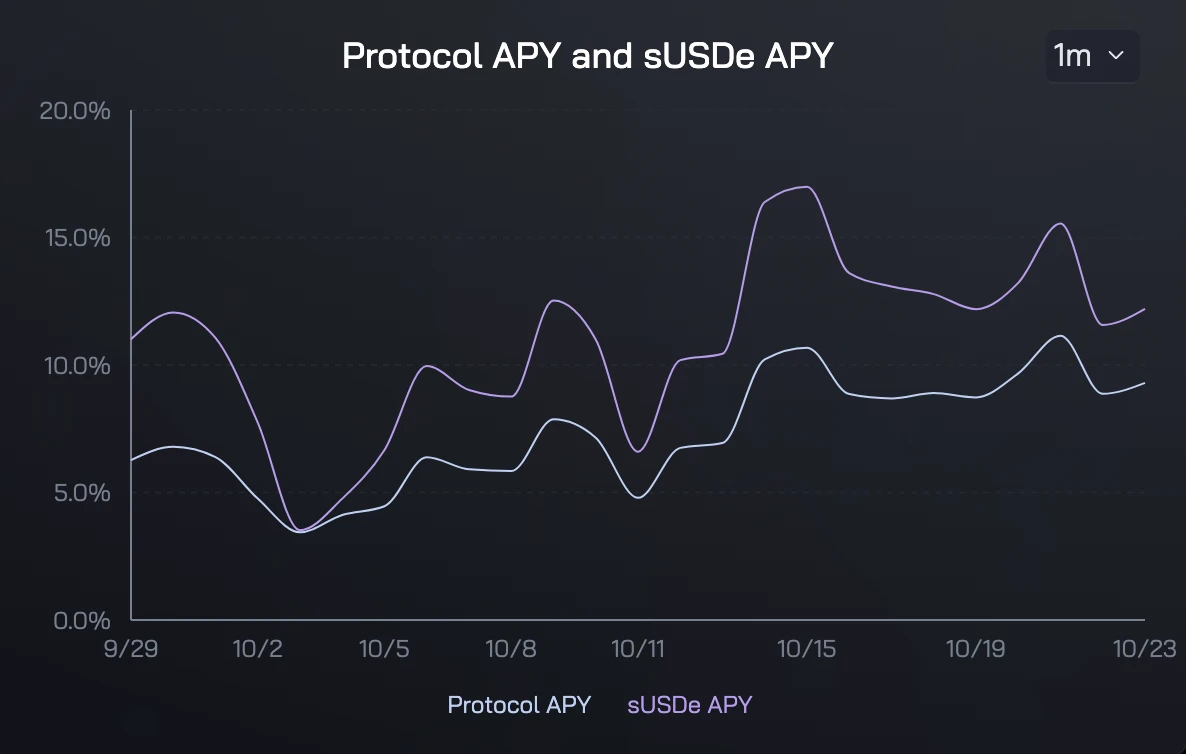

L'un d'eux est Ethenas sUSDe, qui est l'USDe promis. Avec la reprise du taux de financement, le rendement du sUSDe lui-même a rebondi à 13%.

En outre, la détention statique de sUSDe peut également accumuler passivement des points Ethena , qui devraient être monétisés via la prochaine série de largages aériens d'Ethena ; en outre, les utilisateurs peuvent également déposer des sUSDe directement dans le Symbiotic mentionné ci-dessus (le quota est plein, vous devez attendre), et obtenez des points de récompense Symbiotics en même temps.

L'autre est l'USDS de Sky (anciennement Maker). Les utilisateurs peuvent déposer directement sur le marché USDS de Spark ou d'Aaves pour obtenir un rendement de stablecoin pur d'environ 6,5%.

En outre, Le fondateur de Sky, Rune Christensen, a également déclaré que des incitations au largage aérien de SKY seraient offertes à ces deux principaux marchés. – mais il y a une variable ici. La communauté Sky envisage de changer son nom pour devenir Maker. Une option potentielle dans le sens du changement de nom semble être d’abandonner le nouveau jeton SKY et d’utiliser à nouveau MKR comme seul jeton de gouvernance du protocole. Les utilisateurs doivent continuer à prêter attention à ces progrès.

Solana

Dans l'écosystème Solana, il y a quelqu'un qui aime l'artefact d'investissement fixe JLP (essentiellement un jeton d'indice de BTC, ETH, SOL, USDT et USDC, mais qui a également des propriétés portant intérêt). Cependant, compte tenu de la récente augmentation de SOL, il n'est pas recommandé d'utiliser directement des pièces stables pour acheter du JLP pour le moment . Nan Zhi, un expert PVP de Planet Daily, a suggéré un jour que JLP pourrait être utilisé pour arbitrer des positions relativement hautes et basses dans SOL. Il est recommandé de prêter attention à notre chronique sur le compte rendu complet des opérations éditoriales.

Après avoir travaillé dur pendant une année entière, en y repensant, il serait préférable de se contenter de se coucher et de prendre JLP.

Relativement parlant, il est plus recommandé aux utilisateurs de simplement déposer PYUSD dans marginfi et Kamino pour gagner des intérêts. Le premier a actuellement un rendement d'environ 7%, et le second d'environ 9% . Les deux protocoles peuvent accumuler des points de revenu , mais marginfi, qui n'a pas encore émis de pièce, a peut-être des attentes plus élevées que Kamino, qui a déjà largué deux cartouches.

Après avoir déposé des actifs, les utilisateurs qui souhaitent gérer activement la santé de leurs positions peuvent envisager de prêter du SOL, puis de le déposer dans des protocoles populaires de l'écosystème Solana tels que Solayer qui n'ont pas encore émis de jetons pour gagner des revenus de largage aérien . Bien que le prêt de SOL nécessite le paiement de 6% d'intérêts, il suffit d'être couvert par les revenus de jalonnement SOL (généralement autour de 8%) obtenus après le dépôt.

Sui

Il y a quelque temps, Sui a enflammé le marché secondaire, et les rendements financiers de plusieurs protocoles DeFi majeurs sur sa chaîne sont actuellement relativement objectifs.

Alors que l'USDC natif entre officiellement dans le réseau Sui, je recommande personnellement d'utiliser l'USDC natif pour déposer directement sur NAVI ou Scallop afin d'éviter les risques de protocole derrière le stablecoin ponté.

Actuellement, les rendements natifs USDC sur NAVI et Scallop sont respectivement de 7% et 8% La structure de rendement du premier est stablecoin + NAVI + SUI, tandis que le second est entièrement composé de stablecoins.

Starknet

Bien que la performance du prix de la pièce Starknets soit moyenne, son DeFi Spring est toujours assez attractif – un calcul approximatif montre que par rapport au parachutage Scroll, les revenus miniers ici pendant la même période sont encore plus élevés.

Actuellement, les deux principales plateformes de prêt sur Starknet, zkLend et Nostra, peuvent fournir des rendements proches de 10% pour l'USDC et l'USDT . Les revenus sont principalement composés de STRK, qui peuvent être utilisés pour payer le gaz du réseau (c'est-à-dire qu'il n'est pas nécessaire de configurer ETH comme gaz, ce qui est relativement plus pratique).

Il convient de noter que le prix du STRK lui-même est entré dans un état de faible volatilité. Si vous avez l'intention de gérer activement vos positions LP, vous pouvez configurer le pool de liquidité STRK-ETH via EKUBO, avec le taux de rendement le plus élevé atteignant 70+%.

Autres opportunités de revenus potentielles

Ce qui précède ne mentionne que les stratégies porteuses d'intérêt de quelques protocoles relativement courants au sein de l'écosystème. L'objectif principal est de prendre en compte la sécurité et de faciliter les opérations de copie des utilisateurs.

En fait, les possibilités de profit ne manquent pas dans le monde actuel de la blockchain. Par exemple, zkSync Era lancera bientôt un plan d'incitation de 300 millions de ZK, et le montant total de l'incitation est même proche du montant du largage aérien de Scrolls. De plus, les utilisateurs peuvent également utiliser le plan de fractionnement de Pendles pour obtenir des rendements plus élevés et plus stables.

Mais nous voulons quand même vous rappeler que les risques de sécurité sur la chaîne sont partout et que les utilisateurs sont responsables de la sécurité de leurs propres fonds, DYOR.

Cet article provient d'Internet : Après que le rêve de créer de la richesse grâce au parachutage soit brisé, comment les fonds retirés de Scroll devraient-ils être alloués ?

En relation : Découvrez la nouvelle génération de jeux Ton du Safepal Ton Fest

Introduction Récemment, Telegram (TG) et le réseau Ton sont devenus fréquemment des sujets brûlants. Le 28 août, en raison d'une augmentation des transactions $DOGS, le réseau Ton a été congestionné, provoquant une surcharge de la fonction de récupération de place et une perte temporaire de consensus pour de nombreux nœuds de vérification. Afin de rétablir le fonctionnement normal du réseau, les nœuds de vérification doivent être redémarrés vers midi. Alors, quelles applications existe-t-il sur le réseau Ton ? Qui sont ses utilisateurs ? Explorons ensemble. 1. État actuel de l'écosystème Ton L'écosystème Ton s'appuie sur 1 milliard d'utilisateurs de TG. Après six mois de développement rapide, le nombre de portefeuilles actifs sur la chaîne Ton a atteint 14 millions, mais le taux de pénétration n'est que de 1,4%. En revanche, le taux de pénétration de WeChat Pays en 2023…