Rapport de recherche Ark Invest : Staking Ethereum = Obligations du Trésor américain dans l'économie crypto

Source : Ark Invest

Traduction originale : BitpushNews Mary Liu

introduction

Alors que Bitcoin consolide sa position en tant que réserve de valeur numérique fiable et seul actif doté d'une politique monétaire fondée sur des règles, Ethereum (le réseau) et Ether (ETH) (l'actif) semblent gagner du terrain avec un potentiel similaire. En fait, l'ETH est en passe de devenir un actif de qualité institutionnelle avec un potentiel de rendement.

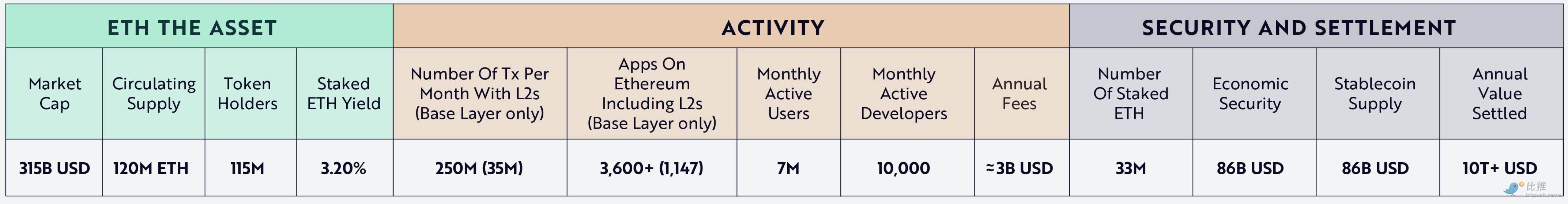

En tant que seul actif numérique qui génère réellement des revenus, l'ETH semble avoir des caractéristiques uniques et distinctives qui en font un indicateur de référence dans l'espace des actifs numériques. L'ETH joue déjà un rôle clé sur les marchés financiers privés et publics, influençant la politique monétaire des réseaux et applications numériques connexes et mesurant la santé du vaste écosystème des actifs numériques. Avec une capitalisation boursière d'environ 110315 milliards de dollars et des millions d'utilisateurs actifs par mois, le réseau Ethereum atteint une valeur économique significative, comme le montre la figure ci-dessous.

Source : ARK Investment Management LLC, données au 15 août 2024.

Le rendement de jalonnement de l'ETH a déjà influencé d'autres registres de contrats intelligents, le rendant différent des autres actifs numériques en dehors du Bitcoin.

De même, les titres du Trésor américain jouent un rôle clé dans l’économie traditionnelle de diverses manières : en fixant les taux d’intérêt de référence, en servant de réserve de valeur de qualité en période d’incertitude et en influençant les attentes du marché concernant les conditions économiques futures.

Nos recherches montrent qu'en tant qu'actif, l'ETH commence à développer des propriétés similaires à celles des bons du Trésor américain dans l'espace des actifs numériques. Le potentiel de l'ETH à générer du rendement - et son utilisation généralisée comme garantie dans les transactions d'actifs numériques - apparaissent comme deux de ses qualités les plus uniques et les plus importantes.

Les investisseurs peuvent gagner des rendements sur l'ETH en jalonnant l'ETH pour protéger le registre Ethereum. En d'autres termes, techniquement, ce rendement n'est pas le rendement natif de l'actif ETH. Les produits dérivés de jalonnement de liquidité tels que Lido, Rocket Pool ou Frax offrent un moyen de tokeniser l'ETH jalonné et ses rendements. Le jalonnement de liquidité permet aux utilisateurs de jalonner leur ETH tout en maintenant la liquidité en recevant des jetons dérivés représentant leur ETH jalonné. Une autre méthode appelée jalonnement unique permet un contrôle plus direct des actifs jalonnés et obtient des rendements plus élevés, mais bloque l'ETH.

L’objectif de cet article est d’identifier et défiLes caractéristiques uniques de l'ETH. Qu'est-ce qui rend l'ETH si spécial ? Comment se distingue-t-il dans l'univers plus large des actifs ? Nous souhaitons répondre aux questions suivantes :

-

Comment l'ETH génère-t-il des revenus ?

-

Comment le rendement de la valeur extractible des mineurs (MEV) prédit-il les cycles économiques ?

-

L’ETH a-t-il des propriétés similaires à celles des obligations ?

-

Le jalonnement et le re-jalonnement améliorent-ils la capacité de l'ETH à servir de garantie programmable ? Si oui, comment ?

-

Le rendement de jalonnement de l'ETH deviendra-t-il un rendement de référence pour le crypto économie ? Si oui, dans quel sens ?

-

Dans la classification standard des actifs traditionnels, quels sont les attributs globaux de l’ETH ?

1. Comment l'ETH génère-t-il des revenus ?

La preuve d’enjeu (PoS) est un algorithme de consensus relativement nouveau qui est plus économe en énergie que la preuve de travail (PoW). Pourquoi ? Dans la preuve d’enjeu, l’algorithme de consensus sélectionne des validateurs – équivalents aux mineurs dans la preuve de travail – pour créer de nouveaux blocs et vérifier les transactions en fonction du nombre de pièces qu’ils détiennent et du nombre de pièces qu’ils sont prêts à mettre en jeu en tant que garantie. Plus il y a de pièces mises en jeu, plus la probabilité d’être sélectionné pour construire et vérifier le bloc suivant est élevée. Par conséquent, au lieu de nécessiter une grande puissance de calcul, le système PoS exige que les validateurs fassent un gros investissement dans le réseau – s’ils vérifient des transactions frauduleuses ou violent les règles de base du protocole, ils peuvent perdre ces mises. Les mises des validateurs peuvent dissuader la fraude, tout comme les coûts d’électricité que les mineurs de Bitcoin paient pour participer au réseau. Les deux garantissent que chaque participant agit avec rationalité économique et intégrité.

Lorsque le réseau Ethereum est passé à Ethereum 2.0, son protocole est passé de la preuve de travail à la preuve d'enjeu. La mise en œuvre de la dernière mise à jour de la politique monétaire d'Ethereum, EIP-1559, a introduit une nouvelle structure de marché des frais. Ces deux changements modifient la façon dont l'ETH génère et distribue ses revenus.

Le rendement de l'ETH est basé sur les trois facteurs suivants :

Émission (≈ 2,8% TAEG) + Pourboires (

Examinons plus en détail chaque composante des revenus.

Problème

En septembre 2024, le réseau Ethereum ajoutait environ 940 000 ETH par an, ce qui équivaut à un rendement annualisé (APY) d'environ 2,8% au taux de jalonnement actuel. Le taux de jalonnement évolue au fil du temps en fonction du montant d'ETH mis en jeu. Plus le taux de jalonnement est élevé, plus le rendement d'émission est faible, car il est réparti de manière égale entre les validateurs participants en fonction de leurs mises pondérées. Il est important de noter que le réseau Ethereum garantit un taux d'émission annuel minimum de 1,5%, et dans le cas peu probable où 100% d'ETH doivent être mis en jeu et qu'il n'y a aucune transaction sur la blockchain, tous les validateurs qui sécurisent le réseau en parvenant à un consensus et en traitant les transactions reçoivent une émission.

Conseils

Les « pourboires » sont des frais facultatifs introduits par la mise à niveau de Londres et l'EIP-1559 que les utilisateurs peuvent inclure dans les transactions Ethereum. Les pourboires sont des « frais prioritaires » car ils incitent les validateurs à prioriser les transactions au sein d'un bloc.

Lorsqu'un utilisateur souhaite effectuer une transaction, il doit payer des frais de base et peut choisir de payer un pourboire. Les frais de base sont ajustés de manière dynamique en fonction de la congestion du réseau et les frais augmentent lorsque le réseau est plus occupé. Les frais de priorité ou les pourboires sont facultatifs si l'utilisateur souhaite accélérer la transaction. En fait, les frais de priorité sont un coût qui évolue en fonction de l'utilisation et de la congestion du réseau.

MEV

En plus de l'émission et des pourboires, les validateurs collectent également des récompenses de « valeur extractible par les mineurs » (MEV), ou des bénéfices supplémentaires gagnés en incluant, en excluant ou en réorganisant des transactions dans les blocs qu'ils génèrent.

Le MEV est l'équivalent du « paiement pour le flux d'ordres » (PFOF) sur les marchés traditionnels : un revenu supplémentaire versé par les teneurs de marché et les traders à haute fréquence aux validateurs pour hiérarchiser leur flux de transactions. Comme les pourboires, le rendement est volatil car il dépend de l'offre et de la demande d'espace de bloc et tire parti des traders moins informés qui négocient sur le réseau. Il est important de noter que les récompenses MEV ne sont disponibles que pour les validateurs qui utilisent des clients MEV (tels que MEV Boost).

Frais de base

Il est important de noter que les frais de base (encore une fois, le coût standard de l'envoi d'une transaction) n'ont pas d'impact sur le rendement. Au lieu de cela, ils sont brûlés et ne fournissent pas de flux de trésorerie direct aux stakers. Dans le cadre de la mise à niveau EIP 1559, le mécanisme des frais de base rend les frais plus prévisibles et le réseau Ethereum plus convivial.

Seuls les frais de base et l'émission peuvent modifier l'offre totale d'ETH. Les jetons ETH que les utilisateurs paient pour les frais de base sont définitivement supprimés de l'offre totale. Si les frais de base sont suffisamment élevés (supérieurs à 23 gwei sur les marchés actuels) et que le nombre de burns dépasse l'émission du réseau (940 000 ETH par an), l'offre totale d'ETH en circulation diminuera au fil du temps, ce qui rendra le protocole déflationniste. Inversement, si l'émission du réseau est supérieure aux frais de base brûlés, le réseau sera inflationniste.

Deux dynamiques soutiennent la tendance déflationniste de l'offre d'ETH. Tout d'abord, le mécanisme de preuve d'enjeu (PoS) d'Ethereum permet aux validateurs de réduire les dépenses d'exploitation (Opex) et les dépenses d'investissement (Capex) associées à l'exploitation des serveurs réseau. En d'autres termes, les coûts énergétiques et de centre de données associés aux machines PoW et ASIC n'existent pas dans PoS.

Deuxièmement, en tant que principale plate-forme de contrats intelligents, le réseau Ethereum fonctionne avec une limite de 14 transactions par seconde au niveau de la couche inférieure. Grâce à son code rigoureusement testé, Ethereum a attiré les développeurs les plus actifs, les applications les plus larges et la valeur de règlement la plus élevée en seulement neuf ans de développement.

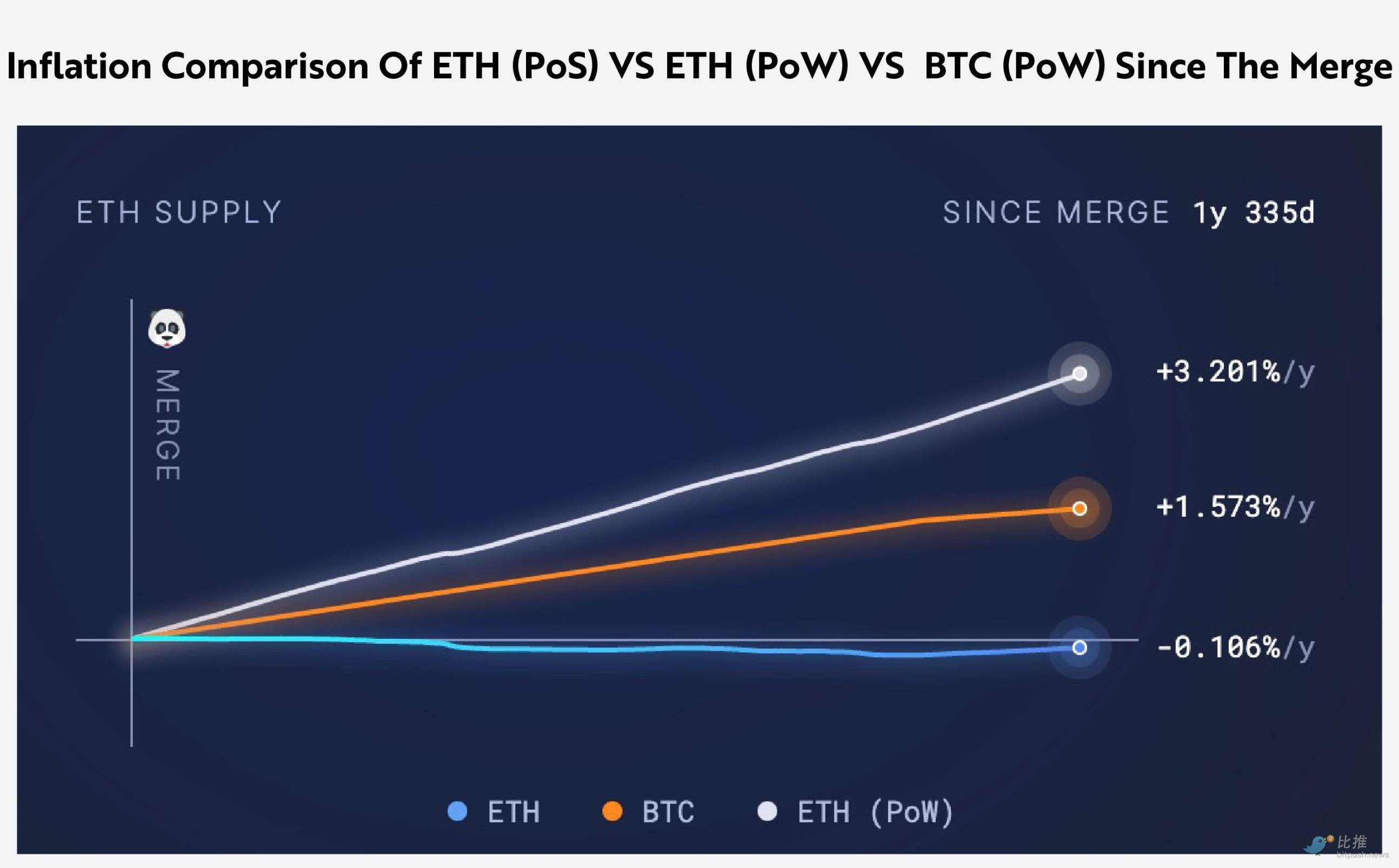

Depuis la transition vers le PoS et la mise en œuvre de l'EIP 1559 le 15 septembre 2022, le réseau Ethereum agit comme un actif déflationniste net, réduisant l'offre en moyenne de 0,106% par an. Si Ethereum continuait à fonctionner selon le PoW, sans l'EIP 1559, l'offre du réseau augmenterait de 3,2% par an, comme indiqué ci-dessous.

Source : Ultra Sound Money. Données obtenues le 15 août 2024. Comparaison des taux d'inflation d'ETH (PoS) vs. ETH (PoW) vs. BTC (PoW) depuis la fusion.

2. Comment le rendement de la valeur extractible des mineurs (MEV) prédit-il les cycles économiques ?

Comme mentionné ci-dessus, les revenus de la valeur extractible des mineurs (MEV) représentent une partie des revenus de jalonnement d'ETH. Dans cette section, nous examinerons de plus près la MEV, en nous concentrant plus particulièrement sur la manière dont elle est générée et sur la façon dont elle prédit l'activité économique et les cycles du marché.

Le MEV est l’équivalent du paiement pour le flux d’ordres (PFOF) dans la finance traditionnelle, qui se produit lorsque les teneurs de marché et les sociétés de trading haute fréquence paient des frais supplémentaires aux validateurs pour contourner la file d’attente standard d’Ethereum Mempool, donnant ainsi la priorité à leurs packages de trading. De même, dans le monde financier traditionnel, des sociétés comme Citadel Securities paient des frais à des plateformes telles que Robinhood, TD Ameritrade, Charles Schwab et Fidelity pour orienter le flux d’ordres des clients dans leur direction. En fait, le MEV est né pendant le boom de l’ICO ETH en 2017 en tant que forme de base de pot-de-vin prioritaire. À l’ère de l’ICO, les participants et les investisseurs qui achetaient des jetons de certains projets devaient déposer de l’ETH dans des contrats intelligents en échange du jeton natif du projet. À mesure qu’ils devenaient de plus en plus populaires, l’émission de jetons est devenue sursouscrite et fonctionnait selon le principe du premier arrivé, premier servi. Afin d’être parmi les premiers à déposer de l’ETH dans ces contrats intelligents, les participants ont soudoyé les validateurs hors chaîne.

Comme le PFOF, le MEV reflète souvent l'activité de trading de détail, car les teneurs de marché sont prêts à payer plus pour des ordres moins informés que pour des ordres informés. Tout comme les paiements PFOF sont une mesure des dépenses excessives et de l'appétit pour le risque dans le domaine des actions de détail, le MEV joue un rôle similaire dans la prévision des récessions et des cycles économiques dans l'écosystème Ethereum, comme indiqué ci-dessous.

Source : ARK Investment Management LLC, 2024, basé sur les données de Daytradingz.com et MEV-Explore v1 au 9 juin 2024. À titre informatif uniquement.

Bien que le MEV sur Ethereum soit comparable aux revenus générés par le PFOF sur le marché boursier, le MEV en pourcentage de la capitalisation boursière totale des jetons ETH et ERC-20 est bien plus élevé que celui du marché boursier américain. Depuis la fusion, les $790 millions de revenus extraits chaque année au prorata représentent 0,20% de la capitalisation boursière de $315 milliards d'ETH. Avec une capitalisation boursière totale des jetons ETH et ERC-20 d'environ $500 milliards, le pourcentage de revenus extraits tombe à 0,15%, ce qui est toujours 27 fois supérieur aux $2,891 milliards de revenus du PFOF, qui représentent 0,0056% des $50 billions de capitalisation boursière du marché boursier américain. Dans ses premiers stades de développement, les mécanismes de routage des ordres d'Ethereum sont plus coûteux que ceux de la finance traditionnelle, mais il convient de noter qu'Ethereum prend en charge une gamme plus large de types d'ordres via des contrats intelligents - tels que les prêts flash, le jalonnement, les swaps - et d'autres interactions avec des applications décentralisées.

En outre, dans la finance traditionnelle, d’autres frais et centres de profit (frais de courtage, frais de change et bénéfices des fonds spéculatifs) constituent la principale source de revenus des PFOF. Ces coûts ne sont pas transparents mais sont essentiels à la structure globale des coûts des transactions financières traditionnelles.

Selon les modèles historiques de PFOF dans la finance traditionnelle, une augmentation des revenus de PFOF est associée à une augmentation de l'activité de détail impliquant des traders moins informés, tandis qu'une diminution de PFOF suggère le contraire.

Par exemple, entre 2021 et 2022, les revenus PFOF de Robinhood ont chuté de 40%, passant de $974 millions à $587 millions, les taux d'intérêt ayant été multipliés par 16, signalant le début du marché baissier. Il en va de même pour MEV, où l'espace de bloc utilisé par les sociétés de trading haute fréquence et les robots MEV a été divisé par cinq entre juillet et octobre 2021, avant le grave marché baissier des crypto-monnaies de 2022, comme indiqué ci-dessous.

Source : ARK Investment Management LLC, 2024, basé sur les données d'Explore.flashbots.net au 15 août 2024.

Nos recherches montrent que la majorité des MEV de l'année à venir pourraient être extraites et redistribuées sur la couche 2. La couche 2 est un protocole secondaire construit sur Ethereum. Ils améliorent l'évolutivité et l'efficacité en traitant les transactions en dehors de la chaîne principale tout en tirant parti de sa sécurité, en raccourcissant les délais de transaction et en réduisant les frais de transaction.

Au cours des deux prochaines années, nous prévoyons que plus de 90% de transactions totales auront lieu sur la couche 2. S'adressant aux investisseurs particuliers plus sensibles aux prix, la couche 2 devrait dominer l'activité de trading ETH, gagnant un pourcentage plus élevé de revenus provenant de MEV, qui sera plus important à mesure que les trieurs (ou validateurs pour la couche 2) deviendront plus décentralisés.

Aujourd'hui, les réseaux de couche 2 dominants Arbitrum et Optimism fonctionnent tous deux avec un seul trieur, ce qui signifie que l'espace de bloc n'est pas vendu aux enchères au plus offrant. Au lieu de cela, les transactions sont triées selon le principe du premier arrivé, premier servi, et ne peuvent pas être réorganisées par les chercheurs ou les constructeurs de blocs.

Par conséquent, certaines formes de MEV (valeur maximale extractible) ne sont pas possibles, ce qui indique que la MEV est nettement inférieure à celle des États plus avancés dotés de plusieurs séquenceurs décentralisés et d'une infrastructure MEV plus mature.

Le rendement MEV est un sous-ensemble du rendement global de l'ETH et devient un indicateur fiable de l'activité et des cycles économiques sur la blockchain Ethereum. Par rapport à la finance traditionnelle, le MEV est dominé par les transactions de détail et la proportion de flux de capitaux insuffisamment informés est plus élevée. Le MEV est une mesure de l'activité et de la santé économique, qui affecte le rendement de l'ETH dans le cycle et fournit un cadre pour évaluer les registres de niveau 1.

3. L’ETH a-t-il des propriétés similaires à celles des obligations ?

Les actifs à revenu fixe, en particulier les obligations, existent depuis des centaines d’années et constituent l’un des moteurs financiers les plus importants de l’économie. Les obligations représentent des prêts accordés par les investisseurs à des emprunteurs, généralement des entreprises ou des gouvernements. Nos recherches montrent que, bien qu’elles ne soient pas équivalentes aux obligations souveraines, les stETH présentent des caractéristiques similaires à celles-ci, et ces similitudes méritent d’être explorées.

Les similitudes et différences les plus importantes entre le jalonnement d’ETH et d’obligations souveraines sont les suivantes :

-

Composition des obligations : obligations souveraines contre engagement ETH

-

Émetteur : Le gouvernement d'un pays contre le réseau Ethereum

-

Principal : Valeur nominale de l'obligation VS montant ETH mis en gage

-

Intérêts/Coupon : Paiements d'intérêts périodiques (généralement tous les six mois ou tous les ans) par rapport au paiement programmatique des récompenses de jalonnement

-

Échéance : Durée fixe, capital payé à l'échéance ou illimité (l'ETH reste jalonné jusqu'à ce qu'il ne soit plus jalonné)

-

Liquidité : négociation des obligations Marché vs. Trading sur les systèmes centralisés et décentralisés Échanges

-

Garantie : confiance totale et crédit du gouvernement émetteur contre la valeur et la sécurité du réseau de l'ETH

Remarque : Pour la partie expirée, l'ETH mis en gage peut être retiré à tout moment, après quoi le montant initial mis en gage (appelé « principal ») peut être récupéré en plus des gains réalisés pendant cette période.

Lorsque nous abordons ci-dessous la comparaison entre le jalonnement d’ETH et les obligations souveraines, nous soulignons que leurs différences sont aussi importantes que leurs similitudes. Nous pensons que leurs profils de risque représentent la différence la plus significative entre le jalonnement d’ETH et les obligations souveraines.

Risque de crédit

Obligations souveraines : Lorsqu’un gouvernement émet une dette libellée dans la monnaie locale, il existe une possibilité que le gouvernement fasse défaut, bien que cette possibilité soit moindre pour les économies stables.

ETH jalonné : le réseau Ethereum ne peut pas faire défaut sur l'ETH jalonné, car il ne s'agit pas techniquement d'une dette. Les rendements du staking sont dérivés programmatiquement de l'activité sur la chaîne et de l'émission sur le réseau, ce qui signifie que les rendements fluctuent en fonction des performances du réseau, des niveaux d'activité et des taux de staking.

Risque d'inflation

Obligations souveraines : l’inflation de la monnaie locale peut éroder la valeur des rendements des obligations, réduisant ainsi le pouvoir d’achat.

ETH mis en jeu : si le taux d'émission de nouveaux ETH dépasse considérablement le taux de destruction des frais de base, il existe un risque d'inflation, entraînant une augmentation de l'offre, réduisant ainsi les rendements nets et diluant la valeur des paiements d'intérêts.

Risque de taux d’intérêt

Obligations souveraines : les variations des taux d’intérêt affectent les prix des obligations, la hausse des taux d’intérêt entraînant généralement une baisse des prix des obligations.

Jalonnement d'ETH : Bien qu'Ethereum lui-même n'émettra pas plusieurs obligations (plusieurs rendements de jalonnement avec différentes échéances), les changements dans les attentes de rendement sur d'autres plateformes de contrats intelligents de couche 1 peuvent affecter la valeur perçue et l'attrait du jalonnement d'ETH.

Risque de dépréciation monétaire

Obligations souveraines : une dépréciation de la monnaie locale par rapport aux autres devises peut entraîner une réduction significative de la valeur des paiements d’intérêts et du principal lors de la conversion dans d’autres devises.

Jalonnement d'ETH : La valeur de l'ETH par rapport aux autres principales crypto-monnaies et monnaies fiduciaires peut fluctuer, affectant la valeur réelle du rendement du jalonnement et du principal par rapport aux autres actifs.

Risques politiques et juridiques

Obligations souveraines : les changements de régime gouvernemental ou réglementaire pourraient affecter les remboursements des obligations et entraîner des changements dans la politique budgétaire et/ou une restructuration de la dette.

ETH jalonné : cette analogie est moins directe. L'ETH jalonné comporte des risques supplémentaires liés à la sécurité et à la gouvernance du réseau. Si les validateurs se comportent mal ou s'entendent, l'ETH jalonné peut être réduit en guise de pénalité, ce qui peut entraîner une perte potentielle du capital. Les changements réglementaires qui affectent le marché plus large des cryptomonnaies peuvent également affecter la valeur et la sécurité de l'ETH jalonné.

Risque de volatilité

Obligations souveraines : les obligations souveraines sont généralement considérées comme des placements à faible risque et à faible volatilité. Toutefois, en période d’incertitude économique ou de troubles politiques, la volatilité des obligations peut augmenter considérablement.

Jalonnement d'ETH : Le jalonnement d'ETH est plus volatil car il en est encore à ses débuts. La volatilité affectera les revenus du jalonnement et la valeur principale.

Pour modéliser la participation en ETH comme une obligation souveraine, il faut comprendre les différences entre leurs profils de risque respectifs. Bien que les deux soient soumis à l’inflation, aux variations des taux d’intérêt et à la dépréciation des devises, la nature de ces risques et leur impact peuvent être très différents. En outre, la participation en ETH introduit des risques uniques liés à la sécurité du réseau, au comportement des validateurs et aux bugs des contrats intelligents qui n’ont pas d’analogues directs dans les obligations souveraines traditionnelles.

De la même manière que pour calculer la valeur actuelle des obligations souveraines, on peut tenter de modéliser la valeur actuelle d'une obligation ETH dite garantie. La formule ajoute la valeur actuelle de chaque coupon réinvesti à la valeur actuelle de la valeur nominale de l'obligation à l'échéance. Ensuite, en modélisant le taux d'intérêt du coupon avec le rendement de l'ETH garanti et le taux d'actualisation avec le taux sans risque des bons du Trésor américain, on peut arriver au prix actuel d'une obligation ETH garantie.

Néanmoins, l’une des différences les plus importantes entre les obligations souveraines et les obligations ETH garanties est que le rendement de l’ETH garantie change tous les jours. Par conséquent, la modélisation des obligations ETH garanties nécessite de calculer le rendement moyen sur la période d’échéance. De plus, contrairement aux obligations souveraines traditionnelles, l’ETH garantie peut être dégarni ou remboursé à tout moment, et le principal peut être remboursé à tout moment.

Actuellement, l'ETH n'a pas de courbe de rendement, ce qui signifie qu'il n'y a pas de relation entre le rendement du staking et la maturité de l'actif staking. Cependant, selon nos recherches, la courbe de rendement de l'ETH pourrait changer dans les prochaines années, augmentant les similitudes avec les obligations souveraines, l'ETH étant stakingé pour différentes maturités et échéances.

4. Le jalonnement et le re-jalonnement renforceront-ils la position de l'ETH en tant que garantie programmable ?

Liquid Staking Derivatives (LSD) est un protocole conçu pour simplifier le processus de jalonnement pour les utilisateurs qui manquent d'expertise technique. LSD travaille avec des opérateurs de nœuds de confiance pour gérer les opérations de jalonnement au nom des utilisateurs. Les utilisateurs qui jalonnent ETH via Lido, l'un des principaux fournisseurs de LSD, recevront stETH. stETH est une version synthétique de leur ETH jalonné et fonctionne comme un certificat de dépôt tokenisé. Les jetons stETH sont automatiquement rééquilibrés pour refléter les récompenses de jalonnement (3,2% APY) et peuvent être convertis en ETH sur des échanges centralisés et décentralisés. Les jetons ou certificats de dépôt peuvent ensuite être utilisés pour des prêts, l'obtention d'un effet de levier, la réhypothèque et de nombreuses autres activités financières dans l'espace des actifs numériques, en particulier les applications/protocoles basés sur Ethereum.

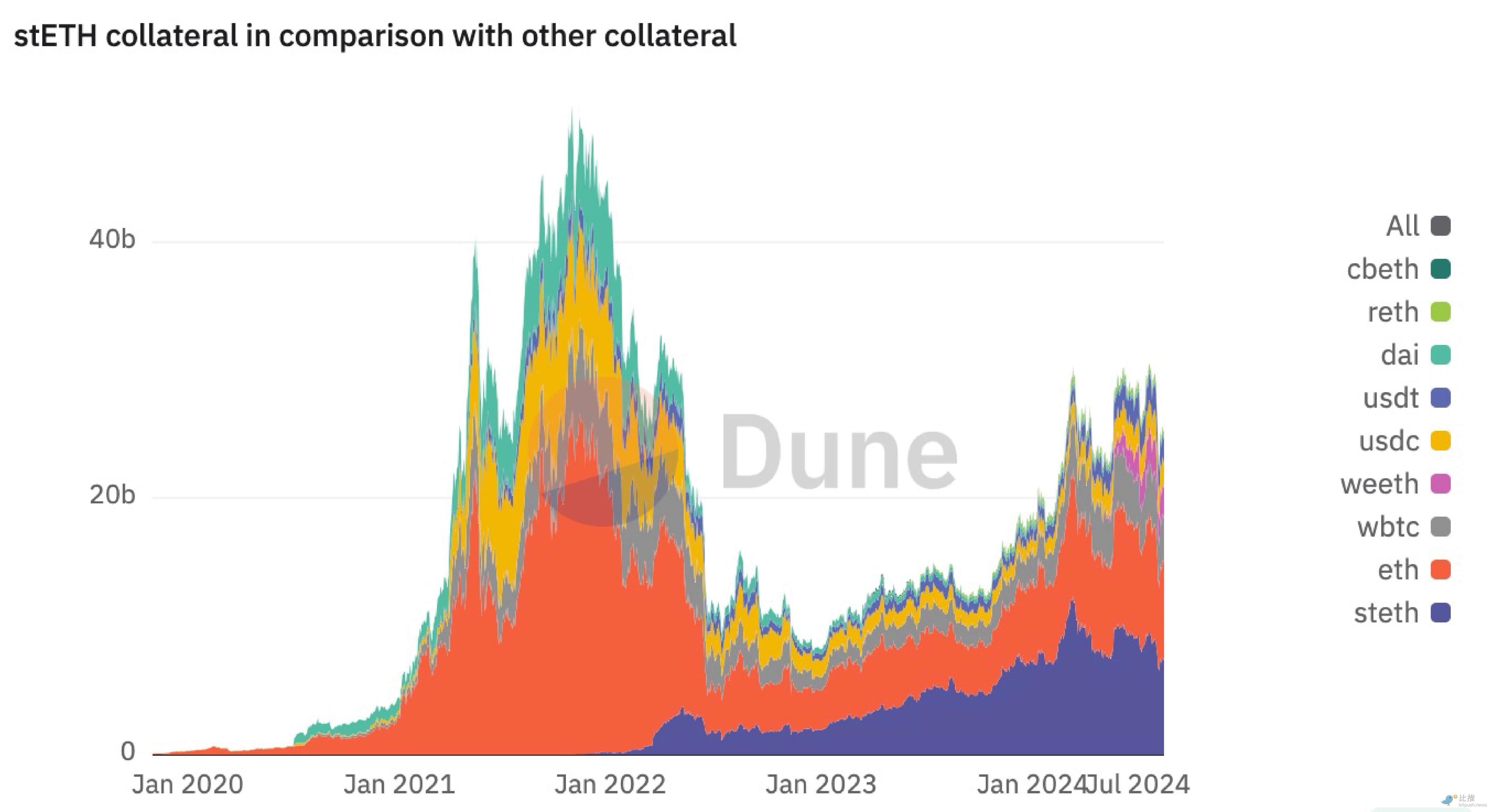

stETH est une version génératrice de rendement de l'ETH. En raison de sa programmabilité et de sa liquidité, stETH commence à remplacer l'ETH dans de nombreux protocoles et applications DeFi. En fait, stETH a remplacé l'ETH en tant que garantie de haute qualité dans l'économie Ethereum. Aujourd'hui, le stETH fourni en tant que garantie DeFi totalise environ 2,7 millions, ce qui représente environ 31% de l'ensemble de l'offre de stETH, comme indiqué ci-dessous.

Remarque : l'axe Y de gauche de ce graphique tiers est en milliards de dollars américains. Chaque abréviation affichée sur le côté droit du graphique ci-dessus représente un actif différent.

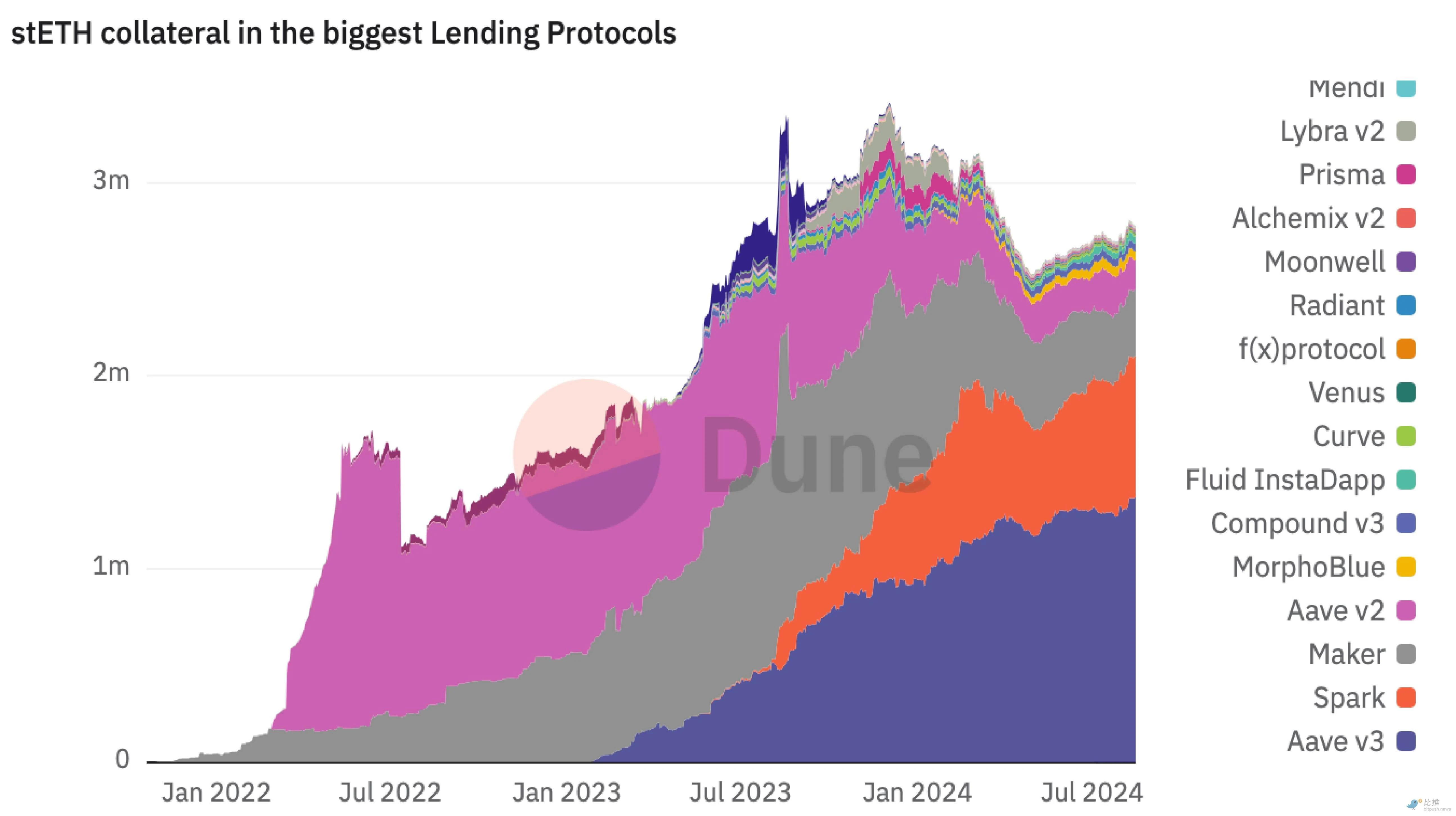

Il existe plus de 80 000 stETH dans les pools de liquidité sur Curve, Uniswap, Balancer, Aerodrome et d'autres DEX (échanges décentralisés) de premier plan. stETH est un actif à rendement qui devient la garantie préférée en raison de l'efficacité du capital qu'il offre aux utilisateurs, aux fournisseurs de liquidités et aux teneurs de marché. Actuellement, la garantie préférée sur Aave V3, Spark et MakerDao est respectivement de 1,3 million de stETH, 598 000 stETH et 420 000 stETH, qui sont verrouillés dans ces protocoles et utilisés comme garantie pour l'émission de prêts ou de pièces stables adossées à des crypto-monnaies, comme indiqué ci-dessous. Nos recherches montrent que stETH et d'autres dérivés liquides garantis par ETH deviennent la garantie de haute qualité préférée pour les activités financières au sein de l'écosystème Ethereum.

Remarque : l'axe Y de gauche de ce graphique tiers est mesuré en stETH, et non en stETH en USD. Source : Dune (collatéral @lido/stETH vs. autres garanties) au 15 août 2024.

Mais que se passe-t-il si un utilisateur souhaite obtenir des rendements plus élevés sur son ETH jalonné tout en fournissant plus d'utilité en tant que garantie ?

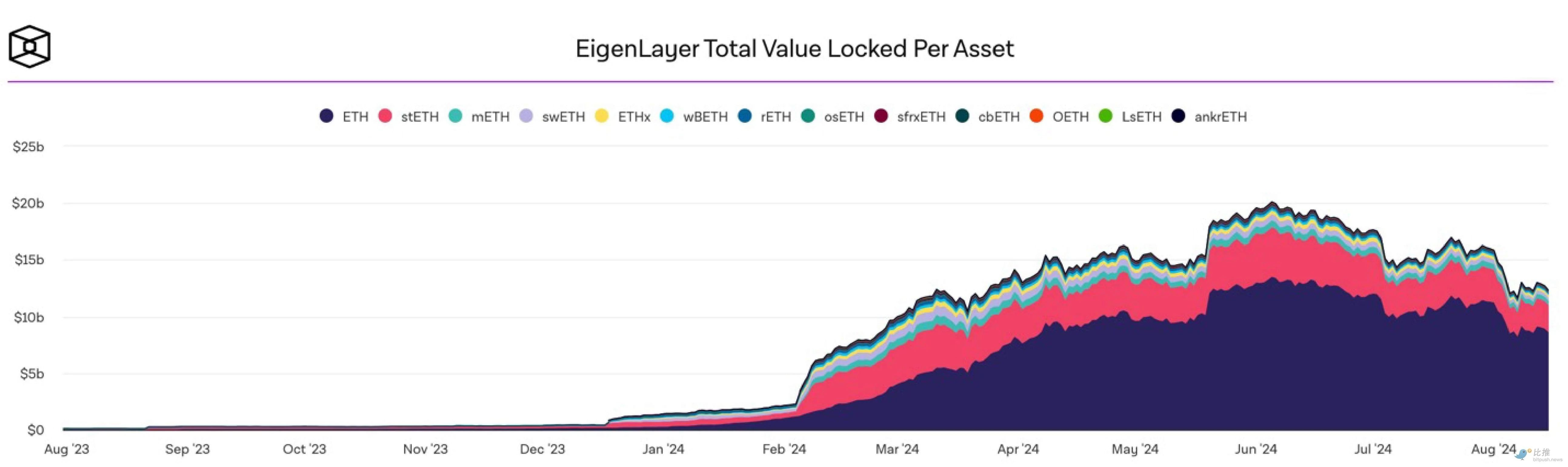

C'est exactement ce que permet Eigenlayer, un protocole de re-staking. À ce jour, Eigenlayer a accumulé 1 TP10T13 milliards de CD tokenisés d'ETH, représentant 501 TP9T de TVL Lido et environ 41 TP9T de l'offre totale d'ETH, comme indiqué ci-dessous. Les jetons dérivés de garantie liquide représentant l'ETH jalonné sur le réseau Ethereum peuvent être re-jalonnés sur la plateforme Eigenlayer, permettant à d'autres protocoles d'améliorer la sécurité de leur réseau pendant une période déterminée, un processus similaire à la location de services de sécurité.

Certains protocoles dont les tokens sont trop volatils pour assurer une sécurité réseau fiable peuvent être confrontés à des pénuries de liquidités et/ou avoir besoin de renforcer leur sécurité, ce qui peut être résolu en doublant leurs tokens ou en louant l'intégralité de leurs titres avec des garanties plus stables (comme l'ETH). Pour leurs services de sécurité, les protocoles de re-staking comme EigenLayer récompensent les re-stakers, tout comme le réseau Ethereum paie les validateurs.

Nous pensons que l’avènement du re-staking permet aux investisseurs de mieux contrôler leur profil de risque et de rendement, augmentant ainsi l’utilité et l’efficacité de l’ETH en tant que garantie dans la DeFi.

Le succès d’EigenLayer démontre que les utilisateurs et les institutions ont un fort intérêt à tirer parti de leurs avoirs en ETH de manière plus sophistiquée. En introduisant de nouveaux cas d’utilisation, EigenLayer permet aux participants de préserver leurs avoirs en ETH tout en générant un rendement supplémentaire. À mesure qu’ils émergent du lancement d’EigenLayer – tout comme stETH est né du staking natif – les jetons de re-staking liquides sont susceptibles de servir de garantie sur diverses plateformes.

Qu'il s'agisse de pools de liquidité, de plateformes de prêt, de produits structurés ou de pièces stables adossées à des crypto-monnaies, l'ETH générateur de rendement sous toutes ses formes a le potentiel de devenir la garantie programmable de choix pour les principales applications et produits de la DeFi, qu'ils soient déployés sur la couche 1 d'Ethereum ou sur l'une des couches 2 actuellement disponibles.

5. Le rendement du jalonnement de l'ETH deviendra-t-il une référence endogène pour l'économie crypto ?

Jusqu’à présent, dans cet article, nous avons décrit l’ETH jalonné comme un actif similaire aux obligations souveraines à certains égards, et avons décrit l’ETH et ses dérivés liquides jalonnés comme une garantie liquide de haute qualité dans la DeFi, prenant en charge de nombreuses applications largement utilisées. Dans cette section de l’article, nous nous concentrons sur une autre caractéristique unique du rendement du staking de l’ETH : son impact sur l’investissement dans la cryptoéconomie, qui, selon nos recherches, est comparable au rôle des bons du Trésor et des taux d’intérêt de référence fédéraux dans l’économie traditionnelle.

Aujourd’hui, les rendements de jalonnement influencent les investissements publics et privés dans le domaine des actifs numériques, tout comme le font les actifs liquides de haute qualité (HQLA) dans la finance traditionnelle. Tout d’abord, les rendements de l’ETH semblent exercer une pression significative sur les rendements natifs des contrats intelligents de couche 1 concurrents, forçant les autres blockchains à offrir des récompenses plus élevées aux validateurs en reconnaissance de leur sécurité et de leur engagement à long terme, comme indiqué ci-dessous. Si le retour sur investissement n’est probablement pas plus élevé, pourquoi les investisseurs/validateurs détiendraient-ils et jalonneraient-ils des actifs plus risqués et plus volatils ? Il est important de noter que, contrairement à l’ETH, les rendements des autres actifs ont tendance à diluer les flux de trésorerie. En d’autres termes, si un investisseur détient et ne jalonne aucun autre jeton de couche 1, l’inflation du réseau le diluera.

Source : ARK Investment Management LLC, 2024, basé sur les données de The Staking Explorer au 15 août 2024.

Le rendement de jalonnement de l'ETH augmente également le coût d'opportunité de la détention et de l'emprunt de pièces stables. Alors que son rendement natif augmente et devient la référence, l'activité de l'ETH, les frais MEV et la demande globale mettent plusieurs protocoles DeFi sous pression. MakerDAO, Aave et Compound sont trois de ces protocoles.

MakerDAO est un protocole qui gère l'émission et la gestion du stablecoin DAI. Le DAI est émis via des positions de dette garantie (CDP) lorsque les utilisateurs bloquent des garanties telles que l'ETH ou d'autres actifs sur liste blanche pour créer du DAI. L'une des principales caractéristiques du protocole MakerDAO est le DAI Savings Rate (DSR), qui permet aux détenteurs de DAI de gagner des intérêts en verrouillant leur DAI dans des contrats intelligents spéciaux. Après que le DAI ait fait face à une pression de vente importante et à une diminution de l'offre en circulation, la gouvernance de MakerDAO a décidé d'augmenter le taux DSR de 5% à 15%.

Sur les marchés monétaires comme Aave ou Compound, où les conditions sont déterminées par l'offre et la demande, les rendements de l'offre/emprunt de pièces stables sont nettement plus élevés. Les APY de l'offre pour les pièces stables adossées à des monnaies fiduciaires varient de 5% à plus de 15%, selon les conditions du marché. Ce taux reflète la volonté des investisseurs d'emprunter des pièces stables tout en fournissant de l'ETH ou du stETH en garantie sans avoir à vendre.

De plus, des protocoles comme Ethena Labs (qui propose un stablecoin garanti par des transactions d'arbitrage au comptant entre des positions spot stETH et des positions short à terme perpétuelles15) ont attiré de nombreux détenteurs de stETH. Pourquoi ? Le stablecoin d'Ethena offre des rendements nettement supérieurs à ceux des alternatives DeFi, sans parler des rendements de jalonnement normaux sur ETH.

Le rendement du jalonnement de l'ETH a également un impact sur les opportunités de liquidity mining. Les équipes qui cherchent à lancer de nouveaux produits ou fonctionnalités et à attirer des capitaux libellés en ETH dans leurs pools doivent aligner leurs incitations sur les conditions du marché en vigueur. Pour de nombreuses équipes et protocoles, des rendements de jalonnement plus élevés signifient souvent des coûts d'acquisition d'utilisateurs plus élevés, car les investisseurs potentiels et les fournisseurs de liquidités sont plus susceptibles de jalonner l'ETH pour des rendements plus stables plutôt que pour les récompenses de risque plus élevées associées à des opportunités de yield farming nouvelles ou moins matures.

Les investisseurs qui allouent des capitaux aux actifs numériques en phase de démarrage se posent la même question : ce projet offrira-t-il un meilleur retour sur investissement que le jalonnement d’ETH sur une base ajustée en fonction du risque et de la liquidité ? Nous pouvons explorer cette question à l’aide d’un exemple hypothétique. Dans quelle mesure un fonds fermé avec un horizon d’investissement typique de 7 ans (la période de récolte moyenne pour une start-up technologique) devrait-il obtenir de meilleurs résultats que l’ETH après la capitalisation pour atteindre le seuil de rentabilité ?

Si l'ETH rapporte 4% après 7 ans de capitalisation, alors le fonds fermé doit surperformer l'ETH de plus de 31% même sans tenir compte de l'appréciation des prix.

En d’autres termes, les premiers investisseurs dans le domaine des actifs numériques se posent souvent la question suivante : sur une base ajustée au risque et à la liquidité, le projet qu’ils évaluent peut-il offrir des rendements plus élevés que la simple détention et le jalonnement d’ETH sur la période d’investissement ? Prenons par exemple un fonds typique de 7 ans, souvent appelé la période de récolte, au cours de laquelle les investissements devraient arriver à maturité et fournir des liquidités. Si les mêmes fonds étaient investis en ETH et mis en jeu, avec un rendement de jalonnement moyen de 4%, le projet devrait surperformer l’ETH d’au moins 31% pour compenser l’effet de rendement composé. Dans un marché haussier avec des tours privés sursouscrits, des valorisations moins attractives et des conditions d’acquisition défavorables, la concurrence du jalonnement d’ETH deviendra plus intense.

6. Quels sont les attributs globaux de l’ETH ?

Le succès des ETF Bitcoin spot peut être dû au potentiel d’appréciation et à la stabilité du Bitcoin par rapport aux autres réserves de valeur, en particulier les monnaies fiduciaires. Les décisions humaines des autorités monétaires (parfois arbitraires et incohérentes) ont joué un rôle majeur dans la dévaluation des monnaies fiduciaires sur le long terme. En revanche, le Bitcoin est basé sur des règles et son offre est mesurée mathématiquement et plafonnée à 21 millions. En conséquence, le Bitcoin devient une alternative puissante aux monnaies fiduciaires et une classe d’actifs numériques similaire à l’or numérique.

En tant qu'actif plus récent, l'ETH a connu de nombreuses améliorations monétaires et technologiques au fil des ans. De plus, sa complétude de Turing et son rendement en flux de trésorerie rendent difficile sa description, sa définition et son encadrement dans les limites des classes d'actifs traditionnelles.

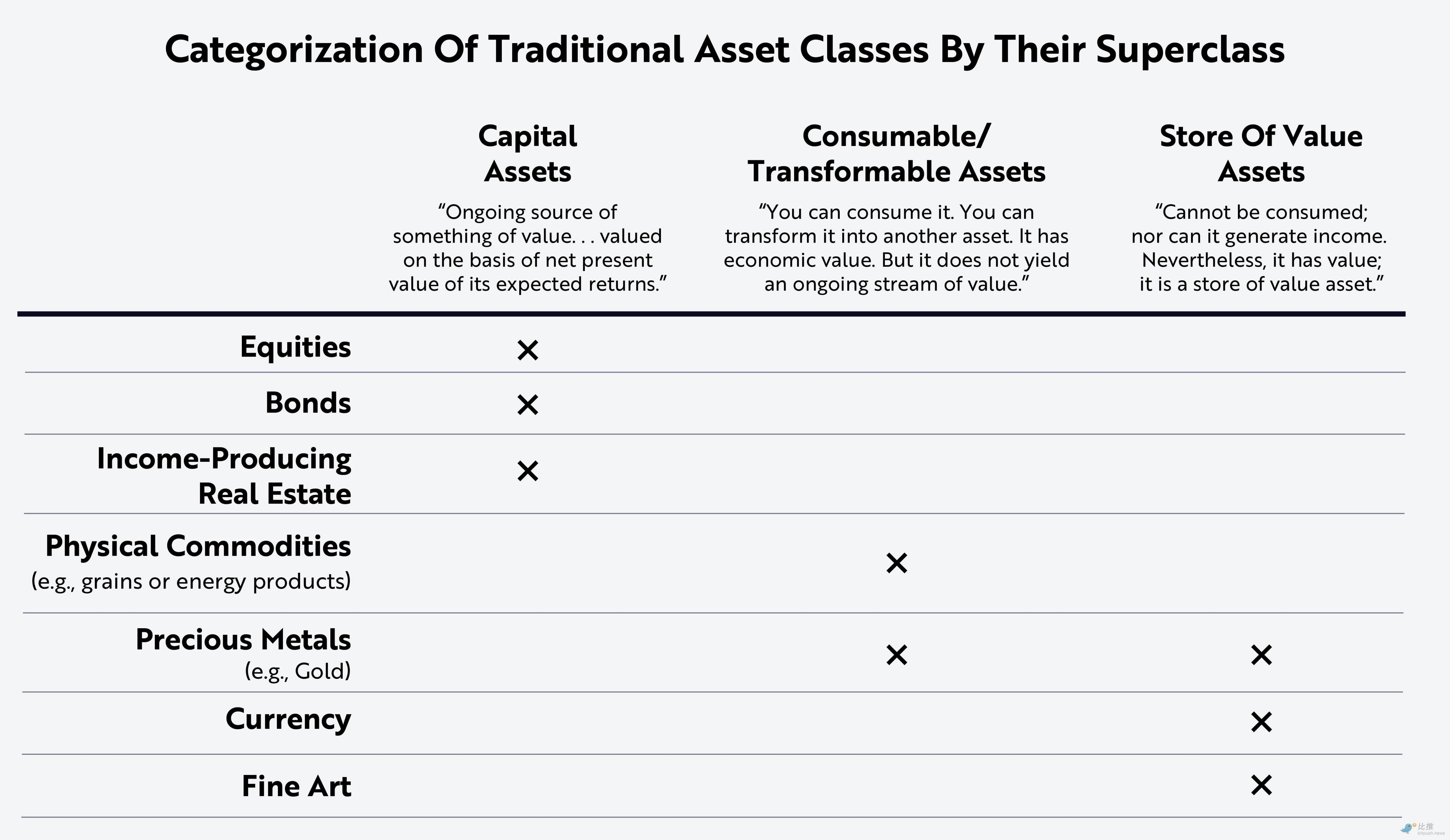

L'article de Robert Greers intitulé « Quelles sont les classes d'actifs ? » divise les actifs en trois catégories :

Actifs en capital : actifs qui sont productifs et dont la valeur augmente pour le détenteur sous forme de flux de trésorerie, tels que des actions, des obligations ou des biens immobiliers.

Actifs consommables : Actifs, tels que des marchandises, qui peuvent être consommés ou convertis en d’autres actifs ou biens.

Réserve de valeur : Un actif qui ne peut pas être consommé ou converti en d’autres actifs ou marchandises, mais qui conserve sa valeur sur une longue période.

Dans cet article, nous avons illustré les similitudes entre les rendements de l'ETH et les rendements des instruments de dette, en particulier les obligations souveraines. Nous avons démontré que les rendements du staking de l'ETH sont une mesure de l'activité des contrats intelligents et des cycles économiques dans l'espace des actifs numériques, tout comme le taux de la Réserve fédérale dans la finance traditionnelle.

De plus, comme tout autre actif de couche 1, l’ETH est un actif consommable utilisé dans le réseau Ethereum pour payer les transactions à inclure dans le grand livre. Le processus consiste à échanger des actifs pour payer les validateurs pour le stockage et le calcul des données. Nous avons également souligné la capacité de jalonner l’ETH en tant qu’actif liquide de haute qualité dans la DeFi, qui agit comme la garantie d’origine pour alimenter les applications et les pièces stables les plus populaires telles que DAI et USDe.

Alors, quelle est la meilleure façon de catégoriser et de définir l’ETH en tant qu’actif ?

Bien que l’équipe Bankless promeuve l’ETH comme un actif à trois points qui incarne simultanément les caractéristiques de trois classes d’actifs différentes selon la classification de Robert Greers, nous pensons que le Bitcoin a été et continuera d’être une réserve de valeur très fiable. Cela étant dit, nous pensons également que l’ETH ouvre la voie à un nouvel actif hybride. Bien qu’il présente des propriétés de réserve de valeur dans l’économie des contrats intelligents, ce qui distingue l’ETH de tout autre actif numérique est qu’il s’agit d’un actif programmable et générateur de flux de trésorerie qui peut être utilisé comme garantie de haute qualité dans les applications financières.

L'ETH et l'ETH jalonné sont extrêmement liquides et largement négociés sur de nombreuses bourses. Leur liquidité garantit qu'ils peuvent être facilement liquidés et convertis en d'autres actifs et/ou utilisés dans divers protocoles DeFi. Bien que l'ETH soit plus volatil que les obligations d'État ou l'immobilier, il s'agit de l'une des crypto-monnaies les plus matures, les plus précieuses et les plus répandues au monde. Avec le lancement d'un ETF ETH au comptant, l'acceptation de l'ETH pourrait augmenter et sa volatilité pourrait diminuer.

Actuellement, l'ETH et ses dérivés de garantie de liquidité ont été utilisés comme garantie dans divers protocoles DeFi, non seulement pour des prêts garantis, mais aussi pour participer à des pools de liquidité, générer des rendements et émettre des pièces stables. Bien que l'ETH ne puisse pas s'intégrer dans une seule classe d'actifs, ses attributs multiformes soulignent le charme de son actif unique, qui est très attrayant pour ceux qui veulent participer à l'économie mondiale des contrats intelligents en pleine croissance.

Cet article provient d'Internet : Ark Invest Research Report : Staking Ethereum = US Treasury Bonds in the Crypto Economy

Français : Veuillez noter : tout le contenu est uniquement partagé à des fins scientifiques. Le portefeuille Xverse n'a aucun lien avec aucun projet. Veuillez faire vos propres recherches (DYOR). Explosion quotidienne des nouvelles de l'écosystème BTC - Merci à Ordinals World @OrdzWorld pour avoir fourni un excellent contenu ! Que sont les marionnettes Bitcoin ? Ord My God a invité l'équipe Ordinals 「Ordinals Inscriptions Section」 La collection Ordinals a continué d'augmenter fortement, avec la plus forte augmentation de Bitcoin Puppet de 21%, actuellement à 0,133 BTC. Parmi eux, la valeur marchande de Node Monkey a atteint 133 millions. Que sont les marionnettes Bitcoin ? par @Daji_ 357 J'ai enfin reçu le kit LEO inscrit 😭 Enchères 3 tours, avec deux kits Léo 10 août 2019 – Anniversaire de la mort d'Epstein 1er août 2009 – Journée des femmes astronomes @realizingerin Le 26 septembre, Ord My God a invité Erin et…