La renaissance de la finance décentralisée : rendre à la DeFi sa grandeur

Article original de : Arthur Cheong, Eugene Yap

Traduction originale : Bloc licorne

La Renaissance européenne, qui a débuté au XIVe siècle, a déclenché un renouveau de l’art, de la culture et de la pensée, et a complètement changé la civilisation moderne.

Aujourd’hui, nous assistons à un réveil similaire dans le domaine des cryptomonnaies : la renaissance de la finance décentralisée (DeFi). Comme la Renaissance dans l’histoire, ce mouvement fait tomber les barrières et remodèle notre compréhension de l’argent et de la finance. Alimentée par la blockchain et les contrats intelligents, la DeFi démocratise les services financiers, donnant aux gens du monde entier accès à une économie sans confiance, sans intermédiaires financiers traditionnels. Elle a le potentiel de remodeler complètement la finance.

Tout comme la Renaissance européenne a prospéré grâce au progrès technologique et au changement social, la renaissance de la DeFi est portée par quelques facteurs clés qui l’aident à dépasser ses premiers défis et à entrer dans une toute nouvelle phase de croissance et d’innovation.

1. La DeFi sort du creux de la désillusion

La DeFi a connu un essor en 2020 et 2021, lorsque les gens avaient bon espoir qu'elle bouleverserait complètement la finance traditionnelle (TradFi). Cependant, comme pour la plupart des technologies émergentes, le battage médiatique initial a conduit à la déception car l'infrastructure n'était pas encore terminée, ce qui a conduit à un ralentissement en 2022.

Cependant, comme tout mouvement révolutionnaire, la DeFi est devenue plus résiliente, a franchi avec succès le creux de la désillusion et a commencé à gravir la pente de l’illumination. Le cycle de battage médiatique de Gartner est un cadre efficace qui peut bien illustrer ce processus, et la DeFi montre actuellement des signes de reprise.

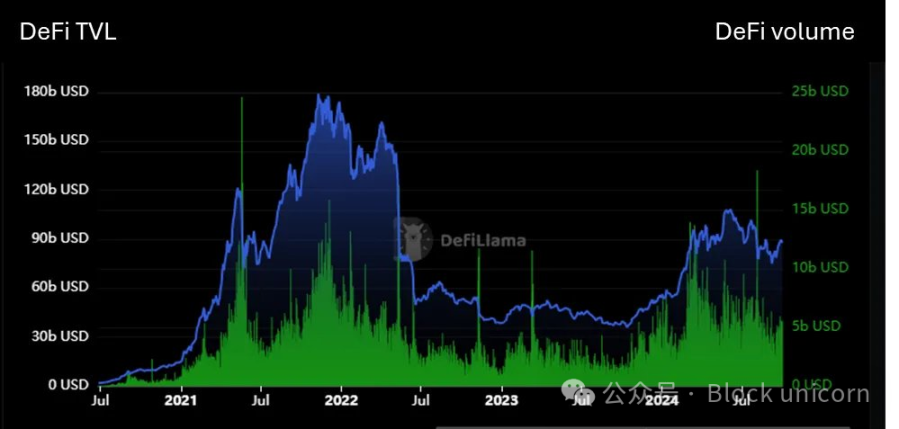

Après deux années de correction, les indicateurs clés tels que la valeur totale bloquée (TVL) rebondissent, comme le montre la figure ci-dessous. Si une partie de l'amélioration des indicateurs est due à la hausse des prix des actifs cryptographiques, le volume des transactions sur les plateformes DeFi a également augmenté de manière significative, revenant presque aux niveaux de 2022, prouvant que cette reprise est réelle.

En fait, certains projets DeFi fondamentaux, comme Aave, ont même dépassé leurs pics de 2022 dans de nombreux indicateurs. Par exemple, le chiffre d'affaires trimestriel d'Aave a dépassé le niveau du quatrième trimestre 2021, une période considérée comme le pic de la dernière période haussière.

Cela suggère que la DeFi arrive à maturité, entre dans une nouvelle phase de productivité et se prépare à une évolutivité à long terme.

2. Le nouveau cycle des taux d’intérêt rendra les rendements de la DeFi plus attractifs

La reprise de la DeFi n’est pas uniquement motivée par des facteurs internes, mais par des changements économiques externes qui ont également joué un rôle clé. À mesure que les taux d’intérêt mondiaux évoluent, les actifs à haut risque tels que les crypto-actifs, y compris la DeFi, sont devenus plus attractifs pour les investisseurs à la recherche de rendements plus élevés.

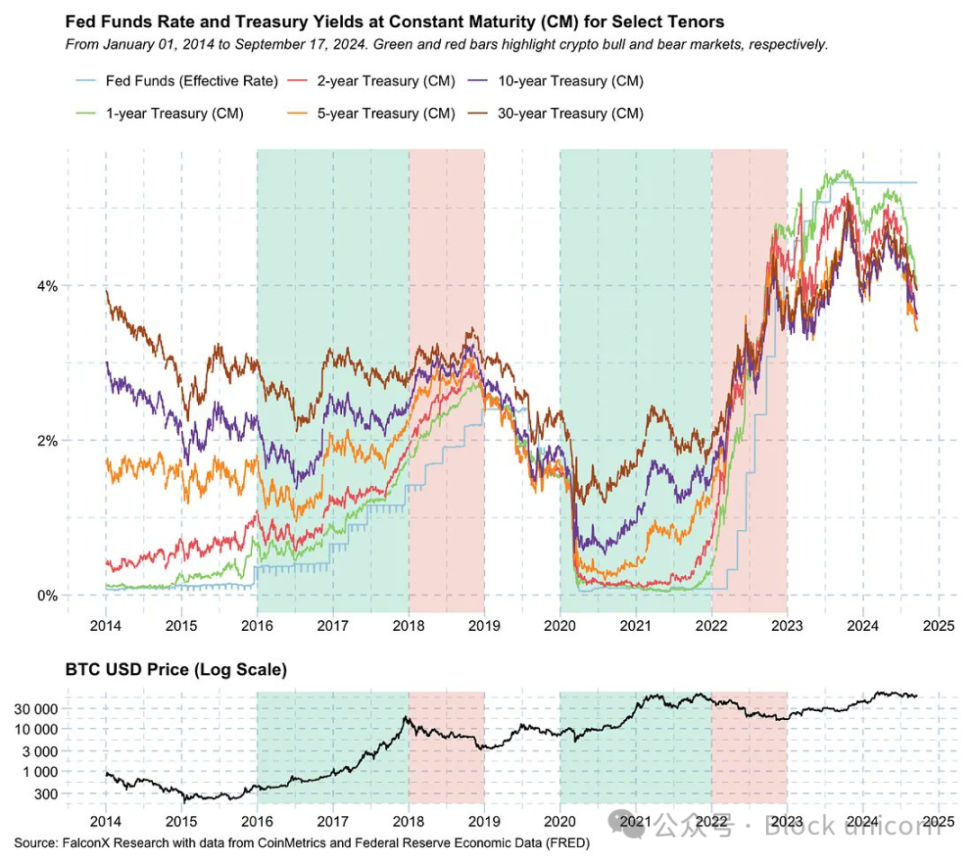

Alors que la Réserve fédérale a mis en place une baisse de taux de 50 points de base en septembre, le marché se prépare à ce qui pourrait être une période de taux d’intérêt bas, similaire à l’environnement qui a alimenté les hausses des crypto-monnaies de 2017 et 2020, comme le montre le graphique ci-dessous. Les marchés haussiers du Bitcoin (et des crypto-monnaies) sont indiqués dans la zone verte et se produisent généralement dans des environnements de taux d’intérêt bas, tandis que les marchés baissiers sont indiqués dans la zone rouge et se produisent généralement pendant les périodes de taux d’intérêt en hausse.

La DeFi bénéficie d’un environnement de taux d’intérêt bas de deux manières principales :

1. Coût d'opportunité du capital plus faible – Étant donné que les obligations du Trésor et les comptes d'épargne traditionnels offrent des rendements inférieurs en raison de la baisse des taux d'intérêt, les investisseurs peuvent se tourner vers les protocoles DeFi pour obtenir des rendements plus élevés grâce au yield farming, au jalonnement et à la fourniture de liquidités.

2. Coûts de prêt inférieurs – Les coûts de financement deviennent plus bas, ce qui encourage les utilisateurs de DeFi à emprunter et à utiliser des fonds à des fins productives, stimulant ainsi l’activité de l’ensemble de l’écosystème.

Même si les taux d’intérêt ne chutent pas aux niveaux proches de zéro des cycles précédents, le coût d’opportunité de la participation à la DeFi sera considérablement réduit. Même une baisse modeste des taux d’intérêt suffit à avoir un impact significatif, car la différence entre les taux d’intérêt et les rendements peut être amplifiée par l’effet de levier.

En outre, nous nous attendons à ce que le nouveau cycle des taux d’intérêt devienne un facteur important dans la croissance des stablecoins, car il réduit considérablement le coût en capital des fonds financiers traditionnels (TradFi) entrant dans la DeFi pour rechercher des rendements. Au cours du cycle précédent, le taux des fonds fédéraux (FFR) avait une relation inverse avec la croissance de l’offre de stablecoins, comme le montre la figure ci-dessous. À mesure que les taux d’intérêt baissent à nouveau, l’offre de stablecoins devrait augmenter, fournissant davantage de fonds pour le développement accéléré de la DeFi.

3. Finance : le plus gros produit de la crypto-monnaieMarché Ajuster

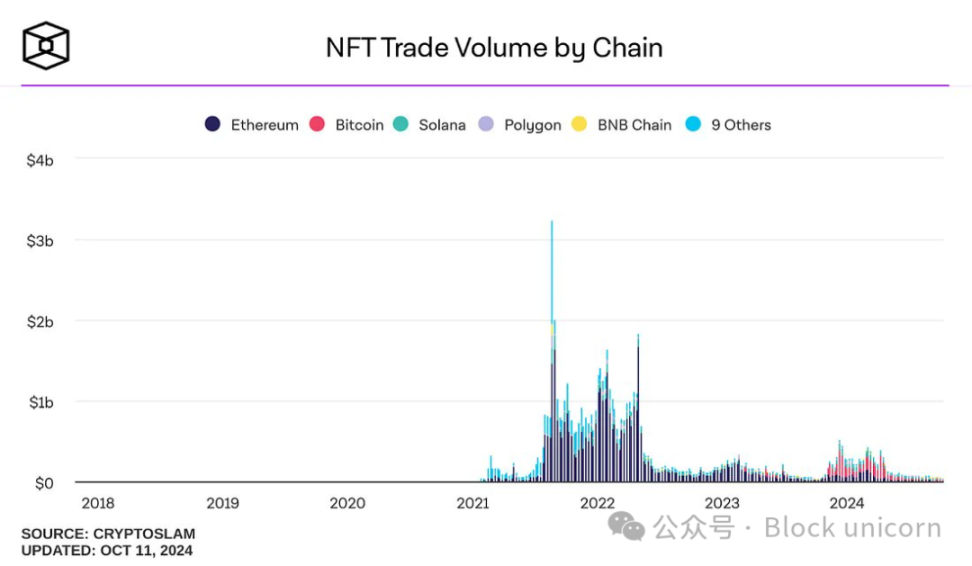

L'espace crypto a essayé une variété de scénarios d'application, tels que les NFT, le métaverse, les jeux et les réseaux sociaux, etc. Cependant, à en juger par la plupart des indicateurs objectifs, ils n'ont pas vraiment trouvé d'adéquation produit-marché (PMF).

Par exemple, malgré une brève reprise en 2024 provoquée par Bitcoin Ordinals, le volume quotidien des échanges de NFT continue de baisser.

En ce qui concerne le métaverse et les jeux, il n'existe pas de jeux Web3 révolutionnaires largement acceptés par les fans du monde entier. Les deux projets de métaverse Web3 de niveau OG, Decentraland et Sandbox, ont du mal à franchir le cap des quelques milliers d'utilisateurs actifs quotidiens, tandis que Roblox compte 80 millions d'utilisateurs actifs quotidiens. Bien que le nombre d'utilisateurs actifs quotidiens des jeux TON soit impressionnant, on ne sait pas combien de personnes continueront à rester sur les jeux TON une fois les incitations économiques disparues.

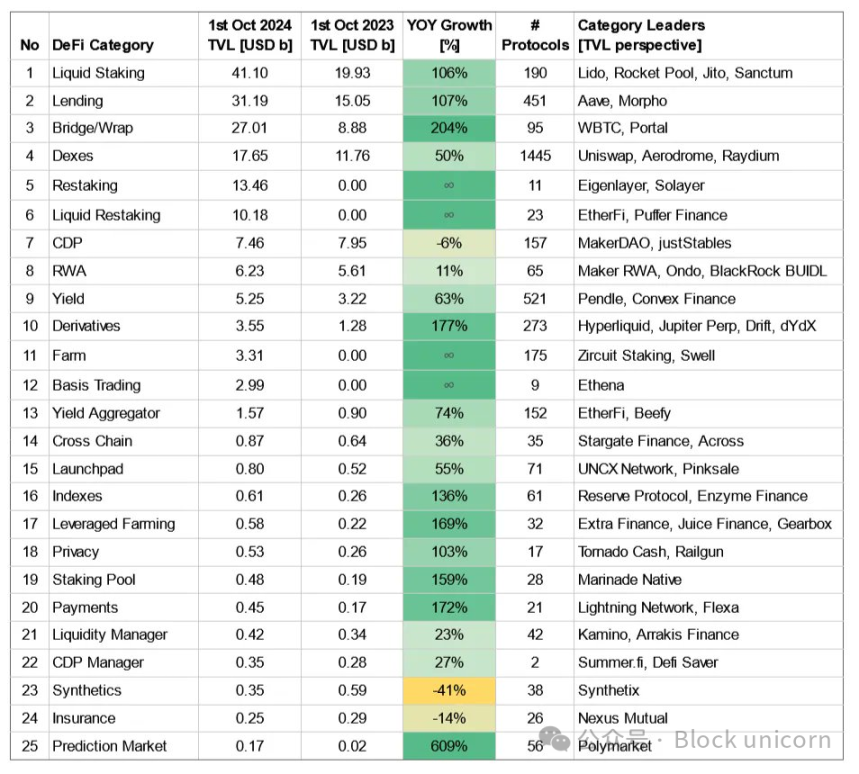

En revanche, la DeFi a prouvé son adéquation produit-marché. La croissance des catégories principales de la DeFi, telles que le staking liquide et le prêt, qui ont augmenté de plus de 100% d'une année sur l'autre, témoigne de son fort attrait. Dans le même temps, de nouvelles catégories de plusieurs milliards de dollars, telles que le staking lourd (Eigenlayer) et le trading de base (Ethena), émergent, avec une valeur totale verrouillée (TVL) presque nulle il y a un an. Cette croissance explosive démontre la composabilité et la nature sans autorisation de la DeFi, où de nouveaux Lego financiers peuvent être empilés les uns sur les autres pour débloquer de nouveaux cas d'utilisation.

Les barrières réglementaires ont longtemps limité le potentiel de la DeFi à perturber la finance traditionnelle (TradFi), mais ses avantages inhérents sont évidents. Par exemple :

-

Les frais de transaction et de transfert transfrontaliers s'élèvent en moyenne à 6%, et les transferts prennent 3 à 5 jours ouvrables.

-

Les bourses souffrent d’inefficacités dues à des systèmes dorsaux surchargés et à des heures de fonctionnement limitées.

-

Les actifs du monde réel (RWA), tels que l'immobilier, peuvent débloquer la liquidité grâce à la tokenisation et permettre la composabilité dans DeFi, comme l'utilisation comme garantie.

La capacité de la DeFi à fonctionner 24 heures sur 24, 7 jours sur 7, avec de faibles coûts, une liquidité élevée et sans avoir recours à des intermédiaires, en fait une alternative plus efficace. La technologie existe, le défi est de savoir si les régulateurs permettront à la DeFi de perturber l'industrie financière mondiale de 10 000 milliards de dollars qui repose sur des inefficacités.

Pour montrer comment la DeFi surpasse la TradFi en termes d'efficacité, comparons les coûts de fonctionnement des services. Selon une étude du Fonds monétaire international (FMI), voici la répartition des coûts :

-

Coûts de main-d'œuvre : les coûts de main-d'œuvre de DeFi sont de près de 0%, tandis que ceux de TradFi sont de 2% à 3%. Par exemple, les prêts DeFi sont traités automatiquement sans intervention humaine, tandis que TradFi nécessite un examen manuel et des formalités administratives.

-

Coûts d'exploitation : les coûts d'exploitation de DeFi ne sont que de 0,1%, tandis que la fourchette de TradFi est de 2% à 4%. DeFi ne nécessite pas de grand bureau ou d'intermédiaire, les contrats intelligents traitent les transactions et la blockchain fournit la vérification.

En général, le coût marginal de la finance traditionnelle est de 6%-8% dans les économies développées et de 10%-14% dans les marchés émergents, et ces coûts sont finalement répercutés sur les utilisateurs finaux. La DeFi élimine ces inefficacités, c'est aussi simple que cela.

En outre, le secteur des technologies financières (Fintech) n’a connu que peu d’innovations au cours des 15 dernières années, ce qui fait écho aux conclusions de Blockchain Capital. Bien que nous ayons fait de grands progrès dans des domaines tels que l’intelligence artificielle et l’accès mondial à Internet, la Fintech reste bloquée sur des systèmes obsolètes, comme le système SWIFT, vieux de 50 ans, utilisé par toutes les banques, qui prend généralement 1 à 4 jours ouvrables pour effectuer un transfert.

La plupart des avancées de la Fintech, comme les paiements numériques, les actions fractionnaires et les API, visent à améliorer l’expérience utilisateur plutôt qu’à remédier aux principales inefficacités de la finance traditionnelle (TradFi). Par exemple, Robinhood et Plaid proposent des solutions pratiques pour acheter des actions, mais elles s’appuient toujours sur une infrastructure financière obsolète. Le véritable problème est que la Fintech se connecte simplement à des systèmes obsolètes pour mieux les utiliser plutôt que de créer quelque chose d’entièrement nouveau. Bien que ces changements soient utiles, ils ne résolvent pas les problèmes plus profonds qui affligent TradFi.

La DeFi est différente. Elle a été conçue dès le départ pour être entièrement numérique. Plutôt que de contourner l’ancien système financier, la DeFi intègre les services financiers directement sur Internet. Dans la DeFi, des éléments tels que les actions fractionnaires, les prêts sur-collatéralisés et les paiements mondiaux ne sont pas des innovations, mais des fonctions de base. Cela marque un changement fondamental, passant de petites améliorations à une révolution complète dans le fonctionnement de la finance.

En adoptant la DeFi, nous pouvons aller au-delà des ajustements mineurs et commencer à débloquer de nouvelles opportunités économiques considérables, à améliorer l’accès aux services financiers et à créer de la richesse dans des domaines que la finance traditionnelle néglige souvent. Il s’agit de réinventer le système financier pour qu’il fonctionne mieux dans un monde numérisé.

À l’avenir, les élections américaines de 2024 pourraient apporter des éclaircissements sur la réglementation. L’administration Trump pourrait introduire une réglementation favorable aux cryptomonnaies, tandis que l’administration Harris, qui s’est récemment rapprochée de l’industrie, pourrait également maintenir une position positive. Quel que soit le résultat politique, la dynamique derrière la DeFi est indéniable.

La DeFi ne fait que commencer, l’avenir de la finance est décentralisé et se déroulera sur la chaîne.

4. Amélioration de l'interface utilisateur/expérience utilisateur, de l'infrastructure et de la sécurité

Les premières interfaces de DeFi étaient complexes et techniquement difficiles, ce qui a dérouté et aliéné de nombreux utilisateurs. Cependant, au cours des dernières années, l'expérience utilisateur, l'infrastructure et la sécurité se sont considérablement améliorées, rendant DeFi plus convivial pour les utilisateurs grand public.

L'une des améliorations les plus importantes concerne l'infrastructure du portefeuille. Par le passé, la gestion des phrases de départ et des clés privées était un obstacle majeur, mais les nouveaux portefeuilles intelligents et les portefeuilles intégrés ont grandement simplifié le processus et l'ont rendu plus sûr. Des fonctionnalités telles que la récupération sociale, l'authentification biométrique et la connexion sans mot de passe permettent désormais aux utilisateurs de gérer facilement leurs fonds sans avoir à gérer les opérations complexes des portefeuilles Web3 traditionnels.

Des améliorations ont également été apportées à la sécurité, avec des audits plus approfondis des contrats intelligents avant leur déploiement, qui sont devenus la norme. Des plateformes comme ImmuneFi incitent les pirates informatiques éthiques à trouver des vulnérabilités et des problèmes de sécurité grâce à des primes aux bugs, garantissant ainsi qu'ils sont résolus avant qu'ils ne puissent être exploités. Ces avancées dans l'infrastructure et la sécurité des portefeuilles ont rendu la DeFi plus sûre et plus efficace pour tous les utilisateurs, ce qui se reflète également dans la réduction significative des incidents de piratage DeFi au cours de l'année écoulée.

Grâce à ces améliorations, la DeFi devient plus conviviale pour les utilisateurs grand public, y compris l’adoption institutionnelle, ce qui stimule sa croissance continue.

Rendre à DeFi sa grandeur

Tout comme la Renaissance européenne a remodelé la société, la DeFi est sur le point de révolutionner la finance. Le potentiel d’innovation de la DeFi est énorme, et nous commençons seulement à en voir l’impact. À mesure que de plus en plus d’utilisateurs et d’investisseurs adoptent la DeFi, l’avenir de la finance mondiale se déplacera progressivement vers la blockchain, rendant le système financier plus efficace, plus ouvert et plus accessible à tous.

La DeFi a le pouvoir d’éliminer les inefficacités, de faire tomber les barrières et de créer de nouvelles opportunités d’inclusion financière. Il s’agit de bien plus qu’une simple mode passagère, mais d’un changement fondamental dans la façon dont le monde interagit avec l’argent. Des paiements mondiaux à l’accès démocratisé aux services financiers, la DeFi offre un avenir où chacun peut participer au système financier.

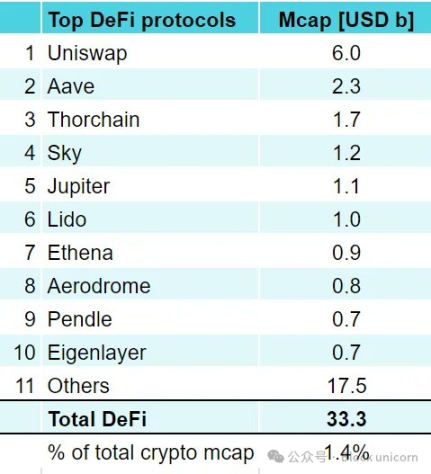

Actuellement, la valeur marchande totale de tous les protocoles DeFi est d'environ 1,10 T33 milliards de TP, ce qui ne représente qu'environ 1,41 T9 milliards de TP de la valeur marchande totale des crypto-monnaies (1,10 T2,3 milliards de dollars américains).

Données au 13 octobre 2024

La croissance et le succès de DeFi ont été largement négligés à court terme en raison des conditions de marché et des conditions de l'industrie difficiles, mais cela va changer à mesure que les protocoles DeFi continuent de croître à un rythme incroyable et de transmettre la valeur de cette croissance aux détenteurs de jetons (par exemple, les changements économiques de jetons récemment proposés par Aave).

Les acteurs du marché reconnaîtront davantage les fondamentaux et le potentiel de la DeFi et réaffecteront leur capital en conséquence.

Nous prévoyons que les actifs DeFi passeront de 1,4% à 10% de capitalisation boursière totale de crypto-monnaie au cours des deux prochaines années, à mesure que DeFi continue de croître et que le marché réalise son nouvel attrait et son potentiel renouvelé.

Rendez à DeFi sa grandeur.

Cet article provient d'Internet : La renaissance de la finance décentralisée : rendre à nouveau la DeFi formidable

Auteur original : The Open Platform Traduction originale : 1912212.eth, Foresight News Le deuxième trimestre 2024 est un tournant pour l'écosystème DeFi de TON, avec le lancement de l'USDT natif, et sa liquidité et son volume d'échange ont considérablement augmenté. Cette croissance a fait du pool de liquidité TON/USDT sur DeDust et STON.fi le plus grand pool de liquidité multi-exposition stablecoin de la chaîne publique (source des données DefiLlama). En outre, TON a également lancé une infrastructure importante ce trimestre. Dans ce rapport, nous explorerons les éléments suivants : Tendances des graphiques de données ; Dynamique du marché des pools de liquidité TON DEX ; Performances TVL à petit protocole : EVAA et Storm Trade ; Lancement d'ION Finance, DEX Diamonads et Tradoor ; La solution pour apporter la fonctionnalité EVM à TON : TON Application Chain ; Lancement de la plateforme de développement décentralisée TonFura. Le lancement de l'USDT-TON a augmenté la TVL de TON de 7…