Le moment décisif de la DeFi : la transformation financière d'Ether.fi, Aave, Sky et Lido

Auteur original : Kairos Research

Traduction originale : Luffy, Foresight News

résumé

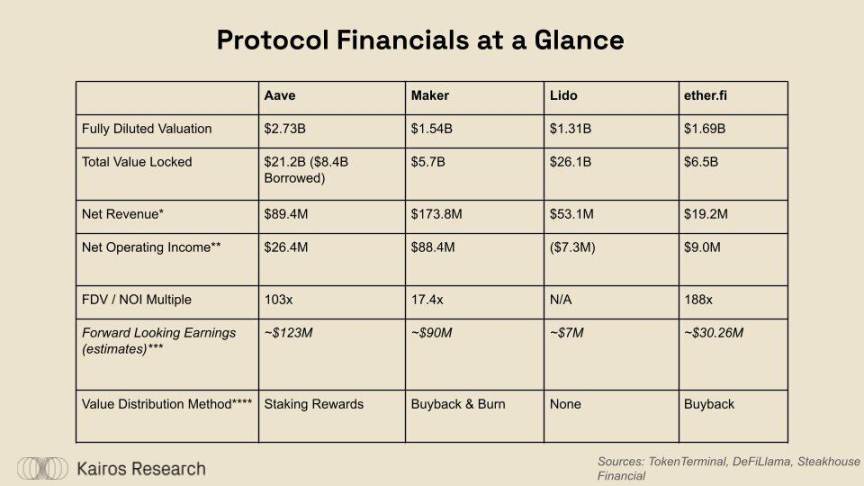

Ce rapport vise à explorer certains des protocoles DeFi les plus influents d’un point de vue financier, y compris un bref aperçu technique de chaque protocole et une analyse approfondie de leurs revenus, dépenses et économie de jetons. Étant donné l’indisponibilité d’états financiers régulièrement vérifiés, nous avons utilisé des données sur la chaîne, des rapports open source, des forums de gouvernance et des conversations avec des équipes de projet pour estimer Aave, Maker (Sky), Lido et ether.fi. Le tableau ci-dessous présente certaines des principales conclusions auxquelles nous sommes parvenus tout au long du processus de recherche, offrant aux lecteurs une compréhension complète de l’état actuel de chaque protocole. Bien que le ratio cours/bénéfice soit un moyen courant de juger si un projet est surévalué ou sous-évalué, des facteurs clés tels que la dilution, les nouveaux pipelines de produits et le potentiel de profit futur peuvent raconter une histoire plus complète.

Remarques : 1. Le taux d'épargne DAI est inclus dans le coût des revenus, mais pas dans le module de sécurité d'Aaves ; 2. Les incitations liées aux jetons Ether.fi ne sont pas incluses car elles se présentent sous la forme de parachutages ; 3. Il s'agit d'un résultat approximatif estimé à partir du taux de croissance, du taux d'intérêt, de l'appréciation du prix de l'ETH et de la marge des nouveaux produits (GHO, Cash, etc.) et ne doit pas être considéré comme un conseil en investissement ; 4. Aave cherche actuellement à améliorer l'économie des jetons, notamment le rachat et la distribution d'AAVE

L'analyse conclut que nous assistons à une transition de certains protocoles vers une rentabilité durable après des années de démarrage de liquidités et de construction de fossés. Par exemple, Aave a atteint un tournant, atteignant la rentabilité pendant plusieurs mois consécutifs et développe rapidement un nouveau produit de prêt à marge plus élevée via GHO. Ether.fi en est encore à ses balbutiements, mais a accumulé plus de 110 milliards de dollars de valeur totale bloquée, ce qui lui permet de se classer parmi les cinq premiers protocoles DeFi en termes d'échelle. Le leader de la réhypothèque de liquidité a également tiré les leçons de certaines des lacunes de Lido et a lancé un certain nombre d'autres produits auxiliaires avec des taux d'intérêt plus élevés pour tirer le meilleur parti de ses milliards de dollars de dépôts.

Énoncé du problème et définition

Depuis l'essor de la DeFi en 2020, les outils de données et de méthodes d'analyse en chaîne se sont régulièrement améliorés, avec des entreprises telles que Dune, Nansen, DefiLlama, JetonTerminal et Steakhouse Financial jouent un rôle clé dans la création de tableaux de bord en temps réel sur l'état des protocoles cryptographiques. Chez Kairos Research, nous pensons qu'un moyen important de cultiver la crédibilité au sein de l'industrie est de favoriser la normalisation des protocoles et des DAO pour démontrer les performances financières, la santé et la durabilité. La rentabilité est souvent négligée dans la cryptomonnaie, mais la création de valeur est le seul moyen d'aligner durablement chaque participant au sein d'un protocole (utilisateurs, développeurs, gouvernance et communauté).

Vous trouverez ci-dessous quelques-uns des termes que nous utiliserons tout au long de cette étude pour tenter de normaliser les coûts approximatifs de chaque protocole.

-

Total des revenus/dépenses : Comprend tous les revenus générés par le protocole, appartenant aux utilisateurs du protocole et au protocole lui-même.

-

Taux de commission : Le pourcentage des frais facturés par le protocole aux utilisateurs.

-

Revenu net : revenu du protocole restant après le paiement des frais aux utilisateurs du protocole et déduction des coûts de revenus.

-

Dépenses d'exploitation : Diverses dépenses de protocole, y compris les salaires, les entrepreneurs, les frais juridiques et comptables, les audits, les frais de gaz, les subventions et d'éventuelles incitations symboliques.

-

Chiffre d'affaires net d'exploitation : chiffre d'affaires net en USD après déduction de tous les coûts encourus par le protocole et les détenteurs de jetons, y compris les incitations en jetons liées aux opérations du protocole.

-

Bénéfice ajusté : les dépenses ponctuelles sont ajoutées aux bénéfices afin de projeter plus précisément les bénéfices futurs, moins les coûts futurs connus qui ne sont pas actuellement exprimés dans les bénéfices.

Présentation du protocole

Nous fournirons une analyse détaillée des principaux produits fournis par chacun des protocoles clés de ce rapport, couvrant les protocoles les plus matures dans une gamme de segments cryptographiques.

Aave

Aave est un « protocole de liquidité décentralisé et non dépositaire où les utilisateurs peuvent participer en tant que fournisseurs, emprunteurs ou liquidateurs ». Les fournisseurs déposent des actifs cryptographiques pour gagner un rendement de prêt et acquérir eux-mêmes un pouvoir de prêt afin de pouvoir tirer parti ou couvrir leurs positions déposées. Les emprunteurs sont soit des utilisateurs surcollatéralisés recherchant un effet de levier et une couverture, soit profitant de prêts flash atomiques. Les emprunteurs doivent payer un taux d'intérêt fixe ou flottant pour l'actif spécifique qu'ils empruntent. Les frais de protocole d'Aave correspondent au total des intérêts payés sur les positions ouvertes (non réalisées), fermées ou liquidées, qui sont ensuite répartis entre les prêteurs/fournisseurs (90%) et le Trésor DAO d'Aave (10%). De plus, Aave permettra aux « liquidateurs » de liquider des positions lorsque celles-ci dépassent leurs plafonds de ratio prêt/valeur spécifiés. Chaque actif a sa propre pénalité de liquidation, qui est ensuite répartie entre les liquidateurs (90%) et le Trésor DAO d'Aave (10%). Un nouveau produit proposé par Aave, GHO, est un stablecoin sur-collatéralisé et adossé à des crypto-monnaies. L'introduction de GHO permet à Aave d'accorder des prêts sans dépendre de fournisseurs de stablecoins tiers, ce qui lui donne une plus grande flexibilité en matière de taux d'intérêt. De plus, GHO élimine les intermédiaires et permet à Aave de percevoir tous les intérêts d'emprunt sur les prêts GHO en cours.

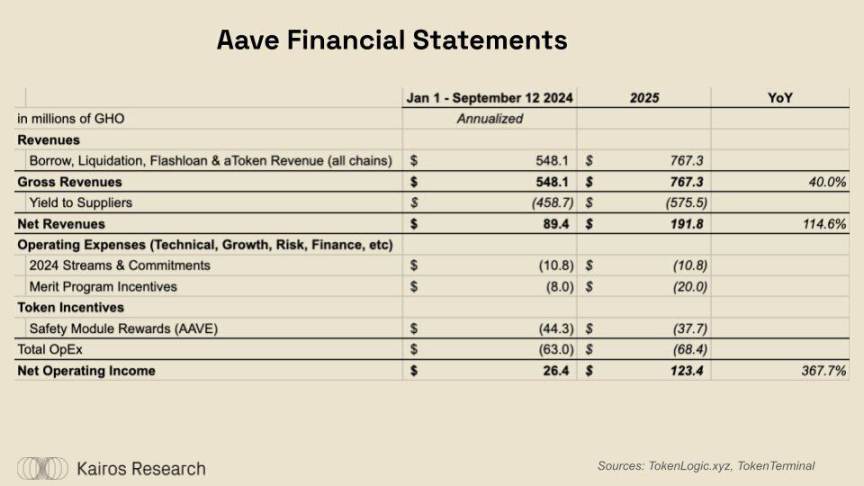

Aave affiche de manière transparente tous les revenus, dépenses et autres données de la DAO via le tableau de bord TokenLogic. Nous avons extrait les données sur les revenus financiers du 1er août au 12 septembre et avons annualisé ces chiffres pour obtenir un revenu net de 10T89,4 millions de dollars américains. Pour arriver au chiffre d'affaires total, nous nous appuyons sur les données du compte de résultat de TokenTerminals pour estimer les marges bénéficiaires. Nos prévisions pour 2025 reposent principalement sur des hypothèses, notamment que la tendance à la hausse des prix des actifs cryptographiques entraînera une augmentation de la capacité de prêt. De plus, dans notre modèle, la marge bénéficiaire nette d'Aaves a augmenté en raison du remplacement potentiel des stablecoins tiers par GHO et des améliorations apportées au module de sécurité du protocole, qui seront expliquées plus en détail plus tard.

Le principal marché de prêt de crypto-monnaies est en passe de connaître sa première année rentable en 2024. De nombreux signes indiquent le potentiel de rentabilité d'Aave : les incitations des fournisseurs se sont taries et les prêts actifs continuent de progresser, avec des emprunts actifs dépassant 110T6 milliards de TP. Aave est clairement un énorme bénéficiaire des marchés de jalonnement de liquidité et de réhypothèque, car les utilisateurs déposent des LST/LRT, prêtent de l'ETH, échangent de l'ETH contre des jetons de jalonnement de liquidité, puis répètent le même processus. Ce cycle permet aux utilisateurs d'Aave de gagner une marge d'intérêt nette (APY associé aux dépôts LST/LRT - intérêts d'emprunt d'Aave) sans prendre de risque de prix significatif. Au 12 septembre 2024, l'ETH est le plus grand actif de prêt en cours d'Aave, avec des prêts actifs sur toutes les chaînes dépassant 110T2,7 milliards de TP. Nous pensons que cette tendance portée par le concept de preuve d'enjeu + réhypothèque a changé le paysage des marchés de prêt en chaîne, augmentant considérablement l'utilisation de protocoles comme Aave de manière durable. Avant que le prêt circulaire basé sur la réhypothèque ne devienne populaire, ces marchés de prêt étaient dominés par des utilisateurs à effet de levier qui avaient tendance à n'emprunter que des pièces stables.

Le lancement de GHO crée un nouveau produit de prêt à marge plus élevée pour Aave. Il s'agit d'un stablecoin synthétique où les frais d'emprunt n'ont pas besoin d'être payés aux fournisseurs. Il permet également aux DAO d'offrir des taux d'intérêt légèrement inférieurs au marché, ce qui stimule la demande d'emprunt. D'un point de vue financier, GHO est sans aucun doute l'un des éléments les plus importants d'Aave sur lesquels se concentrer à l'avenir, car ce produit a :

-

Coûts initiaux élevés (technologie, risque et liquidité)

-

Les coûts des audits, des travaux de développement et des incitations à la liquidité diminueront lentement au cours des prochaines années.

-

Potentiel de hausse relativement important

-

L'offre GHO en cours est de $141 millions, ce qui ne représente que 2,35% du total des prêts en cours d'Aave et 2,7% de l'offre DAI.

-

Actuellement, les stablecoins non-GHO (USDC, USDT, DAI) prêtés sur Aave sont proches de 10T3 milliards

-

Un marché de crédit avec des marges bénéficiaires supérieures à celles d'Aave

-

Bien qu’il y ait d’autres coûts à prendre en compte lors de l’émission d’un stablecoin, cela devrait être moins cher que de devoir payer un fournisseur de stablecoin tiers.

-

La marge de revenus nette de MakerDAO est de 57%, tandis que celle d'Aave est de 16,31%

Le jeton natif AAVE d'Aave Protocols a une valorisation entièrement diluée (FDV) de 110T2,7 milliards de TP, ce qui représente environ 103 fois son chiffre d'affaires annuel estimé de 110T26,4 millions de TP, mais nous pensons que cela va changer dans les mois à venir. Comme indiqué ci-dessus, les conditions de marché favorables augmenteront la capacité de prêt, stimuleront une nouvelle demande d'effet de levier et s'accompagneront potentiellement de revenus de liquidation. Enfin, même si la croissance de la part de marché de GHO n'est que le résultat de la cannibalisation du marché de prêt traditionnel d'Aaves, elle devrait avoir un impact positif immédiat sur les marges.

CréateurDAO

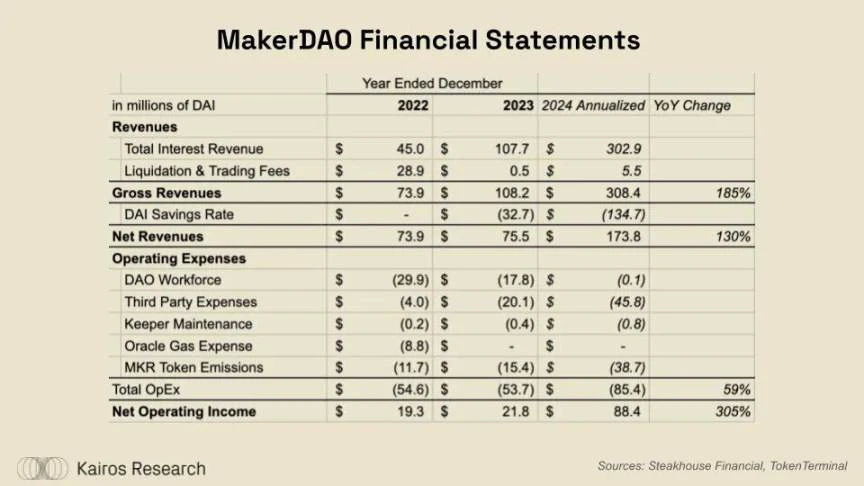

MakerDAO (désormais renommé Sky) est une organisation décentralisée qui soutient l'émission de pièces stables (DAI) en mettant en gage diverses crypto-monnaies et actifs du monde réel, afin que les utilisateurs puissent à la fois tirer parti de leurs actifs et permettre à l'économie cryptographique d'obtenir un magasin de valeur stable décentralisé. Les frais de protocole de Makers sont les frais de stabilité, qui se composent des intérêts payés par les emprunteurs et des revenus générés par le protocole alloués aux actifs de rendement. Ces frais de protocole sont distribués à MakerDAO et aux déposants qui déposent des DAI dans le contrat DAI Savings Rate (DSR). Comme Aave, MakerDAO facture également des frais de liquidation. Lorsque la position d'un utilisateur tombe en dessous de la valeur de garantie requise, les actifs sont réglés via un processus d'enchères.

MakerDAO a prospéré au cours des dernières années, aidé par les liquidations pendant la volatilité spéculative de 2021. Mais à mesure que les taux d'intérêt mondiaux augmentent, MakerDAO a également créé un secteur d'activité plus durable et moins risqué, et l'introduction de nouveaux actifs collatéraux tels que les bons du Trésor américain permet à Maker d'augmenter l'efficacité des actifs et de générer des rendements supérieurs aux taux de prêt DAI standard. Lorsque nous examinons les dépenses de la DAO, nous comprenons clairement ce qui suit :

-

DAI est profondément enraciné dans l’ensemble de l’écosystème crypto (CEX, DeFi), ce qui permet à Maker d’éviter d’investir des millions de dollars dans des incitations à la liquidité.

-

Les DAO font un excellent travail en donnant la priorité à la durabilité

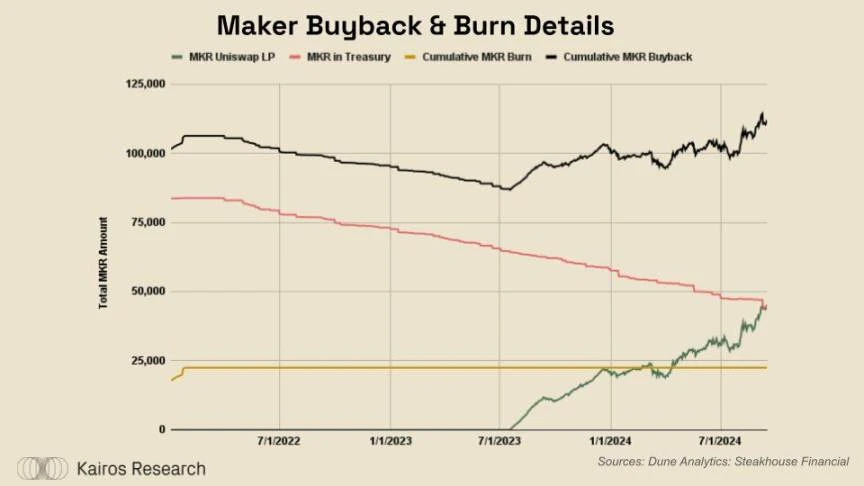

Tout au long de l'année 2024, Maker est en passe de générer environ 110T88,4 millions de dollars de revenus nets du protocole. Le MKR est évalué à 110T1,6 milliard de dollars, soit seulement 18 fois ce revenu net. En 2023, la DAO a voté pour modifier l'économie des jetons du protocole afin de restituer une partie des recettes aux détenteurs de MKR. Alors que DAI continue d'accumuler des taux d'emprunt (frais de stabilité) pour le protocole, Maker a accumulé un excédent système, qu'il vise à maintenir à environ 110T50 millions de dollars. Maker a introduit un moteur de combustion intelligent qui utilise les fonds excédentaires pour racheter des MKR sur le marché. Selon Maker Burn, 11% de l'offre de MKR ont été rachetés et utilisés pour des destructions, des liquidités détenues par le protocole ou la construction de coffres-forts.

Piscine

Lido est le plus grand fournisseur de services de jalonnement de liquidité sur Ethereum. Lorsque les utilisateurs jalonnent des ETH via Lido, ils reçoivent des « jetons de jalonnement de liquidité » afin d'éviter à la fois la période d'attente pour le désengagement et le coût d'opportunité de ne pas pouvoir utiliser l'ETH jalonné dans la DeFi. Les frais de protocole de Lido correspondent aux revenus ETH payés pour vérifier le réseau, qui sont distribués aux jalonneurs (90%), aux opérateurs de nœuds (5%) et au Trésor de la DAO de Lido (5%).

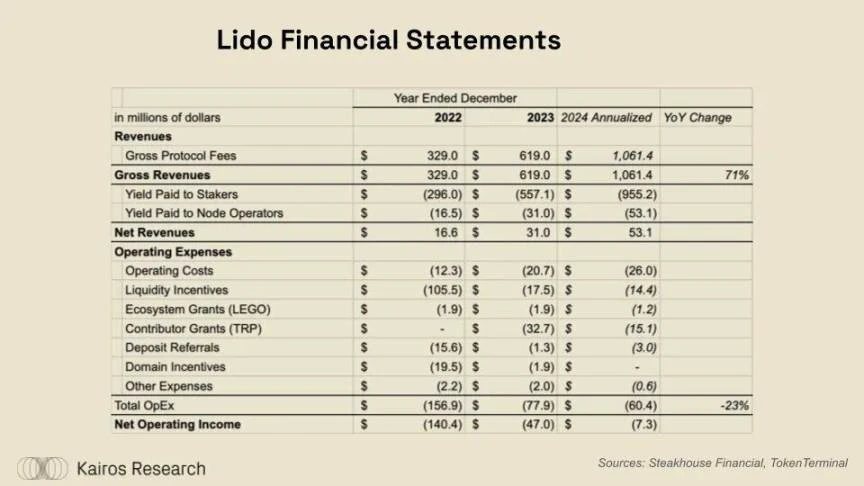

Lido est une étude de cas intéressante pour les protocoles DeFi. Au 10 septembre 2024, ils avaient 9,67 millions d'ETH mis en jeu via leur protocole, ce qui représente environ 8% de l'ensemble de l'offre d'ETH, plus de 19% de part de marché du staking et une valeur totale verrouillée de $22 milliards. Cependant, Lido manque toujours de rentabilité. Quels changements peuvent être apportés pour permettre à Lido de générer des flux de trésorerie à court terme ?

Au cours des deux dernières années seulement, Lido a fait d'énormes progrès en matière de réduction des coûts. Les incitations à la liquidité sont très importantes pour démarrer stETH, et les utilisateurs avancés se tourneront naturellement vers LST car il dispose de la meilleure liquidité de tout l'écosystème. Nous pensons qu'avec stETH disposant d'un fossé impressionnant, le DAO Lido sera en mesure de réduire davantage les incitations à la liquidité. Même avec une réduction des coûts, un bénéfice de 110 T7 millions de TP pourrait ne pas suffire à justifier un FDV de 110 T1 milliard de TP+ pour LDO.

Dans les années à venir, Lido devra chercher à augmenter ses revenus ou à réduire ses coûts pour atteindre sa valorisation. Nous voyons plusieurs voies de croissance potentielles pour Lido, soit le staking d'ETH continue d'augmenter à partir de 28,3%, soit Lido travaille à se développer en dehors de l'écosystème Ethereum. Nous pensons que le premier est susceptible d'être atteint sur une période suffisamment longue. En comparaison, le taux de staking de Solanas est de 65,5%, Suis de 79,5%, Avalanches de 49,2% et Cosmos Hubs de 61%. En doublant le staking d'ETH et en maintenant sa part de marché, Lido serait en mesure de générer $50M+ de revenus nets supplémentaires. Cette hypothèse est trop simpliste et ne prend pas en compte la compression des récompenses d'émission d'ETH à mesure que les taux de staking augmentent. Bien que l'augmentation actuelle de la part de marché de Lido soit également possible, nous voyons le consensus social d'Ethereum jeter de sérieux doutes sur la domination de Lido en 2023, marquant le pic de sa trajectoire de croissance.

ether.fi

Comme Lido, ether.fi est une plateforme décentralisée de jalonnement et de re-staking non dépositaire qui émet des jetons de réception liquides pour les dépôts des utilisateurs. Les frais du protocole ether.fi comprennent les revenus de jalonnement ETH et les revenus du service de vérification active, qui sont utilisés pour assurer la sécurité économique via l'écosystème Eigenlayer. Les revenus de jalonnement ETH sont distribués aux stakers (90%), aux opérateurs de nœuds (5%) et à ether.fi DAO (5%), puis les récompenses Eigenlayer/re-staking sont distribuées aux stakers (80%), aux opérateurs de nœuds (10%) et à ether.fi DAO (10%). ether.fi propose de nombreux autres produits auxiliaires qui peuvent générer des revenus importants, notamment Liquid, qui est une bibliothèque de stratégies de re-staking et DeFi conçues pour maximiser les rendements des déposants. Liquid facture des frais de gestion de 1 à 21 TP9T sur tous les dépôts, qui seront comptabilisés dans le protocole ether.fi. De plus, ether.fi a récemment lancé un produit de carte de débit/crédit Cash, permettant aux utilisateurs d'utiliser l'ETH re-collatéralisé pour effectuer des paiements dans la vie réelle.

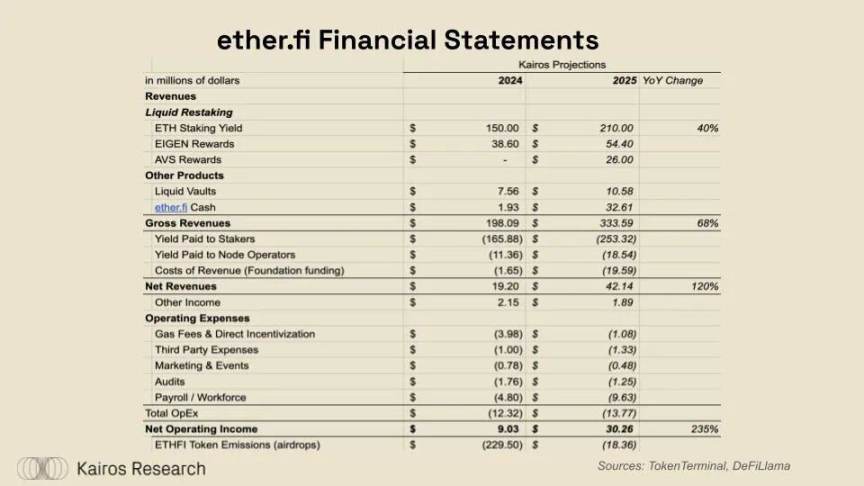

En septembre 2024, ether.fi est le leader incontesté du marché du re-staking de liquidité avec un TVL de 110T6,5 milliards sur ses produits de re-staking et de rendement. Nous tentons de simuler les revenus potentiels du protocole pour chacun de ses produits en utilisant les hypothèses suivantes dans les états financiers ci-dessus :

-

En supposant que la participation actuelle d'ether.fi reste constante pour le reste de l'année, la TVL moyenne mise en jeu en 2024 sera d'environ 10T4 milliards de dollars.

-

Le rendement moyen du jalonnement ETH chutera d'environ 3,75% cette année

-

Le FDV pré-IPO d'EIGEN est d'environ 110T5,5 milliards de TP, et les récompenses de re-staking devraient être distribuées à 1,66% en 2024 et 2,34% en 2025, ce qui signifie que les revenus directs d'Ether.fi provenant d'EIGEN sont d'environ 110T38,6 millions de TP en 2024 et d'environ 110T54,4 millions de TP en 2025

-

En examinant EigenDA, Omni et d'autres programmes de récompense AVS, nous estimons qu'un total d'environ 1 TP10T35 à 45 millions de récompenses seront versées aux re-stakers Eigenlayer, avec un rendement annuel de 0,41 TP9T

Le cash est la source de revenus la plus difficile à modéliser car elle vient d'être lancée et il n'existe pas de précédent transparent dans ce domaine. Nous et l'équipe d'ether.fi ferons une meilleure estimation pour 2025 en fonction de la demande de réservation et du coût des revenus des grands fournisseurs de cartes de crédit, et nous surveillerons cela de près au cours de l'année à venir.

Bien que nous sachions que l'incitation au jeton ETHFI est un coût du protocole, nous avons décidé de la laisser en bas du bilan pour les raisons suivantes : ces frais sont fortement investis en amont en raison des airdrops et de l'amorçage des liquidités, ces frais ne sont pas des coûts nécessaires au développement commercial, et nous pensons que les récompenses EIGEN + AVS sont suffisantes pour compenser le coût des incitations ETHFI. Étant donné que la fonction de retrait est activée depuis un certain temps, ether.fi a connu des sorties nettes importantes, et nous pensons que le protocole est plus proche d'atteindre des objectifs de TVL durables à long terme.

Système d'accumulation et de notation de la valeur des jetons

Au-delà de la simple évaluation de la rentabilité de ces protocoles, il convient d’explorer la destination finale des revenus de chaque protocole. L’incertitude réglementaire a été un facteur déterminant dans la création d’une multitude de mécanismes de distribution des revenus. Les dividendes aux détenteurs de jetons, les rachats, les destructions de jetons, l’accumulation au sein des trésoreries et de nombreuses autres approches uniques ont été utilisées pour tenter de maintenir l’engagement des détenteurs de jetons dans le développement du protocole et les inciter à participer à la gouvernance. Dans un secteur où les droits des détenteurs de jetons ne sont pas équivalents aux droits des actionnaires, il est impératif que les acteurs du marché comprennent parfaitement le rôle que jouent leurs jetons dans le protocole. Nous ne sommes pas des avocats et ne prenons aucune position sur la légalité d’une quelconque méthode de distribution, nous étudions simplement la manière dont le marché réagirait à chaque méthode.

Dividendes Stablecoin/ETH :

-

Avantages : avantages mesurables, rendements de meilleure qualité

-

Inconvénients : événements imposables, consommation de gaz, etc.

Rachat de jetons :

-

Avantages : Exonération fiscale, pouvoir d'achat continu, fonds en croissance

-

Inconvénients : sujet au glissement et au front-running, aucune garantie de rendement pour les détenteurs, fonds concentrés dans les jetons natifs

Rachat et destruction :

-

Avantages : Identique à ci-dessus, augmentation des revenus par jeton

-

Inconvénients : Même chose que ci-dessus + pas de croissance du financement

Accumulation de trésorerie :

-

Avantages : Augmenter l'espace de fonctionnement du protocole, parvenir à une diversification des fonds et rester contrôlé par les participants de la DAO

-

Inconvénients : aucun avantage direct pour les détenteurs de jetons

L’économie des tokens est évidemment un art, pas une science, et il est difficile de savoir si la distribution des bénéfices aux détenteurs de tokens est plus avantageuse que leur réinvestissement. Pour simplifier, dans un monde hypothétique où le protocole a maximisé la croissance, le fait d’avoir des tokens qui redistribuent les bénéfices augmenterait le taux de rendement interne pour les détenteurs et éliminerait le risque à chaque fois qu’un paiement d’une certaine sorte est reçu. Nous explorerons ci-dessous la conception et l’accumulation de valeur potentielle d’ETHFI et d’AAVE, qui font tous deux actuellement l’objet d’améliorations économiques en matière de tokens.

Regard vers l'avenir

Aave

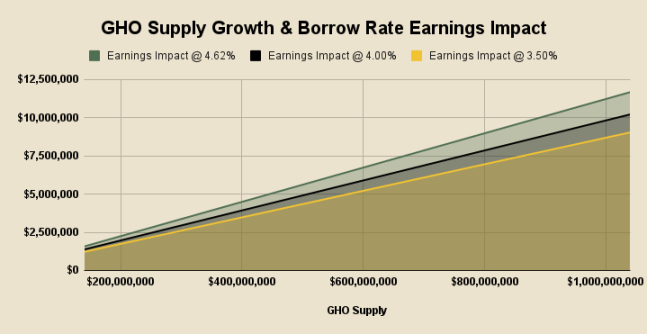

Actuellement, avec une offre de GHO de 142 millions, le taux d'emprunt moyen pondéré pour GHO est de 4,62%, le paiement incitatif moyen pondéré stkGHO est de 4,52% et 77,38% de l'offre totale de GHO sont mis en jeu dans le module de sécurité. Par conséquent, Aave gagne 10 points de base sur 110 millions de GHO d'une valeur de $ et 4,62% sur les 32 millions de GHO non mis en jeu de $. Compte tenu des tendances mondiales des taux d'intérêt et de la décote stkAAVE, il y a certainement de la place pour que le taux d'emprunt de GHO tombe en dessous de 4,62%, nous avons donc également ajouté des prévisions pour l'impact sur GHO de 4% et 3,5%, respectivement. Aave devrait avoir de nombreuses opportunités pour promouvoir la croissance de GHO dans les années à venir, et le graphique ci-dessous prédit comment le chemin vers 10T1 milliards de prêts GHO en cours affectera les rendements du protocole.

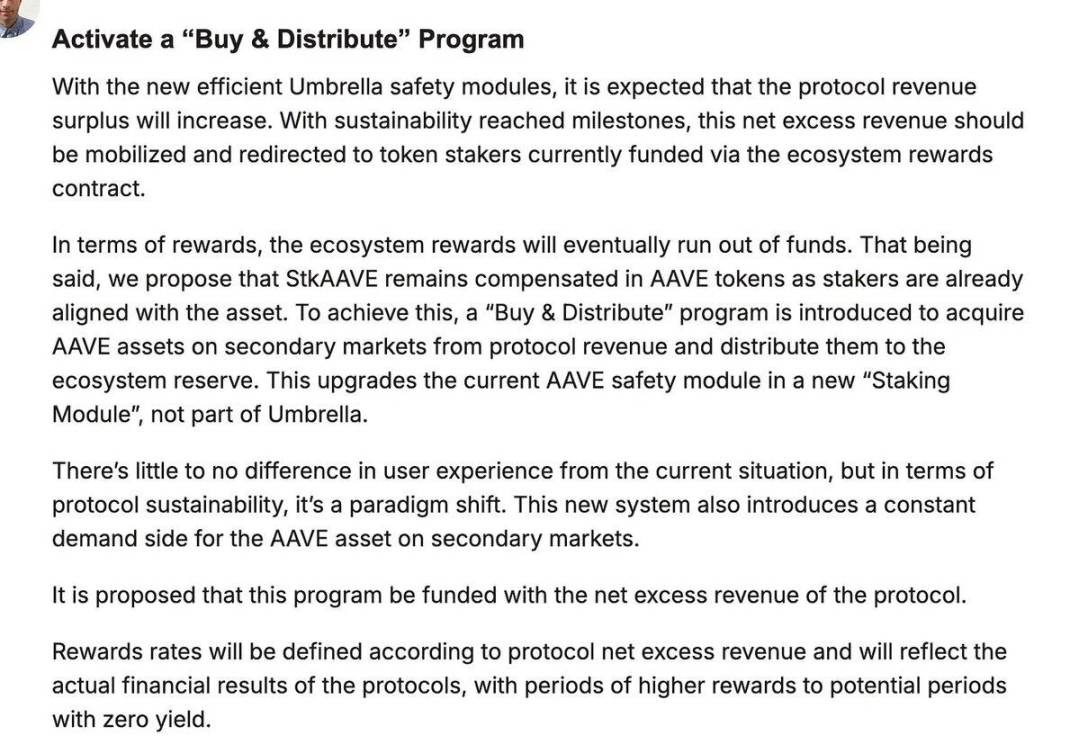

Bien qu'Aave ait un potentiel de croissance, Marc Zeller a également proposé un contrôle de température au sein du forum de gouvernance d'Aave pour améliorer les paiements du protocole ainsi que le jeton natif AAVE. Le principe des améliorations est qu'Aave devient rapidement un protocole rentable mais paie actuellement trop cher pour un module de sécurité imparfait. Au 25 juillet, Aave disposait de 110424 millions de TP dans son module de sécurité, principalement composé de stkAAVE et de stkGHO, qui sont tous deux des actifs imparfaits qui ne peuvent pas couvrir les créances irrécouvrables en raison du risque de glissement et de découplage. De plus, grâce à l'émission de jetons, le protocole encourage la liquidité secondaire pour AAVE afin que le glissement puisse être minimisé si stkAAVE doit être utilisé pour couvrir les créances irrécouvrables.

Ce concept pourrait changer radicalement si la DAO votait pour utiliser des aTokens comme awETH et aUSDC comme modules de sécurité tout en isolant stkGHO pour ne rembourser que la dette de GHO. stkGHO n'aurait jamais besoin d'être vendu pour couvrir les créances irrécouvrables, mais simplement confisqué et brûlé. Les aTokens susmentionnés sont extrêmement liquides et constituent la majorité de la dette des protocoles. S'ils sont sous-garantis, ces aTokens jalonnés pourraient être confisqués et brûlés pour couvrir les créances irrécouvrables. L'objectif de cette proposition est de réduire les dépenses consacrées aux modules de sécurité et aux incitations à la liquidité. Zeller explique plus en détail le rôle de stkAAVE dans le cadre du nouveau plan dans la figure ci-dessous.

Si cette proposition est adoptée, elle devrait avoir un impact favorable sur le jeton AAVE car elle bénéficiera d'une demande plus stable tout en permettant aux détenteurs de gagner des récompenses sans risquer que stkAAVE soit saisi pour couvrir des créances irrécouvrables. Nous ne sommes pas sûrs des implications fiscales du contrat de jalonnement, mais il profite grandement aux détenteurs d'AAVE à long terme grâce à un pouvoir d'achat continu et à la redistribution des jetons aux stakers.

ether.fi

Étant donné le succès d'Ether.fis dans la création rapide d'un modèle commercial durable, il est tentant de mettre en place de multiples initiatives de profit. Par exemple, l'équipe de développement des protocoles et la DAO ont agi très rapidement pour proposer à la société de racheter ETHFI à hauteur de 25% à 50% des revenus générés par les produits Liquid de restaking pour la fourniture de liquidités et les réserves de fonds. Cependant, compte tenu du manque de récompenses AVS, des coûts de démarrage importants investis au départ et du fait que la plupart de sa gamme de produits est toute nouvelle, l'utilisation des données de revenus de 2024 pour calculer une valorisation équitable peut s'avérer futile et compliquée.

Le jeton ETHFI a une valeur de marché de 1,34 milliard de dollars et devrait être légèrement rentable cette année (hors incitations à la liquidité), ce qui le rend très similaire au LDO de Lido. Bien sûr, ether.fi doit résister à l'épreuve du temps, et le protocole a le potentiel de devenir rentable plus rapidement que Lido et a un plafond plus élevé compte tenu du succès continu du produit plus large. Ce qui suit est une analyse prudente de la manière dont les récompenses AVS contribueront aux rendements du protocole. Les rendements des récompenses AVS sont les récompenses que les re-stakers reçoivent uniquement des dépenses AVS.

Comme on l'a vu sur Lido, le staking/re-staking de liquidité est un secteur très compétitif avec des marges relativement faibles. Ether.fi a pleinement reconnu cette limitation et étudie la création d'une gamme plus large de produits auxiliaires de rendement tout en gagnant des parts de marché. Voici les raisons pour lesquelles nous pensons que ces autres produits s'inscrivent dans sa thèse plus large de re-staking et de génération de rendement.

-

Liquid : Nous sommes convaincus que les utilisateurs avancés de LRT connaissent les blocs Lego DeFi et souhaitent maximiser leurs rendements, les attirant ainsi vers des produits capables d'automatiser leurs stratégies DeFi. Une fois que les récompenses AVS seront véritablement en ligne, des dizaines de stratégies risque/récompense et une nouvelle forme de rendements natifs émergeront dans l'économie crypto.

-

Cash : Similaire au LST, le LRT est une forme de garantie supérieure à l'ETH ordinaire, et il dispose d'une liquidité suffisante. Les utilisateurs peuvent utiliser la re-collatéralisation des liquidités comme un compte courant générant un rendement, ou emprunter des actifs à un coût presque nul pour les dépenses quotidiennes.

Cet article provient d'Internet : Le moment décisif de la DeFi : la transformation financière d'Ether.fi, Aave, Sky et Lido

Français:Original | Odaily Planet Daily ( @OdailyChina ) Auteur : Azuma ( @azuma_eth ) Au petit matin du 2 septembre, heure de Pékin, Ethena Labs, le développeur de l'USDe, a officiellement annoncé que la deuxième saison de largages aériens était officiellement terminée et que des jetons ENA représentant 5% de l'offre totale d'ENA seraient distribués à tous les utilisateurs ayant participé aux activités de cette saison ce mois-ci. En outre, Ethena Labs a également annoncé qu'il lancerait immédiatement la troisième saison de largages aériens. La nouvelle saison d'activités a maintenant commencé et durera jusqu'au 23 mars 2025. Saison 2 Largage aérien Le 1er avril de cette année, Ethena Labs a annoncé le lancement de la deuxième saison de Sats, un événement de largage aérien. L'événement de cette saison utilise plusieurs normes pour l'heure de fin, et…