Le jeu de sortie entre le capital-risque et l'argent chaud, à commencer par Friend.Tech

Titre original : VC vs Liquid Fund Inside FriendTechs Sortez du billot

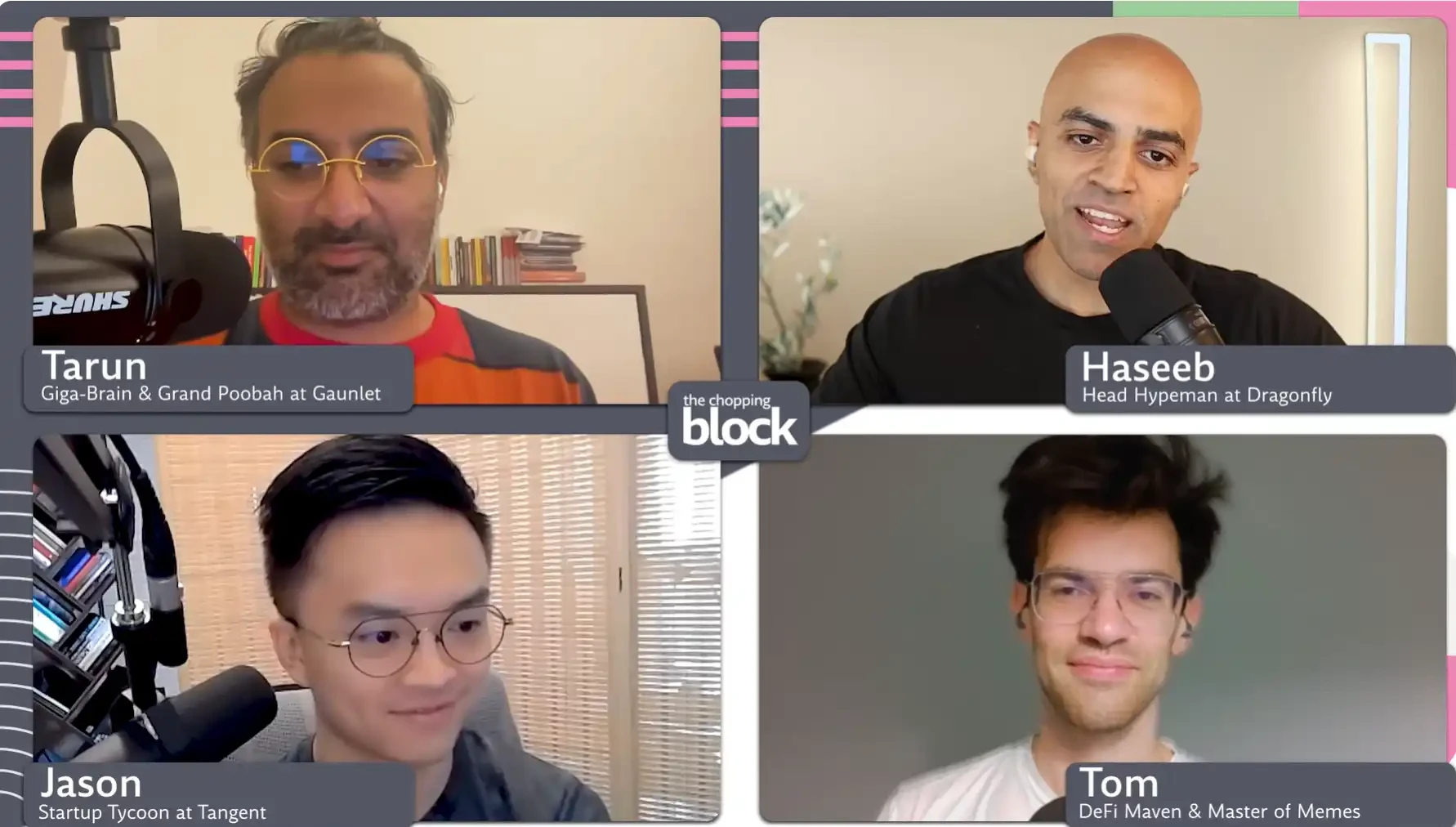

Invités : Haseeb, Tarun, Jason, Tom

Traduction originale : zhouzhou, joyce, BlockBeats

Note de l'éditeur : ce podcast explore en profondeur l'impact de la forte baisse du prix des jetons Friend.Tech sur la planification des projets et la fidélisation des utilisateurs. Il aborde également les questions éthiques liées aux sorties de projets cryptographiques, en particulier la fin des projets après l'émission des jetons, ainsi que les différents rôles du capital-risque et des fonds de liquidité sur le marché des cryptomonnaies. En outre, le programme analyse les effets négatifs du minage par airdrop et l'impact des fonds spéculatifs sur la liquidité et l'efficacité du marché. Le podcast évoque également le conflit entre la spéculation sur le marché et la création de valeur à long terme, ainsi que la marge d'amélioration de l'efficacité du marché.

Les questions fondamentales suivantes sont soulevées et explorées dans ce podcast :

Les jetons Friend.Tech ont chuté.

Sortie du projet et questions éthiques

Les différents rôles des fonds de capital-risque et de liquidité.

L'impact négatif de l'exploitation minière par parachutage.

Manque de stratégie de marché et de comportement d’arbitrage.

En résumé :

Ami.Tech Jeton Plongée : La chute de 96% du prix du jeton Friend.Tech révèle les risques liés à l'émission de jetons sans plan produit durable et stratégie de fidélisation des utilisateurs.

Sortie de projet et questions éthiques : L’émission de jetons par des projets en phase de démarrage a suscité des discussions sur la question de savoir si les équipes de projet devraient avoir des obligations éthiques lors de leur sortie, en particulier lorsque le projet est accusé de « s’enfuir » après sa fin.

Le rôle du capital-risque sur le marché des crypto-monnaies : les faibles barrières à l'entrée permettent à un grand nombre de capitaux-risqueurs d'entrer sur le marché des crypto-monnaies, faisant grimper la valorisation des projets, entraînant une surpromotion et une sous-livraison.

Défis de l’émission précoce de jetons : l’émission précoce de jetons brouille souvent les signaux du marché et nuit au potentiel à long terme et à la rétention des utilisateurs du projet.

Capital-risque vs fonds de liquidité : examine si le capital-risque extrait de la valeur du marché des crypto-monnaies ou si les fonds de liquidité peuvent améliorer l'efficacité du marché.

Fonds spéculatifs et Marché Efficacité : La question de savoir si les hedge funds peuvent améliorer l’efficacité du marché en augmentant la liquidité du marché et la découverte des prix reste un sujet brûlant.

Largage aérien exploitation minière et trading de lavage : l'exploitation minière Airdrop affecte les indicateurs du projet en créant de fausses données de croissance des utilisateurs, ce qui entraîne une extraction de valeur.

Haseeb : Notre invité spécial aujourd'hui est Jason Choy, l'entrepreneur de Tangent. Jason, vous vivez à Singapour, n'est-ce pas ? La politique américaine est-elle un sujet brûlant dans les cercles singapouriens ?

Jason : Tout le monde est attentif à ce qui se passe aux États-Unis ces derniers temps. Je travaille généralement à l’heure américaine. Ces dernières semaines, nous avons suivi les mouvements de la Fed et les débats politiques toute la journée. Pour être honnête, c’est la partie du cycle crypto que je préfère le moins.

Haseeb : Suivez-vous les projets DeFi de World Liberty Financial et de la famille Trump ?

Jason Choy : J'ai entendu dire que ce projet est lié à Aave, et il semble coïncider avec la forte hausse du prix du jeton Aaves. Mais à part cela, je n'ai pas prêté beaucoup d'attention à ce projet. Y a-t-il quelque chose auquel nous devrions prêter attention ?

Tarun: Je crois avoir dit que ce projet était une « arnaque au tapis » ou une « arnaque à la sortie du pauvre ».

Le jeton Friend.Tech s'effondre

Hasib : L'histoire qui a dominé l'actualité cette semaine est celle de Friend.Tech, un projet SocialFi qui vous permet de parier sur les créateurs et d'acheter leurs tokens pour rejoindre les salles de discussion des créateurs. Il a été très populaire à l'été 2023, mais il s'est ensuite refroidi. Cette année, ils ont lancé leur propre token, mais il n'a pas bien fonctionné, et le prix du token a presque complètement chuté, et est maintenant en baisse de 96% par rapport à son plus haut historique. La capitalisation boursière initiale était d'environ 110T230 millions de TP, et elle est maintenant tombée à environ 110T10 millions de TP. Friend.Tech a été critiqué ces derniers temps.

Il y a environ 4 jours, le projet Friend.Tech a transféré le contrôle du contrat à une adresse invalide, brûlant ainsi sa propre clé d'administration. Dès que cette nouvelle est sortie, le prix des jetons Friend a immédiatement chuté et de nombreuses personnes ont affirmé que Friend.Tech s'enfuyait, ce qui signifie qu'ils ont émis les jetons puis sont partis, abandonnant le projet, et que le projet était une coquille car il ne pouvait pas du tout fonctionner.

Un détail intéressant ici est que Friend.Tech n'a pas vendu ses tokens. Selon nos informations, les tokens n'ont pas été vendus à des investisseurs, et même l'équipe elle-même ne détenait pas ces tokens. Il s'agit donc d'un soi-disant lancement équitable de tokens. L'équipe a également déclaré qu'elle n'avait pas l'intention de fermer ou d'abandonner le projet, et que l'application est toujours en cours d'exécution, mais tout le monde semble l'interpréter comme une fuite de Friend.Tech.

Cet incident a suscité un débat plus large sur le type de responsabilités que les équipes de projets crypto devraient assumer après le lancement de produits et de jetons. La raison pour laquelle cette histoire est un peu étrange est que Friend.Tech n'a pas vendu de jetons à des investisseurs particuliers et que l'équipe elle-même ne détenait pas ces jetons. J'aimerais donc connaître votre point de vue sur l'incident de Friend.Tech, en particulier sur les responsabilités que les entrepreneurs en crypto-monnaie devraient assumer lors du lancement de produits ?

Jason : J'ai acheté ces tokens et j'ai perdu beaucoup d'argent sur Friend.Tech. J'avais beaucoup d'airdrops et de clés, j'ai rejoint des clubs et j'étais actif sur la plateforme. J'étais probablement l'un des plus gros détenteurs de tokens au monde à l'époque, du moins dans le portefeuille public. Donc maintenant mes tokens valent 96% de moins, mais j'ai toujours le sentiment qu'il a lancé une application que nous aimons, et au moins pendant un certain temps, les gens ont utilisé l'application. Il a également émis le token de manière équitable, sans faire de grande vente interne, et je pense que son vrai problème est la rétention des utilisateurs et le moment de l'émission du token.

Un développeur anonyme crée une application et tout le monde commence à en parler, ce qui est typique de la cryptographie, et nous en avons vu beaucoup lors du dernier cycle de DeFi, mais pas tellement dans ce cycle. Un sujet attirera l'attention de tout le monde et les gens en parleront pendant des semaines, et c'est le moment Friend.Tech. Et il existe de nombreux clones de ce projet, comme Stars Arena sur AVAX, et un tas d'autres imitateurs. Cela me rappelle le dernier DeFi, donc je suis excité et je pense que nous verrons peut-être une nouvelle vague d'applications sociales à partir de là, mais cela ne s'est pas encore produit.

Haseeb : Tom, que penses-tu de cette situation ?

Tom : Je pense que ce genre de choses implique une responsabilité ou ce que l’on pourrait appeler un comportement « incontrôlable ». Les pires incontrôlables sont probablement les pires ICO qui lèvent des tonnes d’argent et font beaucoup de promesses et de visions, mais qui ne livrent rien ensuite. Je pense que ce sont les équipes qui sont souvent accusées de cette vague de projets en 2017, et puis vous regardez certains des projets de jetons ou de NFT, des projets comme Stoner Cats, qui n’ont peut-être pas promis de développer une émission de télévision, mais si vous vendez juste un JPEG, ce n’est pas grave. Et puis il y a des pièces de monnaie mèmes qui n’ont aucune attente, aucune promesse ou aucune vision claire, elles sont juste elles-mêmes.

L'équipe Friend.Tech n'a pas distribué de tokens, elle a juste construit un produit, mais j'ai l'impression qu'il y a plus de colère envers les équipes Racer et Friend.Tech qu'envers les autres équipes. C'est un peu étrange que Racer ait reçu plus de critiques que les équipes qui n'ont rien fait. Comme l'équipe n'a pas conservé les tokens, elle a gagné de l'argent grâce aux frais de transaction - elle a gagné environ 11050 millions de dollars grâce aux frais de transaction sur la plateforme. Habituellement, ces revenus vont dans la trésorerie de la DAO et l'équipe peut en tirer une subvention, mais dans le cas de Friend.Tech, tous les revenus étaient entièrement privés et l'équipe a directement profité de ces frais de transaction.

N'est-ce pas ce que tout le monde veut ? Tout est décentralisé, il n'y a pas d'administrateur, vous pouvez tout gérer vous-même et personne ne peut vous échapper. Mais cela peut dépendre de l'humeur de chacun ou de l'évolution de l'opinion publique, et les choses vont devenir négatives. Je ne sais pas pourquoi l'équipe de Friend.Tech a été ciblée cette fois-ci, après tout, il existe des exemples pires dans le domaine de la cryptographie.

Hasib : Oui, les gens sont en colère parce que tout le monde sait que Friend.Tech a gagné plus de 110 000 000 THB en frais de transaction en un an et demi, mais aucun de cet argent n'a été investi dans le token Friend.Tech. J'ai vu Hasu soulever de manière provocatrice ce point selon lequel lorsque vous émettez un token, les gens comprennent naturellement que cela signifie que le token va accumuler de la valeur dans l'écosystème du produit, mais ce token est comme rejoindre un club ou quelque chose comme ça, ce n'est pas la chose qui accumule de la valeur de l'entreprise. L'entreprise a accumulé 110 000 000 THB de valeur, c'est tout. Donc au moins une plainte logique est qu'ils savaient que les gens avaient cette attente, mais ils ont quand même choisi de le faire de cette façon et ont violé les attentes.

Tom : Je pense que si c'était un projet plus traditionnel où l'équipe attribuait des jetons, puis gagnait de l'argent en vendant des jetons, les fonds affluaient dans des portefeuilles multi-signatures, puis l'équipe s'enfuyait, les gens auraient plus de raisons d'être mécontents. Mais dans le cas de Friend.Tech, depuis le début jusqu'à maintenant, tout ce qui concerne le flux des frais de transaction, les méthodes de paiement et le fonctionnement du système a été très transparent et rien n'a changé.

Donc, à un niveau superficiel, je peux comprendre pourquoi les gens peuvent avoir des sentiments négatifs, mais à un niveau plus profond, je ne pense pas que ce soit un si gros problème. Je pense que la configuration de Friend.Tech est unique dans le sens où il s'agit essentiellement d'un jeton de mème, et c'était assez clair dès le début.

Jason : Je pense que beaucoup de problèmes auraient pu être résolus en lançant le jeton plus tard, avant qu'il n'y ait un mécanisme d'accumulation de valeur, et ils n'avaient pas trouvé le cycle d'adéquation produit-marché. Je pense que l'application avait une forte viralité au départ, mais ils n'ont pas résolu deux gros problèmes. Le premier problème est que les plateformes deviennent naturellement de petits cercles, comme le prix d'achat des clés est intégré dans la courbe des prix. Le groupe Friend.Tech a donc rapidement exclu beaucoup de gens parce que le prix est passé à 5 ETH, et par conséquent, ces groupes ont eu du mal à s'étendre au-delà de 30 personnes, donc ils n'ont jamais résolu ce problème de mise à l'échelle.

Le deuxième problème est que la valeur que les créateurs obtiennent sur la plateforme est unique. Si vous gagnez des commissions sur les personnes qui achètent vos clés, une fois que quelqu'un achète votre clé, vous n'avez aucune raison de continuer à fournir de la valeur, car vous ne gagnez pas d'argent avec les personnes qui participent à votre groupe. On peut dire que si les créateurs ne sont pas actifs, les gens peuvent vendre leurs clés. Mais en réalité, les créateurs n'ont pas vraiment intérêt à rester actifs, car ce ne sont pas eux qui détiennent les clés, car ils doivent acheter leurs propres clés eux-mêmes.

S'ils avaient réglé ces problèmes avant de lancer le token, ils auraient peut-être pu garder un peu de pression. Si je me souviens bien, ils ont lancé le token juste au moment où la courbe d'utilisateurs a commencé à chuter brusquement, presque comme une tentative désespérée d'attirer les gens avec la promesse d'un largage aérien, alors ils ont précipité le lancement du token.

Hasib : Cela a déclenché une augmentation du nombre d'utilisateurs, et tout le monde est revenu sur la plateforme et a vu qu'il y avait de nouvelles fonctionnalités, de nouveaux systèmes de clubs. Mais les fonctionnalités ne fonctionnaient pas et l'expérience était terrible. C'était plutôt comme s'ils avaient gâché l'opportunité de la plateforme d'attirer à nouveau les utilisateurs par le biais de largages aériens, ce qui était vraiment difficile à gérer en tant que startup. Friend.Tech a finalement fait ses débuts sur la plus grande scène de l'espace crypto, mais cela a échoué, et il est devenu très difficile de saisir à nouveau une opportunité similaire.

Tarun: J'ai été actif pendant un certain temps, mais ensuite, les gens ont acheté mes clés juste pour me poser des questions. Je me suis dit : je n'ai pas le temps d'être un robot d'assurance qualité tout le temps, ChatGPT n'existe-t-il pas déjà ? Mais je tiens à dire que Friend.Tech s'est en fait trompé sur le gameplay du métaverse « hype + divertissement ». Ils ont en effet été les premiers à créer ce modèle. L'idée de brûler des clés et de facturer des frais est en fait exactement la même que l'ensemble du gameplay des pièces de monnaie mèmes : quelqu'un injecte des liquidités, il brûle les clés et les frais sont répartis entre le créateur et la plateforme. C'est exactement ce qu'a fait Friend.Tech, mais ils l'ont peut-être fait trop tôt. Parce que le gameplay de Friend.Tech est soudainement devenu courant sur la chaîne Solana, mais Friend.Tech lui-même n'a pas réussi à saisir cette opportunité.

Hasib : Je pense que ce que Friend.Tech n'a pas compris, ou ce que Pump.fun a compris, c'est que vous pouvez commencer avec une courbe de liaison, mais vous ne pouvez pas rester sur la courbe de liaison pour toujours, car elle finira par se briser. Vous devez faire la transition à un certain point d'inflexion, plutôt que de continuer à rester sur la courbe de liaison.

Tarun: Je pense que la raison pour laquelle les gens sont mécontents de Friend.Tech est qu'ils ont vu certaines des mécaniques les plus réussies aujourd'hui, et que les premiers Friend.Tech ne s'en sortent pas aussi bien en comparaison, mais je pense qu'ils sont sur la bonne voie. On pourrait dire que Friend.Tech a compris le jeu des memecoins avant qu'il ne devienne populaire. Mais j'avais l'impression que la partie sociale était très fausse, et je me souviens qu'à un moment donné, je suis retourné sur la plateforme et que tous mes détenteurs de clés étaient des robots, et ils me posaient la même question environ 500 fois.

Haseeb : Pourquoi posent-ils ces questions ?

Tarun: Je pense qu'ils espéraient obtenir une plus grosse récompense de largage aérien en interagissant beaucoup. Comme tout le monde essayait d'obtenir le largage aérien à ce moment-là, certains endroits sont devenus très étranges. Je pense qu'au début, ces salles étaient assez intéressantes et uniques, mais ensuite elles sont devenues aigrelettes. Je pense que lorsque les créateurs d'OnlyFans ont commencé à s'y installer, Friend.Tech a cessé d'être un simple projet cryptographique de niche et est devenu quelque chose qui attirait vraiment les masses.

Tom : C'est vrai. Les revenus d'OnlyFans ont finalement atteint 110T8 milliards de TP, et 80% de ces revenus sont allés aux créateurs, et non aux fondateurs de la plateforme.

Jason : Il y a aussi des stars locales sur Friend.Tech qui ont très bien réussi sur la plateforme. Ce sont de bons signes qui montrent que les créateurs peuvent construire leur propre carrière grâce à la plateforme.

Jason : Friend.Tech a montré quelques premiers signes de succès, mais l'équipe avait l'impression de ne pas avoir suffisamment répété ses idées de produit de base. Ils semblaient voir que les gens aimaient la plateforme et pensaient que les choses se mettraient en place naturellement, mais leur infrastructure était si médiocre.

Hasib : Le rythme d'ajout de nouvelles fonctionnalités est trop lent et l'expérience de chat ne s'est pas améliorée. J'ai l'impression qu'ils sont tombés dans leur propre piège de produit, car le produit a commencé à décoller, alors ils ont estimé qu'ils devaient s'en tenir à la direction initiale. Friend.Tech n'a pas vraiment évolué au-delà du cadre initial. C'est une application où vous discutez avec des personnes qui ont vos clés, et c'est tout. Je ne pense pas qu'ils aient assez envie d'essayer de nouvelles choses, peut-être devraient-ils faire quelque chose de plus proche de l'esprit du memecoin.

Tarun: Oui, à un moment donné, on a l'impression que rejoindre le groupe de discussion de quelqu'un n'a plus vraiment d'intérêt. On commence par poser des questions intéressantes, puis on se demande quelle pièce va monter, selon vous ? Ou quel projet va monter ? Et j'ai aussi eu l'impression que la présence de Racer sur Twitter à cette époque était un peu rebutante, ce qui est l'une des raisons pour lesquelles j'ai arrêté d'utiliser Friend.Tech.

J'aimais son contenu Twitter basé sur la recherche, qui était très profond et spécialisé. Mais depuis qu'il a lancé Friend.Tech, son contenu est devenu moins bon. J'ai l'impression que ce produit ne m'a pas seulement permis d'obtenir un bon contenu, mais a également réduit la qualité de son propre contenu en tant que créateur. C'est une situation perdant-perdant. Maintenant, si vous voulez obtenir un bon contenu, vous devez acheter sa clé et entrer dans la salle exclusive de Racer, et vous n'obtiendrez pas le bon contenu public.

Sortie du projet et questions éthiques

Hasib : Je voudrais me concentrer sur la question de la sortie des fondateurs dans le domaine des crypto-monnaies. Dans les startups traditionnelles, il est normal de fermer une startup. Dans le domaine des crypto-monnaies, la fermeture d'un projet est un peu étrange. Le principal problème est qu'il n'y a pas de réglementation, pas de processus de sortie ou de guide tout fait. Les gens ne savent pas comment y mettre fin et quelles responsabilités les fondateurs doivent assumer. Je suis curieux de savoir quels cas vous avez vus à cet égard ?

Jason : Au début d’un projet, la différence entre le succès et l’échec est souvent très grande. Si vous voulez donner des conseils aux fondateurs sur la façon de prendre la bonne décision lorsqu’ils se rendent compte que le projet ne fonctionne pas, je pense qu’il est relativement simple de fermer le projet au tout début, car cela convient aux tokens qui n’ont pas encore été émis. Vos parties prenantes peuvent n’être que quatre ou cinq personnes, comme des investisseurs providentiels et un capital-risqueur de premier plan. Il vous suffit de communiquer avec eux, de travailler avec des avocats pour gérer la dissolution de l’entreprise et de restituer l’investissement en proportion. C’est fondamentalement un processus très simple. Mais une fois que vous avez émis des tokens, vous n’êtes plus confronté à quelques investisseurs seulement, mais à des milliers de détenteurs de tokens.

Hasib : Vous pensez donc que la solution à ce problème est de contrôler le moment de l'émission des jetons ? Vous ne devriez pas émettre de jetons avant que le projet ne soit prêt, à moins d'être sûr d'avoir trouvé le point d'adéquation produit-marché et d'être prêt à accélérer la croissance grâce à l'injection de jetons. Connaissez-vous des exemples de jetons qui ont réussi à sortir du marché ? Par exemple, FTT, bien que son projet ait cessé ses activités, le jeton est toujours négocié. Et Luna, bien qu'il n'y ait plus de développement substantiel, le jeton existe toujours.

Tom : Oui, il existe une version de Luna appelée Luna Classic, que nous aimons appeler la version classique dans l'espace crypto. En fait, quelque chose de similaire s'est produit cette semaine. Vega, une plateforme de produits dérivés décentralisés, possède sa propre chaîne et a présenté une proposition visant essentiellement à se retirer et à fermer progressivement la chaîne. Ce genre de chose est assez simple. Bien que cela soit décidé par un vote communautaire, l'équipe a essentiellement décidé de se retirer et de partir progressivement.

Cela me rappelle le débat sur les appareils domestiques intelligents IoT. Lorsque les entreprises qui fabriquent ces appareils font faillite ou veulent arrêter de fournir des services, les gens se plaignent souvent : « Pourquoi avez-vous détruit l’appareil pour lequel j’ai dépensé 10 ...

Jason : En effet, si vous pouvez faire cela, c'est la meilleure voie. Dans l'espace crypto, si vous voulez que la communauté prenne le relais, alors ouvrez le code source du front-end et laissez les utilisateurs s'autogérer. Si vous fermez unilatéralement le projet, ce sera plus difficile. Pour y parvenir, il faut une décentralisation complète, ou du moins une décentralisation presque complète. Des projets comme Friend.Tech ont des serveurs qui hébergent des messages de chat et sont responsables de nombreuses opérations réelles. Sans ces fonctions, Friend.Tech n'est presque rien.

Tom : Oui, il existe très peu de projets qui sont complètement décentralisés et qui sont progressivement fermés. Les exemples auxquels je peux penser sont Fei et Rari Capital, mais ils sont vraiment rares. Dans la plupart des cas, tant que quelqu'un est prêt à gérer l'infrastructure, ils peuvent exister et être échangés pour toujours, comme Ethereum Classic (ETC). Le standard de mort des tokens est assez unique dans le domaine des crypto-monnaies. Bien que ces tokens soient toujours sur la chaîne et qu'il y ait même des personnes qui fournissent des liquidités sur certains échanges, ils sont fondamentalement morts selon la plupart des normes.

Hasib : Tangent Fund investit à la fois dans les startups en phase de démarrage, dans les marchés de liquidité et dans l'émission de jetons, n'est-ce pas ?

Jason : Oui, c'est vrai.

Capital-risque et fonds de liquidité

Hasib : Récemment, de nombreuses personnes sur Twitter ont discuté de la relation dynamique entre les fonds de capital-risque et les fonds de liquidité, estimant que les fonds de capital-risque sont extractifs nets pour l'industrie de la cryptographie, c'est-à-dire qu'ils prennent plus d'argent de l'écosystème de la cryptographie qu'ils n'en investissent. Les fonds de capital-risque investissent dans de nouveaux projets, généralement à faible valorisation, et lorsque ces projets arrivent à maturité et sont cotés sur les principales bourses, les fonds de capital-risque vendent leurs jetons, ce qui retire de l'argent de l'écosystème de la cryptographie au lieu d'y injecter de l'argent. Cet argument est donc que l'augmentation du nombre de fonds de capital-risque est mauvaise pour l'industrie, et qu'ils devraient allouer du capital au marché de la liquidité et acheter directement des jetons déjà cotés sur le marché au lieu de continuer à investir dans de nouveaux projets.

Il existe un consensus croissant sur le fait que les fonds de capital-risque sont « extractifs » ou ont un effet négatif sur l’industrie. Compte tenu de votre expérience antérieure chez Spartan, qui s’occupait à la fois de marchés liquides et de capital-risque, que pensez-vous de ce débat et quelle est votre position chez Tangent ?

Jason : Tous les VC ne sont pas identiques. Je pense que le seuil de lancement d'un fonds crypto en 2020 est relativement bas par rapport à l'espace Web2, car c'est la première fois que de nombreuses personnes entrent dans cet espace. Par conséquent, il existe un grand nombre de fonds sur le marché, et leurs exigences de qualité pour les projets sont inférieures, ce qui fait que de nombreux projets aléatoires sont financés. Après que ces projets ont été cotés, les gens les ont aveuglément vantés, et au final, de nombreux jetons ont chuté dans un sens. Cela donne aux gens l'impression que les VC ont simplement acheté à bas prix et ont ensuite essayé de vendre à des valorisations déraisonnablement élevées lorsqu'ils ont été cotés en bourse.

Nous avons vu cela à maintes reprises, mais je ne nierais pas l’existence de l’ensemble du secteur du capital-risque crypto. Chez Tangent, nous pensons qu’une partie des fonds dans ce domaine sont sur-alloués, avec trop de capitaux pour trop peu de projets de qualité. Tout comme dans le secteur du capital-risque de Web2, au final, les VC qui savent choisir de bons projets domineront le marché. Ainsi, lorsque nous avons fondé Tangent, notre intention initiale n’était pas de concurrencer ces gros fonds, nous espérions donc soutenir ces entreprises en émettant des chèques plus petits.

Je pense que le marché actuel de la liquidité manque d'un mécanisme de découverte des prix mature. Pour la valorisation des start-ups, il s'agit généralement d'une compétition entre plusieurs fonds de capital-risque matures pour trouver un prix raisonnable. Sur le marché public, il ne semble pas y avoir beaucoup de consensus et il n'existe généralement pas de norme stricte pour la valorisation des tokens, nous avons donc besoin d'un mécanisme de découverte des prix plus rigoureux.

Tarun: L’un des aspects intéressants des crypto-monnaies est qu’elles brouillent presque toujours les frontières entre investissement privé et public. Comme vous l’avez dit, dans le domaine des crypto-monnaies, tout le monde semble pouvoir participer. Cela contraste fortement avec les marchés traditionnels, comme le capital-investissement. Traditionnellement, vous n’avez qu’une seule opportunité de liquidité lorsqu’une entreprise entre en bourse, et il n’y a rien dans les documents que j’ai lus sur les achats et les ventes fréquents. En revanche, sur le marché des crypto-monnaies, les investisseurs participent non seulement au lancement du projet, mais aident également à trouver des liquidités, à mettre en relation les teneurs de marché et à effectuer eux-mêmes une grande partie du travail connexe, ce qui conduit à des structures de marché différentes, ce qui explique pourquoi le mécanisme de découverte des prix sur le marché des crypto-monnaies est relativement médiocre.

Et je pense que la fixation des prix sur le marché privé est encore plus inefficace que sur le marché public. Souvent, le prix final d’une transaction n’est pas celui que les investisseurs jugent raisonnable ou qu’ils sont prêts à payer. En raison de la pression concurrentielle, les investisseurs peuvent être obligés de payer un prix plus élevé pour remporter la transaction. Ce mécanisme d’enchères conduit souvent à un manque d’efficacité des prix.

Hasib : Oui, il existe une malédiction du gagnant. La malédiction du gagnant fait référence au fait que dans les enchères compétitives, le gagnant paie souvent un prix qui dépasse la valeur réelle de l'objet. Les investisseurs dans le domaine des crypto-monnaies semblent être plus disposés à prendre ce risque. Lorsque le gouvernement américain a mis aux enchères des blocs de champs pétroliers en Alaska, il a autorisé les compagnies pétrolières à prélever un échantillon du terrain et à décider ensuite du montant de l'enchère. À l'époque, la diligence raisonnable consistait simplement à se rendre sur le terrain pour prélever des échantillons et effectuer des mesures, et il n'y avait peut-être pas la technologie de sonar actuelle. Le problème est que de telles enchères conduisent souvent les enchérisseurs à payer un prix trop élevé parce qu'ils ont fait des évaluations trop optimistes basées sur des échantillons limités.

Tarun: Exactement. Si un enchérisseur échantillonne une parcelle de terrain riche en pétrole, il supposera que la parcelle entière est un champ pétrolifère, tandis qu'un autre enchérisseur échantillonne une parcelle sans pétrole. La valeur réelle du terrain est en fait la moyenne des informations de tous les enchérisseurs. Mais comme ces informations sont privées et que les enchérisseurs ne les partagent pas, le gagnant est souvent celui qui a surenchéri. Il se peut qu'il ait échantillonné une parcelle de pétrole chanceuse et qu'il ait mal évalué la valeur globale du terrain. C'est ce qu'on appelle la « malédiction du vainqueur » : même si vous avez remporté l'enchère, vous avez en fait gagné une ressource surévaluée, dans ce cas, un actif que vous aviez prévu de revendre à l'avenir, mais vous avez découvert que vous l'aviez en fait payé trop cher.

Hasib : Pensez-vous que ce phénomène de « malédiction du gagnant » existe uniquement dans le capital-risque crypto, ou existe-t-il dans tous les capitaux-risques ?

Tarun: Je pense que ce phénomène existe dans tous les capitaux-risqueurs, mais il est plus évident dans le capital-risque crypto. Car les investisseurs privés sur le marché des crypto-monnaies sont également des investisseurs sur le marché public. Ils participeront à la construction de la liquidité de l'émission de jetons, par exemple en concluant un accord avec les teneurs de marché pour fournir l'offre. Sur le marché public traditionnel, ces processus sont généralement réalisés par des intermédiaires bancaires. Les banques sont responsables de la tarification et de la comptabilité, mais les banques ne sont pas les propriétaires des actifs, généralement des tiers.

Sur le marché des crypto-monnaies, les fonds de capital-investissement peuvent intervenir davantage lorsque les actifs sont négociés en bourse. Sur le marché public, les fonds de capital-investissement ont des capacités d’intervention très limitées. Ainsi, sur le marché des crypto-monnaies, même si cela ressemble à une malédiction du gagnant à première vue, c’est en fait différent car les fonds de capital-investissement peuvent influencer les événements de liquidité.

Vous ne vous souvenez pas que toutes les deux semaines, les partenaires de Benchmark se plaignaient que la banque avait mal évalué le prix de l'entreprise ? Ils se plaignaient que le prix de l'introduction en bourse avait été mal évalué et qu'ils avaient perdu le contrôle du prix. Cela avait eu un impact sur le prix de la série C et sur le prix de la série A.

Manque de stratégie de marché et comportement d'arbitrage

Tom : Cela peut effectivement avoir un impact supplémentaire, mais je ne pense pas que ce soit significatif. Comme vous l'avez dit, il s'agit tout au plus d'une introduction au market maker, mais cela ne signifie pas une participation directe à la tarification ou à la négociation. Parfois, vous pouvez prêter des actifs au market maker ou effectuer d'autres opérations. Sur les marchés traditionnels, ces opérations sont généralement effectuées par des intermédiaires tiers, alors que sur le marché des crypto-monnaies, le rôle des intermédiaires n'est pas prédominant.

L’investissement en crypto-monnaies n’est pas une simple vente aux enchères de matières premières. En général, ce n’est pas l’équipe qui propose l’offre la plus élevée qui gagne. En fait, l’équipe qui a les coûts les plus bas peut souvent obtenir un capital moins cher. C’est aussi la raison pour laquelle les family offices européens investissent souvent dans la série A, car il existe en effet des options de financement à faible coût. Les fonds de capital-risque que tout le monde connaît ne sont souvent pas les investisseurs qui proposent les offres les plus élevées, ce qui explique également pourquoi ils peuvent obtenir de meilleurs rendements.

Tarun: Je pense que l’une des principales différences entre le capital-risque crypto et le capital-risque technologique est que le capital-risque technologique accorde plus d’importance à la marque car son cycle de liquidité est plus long. Par conséquent, les équipes de startups sont généralement disposées à accepter des remises plus importantes en échange d’un soutien de marque de haut niveau. Dans l’espace crypto, les équipes sont beaucoup moins tolérantes à ce sujet, surtout après 2019.

Hasib : De nombreux fonds de grandes marques vous aideront réellement à trouver des clients, en particulier au début.

Tarun: Je suis d'accord que le branding est très important dans les premières étapes. Mais dans les étapes ultérieures, le marché devient plus homogène et le branding a moins d'influence. Le problème est qu'il n'y a pas de stade avancé traditionnel dans la cryptographie, il s'agit presque entièrement d'un stade précoce jusqu'à ce que l'événement de liquidité se produise, et la série B peut être considérée comme un stade avancé dans un certain sens. Le capital-risque traditionnel peut avoir une série D ou une série F, mais la division des étapes dans la cryptographie n'est pas claire.

Hasib : La prime pour la marque dans le domaine des crypto-monnaies est plus élevée que celle du capital-risque traditionnel. La marque est particulièrement importante dans les tours d’amorçage ou de pré-amorçage, car lorsqu’il n’y a pas de produit, tout le monde s’appuie sur la transmission du signal. Si un fonds de premier plan participe et que l’autre est un fonds inconnu, la différence de prix de transaction entre les deux sera très importante. Par conséquent, l’investissement en crypto-monnaies n’est pas seulement une offre de capital, mais aussi une offre de réputation. Dans le domaine des crypto-monnaies, l’équilibre entre capital et réputation est plus important que dans le capital-risque traditionnel.

Tarun: Je suis d’accord avec votre point de vue sur les étapes ultérieures, comme la série F, etc., mais dans les investissements technologiques en phase de démarrage, en particulier dans l’investissement en IA, je pense que l’influence de la marque est uniforme.

Tom : En 2020 et 2021, beaucoup pensaient que les fonds d’investissement transfrontaliers comme Tiger Global dominaient le marché et faisaient grimper les prix. Cependant, cet argument ne s’est pas avéré vrai et le phénomène de la malédiction du gagnant est apparu. Mais ce n’est pas la norme sur le marché du capital-risque, et ce n’est pas le cas sur le marché actuel. Il est donc difficile d’être convaincant en prédisant l’avenir sur la base de données d’il y a quelques années.

Jason : Je pense que le marché public dans le domaine des cryptomonnaies donne aux projets des valorisations bien supérieures à leur valeur réelle, ce qui permet aux VC de réaliser d’énormes gains sur le papier. Par exemple, nous avons investi dans un nouveau projet de couche 1 avec une valorisation entièrement diluée (FDV) de 110T30 millions de TP, et trois mois plus tard, lorsque le jeton a été mis en ligne, le marché a poussé sa valorisation à 110T1 milliard de TP. Cela oblige presque les VC à vendre des jetons lorsque ceux-ci sont débloqués, de sorte que le marché public offre aux VC une opportunité d’encaisser.

Derrière ce phénomène se cache la fenêtre de liquidité différente du marché des crypto-monnaies par rapport au marché traditionnel. Les projets de capital-risque traditionnels mettent généralement 7 à 11 ans pour atteindre la liquidité, tandis que les projets de crypto-monnaies peuvent être en mesure d'émettre des jetons quelques mois après la création de l'entreprise, et la liquidité arrive plus rapidement, ce qui est beaucoup plus court que le capital-risque traditionnel. En particulier, de nouveaux jetons mèmes sont lancés presque toutes les 15 minutes.

L’existence de la fenêtre de liquidité exacerbe ce phénomène, et les projets n’ont souvent pas assez de temps pour concrétiser leur vision. Ce n’est pas seulement parce que les VCs font avancer les projets ou émettent des jetons trop rapidement, mais aussi parce que le marché attribue une énorme prime spéculative à presque tous les projets cryptographiques ayant du potentiel, et cette surévaluation précoce est difficile à maintenir. Je pense donc que ce problème finira par se corriger, et les investisseurs particuliers ont réalisé que l’achat de nouveaux jetons de projet à des milliards de dollars en FDV entraîne souvent des pertes. Nous avons analysé l’émission de jetons au cours des six derniers mois, et les prix de presque tous les jetons ont chuté, à l’exception des pièces mèmes.

Hasib : Le marché a chuté de manière drastique au cours des six derniers mois, avec presque tous les actifs en baisse d'environ 50%, ce qui me fait émettre des réserves sur ce point de vue. Ironiquement, nous gérons également nous-mêmes un fonds de liquidité et nous préférons conserver nos actifs à long terme. Je ne suis pas d'accord avec son point de vue selon lequel les fonds de liquidité sont bons pour l'industrie et les fonds de capital-risque sont nuisibles. Son argument semble supposer que ce que nous construisons dans le domaine des crypto-monnaies n'a aucune valeur réelle, comme si nous ne faisions que jouer à un jeu de dupes.

Si vous pensez qu’il n’y a pas de valeur réelle, pourquoi participer ? En fait, les projets financés par des VC – qu’il s’agisse de Polymarket, Solana, Avalanche ou Circle, Tether, Coinbase – ont élargi le paysage de l’industrie cryptographique et attiré plus de gens sur le marché. Sans ces projets financés par des VC, la valeur du Bitcoin et de l’Ethereum pourrait être bien inférieure à ce qu’elle est aujourd’hui.

L’idée selon laquelle il n’y a plus rien à construire et que les nouveaux projets ne valent rien est trop étroite d’esprit. Historiquement, ce scepticisme à l’égard des nouvelles technologies est intenable. Même si la plupart des projets financés par le capital-risque finissent par tomber à zéro, c’est une situation courante dans le capital-risque, dans tous les secteurs. L’achat de jetons de liquidité est toujours nécessaire.

Tarun: Je pense que les fonds de capital-risque ont également stimulé le développement de l’ensemble du secteur. Nous avons besoin de davantage de fonds de liquidité, mais il n’est pas raisonnable de nier complètement la contribution des fonds de capital-risque. Vous avez mentionné que l’entrée de fonds de liquidité sur le marché améliorerait l’efficacité du marché et profiterait à l’industrie de la crypto-monnaie. Ma réfutation est que le mode de fonctionnement des fonds de liquidité consiste à acheter tôt, à vendre aux points hauts, puis à rechercher la prochaine opportunité. Leur objectif est l’arbitrage, et non l’injection de capitaux à long terme. S’ils sont exploités correctement, les fonds de liquidité finiront par extraire davantage de fonds plutôt que d’en injecter davantage.

Tom : J’ai travaillé à la fois dans la finance traditionnelle et dans le private equity crypto, et ce débat existe également dans la finance traditionnelle. Certains critiquent le capital-risque pour ne lever que de la valeur comptable sans réellement créer de valeur, et pensent que le capital devrait être investi dans des fonds spéculatifs liquides. Il s’agit en fait d’une contradiction classique du capitalisme : le conflit entre les rendements à long terme mais incertains et le besoin de connaître toutes les informations motive désormais l’existence des activités de trading. Je pense que le marché public dans le domaine des crypto-monnaies a eu de mauvais résultats en matière de levée de fonds pour les équipes de projet. Contrairement au marché boursier traditionnel, les équipes vendent rarement des jetons directement sur le marché public, et presque tous sont vendus au capital-risque.

Hasib : En bourse, si une entreprise a besoin de fonds, elle peut les lever en émettant de nouvelles actions ou de nouveaux titres de créance, et le marché est généralement optimiste. Mais dans le domaine des crypto-monnaies, il est difficile pour les équipes d'obtenir de nouveaux fonds via le marché public, et le trading de jetons est davantage un achat et une vente entre investisseurs particuliers, sans canal de financement efficace. La plupart des gens sur Crypto Twitter semblent soutenir les hedge funds, ce qui est contraire à l'attitude du marché traditionnel. Les hedge funds négocient généralement avec des investisseurs particuliers, mais Crypto Twitter les soutient.

Tarun: Vous n'avez pas suivi l'incident de GameStop ? C'était la situation inverse. Dans l'incident de GameStop, les gens détestaient les hedge funds, alors que dans le domaine de la cryptographie, tout le monde semblait préférer les hedge funds. Haseeb a mentionné que les investisseurs particuliers participent au marché des crypto-monnaies par le biais de jetons liquides plutôt que de transactions privées, ils sont donc plus susceptibles d'entrer en résonance avec les fonds liquides.

Jason : Arthur a mentionné que la plupart des VCs dans le domaine des crypto-monnaies ont sous-performé parce que la barrière à l’entrée était faible en 2019 et 2020, ce qui a conduit au financement de nombreux projets de faible qualité et à leur entrée sur le marché à des valorisations surévaluées. Cela a amené les VCs à encaisser rapidement, ce qui a conduit à une vision négative des VCs. Mais nous sommes très prudents dans le choix de nos partenaires, comme le co-investissement avec Dragonfly, car nous avons des normes similaires et avons tendance à financer des projets avec un réel potentiel.

En outre, l’affirmation selon laquelle les fonds de liquidité extraient de la valeur est également une simplification excessive. Il existe de nombreuses stratégies différentes dans les fonds de liquidité, et même les fonds de trading à haute fréquence peuvent ajouter une liquidité profonde au marché. De nombreux fonds cryptographiques sont similaires aux fonds de capital-risque. Ils sont généralement axés sur des thèmes, partagent publiquement la logique d’investissement, aident le marché à devenir plus efficace et transfèrent le capital des projets de faible qualité vers des projets de haute qualité.

Hasib : Vous avez mentionné que certains fonds spéculatifs sous-performent, mais il existe également des fonds comme Berkshire Hathaway qui aident le marché et améliorent son efficacité. Alors, quels types de fonds spéculatifs sont mauvais pour le secteur ? Étant donné que votre déclaration est un peu vague, voulez-vous dire que les fonds d'arbitrage sont mauvais ou que les fonds long-short sont mauvais ? Quels fonds ne répondent pas à vos critères ?

Jason : Il est difficile de dire quel type de fonds est mauvais. Pour le capital-risque, s'il continue à financer ces projets incontrôlables, ce n'est évidemment pas une bonne chose. Mais pour les fonds liquides, il s'agit d'un marché ouvert et tout le monde peut y participer. Je ne pense pas qu'il existe une stratégie de fonds légitime qui soutienne spécifiquement les escroqueries.

Je pense qu’il existe une ligne très claire entre ce qui est légal et ce qui est bon ou mauvais. Tant que ce n’est pas illégal, je ne pense pas être qualifié pour juger quels types de fonds sont mauvais et quels sont bons. Mais je pense que les fonds qui ont le plus de valeur pour le marché sont les fonds thématiques qui partagent publiquement leurs idées d’investissement. Si je devais choisir, je préférerais ces fonds plutôt que les sociétés de trading haute fréquence. Les fonds thématiques aident le marché à mieux découvrir les prix et à transférer les capitaux de détail des mauvais projets vers les bons projets. Bien sûr, les deux fonctions sont différentes, il est donc difficile de dire quelle stratégie est un effet négatif net pour le secteur.

Hasib : Tarun, qu'en penses-tu ?

Tarun: Vous avez mentionné que le mot illégal est un peu subtil. Le marché des crypto-monnaies est en effet vague dans certaines définitions, et de nombreuses choses peuvent impliquer des violations si vous creusez plus profondément. Par exemple, de nombreuses entreprises se livrent au wash trading. Je pense que le marché devrait se développer dans une certaine mesure pour que le coût du wash trading soit suffisamment élevé pour empêcher ce comportement. L'objectif du marché des crypto-monnaies est d'empêcher le wash trading, plutôt que de s'appuyer sur les enquêtes de la SEC comme les marchés traditionnels, qui sont généralement à la traîne sur l'incident. Si vous regardez les cas de pénalités, il faut généralement cinq ans pour que les résultats soient connus. Le marché des crypto-monnaies n'a pas encore pleinement atteint cette norme. Il y a en effet beaucoup de gens qui font des bénéfices de cette manière, et ils ne contribuent pas à la découverte des prix.

Types de fonds spéculatifs et leur impact sur le marché

Hasib : Pouvez-vous nous parler un peu plus des autres stratégies de hedge funds ?

Tarun: Je pense qu'il y a des stratégies manquantes sur le marché des crypto-monnaies qui sont plus importantes que certaines des mauvaises stratégies existantes. Par exemple, sur les marchés traditionnels, on peut trouver des portefeuilles autofinancés, où la croissance attendue des actifs couvre le coût du financement, comme les primes d'option. Mais sur le marché des crypto-monnaies, 90% de l'exposition aux produits dérivés est principalement constituée de contrats perpétuels (PERP), qui ne sont pas autofinancés car vous devez payer le taux de financement en permanence. Bien que le staking existe, il existe également un problème d'inadéquation des échéances.

C'est pourquoi il n'y a pas beaucoup de fonds de couverture traditionnels à long terme sur le marché des crypto-monnaies. Il y a plus d'opérations à court terme ou de stratégies de détention à long terme, et les opérations intermédiaires sont presque inexistantes. Si l'on trace la fréquence des transactions de ces fonds, le marché traditionnel affichera une distribution normale, tandis que le marché des crypto-monnaies a une distribution bimodale. Chaque fois qu'un nouveau mécanisme DeFi ou un nouveau mécanisme de jalonnement apparaît, ce modèle de distribution peut changer, mais il n'est pas encore totalement intégré. Par conséquent, l'absence d'opérations à fréquence moyenne est une lacune évidente.

Jason : Si je devais citer une stratégie de fonds spéculatifs qui est préjudiciable à l'industrie, je dirais qu'il s'agit de la stratégie systématique des agriculteurs par airdrop. Ce type d'opération apporte des données indicatrices confuses aux fondateurs de projets, ce qui rend difficile de juger si le produit correspond vraiment au marché. Et ces agriculteurs par airdrop ne font qu'extraire la valeur du projet et ne resteront pas pour utiliser le produit. De nombreuses études ont montré que le taux de désabonnement des utilisateurs après la fin de l'airdrop peut atteindre 80%, ce qui n'est pas bon pour les fondateurs et les projets.

Cette stratégie a une évolutivité limitée et est généralement mise en œuvre par une petite équipe de deux ou trois personnes. Bien qu'il y ait eu des opérations de minage par airdrop de plus grande envergure, comme TVL de Pendle qui a bien fonctionné à son apogée, l'échelle de ces opérations a diminué aujourd'hui.

Tarun: J'aimerais voir un marché plus efficace, plus transparent et plus mature. Même si les progrès peuvent sembler lents, le secteur est en train de mûrir par rapport à il y a 10 ans.

Hasib : Oui, après cette discussion, je suis globalement d'accord avec le point de vue de Jason. Les fonds spéculatifs à court terme peuvent améliorer la liquidité, et les fonds à long terme peuvent rendre le marché plus efficace et réaffecter le capital dans une certaine mesure. Bien que Tom ait mentionné que la réaffectation du capital sur le marché des crypto-monnaies n'est pas significative car il est difficile pour les équipes de projet de lever des fonds via le marché public, elles peuvent toujours obtenir du capital via d'autres canaux, tels que les DWS ou les fonds de capital-risque, et leurs remises se refléteront sur le marché public, et les signaux de prix seront également transmis en retour depuis le marché public. Par conséquent, ces stratégies sont généralement raisonnables.

Tarun: Un autre problème est que certaines opérations sans risque peuvent être rentables, et ces opérations n'ont aucun impact sur la liquidité à long terme ou le prix de l'actif. Par exemple, le wash trading vise à obtenir des incitations agricoles, mais ces incitations ne font pas prendre de risques aux traders, elles n'ont donc aucun impact positif sur le projet. Le marché devrait permettre aux participants de prendre certains risques afin qu'ils favorisent le développement à long terme du projet. Bien que les agriculteurs qui effectuent des largages aériens prennent désormais certains risques, cela ne change pas leur nature improductive.

Hasib : Oui, mais prendre des risques peut empêcher que ce type de comportement ne porte atteinte aux indicateurs du projet. Si je pense que le projet aura un résultat positif, le risque me motivera à apporter des contributions positives au projet. Les opérations sans risque de retour sur investissement ne font que gonfler les indicateurs du projet sans apporter d'aide réelle.

Cet article provient d'Internet : Le jeu de sortie entre le capital-risque et l'argent chaud, à partir de Friend.Tech

Auteur original : STANFORD BLOCKCHAIN CLUB Traduction originale : TechFlow * Remarque : cet article provient de Stanford Blockchain Review. TechFlow est un partenaire de Stanford Blockchain Review et est exclusivement autorisé à le compiler et à le réimprimer. Une interview a été menée avec Heath Tarbert, directeur juridique et responsable des affaires générales de Circle, ancien président de la Commodity Futures Trading Commission (CFTC) et ancien secrétaire adjoint du département du Trésor américain. Cet article est une exploration détaillée des discussions et des idées tirées d'une interview avec Jay Yu du Stanford Blockchain Club en juin 2024. Cliquez ici pour regarder la vidéo complète . introduction Aujourd'hui, les pièces stables sont un élément important de l'industrie de la cryptographie, combinant la fiabilité du dollar américain en tant que réserve de valeur avec la négociabilité et la facilité d'utilisation…