Interprétation du rapport VISA : les stablecoins pénètrent l'économie mondiale

Auteur original : Will Awang

Source originale : Web3 Lawyer

Depuis l'Antiquité jusqu'à nos jours, les coquillages, les puces, les espèces, les dépôts, les portefeuilles électroniques, etc. sont tous des supports ou des formes d'expression de la monnaie. Ces supports et formes d'expression évoluent constamment en fonction du temps, tout comme la forme de monnaie numérique dérivée de la technologie blockchain à l'ère de l'économie numérique actuelle, et l'écosystème de paiement Web3 construit sur cette base.

En tant que dernier vecteur ou forme d'expression de monnaie, les pièces stables se sont répandues dans tous les aspects de la vie financière des utilisateurs ordinaires après avoir été initialement utilisées comme garantie ou moyen d'échange pour les actifs cryptographiques. Avec l'essor des pièces stables au cours des cinq dernières années et leur pénétration continue dans l'économie mondiale, la dotation de la blockchain en tant qu'infrastructure financière sera inévitablement explorée et pleinement utilisée par le monde financier traditionnel en dehors du marché des crypto-monnaies.

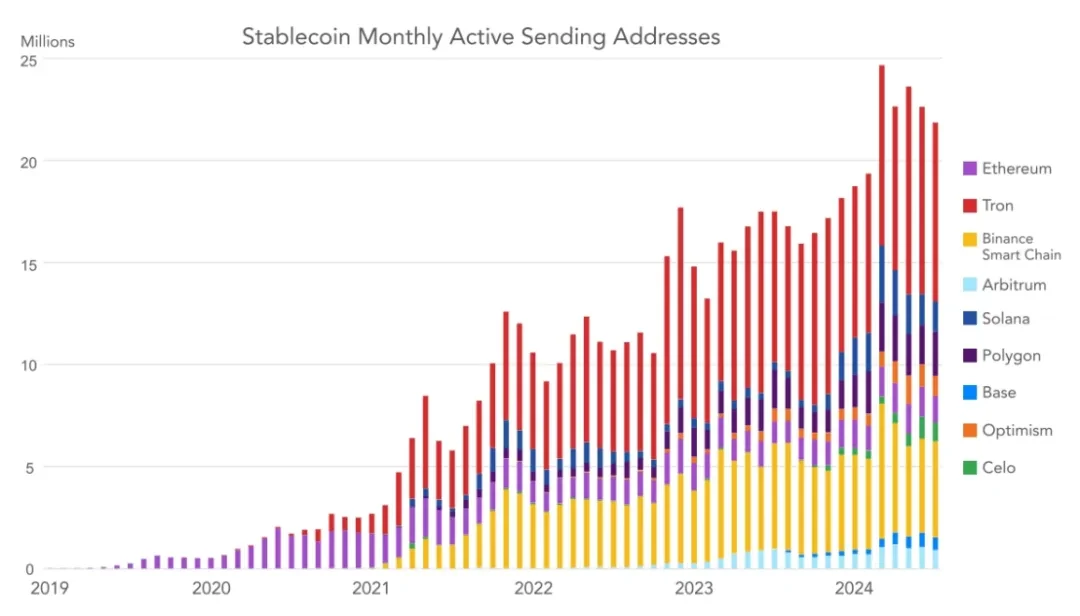

Le rapport de VISA sur les stablecoins nous fournit les données suivantes : l'offre totale de stablecoins est d'environ 110T170 milliards de dollars. Ils règlent des actifs d'une valeur de plusieurs milliers de milliards de dollars chaque année. Environ 20 millions d'adresses sur la chaîne effectuent des transactions de stablecoins chaque mois. Plus de 120 millions d'adresses sur la chaîne détiennent des soldes de stablecoins non nuls. Ces chiffres montrent tous que les pièces stables sont une monnaie qui fonctionne parallèlement à l’infrastructure financière traditionnelle – elle a démarré de près de zéro il y a cinq ans.

Nous ne pouvons donc plus limiter notre vision aux cas d’utilisation des stablecoins sur le marché natif des cryptomonnaies, mais devrions considérer les cas d’utilisation des stablecoins dans des scénarios non natifs des cryptomonnaies sous un angle complètement nouveau. Qui utilise les stablecoins ? À quoi servent-ils ? Comment ont-ils pénétré notre économie mondiale, utilisés pour les transferts de fonds, les paiements transfrontaliers, les règlements commerciaux internationaux et considérés comme un outil d’épargne pour les gens ordinaires ?

Le rapport de VISA sur les pièces de monnaie stables est d’une grande importance. Jusqu’à présent, les recherches sur l’adoption des cryptomonnaies se sont principalement concentrées sur la pénétration générale des cryptomonnaies, et aucune enquête n’a été menée spécifiquement sur l’adoption et les cas d’utilisation des stablecoins. En particulier, les recherches sur les cas d’utilisation dans les marchés cryptographiques non natifs auront un impact profond sur le système de paiement financier traditionnel et indiqueront la future voie de développement des paiements Web3.

Dans le rapport, VISA commence par des données sur la chaîne sur l'utilisation généralisée des pièces de monnaie stables et mène des enquêtes approfondies auprès d'utilisateurs de crypto-monnaies reconnus dans cinq grandes économies de marché émergentes (Brésil, Inde, Indonésie, Nigéria et Turquie). En plus des données sur la chaîne et des résultats d'enquête, VISA fournit également des informations détaillées sur les entreprises qui opèrent réellement sur ces marchés. Ensemble, ces données sur la chaîne, ces données d'enquête et ces informations locales qualitatives nous offrent une vue panoramique de l'utilisation mondiale des pièces de monnaie stables pour comprendre pleinement l'utilisation des pièces de monnaie stables dans le monde, avec un accent particulier sur l'utilisation des pièces de monnaie stables à des fins non cryptographiques, telles que les transferts de fonds, les paiements transfrontaliers, les salaires, les règlements commerciaux et les transferts B2B.

Rapport complet de VISA : Stablecoins : les monnaies émergentes Marché Histoire

https://castleisland.vc/writing/stablecoins-the-emerging-market-story/

1. Pourquoi VISA?

L’argent n’est pas constitué de pièces de monnaie, d’argent liquide ou de cartes de crédit, qui ne sont que des formes et non des fonctions. La fonction de l’argent est généralement d’être un outil de mesure de valeur égale et un moyen d’échange. L’argent deviendra une représentation numérique de lettres et se déplacera dans le monde à la vitesse de la lumière par des chemins infiniment différents à un coût minime. – Dee Hock, fondateur de VISA.

Lorsque Dee Hock a fondé VISA il y a plus de cinquante ans, la vision originale était d'être plus qu'un simple réseau de cartes ; il voulait que VISA soit le premier échange de valeur électronique au monde, quelle que soit la forme de valeur ou la technologie sous-jacente.

Bien que Dee Hock soit décédé en 2022, nombre de ses pensées et de ses expressions sont si profondes qu'elles ont transcendé l'histoire. Chaque changement de support ou de forme de monnaie s'accompagnera également d'énormes changements, tout comme la forme de monnaie numérique dérivée de la technologie blockchain à l'ère de l'économie numérique actuelle, et l'écosystème de paiement Web3 construit sur cette base. Cela guide également VISA, une société mondiale d'infrastructure financière, dans l'exploration de nouvelles voies de circulation de la valeur.

VISA estime que les pièces stables constituent une innovation en matière de paiement qui a le potentiel de fournir des paiements sûrs, fiables et pratiques à davantage de personnes dans davantage d'endroits. Réfléchir à la manière d’intégrer la monnaie numérique et les formes de paiement dérivées de la technologie blockchain dans le territoire de VISA revient davantage à savoir comment VISA peut entrer dans le jeu et trouver son propre positionnement écologique.

VISA fournit actuellement des services technologiques qui permettent aux consommateurs, aux commerçants, aux institutions financières, aux sociétés de technologie financière et aux gouvernements de transférer des valeurs en toute sécurité dans le monde entier. VISA compte plus de 4,5 milliards de cartes de crédit dans le monde et ses produits couvrent plus de 130 millions de commerçants, environ 14 500 institutions financières et plus de 200 pays et régions. Au cours de la seule année écoulée, VISA a facilité plus de 296,8 milliards de transactions et 15,5 billions de dollars de volume de transactions.

Aujourd'hui, VISA prend en charge plus de 50 partenaires de portefeuilles, permettant aux utilisateurs de payer rapidement et en toute sécurité avec des cartes VISA chez plus de 130 millions de commerçants dans le monde. VISA teste également l'utilisation de stablecoins tels que l'USDC pour étendre les capacités de règlement des émetteurs et des acquéreurs mondiaux, offrant ainsi une plus grande flexibilité pour la gestion des fonds.

2. Aperçu du marché des stablecoins

Les stablecoins, en tant que représentations tokenisées de monnaies fiduciaires circulant sur des blockchains, sont sans aucun doute l'application phare du marché des crypto-monnaies jusqu'à présent. Il y a actuellement plus de 110T160 milliards de stablecoins en circulation, bien plus que les milliards de 2020. Plus de 20 millions d'adresses échangent des stablecoins sur des blockchains publiques chaque mois. Au premier semestre 2024, la valeur des règlements en stablecoins a dépassé 110T2,6 milliards de stablecoins.

Les stablecoins présentent des avantages considérables par rapport aux systèmes de paiement existants, notamment des registres ouverts et transparents, un règlement instantané, l'auto-conservation des fonds, la programmabilité en chaîne et l'interopérabilité. Bien que les stablecoins aient été initialement utilisés par les traders et les bourses de cryptomonnaies comme garantie ou moyen de négociation d'actifs, ils ont désormais franchi le pas et ont été largement adoptés dans l'économie mondiale.

Aujourd’hui, les utilisateurs mondiaux apprécient la possibilité de détenir eux-mêmes des monnaies fiduciaires directement (principalement des pièces stables en USD) plutôt que de s’appuyer sur des comptes bancaires peu fiables ou inaccessibles. Les pièces stables sont également utilisées pour les paiements transfrontaliers, les salaires, les règlements commerciaux et les transferts de fonds. Il existe également un nombre croissant de produits de rendement basés sur les pièces stables, soit sous forme de pièces stables portant intérêt, soit via des protocoles DeFi décentralisés. Sur les marchés émergents, l’adoption des pièces stables pour les paiements, la substitution de devises et l’accès à des formes de rendement de haute qualité s’accélère.

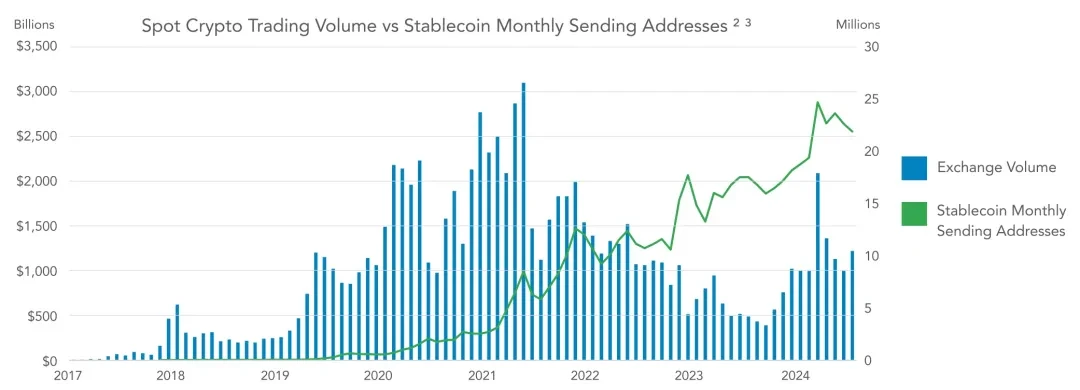

Compte tenu des différences entre l’activité des stablecoins et les cycles du marché des cryptomonnaies, il est clair que l’adoption des stablecoins s’est étendue au-delà du simple service aux utilisateurs de cryptomonnaies et des cas d’utilisation du trading d’actifs.

Si les stablecoins étaient utilisés simplement comme une forme de règlement entre les traders et les échanges de crypto-monnaies, alors le volume de règlement des stablecoins, le nombre de transactions et les adresses actives mensuelles devraient être largement corrélés aux cycles du marché des crypto-monnaies. Cependant, la faible performance des volumes d'échanges de crypto-monnaies en 2022-2023 suggère que les stablecoins ont des utilisations réelles au-delà des objectifs purement spéculatifs.

Les stablecoins ont en effet connu une croissance dans les utilisations transactionnelles non cryptographiques, en particulier dans les marchés émergents. Ils sont utilisés pour la substitution de devises (pour échapper aux devises locales volatiles ou en dépréciation), comme alternatives aux comptes bancaires en dollars, pour les paiements B2B et de consommation, pour accéder à diverses formes de produits de rendement et pour les règlements commerciaux.

Les stablecoins sont particulièrement attractifs lorsque les services bancaires en dollars américains sont inexistants ou difficiles à obtenir, dans les pays à forte inflation et dans les pays où un système financier fiduciaire fait défaut.

3. Données sur les stablecoins en chaîne

Voici un panel de données fourni par VISA, que vous pouvez étudier si vous êtes intéressé :

https://visaonchainanalytics.com/transactions

3.1 Le marché des stablecoins croît d'année en année

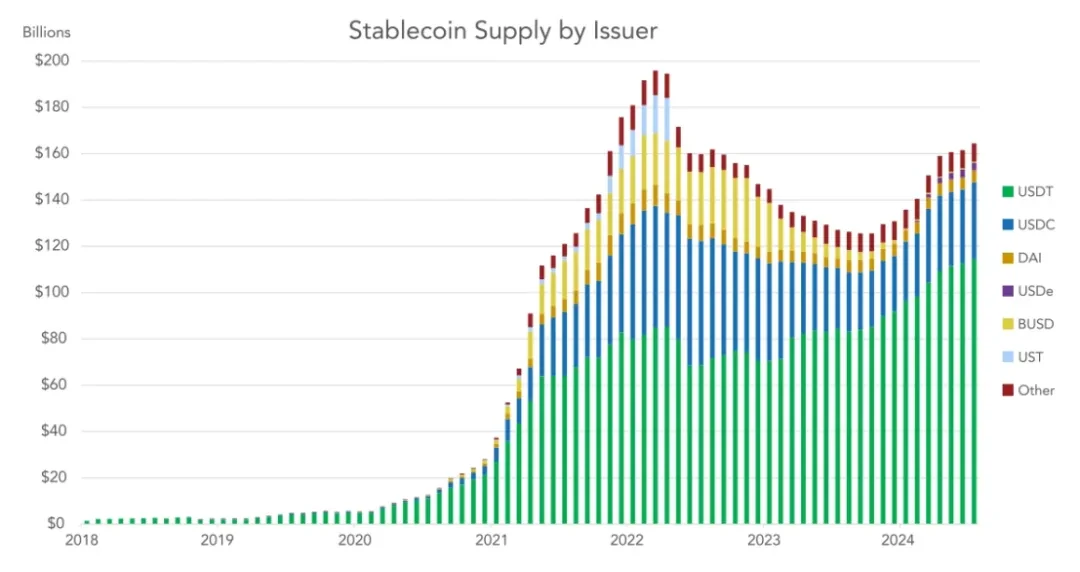

L'offre totale de pièces stables a augmenté rapidement depuis 2017, lorsque le total des pièces stables en circulation était encore inférieur à 110T1 milliard de TP. L'offre totale de pièces stables a culminé à environ 110T192 milliards de TP en mars 2022, avant l'effondrement de Terras UST et la crise du crédit, qui a supprimé les taux d'intérêt des crypto-natifs, déprimé les volumes d'échange de crypto et porté atteinte aux bilans des entreprises crypto-natives. Une fois la crise du crédit largement apaisée, l'offre de pièces stables a commencé à se redresser en décembre 2023, alors que les principaux actifs cryptographiques ont commencé à augmenter avant l'approbation d'un ETF Bitcoin aux États-Unis.

Ces derniers mois, de nouvelles formes de stablecoins ont vu le jour, les régulateurs ayant adopté une législation claire sur les stablecoins dans l’espoir d’attirer les émetteurs. Parmi les juridictions les plus actives dans le développement de cadres réglementaires pour les stablecoins figurent l’Union européenne, Singapour, Dubaï, Hong Kong et les Bermudes.

Alors que les taux d’intérêt des crypto-monnaies et des monnaies souveraines augmentent, certains émetteurs de stablecoins commencent à expérimenter des modèles qui transmettent les rendements aux détenteurs, soit par le biais d’une programmation en chaîne, soit par le biais d’accords de partage des revenus avec des tiers. La présence de rendements programmables (et dans certains cas sans autorisation) dans les stablecoins – qu’ils soient crypto-natifs ou basés sur des titres du Trésor américain – ajoute une nouvelle proposition de valeur pour les utilisateurs finaux qui n’ont pas facilement accès aux fonds du marché monétaire en dollars américains.

3.2 Les données doivent être corrigées et ajustées

Les données sur les stablecoins on-chain montrent clairement que la tendance des stablecoins continue de croître. Cependant, les données on-chain sont généralement surestimées et doivent être débruitées et interprétées avec soin.

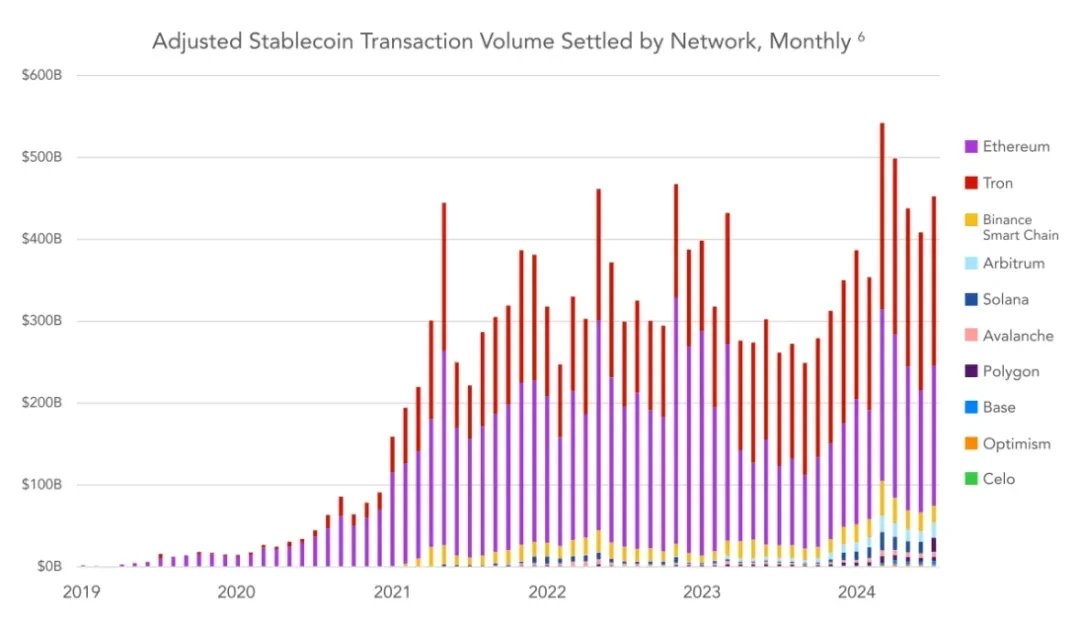

VISA étend les méthodes existantes pour estimer le volume total de règlement des stablecoins. Les chiffres nominaux (totaux) ne sont pas des estimations fiables du volume de règlement, car la nature des blockchains et la façon dont certains agents (bourses, mixeurs et divers robots) les utilisent peuvent conduire à une surestimation importante, entraînant une augmentation du volume de règlement d'un ordre de grandeur. Par conséquent, un travail important de suppression du bruit doit être effectué.

Le volume de peuplement ajusté reste un chiffre difficile à estimer et il n’existe pas de « vérité fondamentale » définitive – seulement des projections et des suppositions. VISA ne considère pas ses propres estimations comme faisant autorité.

Sur la base des ajustements, VISA estime que le montant total du règlement des pièces stables en 2023 sera estimé de manière prudente à 3,7 billions de dollars américains, à 2,62 billions de dollars américains au premier semestre 2024, et que le montant total du règlement pour l'ensemble de l'année 2024 devrait être de 5,28 billions de dollars américains.

Notamment, malgré la vente massive d’actifs cryptographiques et la baisse des volumes d’échange en 2022 et 2023, les volumes de règlement de pièces stables ont augmenté régulièrement tout au long du cycle de marché.

Cela montre une fois de plus que les stablecoins ont attiré un nouveau groupe d'utilisateurs qui souhaitent les utiliser pour autre chose que de simples règlements d'échange. En juin 2024, les blockchains les plus populaires en termes de valeur de règlement sont Ethereum, Tron, Arbitrum, Base, BSC et Solana.

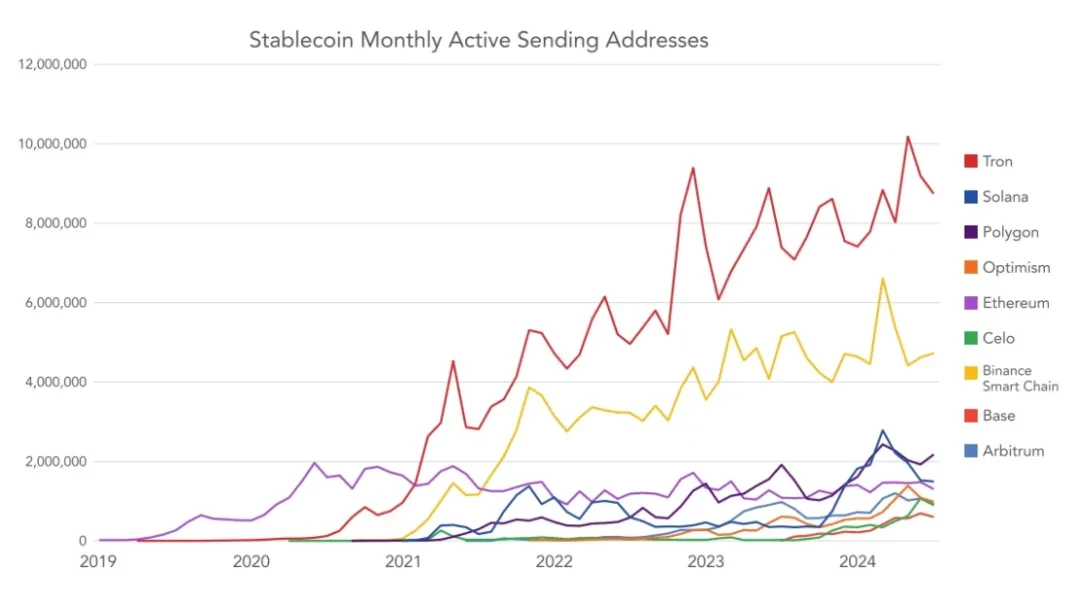

La croissance des adresses de transfert mensuelles a été similaire, voire plus stable. VISA préfère cette mesure au nombre de transactions, car elle est généralement plus résistante à la manipulation (mais pas complètement imperméable à la manipulation).

Les blockchains les plus populaires pour les transferts de stablecoins sont Tron, BSC, Polygon, Solana et Ethereum. Ethereum a généralement des frais plus élevés, ce qui signifie qu'il y a généralement moins d'adresses et de volumes de transactions que Tron ou BSC, mais Ethereum reste en tête en termes de règlement de valeur.

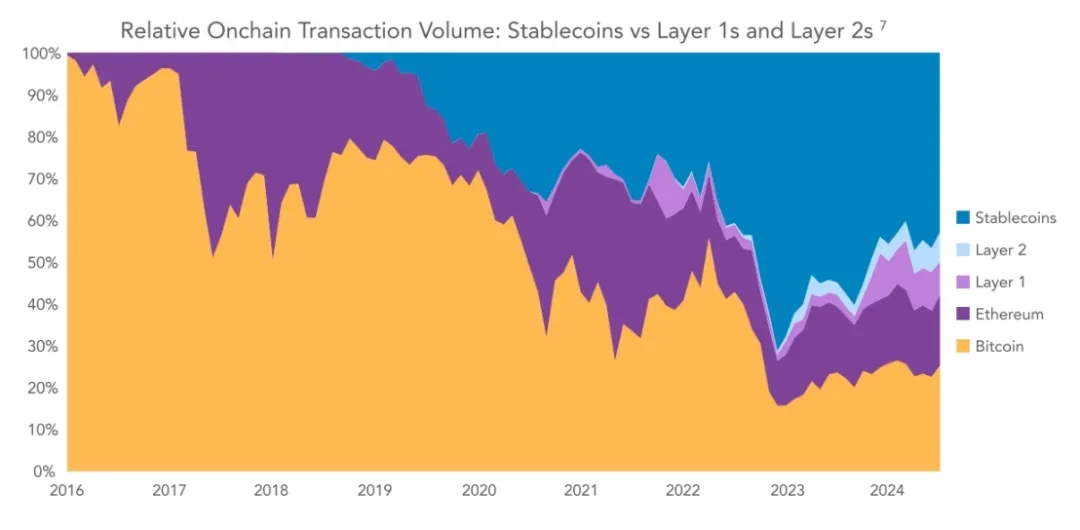

3.3 Dollarisation des stablecoins

L’histoire de la « dollarisation » de la blockchain émerge lorsque les volumes de règlement des stablecoins sont comparés aux actifs cryptographiques natifs. Alors que Bitcoin et Ethereum ont historiquement été le moyen d’échange dominant sur les blockchains publiques, les stablecoins – et ceux presque exclusivement rattachés au dollar américain – ont régulièrement gagné des parts de marché. Aujourd’hui, les stablecoins représentent environ 50% de toute la valeur réglée sur les blockchains publiques, après avoir atteint 70% dans le passé.

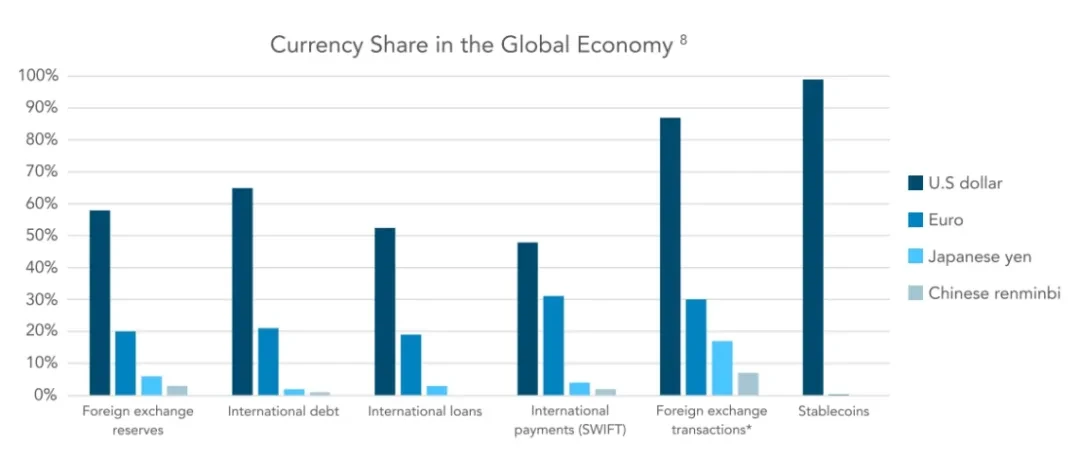

Les stablecoins restent étroitement liés au dollar américain. La deuxième devise la plus populaire utilisée dans les stablecoins est l'euro, qui dispose d'une offre de 110T617 millions de TP en juin 2024, soit 0,38% de l'ensemble du marché des stablecoins. Bien qu'il existe des stablecoins utilisant la livre, le dollar de Singapour, le yen et plusieurs autres monnaies fiduciaires, il n'existe aucun stablecoin dans une autre devise que le dollar américain ou l'euro auquel est rattaché plus de 110T100 millions de TP.

En pratique, cela signifie que lorsque les particuliers des marchés émergents utilisent des stablecoins indexés sur le dollar américain, ils achètent indirectement des instruments de dette américains, tels que des bons du Trésor à court terme. Les régulateurs de certains pays où la pénétration des cryptomonnaies est élevée, notamment le Nigéria, qui a été impliqué dans l’enquête de VISA, craignent que leurs monnaies locales soient en danger si la dollarisation des cryptomonnaies se poursuit sans relâche.

La raison pour laquelle les stablecoins sont si massivement dollarisés reste une question intéressante. Le dollar américain est la monnaie de réserve mondiale, mais dans aucune autre catégorie d'utilisation le dollar n'est aussi dominant que dans les stablecoins.

Les stablecoins faisant référence à des devises alternatives existent depuis des années, mais n’ont pas encore gagné en popularité. La domination écrasante du dollar américain dans l’espace des stablecoins reflète probablement le fait que la plupart des États n’ont pas mis en place de barrières locales à l’utilisation de stablecoins en dollars américains, et que les utilisateurs préfèrent simplement les jetons les plus liquides, tels que l’USDT et l’USDC. En outre, la force du dollar américain par rapport à la plupart des autres devises souveraines reste une motivation pour les utilisateurs de cryptomonnaies à privilégier les stablecoins indexés sur le dollar, même en dehors des États-Unis. Il reste à voir si la réglementation entravera les stablecoins en dollars américains et encouragera la croissance des stablecoins adossés à des devises locales.

IV. Rapport d'enquête sur les marchés émergents

Cependant, malgré ces observations, la prévalence des cas d’utilisation non liés aux cryptomonnaies parmi les utilisateurs de stablecoins des marchés émergents n’a pas été quantifiée à ce jour. Par conséquent, VISA a mené une étude auprès des utilisateurs de cryptomonnaies dans cinq grands pays émergents (Brésil, Inde, Indonésie, Nigéria et Turquie) pour mieux comprendre la fréquence d’utilisation des stablecoins et la manière dont les utilisateurs des marchés émergents utilisent ces outils.

VISA a interrogé environ 500 personnes au Nigéria, en Indonésie, en Turquie, au Brésil et en Inde, pour un échantillon total de 2 541 adultes. Le tableau général qui ressort des données de l'enquête est celui d'une adoption croissante des stablecoins, de transactions plus fréquentes, d'une pénétration de portefeuille nettement plus élevée et d'une utilisation hétérogène des stablecoins au-delà des cas d'utilisation purement commerciaux de cryptomonnaies.

Principales conclusions :

-

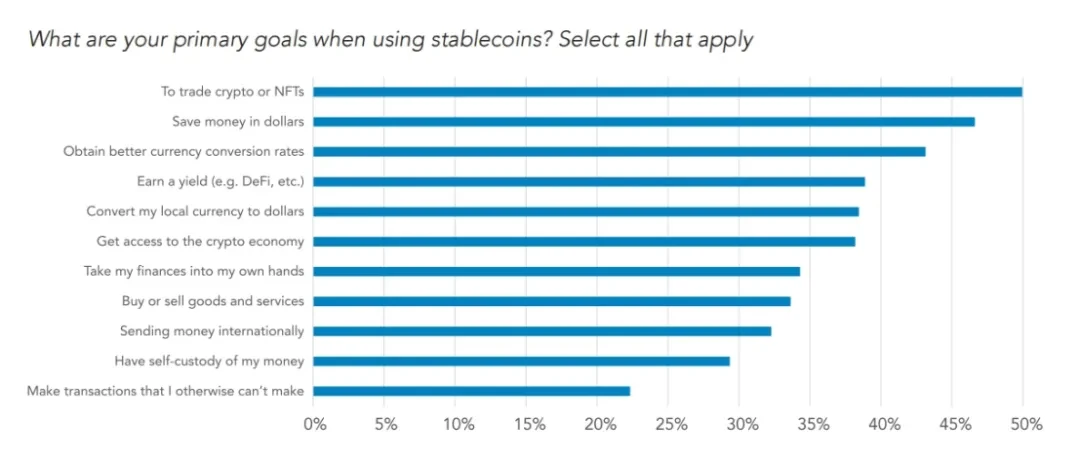

Bien que la principale motivation pour utiliser des pièces stables soit l’acquisition de crypto-monnaies (50%), l’acquisition d’USD (47%), la génération de rendement (39%) et les utilisations non cryptographiques sont également des motivations populaires ;

-

Les stablecoins sont préférés aux banques en USD en raison de leurs avantages, de leur efficacité et de la faible probabilité d’intervention gouvernementale ;

-

57% d'utilisateurs ont signalé une augmentation de l'utilisation des stablecoins au cours de l'année écoulée, et 72% pensent qu'ils augmenteront leur utilisation des stablecoins à l'avenir ;

-

Dans le cas de Tether, la principale raison invoquée était son effet réseau, suivi de la confiance des utilisateurs, de la liquidité et des antécédents par rapport aux autres pièces stables ;

-

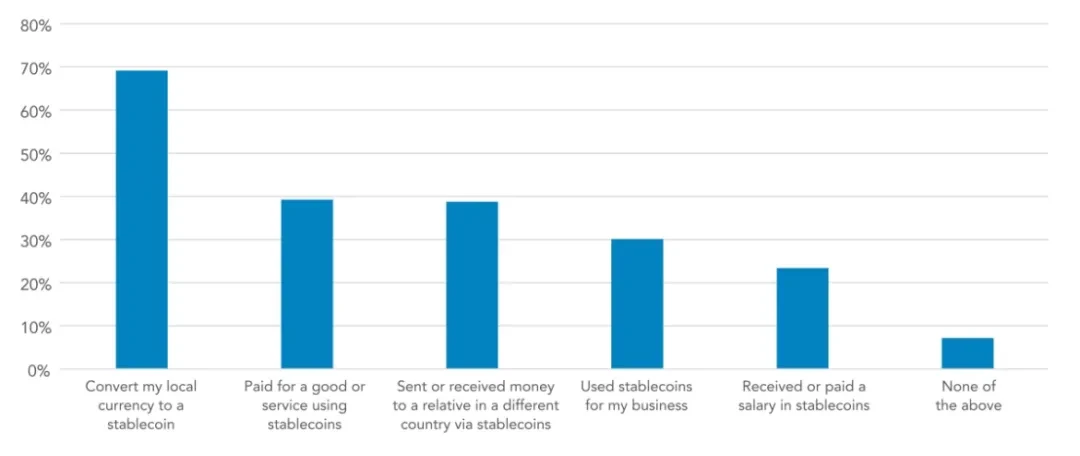

Parmi les cas d’utilisation non transactionnels, la conversion de devises (conversion en USD) était l’activité la plus signalée, suivie du paiement de marchandises, des paiements transfrontaliers et du paiement ou de la réception d’un salaire ;

-

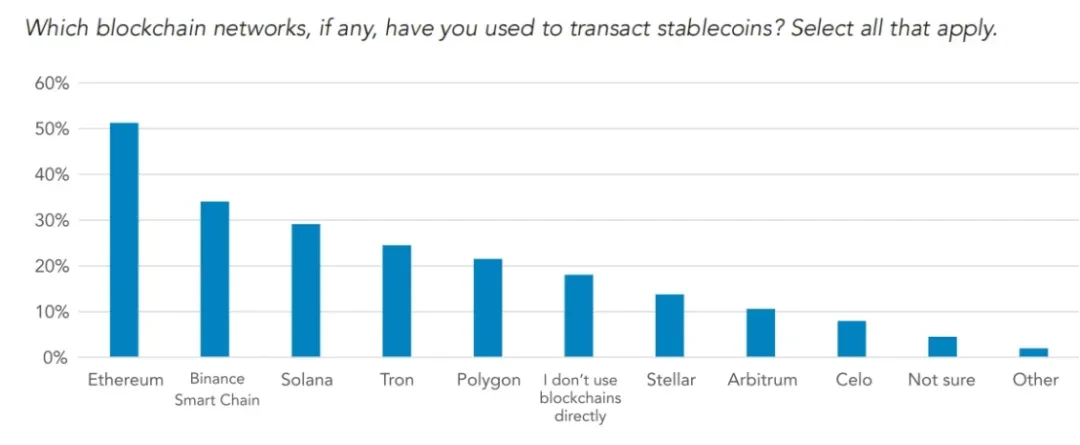

Ethereum est la blockchain la plus populaire parmi les utilisateurs échantillonnés, suivie de BSC, Solana et Tron ;

-

Le portefeuille le plus populaire parmi les répondants est Binance, suivi de Trust Wallet, Metamask, Coinbase Wallet, Crypto.com et Phantom Wallet.

4.1 Types d'activités liées aux stablecoins

VISA s'intéresse surtout à la détermination des objectifs des utilisateurs utilisant des pièces stables. Bien que les pièces stables aient été initialement considérées comme une garantie pour les échanges et un moyen de règlement des transactions, les modèles d'utilisation et les cas d'utilisation se sont étendus.

L'objectif le plus populaire pour les utilisateurs de stablecoins de l'échantillon était le trading de cryptomonnaies ou de NFT, mais d'autres utilisations non liées aux cryptomonnaies n'étaient pas loin derrière. Dans l'ensemble, 47% des répondants ont déclaré que l'un de leurs principaux objectifs était d'économiser des dollars, 43% ont mentionné de meilleurs taux de conversion de devises et 39% ont déclaré obtenir un rendement.

Les résultats sont clairs : les utilisations non liées aux cryptomonnaies représentent une grande partie des modèles d’utilisation des stablecoins dans les pays étudiés.

Le cas d’utilisation le plus populaire est de loin le change de devises, suivi des achats et des transactions transfrontalières. Il convient de noter que la majorité des répondants de tous les pays de l’échantillon ont déclaré avoir utilisé des stablecoins pour des cas d’utilisation de transactions non liées aux cryptomonnaies. L’utilisation des stablecoins est en croissance dans tous les pays étudiés. La majorité des répondants ont déclaré que leur utilisation avait augmenté au cours de l’année écoulée, et un pourcentage encore plus élevé a déclaré qu’ils augmenteraient encore leur utilisation au cours de l’année à venir.

4.2 Pénétration des stablecoins

Concernant la pénétration des stablecoins dans les portefeuilles des utilisateurs. Au niveau national, les Nigérians ont une proportion beaucoup plus élevée que les autres groupes de l'échantillon, suivis par la Turquie et l'Inde. Dans l'échantillon d'utilisateurs indiens, les répondants du groupe le plus riche ont également déclaré que leurs portefeuilles financiers contenaient une plus grande proportion de stablecoins.

Résultats par pays :

VISA a constaté que les Nigérians avaient la plus grande affinité pour les stablecoins parmi tous les pays étudiés, bien plus que tout autre pays. Les Nigérians avaient la fréquence de transaction la plus élevée, les stablecoins constituaient la plus grande part des portefeuilles des répondants, rapportaient le pourcentage le plus élevé d'utilisations de transactions non cryptographiques pour les stablecoins et avaient le plus haut niveau de connaissance autodéclarée des stablecoins.

Il est intéressant de noter que les principaux objectifs des utilisateurs de stablecoins varient selon les pays. Sur l’ensemble de l’échantillon, le trading de cryptomonnaies était l’objectif le plus courant pour les utilisateurs de stablecoins, mais il existe des différences selon les pays. En Turquie, l’objectif le plus courant était d’obtenir un rendement, suivi du trading de cryptomonnaies. Pour les Indonésiens, de meilleurs taux de change, suivis du trading de cryptomonnaies et de l’épargne en USD. Pour les Nigérians, l’épargne en USD était l’objectif principal, suivi du trading de cryptomonnaies et de l’obtention de meilleurs taux de change.

Les pays où l'utilisation des stablecoins est la plus active dans l'échantillon sont le Nigéria, l'Inde, l'Indonésie, la Turquie et le Brésil. En termes de part de portefeuille de stablecoins, le Nigéria se démarque une fois de plus (avec une avance significative), suivi de l'Inde, de la Turquie, du Brésil et de l'Indonésie.

VISA a également classé les répondants en différentes tranches de revenus pour comprendre le rôle joué par la richesse dans l’adoption des stablecoins. Cependant, compte tenu de l’échantillonnage inégal des tranches de revenus dans la plupart des pays de l’échantillon, VISA n’a pu produire des résultats utiles que pour l’Inde. Les résultats pour l’Inde par tranche de revenu sont assez clairs : les répondants les plus riches ont une plus grande pénétration des stablecoins dans leurs portefeuilles, ils sont plus enclins à utiliser les stablecoins pour un plus large éventail de cas d’utilisation, y compris les cas d’utilisation non liés aux crypto-monnaies, et ils sont plus susceptibles de faire confiance aux stablecoins plutôt qu’aux comptes bancaires.

Résultats de l'enquête par âge :

Dans l’ensemble, les résultats par tranche d’âge sont conformes aux attentes : les jeunes utilisent davantage les stablecoins. Les jeunes sont plus susceptibles d’avoir essayé plusieurs stablecoins différents et de détenir une part plus élevée de stablecoins dans leur portefeuille financier global.

Bien qu'il n'y ait pas de différences claires en fonction de l'âge dans la plupart des catégories d'utilisation, les jeunes sont plus susceptibles que les répondants plus âgés d'utiliser des pièces stables pour épargner en USD, convertir la monnaie locale en USD et entrer dans l'économie des crypto-monnaies. Les groupes d'âge plus jeunes utilisent les pièces stables plus fréquemment dans tous les cas d'utilisation non liés aux crypto-monnaies : payer des biens/services en pièces stables, envoyer des fonds et recevoir des salaires en pièces stables.

Parmi les répondants qui ont déclaré échanger leur monnaie nationale contre des stablecoins, 34% des plus jeunes (18-24 ans) l'ont fait chaque semaine et 38% chaque mois, contre seulement 15% des répondants les plus âgés (55 ans et plus) chaque semaine et 46% chaque mois. Les répondants les plus jeunes ont également exprimé une plus grande confiance dans les stablecoins par rapport aux comptes bancaires libellés en dollars américains.

4.3 La préférence de Tether pour l'USDT

Tether est largement considéré comme le stablecoin le plus populaire parmi les utilisateurs des marchés émergents. VISA a voulu comprendre ses avantages durables. Les utilisateurs ont le plus souvent indiqué qu'ils préféraient Tether en raison des effets de réseau, suivis d'une plus grande confiance en lui, et que Tether maintenait la meilleure liquidité.

En ce qui concerne les réseaux blockchain préférés des utilisateurs (le cas échéant) et les portefeuilles qu'ils utilisent, VISA a découvert avec surprise qu'Ethereum est le réseau blockchain le plus populaire dans toutes les régions, suivi par BSC, Solana et Tron. Cela était inattendu car les frais Ethereum ont toujours été trop élevés pour les petits paiements de détail.

VISA permet également aux utilisateurs de choisir de ne négocier que sur des plateformes d'échange (certaines plateformes permettent aux utilisateurs d'effectuer des transferts peer-to-peer, les transactions étant réglées sur leurs registres internes). 18% de l'échantillon ont admis avoir transféré des stablecoins de cette manière. Cette tendance à utiliser directement les plateformes d'échange plutôt que les blockchains était également évidente dans les questions de VISA sur les portefeuilles.

Les portefeuilles non dépositaires les plus populaires sont Trust Wallet, MetaMask et Coinbase Wallet. La moitié des personnes interrogées ont déclaré utiliser Binance comme portefeuille, plus que tout autre portefeuille non dépositaire. Notamment, 39% des Nigérians interrogés ont admis utiliser Phantom Wallet (principalement le client Solana).

5. Informations détaillées des acteurs du marché

Ces acteurs pratiques qui ont pénétré les marchés émergents ont fait en sorte que les données ne soient plus froides et nous ont présenté des cas d’utilisation réels et concrets des stablecoins. Même si nous pouvons trouver cela difficile à comprendre dans les pays développés, il s’agit d’une demande réelle.

5.1 Mountain Protocol — Stablecoin portant intérêt

Mountain Protocol est le premier émetteur réglementé par l'État (Bermudes) et sans autorisation d'un stablecoin portant intérêt. En raison de sa nature génératrice de rendement, l'USDM est plus adapté à une utilisation dans les cas où il existe un fonds de roulement.

Cela peut inclure le fait de servir de garantie pour des polices de réassurance, telles que celles émises par Nayms, où les risques du monde réel sont couverts par des garanties cryptographiques.

Un autre cas d’utilisation est celui de garantie pour les prêts. Dans la plupart des marchés émergents, les banques hésitent à accorder des prêts non garantis aux entreprises et souhaitent obtenir des garanties. Cependant, les emprunteurs ne souhaitent pas avoir de dollars américains dans le système bancaire local en raison des risques de confiance dans certaines juridictions. Des entreprises comme Aconcagua résolvent ce problème en stockant les USDM dans un contrat multi-signature, en agissant comme un agent séquestre et en permettant aux banques d’émettre de tels prêts sous une forme garantie, augmentant ainsi la capacité de crédit.

Enfin, les sociétés de transfert de fonds convertissent leur fonds de roulement en USDM.

Cette évolution n’en est qu’à ses débuts, car l’acceptation de l’USDT reste la règle. Grâce aux stablecoins portant intérêt, ces entreprises peuvent accroître leur rentabilité en détenant des actifs rentables.

5.2 Bits — Échange de crypto-monnaie

Bitso est une bourse de crypto-monnaies avec des bureaux officiels en Argentine, au Brésil, en Colombie et au Mexique. Selon le rapport Bitso Crypto Trends, le Bitcoin et les stablecoins dominent les achats en Amérique latine, ce qui montre que le Bitcoin reste la crypto-monnaie préférée des utilisateurs. Cependant, les dollars numériques occupent également une place importante dans les portefeuilles des utilisateurs ordinaires, et les stablecoins ont été la crypto-monnaie qui a connu la croissance la plus rapide l'année dernière.

Pourquoi les stablecoins sont attractifs pour les utilisateurs des marchés émergents :

-

Les utilisateurs latino-américains préfèrent le sentiment de stabilité que procurent les actifs liés à des monnaies fiduciaires fortes, car l’inflation et les taux de change en Argentine et en Colombie sont très volatils.

-

Alors que les utilisateurs particuliers de la plateforme achètent encore plus fréquemment des Bitcoins que des pièces stables au Mexique, l'utilisation de pièces stables pour les transferts de fonds gagne en importance et en attrait parmi les sociétés de transfert de fonds, qui se tournent vers les pièces stables pour des paiements transfrontaliers rentables et rapides, en tirant parti de fournisseurs réglementés tels que Bitso.

L’utilisation de pièces stables peut apporter les avantages suivants :

-

Les stablecoins offrent de nombreux avantages pour les paiements transfrontaliers. Ils éliminent les intermédiaires, rendant les transactions plus transparentes, efficaces et moins chères.

-

Les stablecoins offrent des avantages par rapport aux systèmes de paiement transfrontaliers traditionnels, qui peuvent prendre plusieurs jours, sont coûteux, opaques et ont une accessibilité limitée. L’une des raisons de ces inefficacités est que de multiples intermédiaires et devises sont impliqués dans le processus, ce qui augmente les frais et les délais. Les stablecoins permettent d’effectuer des paiements transfrontaliers de manière plus rentable, en quelques minutes seulement, n’importe quel jour de la semaine.

-

Pour les entreprises numériques qui utilisent le dollar américain comme monnaie de règlement, les stablecoins constituent une couverture précieuse. Les entreprises opérant dans plusieurs pays bénéficient des stablecoins pour gérer leurs flux de trésorerie dans différentes devises et pour payer leurs employés, clients ou fournisseurs internationaux.

-

Les investisseurs sont également attirés par la possibilité de gagner du rendement, Bitso offrant jusqu'à 4% sur les stablecoins. En outre, les cryptomonnaies sont de plus en plus utilisées dans les transactions quotidiennes et comme moyen de paiement. À mesure que les avantages des stablecoins sont de plus en plus largement reconnus dans différents secteurs, leur utilisation dans les paiements transfrontaliers devrait augmenter considérablement.

5.3 Pintu — Plateforme de trading de crypto-monnaies

Pintu est l'une des plus grandes plateformes de crypto-monnaie en Indonésie, proposant une variété de pièces stables adossées à des monnaies fiduciaires indexées sur le dollar américain, l'euro et la roupie.

Pourquoi les utilisateurs préfèrent les stablecoins :

-

La plupart des utilisateurs de détail utilisent principalement les pièces stables pour les cas d'utilisation de crypto-monnaie et de trading, y compris, mais sans s'y limiter, l'accès aux plateformes Web3 et aux échanges mondiaux et la recherche d'opportunités d'arbitrage.

-

D’autres cas d’utilisation utilisés par un sous-ensemble d’utilisateurs, généralement des clients OTC (particuliers fortunés et entreprises), incluent les paiements B2B et l’arbitrage.

Gains d'efficacité obtenus grâce à l'utilisation de pièces de monnaie stables par rapport à d'autres instruments financiers :

-

Pour de nombreux utilisateurs indonésiens, les stablecoins sont plus accessibles que les banques en dollars américains. Les exigences d'inscription pour les échanges locaux de cryptomonnaies sont plus simples que celles pour la création d'un compte bancaire en dollars américains, de sorte que les utilisateurs ont une barrière à l'entrée plus faible.

-

Les utilisateurs peuvent échanger des IDR contre des pièces stables et vice versa 24 heures sur 24, tandis que les plateformes de certaines banques locales permettent aux utilisateurs d'échanger des IDR contre d'autres devises étrangères uniquement pendant les heures bancaires.

-

De nombreuses banques locales et bureaux de change ont des limites de montant minimum et maximum pour les transferts de devises, tandis que les utilisateurs indonésiens peuvent échanger depuis/vers des pièces stables via des échanges de crypto-monnaies à des prix à partir de $1 avec presque aucune limite de montant maximum.

Modèles d’utilisation les plus courants :

-

Les utilisateurs de Pintu peuvent utiliser des pièces stables pour gagner des intérêts grâce à la fonctionnalité Pintu Earn. Les rendements de Pintu Earns varient de 2,5% à 6%, tandis que les banques locales offrent généralement moins de 2% d'intérêts annuels sur les dépôts en dollars américains.

-

De nombreux utilisateurs de Pintu utilisent des pièces stables à des fins de transaction. Une grande partie de la valeur totale des transactions sur Pintu est constituée de transactions en pièces stables USD.

-

Le nombre de transferts sur la chaîne de pièces stables en USD représente près de la moitié des transferts sur la chaîne de Pintu, tandis que l'IDRT représente environ 10% du total des transferts sur la chaîne.

-

Ethereum reste le réseau de transfert en chaîne stablecoin basé sur l'USD le plus fiable pour les utilisateurs de Pintu (~50%), suivi de Binance Chain (~25%), Tron (~8%) et Solana (~4%).

-

En termes de nombre de transferts en chaîne par les utilisateurs, l'USDT est plus populaire que l'USDC, représentant plus de 90% du total.

5.4 DolarApp — Application financière

DolarApp utilise des pièces de monnaie stables pour créer une application financière mondiale destinée à l'Amérique latine. Les utilisateurs de DolarApp utilisent le plus souvent ces méthodes pour recevoir des paiements des États-Unis au meilleur taux de change, payer avec des cartes internationales au meilleur taux de change et dollariser leur épargne.

La principale raison de l'existence de DolarApp est qu'il existe une forte demande de services financiers libellés en dollars en Amérique latine, mais l'accessibilité des services bancaires en dollars est limitée. Les stablecoins sont attractifs pour la base d'utilisateurs latino-américaine pour les raisons suivantes :

D’abord, parce que les utilisateurs n’ont pas facilement accès aux dollars. Au Mexique, les banques ne peuvent pas proposer de comptes en dollars à quiconque ne vit pas à moins de 20 kilomètres de la frontière américaine. En Colombie et au Brésil, les opérations bancaires en dollars sont totalement interdites. En Argentine, les opérations bancaires en dollars existent mais sont limitées par des seuils de volume de transactions et utilisent un taux de change « officiel » différent du taux du marché. Dans les pays où l’inflation est élevée, comme l’Argentine ou le Venezuela, les stablecoins permettent aux gens d’épargner dans une monnaie stable.

En ce qui concerne les transactions transfrontalières, vous ne pouvez pas conserver un solde en USD auprès d'un expéditeur, ce qui signifie que chaque fois que vous recevez un virement en USD, il est automatiquement converti dans votre devise locale, ce qui permet aux banques et aux acteurs du transfert de fonds existants de dissimuler facilement des frais dans des écarts importants. Une fois que des personnes détiennent des pièces stables en USD, elles peuvent les convertir à leur guise en toute connaissance du taux de change qu'elles obtiennent. La même logique s'applique aux paiements par carte de crédit.

Dans des pays comme le Brésil, qui imposent des taxes élevées sur les flux de capitaux transfrontaliers, les pièces de monnaie stables offrent un régime fiscal plus favorable que le dollar fiduciaire.

Enfin, comme les restrictions du dollar fiduciaire ne s'appliquent pas aux pièces de monnaie stables, des gains d'efficacité sont obtenus, à la fois en termes de vitesse des fonds (par exemple, en restant sur des obligations de premier ordre en Argentine pour les transferts de fonds) et en termes de fiscalité (par exemple, la taxe IOF au Brésil).

5.5 Felix Pago — Société de paiement financier

La mission de Felix Pago est de fournir un service transparent et accessible aux Latinos des États-Unis, en rendant l'envoi d'argent à leurs proches restés au pays aussi simple que l'envoi d'un SMS. Felix Pago s'appuie sur l'intelligence artificielle pour fournir une plateforme conversationnelle qui permet aux utilisateurs d'interagir avec le bot Felix pour envoyer de l'argent. Felix Pago dépose de la monnaie fiduciaire auprès des utilisateurs finaux, mais utilise des pièces stables pour alimenter l'infrastructure transfrontalière de Felix Pago.

L’infrastructure transfrontalière actuelle pour ces utilisateurs est encore obsolète, dominée par les banques ou les sociétés de transfert de fonds à l’ancienne, et le service est lourd, lent et coûteux. Felix Pago utilise la cryptomonnaie pour trois raisons : premièrement, l’accès à la plateforme monétaire ouverte via des API ; deuxièmement, la possibilité de transférer des fonds instantanément ; et troisièmement, pour maintenir les coûts aussi bas que possible. Mais Felix Pago ne peut pas exposer les utilisateurs au risque de volatilité de la cryptomonnaie, c’est pourquoi Felix Pago choisit d’utiliser des pièces stables. En général, les utilisateurs veulent de la fiabilité et de la crédibilité. C’est pourquoi Felix Pago a choisi l’USDC car il est soutenu par des actifs américains hébergés par des institutions financières américaines réglementées et fait l’objet d’audits réguliers.

Felix Pago résout le problème que les utilisateurs souhaitent actuellement, à savoir obtenir de la monnaie locale pour payer leurs dépenses quotidiennes. Cela fait des sorties dans la région l'un des plus grands défis pour l'adoption des stablecoins. Cela étant dit, Felix fait des progrès significatifs pour amener de plus en plus de stablecoins en Amérique latine.

VI. Conclusion

Dans le rapport, VISA a d'abord démontré que l'utilisation des stablecoins se développe du point de vue des données sur les stablecoins en chaîne, qu'elles soient mesurées par les adresses actives mensuelles, l'offre totale ou la valeur de règlement. En particulier, la nouvelle valeur de transaction de VISA devrait établir les stablecoins comme un moyen de règlement significatif, comparable aux réseaux de transfert existants, tout en évitant la surestimation qui a affecté les données en chaîne dans le passé.

Les résultats de l’enquête VISA nous apportent un changement cognitif selon lequel les pièces stables ne se limitent plus aux outils d’investissement et de trading d’actifs cryptographiques, mais ont également une tendance à l’intégration à l’économie mondiale. 47% des utilisateurs de crypto-monnaies interrogés ont cité l'épargne en dollars américains comme objectif de leur stablecoin, 43% ont mentionné un échange de devises efficace et 39% ont déclaré qu'il s'agissait de générer des revenus. Bien que l'accès aux échanges de crypto-monnaies reste le principal cas d'utilisation pour les répondants, les activités économiques à longue traîne ou ordinaires (non crypto) sont également évidentes.

En ce qui concerne l'activité des stablecoins non cryptographiques, l'utilisation la plus courante des stablecoins était la substitution de devises (69%), suivie du paiement de biens et services (39%) et des paiements transfrontaliers (39%). Il est clair que dans les pays étudiés, les stablecoins sont passés du statut de simple garantie de transaction à celui d'outil général de dollar numérique. En outre, la grande majorité (environ 99%) des stablecoins font référence au dollar américain.

Les discussions sur la réglementation des stablecoins aux États-Unis ne peuvent ignorer le fait qu’un grand nombre de particuliers et d’entreprises des marchés émergents dépendent de ces réseaux pour épargner, effectuer des paiements transfrontaliers, effectuer des transferts de fonds et gérer leur trésorerie. Dans presque tous les pays étudiés, ces stablecoins servent de plus en plus de substitut aux rares devises américaines. Les avantages potentiels de l’accès efficace de milliards d’utilisateurs des marchés émergents à des devises fortes alternatives doivent avoir leur place dans les discussions sur les mérites des stablecoins.

Cet article provient d'Internet : Interprétation du rapport VISA : les stablecoins pénètrent l'économie mondiale

Récemment, Puffer Finance, un protocole de re-pledge de liquidité actif sur EigenLayer, a lancé une solution appelée Based Rollups, tentant d'introduire des validateurs du réseau principal ETH pour fournir une solution décentralisée plus sûre et plus efficace pour les Rollups, en particulier la décentralisation du trieur. En tant que protocole LST classique, c'est une bonne extension narrative de pouvoir fournir de nouvelles solutions techniques basées sur ses propres caractéristiques (prenant en charge à la fois le PoS du réseau principal ETH et le resttaking Eigenlayer). La décentralisation du trieur est au cœur de l'attention de la communauté. C'est presque le point le plus faible du système Rollups et peut affecter directement l'expérience utilisateur. Based Rollups tente d'externaliser le tri vers la couche 1 pour obtenir un tri décentralisé, ce qui réduit non seulement le risque que le trieur Rollups actuel soit trop centralisé, mais aussi de manière significative…