Une analyse complète de l’économie symbolique de Solana : le taux d’inflation de SOL est-il élevé ?

Titre original : L’inflation de Solana est-elle trop élevée ?

Auteur original : Lostin

Traduction originale : zhouzhou, BlockBeats

Note de l'éditeur : La question de l'inflation de Solana a suscité de nombreuses discussions ces dernières années. Actuellement, le taux d'inflation du réseau Solana est d'environ 5,07% et le taux de jalonnement du réseau a atteint 65%. Dans le modèle d'inflation, les utilisateurs obtiennent des récompenses en validant les nœuds et la circulation des jetons diminue progressivement au fil du temps. Bien que le taux de rendement du jalonnement de Solana soit attrayant, il existe encore une incertitude quant à l'impact à long terme de son inflation sur les prix des jetons. Les ajustements futurs du plan d'inflation pourraient affecter davantage la durabilité et le modèle économique du réseau en réduisant l'émission ou en modifiant le mécanisme d'inflation.

Voici la traduction originale :

Nos sincères remerciements à Ichigo de 0x et Michael de Laine | Stakewiz pour avoir révisé les versions antérieures de cet article, et à Zantetsu de Shinobi Systems pour avoir fourni certaines données.

Méthodologie opérationnelle :

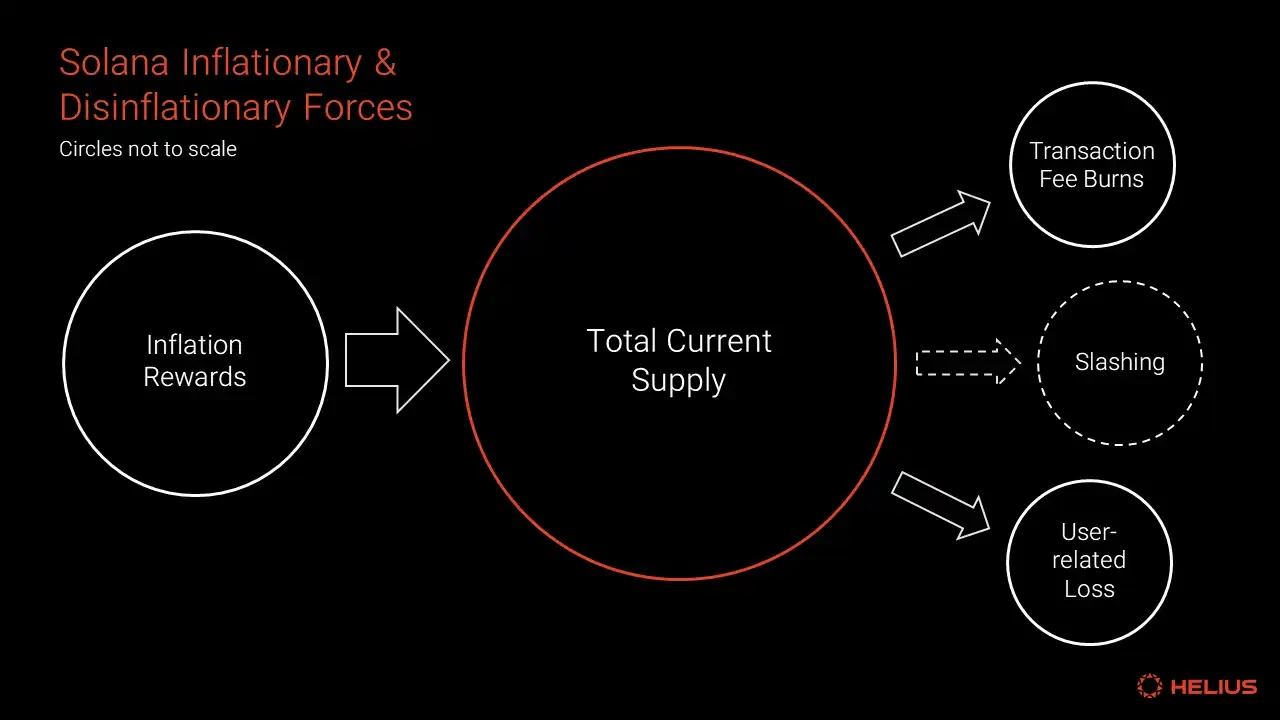

Tous les jetons SOL proviennent de deux sources : le bloc de genèse ou l'inflation du protocole (également connue sous le nom de récompenses de jalonnement). En revanche, la destruction des frais de transaction est le seul mécanisme de protocole qui peut retirer les jetons SOL de la circulation.

Jeton L'émission est décrite par trois paramètres clés du calendrier d'inflation : le taux d'inflation initial (8%), le taux de déflation (-15%) et le taux d'inflation à long terme (1,5%). L'inflation sur le réseau principal Solana a officiellement commencé à l'époque 150 le 10 février 2021. Le taux d'inflation actuel est de 5,07%.

L'inflation de la preuve d'enjeu fait que les non-stakeurs perdent une part plus petite du réseau par rapport aux stakers, et cet effet de dilution transfère efficacement la richesse des non-stakeurs aux stakers.

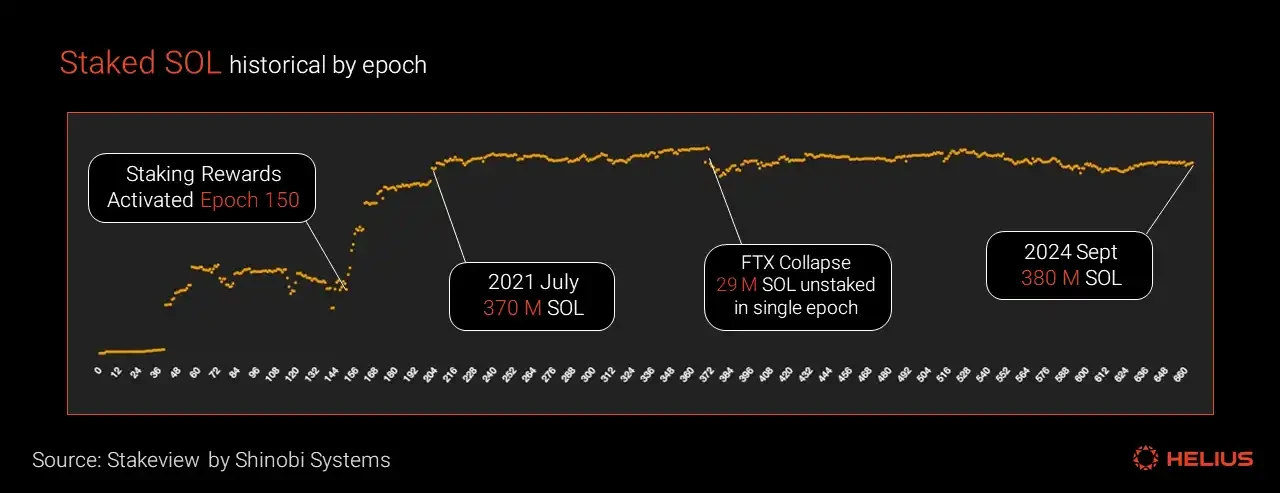

Le taux de jalonnement de Solana est de 65%, ce qui est relativement élevé par rapport aux autres réseaux du secteur. Le montant total mis en jeu est actuellement de 380 millions de SOL, ce qui est resté relativement stable depuis la 202e époque en juillet 2021. Dans la plupart des époques, des SOL à sept chiffres sont mis en jeu et non mis en jeu.

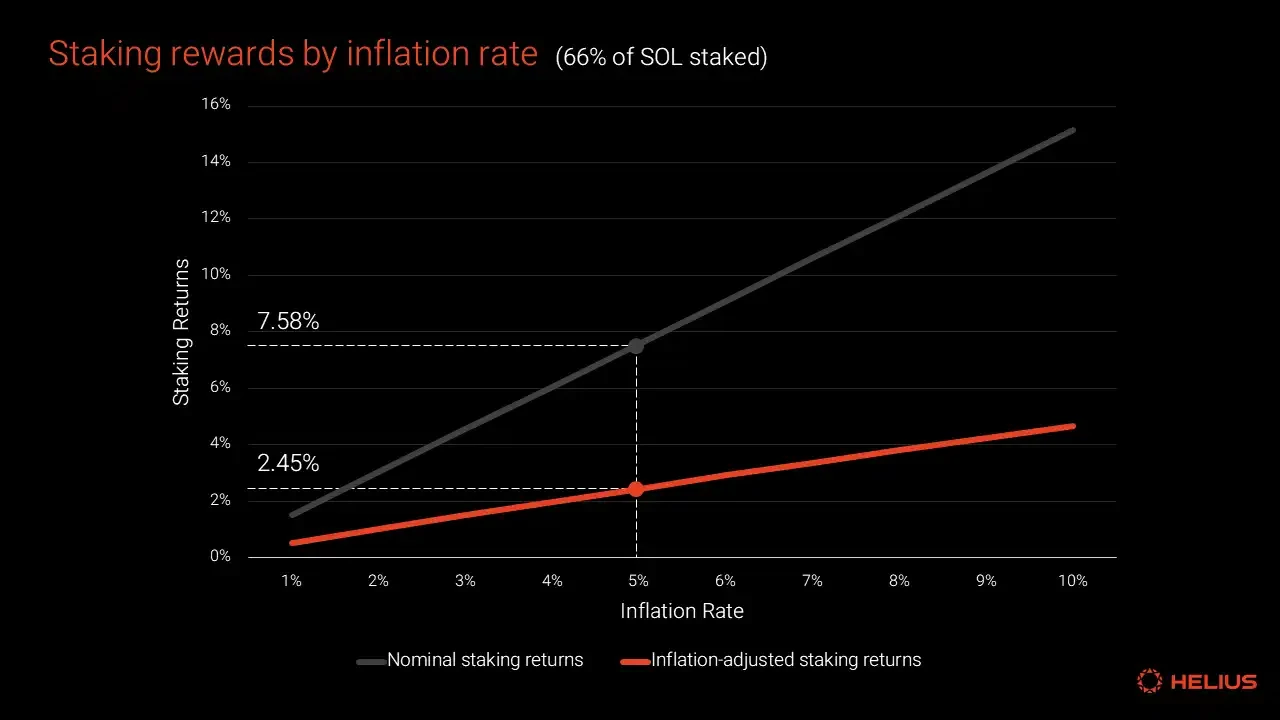

Les variables clés lors du calcul du rendement du jalonnement sont le taux d'inflation et le pourcentage de SOL mis en jeu. Le rendement nominal du jalonnement (NSY) peut être calculé à l'aide de la formule suivante : NSY = taux d'inflation * temps de disponibilité du validateur * (1 - commission du validateur) * (1 / pourcentage de SOL mis en jeu).

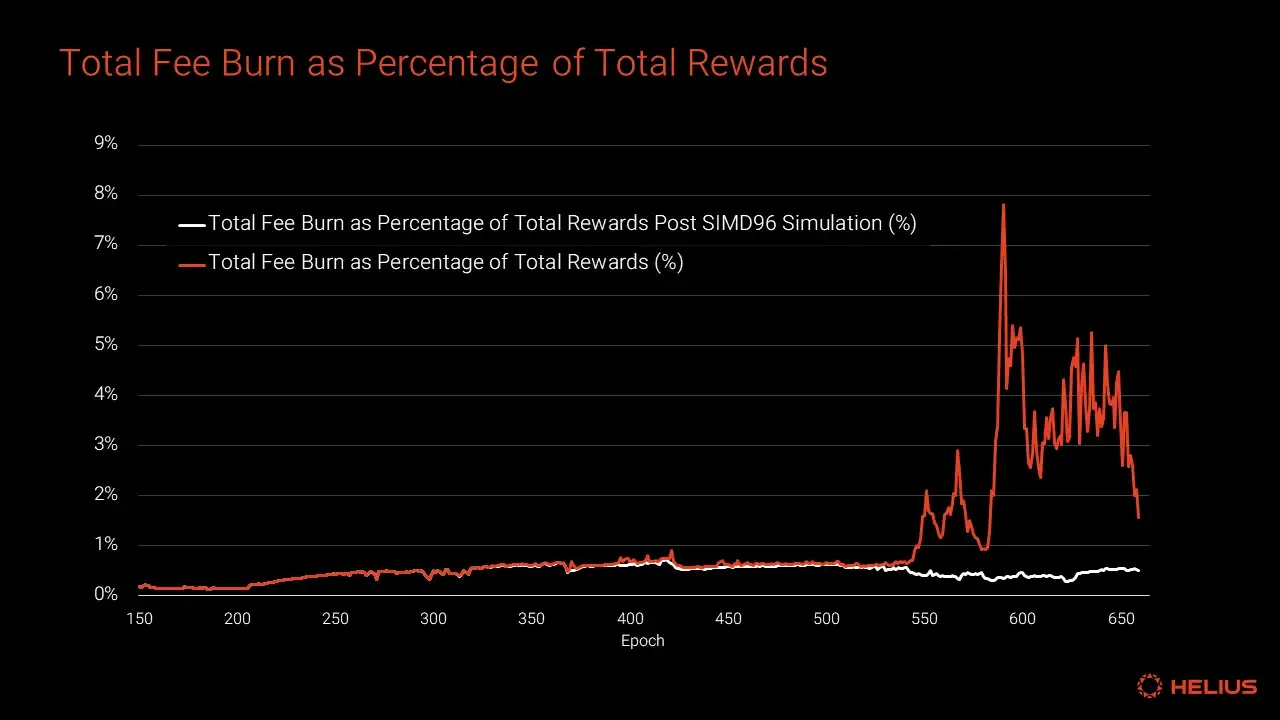

Le 14 décembre 2023, le total des frais brûlés en pourcentage des récompenses de jalonnement a dépassé 1% pour la première fois et a culminé à 7,8% en mars. Au cours des 100 dernières époques, les frais brûlés ont représenté en moyenne 3,2% du total des récompenses de jalonnement. Après la mise en œuvre de SIMD-96, la pression déflationniste due à la destruction de jetons deviendra négligeable.

Dans de nombreuses juridictions du monde, la réception de récompenses liées à l'inflation sous forme de jetons supplémentaires est considérée comme un événement imposable, ce qui peut entraîner une pression de vente en raison des obligations fiscales. Cet impact est difficile à quantifier.

L’inflation basée sur la preuve d’enjeu (PoS) entraîne une pression à la baisse des prix à long terme et soutenue, déformant les signaux de prix du marché et entravant les comparaisons de prix équitables.

Les validateurs indépendants à longue traîne et les validateurs d'équipes d'écosystèmes ont tendance à afficher des taux de commission de récompense de jalonnement inférieurs et à moins dépendre des commissions d'inflation que les autres groupes de validateurs (y compris les bourses et les validateurs institutionnels).

Depuis décembre 2023, les sources de revenus alternatives des validateurs, notamment les commissions MEV et les récompenses en bloc, ont considérablement augmenté. Cette croissance offre une voie potentielle pour qu'un groupe de validateurs durable à l'avenir devienne moins dépendant des commissions inflationnistes pour ses dépenses d'exploitation. Cependant, il reste à voir si ces sources de revenus alternatives peuvent rester élevées à long terme.

Introduction

Ce rapport fournit une analyse complète basée sur des données et des faits, visant à dissiper les doutes (FUD) et la désinformation entourant le plan d'inflation de Solanas. L'analyse est divisée en trois parties : le passé, le présent et l'avenir.

Passé: Un examen de l'économie des jetons de Solana avant l'inflation, détaillant les événements clés, notamment les ventes de jetons, les déblocages et les premières combustions de jetons.

Maintenant: Évaluez quantitativement le calendrier d'inflation actuel et les facteurs de désinflation, notamment la réduction des frais de transaction, la réduction des pénalités, les pertes liées aux utilisateurs et le loyer. Discutez également de l'impact possible de la prochaine mise à jour du protocole SIMD-96.

Avenir: Explore les arguments pour et contre le taux d'inflation actuel du Proof-of-Stake (PoS) de Solana et envisage des ajustements potentiels au calendrier d'inflation existant.

Définitions importantes

Nous commencerons par définir formellement plusieurs termes importants qui seront utilisés tout au long de ce rapport. Les lecteurs qui connaissent déjà ces définitions spécifiques à Solana peuvent ignorer cette section.

Offre totale actuelle : nombre total de jetons SOL existants, y compris les jetons verrouillés et déverrouillés. Plus techniquement, l'offre totale actuelle est égale au nombre total de jetons générés moins le nombre total de jetons détruits. Au moment de la rédaction de cet article, l'offre totale actuelle est de 583 millions.

Offre en circulation : le montant total de jetons SOL en circulation dans les échanges, les protocoles en chaîne et les portefeuilles d'utilisateurs, y compris les SOL jalonnés et non jalonnés. L'offre en circulation est de 466 millions. Plus formellement :

Alimentation en circulation = Alimentation totale actuelle – Alimentation non circulante

Offre non circulante : L'offre non circulante se compose de deux formes principales : les jetons SOL bloqués dans des comptes de jalonnement et les jetons SOL dans des comptes de jalonnement déverrouillés détenus par Solana Labs ou la Fondation Solana. Les SOL dans les comptes de jalonnement sont généralement dus à des investissements SOL ou à des subventions accordées par la Fondation Solana. Chaque compte de jalonnement a une date de déverrouillage définie en fonction de l'accord d'acquisition. Deuxièmement, Les jetons SOL sont directement détenus par Solana Labs ou la Fondation Solana, qui sont détenus dans des comptes de jalonnement déverrouillés. La Fondation utilise actuellement une grande partie de ces comptes (actuellement 51 millions de SOL ) pour son programme de délégation. Au moment de la rédaction de cet article, l'approvisionnement non circulant est de 117 millions.

Jetons verrouillés : les jetons verrouillés sont des jetons détenus dans des comptes de jalonnement dont les conditions sont définies de manière à ce qu'ils ne puissent pas être retirés avant une date prédéterminée. Ces paramètres de verrouillage sont basés sur un horodatage UNIX spécifique, ou époque, et sont définis par le dépositaire désigné lors de la création du compte. Les comptes de jalonnement verrouillés peuvent être délégués, divisés en comptes plus petits et redélégués à d'autres validateurs. Cependant, ces jetons ne peuvent pas être retirés ou transférés vers d'autres adresses avant l'expiration de la période de blocage. Bien que tout utilisateur puisse créer un compte de jalonnement verrouillé, cette pratique est principalement utilisée par la Fondation Solana pour distribuer des jetons et des subventions, et ces allocations sont souvent assorties d'exigences de performance ou de délais spécifiques.

Le passé : pré-inflation et début de l'économie symbolique

Le 16 mars 2020, 500 millions de jetons SOL ont été émis le bloc de genèse du cluster bêta du réseau principal Solana. Au cours de sa première année de fonctionnement, Solana n'a pas eu de récompenses de jalonnement inflationnistes. Le 24 mars 2020, 8 millions de jetons SOL ont été vendus à des acheteurs non américains via une vente aux enchères hollandaise sur CoinList . L'enchère a rapporté juste $1,76 million , avec un prix de liquidation final de $0,22 par jeton. Les jetons de cette vente aux enchères publique, plus un petit nombre des jetons distribués via une série de largages aériens sur Binance constituent l'offre initiale en circulation de Solana.

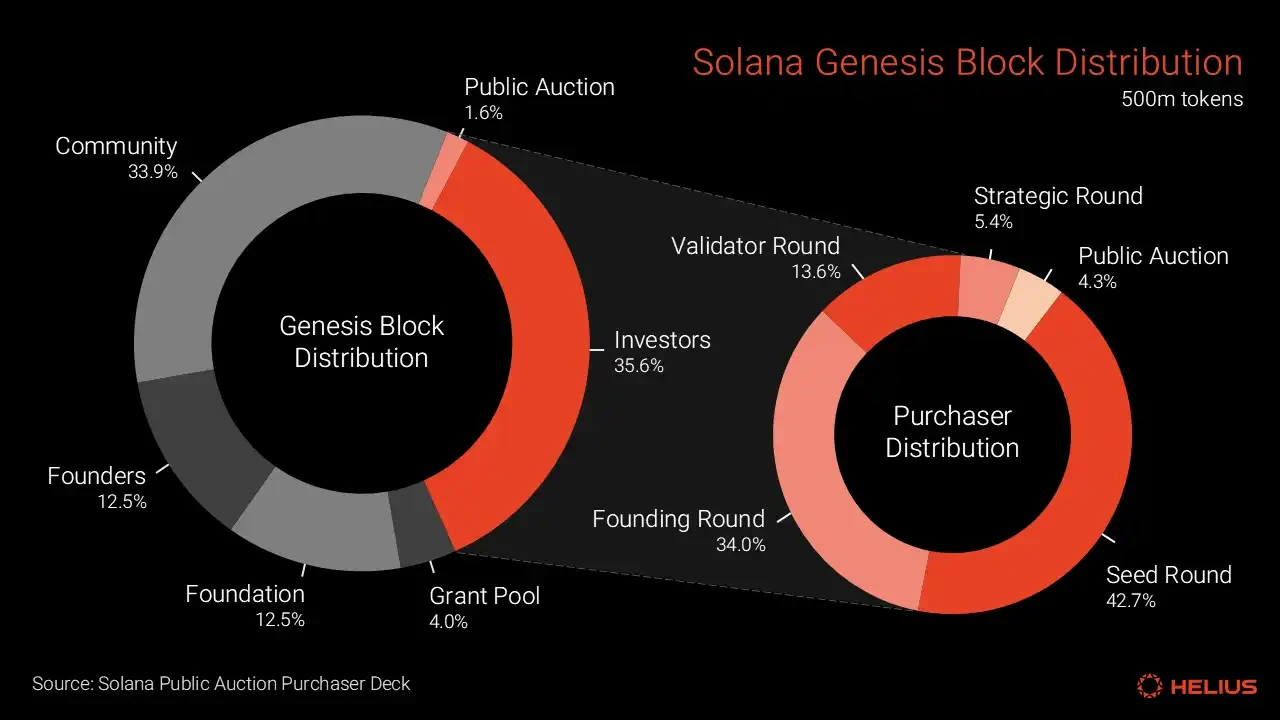

Distribution de blocs Solana Genesis, extrait de l'original acheteur aux enchères publiques

Au cours de cette période, Solana a dû faire face à des défis importants pour lever des capitaux par rapport à nombre de ses pairs du secteur. Par exemple, Algorand a réussi à lever des capitaux. a levé 10T60 millions de TP via une vente aux enchères CoinList similaire il y a six mois, tandis que Hedera Hashgraph a levé $100 millions il y a dix-huit mois, auprès d’investisseurs institutionnels et d’investisseurs particuliers fortunés.

« Nous avons essayé de lever davantage de fonds relais avant de nous lancer en 2020, mais cela n’a pas fonctionné. Nous avons dû licencier un tiers de l’équipe pour prolonger le temps dont nous disposions pour utiliser les fonds. Nous avons lancé notre activité en mars le plus rapidement possible, et la pression était très forte… Nous avons annoncé la vente aux enchères, et deux jours plus tard, le 16 mars 2020, tous les marchés se sont effondrés. Le monde était dans le chaos, et il ne nous restait que six ou sept mois de financement. »

Cette période de pénurie de liquidités a influencé de nombreuses décisions importantes prises au début.

« Cela m’a obligé à adopter une stratégie spécifique, qui, avec le recul, s’est avérée être la bonne… Si nous avions eu autant d’argent que nos concurrents, j’aurais probablement suivi leur exemple et soutenu l’EVM ; nous devions soutenir l’EVM… Il s’avère que la meilleure décision que nous aurions pu prendre était de créer un environnement d’exécution purement optimisé pour les performances. »

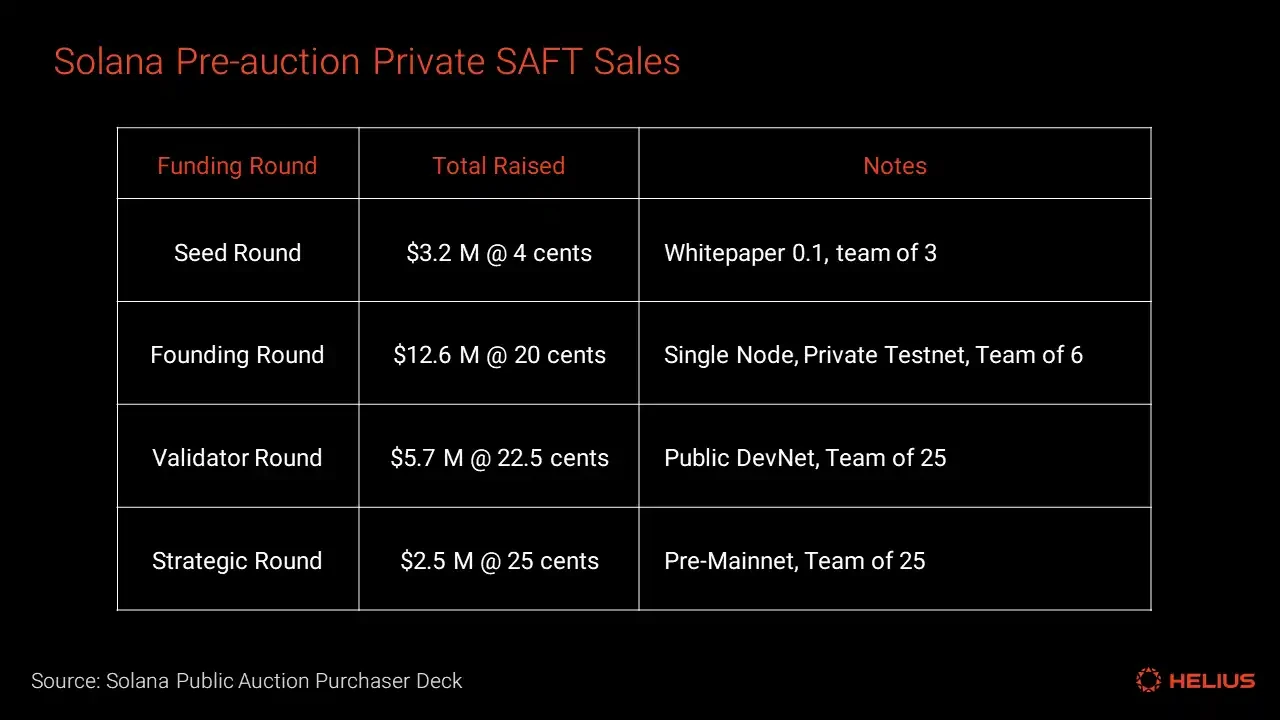

Ventes privées SAFT avant enchères ( source )

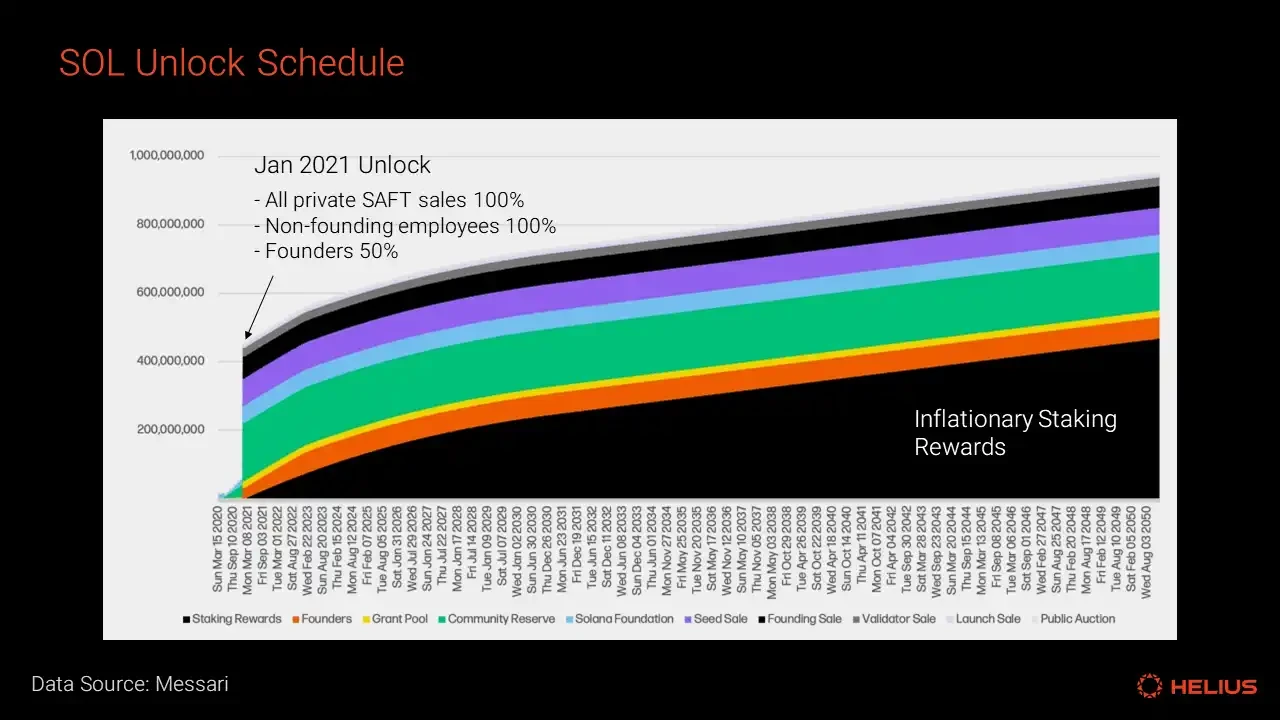

Environ neuf mois après la vente aux enchères, tous les jetons des premiers détenteurs de jetons ayant participé aux ventes privées SAFT avant la vente aux enchères (c'est-à-dire les tours Seed, Founding, Strategic et Validator) ont été débloqués. Les membres de l'équipe fondatrice ont débloqué 50% de leurs jetons, et les 50% restants seront débloqués progressivement au cours des 24 prochains mois. Les jetons des employés non fondateurs ont également été entièrement (100%) débloqués à ce moment-là, mais il y avait des restrictions de vente non divulguées (source).

Plan de déverrouillage de Solana

En mai 2020, en réponse aux premières réactions de la communauté préoccupations concernant le prêt de jetons aux teneurs de marché, la Fondation Solana a définitivement supprimé 11,36 millions de SOL de ses avoirs, réduisant l'offre totale à 488,64 millions.

Actuellement : le plan d'inflation de Solana

Selon le vote de la communauté, l'inflation du Solana Mainnet Beta a été officiellement lancé le 10 février 2021 à emplacement 64800004 (époque 150), avec le premier versement de 213 841 SOL.

Un calendrier d'inflation est une description déterministe d'un calendrier d'émission de jetons qui comprend trois paramètres clés :

Taux d'inflation initial (8%) : Le taux d'inflation de départ lorsque l'inflation est démarrée pour la première fois

Taux de déinflation (-15%) : le taux auquel l'inflation diminue à chaque année historique

Taux d'inflation à long terme (1,5%) : Taux d'inflation attendu à long terme stable

Au moment de la rédaction de cet article, le taux d'inflation de Solana est de 5,07%. Vous pouvez le visualiser en utilisant la commande « solana inflation » ou la méthode RPC « getInflationRate » dans le Solana Suite d'outils CLI .

Le plan d'inflation de Solana (source)

Une année-époque se compose de 182,5 époques, ce qui correspond au nombre d'époques qu'une année contiendrait si chaque époque durait exactement deux jours. Une époque a 432 000 emplacements , et chaque créneau doit prendre au moins 400 millisecondes. Cependant, comme les temps de blocage sont variables, les époques peuvent souvent dépasser ce minimum de deux jours, s'étendant de plusieurs heures (par exemple, l'époque la plus récente 661 était de 2 jours et 4 heures). Au cours des premières années, le cluster principal de Solana a souvent connu des périodes de trois jours plus lentes (par exemple, époque 322 était de 3 jours et 3 heures), ce qui a considérablement prolongé la progression du calendrier d'inflation lorsqu'il est calculé en années standard.

Par exemple, au moment où j’écris ces lignes, le 30 août 2024, Solana se trouve actuellement à l’époque 663. Il s’agit de la 513e époque depuis que l’inflation a commencé à l’époque 150, le 10 février 2021, ce qui équivaut à 2,81 années d’époque, mais s’étend sur 3,55 années standard.

Le graphique suivant modélise l'offre totale actuelle sur la base d'un calendrier d'inflation commençant avec un SOL initial de 488,6 millions en février 2021 (500 millions moins 11,3 millions de brûlures).

La discussion originale du forum communautaire sur la manière dont ces paramètres spécifiques ont été choisis n'est plus disponible. Cependant, à l'époque, le co-fondateur de Solana, Anatoly Yakovenko, a révélé quelques indices dans un entretien .

« Je ne pense pas que les paramètres d’inflation seront trop différents de ceux de Cosmos, car notre ensemble de validateurs se chevauche beaucoup avec ce réseau, et il s’agit pratiquement des mêmes personnes. De plus, le calendrier d’inflation de Cosmos semble bien fonctionner, nous n’avons donc pas besoin d’expérimenter. Lorsque les choses fonctionneront pour d’autres réseaux, nous emprunterons certainement ces idées. »

De plus, un bref aperçu des récompenses de jalonnement dans le dépôt GitHub de Solana mentionne également l'impact de Casper FFG.

Mécanisme d'allocation de l'inflation

Le mécanisme de consensus de la preuve d'enjeu déléguée (DPoS) est nativement intégré à Solana. Les utilisateurs peuvent accéder directement à l'interface de jalonnement via des portefeuilles, des dApps d'écosystème et diverses plateformes de comparaison. Les détenteurs de jetons peuvent jalonner facilement SOL au validateur de leur choix et les retirer à la fin de chaque époque. De plus, ils peuvent également déléguer des jetons à des pools de jalonnement ou acheter jetons de jalonnement liquide , ce qui équivaut en fait au jalonnement. La délégation de jetons à un validateur implique la confiance dans le validateur, mais ne donne pas au validateur la propriété ou le contrôle des jetons.

Les récompenses de jalonnement sont d'abord divisées en fonction des points gagnés au cours de l'époque. Chaque fois qu'un validateur vote pour un bloc qui est ensuite confirmé et devient définitif, le validateur recevra un point. La part des points totaux d'un validateur (c'est-à-dire ses points divisés par la somme de tous les points des validateurs) détermine la proportion de récompenses qu'il reçoit. Cette proportion est également pondérée par le montant misé. Si un validateur a 1% de la mise totale et que ses points sont moyens, alors le validateur recevra recevez environ 1% du total des récompenses d'inflation . Si les points sont supérieurs à la moyenne, les récompenses fluctueront en conséquence. Les points de vote sont une mesure quantitative de la participation et de l'exactitude d'un validateur individuel dans le processus de consensus. Les validateurs hors ligne (c'est-à-dire inactifs) ou désynchronisés avec la chaîne affecteront considérablement leurs récompenses.

Les récompenses d'inflation sont calculées et distribuées aux comptes mis en jeu des délégants à la fin de l'époque. Comme il y a plus de un million les comptes mis en jeu à distribuer, la consommation de ressources est importante, ce qui ralentira le réseau et provoquera de fréquentes fourches de consensus à la fin de l'époque.

Les validateurs facturent une commission en pourcentage pour leurs services dans le cadre de la récompense d'inflation pour les délégants. Cette commission est généralement à un chiffre, mais peut théoriquement se situer entre 0% et 100%. Il existe actuellement plus de 200 validateurs Solana privés dont les fonds mis en jeu peuvent être entièrement détenus et auto-délégués par l'entité opérationnelle. Ces validateurs SOL entièrement auto-staking peuvent être identifiés par leur taux de commission de 100%.

La formule suivante décrit le rendement notionnel du jalonnement à partir des récompenses liées à l'inflation :

Revenu nominal de jalonnement = taux d'inflation * taux en ligne du validateur * (1 – commission du validateur) * (1 / pourcentage de jalonnement SOL)

Le pourcentage de jalonnement SOL est défini comme :

Pourcentage de jalonnement SOL = total SOL jalonné / offre totale actuelle

Les rendements du jalonnement fluctueront en fonction du taux d'inflation de chaque époque, des performances du validateur et des changements en cours dans la mise active totale.

Pour une analyse plus approfondie du fonctionnement du jalonnement de Solana, consultez notre Blog sur le jalonnement Helius poste.

Modèle d'inflation de preuve d'enjeu

Anatoly Yakovenko a souligné dans le Lightspeed podcast :« La plus grande critique est que le taux d'inflation de Solana est trop élevé, ce qui représente un coût pour le réseau. D'un point de vue mathématique, l'inflation transfère en fait de la valeur entre les utilisateurs non-staking et les utilisateurs staking. C'est en effet un coût pour les utilisateurs non-staking, mais en même temps c'est un avantage pour les utilisateurs staking. Le marché trouvera un certain équilibre avec cela. »

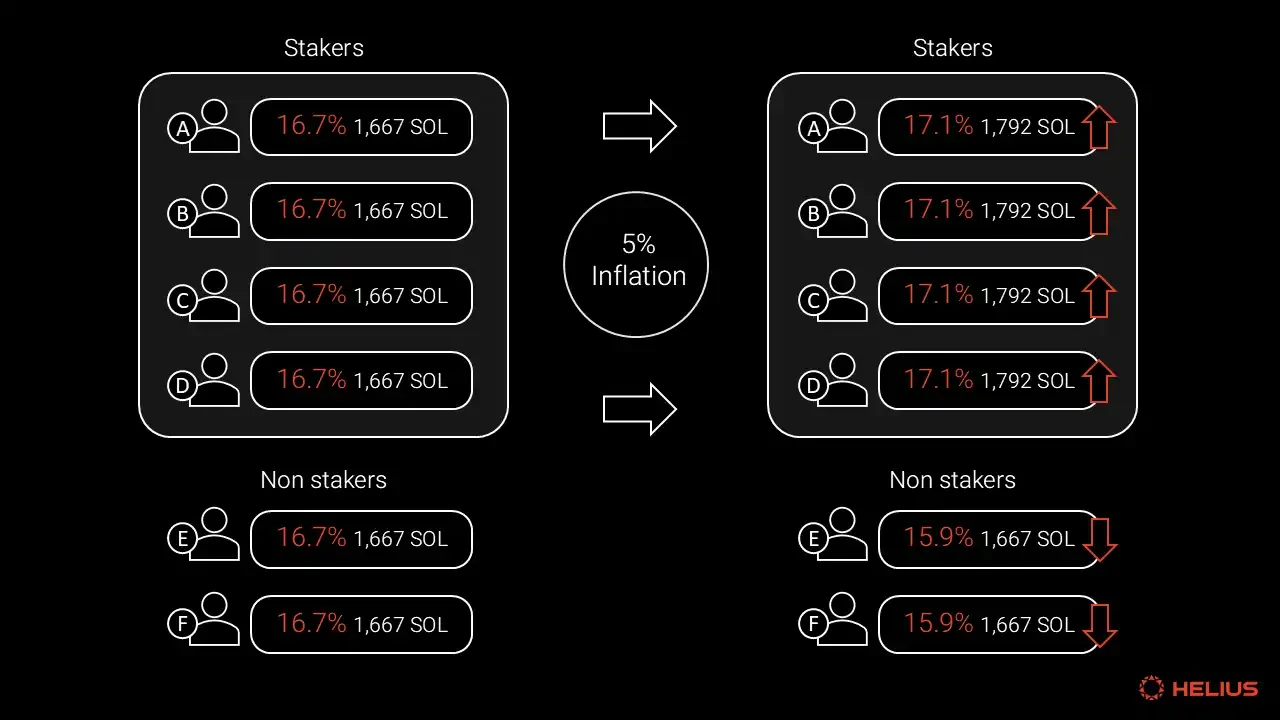

En général, l'inflation de la preuve d'enjeu (PoS) réduit la part de réseau des non-stakers par rapport aux stakers, et cette dilution transfère en réalité la richesse des non-stakers aux stakers. Ce phénomène peut être démontré par un modèle simplifié avec les paramètres suivants :

Offre totale de jetons : 10 000

Valeur marchande : $1 millions

Récompense annuelle d'inflation : 5%

Détenteurs de jetons initiaux : 6 utilisateurs, chacun détenant le même nombre de jetons

Taux de jalonnement : 66% (4 utilisateurs de jalonnement, 2 utilisateurs sans jalonnement)

Ce modèle montre qu’à mesure que l’inflation se produit, le nombre de jetons des utilisateurs de staking augmente relativement, tandis que les parts des utilisateurs non-staking sont diluées, ce qui entraîne une redistribution des richesses.

Au départ, chaque utilisateur détient 1 667 jetons SOL, ce qui représente 16,7% de la part du réseau et une capitalisation boursière de $166 666. D'ici un an, 500 nouveaux jetons seront distribués aux stakers en guise de récompenses d'inflation. Après un an, les quatre stakers disposeront chacun de 1 792 jetons SOL, soit une augmentation nominale de 125 jetons (7,5%), et leur part de réseau a augmenté de 0,4% pour atteindre 17,1%. Pendant ce temps, les deux non-stakers ont le même nombre de jetons et leur part de réseau a diminué de 0,8% pour atteindre 15,9%. En supposant que la capitalisation boursière totale du réseau reste inchangée à $1 million, la valeur de chaque SOL diminuera de $100 à $95,23. Cependant, la valeur totale de chaque part de réseau des stakers augmentera de $3,968 (une augmentation de 2,4%). En conséquence, la valeur de chaque jeton des non-stakers diminuera de $7,936 (une diminution de 4,8%).

Ce modèle montre comment le jalonnement par preuve d'enjeu (PoS) empêche non seulement la dilution, mais renforce également la propriété du réseau des détenteurs au fil du temps. De plus, ce scénario simplifié reflète avec précision les récompenses d'inflation actuelles de Solana. Avec le taux d'inflation actuel de Solana de 5,07% et une offre totale de 583 millions de SOL, dont 378 millions de SOL sont jalonnés (un taux de jalonnement de 65%), les utilisateurs peuvent s'attendre à des transferts de valeur annuels similaires grâce aux récompenses d'inflation. Les stakers gagnent environ 2,4% en propriété du réseau, tandis que les non-stakers perdent environ 4,8% en propriété du réseau. Sur la base de ce modèle simplifié, les stakers devraient recevoir un rendement nominal de jalonnement SOL de 7,5% par an, ce qui correspond à peu près aux rendements réels actuels. Bien entendu, la situation réelle est plus compliquée que ce modèle, ce que nous examinerons en détail dans la discussion suivante.

Il est important de noter que le pourcentage de gain ou de perte de propriété du réseau est le même quel que soit le nombre absolu de jetons détenus par l'utilisateur. Les deux variables clés sont le taux d'inflation et le pourcentage de SOL mis en jeu.

SOL jalonné par époque depuis le bloc de genèse ( source )

Solana a un taux de jalonnement relativement élevé par rapport aux autres réseaux du secteur, en partie en raison de la facilité et de la convivialité de son processus de jalonnement. Cependant, depuis qu'il a atteint 370 millions de SOL à l'époque 202 en juillet 2021, le montant de SOL mis en jeu est resté relativement stable (comme le montre le graphique ci-dessus), malgré l'inflation de l'offre totale due aux récompenses de jalonnement. Cela signifie que le pourcentage de SOL mis en jeu de Solana diminue lentement au fil du temps, ce qui constitue une dynamique favorable pour les stakers.

Bien que le montant total de SOL mis en jeu reste globalement stable, il existe toujours des fluctuations importantes, le montant de SOL mis en jeu et non mis en jeu à chaque époque atteignant souvent sept chiffres. Cette fluctuation est principalement due au flux de fonds au sein du pool de jalonnement.

Modifications hebdomadaires des jalonnements ( source )

Comme mentionné précédemment, le pourcentage de jalonnement SOL actuel est de 65% et le taux d'inflation est de 5,07%. En supposant que le taux de jalonnement reste aux deux tiers, nous pouvons tracer les graphiques ajustés à l'inflation et non ajustés des récompenses de jalonnement, montrant respectivement le rendement nominal et le rendement ajusté à l'inflation.

Récompenses de jalonnement nominales et ajustées à l'inflation en supposant un taux de jalonnement SOL constant de 66%

Forces désinflationnistes

Nous analyserons ensuite les forces désinflationnistes de Solana et en identifierons trois types : la destruction des frais de transaction, les réductions punitives et les pertes liées aux utilisateurs. En outre, nous examinerons l'impact du mécanisme de leasing de Solana sur l'inflation. Cette section introduit le terme « inflation nette », qui est défini comme suit :

Inflation nette = inflation brute – désinflation brute

Destruction des frais de transaction

Tous les graphiques et données de cette section sont basés sur un ensemble de données fourni par Zan de Systèmes Shinobi . Les données brutes sont disponibles en une feuille de calcul (cliquez pour voir). Les lecteurs sont encouragés à effectuer leur propre analyse.

La destruction des frais de transaction est le seul mécanisme de protocole qui supprime directement SOL et réduit l'offre totale. Auparavant, le mécanisme de destruction des frais consistait à détruire 50% des frais de base et 50% des frais de priorité de toutes les transactions de chaque bloc. Les frais de base (également appelés frais de signature) sont fixés à 5 000 lamports par signature, quelle que soit la complexité de la transaction – généralement, chaque transaction contient une signature. Les frais de priorité sont techniquement facultatifs, mais deviennent progressivement une pratique courante. Ces frais sont facturés en microlamports (un millionième de lamport) par unité de calcul.

Frais de priorité = Prix unitaire de calcul (microlamports) x Limite d'unités de calcul

Cette structure va changer avec l'adoption du SIMD – 96, qui sera être mis en œuvre avec Agave 2.0 peu après Breakpoint 2024 selon le plan de sortie actuel. À l'avenir, 100% de frais prioritaires seront versés aux producteurs de blocs, supprimant ainsi leur incitation à conclure des accords en dehors du protocole.

À partir de l'époque 544, le 10 décembre 2023, un tournant clair se produit dans les frais prioritaires. Le total le plus élevé de frais brûlés s'est produit à l'époque 590 (à partir du 18 mars 2024), avec un total de 13 212,31 SOL brûlés. Au cours des 100 dernières époques, le total moyen de frais brûlés par époque est de 5 372,16 SOL.

Destruction totale des frais SOL par époque avant SIMD-96 (priorité + frais de signature)

Au cours de l'époque 546, qui a débuté le 14 décembre 2023, les dépenses en frais ont représenté pour la première fois plus de 1% du total des récompenses de jalonnement, et ont atteint un pic de 7,8% au cours de l'époque 590, qui a débuté le 18 mars 2024. Au cours des 100 dernières époques, les dépenses en frais ont représenté en moyenne 3,2% du total des récompenses de jalonnement. Cependant, si nous appliquons les modifications de la règle SIMD-96 (suppression des dépenses en frais prioritaires) pour simuler les dépenses en frais, le montant total dépensé ne dépassera jamais 1% du total des récompenses de jalonnement à aucun moment de l'histoire de Solanas. Si les modifications SIMD-96 étaient mises en œuvre au cours des 100 dernières époques, l'émission totale augmenterait de 2,81% (par exemple, une époque avec une inflation nette de 5% passerait à 5,14%). Auparavant, les membres de la communauté des validateurs estimé que cette augmentation de l’émission totale pourrait être légèrement supérieure, à 4,6%.

L'analyse de l'inflation nette par époque (définie comme le total des récompenses de jalonnement moins le total des frais de combustion) montre que l'émission de nouveaux jetons SOL dépasse de loin l'impact des destructions de jetons dans le protocole. De plus, avec la mise en œuvre de SIMD-96, l'impact déjà limité des destructions de jetons sera encore réduit à presque négligeable.

Dans la discussion du forum Solana sur SIMD-96 , un commentaire de Magik à 7 couches (Overclock validateur) a résumé l'impact du SIMD-96 sur l'inflation :

« Ce SIMD rendra beaucoup plus difficile pour les frais de transaction de créer une pression déflationniste significative. Bien que les brûlures de frais de transaction puissent actuellement être masquées par l’émission de jetons inflationnistes, il est toujours possible que les brûlures de frais aient un impact plus important à l’avenir – cependant, ce SIMD les rend beaucoup plus insignifiantes à cet égard. La question de savoir si les pressions déflationnistes ont de l’importance est sujette à débat. »

Un dernier point qui mérite d’être noté est que contrairement au plan d’inflation, qui a été formellement voté par la communauté, la décision initiale de brûler 50% des frais prioritaires n’est pas passée par un processus formel de gouvernance ou de consensus.

Pertes liées aux utilisateurs

La perte liée à l'utilisateur est un terme général qui fait référence aux situations dans lesquelles SOL est définitivement perdu par des moyens malheureux tels qu'une erreur de l'utilisateur, des incidents de sécurité, des vulnérabilités du programme ou la perte de clés privées. Par exemple, les clés privées précédentes estimations montrent qu'environ 0,76% de l'offre totale d'Ethereum (912 296,82 ETH), d'une valeur d'environ $2,3 milliards au moment de la rédaction du présent document, a été définitivement perdue en raison d'incidents similaires. Plus de la moitié de ces pertes peuvent être attribuées à un incident de sécurité en 2017, ce qui a entraîné le gel de plus de 500 000 ETH.

ETH perdu par type (source)

Bitcoin est un autre exemple notable où les données sont disponibles. Il y a environ 1,75 million de portefeuilles Bitcoin qui n'ont pas été utilisés depuis une décennie ou plus, détenant un total de 1 798 681 BTC, évalués à environ 106,3 milliards de TP10T au moment de la rédaction. Ce chiffre n'inclut pas les quelque 30 000 portefeuilles qui seraient associés au créateur de Bitcoin, Satoshi Nakamoto. Ces pièces longtemps inactives représentent 8,31 TP9T de l'offre totale fixe de 21 millions de Bitcoins. Bien qu'il soit impossible d'en être sûr, compte tenu des nombreux cas très médiatisés impliquant des utilisateurs incapables d'accéder à leurs Bitcoins en raison de clés perdues ou oubliées, beaucoup de ces pièces peuvent avoir été perdues à jamais.

À mesure que l'activité du réseau Solana augmente, des pertes liées aux utilisateurs se produiront inévitablement. Stocker les clés privées en toute sécurité pendant une longue période est un défi, et même les fournisseurs de services de portefeuille professionnels peuvent y parvenir. faire des erreurs De plus, les détenteurs de jetons ne peuvent pas transférer leurs clés privées avant leur décès, ce qui entraîne la perte des jetons.

Des coupes punitives

Bien que de tels mécanismes aient été envisagés dans Solana La conception économique précoce de , les mesures punitives programmatiques n’ont pas encore été mises en œuvre. La documentation officielle décrit un processus manuel de slashing social qui a été testé sur le réseau de test :

« …après une faille de sécurité, le réseau sera suspendu. Nous pouvons analyser les données, identifier les responsables et recommander de réduire leur participation après le redémarrage. »

Pour être complet, nous incluons la réduction dans notre analyse comme l'un des moyens connus par lesquels les réseaux de preuve d'enjeu réduisent l'offre de jetons. Cependant, comme cela se produit rarement, l'impact de la réduction sur le taux d'inflation global peut ne pas être significatif. En outre, certaines propositions initiales de réduction automatique suggèrent de geler les jetons mis en jeu pendant un certain nombre d'époques, les rendant inéligibles aux récompenses, plutôt que de réduire directement le principal. Par conséquent, ces méthodes ne peuvent pas réellement réduire l'offre de jetons.

Mécanisme de rente

Bien que le loyer ne soit pas une véritable force déflationniste, il est néanmoins utile d'en discuter dans ce contexte. Tous les comptes Solana doivent détenir un solde SOL minimum « sans loyer », qui est nécessaire pour payer le stockage et garantir que le compte reste actif dans la mémoire du validateur. Cette exigence de solde minimum est proportionnelle à la quantité de données stockées et est entièrement remboursable à la fermeture du compte. Le tarif de location de Solana s'applique à l'ensemble du réseau et est fixé en fonction du nombre de lampadaires par octet par an basé sur une constante d'exécution. Par exemple, un compte de jeton d'utilisateur standard ( compte de jeton lié ) dispose d'un solde libre de loyer de 0,002 SOL. Ce mécanisme permet de réduire la surcharge de l'État et incite les utilisateurs à fermer les comptes inutilisés.

De nombreux programmes gèrent automatiquement les remboursements de loyer pour les utilisateurs, et il existe plusieurs applications cette aide Les utilisateurs récupèrent les loyers des comptes inutilisés. Cependant, malgré ces outils, de nombreux utilisateurs de Solana n'ont toujours pas une bonne compréhension du fonctionnement du loyer. De plus, certaines applications ne fournissent pas aux utilisateurs un moyen simple de récupérer le loyer.

UN poste sur le forum Jupiter DAO, il souligne le problème des coûts de location élevés causés par le vote DAO on-chain à grande échelle

Chaque paiement de loyer représente un blocage temporaire de SOL, qui constitue une perte liée à l'utilisateur s'il n'est pas récupéré. Bien que le montant du loyer pour un seul compte soit très faible, ces petites pertes peuvent s'accumuler pour former un total considérable lorsque toutes les applications et tous les utilisateurs sont pris en compte. À l'avenir, Technologie de compression ZK peut alléger partiellement ces coûts de compte élevés.

L’avenir : est-il temps de changer ?

« Ce ne sont que des chiffres qui circulent dans une boîte noire… Le plan d’inflation actuel est probablement trop élevé. Même s’il était réduit de dix fois, tout irait bien. Je pense qu’en fin de compte, ces coûts ne sont pas si importants. » – Anatoly Yakovenko ( source )

Dans cette dernière grande section, nous commencerons par quantifier brièvement le calendrier de déblocage des réserves non circulantes restantes. Nous discuterons ensuite des arguments en faveur d'une modification de l'émission de jetons Solana, notamment le concept de « l'émission en tant que coût de réseau », l'inefficacité fiscale de l'inflation, la pression à la baisse des prix de l'inflation, l'effet punitif sur l'utilisation du réseau et l'augmentation des sources de revenus alternatives des validateurs. Ensuite, nous explorerons quelques moyens pratiques d'ajuster le calendrier d'inflation et de réduire l'inflation.

Libération de l'approvisionnement futur non circulant

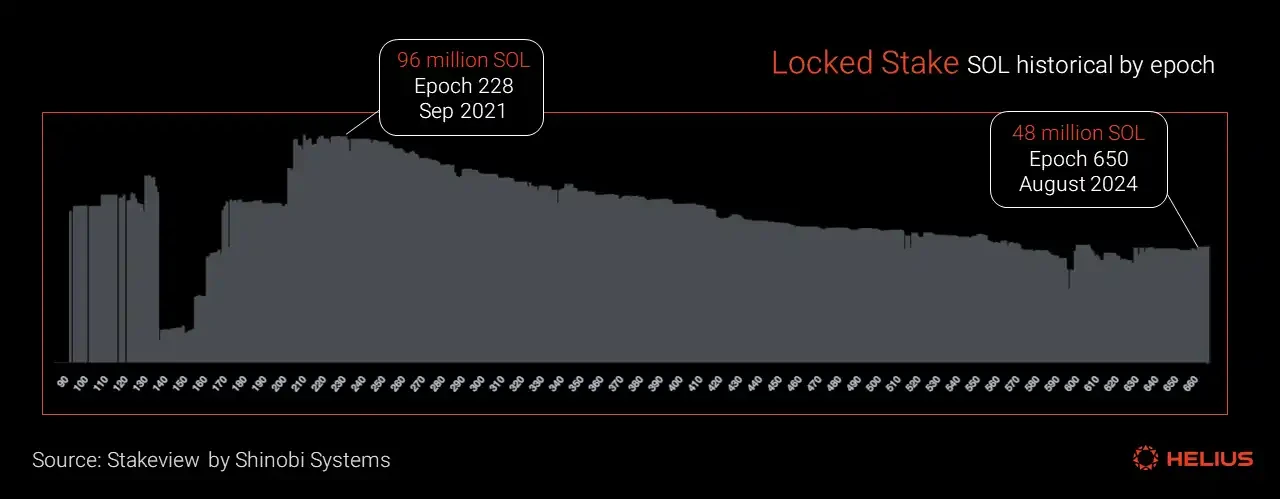

Au cours des trois dernières années, le taux de déblocage des enjeux verrouillés de Solanas a été relativement stable, passant d'un pic de 96 millions de SOL en septembre 2021 à 48 millions de SOL en septembre 2024, soit une réduction globale de 50%.

Données historiques sur le jalonnement verrouillé (source)

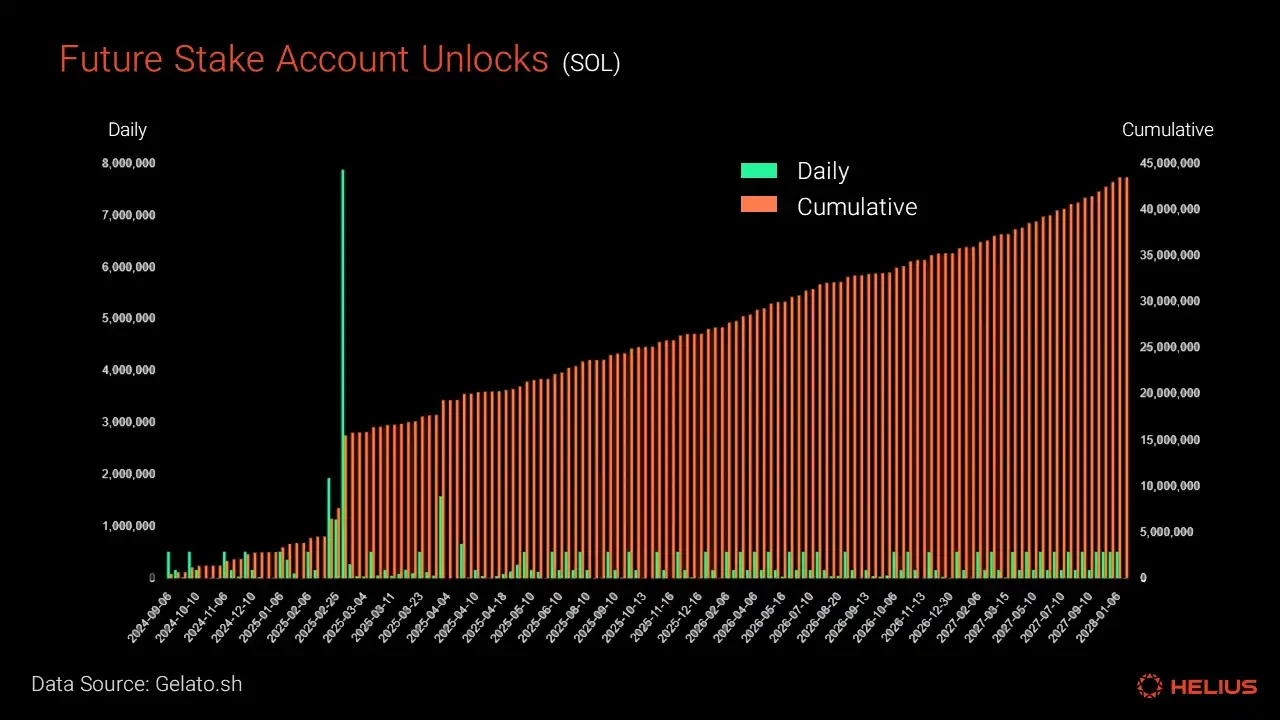

Au moins 43,5 millions de jetons SOL restent bloqués dans des comptes de jalonnement, ce qui représente 7,5% de l'offre actuelle. Cela comprend 41 millions de jetons SOL vendus à de grandes entités industrielles telles que Galaxy Digital et Pantera lors de la procédure de faillite de FTX Asset plus tôt cette année. Certaines entreprises, comme Neptune Digital Assets, ont annoncé publiquement les détails de leurs achats : Neptune a acheté 26 964 SOL à $64 par pièce. 20% de ces jetons seront débloqués en mars 2025, et le reste sera débloqué de manière linéaire chaque mois jusqu'au début de 2028. Ce calendrier de déblocage est cohérent avec les données des comptes de jalonnement verrouillés sur la chaîne (voir graphique).

Déblocage futur des comptes promis (source des données)

Ci-dessous, nous présentons plusieurs raisons pour lesquelles l’émission de Solana a été ajustée.

L'émission en tant que coût de réseau

Un argument courant contre l’inflation dans la preuve d’enjeu (PoS) est que l’inflation est un coût explicite pour le réseau et que l’émission de jetons constitue une partie de la rentabilité des blockchains, calculée comme suit : Bénéfice = Destruction – Émission. Cependant, cet argument est incorrect L’inflation ne peut pas être comprise de cette façon, il s’agit en fait simplement d’une redistribution de la richesse entre tous les détenteurs et stakers de jetons, et tous les détenteurs de jetons ont des droits égaux pour recevoir ce flux de trésorerie.

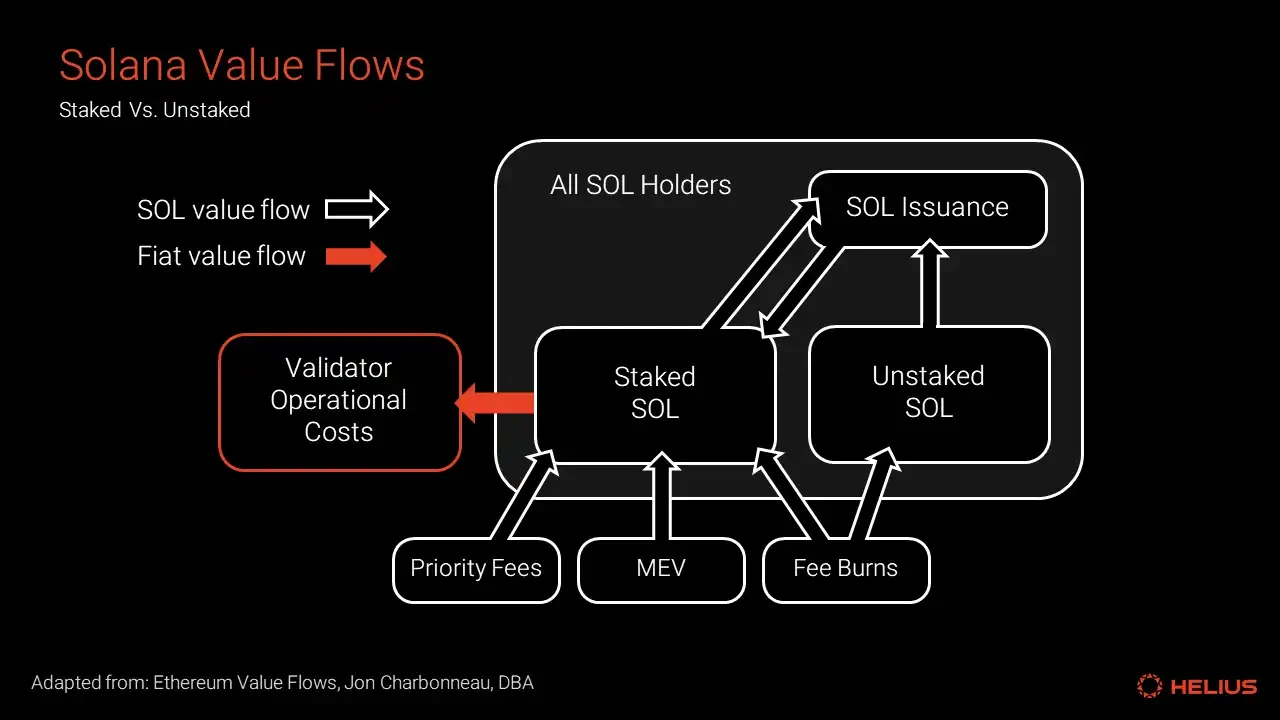

Le seul coût de réseau associé à l’inflation est la part de valeur qui passe des stakers aux validateurs, qui est ensuite utilisée pour payer les dépenses d’exploitation, comme le montre la figure ci-dessous.

Flux de valeur Solana, adapté de ceci source

Nous pouvons commencer à quantifier ce flux de valeur en examinant le total des commissions de récompense de jalonnement versées aux validateurs, qui s'élève actuellement à environ 44 000 SOL par époque. Cependant, ce chiffre est fortement gonflé par la présence de validateurs privés d'auto-staking, qui reçoivent un taux de commission de 100%.

Commissions de récompense de jalonnement totales versées aux validateurs par époque

Inefficacité fiscale

Dans de nombreuses juridictions du monde, la réception de récompenses liées à l’inflation sous forme de jetons supplémentaires est considérée comme un événement imposable, à l’instar des dividendes en actions. Ce type de revenu est généralement imposé comme impôt sur le revenu lorsqu’il est perçu. Cette charge fiscale peut obliger les stakers à vendre certains de leurs jetons chaque année pour payer des impôts, créant ainsi une pression de vente constante. Il est extrêmement difficile de quantifier cet effet car les lois fiscales sont complexes et varient considérablement d’un pays à l’autre. Même au sein d’une même juridiction, les obligations fiscales des individus peuvent varier considérablement. De plus, comme le staking est sans autorisation, il est difficile de retracer la propriété des jetons jusqu’à un individu.

Le Jito article de blog mentionne que le rebasage des Liquid Staking Tokens (LST) pourrait aider à réduire cette charge fiscale :

« Le LST non rebasé sur Solana peut permettre aux utilisateurs de réclamer des récompenses sans déclencher d'événement imposable, car le nombre de jetons LST dans le portefeuille ne changera pas (veuillez consulter un professionnel de la finance pour obtenir des conseils spécifiques à votre situation). »

Toutefois, les conversions entre SOL et SOL jalonné peuvent également constituer des événements imposables en soi. En outre, comme nous l'avons exploré dans les précédents Rapports du SFDP , l'adoption globale de LST sur Solana reste faible. Actuellement, 94% de SOL jalonné sont jalonnés nativement, avec seulement 6% de SOL (24,2 millions de SOL) étant mis en jeu liquide, contre 17 millions de SOL début 2024 et 12,4 millions de SOL il y a un an (croissance annuelle de 95%).

Pression à la baisse sur les prix

L’inflation peut entraîner une pression à la baisse durable sur les prix à long terme, ce qui déforme les signaux de prix du marché et empêche toute comparaison équitable des prix. Une analogie avec les marchés financiers traditionnels peut être utilisée pour expliquer cela : l’inflation PoS est similaire à une société publique effectuant un petit fractionnement d’actions tous les deux jours. Les graphiques, les tableaux de bord, les observateurs occasionnels et les investisseurs particuliers marginaux ne prennent généralement pas en compte l’impact de l’inflation dans leur analyse.

Un graphique de prix favorable est la meilleure publicité pour l'écosystème, non seulement pour les traders mais pour tous les participants de l'écosystème. Dans un marché axé sur la psychologie comme celui des cryptomonnaies, le prix est un point de coordination et un signal de la santé de l'écosystème. Une bonne performance des prix est toujours la meilleure stratégie marketing : le prix fait avancer le récit.

Considérez deux scénarios différents. Je détiens actuellement 100 SOL, chacun valant $100, pour une valeur totale de $10 000.

Scénario A : Je choisis de staker ces SOL et d'attendre un an. Bien que le prix ait baissé de 5% au cours de cette période, en tant que staker, j'ai reçu 12% de récompenses d'inflation. Je détiens maintenant 112 SOL, chacun valant $95, avec une valeur de détention totale de $10,650.

Scénario B : je choisis de ne pas miser. Le prix du SOL augmente de 5% en un an. Je détiens toujours 100 jetons d'une valeur de $105 chacun, pour une valeur totale de détention de $10 500.

En termes absolus, le scénario A me rend légèrement meilleur. En revanche, le scénario B me paraît plus satisfaisant en raison des prix plus élevés, même si cette perception est irrationnelle. L’impact psychologique des prix est souvent négligé ou sous-estimé parce qu’il est intrinsèquement difficile à quantifier. Les gens ont tendance à prendre des décisions ou à élaborer des jugements politiques sur la base de données quantitatives, même si les facteurs qualitatifs peuvent être tout aussi importants, voire plus.

Pénaliser l’utilisation d’Internet

L'inflation de la preuve d'enjeu (PoS) pénalise en réalité les utilisateurs qui utilisent activement SOL sur la chaîne, comme la participation à des pools de liquidité, le trading NFT ou le placement de commandes - le contraire de ce qu'un réseau en quête de croissance devrait encourager. Alors que Solanas est mature et robuste Infrastructure du Liquid Staking Token (LST) Bien que SOL puisse atténuer partiellement ces effets négatifs en permettant une utilisation active sans dilution, cela entraîne également des coûts supplémentaires. Ces coûts comprennent les frictions dans l'expérience utilisateur, la fragmentation de la liquidité entre les différents jetons, le glissement potentiel lors de la conversion entre LST et la charge pour les utilisateurs de comprendre le mécanisme de jalonnement pour se protéger des coûts indirects de dilution.

Certains commentateurs respectés de l'industrie ont noté qu'une majorité du jeton natif devrait être productive et que le ratio de jalonnement idéal devrait être proche de 10%.

Équilibrer les coûts élevés de l’État

La pression à la baisse sur les prix due à l'inflation pourrait contribuer à atténuer les coûts élevés de stockage de Solana. Ces coûts ont été fixés lorsque le prix du SOL était bien inférieur à ce qu'il est aujourd'hui. Le promoteur de Solana communauté se plaint souvent du coût élevé du déploiement de programmes sur la chaîne, qui coûte souvent des centaines voire des milliers de dollars en SOL.

Les membres de la communauté des développeurs Solana expriment leurs opinions (publication sur la plateforme X)

Sources alternatives viables de revenus pour les validateurs

Comme mentionné dans notre précédent Rapport du SFDP , les validateurs ont trois principales sources de revenus : les commissions MEV (Maximum Extractable Value), les récompenses de bloc et les commissions sur les récompenses de jalonnement.

La source des revenus d’exploitation d’un validateur dépend de sa situation de jalonnement.

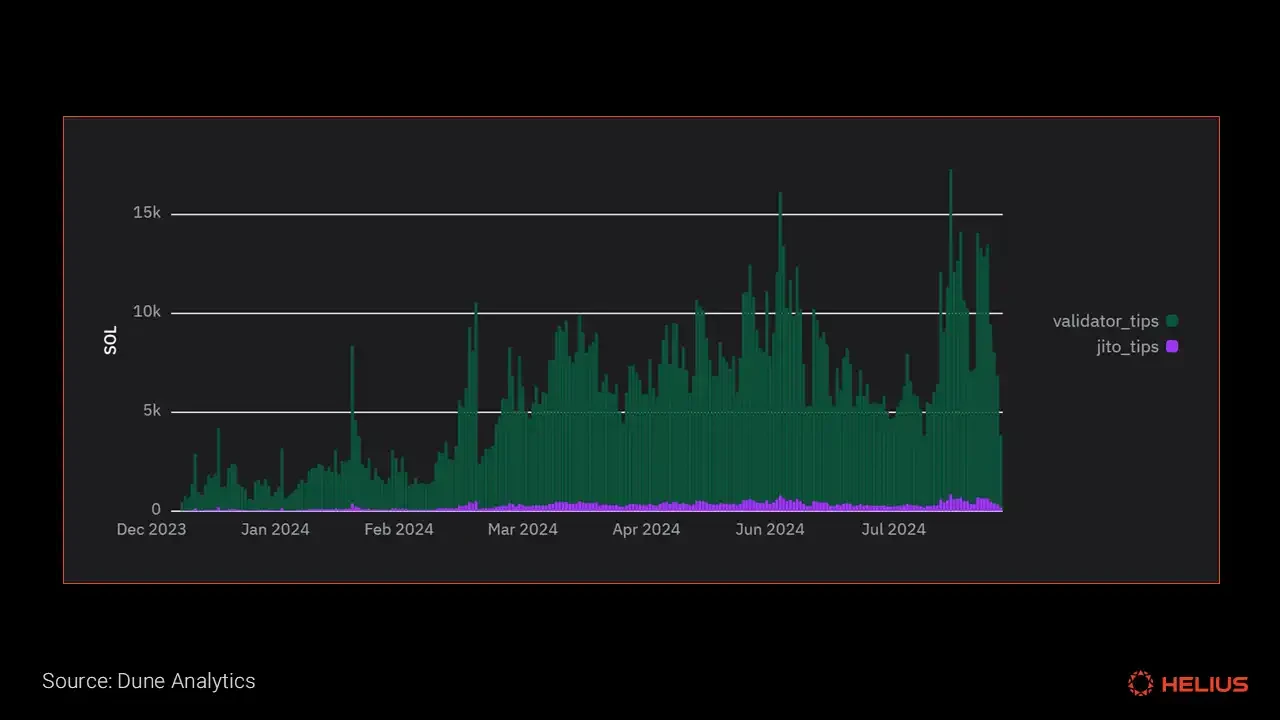

Les commissions et les récompenses globales du MEV ont augmenté de manière significative depuis décembre 2023. Dans la section sur la réduction des frais du rapport, nous avons discuté des données sur les frais prioritaires. Le graphique suivant montre la croissance du MEV.

Croissance des pourboires quotidiens de Jito en 2024 (tableau de bord)

Le ratio de ces trois sources de revenus variera d'un validateur à l'autre, en fonction de la participation totale du validateur, du niveau de commission, du pourcentage de participation auto-déléguée, des commissions versées à des projets tels que des pools de jalonnement ou jalonnement des marchés aux enchères comme Marinade Finance, et dans l'ensemble indicateurs de performance comme le taux d’inactivité et les retards de vote.

Cependant, il est facile d'identifier les groupes de validateurs qui profitent le plus d'une inflation élevée, notamment les validateurs d'échanges à enjeux élevés qui servent les utilisateurs de détail hors chaîne et certains validateurs axés sur les institutions. Ces validateurs ont généralement des taux de commission relativement élevés, tels que Coinbase (8%), Binance Staking (8%), Kraken (100%) et Upbit (100%). Les exemples institutionnels incluent Everstake (7%), Twinstake (10%), Hashkey (7%) et P2P (7%).

En revanche, les équipes de l'écosystème (par exemple Jupiter 0%, Solflare 6%, Mrgn 0%, Helius 0%) et les validateurs indépendants (par exemple Melea 0%, StakeHaus 0%, Shinobi Systems 3%, Laine 5%, Solana Compass 5%) affichent généralement des taux de commission plus faibles et bénéficient moins des commissions inflationnistes. Cela est dû au fait que ces validateurs, en particulier les validateurs indépendants à longue traîne, doivent se battre pour obtenir des parts de marché en ciblant les stakers actifs sur la chaîne qui répondent en fonction du rendement annualisé (APY). Ces stakers sont les plus sensibles aux prix et recherchent les rendements les plus élevés.

Dans l’ensemble, les sources de revenus alternatives en dehors des commissions inflationnistes ont considérablement augmenté en 2024. Cependant, il reste à voir si ces sources de revenus alternatives peuvent rester à des niveaux aussi élevés à long terme. Dans le même temps, les groupes de validateurs qui en bénéficient le plus sont les bourses et les validateurs institutionnels qui facturent des frais plus élevés, qui représentent une part disproportionnée de la super-minorité et de la super-majorité des réseaux.

Cette section utilise des données provenant de Plage de Solana comme source de commissions de jalonnement. Pour une exploration plus approfondie de la communauté des validateurs, consultez notre article précédent Rapport du SFDP .

Incitations au jalonnement

Anatoli Yakovenko ( source ) a dit un jour : « Rationnellement, il faut des stakers pour choisir le quorum. Le quorum ne provoquera pas de violations de sécurité telles que des pannes de réseau, mais dans un système bien géré, le quorum ne peut pas faire grand-chose. Il faut des incitations pour inciter les gens à staker et donc à choisir le quorum. Il faut également des mécanismes de punition, comme le slashing, pour s'assurer que les gens font du bon travail en choisissant le quorum, c'est tout. »

Les récompenses liées à l'inflation encouragent les utilisateurs à miser leurs jetons, améliorant ainsi la sécurité du réseau. Bien que le taux de jalonnement actuel de Solana soit relativement élevé à 65%, une réduction significative des récompenses liées à l'inflation pourrait modifier le niveau d'équilibre du jalonnement, ce qui pourrait entraîner des conséquences imprévues, telles qu'une baisse de la participation à la gouvernance.

Modification du modèle de planification de l’inflation

L'un de mes principes clés a toujours été de doubler une valeur ou de la diviser par deux. Ne perdez pas de temps à l'ajuster de 5%, puis de 5%, puis encore de 5%... doublez-la simplement et voyez si cela produit l'effet escompté. – Sid Meier, créateur du jeu Civilization. Source : Mémoires de Sid Meier

Dans cette section, nous allons explorer plusieurs scénarios hypothétiques visant à modifier le taux d'inflation en ajustant trois paramètres clés du programme d'inflation de Solana. Cette analyse vise à fournir une meilleure compréhension de l'impact de chaque paramètre sur le taux d'inflation global.

Paramètres actuels :

Taux d'inflation initial : 8%

Taux de désinflation : -15%

Taux d'inflation à long terme : 1,5%

Ces données de projection peuvent être trouvées dans ce tableur .

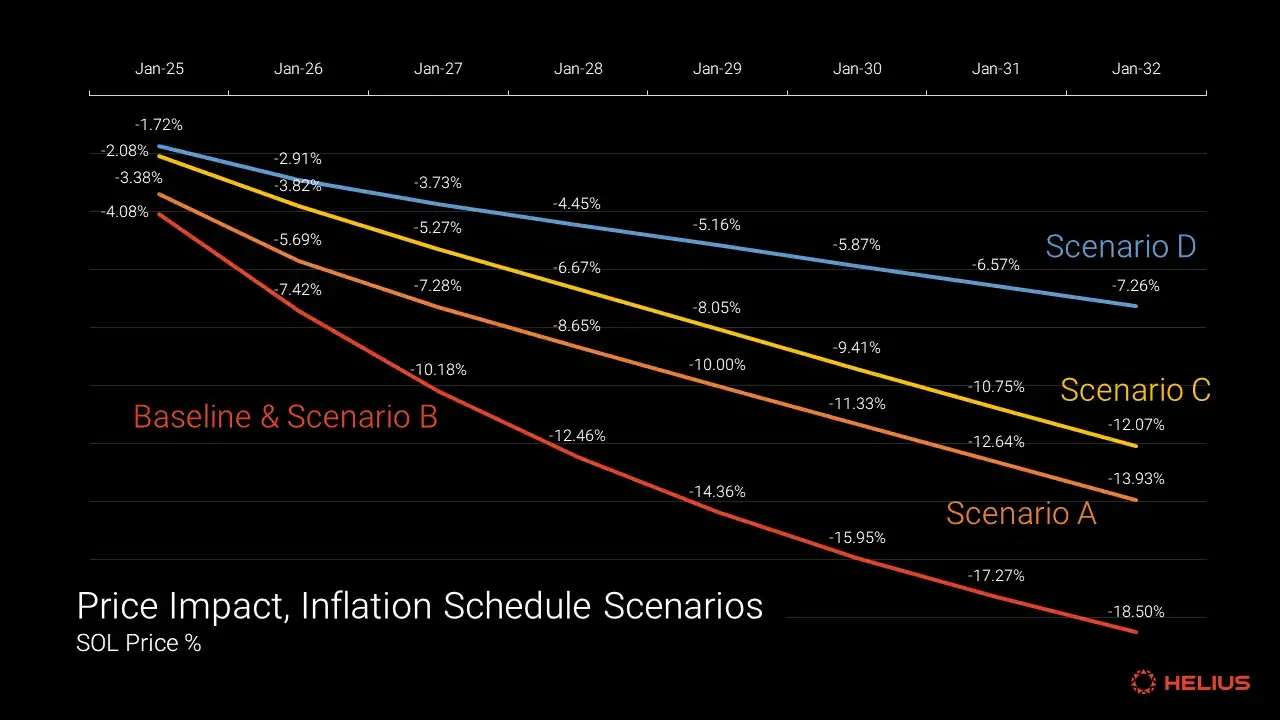

Nous explorerons les scénarios suivants :

Scénario A : Doublement du taux de déflation de -15% à -30%

Scénario B : Réduire de moitié le taux d'inflation à long terme de 1,5% à 0,75%

Scénario C : Réduire immédiatement de moitié le taux d'inflation actuel de 5% à 2,5%

Scénario D : réduire de moitié le taux d’inflation actuel, doubler le taux de déflation et réduire de moitié le taux d’inflation ultime

Chaque scénario est conçu pour tester l’impact à long terme de ces ajustements clés sur le taux d’inflation global, aidant à comprendre comment différentes stratégies pourraient modifier la dynamique d’inflation du SOL.

Le taux d'inflation actuel devrait être d'environ 5% à partir de septembre 2024, avec une offre totale de 584 millions de SOL, simulant l'impact sur les huit prochaines années. Comme indiqué précédemment, le mécanisme de destruction de jetons de Solana a un impact minimal sur l'offre après la mise en œuvre de SIMD-96, ce facteur est donc ignoré dans cette analyse. Pour simplifier les calculs, l'inflation est calculée sur une base annuelle, les années d'époque étant considérées comme équivalentes aux années standard. En outre, une base de référence est fournie où le calendrier d'inflation actuel reste inchangé.

La réduction de moitié du taux d’inflation à long terme (scénario B) aurait peu d’impact sur l’inflation au cours des huit prochaines années. Ce changement ne réduirait l’offre totale que d’un million d’ici septembre 2032. Le doublement du taux de déflation (scénario A) se traduirait par une offre totale de 678 millions après huit ans, soit une diminution de 5,3% par rapport au scénario de référence. La réduction de moitié du taux d’inflation actuel (scénario C) se traduirait par une offre totale de 664 millions après huit ans, soit une diminution de 7,3% par rapport au scénario de référence. Enfin (scénario D), la combinaison de la réduction de moitié du taux d’inflation actuel, du doublement du taux de déflation et de la réduction de moitié du taux final se traduirait par une offre totale de 629 millions après huit ans, soit une diminution de 12,2% par rapport au scénario de référence.

Prévisions de l'offre totale de Solana basées sur quatre changements hypothétiques du calendrier d'inflation.

Sur la base de ces augmentations de l'offre, nous pouvons simuler leur impact attendu sur le prix du jeton SOL en maintenant constante la valorisation entièrement diluée de Solana (c'est-à-dire l'offre totale actuelle du prix du jeton), tandis que les autres variables restent constantes (c'est-à-dire l'hypothèse « ceteris paribus »). Pour illustrer cela, nous supposons un prix de départ de $150 pour le jeton SOL.

Dans notre scénario de base, le barème actuel de récompenses liées à l'inflation exerce une pression à la baisse sur le prix, ce qui fait chuter le prix du jeton de 18,5% en huit ans, à $122,25. En doublant le taux de déflation (scénario A), le prix du jeton chute de 13,93% en huit ans, à $129,10. La réduction immédiate de moitié du taux d'inflation actuel (scénario C) entraîne une baisse du prix de 12,07%, à $131,90. Enfin (scénario D), la réduction de moitié du taux d'inflation actuel, le doublement du taux de déflation et la réduction de moitié du taux d'intérêt terminal entraînent une baisse du prix de seulement 7,26% en huit ans, à $139,10.

Projections de l'impact des prix de Solana basées sur quatre changements hypothétiques du calendrier d'inflation.

Une direction pour des recherches plus poussées à l’avenir est d’analyser l’impact de ces changements sur les commissions inflationnistes collectées par les opérations de validation indépendantes à longue traîne, et l’impact global sur le mécanisme d’incitation des utilisateurs à continuer de jalonner.

en conclusion

Cet article explore le calendrier d'inflation et le mécanisme d'émission de jetons de Solana du point de vue du passé, du présent et du futur. Nous analysons les mécanismes actuels utilisés pour calculer et répartir l'inflation et identifions les forces contraires qui pourraient réduire l'inflation. En outre, nous évaluons l'impact potentiel du SIMD-96, discutons des principaux arguments en faveur de l'ajustement du taux d'inflation et analysons les modifications des paramètres du calendrier d'inflation au moyen d'hypothèses de modélisation.

Le lancement du token Solana a fait l'objet d'un examen minutieux et de nombreuses incompréhensions. Nous espérons que ce rapport pourra apporter des éclaircissements sur certaines des questions clés. Grâce à ces analyses, nous souhaitons favoriser des discussions plus éclairées et contribuer à un dialogue constructif qui favorise un changement positif.

Cet article provient d'Internet : Une analyse complète de l'économie symbolique de Solana : le taux d'inflation de SOL est-il élevé ?

Traduction originale : Alex Liu, Foresight News Kyle Samani, partenaire chez Multicoin : J'avais l'habitude de croire qu'il fallait posséder ses données, mais plus maintenant. Ce que l'on appelle la « propriété » est en réalité une question d'« exclusivité ». Cela se voit le plus clairement lorsqu'il s'agit d'actifs : a) J'ai un billet de 1 TP10T5 et vous non. Je peux donc dépenser ce billet de 1 TP10T5 et vous non. b) Je possède une œuvre d'art d'une valeur de 1 million de TP10T1. Plutôt que de la prêter à un musée pour que d'autres la voient, je l'accroche sur mon mur pour mon propre plaisir. La propriété — et donc l'exclusivité — est la raison pour laquelle les crypto-monnaies sont si étroitement liées à la finance. Réfléchissons maintenant à ce que signifie posséder nos données. Pour être honnête, je ne sais pas ce que cela signifie. Les défenseurs du concept de propriété des données accusent souvent…