Foresight Ventures : Intent Asset, le point d'entrée pour l'application à grande échelle des ressources Web3

Auteur original : Mike@Foresight Ventures

La révolution des actifs inutilisés

En 2013, Alibaba a lancé Yuebao, faisant entrer la gestion d'actifs dans une nouvelle ère. Avant cela, il était difficile pour les utilisateurs ordinaires de trouver un moyen sûr et efficace de gérer leurs fonds inutilisés. Les taux d'intérêt actuels des dépôts bancaires étaient bas et les produits financiers étaient compliqués et difficiles à comprendre. La naissance de Yuebao a tout changé.

La naissance de Yuebao

À l'époque, la finance sur Internet venait tout juste d'émerger. L'équipe d'Alipay s'est rendu compte que les utilisateurs avaient souvent des fonds inutilisés sur leurs comptes de paiement. Si ces fonds pouvaient être investis, cela apporterait non seulement des avantages aux utilisateurs, mais améliorerait également leur expérience. Ils ont donc lancé conjointement un produit appelé Yuebao avec le fonds Tianhong.

Yuebao est facile à utiliser. Il suffit aux utilisateurs de cliquer quelques fois sur l'application Alipay pour transférer le solde de leur compte vers Yuebao et commencer à profiter des avantages du règlement quotidien. Ce mode de gestion financière transparent et pratique a rapidement gagné la faveur des utilisateurs. Bientôt, le nombre d'utilisateurs de Yuebao a dépassé les 10 millions et l'ampleur des fonds gérés a également augmenté rapidement.

Opportunités Web3

Avec le développement de la technologie blockchain et du Web3, une nouvelle ère de gestion d'actifs s'ouvre. Des produits similaires à Yu'ebao font également leur apparition dans le domaine du Web3.

La version Web3 de Yuebao a un grand potentiel car elle peut pleinement utiliser les nombreux avantages apportés par la technologie blockchain et les énormes opportunités de marché offertes par la grande quantité d'actifs inactifs sur la chaîne actuelle :

1. Des centaines de milliards de dollars d'actifs inutilisés sur la chaîne

Il existe un grand nombre d'actifs sous-utilisés dans l'écosystème de la blockchain, d'une valeur totale de plusieurs centaines de milliards de dollars. De nombreux utilisateurs stockent leurs crypto-monnaies dans leurs portefeuilles, en attendant que le prix du marché augmente, et ces actifs ne génèrent aucun revenu pendant la période d'inactivité. La version Web3 de Yuebao peut utiliser efficacement ces actifs inutilisés en fournissant des fonctions similaires aux fonds du marché monétaire de la finance traditionnelle, offrant aux utilisateurs un revenu stable. Ce modèle peut non seulement augmenter le taux d'utilisation des actifs des utilisateurs, mais également promouvoir la liquidité et l'activité de l'ensemble de l'écosystème de la blockchain.

2. Décentralisation et transparence

La version Web3 de Yuebao est basée sur la technologie blockchain et présente les avantages de la décentralisation et de la transparence. Contrairement aux institutions financières traditionnelles, les utilisateurs peuvent effectuer directement des opérations d'investissement via des contrats intelligents sans recourir à des intermédiaires. Ce modèle décentralisé réduit les intermédiaires, réduit les coûts d'exploitation et améliore l'efficacité des investissements. De plus, toutes les transactions et tous les flux de capitaux sont enregistrés sur la blockchain, que les utilisateurs peuvent consulter et vérifier à tout moment. Cette transparence renforce la confiance des utilisateurs.

3. Liquidité et commodité élevées

Par rapport aux produits financiers traditionnels, Web3 Yuebao présente généralement une liquidité plus élevée. Les utilisateurs peuvent déposer ou retirer des fonds à tout moment sans se soucier des périodes de blocage ou des pénalités en cas de remboursement anticipé. Cette liquidité élevée rend Web3 Yuebao plus flexible et capable de répondre aux divers besoins des utilisateurs. De plus, avec une interface conviviale et un processus d'utilisation simple, Web3 Yuebao peut offrir aux utilisateurs une expérience d'investissement pratique.

4. Sources de revenus diversifiées

La version Web3 de Yuebao peut utiliser divers protocoles de finance décentralisée (DeFi) sur la blockchain pour fournir aux utilisateurs des sources de revenus diversifiées. Par exemple, les utilisateurs peuvent gagner des revenus en participant à des accords de prêt, à l'extraction de liquidités, au jalonnement, etc. Contrairement aux fonds monétaires traditionnels, ces sources de revenus comprennent non seulement les intérêts, mais également les récompenses sous forme de jetons de plateforme et d'autres formes, ce qui rend les retours sur investissement des utilisateurs plus riches et plus diversifiés.

5. Couverture d'utilisateurs plus large

La technologie blockchain permet à la version Web3 de Yuebao de couvrir les utilisateurs du monde entier sans restriction régionale ou nationale. Tout utilisateur disposant d'un accès à Internet peut participer à l'investissement, ce qui lui offre de vastes perspectives de marché. En particulier dans certaines régions où les services financiers traditionnels sont sous-développés, la version Web3 de Yuebao peut offrir aux utilisateurs une nouvelle façon de gérer leurs finances et de combler le manque de services financiers.

Dans le domaine du Web3, l'émergence et le développement du LST (liquidity gage token) et du LRT (liquidity re-pledge token) prouvent l'énorme potentiel et les opportunités de ce marché. Bien que la plupart des produits puissent générer des revenus stables, leurs scénarios d'application sont encore relativement limités. Yuebao prend non seulement en charge les transferts entre amis, mais aussi les achats sur Taobao, et l'expérience utilisateur est presque la même que celle d'un compte bancaire. Cependant, les produits Web3 actuellement sur le marché n'ont pas encore atteint le niveau d'application généralisée comme l'USDT ou l'ETH.

Le modèle TVL traditionnel est bloqué

Dans le marché haussier du marché des crypto-monnaies au premier semestre de cette année, la valeur totale verrouillée (TVL) est devenue l'indicateur principal pour la publicité et la promotion des grands projets. La TVL est généralement utilisée pour mesurer le montant total des actifs verrouillés dans les projets DeFi, reflétant la participation des utilisateurs et la confiance du marché dans un projet. C'est un indicateur relativement efficace dans les cycles passés du marché des crypto-monnaies, car la TVL représente de l'argent réel et son coût de contrefaçon est bien plus élevé que d'autres indicateurs de données tels que le nombre d'adresses et l'attention des médias sociaux. Par conséquent, les projets avec une TVL plus élevée présentent des avantages évidents en matière de promotion du marché et d'attraction des investisseurs.

Dans ce contexte, de nombreux projets attirent les utilisateurs en offrant des rendements élevés et des incitations au largage aérien pour stocker des actifs sur leurs plateformes, augmentant ainsi rapidement leurs données TVL. Cette stratégie vise à démontrer la force et l'attrait du projet, mais cette approche a révélé certains problèmes dans ce cycle.

Rigidité TVL

À mesure que le marché se développe, les investisseurs ont découvert que le récit de la TVL de ce cycle posait des problèmes importants. Après que de nombreux projets ont émis des pièces et sont devenus publics sur les bourses, leur TVL a tendance à baisser rapidement. Ces TVL ne sont pas le fait d'un large éventail d'utilisateurs de crypto-monnaies, mais d'un petit nombre de gros utilisateurs ou de partenaires pré-négociés qui augmentent rapidement la TVL en peu de temps grâce à la méthode d'extraction, de retrait et de vente pour réaliser un encaissement. Cette TVL rigide ne représente pas la véritable vitalité de l'écosystème du projet, mais une augmentation des données à court terme obtenue par une manipulation artificielle.

Ce phénomène a déclenché des problèmes plus vastes dans le secteur, comme le fait que certains projets à TVL élevé retardent à plusieurs reprises le moment de la distribution des airdrops ou du déblocage des actifs des utilisateurs en raison des craintes qu'une fois encaissés, ces TVL soient rapidement perdus. En conséquence, la crédibilité et la validité du TVL en tant que mesure de la vitalité d'un écosystème on-chain ont également été remises en question.

Pourquoi la rigidité TVL se produit-elle ?

La raison de la rigidité du TVL est que pour les utilisateurs ordinaires de crypto-monnaie, les avantages absolus de la participation à ces projets sont limités, et une fois que le marché fluctue, le coût du retrait des actifs ou de leur conversion est élevé, ou il faut beaucoup de temps pour attendre, ce qui peut conduire à manquer des opportunités de marché. En d’autres termes, le coût d’opportunité de la participation à ces projets est trop élevé pour les utilisateurs ordinaires, donc leur volonté de participer est faible, ce qui fait que TVL est dominé par les gros utilisateurs et devient un outil pour eux pour encaisser.

Discussion approfondie : les projets TVL ont du mal à répondre aux besoins d'utilisation des ressources des utilisateurs

Les propriétaires du projet sont conscients de ce problème et ont essayé de l'optimiser, mais ces mesures sont souvent limitées et ont du mal à répondre véritablement aux besoins des utilisateurs. Le projet TVL actuel propose principalement deux façons de sortir des actifs : l'une consiste pour les utilisateurs à demander activement au propriétaire du projet de racheter des actifs, et l'autre consiste à les échanger sur un échange décentralisé (DEX) via des actifs dérivés (tels que xxETH).

Cependant, quelle que soit la méthode utilisée, Si les utilisateurs veulent bénéficier d'une bonne expérience de liquidité, une partie doit payer des coûts de maintenance élevés. Par exemple, dans le plan de rachat, la partie du projet doit supporter les coûts de maintenance continus , ce qui oblige généralement les utilisateurs à attendre longtemps avant de racheter leurs actifs ; et dans le plan de pool de liquidité, le LP (fournisseur de liquidité) qui fournit la liquidité doit également supporter les coûts, ce qui conduit souvent à une profondeur de pool insuffisante, à un glissement élevé et même à une grande différence de prix entre les actifs dérivés et les actifs natifs lorsque le marché fluctue.

Donc, Lorsque les solutions de liquidité des actifs nécessitent que des parties spécifiques supportent des coûts de maintenance élevés, ces coûts seront finalement répercutés sur les utilisateurs, ce qui se traduira par une expérience utilisateur médiocre. Pour résoudre ce problème structurel, des réformes fondamentales sont nécessaires de la base vers le haut. Après une recherche approfondie, nous avons découvert que les Intent Assets récemment lancés par dappOS peuvent relever efficacement ce défi.

Actifs d'intention dappOS : rendre les actifs de revenus disponibles sur la chaîne à tout moment

dappOS est un réseau d'exécution d'intention qui a reçu des investissements d'institutions de premier plan telles que Binance Labs et Polychain. Sa dernière valorisation a atteint 10300 millions de dollars, ce qui en fait un projet de premier plan dans le domaine des intentions. Les actifs intentionnels lancés par dappOS permettent aux utilisateurs de bénéficier de rendements d'actifs plus élevés tout en garantissant que leurs actifs sont disponibles sur la chaîne à tout moment. Que les utilisateurs apportent des actifs intentionnels aux échanges en tant qu'actifs natifs ou achètent de nouvelles pièces MEME sur la chaîne, les utilisateurs peuvent les utiliser directement. Les utilisateurs peuvent utiliser directement les actifs intentionnels pour les transactions et les transferts sans avoir à attendre longtemps ou à subir un glissement élevé.

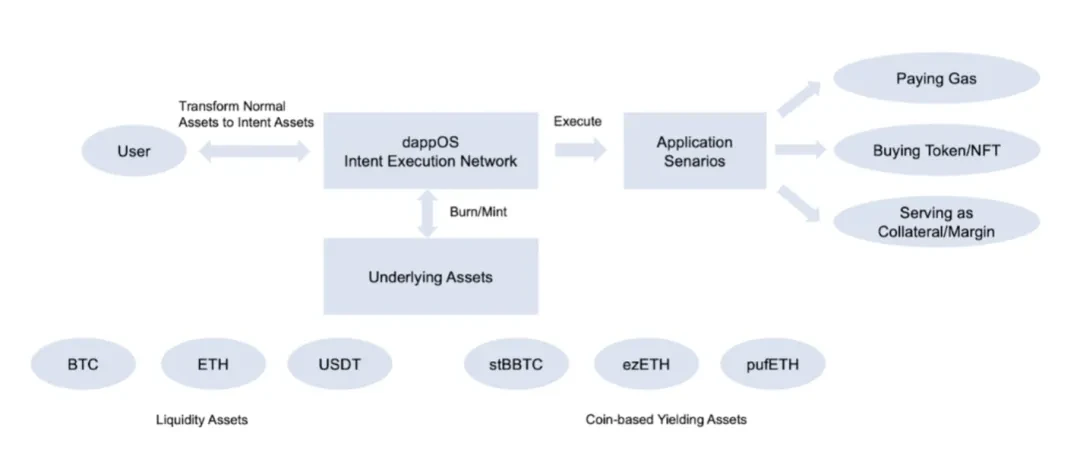

La raison pour laquelle les actifs d'intention peuvent le faire est due au réseau d'exécution d'intention dappOS qui le sous-tend. Il existe de nombreux fournisseurs de services décentralisés dans le réseau. Lorsqu'un utilisateur présente une demande de conversion d'actifs d'intention, le réseau demandera des devis à ces fournisseurs de services et trouvera le fournisseur de services le plus approprié pour réaliser la tâche. Chaque fournisseur de services peut établir un devis en fonction de sa propre situation et répondre aux besoins des utilisateurs au moindre coût. Le réseau ne se soucie pas de la méthode spécifique utilisée par le fournisseur de services, mais se soucie uniquement de savoir si la tâche peut être réalisée dans le délai spécifié.

De cette façon, Le réseau d'exécution d'intention dappOS élimine la nécessité pour un fournisseur de services unique de supporter des coûts de maintenance élevés, réalisant ainsi un équilibre dynamique entre les coûts de maintenance de liquidité et les besoins réels. Étant donné que le réseau permet aux fournisseurs de services d’adopter sur chaîne ou hors chaîne des solutions telles que l’exploitation d’outils provenant d’échanges centralisés, réduisent encore davantage les coûts de maintenance des liquidités et optimisent l’expérience utilisateur.

Qu'est-ce qu'un actif d'intention ?

Intent Asset est un nouveau type d'actif pris en charge par dappOS qui peut s'adapter automatiquement à différents scénarios et générer de l'intérêt lorsqu'il est inactif. Similaire au principe de Yuebao, en agrégeant les intérêts et les scénarios d'application tels que Pendle, Babylon, Benqi, Berachain, BounceBit, Ether.Fi, GMX, KiloEx, Manta, Puffer, Pendle, QuickSwap, Taiko, Zircuit, etc., puis en l'exécutant sur le backend via les nœuds du réseau d'intention, l'actif d'intention peut avoir une large gamme de scénarios d'application tout en générant de l'intérêt.

Prenons l'exemple des pièces de monnaie stables, dappOS fournit un actif flexible appelé intentUSD. Cet actif peut non seulement être utilisé comme monnaie, mais aussi générer des intérêts lorsqu'il est inactif. Cette approche innovante permet aux pièces de monnaie stables de se convertir automatiquement entre différentes formes en fonction des besoins des utilisateurs. Par exemple, lorsque l'USDT est nécessaire, intentUSD peut être utilisé comme USDT ; et lorsque des transactions USDC sont effectuées, intentUSD peut être converti en USDC.

DappOS aide les utilisateurs à gérer le jalonnement, le désengagement et la conversion d'actifs générateurs de rendement grâce à son réseau d'exécution d'intention, garantissant qu'ils sont directement utilisables dans différents scénarios. De cette manière, les actifs d'intention sont fondamentalement les mêmes que les actifs natifs tels que l'USDT ou l'ETH en termes de fonctions d'utilisation, mais ils continuent de générer des revenus lorsqu'ils sont inactifs.

Les principaux avantages comprennent :

-

Rédemption instantanée :Pas de période d'attente ni de blocage.

-

Rendement élevé :Par exemple, le rendement annuel de l'USDT/USDC est de 12%, et celui de l'ETH est de 7%, et les revenus sont distribués en temps réel sans attendre l'émission du jeton.

-

Facile à utiliser :Lors de l'interaction avec les dApps ou du retrait vers les échanges, le solde USDT/ETH sera chargé directement et l'expérience utilisateur n'est pas différente de l'USDT/ETH natif.

De cette manière, les actifs d'intention ne sont pas seulement fonctionnellement équivalents aux actifs natifs, mais peuvent également continuer à générer des revenus lorsqu'ils sont inactifs, améliorant ainsi considérablement l'efficacité d'utilisation et le niveau de revenu des actifs des utilisateurs.

Exemple d'interaction :

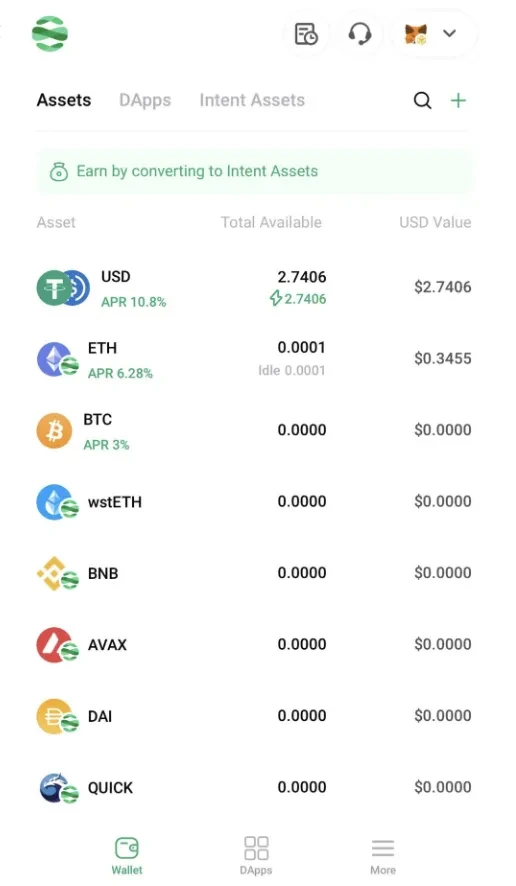

La figure suivante montre l'interface de génération d'intérêts normale d'intUSD après la génération d'actifs d'intention dans DappOS

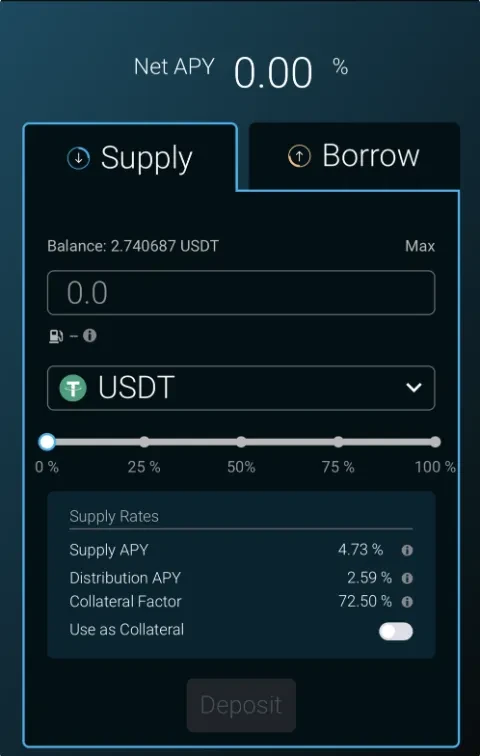

Lorsque nous sommes passés à Benqi, nous avons constaté que Benqi reconnaissait automatiquement intUSD comme USDT et pouvait être utilisé normalement.

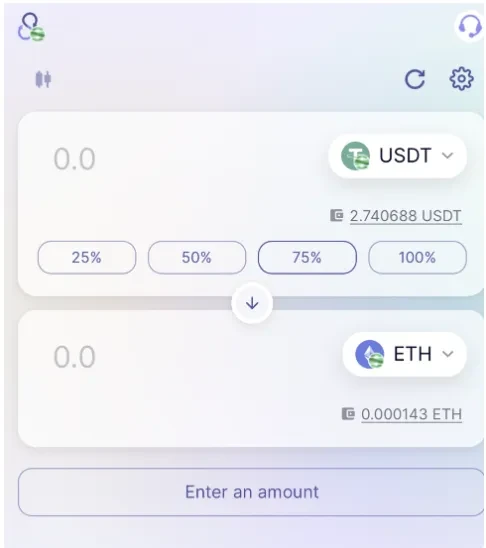

Lorsque vous accédez à l'interface SyncSwap, intUSD sera également reconnu comme USDT/USDC. Dans différentes dapps, intUSD peut être utilisé comme actif USD pris en charge par cette dapp.

Intent asset dispose d'un large éventail de scénarios d'application et présente des avantages uniques dans différents groupes de clients et scénarios :

Joueur DeFi : Alex

Alex est un joueur expérimenté de DeFi qui connaît bien les différents protocoles et outils financiers décentralisés. Un jour, il a découvert l'actif Intent de dappOS et a estimé que c'était une excellente occasion d'utiliser ses actifs existants.

Alex a des ETH inutilisés et il a décidé de les convertir en intentUSD et de les utiliser pour générer des revenus. Il a mis en jeu intentUSD dans le pool de liquidité de dappOS et a commencé à gagner des récompenses de jalonnement. Plus tard, il a vu un nouveau projet de minage de liquidité qui offrait des rendements élevés, il a donc transféré une partie de intentUSD dans le pool de liquidité du projet pour obtenir des récompenses supplémentaires.

Peu de temps après, Alex avait besoin de quelques stablecoins pour participer à un projet DeFi émergent. Il a converti une partie de son ETH en intentUSD et l'a utilisé directement dans ce projet DeFi. De cette façon, il a conservé la flexibilité de ses actifs et a maximisé ses rendements sur différentes plateformes DeFi. Ou Alex voulait reconstituer la marge sur Arbitrums GMX pour négocier des contrats perpétuels. Il a découvert qu'il pouvait utiliser intentUSD directement comme USDC sans l'étape de conversion supplémentaire.

Nouvelle joueuse : Lisa

Lisa ne connaissait pas grand-chose au Web3 et aux cryptomonnaies, mais elle a beaucoup entendu parler des actifs numériques et de la DeFi et a décidé de tenter sa chance. Elle a acheté des USDT mais ne savait pas comment mieux utiliser ces actifs.

Lisa a découvert l'actif Intent de dappOS grâce à la recommandation d'un ami. Elle a décidé de convertir ses USDT en intentUSD. Au début, elle gardait simplement l'intentUSD dans son portefeuille et vérifiait chaque jour les revenus d'intérêts qu'il générait. Elle était satisfaite de ce moyen simple et pratique de gestion financière, car les revenus étaient nettement supérieurs à ceux des dépôts bancaires traditionnels et il n'était pas nécessaire de les échanger contre d'autres actifs ou d'effectuer des opérations complexes telles que le cross-chain et le staking.

Un jour, Lisa a voulu utiliser une partie des intérêts pour acheter des produits d'épicerie. Ne connaissant pas les opérations en chaîne, elle a essayé de retirer des IntentUSD directement sur la bourse, puis d'utiliser la carte de débit de la bourse pour effectuer des achats. En raison de son manque de compréhension des opérations en chaîne, elle a rencontré des échecs à plusieurs reprises, mais elle a découvert que les IntentUSD pouvaient être retirés en douceur sur la bourse et convertis comme par magie en USDT/USDC, et que les frais de gaz pouvaient être réglés par IntentUSD.

Investisseurs institutionnels

Imaginez une grande institution d’investissement traditionnelle qui gère des milliards de dollars d’actifs. Elle s’intéresse particulièrement aux domaines de la blockchain et de la DeFi et recherche un moyen stable et efficace d’investir.

Ils ont remarqué l'actif Intent de dappOS et ont pensé que c'était une bonne opportunité d'optimiser la gestion des fonds. L'institution a décidé d'allouer une partie des fonds à intentUSD afin d'obtenir des rendements stables sans affecter la liquidité. Ils ont utilisé le réseau d'exécution Intent de dappOS pour convertir intentUSD sur différentes chaînes et diversifier les investissements afin de réduire les risques.

Les institutions utilisent également des actifs d'intention pour participer à divers projets DeFi à haut rendement. Par exemple, ils utilisent une partie de l'intentUSD pour l'extraction de liquidités afin de gagner des récompenses supplémentaires. Dans le même temps, en cas de fluctuations du marché, ils peuvent également retirer des actifs d'intention à tout moment pour s'assurer qu'ils peuvent être rapidement convertis en monnaie fiduciaire pour un traitement d'urgence en cas de besoin, garantissant l'immédiateté et la flexibilité de l'entrée et de la sortie, et réalisant une croissance stable des revenus. En raison des caractéristiques du réseau d'intention, la sécurité est également garantie et son portefeuille d'actifs peut être géré et optimisé efficacement.

Que vous soyez un joueur expérimenté de DeFi, un nouveau venu sur le Web3 ou un grand investisseur institutionnel, les actifs Intent de dappOS fournissent des solutions qui s'adaptent à différents besoins. À travers ces histoires, nous pouvons voir la large application et l'énorme potentiel des actifs Intent dans divers scénarios, aidant les utilisateurs à obtenir une gestion efficace des actifs et à maximiser les rendements dans le monde de la blockchain.

Le principe de l'Intent Asset

Les actifs d'intention exploitent les capacités uniques du réseau d'exécution dappOS, en prenant les actifs ordinaires ou intentionnels des utilisateurs comme entrée et en externalisant les tâches de règlement complexes aux fournisseurs de services du réseau pour obtenir les résultats escomptés par les utilisateurs. Les utilisateurs n'ont pas à se soucier des processus opérationnels sous-jacents, mais doivent uniquement se concentrer sur les résultats finaux de la transaction, tels que la génération de revenus, la réalisation d'interactions avec les dApps et le retrait vers des bourses centralisées.

Le mécanisme OMS (Intent Management System) de dappOS offre aux nœuds un haut degré de liberté pour optimiser les coûts et l'efficacité sans compromettre la sécurité des utilisateurs. Le mécanisme OMS permet aux nœuds d'ajuster de manière flexible les ressources en fonction des conditions réelles pour obtenir des performances et une rentabilité optimales en attribuant une valeur prédéterminée à chaque tâche d'intention. De cette manière, les tâches d'intention des utilisateurs peuvent être exécutées à la vitesse la plus rapide et au coût le plus bas, garantissant une expérience utilisateur fluide et efficace tout en maintenant un niveau de sécurité élevé pour les actifs des utilisateurs.

Le réseau d'exécution d'intention de dappOS gère non seulement différents types de tâches d'intention, mais garantit également que ces tâches sont parfaitement compatibles entre différentes blockchains et applications décentralisées. Les utilisateurs peuvent utiliser librement les actifs Intent dans un environnement multi-chaînes sans se soucier des problèmes de compatibilité entre les différents actifs. Par exemple, les utilisateurs peuvent retirer l'intentUSD en USDT sur une bourse en cas de besoin, ou l'utiliser en USDC sur Arbitrums GMX. Cette flexibilité et cette compatibilité permettent aux actifs Intent d'être utilisés de manière flexible dans un large éventail de scénarios d'application, offrant une commodité inégalée.

Les utilisateurs gagnent des revenus basés sur l'USDT, l'ETH et le BTC en détenant des actifs intentionnels (tels que intentUSD, intentETH et intentBTC). Ces revenus proviennent principalement de l'appréciation stable des actifs sous-jacents (tels que wstETH, sUSDe, sDAI et stBBTC) et de la participation à des activités génératrices de revenus dans les protocoles de finance décentralisée (DeFi). Les actifs sous-jacents sont conçus pour s'apprécier régulièrement, garantissant la stabilité et la croissance des revenus, permettant aux utilisateurs de maximiser leurs revenus tout en maintenant la liquidité des actifs.

Défis futurs possibles

Bien que les actifs dappOS Intent aient montré un grand potentiel en termes de liquidité sur la chaîne et d'accès mondial, leur succès se heurte à des défis en termes d'acceptation des utilisateurs, de complexité technique, de concurrence sur le marché, de conformité réglementaire, de gestion des liquidités et d'expérience utilisateur. Ce n'est qu'en optimisant et en améliorant continuellement ces aspects que nous pourrons véritablement parvenir à son application généralisée et à son développement à long terme dans l'écosystème financier blockchain.

1. Pression réglementaire

À mesure que la taille des fonds augmente, les régulateurs imposeront des exigences plus élevées en matière de gestion des risques d'Intent Asset. En tant que nouveau type de fonds on-chain, Intent Assets a attiré un grand nombre d'investisseurs individuels, ce qui signifie que la liquidité et la gestion des risques de son fonds doivent être plus strictes. Afin de prévenir les risques systémiques, les régulateurs peuvent introduire des mesures plus restrictives, telles que la limitation du montant d'investissement d'un seul utilisateur, l'augmentation des exigences de liquidité, etc. Ces mesures peuvent affecter le rendement et l'expérience utilisateur d'Intent Asset.

2. Concurrence accrue sur le marché

Lorsque l'Intent Asset gagne progressivement en popularité, il attirera un grand nombre de concurrents. Différents écosystèmes peuvent lancer leur propre Intent Asset pour entrer dans ce domaine afin de conquérir le marché, en attirant les utilisateurs en offrant des APY et des stratégies plus élevés, voire des attentes de largage aérien. Cependant, l'avantage de premier arrivé de DappOS dans le réseau d'intention et la prévoyance des équipes lèveront cette barrière.

3. Baisse des rendements

À mesure que le marché évolue et que l'ampleur des fonds s'élargit, le rendement d'Intent Asset peut connaître certaines fluctuations. Bien que le rendement d'Intent Asset soit toujours compétitif, la tendance à la baisse par rapport au rendement élevé des premiers jours peut affecter l'enthousiasme des utilisateurs en matière d'investissement et entraîner des sorties de capitaux. DappOS peut maintenir sa position de leader en matière de rendement en agrégeant davantage de protocoles ou en recherchant de nouvelles opportunités de revenus hors chaîne. L'avantage de DappOS est que chaque fois qu'une nouvelle opportunité se présente, les chercheurs de MEV affamés prendront l'initiative de combler le vide du marché, d'absorber de nouveaux revenus et de les réinjecter dans le portefeuille des utilisateurs.

4. Gestion des liquidités

En tant qu'actif de fonds hautement liquide, Intent Asset doit répondre aux besoins de retrait des utilisateurs à tout moment. Cela nécessite de garantir un nombre suffisant d'actifs hautement liquides tout en maintenant un certain taux de rendement. Cet équilibre est un défi complexe, en particulier lorsque le marché est volatil. Comment garantir une liquidité suffisante est une question sur laquelle Intent Asset doit se concentrer.

5. Diversification des besoins des utilisateurs

À mesure que le nombre d'utilisateurs augmente, leurs besoins en matière de gestion financière deviennent plus diversifiés. Les utilisateurs ont des préférences différentes en matière de risque, de rendement, de liquidité, etc., ce qui oblige Intent Asset à fournir des produits et services financiers plus diversifiés. Cependant, un choix de produits trop large peut accroître la complexité et le risque des opérations. Trouver un équilibre entre la satisfaction des besoins des utilisateurs et le contrôle des risques est un problème difficile qu'Intent Asset doit résoudre.

6. Risques techniques et de sécurité

En tant que produit financier s'appuyant sur le réseau Solver, Intent Asset est confronté à des risques techniques et de sécurité. Avec les attaques incessantes de pirates informatiques sur la chaîne, le Rug pull du protocole Defi et le MEV généré, comment garantir la sécurité des fonds des utilisateurs est devenu un défi important auquel Intent Asset doit faire face. En outre, le développement rapide de la technologie exige également que DappOS mette à niveau en permanence son système Solver pour maintenir sa compétitivité.

7. Acceptation et formation des utilisateurs

Bien qu'Intent Asset offre un moyen flexible de générer des revenus, il faut du temps aux utilisateurs pour comprendre et accepter ce nouveau type d'actif, en particulier ceux qui ne sont pas familiers avec les actifs cryptographiques et la technologie blockchain. Dans le cadre du développement à long terme de Web3, DappOS doit encore mener de vastes activités de formation et de promotion des utilisateurs pour les aider à comprendre comment utiliser Intent Asset et ses avantages.

Cet article provient d'Internet : Foresight Ventures : Intent Asset, le point d'entrée pour l'application à grande échelle des ressources Web3

Le marché baissier des crypto-monnaies prend une nouvelle tournure. C'est le moment idéal pour écrire sur Bitcoin. Avec les nouvelles qui sortent sur de nombreux protocoles de resttaking, il y a beaucoup à discuter. Dans l'article d'aujourd'hui, nous vous expliquerons le changement de positionnement de Bitcoin dans la piste Bitcoin Staking/Restaking, les utilisations de Bitcoin Liquid Staking, les participants actifs et les prévisions des tendances futures. Résumé : Bitcoin est avant tout une question de stabilité et de sécurité, mais avec des sujets d'actualité comme les ordinaux, les NFT Bitcoin et les inscriptions, la communauté Bitcoin connaît une renaissance Bitcoin, avec des entrepreneurs qui tentent de créer des couches et des écosystèmes Bitcoin. Bitcoin est un protocole sans autorisation sur lequel tout le monde peut s'appuyer, y compris ceux qui veulent construire un système financier et un système de crédit axés sur Bitcoin. Le jalonnement et le resttaking de Bitcoin…