Rapport de recherche Grayscale : Dans la bataille des contrats intelligents, qui sera en tête en termes de frais et de croissance ?

Source originale : niveaux de gris

Traduction originale : Yanan, BitpushNews

-

Dans le domaine des cryptomonnaies des plateformes de contrats intelligents, il existe un mécanisme d'accumulation de valeur appelé effet volant d'inertie. Ce mécanisme ressemble à une boule de neige, liant étroitement les frais de transaction et l'utilisation du réseau à la valeur des jetons, à la sécurité du réseau et à la décentralisation.

-

Les différentes plateformes de contrats intelligents adoptent différentes stratégies pour générer des revenus. Certaines plateformes augmentent leurs revenus en fixant des frais de transaction relativement élevés, tandis que d'autres attirent davantage de transactions en réduisant ces frais.

-

Les recherches de Grayscale montrent que les revenus des commissions peuvent être considérés comme le principal facteur de croissance de la valeur des jetons dans cet espace. Bien entendu, il existe d'autres facteurs fondamentaux importants qui méritent notre attention car ils auront un impact sur les revenus des commissions au fil du temps.

-

Ethereum, en tant que leader dans ce domaine, a accumulé d'énormes revenus de frais de réseau après des années de fonctionnement réussi et a franchi avec succès la barre des 100 milliards de livres sterling en 2023. Dans le même temps, d'autres plateformes de contrats intelligents telles que Solana connaissent également une croissance rapide et ses revenus de frais devraient atteindre environ 100 millions de livres sterling en 2024.

Beaucoup de gens croient à tort que les crypto-actifs n’ont pas de valeur substantielle et sont difficiles à évaluer à l’aide des méthodes d’investissement traditionnelles. Mais le point de vue de Grayscale est exactement le contraire. Il souligne que les plateformes de contrats intelligents comme Ethereum et Solana peuvent en fait générer des revenus en facturant des frais sur les activités économiques de leurs réseaux. Grayscale suggère que si les investisseurs veulent évaluer la valeur des crypto-monnaies des plateformes de contrats intelligents, une façon possible est de voir combien de revenus de frais ils peuvent générer au fil du temps.

Présentation des principes de base de la plateforme de contrats intelligents

Les plateformes de contrats intelligents telles qu'Ethereum et Solana offrent aux développeurs un environnement réseau pour créer une variété d'applications décentralisées. Ces applications couvrent un large éventail de domaines, des jeux à la finance en passant par les NFT. La fonction principale de ces blockchains de contrats intelligents est qu'elles peuvent traiter diverses transactions des applications qu'elles transportent de manière sécurisée et résistante à la censure.

De ce fait, la valeur d'une plateforme de contrats intelligents est étroitement liée à l'activité de son réseau. Les indicateurs importants pour mesurer l'activité du réseau comprennent : le volume de transactions que la plateforme peut gérer, l'échelle des utilisateurs qu'elle peut prendre en charge (généralement mesurée par le nombre d'adresses actives quotidiennes) ; la valeur des actifs que la plateforme peut transporter, la valeur totale verrouillée (TVL) ; et la capacité de la plateforme à monétiser l'espace de bloc, qui se reflète dans les revenus des frais de réseau (plus d'informations à ce sujet plus tard).

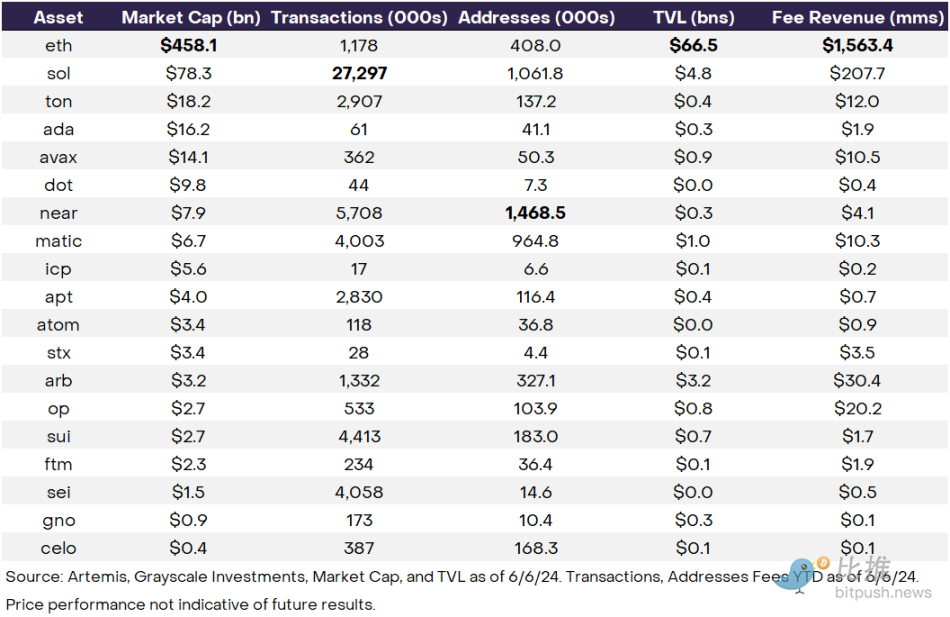

Chaque indicateur a sa propre signification spécifique. Par exemple, l'avantage significatif d'Ethereum en termes de valeur totale verrouillée (TVL) (jusqu'à 1066 milliards de TP, soit sept fois plus que son concurrent le plus proche) démontre pleinement l'avantage de liquidité de la plateforme dans le domaine des applications financières et son positionnement de valeur unique (comme le montre la figure 1). En outre, la position de leader d'Ethereum dans le nombre d'applications de l'écosystème a encore engendré un fort effet de réseau qui attire de nouveaux développeurs, de nouvelles applications et de nouveaux utilisateurs. Dans le même temps, le volume de transactions quotidiennes de Solana, un indicateur clé, met non seulement en évidence ses avantages en termes de débit élevé et de faible coût, mais montre également que sa technologie blockchain est très adaptée aux scénarios d'application à grande échelle, tels que DEPIN, ainsi qu'aux projets liés au marché de détail tels que les NFT et les pièces meme.

En plus de comparer et de mettre en contraste ces mesures fondamentales entre les actifs, les investisseurs peuvent également combiner ces données avec la capitalisation boursière, ou la valorisation actuelle d'un actif particulier par le marché. Par exemple, comme le montre la figure 1, bien que la valeur totale bloquée de Solana ($4,7 milliards) soit actuellement supérieure à celle d'Arbitrum ($3,2 milliards), le ratio capitalisation boursière/TVL d'Arbitrum (1x) est bien inférieur à celui de Solana (16x). Ces mesures permettent aux investisseurs d'avoir un aperçu des forces et des faiblesses relatives des différents actifs, tout en les aidant à identifier les opportunités potentielles d'investissement de valeur.

Le rôle clé des coûts

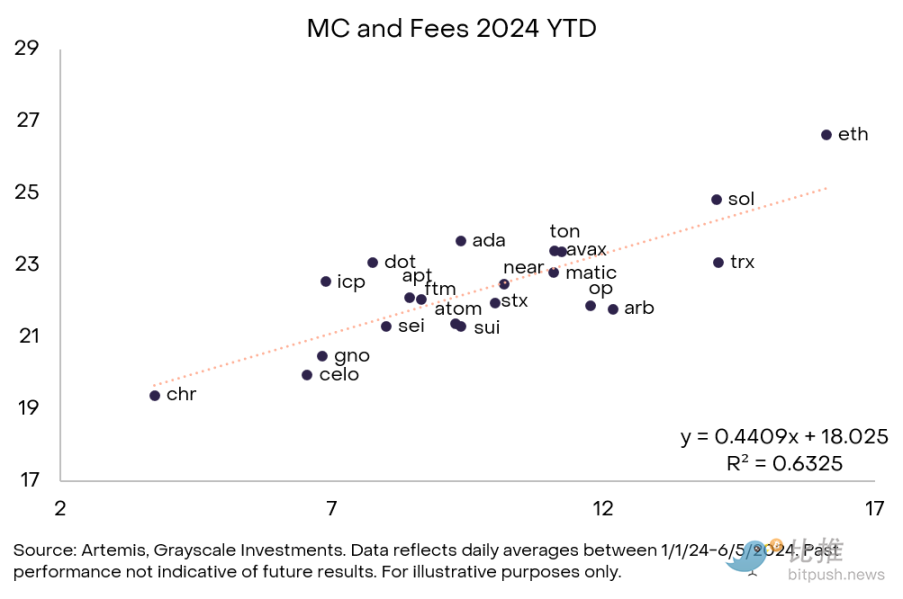

Bien qu’il existe de nombreuses façons d’évaluer les activités des réseaux de plateformes en théorie et en pratique, les revenus des frais de réseau sont sans aucun doute devenus un indicateur de base crucial pour évaluer la valeur des plateformes de contrats intelligents (voir la figure 2). Cet indicateur peut être compris comme le montant total des frais que les utilisateurs doivent payer pour bénéficier des services du réseau. Les plateformes de contrats intelligents peuvent avoir une variété de modèles de revenus, mais en fin de compte, elles doivent toutes créer de la valeur pour les détenteurs de jetons en générant des frais.

Tout comme la concurrence entre entités centralisées dans les industries traditionnelles, les réseaux décentralisés se font également concurrence de diverses manières pour obtenir des revenus tirés des commissions. Par exemple, certaines plateformes de contrats intelligents augmentent leurs revenus tirés des commissions en fixant des coûts de transaction relativement élevés, tandis que d'autres tentent d'attirer davantage de volumes de transactions en réduisant ces coûts. Les deux stratégies ont toutes les chances de réussir. Prenons deux exemples de blockchains hypothétiques :

Exemple de chaîne 1 : petit nombre d'utilisateurs et de transactions, coût par transaction élevé

5 utilisateurs, 10 transactions, $10 par transaction : Revenus des frais de réseau = $100

Exemple de chaîne 2 : grand nombre d'utilisateurs et de transactions, faible coût par transaction

100 utilisateurs, 100 transactions, $1 par transaction : Revenus des frais de réseau = $100

Ce cas révèle un phénomène : même si le nombre d'utilisateurs et le volume total des transactions de la chaîne 2 dépassent de loin ceux de la chaîne 1, les revenus des frais de réseau générés par les deux chaînes sont comparables. Bien entendu, des indicateurs tels que le nombre d'utilisateurs et le volume des transactions sont essentiels, mais nous devons également les considérer en conjonction avec les coûts de transaction, car ceux-ci déterminent directement le niveau des revenus des frais.

L’importance des revenus des commissions est évidente à la fois à partir de l’expérience pratique et des concepts théoriques. Par exemple, la figure 2 montre la relation entre les revenus des commissions de chaque composant de notre plateforme de contrats intelligents dans le secteur des cryptomonnaies et sa valeur marchande (sur une échelle logarithmique). Bien que le marché des cryptomonnaies soit encore en cours de maturation, les investisseurs sont déjà en mesure d’identifier différents projets sur la base de données fondamentales. L’analyse en niveaux de gris montre que la relation entre les revenus des commissions et la valeur marchande est assez stable et présente une corrélation plus élevée avec la valeur marchande que les autres fondamentaux des plateformes de contrats intelligents.

Grayscale souligne qu’il existe un lien étroit entre les frais et la capitalisation boursière, en partie parce que les revenus des frais de réseau jouent un rôle clé dans l’accumulation de valeur des jetons. L’accumulation de valeur signifie que le protocole construit des jetons d’une manière qui relie l’activité du réseau à la valeur durable à long terme du jeton. Nous pouvons observer différentes étapes d’accumulation de valeur à travers les trois exemples suivants : Ethereum, Solana et Near.

Ethereum : une « chaîne de haute qualité » qui a fait ses preuves en termes d’accumulation de valeur

Ethereum n'est pas seulement la première blockchain de contrats intelligents, mais aussi celle qui a la plus grande valeur marchande. Cependant, depuis 2022, elle commence à faire face à de sérieux défis d'expansion. Avec l'augmentation de la fréquence d'utilisation, la congestion du réseau est devenue de plus en plus importante, provoquant une forte augmentation des frais de transaction des utilisateurs : le 1er mai 2022, les frais de réseau moyens par transaction s'élevaient à $200.

Néanmoins, l'augmentation de l'utilisation et les frais de transaction moyens élevés ont également apporté une énorme accumulation de valeur à Ethereum. Rien qu'en 2023, le total des revenus des frais de réseau d'Ethereum a dépassé 10T2 milliards de dollars. Chaque fois qu'un utilisateur effectue une transaction, les frais de base seront brûlés, ce qui signifie que cette partie de la pièce disparaîtra définitivement du réseau, réduisant ainsi l'offre totale. Dans le même temps, les pourboires payés par les utilisateurs seront utilisés pour les transactions prioritaires, et ces frais seront récompensés par les validateurs et les responsables de la sécurité du réseau qui participent au jalonnement.

Ainsi, en 2023, le réseau Ethereum a réussi à brûler 2 millions de jetons Ethereum (1,7% de l'offre) grâce à d'énormes revenus, ce qui a non seulement créé de la valeur pour les détenteurs d'Ethereum, mais a également rapporté jusqu'à $390 millions de dollars US de récompenses aux validateurs et aux stakers, les incitant ainsi à travailler plus dur pour améliorer la sécurité du réseau.

Ethereum est entré dans une phase de maturité et a pleinement démontré sa capacité à générer une accumulation de valeur. Sur le réseau principal d'Ethereum, les utilisateurs sont prêts à payer une prime pour un produit haut de gamme - dans ce cas, un espace de bloc pris en charge par une plateforme de contrats intelligents avec une sécurité réseau de pointe. Cela est particulièrement important pour les applications qui impliquent des transactions importantes et accordent une grande priorité à la sécurité du réseau, telles que les pièces stables ou les actifs financiers tokenisés. Au 6 juin 2024, la valorisation de la plateforme a atteint le chiffre stupéfiant de 110458 milliards de dollars, soit près de six fois celle de toute autre plateforme de contrats intelligents. Cet avantage significatif souligne sans aucun doute sa capacité supérieure et sa maturité sur le marché en matière de monétisation des utilisateurs.

Solana : Accumulation de valeur dans la chaîne d'exploration à haute performance

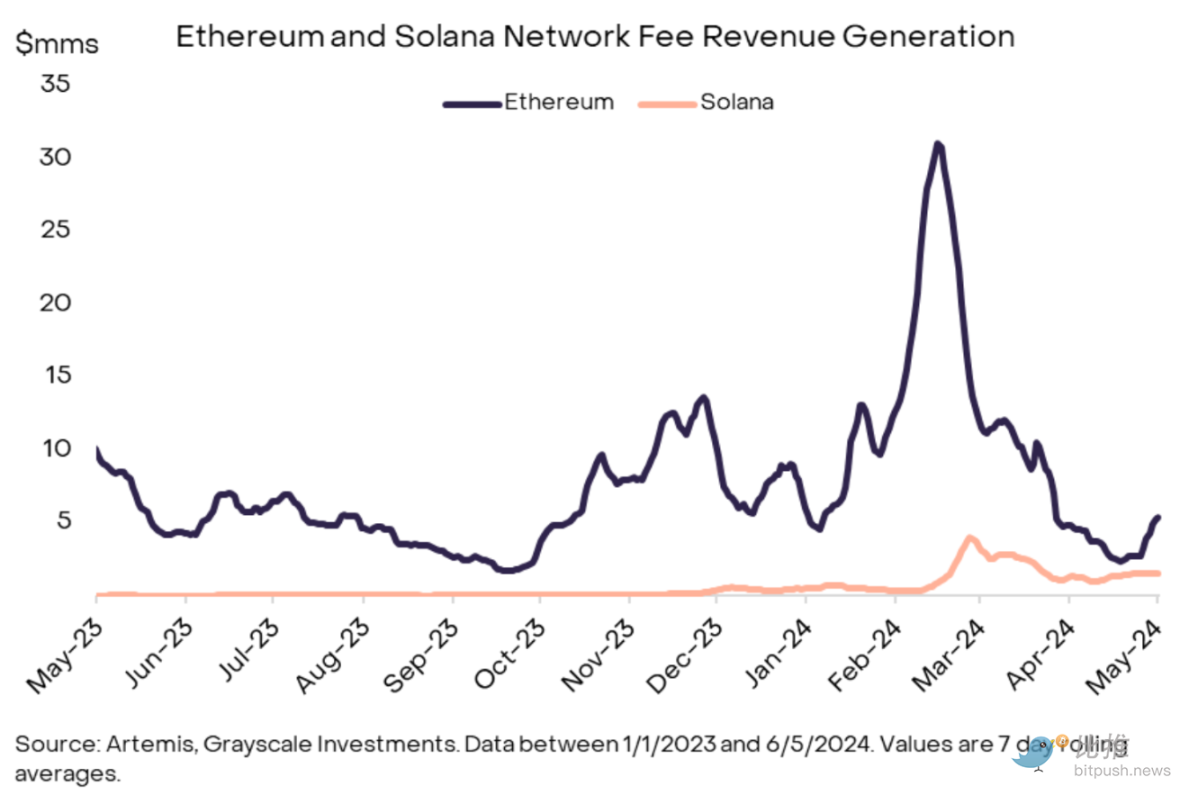

Contrairement au modèle de revenus des frais d'Ethereum, Solana a choisi une voie unique et a progressivement réduit l'écart avec le leader du marché à court terme. En tant que deuxième plus grande plateforme de contrats intelligents par capitalisation boursière, Solana a été considérée comme une alternative plus rapide et plus économique à Ethereum, avec une vitesse de 335 transactions par seconde et un faible coût moyen de seulement $0,04 par transaction. Bien que Solana traite beaucoup plus de transactions qu'Ethereum en 2023, ses revenus de frais de réseau ne sont que de $13 millions, contre $2 milliards pour Ethereum (une différence de 154 fois).

Par le passé, ce manque d’accumulation de valeur reflétait l’insuffisance relative de Solana. Cependant, en 2024, cela change. Solana a déjà généré six fois plus de frais cette année que pendant toute l’année 2023, réduisant l’écart de frais entre Ethereum et Solana de 154x en 2023 à 16x (voir la figure 4). Ce changement suggère que le modèle de Solana (faibles coûts de transaction combinés à un débit élevé) peut également créer une valeur économique significative.

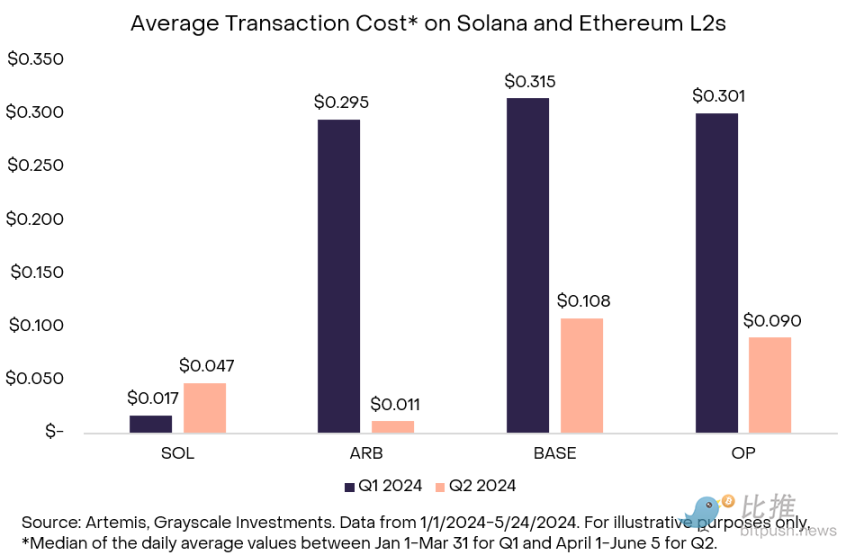

La croissance significative des revenus des frais de réseau est principalement due à l'augmentation significative des frais de transaction moyens (en hausse de 37 fois par rapport à l'année dernière), plutôt qu'à la seule augmentation globale du volume de transactions (en hausse de seulement 33% par rapport à l'année dernière). Il est intéressant de noter que, bien que les frais de transaction L2 d'Ethereum aient diminué en raison de la mise à niveau d'Ethereum Cancun, SOL, traditionnellement connu comme le choix bon marché, a connu une augmentation des frais moyens. Depuis le 1er avril, bien que les frais de transaction moyens pour les utilisateurs de Solana ($0,04) soient toujours inférieurs à ceux d'Ethereum ($4,80), ils sont supérieurs à ceux d'Arbitrum L2 ($0,01).

Par rapport à la solution L2 d'Ethereum, Arbitrum, les frais de transaction de Solanas ont augmenté pour les utilisateurs, ce qui peut avoir un certain impact sur son image de marque en tant que chaîne à faible coût et à haute efficacité. Cependant, Grayscale a souligné que d'un point de vue global, l'augmentation des frais reste un signal positif. Cela reflète non seulement la forte activité des utilisateurs, mais également la croissance continue de la valeur des participants au staking et des détenteurs de jetons.

Proche : À la pointe de la cryptographie, la monétisation des réseaux émerge

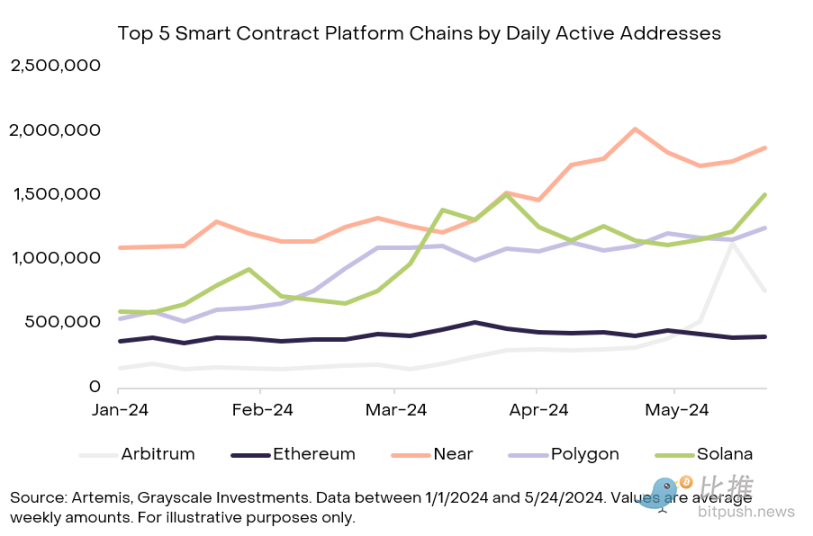

En contraste frappant avec les deux cas mentionnés ci-dessus, Near est une plateforme de contrats intelligents qui a récemment été largement utilisée dans des scénarios d’application non spéculatifs, mais qui n’a pas encore montré de performances significatives en termes d’accumulation de valeur. Near est la plateforme de base de KaiKai et Hot Protocol, les deux applications décentralisées (dApps) ayant la plus grande base d’utilisateurs dans le domaine des cryptomonnaies. Parmi toutes les plateformes de contrats intelligents, Near a particulièrement bien performé, avec 1,4 million d’utilisateurs actifs quotidiens et un débit qui peut rivaliser avec les chaînes les plus rapides du secteur, telles que Solana (voir Figure 6).

Malgré son avance significative en termes d'utilisateurs, Near est loin derrière ses concurrents en matière de monétisation de sa base d'utilisateurs, générant seulement 110 T4,1 millions de TP de frais au cours de l'année écoulée. Cela reflète son stade de développement relativement immature, qui se reflète également dans sa capitalisation boursière par rapport à ses concurrents (110 T7,9 milliards de TP, contre 110 T458 milliards pour Ethereum et 110 T78 milliards pour Solana). Bien que le réseau Near ait démontré sa capacité à traiter des transactions à grande vitesse, il n'a pas encore créé suffisamment d'accumulation de valeur pour les détenteurs de jetons ou les déposants pour justifier que sa capitalisation boursière atteigne le niveau de ses plus gros concurrents.

Bien que Near n'ait pas encore obtenu de résultats significatifs en matière de monétisation, sa large base d'applications constitue sans aucun doute un bon début. Si le réseau Near peut continuer à étendre son champ d'application ou à augmenter les frais de transaction moyens sans réduire l'activité du réseau (à l'instar des progrès récents de Solana), il devrait générer une accumulation de valeur significative.

Ethereum, Solana et Near, trois plateformes de contrats intelligents, représentent différents stades de maturité des réseaux décentralisés en termes de revenus des frais de réseau. Ethereum a connu des années de revenus stables et de croissance. Solana dispose d'une base d'utilisateurs solide et commence tout juste à générer des revenus importants. Et bien que Near ait montré l'attrait de son produit, en partie en raison de son faible coût, il n'a pas encore généré de revenus substantiels.

Honoraires et valorisations : points clés et nuances à surveiller

La question des frais et des valorisations des plateformes de contrats intelligents dans le domaine des cryptomonnaies comporte de nombreux points clés et différences subtiles qui doivent être soigneusement examinées. Le premier est que chaque protocole a sa propre façon unique d'accumuler de la valeur, accompagnée de différents taux d'émission de jetons (inflation) et de taux de consommation (déflation). Pour les jetons ayant des taux d'inflation élevés, l'effet d'accumulation de valeur apporté par les frais peut être considérablement réduit en raison de la consommation à grande échelle de jetons.

De plus, les différents protocoles définissent leurs propres structures de frais. Prenons l'exemple d'Ethereum : ses frais de transaction contribuent non seulement à la destruction des jetons, bénéficiant ainsi indirectement à tous les détenteurs de jetons, mais les frais prioritaires sont également distribués aux validateurs et aux stakers. En revanche, le mécanisme de distribution des frais de Solana est différent : 50% des frais de transaction sont brûlés et détruits, et les 50% restants appartiennent aux stakers. Récemment, un vote a décidé que les frais prioritaires de Solana seront de 100% attribués aux validateurs. Cette stratégie reflète dans une certaine mesure les exigences plus élevées de Solana en matière de matériel de validation.

Il convient de noter que le niveau élevé d'activité MEV (Miner Extractable Value) sur Solana apporte des récompenses supplémentaires aux validateurs et aux teneurs de marché, mais cette récompense peut constituer un coût indirect pour les détenteurs de jetons. Par conséquent, d'un certain point de vue, la structure tarifaire d'Ethereums semble offrir plus de valeur aux détenteurs de jetons ordinaires, tandis que dans le système de Solana, les validateurs et les teneurs de marché peuvent recevoir des récompenses plus généreuses.

De la même manière que les valorisations des actifs traditionnels actualisent souvent les flux de trésorerie futurs au présent, les valorisations des crypto-actifs peuvent impliquer d'actualiser les revenus futurs attendus des frais de réseau au présent. Cette approche considère la croissance potentielle de l'adoption, de l'utilisation ou de la monétisation d'un réseau particulier d'une manière différente de la génération globale de frais aujourd'hui. Par exemple, il est raisonnable de supposer que la valorisation d'Ethereum à $458 milliards ne repose pas uniquement sur les frais qu'il génère aujourd'hui, mais prend également en compte sa capacité à tirer parti des effets de réseau et le potentiel de croissance future de l'adoption, de l'utilisation et des revenus des frais des technologies de deuxième couche.

En outre, la valorisation de certains actifs cryptographiques peut également inclure une composante de « prime monétaire ». En d’autres termes, les utilisateurs peuvent être disposés à détenir un actif parce qu’il fonctionne comme un moyen monétaire (un moyen d’échange ou une réserve de valeur) et que cette valeur dépasse souvent la capacité du réseau à générer des revenus de commissions. Pour Ethereum en particulier, le concept de « prime monétaire » est particulièrement important lorsqu’on considère sa valorisation, en particulier lorsque le jeton est largement utilisé comme actif collatéral dans l’ensemble du secteur.

en conclusion

Si le mécanisme d'accumulation de valeur est correctement mis en œuvre dans le protocole, la croissance de l'utilisation du réseau incitera non seulement les utilisateurs à détenir des jetons, les incitant à se retirer de la circulation et augmentant potentiellement la valeur des jetons, mais encouragera également davantage les utilisateurs à devenir des validateurs ou des détenteurs, améliorant ainsi la sécurité du réseau. En plus de contribuer à la sécurité du réseau, la collecte de frais peut également inciter davantage de validateurs à participer au projet, augmentant ainsi la décentralisation et la résistance à la censure du réseau. Par conséquent, l'accumulation de valeur est comme un volant d'inertie, liant étroitement les frais, l'utilisation du réseau et la valorisation des jetons, ainsi que la sécurité et la décentralisation du réseau.

Il faut reconnaître que si les frais peuvent être utilisés comme un indicateur de maturité du réseau, de nombreux autres facteurs peuvent influer sur la croissance du réseau et sa valorisation. Par exemple, lorsque le taux d’adoption d’une application augmente, elle attire davantage d’utilisateurs, ce qui à son tour attire davantage de développeurs à développer dans le même écosystème. Par conséquent, lors de l’évaluation des frais de réseau, nous devons les considérer en conjonction avec d’autres indicateurs fondamentaux et la valorisation relative (capitalisation boursière) d’un écosystème spécifique.

À l’avenir, il sera essentiel de continuer à surveiller l’évolution de ces mythes de croissance. Malgré des coûts de transaction moyens relativement élevés pour les utilisateurs (à $4.8), Ethereum peut-il encore augmenter ses revenus de frais sur le réseau principal grâce à des scénarios de transaction à forte valeur ajoutée tels que les actifs financiers tokenisés ? Les revenus de frais d’Ethereum augmenteront-ils avec la fréquence croissante de l’activité L2 ? Et comment Solana trouvera-t-il un équilibre entre la monétisation et le maintien du coût de la chaîne à un niveau bas pour empêcher les utilisateurs de passer à d’autres concurrents à faible coût et à haut débit ? Near tentera-t-il de monétiser ou choisira-t-il de continuer à renoncer à des opportunités de revenus significatives afin de donner la priorité à l’expansion de sa base d’utilisateurs ?

Ces changements dynamiques soulignent l’importance d’une surveillance continue des indicateurs clés tels que les frais, le volume des transactions, les utilisateurs actifs et la valeur totale verrouillée (TVL). Grayscale est fermement convaincu qu’à mesure que la classe d’actifs cryptographiques mûrit et que son adoption continue de croître, l’importance de ces indicateurs de base deviendra de plus en plus significative. Ils peuvent refléter plus en profondeur les avantages et les opportunités relatifs des plateformes de contrats intelligents, aider les investisseurs à mieux comprendre la valeur du réseau et leur fournir ainsi un support de décision plus éclairé.

Cet article provient d'Internet : Rapport de recherche Grayscale : Dans la bataille des contrats intelligents, qui sera en tête en termes de frais et de croissance ?

En lien : UXLINK : « L’éléphant dans la pièce » dans la piste sociale ?

FrançaisOriginal|Odaily Planet Daily Auteur : Wenser Le 13 mai, le projet d'infrastructure sociale Web3 UXLINK a officiellement annoncé un nouveau tour de financement, mené par SevenX Ventures, INCE Capital et HashKey Capital, avec un montant de financement de plus de 5 millions de dollars américains. Il convient de noter que ce tour de financement est à moins de 3 mois du tour de financement précédent d'UXLINK. Jusqu'à présent, le projet a levé un total de plus de 15 millions de dollars américains, couvrant de nombreuses institutions de première ligne et des investisseurs providentiels bien connus d'Europe, d'Amérique, d'Asie et du Moyen-Orient. À une époque où les applications grand public dans la voie sociale Web3 ciblent des actifs à forts attributs financiers et influencent la spéculation, UXLINK fait le contraire, s'efforçant d'ouvrir une voie sociale Web3 complètement différente de la connaissance sociale…