Sin bancos: el dilema del programa de puntos y el modelo de lanzamiento aéreo de alto FDV

Autor original: David Hoffmann

Traducción original: TechFlow

El airdrop de EIGEN desató un debate sobre la división entre los mercados privados y públicos. El modelo de airdrop de colocación privada a gran escala y alto FDV basado en puntos está causando problemas estructurales en la industria de las criptomonedas.

Convertir un programa de puntos en miles de millones de dólares en tokens de bajo volumen no es un equilibrio estable, pero seguimos estancados en este modelo debido a una confluencia de factores: un exceso de capital de riesgo, una falta de nuevos actores y una regulación excesiva.

El meta con respecto a la emisión de tokens siempre está cambiando y hemos sido testigos de las siguientes eras importantes:

-

2013: bifurcación de prueba de trabajo (PoW) y meta de lanzamiento justo

-

2017: El meta ICO

-

2020: La era de la minería de liquidez (verano DeFi)

-

2021: Acuñación de NFT

-

2024: Puntos y Airdrop Metaverso

Cada nuevo mecanismo de distribución de tokens tiene sus pros y sus contras. Desafortunadamente, este meta en particular comienza con una desventaja estructural del comercio minorista, que es una consecuencia inevitable de la regulación implacable de la industria.

Un gran número de inversores minoristas y de capital riesgo

Actualmente existe un exceso de oferta de capital de riesgo en la industria de la criptografía. Si bien 2023 fue un mal año para la recaudación de fondos de capital de riesgo, todavía hubo mucha financiación en 2021 y, en general, la recaudación de fondos de capital de riesgo en el criptoespacio es una actividad persistente y continua.

Actualmente, muchas empresas de capital de riesgo bien financiadas todavía están dispuestas a seguir liderando rondas con valoraciones multimillonarias, lo que significa que las nuevas empresas de criptomonedas tienen espacio para seguir siendo privadas durante más y más tiempo. Por supuesto, esto tiene sentido, porque si el precio de emisión actual del token es un múltiplo del último financiamiento, entonces incluso los capitalistas de riesgo recién llegados aún pueden encontrar un buen negocio.

El problema es que cuando una startup emite públicamente un token por valor de $1 mil millones a $10 mil millones, la mayor parte del potencial alcista ya ha sido descubierto por los primeros usuarios, es decir, nadie se hará rico comprando un token de $10 mil millones.

El sesgo estructural es desfavorable para el capital del mercado público, lo que empeora la atmósfera general de la industria de la criptografía. La gente quiere enriquecerse con sus amigos de Internet y formar comunidades y amistades en línea sólidas en torno a dichas actividades. Esta es la promesa de las criptomonedas, y esta promesa no se está cumpliendo en la actualidad.

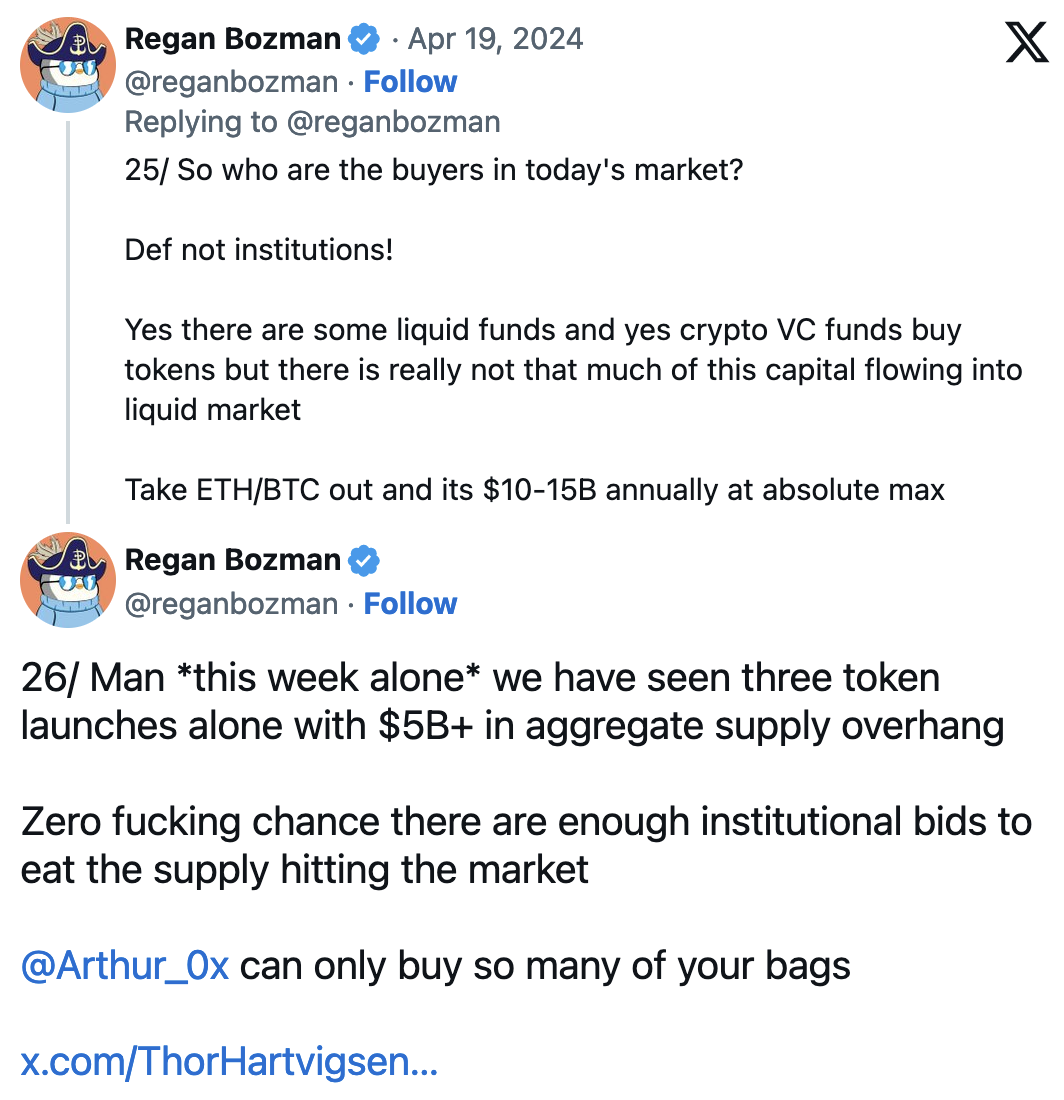

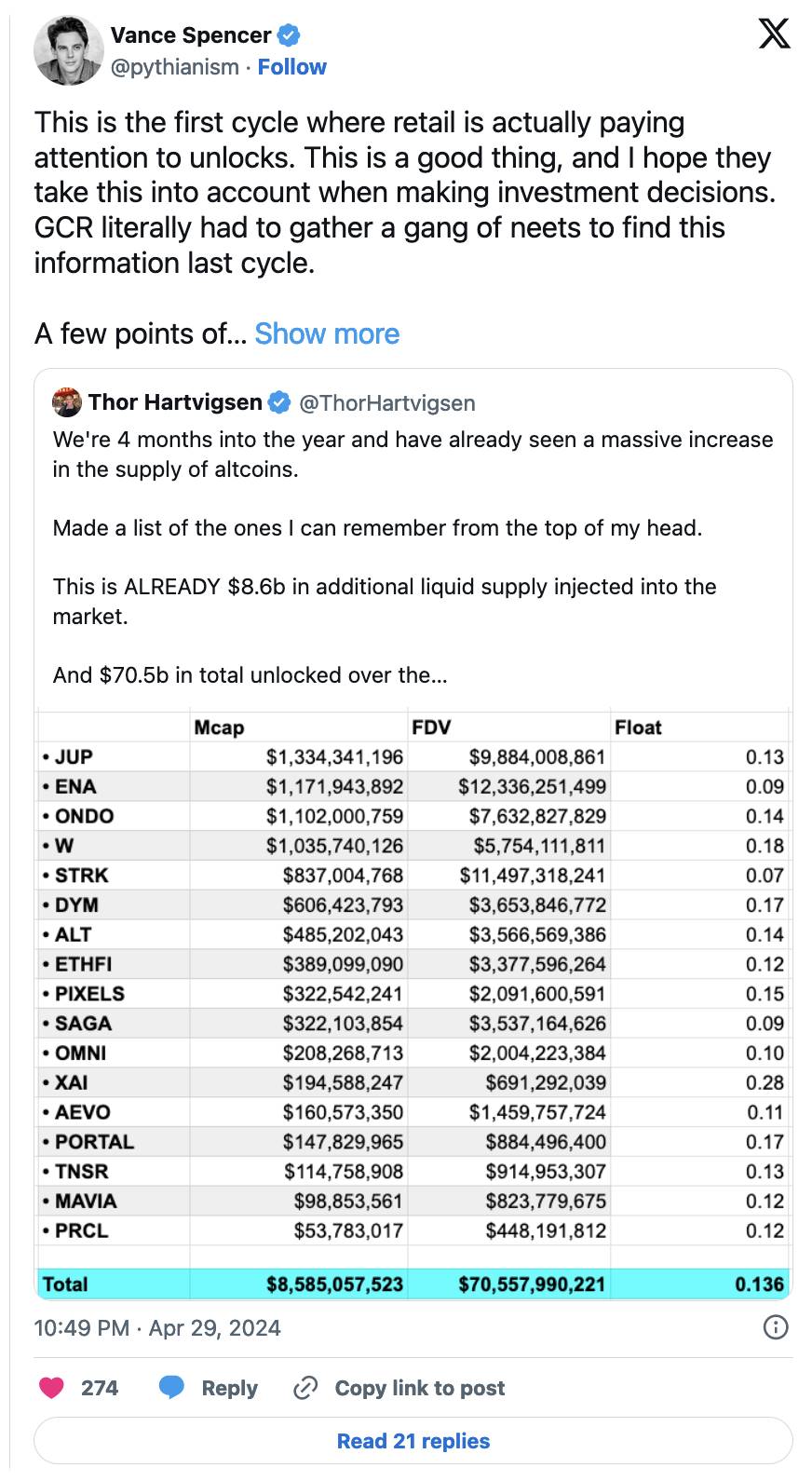

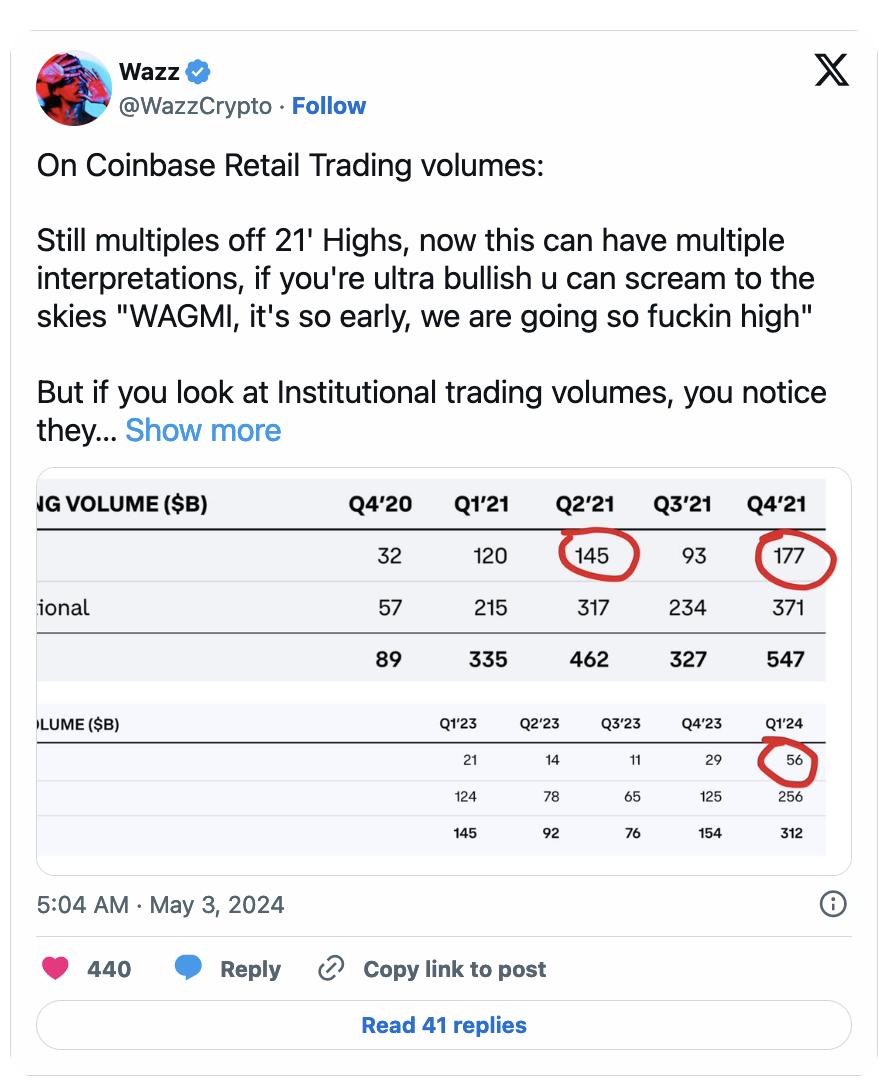

Enfrentando miles de millones que se desbloquearán sin nuevos participantes

Algunos puntos de datos deberían hacerte pensar:

Dado que los inversores minoristas poseen principalmente la larga cola de criptoactivos, la liquidez institucional que llegue a través de los ETF de Bitcoin no afectará a estos mercados. La recuperación de capital de los jugadores cripto nativos que venden sus compras de $14k BTC a Larry Fink puede respaldar temporalmente estos activos, pero todo esto es capital interno de los jugadores con capacidad PVP que entienden cómo funciona el desbloqueo y cómo evitarlo.

El impacto de la Comisión de Bolsa y Valores de EE. UU. (SEC)

Al limitar la capacidad de las nuevas empresas para recaudar capital y distribuir tokens con mayor libertad, la SEC está fomentando que el capital fluya hacia mercados privados donde hay menos restricciones regulatorias.

La actitud corrupta y excesivamente entusiasta de la SEC hacia la naturaleza de los tokens está socavando el valor del capital del mercado público, y las nuevas empresas no pueden intercambiar tokens por capital del mercado público sin desencadenar una hemorragia masiva de equipos legales.

Proceso de cumplimiento de cifrado

Las criptomonedas se han vuelto poco a poco más compatibles con el tiempo. Cuando entré al espacio criptográfico durante la locura de las ICO en 2017, las ICO fueron promocionadas como una forma de democratizar la inversión y el acceso al capital. Por supuesto, la ICO finalmente se convirtió en una estafa explotada, pero de todos modos, la historia nos obligó a mí y a muchos otros a reconocer el potencial que las criptomonedas podrían traer al mundo. Pero el meta ICO terminó cuando los reguladores consideraron estas transacciones como claras ventas de valores no registrados.

Luego, la industria pasó a la minería de liquidez y pasó por un proceso similar.

Con cada ciclo, las criptomonedas buscan ocultar sus métodos de distribución de tokens al público, y con cada ciclo, se vuelve más difícil ocultar este proceso, un proceso que es esencial para la descentralización del proyecto y la naturaleza de nuestra industria.

Este ciclo ha estado sujeto a la atención regulatoria más implacable que jamás hayamos visto y, como resultado, los abogados de nuevas empresas financiadas con capital de riesgo se enfrentan al mayor desafío de cumplimiento que la industria haya visto jamás: distribuir tokens al público sin ser demandados por los reguladores. .

romper el equilibrio

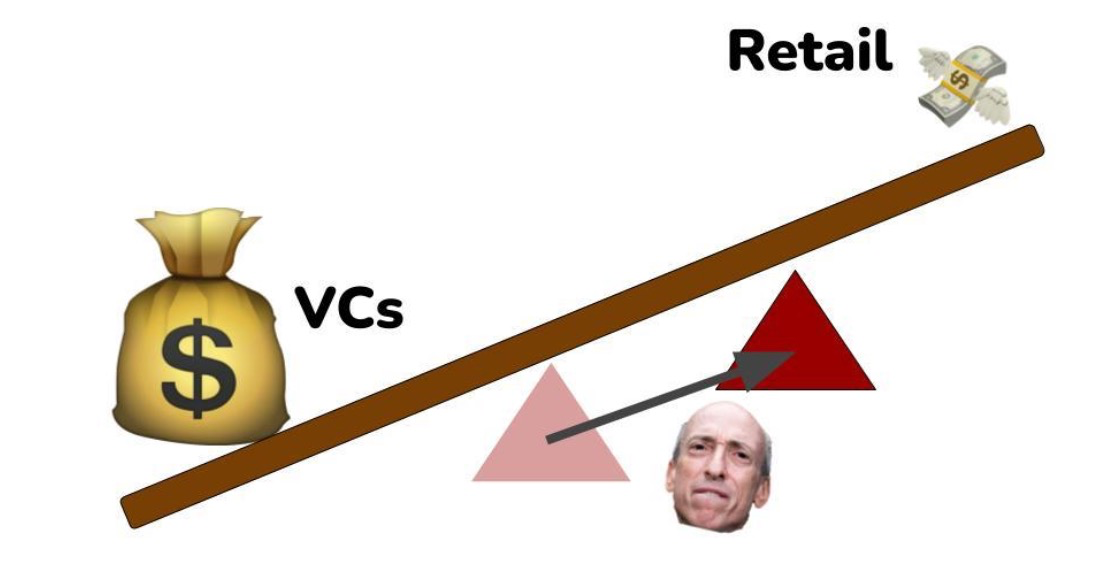

El cumplimiento de las regulaciones ha inclinado fuertemente el giro del mercado público-privado hacia los mercados privados, ya que las nuevas empresas pueden optar por aceptar capital de riesgo directamente en lugar de violar las leyes de valores.

La ubicación del punto de apoyo que sustenta el equilibrio entre el capital público y privado está determinada por el control que los reguladores tienen sobre el mercado criptográfico.

-

Si no existiera una ley de certificación de inversores, el punto de apoyo sería más equilibrado.

-

Si existiera un camino regulatorio claro para la emisión de tokens que cumplan con las normas, las diferencias entre los mercados públicos y privados serían menores.

-

Si la SEC se mantuviera al margen de la guerra contra las criptomonedas, tendríamos mercados más justos y ordenados.

Debido a que la SEC no proporciona reglas claras, terminamos con una meta de “puntos” compleja y confusa que no satisface a nadie.

Puntos injustos y orden de mercado caótico

Los "puntos" mantienen a los inversores minoristas en la ignorancia sobre lo que realmente están recibiendo, porque si alguna vez hubiera una declaración clara sobre cuáles son realmente los puntos (un bono sobre un token), el equipo se expondría a posibles violaciones de la ley de valores (desde la perspectiva de un regulador de la SEC corrupto y demasiado entusiasta).

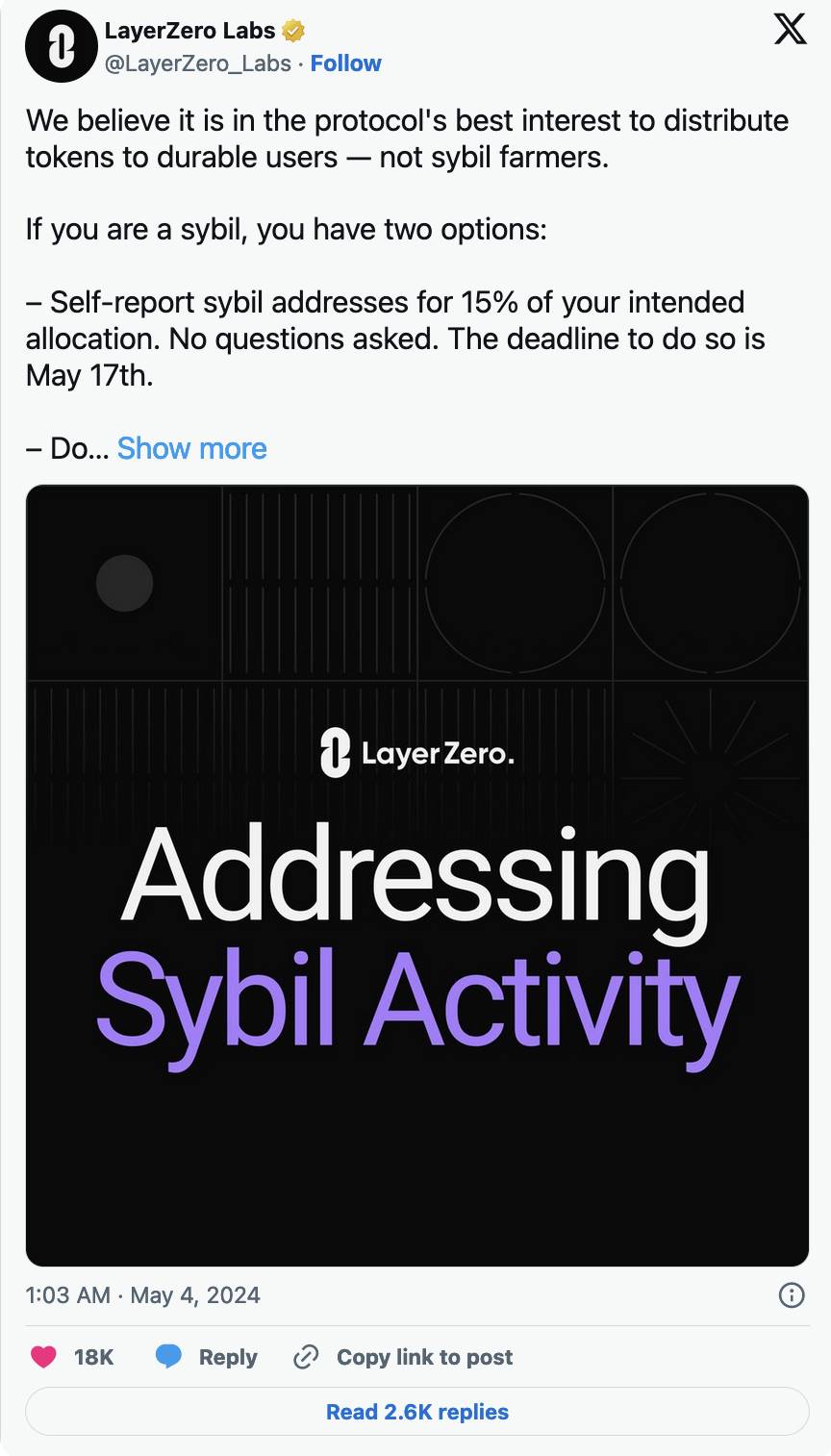

Los puntos no brindan protección a los inversores, porque para brindar protección a los inversores, el proceso debe recibir legitimidad regulatoria en primer lugar. Mientras nos encontramos en esta conclusión extremadamente mala, descubrimos el debate Sybil vs. Comunidad, donde CapaCero está atrapado entre la espada y la pared.

LayerZero anunció recientemente un programa para permitir a los usuarios autoinforme Actividad de Sybil en el lanzamiento aéreo de LayerZero, lo que llevó a Kain Warwick a escribir esta publicación en defensa de Sybils, quien de alguna manera apoya firmemente a LayerZero y mejora su posición en el mercado.

En realidad, no existen límites entre los miembros de la comunidad y Sybils. Dado que los participantes criptográficos habituales no pueden participar en mercados privados, la única forma en que pueden obtener exposición es a través del compromiso y una actividad significativa en la plataforma cuyos tokens desean.

Dado que los pequeños inversores no pueden simplemente emitir pequeños cheques para las primeras rondas de proyectos de criptomonedas, el mecanismo actual de emisión de tokens obliga a los usuarios a realizar cacerías de brujas en los proyectos que favorecen. Como resultado, ninguna “comunidad” se unirá para enriquecerse en este ciclo, como LINK en 2020 o SOL en 2023. La emisión actual de tokens no permite a las comunidades obtener exposición temprana a valoraciones bajas.

Por lo tanto, los ataques a las empresas emergentes de lanzamiento aéreo en Twitter son cada vez más comunes: el resultado inevitable de que la comunidad no pueda expresar sus deseos como parte interesada válida en el proyecto. Muy parecido a "¡sin representación, sin impuestos!"

Sin mencionar otro problema potencial: el capital mercenario adquiere fichas de manera explotadora y las desecha. Sin la capacidad de los pequeños inversores para invertir en las primeras etapas de las nuevas empresas, estos inversores altamente alineados deben competir por los lanzamientos aéreos con agricultores contratados tóxicos, sin ninguna distinción discernible entre las dos partes.

Equilibrio inadecuado

El meta de "puntos" se volvió demasiado obvio para continuar. La SEC y los estafadores estaban trabajando en ello y ambas partes intentaron utilizarlo en su beneficio.

Tendremos que recurrir a una estrategia diferente que, con suerte, enriquezca a muchas de las primeras partes interesadas de la comunidad sin enojar a la SEC. Desafortunadamente, sin una regulación sobre la emisión de tokens, esto será una quimera.

Este artículo proviene de Internet: Sin bancos: el dilema del programa de puntos y el modelo de lanzamiento aéreo de alto FDV

Relacionado: ¿Rebotes del manto (MNT)? Analizando el impacto de una venta de $36 millones

En resumen, el precio del manto marcó un nuevo máximo histórico esta semana, alcanzando $1.31 antes de corregirse ligeramente. Las ballenas vendieron alrededor de 30 millones de MNT en el lapso de tres días, lo cual era un resultado esperado. Las direcciones activas por rentabilidad muestran que menos de 12% de los participantes obtienen ganancias, lo que sugiere que es poco probable que se sigan vendiendo. El precio de Mantle (MNT) continúa impresionando a los inversores con sus aumentos y repuntes, lo que ha resultado en que la altcoin marque un nuevo máximo histórico. La pregunta ahora es si los poseedores de MNT pueden sostener este repunte o pasar a vender tokens. Los inversores de Mantle se mueven rápidamente El precio de Mantle alcanzó un máximo de $1.31 la semana pasada antes de corregirse para cotizar a $1.22 al momento de escribir este artículo. La altcoin todavía admite la media móvil exponencial (EMA) de 50 días. Sin embargo, como…