Informe en escala de grises: Cadena pública y revolución de la tokenización, ¿quién es el mayor beneficiario de RWA?

Autor original: Zach Pandl

Traducción original: Frank, Foresight News

-

La tokenización de activos se refiere al registro de la propiedad de los activos en la infraestructura de la cadena de bloques. En forma de token, los activos pueden beneficiarse de las características de la cadena de bloques, como una liquidación más eficiente y la capacidad de interactuar con contratos inteligentes.

-

El sistema financiero moderno ya es bastante eficiente en gran medida, y es posible que la tokenización en sí misma no genere ganancias inmediatas de eficiencia. En cambio, creemos que los principales beneficios pueden provenir de reunir a usuarios, activos y aplicaciones en una plataforma global común;

-

Desde la perspectiva del mercado criptográfico, aunque varios activos pueden beneficiarse de la tendencia de la tokenización, el más prometedor puede ser el protocolo que puede proporcionar esta plataforma global universal. Grayscale Research actualmente cree que es más probable que la cadena de bloques Ethereum logre este objetivo en el futuro.

Las cadenas de bloques públicas pueden verse como tecnologías de propósito general con muchos casos de uso potenciales, desde pagos hasta videojuegos y sistemas de identidad digital. El valor de esta tecnología proviene en parte de traer una variedad de aplicaciones a una plataforma con una arquitectura abierta y sin permisos. Cuando los usuarios, el capital y las aplicaciones se concentran en un solo lugar, todos los miembros del ecosistema pueden beneficiarse de los efectos de la red.

La tokenización es una de las muchas aplicaciones de la tecnología pública blockchain. En algunos casos, si los procesos administrativos existentes son engorrosos, trasladar la gestión de activos a una infraestructura blockchain puede proporcionar ganancias de eficiencia inmediatas. Pero para muchos tipos de activos (como las acciones cotizadas), la infraestructura digital actual funciona razonablemente bien, y no es obvio que una cadena de bloques pública pueda hacer un mejor trabajo. En estos casos, los beneficios potenciales de la tokenización pueden provenir de efectos de red: al trasladar los activos del mundo a una plataforma común, tenemos el potencial de crear un sistema financiero más poderoso, más accesible y menos costoso.

Desde la perspectiva del mercado criptográfico, aunque varios activos pueden beneficiarse de la tendencia de la tokenización, los protocolos que pueden servir como una plataforma unificada para activos tokenizados, inversores y aplicaciones relacionadas pueden tener el mayor potencial. Actualmente, Grayscale Research cree que es más probable que la cadena de bloques Ethereum logre este objetivo en el futuro.

Actualización de sistema

Cuando blockchain se adopte más ampliamente, los valores podrán emitirse y rastrearse completamente en la cadena. Pero hoy en día, la propiedad de los beneficios de los valores, así como la propiedad de activos físicos como bienes raíces, productos físicos y objetos de colección, se registra en libros tradicionales fuera de la cadena (generalmente cuentas contables electrónicas). La tokenización es el proceso de registrar la propiedad de activos en la infraestructura blockchain para que los participantes del mercado puedan beneficiarse de las capacidades de blockchain. Por diseño, el precio de los tokens basados en blockchain debería seguir de cerca el precio del activo de referencia subyacente.

Algunos de los beneficios de convertir la propiedad de activos en tokens basados en blockchain pueden incluir:

-

Eficiencia de la liquidación: las transacciones de Blockchain se pueden liquidar casi instantáneamente y pueden configurarse para intercambiar activos bajo condiciones de pago, lo que reduce el riesgo de fallas en la liquidación;

-

Programabilidad: los activos tokenizados se pueden integrar en aplicaciones de software para permitir una funcionalidad adicional. Por ejemplo, esto podría incluir transferencias condicionales basadas en información fuera de la cadena (como aprobaciones regulatorias) o el uso de tokens como garantía en plataformas de préstamos descentralizadas;

-

Accesibilidad: al igual que la propia Internet, blockchain no está limitada por fronteras nacionales, por lo que los activos tokenizados pueden permitir a los inversores de una gama más amplia de países o regiones obtener acceso a los mejores mercados de capital del mundo. Blockchain también puede abrir el acceso a nuevos tipos de activos mediante la fragmentación;

-

Costos más bajos: al aumentar la automatización y reducir el papel de los intermediarios, los activos tokenizados pueden reducir los costos para los emisores a través de tarifas de suscripción más bajas y tasas de interés más bajas;

Los investigadores del Banco de Pagos Internacionales (BPI) han definido un continuo de tokenización para considerar cómo este proceso afecta a mercados específicos. En un extremo están los mercados que todavía requieren muchos flujos de trabajo manuales, como el inmobiliario o los préstamos bancarios. Estos activos pueden ser difíciles de tokenizar, pero el proceso puede generar ganancias de eficiencia significativas.

Por otro lado, muchos otros mercados utilizan actualmente sistemas de contabilidad electrónica bastante eficientes, como las acciones cotizadas, los fondos mutuos y ETF, y los derivados cotizados. Estos activos pueden ser más fáciles de tokenizar, pero el proceso ofrece ganancias de eficiencia más limitadas.

Es probable que los mejores candidatos para la tokenización se encuentren en algún punto intermedio del continuo del BPI: mercados que podrían beneficiarse de un mantenimiento de registros electrónicos ligeramente mejor y capacidades de contratos inteligentes, una lista que probablemente incluiría muchos tipos de valores de renta fija, como los bonos gubernamentales. y productos estructurados.

Sin embargo, como se analiza más adelante, los mayores beneficios pueden provenir de trasladar todos los activos a una plataforma global unificada.

Tokenización hoy y mañana

La primera aplicación de la tecnología de tokenización para encontrar el ajuste producto-mercado (PMF) son las monedas estables, que tokenizan el más simple y líquido de todos los activos: el efectivo.

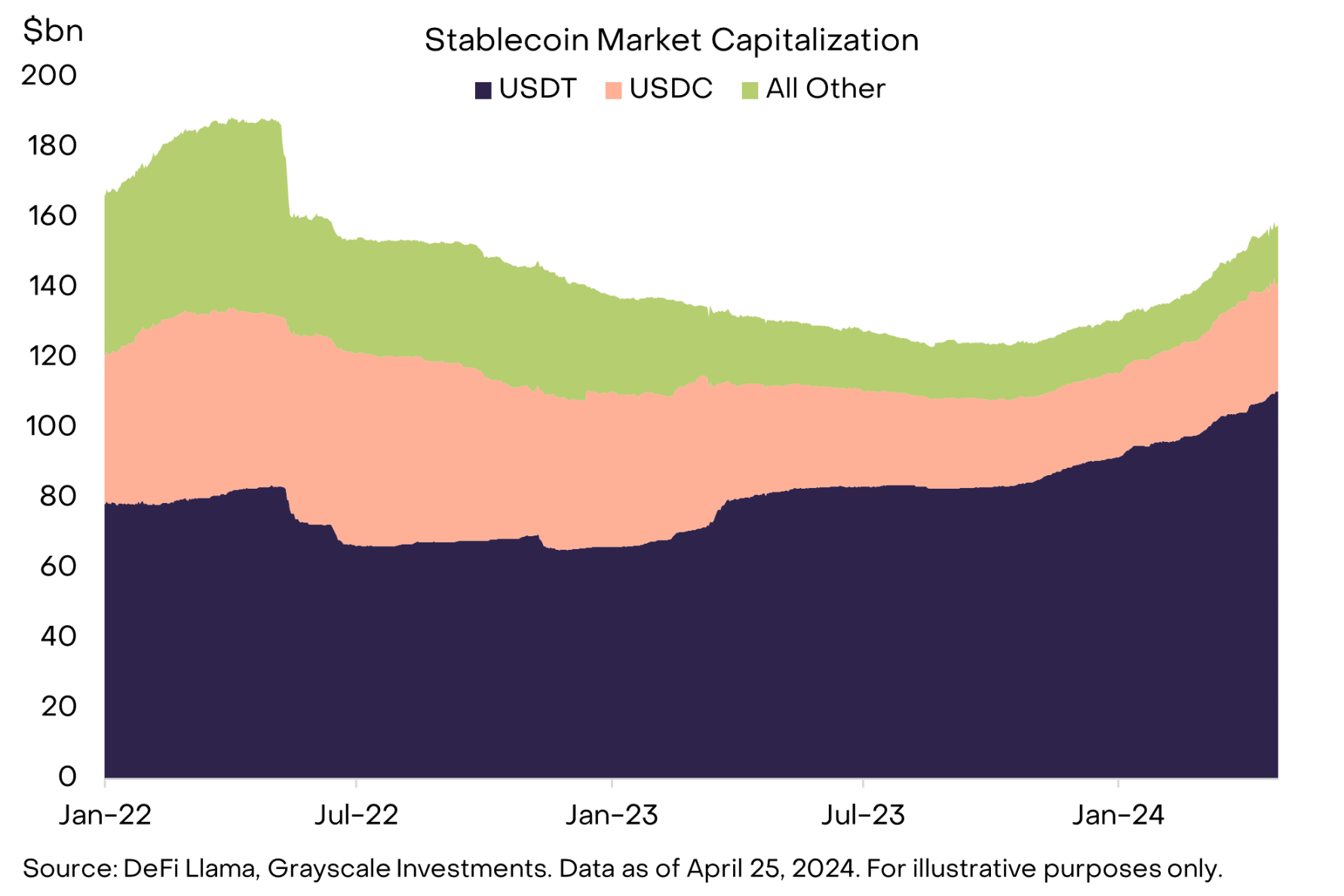

La capitalización de mercado total de las monedas estables asciende ahora a $158 mil millones, con Tether (USDT) y USDC a la cabeza (Gráfico 1). Las monedas estables vienen en muchas formas, pero tanto el USDT como el USDC pueden considerarse monedas estables con respaldo fiduciario.

Operan de manera similar a otros activos tokenizados: mientras que los activos tradicionales se mantienen en custodios fuera de la cadena, las representaciones tokenizadas se pueden mantener en billeteras blockchain. Esta forma de efectivo digital puede usarse luego para pagos, beneficiándose del potencial de blockchain para liquidaciones casi instantáneas, costos más bajos y/o interacción con contratos inteligentes.

Figura 1: Las monedas estables han encontrado un ajuste entre el producto y el mercado

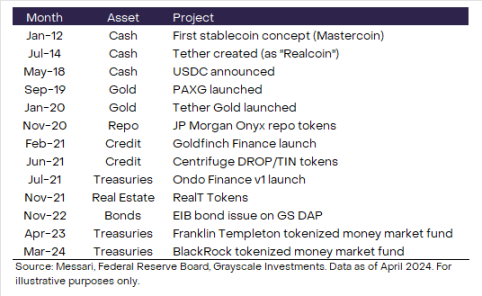

Después de las monedas estables, el siguiente activo tokenizado que obtuvo una adopción generalizada es el oro (Anexo 2). Los dos proyectos más grandes, Tether Gold (XAUt) y PAX Gold (PAXG), tienen una capitalización de mercado combinada de aproximadamente $1 mil millones. Si bien hay muchas formas de invertir en oro, estos productos ofrecen algunas características de blockchain, como la capacidad de transferir riesgo durante los fines de semana o fuera del horario tradicional del mercado. Esta característica ha demostrado su utilidad durante las recientes tensiones geopolíticas en el Medio Oriente: XAUt y PAXG obtuvieron ganancias significativas durante la semana del 13 al 14 de abril, cuando otros mercados estuvieron cerrados.

Figura 2: Cronología de proyectos de tokenización seleccionados

La última ola de tokenización se ha centrado en dos mercados distintos: los bonos del Tesoro de EE. UU. y activos estrechamente relacionados, y los productos crediticios.

Los productos tokenizados del Tesoro de EE. UU. están diseñados como equivalentes de efectivo y pueden considerarse una alternativa de moneda estable con rendimiento. Según el proveedor de datos RWA.xyz, el vencimiento medio ponderado de todos los productos existentes actualmente en oferta es inferior a dos años.

En otras palabras, estos productos están diseñados para generar rendimiento y realizar funciones similares a las del efectivo. Cuando las tasas de efectivo estaban cerca de cero, el costo de oportunidad de mantener monedas estables era relativamente bajo. Pero ahora que las tasas de interés en dólares estadounidenses están cerca de 5%, los inversores están más motivados a buscar alternativas que puedan generar rendimiento, lo que puede promover el desarrollo de productos de bonos del Tesoro tokenizados.

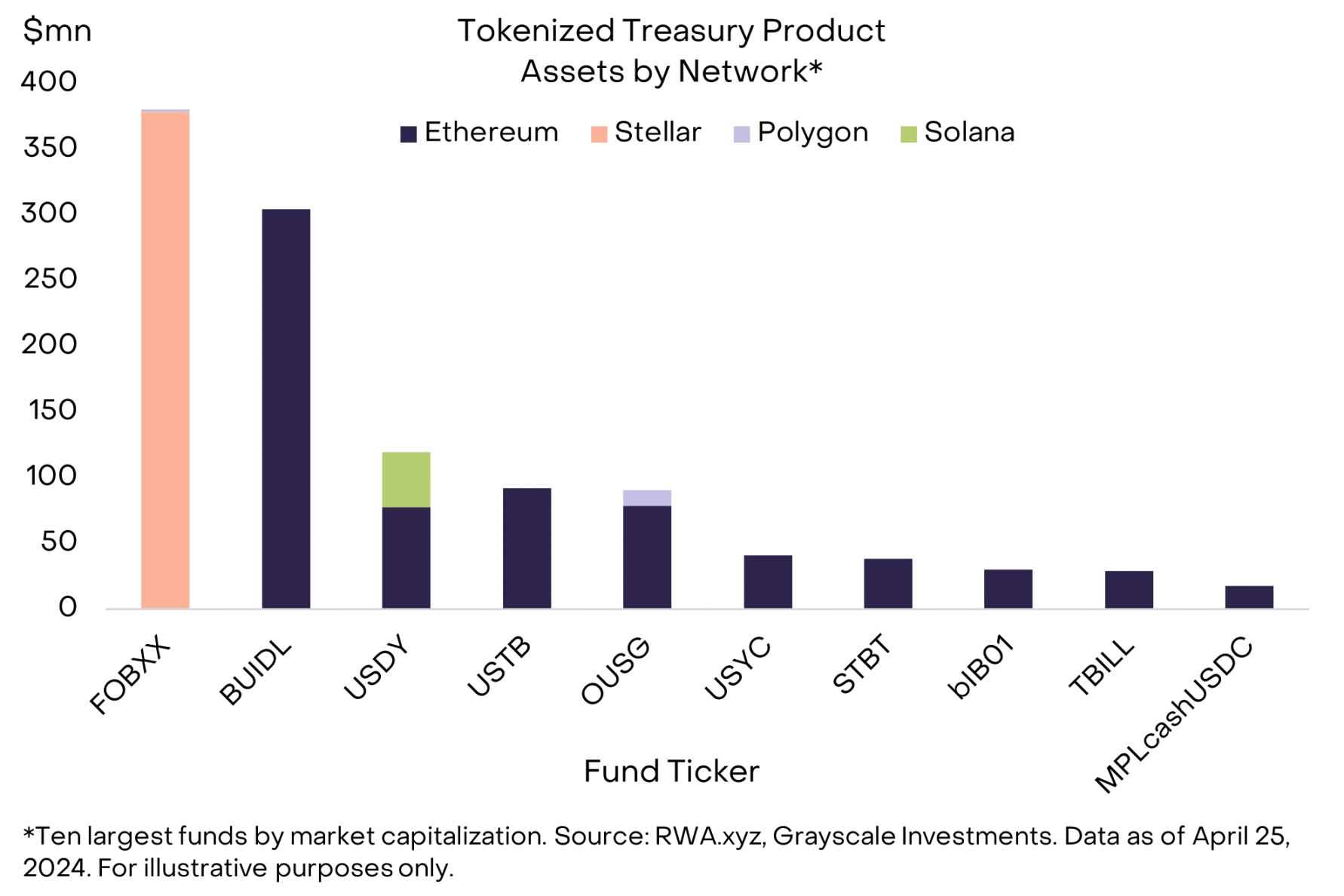

Actualmente, el tamaño de los fondos del Tesoro tokenizados en circulación, liderados por Franklin On-Chain US Government Money Fund (FOBXX) y BlackRock USD Institutional Digital Liquidity Fund (BUIDL), ha superado los $1 mil millones (Figura 3). Muchos productos existentes se han lanzado en la red Ethereum y parecen estar dirigidos a instituciones cripto-nativas, como fondos de comercio de criptomonedas y DAO (organizaciones autónomas descentralizadas).

Sin embargo, el fondo más grande, FOBXX, adoptó un enfoque diferente: se lanzó en la cadena Stellar y está disponible para inversores minoristas a través de una aplicación móvil. En total, alrededor de 60% de AUM del fondo del Tesoro tokenizado están en Ethereum, 30% en la cadena Stellar y el resto en otras cadenas de bloques.

Gráfico 3: Alrededor de 60% de productos del tesoro tokenizados están en Ethereum

Empresas individuales también han lanzado productos de crédito tokenizados. Se trata de una categoría diversa que incluye préstamos directos a una única contraparte, conjuntos de productos crediticios estructurados (por ejemplo, ABS, CLO) y préstamos a intermediarios en industrias específicas (por ejemplo, financiación inmobiliaria, mercados emergentes). Si bien estos productos pueden ser riesgosos y complejos, y actualmente están diseñados solo para inversores institucionales, su objetivo es simple: canalizar capital de los prestamistas a los prestatarios a través de la infraestructura blockchain. Según RWA.xyz, actualmente hay $612 millones en préstamos activos en esta categoría, con un rendimiento promedio de alrededor de 10% (Anexo 4).

Figura 4: Los productos crediticios tokenizados cubren diferentes grupos de prestatarios

Hay muchas otras aplicaciones potenciales para la tecnología de tokenización, pero pocas han superado la etapa experimental. Por ejemplo, la plataforma inmobiliaria tokenizada RealT ofrece a los inversores fuera de Estados Unidos una forma de fraccionar y poseer propiedades; El protocolo tiene actualmente $103 millones en valor total bloqueado. También existe la esperanza de que el capital privado tokenizado proporcione a la industria de inversión alternativa acceso a una gama más amplia de inversores, y queda por ver si estos nuevos canales de emisión contribuirán significativamente a los activos bajo gestión de la industria.

Varios valores de renta fija han sido emitidos directamente en cadena, tanto por emisores del sector público (por ejemplo, el Banco Europeo de Inversiones) como por emisores del sector privado (por ejemplo, Siemens). Si bien se han intentado antes las acciones tokenizadas, sospechamos que estos proyectos requerirán una mayor claridad regulatoria antes de que puedan avanzar más.

Si la adopción continúa, la tokenización tiene el potencial de impulsar una cantidad significativa de actividad blockchain e ingresos por tarifas, ya que el tamaño potencial del mercado es enorme: solo en EE. UU., los bonos del Tesoro de EE. UU. representan un mercado de $26 billones, y el total de préstamos nacionales al sector no financiero es $36 billones. El tamaño actual de los activos tokenizados en cadena representa una fracción insignificante de estos totales. Sin embargo, para que estos productos crezcan más allá de las instituciones cripto-nativas actuales, necesitarán conectarse de manera más efectiva con los fondos de capital existentes. Esto puede requerir establecer conexiones con cuentas bancarias o de corretaje, o proporcionar a los inversores razones suficientemente convincentes para mover sus activos en la cadena.

La revolución no sucederá en las cadenas privadas

Un error común es que la tokenización puede no beneficiar a los criptoactivos porque la actividad se producirá en cadenas de bloques privadas con permiso en lugar de cadenas de bloques públicas sin permiso como Ethereum. Si bien los bancos han experimentado con el uso de infraestructura blockchain privada (por ejemplo, JPMorgan Onyx, HSBC Orion y Goldman Sachs DAP), esto es, al menos en parte, un reflejo de la regulación actual que impide que las instituciones depositarias interactúen con cadenas públicas. Los administradores de activos que no están sujetos a estas restricciones han estado operando en cadenas públicas o en un híbrido de cadenas públicas y privadas.

De hecho, casi todas las aplicaciones tokenizadas exitosas hasta la fecha (como monedas estables, tesoros tokenizados y productos crediticios tokenizados) se han lanzado en una infraestructura pública de blockchain.

La razón es simple: los usuarios están aquí.

Esperamos que trasladar ciertos activos a la infraestructura blockchain genere ganancias de eficiencia, pero la mayor promesa de la tokenización radica en conectar sin problemas activos e inversores (o prestatarios y prestamistas) en todo el mundo y crear experiencias más ricas a través de aplicaciones interoperables.

Las cadenas de bloques públicas tienen muchas aplicaciones más allá de la tokenización, lo que las convierte en centros naturales para los activos y la actividad de los usuarios a lo largo del tiempo. Como tales, probablemente seguirán siendo el destino principal para los emisores de activos y los desarrolladores que crean aplicaciones financieras abiertas. Creemos que es poco probable que las cadenas de bloques privadas autorizadas y operadas por empresas o gobiernos nacionales proporcionen de manera creíble la plataforma global y neutral necesaria para albergar los activos tokenizados del mundo.

Transacciones, tarifas y valor agregado

Las transacciones de blockchain generalmente generan tarifas, que pueden llegar a los poseedores de tokens directamente (por ejemplo, dividendos) o indirectamente a través de una reducción en el suministro de tokens (por ejemplo, recompras). Por lo tanto, la tokenización de activos puede agregar valor a los tokens basados en blockchain si genera actividad de transacción y tarifas. Sin embargo, el mecanismo por el cual esto ocurre dependerá del tipo de protocolo y de las propiedades del token (Anexo 5).

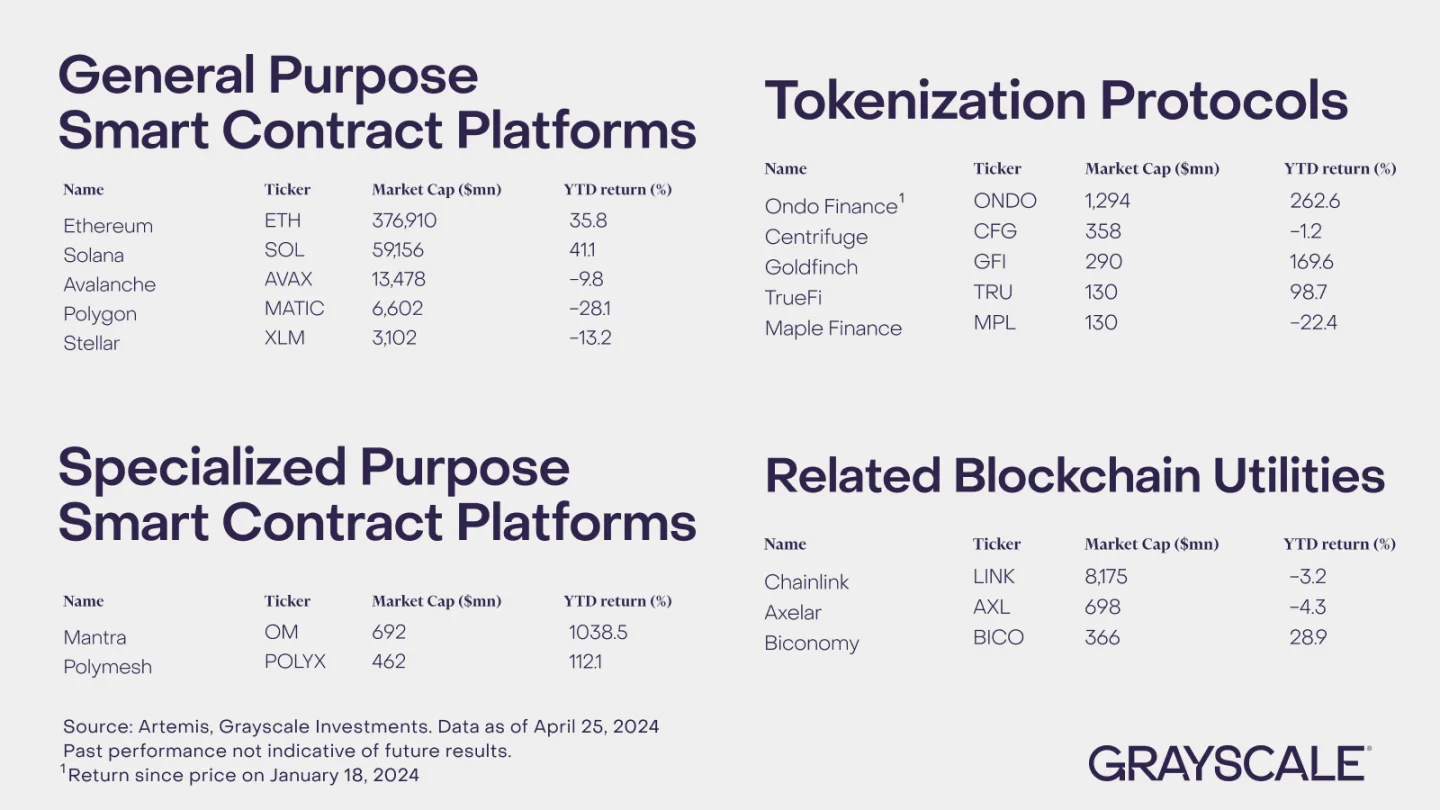

Figura 5: Los activos de toda la industria de la criptografía podrían beneficiarse de la tokenización

Algunos de los componentes de nuestro espacio criptográfico de plataforma de contrato inteligente deberían ver el impacto más inmediato. Las cadenas de bloques L1 en este segmento (y quizás eventualmente algunos componentes de sus ecosistemas L2) pueden servir como plataformas globales de propósito general para activos tokenizados. Los tokens nativos de estos protocolos se utilizan a menudo para pagar tarifas de transacción (“gas”) y pueden recibir recompensas por apostar o beneficiarse de una reducción en el suministro de tokens.

Existe una intensa competencia en el espacio criptográfico de la plataforma de contratos inteligentes, pero el ecosistema Ethereum aún domina otras cadenas de bloques en términos de usuarios, activos (valor total bloqueado) y aplicaciones descentralizadas. Además, creemos que Ethereum puede considerarse muy descentralizado y neutral para los participantes de la red, lo que puede ser una condición necesaria para cualquier plataforma global de activos tokenizados.

Por lo tanto, creemos que Ethereum está actualmente mejor posicionado entre las cadenas de bloques de contratos inteligentes para beneficiarse de la tendencia de la tokenización. Otras plataformas de contratos inteligentes que pueden beneficiarse de la tendencia de la tokenización incluyen Avalanche (una plataforma utilizada por instituciones financieras para varios proyectos de prueba de concepto), Polygon y Stellar, así como cadenas de bloques L1 diseñadas para la tokenización, como Mantra y Polymesh.

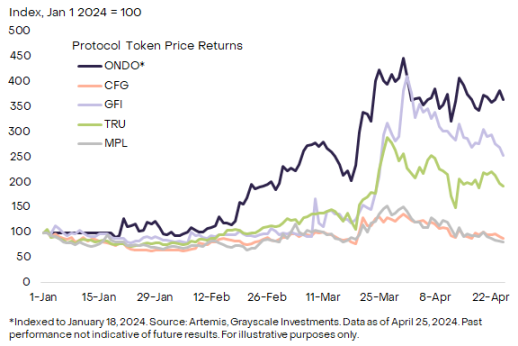

El siguiente grupo de beneficiarios incluye los propios protocolos tokenizados, que proporcionan plataformas para incorporar activos tradicionales a aplicaciones de software en cadena (Anexo 6). Muchos de estos proveedores no tienen tokens de gobernanza (por ejemplo, Securitize, Superstate), pero algunos sí los tienen.

Por ejemplo, Ondo Finance, que emite productos de tesorería tokenizados, y Centrifuge, una plataforma de productos de crédito tokenizados y parte del criptoespacio financiero, son ejemplos. Antes de considerar estos tokens, los inversores deben considerar la naturaleza de los derechos de gobernanza que confieren y si confieren derechos sobre algún ingreso del protocolo.

Gráfico 6: Rendimientos en lo que va del año para protocolos tokenizados seleccionados

Finalmente, el aumento de la actividad de blockchain debido a la tokenización puede respaldar muchos otros componentes del ecosistema criptográfico. Por ejemplo, Chainlink espera que su Protocolo de interoperabilidad entre cadenas (CCIP) proporcione una infraestructura central para enviar datos a través de blockchains (tanto privadas como públicas). De manera similar, el protocolo Biconomy proporciona ciertos procesos técnicos que pueden ayudar a las instituciones financieras tradicionales a interactuar con la tecnología blockchain (por ejemplo, un servicio de pago que permite a los usuarios pagar la gasolina utilizando tokens distintos del token nativo de blockchain).

Tanto Chainlink como Biconomy son parte de nuestro espacio criptográfico de Utilidades y Servicios.

Visión de tokenización

En resumen, muchos casos de uso del comercio digital se están alejando de plataformas cerradas alojadas por intermediarios centralizados hacia plataformas abiertas y descentralizadas basadas en infraestructura pública de blockchain, y la tokenización es solo una de las muchas tendencias de adopción de blockchain.

Pero dado el tamaño y el alcance de los mercados de capital globales, podría ser una tendencia importante, y si las cadenas públicas pueden reunir a prestatarios y prestamistas (o emisores de activos e inversores) y desintermediar las fintech existentes, entonces una mayor actividad de la red debería aportar valor a la cadena pública. fichas.

Este artículo proviene de Internet: Informe en escala de grises: cadena pública y revolución de la tokenización, ¿quién es el mayor beneficiario de RWA?

Autor original: CoinGecko Traducción original: 1912212.eth, Foresight News Tras un sólido desempeño en el cuarto trimestre de 2023, la capitalización total del mercado de criptomonedas continuó aumentando en 64,5% en el primer trimestre de 2024, alcanzando un máximo de $2,9 billones. el 13 de marzo. En términos absolutos, el crecimiento de este trimestre (+$1,1 billones) fue casi el doble que el del trimestre anterior (+$0,61 billones), en gran parte debido a la aprobación de un ETF de Bitcoin al contado en EE. UU. a principios de enero. , lo que llevó a BTC a un máximo histórico en marzo. Aspectos destacados clave Bitcoin creció +68,8% en el primer trimestre de 2024, alcanzando un máximo histórico de $73.098; Al 2 de abril, los activos bajo gestión (AUM) en poder de los ETF de Bitcoin al contado de EE. UU. superaron los $55,1 mil millones; La reinversión de Ethereum en EigenLayer alcanzó los 4,3 millones de ETH, un aumento trimestral de 36%;…