Informe mensual macro de WealthBee: alta inflación en Estados Unidos, crecientes expectativas de subidas de tipos de interés, operación en Asia

Introducción: Este mes, la inflación estadounidense se intensificó, pero el PIB no cumplió con las expectativas, lo que generó preocupaciones en el mercado sobre la estanflación de la economía estadounidense; Ante tales preocupaciones, junto con el impacto de los conflictos geopolíticos, el mercado de capitales ha experimentado una corrección este mes. Las acciones estadounidenses y japonesas han experimentado una corrección significativa, mientras que la situación en Europa es relativamente buena, lo que indica que los inversores globales no están preocupados por los llamados riesgos económicos sistémicos globales; Aunque el mercado de criptomonedas ha experimentado fluctuaciones y el evento del cisne negro hizo que Bitcoin cayera por debajo de $60,000, el mercado de criptomonedas marcó el comienzo de un momento histórico el 29 de abril: se aprobó el ETF de criptoactivos de Hong Kong, lo que indica que los fondos incrementales aún continúan. entrar y las perspectivas del mercado son positivas.

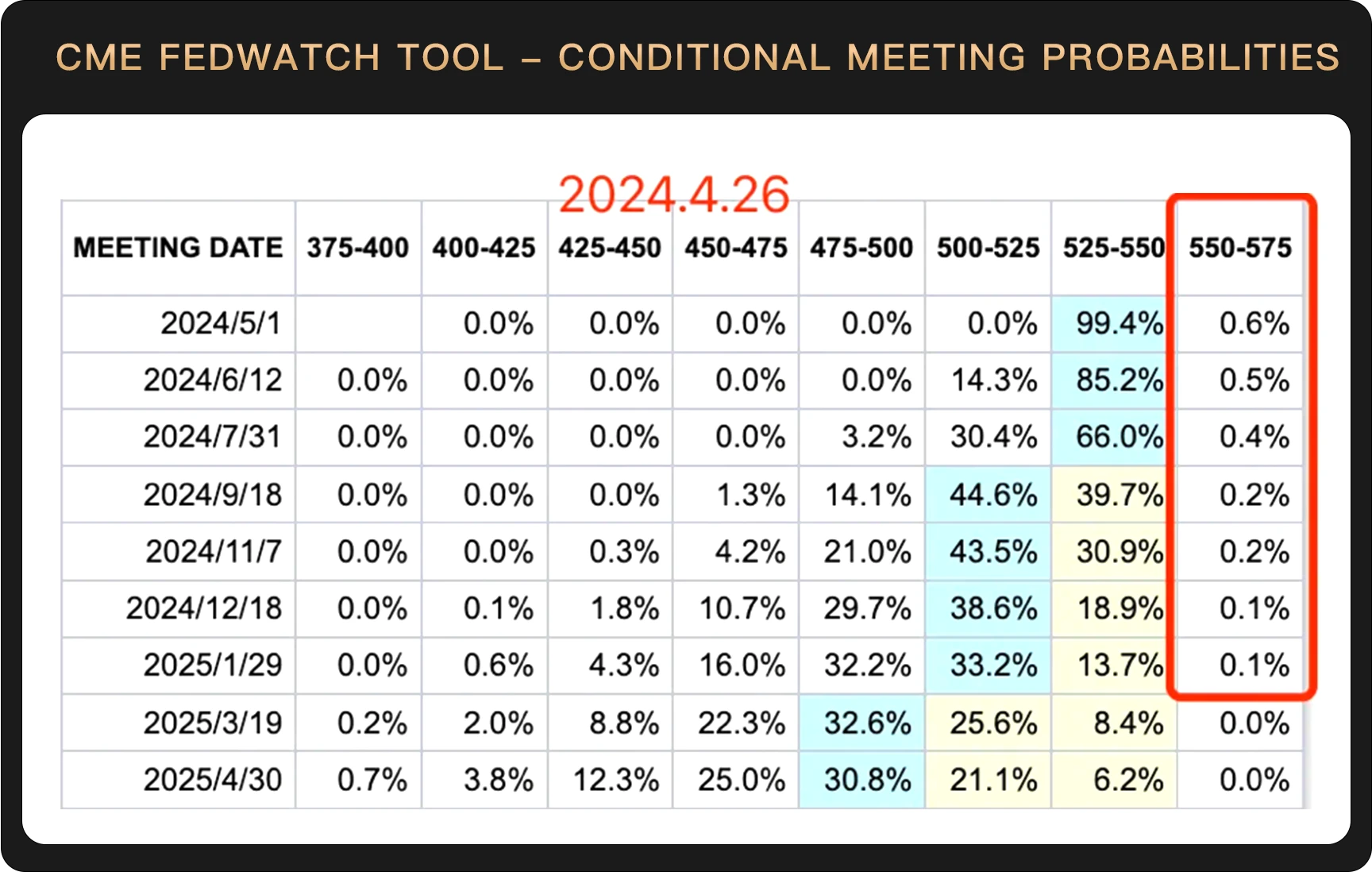

At the beginning of the year, driven by the Feds expectations of rate cuts and the continued decline in the consumer price index (CPI), the market put inflation concerns aside, but since then inflation data has continued to rise and expectations for rate cuts have repeatedly declined. CME FEDWATCH TOOL shows that the market still maintains the expectation of no rate cut in May, and even very few people expect further rate hikes.

A juzgar por los datos actuales, Estados Unidos parece haber entrado en un estado de estanflación: inflación alta pero crecimiento económico bajo. El PIB de EE. UU. creció sólo 1,61 TP5T interanual en el primer trimestre, lo que fue muy inferior a lo esperado; mientras que el índice de precios PCE subyacente creció 3,7% en el primer trimestre, más de lo esperado, después de excluir la energía y los alimentos. En otras palabras, incluso si se excluye el impacto del reciente aumento de los precios internacionales de las materias primas, la inflación estadounidense sigue siendo muy grave.

At the beginning of this year, the US economy showed a situation of high growth and low inflation, and the economic narrative of Goldilocks became the mainstream narrative that global investors bet on. In just a few months, the situation has changed from all good to stagflation crisis, and the focus of the United States in the future will be on how to deal with the problem of inflation. At present, a very small number of people in the market have even begun to bet that interest rates will continue to rise, but WealthAbeja believes that the possibility of further interest rate hikes is not high, and it will only delay the time of interest rate cuts and reduce the number and basis points of interest rate cuts. The current inflation in the United States is affected by multiple factors such as upstream raw material prices, employment and demand. With the influence of factors such as the subsequent rationalization of commodity prices, the rebalancing of the labor market, and the continuation of the downward trend in used car prices, the core inflation in the United States will decline.

Actualmente, la situación económica en Estados Unidos es exactamente la que la Reserva Federal quiere ver. Hay muchas maneras de desatar la espiral de inflación salarial y no es necesario optar por seguir subiendo las tasas de interés, lo que tiene un mayor impacto en la economía. Este mes, el yen japonés y las acciones japonesas se han desplomado bruscamente. En este caso, los inversores internacionales venderán yenes y recomprarán dólares, lo que puede hacer sospechar que Estados Unidos está detrás de la operación, lo que también es muy útil para hacer converger la liquidez del dólar estadounidense.

La postura moderada general de los funcionarios de la Reserva Federal no ha emitido ninguna señal clara de nuevas subidas de tipos, lo que puede indicar que Estados Unidos tiene ciertas herramientas políticas para hacer frente al problema de la inflación. En resumen, la economía estadounidense se enfrenta efectivamente al problema de la presión inflacionaria en esta etapa, lo que ha causado algunas preocupaciones en el mercado, pero los inversores no necesitan entrar demasiado en pánico por el problema de la inflación.

Además, este mes hay muchos conflictos geopolíticos, lo que también es un factor que provoca que se interrumpa el mercado de capitales. Desde el punto de vista actual, Irán e Israel han mantenido una relativa moderación y no hay señales de una mayor escalada del conflicto. Además, en la sociedad moderna, la posibilidad de una guerra o un conflicto a gran escala bajo la disuasión nuclear de una gran potencia es extremadamente pequeña, por lo que el impacto de las cuestiones geopolíticas en el mercado financiero suele ser repentino pero de corta duración. Incluso si Rusia hubiera entrado en guerra con Ucrania y la OTAN, el mercado de valores del país casi ha recuperado todas las pérdidas desde la guerra. Por lo tanto, el impacto de la guerra este mes es sólo una variable repentina.

Después de que el mercado de valores estadounidense saliera de un mercado alcista de cinco meses, finalmente se produjo un ajuste a gran escala: el índice Nasdaq alcanzó su línea más baja de 120 días y Nvidia (NVDA) cayó -10% el 19 de abril.

La tendencia actual del mercado de valores estadounidense refleja más bien el cambio en las expectativas de recortes de tipos de interés, y los conflictos geopolíticos son una razón secundaria. La valoración de las acciones tecnológicas está directamente relacionada con la liquidez, y el aplazamiento de la expectativa de recortes de las tasas de interés comprimirá directamente el espacio de valoración de las acciones tecnológicas. Este mes, UBS rebajó la calificación de los seis principales valores tecnológicos estadounidenses (Apple AAPL, Amazon AMZN, Alphabet, Meta, Microsoft MSFT, Nvidia NVDA) de sobreponderada a neutral, alegando que el impulso de ganancias que antes disfrutaba el sector se enfrenta a una se está enfriando y el impulso ascendente está desapareciendo. Sin embargo, los estrategas de UBS también dijeron que la rebaja era un reconocimiento de las difíciles comparaciones y limitaciones cíclicas que enfrentan estas acciones, más que predicciones basadas en la expansión de la valoración o dudas sobre la inteligencia artificial.

The reason given by UBS is actually reasonable. After all, under the influence of AI expectations, the valuations of the giants have already reflected future profit expectations in advance. If the giants experience another surge in the future, it can only be that the development of AI has once again exceeded market expectations.

Además de Estados Unidos, el mercado de valores japonés también ha experimentado una corrección importante este mes. La situación en Japón se debe principalmente a la reciente y loca depreciación del yen, que ha provocado que los inversores vendan activos japoneses. Además, el yen y el dólar estadounidense tienen una fuerte sinergia, y el retraso en las expectativas de recorte de tipos de interés de la Reserva Federal es también una de las razones importantes de la reciente volatilidad del yen.

El desempeño insatisfactorio de los mercados bursátiles de Estados Unidos y Japón ha hecho que algunas personas se preocupen de que el problema de la inflación en Estados Unidos pueda conducir a una crisis financiera global. WealthBee cree que es demasiado pronto para sacar tal conclusión, porque, excepto Estados Unidos y Japón, los mercados bursátiles de otros países no han experimentado una corrección significativa: el CAC 40 francés y el DAX alemán no han experimentado una corrección pronunciada y todavía están fuerte; El Mumbai Sensex 30 de la India también ha fluctuado por encima de los 70.000 puntos. Lo más probable es que la corrección del mercado de valores estadounidense esta vez sea simplemente una reacción repentina del mercado a los cambios en las expectativas y a los acontecimientos del cisne negro, y no existe ningún riesgo sistémico evidente.

La tendencia del mercado criptográfico este mes no es satisfactoria. El precio más bajo de BTC ha caído por debajo de $60,000 y el precio más bajo de ETH ha caído por debajo de $2,800. Desde que el precio de Bitcoin alcanzó un nuevo máximo a mediados de marzo, ha entrado en un período de ajuste, que hasta ahora ha durado un mes y medio. Durante este período, los acontecimientos del cisne negro, como los conflictos geopolíticos y los datos económicos de EE. UU. que no cumplieron con las expectativas, también empeoraron el mercado de las criptomonedas, que no estaba de moda. El aumento de mediados de abril se debió al conflicto geopolítico en Oriente Medio.

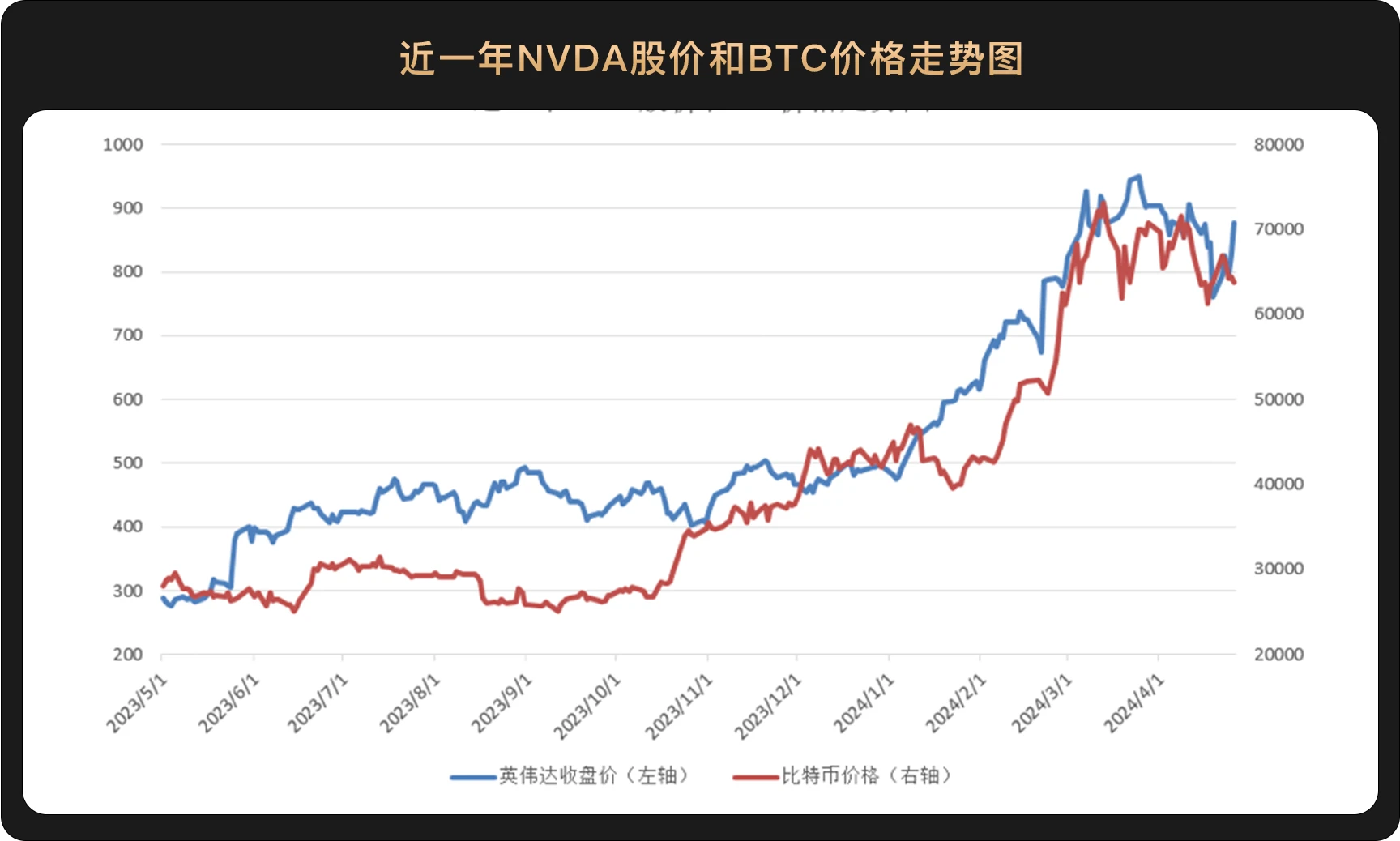

En la actualidad, el mercado de las criptomonedas ha entrado en un estado de fuerte correlación con la tendencia de los activos tradicionales: el precio de Bitcoin y el precio de las acciones de Nvidia (NVDA) han mostrado una correlación sorprendente durante el año pasado. Esta fuerte correlación es muy intrigante y actualmente no existe una explicación reconocida.

Si el consenso del mercado considera realmente a Bitcoin como oro electrónico, entonces, en teoría, la tendencia debería estar relacionada con el oro, y la tendencia correspondiente a los conflictos geopolíticos debería ser un aumento en lugar de una caída. De la tendencia del precio del oro se puede ver que el oro alcanzó un nivel récord en los días del conflicto entre Irán e Israel, lo que demuestra plenamente el atributo de refugio seguro del oro.

Esta situación puede ilustrar un punto: la tendencia actual de Bitcoin de hecho ha estado ligada al ETF estadounidense. A lo largo de abril, los ETF mostraron una tendencia de salida neta.

Esta tendencia a estar atado a los activos de un país no es particularmente razonable. El atributo descentralizado más notable de Bitcoin se ha convertido en una herramienta de almacenamiento de valor en la que todos están de acuerdo. Nadie tiene derecho a emitir o destruir Bitcoin. Este atributo, distinto de la moneda de curso legal, se ha convertido en un soplo de aire fresco en la era de la moneda de crédito. Sin embargo, en la actualidad, los ETF de un solo país ya tienen el poder de fijación de precios de Bitcoin. Aunque no pueden crear ni destruir Bitcoin, esto es en realidad una cierta desviación del atributo descentralizado.

Esta tendencia a estar atado a los activos de un país no es particularmente razonable. El atributo descentralizado más notable de Bitcoin se ha convertido en una herramienta de almacenamiento de valor en la que todos están de acuerdo. Nadie tiene derecho a emitir o destruir Bitcoin. Este atributo, distinto de la moneda de curso legal, se ha convertido en un soplo de aire fresco en la era de la moneda de crédito. Sin embargo, en la actualidad, los ETF de un solo país ya tienen el poder de fijación de precios de Bitcoin. Aunque no pueden crear ni destruir Bitcoin, esto es en realidad una cierta desviación del atributo descentralizado.

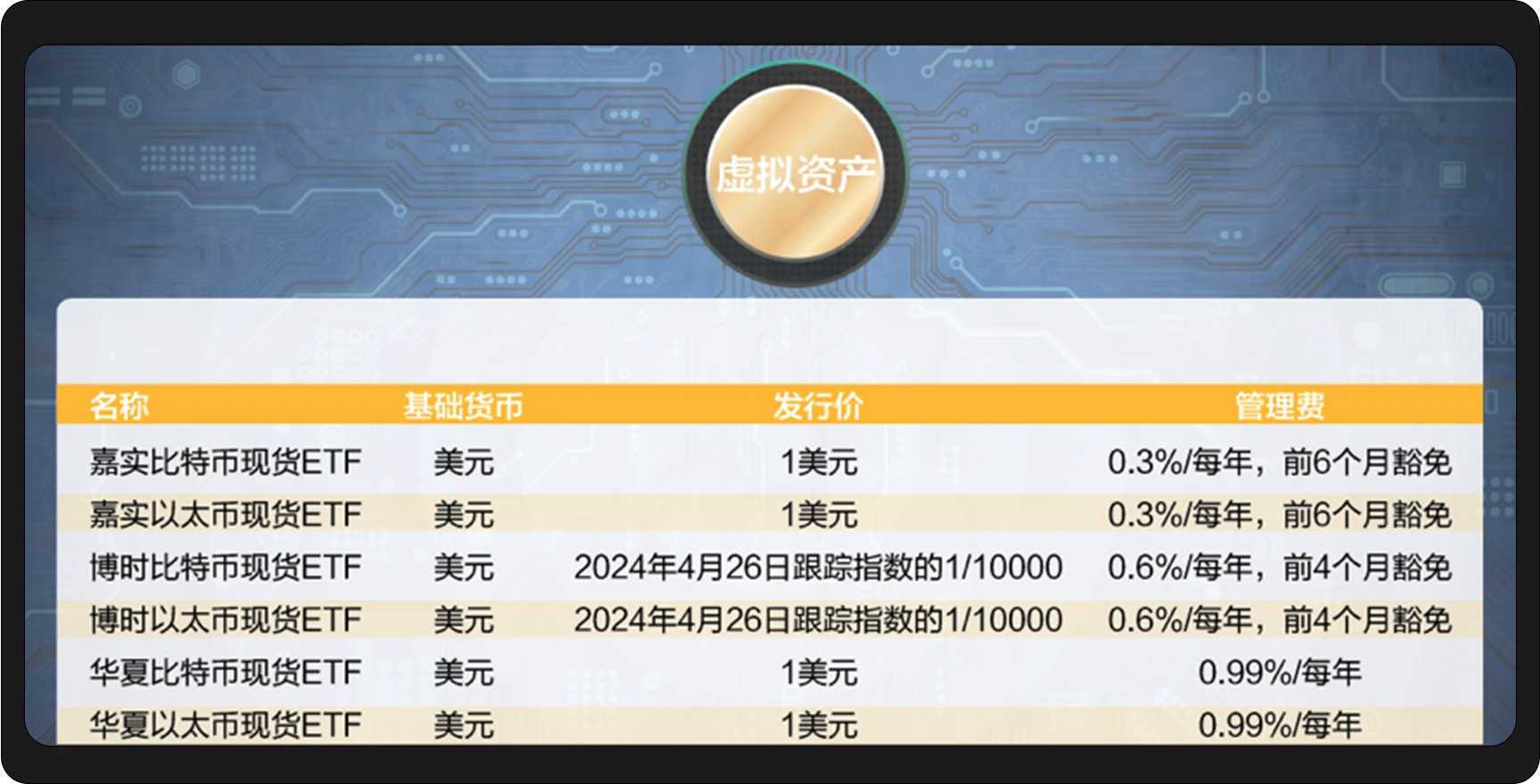

Afortunadamente, después de Estados Unidos, Hong Kong también aprobó oficialmente 6 ETF al contado de activos virtuales el 29 de abril, incluidos 3 ETF de Bitcoin y 3 ETF de Ethereum. Estos productos ETF difieren en la estructura de tarifas del producto, la eficiencia de las transacciones y la estrategia de emisión, lo que brinda a los inversores diversas opciones y están por delante de los Estados Unidos en términos de categoría. Estados Unidos aún no ha aprobado los ETF al contado de Ethereum. Las instituciones predicen que con el creciente interés del mercado en estos ETF innovadores, estos seis ETF aportarán $1 mil millones en fondos incrementales al mercado criptográfico.

Las últimas noticias también muestran que Australia lanzará un ETF de Bitcoin a finales de este año.

Esta cotización de ETF multipunto es algo similar a las primeras granjas mineras y máquinas mineras distribuidas por todo el mundo, que pueden mantener plenamente la naturaleza descentralizada de Bitcoin en el mercado secundario: ninguna institución o país tiene derecho a fijar el precio de Bitcoin por sí solo.

Por lo tanto, a medida que más y más instituciones en más países o regiones incluyan ETF al contado de Bitcoin, las tenencias de ballenas se dispersarán cada vez más. En ese momento, en el mercado secundario, el poder de fijación de precios de Bitcoin también mostrará características descentralizadas y puede volver a la esencia del valor del oro electrónico.

Conclusión: En abril, las declaraciones duras de la Reserva Federal y los conflictos geopolíticos en Medio Oriente trajeron volatilidad al mercado de capitales, pero la estabilidad estratégica entre las potencias nucleares proporcionó un cierto grado de protección al mercado. En términos de estrategia de supresión de la inflación, la Reserva Federal está respondiendo activamente a los riesgos financieros potenciales. Aunque los mercados bursátiles de Estados Unidos y Japón han experimentado una corrección, el mercado de capitales mundial aún no ha mostrado signos de una crisis financiera generalizada.

En este momento crítico, las iniciativas de innovación financiera en el mercado asiático, especialmente en Hong Kong, China, son particularmente importantes. La aprobación y próxima cotización del ETF de Bitcoin de Hong Kong no sólo marca un importante paso adelante para el mercado financiero asiático en el campo de las criptomonedas, sino que también puede convertirse en un nuevo punto de detonación para el mercado de capitales global. Este progreso no sólo proporciona a los inversores nuevas opciones de asignación de activos, sino que también puede impulsar el mercado de las criptomonedas hacia una dirección más madura y estandarizada, presagiando el nacimiento de nuevas oportunidades de inversión y tendencias del mercado, y también promoviendo la descentralización del poder de fijación de precios de Bitcoin en la secundaria. mercado.

Declaración de derechos de autor: si necesita reimprimir, agregue nuestro asistente en WeChat (ID de WeChat: hir 3 po) para comunicarse. Nos reservamos el derecho de exigir responsabilidad legal por cualquier reimpresión o plagio no autorizado.

Descargo de responsabilidad: el mercado es riesgoso y la inversión debe ser cautelosa. Cumpla estrictamente con las leyes y regulaciones locales al considerar cualquier opinión, punto de vista o conclusión en este artículo. El contenido anterior no constituye ningún consejo de inversión.

Este artículo proviene de Internet: Informe mensual macro de WealthBee: alta inflación en los Estados Unidos, crecientes expectativas de aumentos de las tasas de interés, Asia abre la era del ETF de Bitcoin de Hong Kong

Originales | Odaily Planet Autor diario | Editor Aser | Qin Xiaofeng La semana pasada, el mercado criptográfico en general estuvo relativamente lento, pero todavía había muchos proyectos populares en el sector GameFi que lanzaron grandes movimientos. Quizás a medida que el mercado se recupere, la rotación de altcoins llegará al sector GameFi. Por lo tanto, Odaily Planet Daily resumió y clasificó los proyectos de juegos blockchain que han sido populares recientemente o que tienen actividades populares. Desempeño del mercado secundario del sector de juegos blockchain Según datos de Coingecko, el sector de juegos (GameFi) cayó 9.8% la semana pasada; el valor de mercado total actual es $ 19,853,737,045, ocupando el puesto 22 en el ranking del sector, un lugar menos que el ranking del sector de valor de mercado total la semana pasada. La semana pasada, la cantidad de tokens...