Consenso en las grietas: Tether y el nuevo orden financiero global

Autor original: YettaS (X: @YettaSing )

Introducción: El dinero es el negocio más sexy, pero siempre está acompañado por el juego entre nuevos y viejos poderes.

Cómo encontrar el punto de ruptura (utilidad) de la escena, cómo profundizar su liquidez (liquidez) y cómo hacer que ambos entren en un volante positivo, todo esto requiere encontrar el propio camino de desarrollo después de comprender la estructura de poder.

Cada paso es como caminar sobre hielo fino, el ganador es el rey y el perdedor es el bandido.

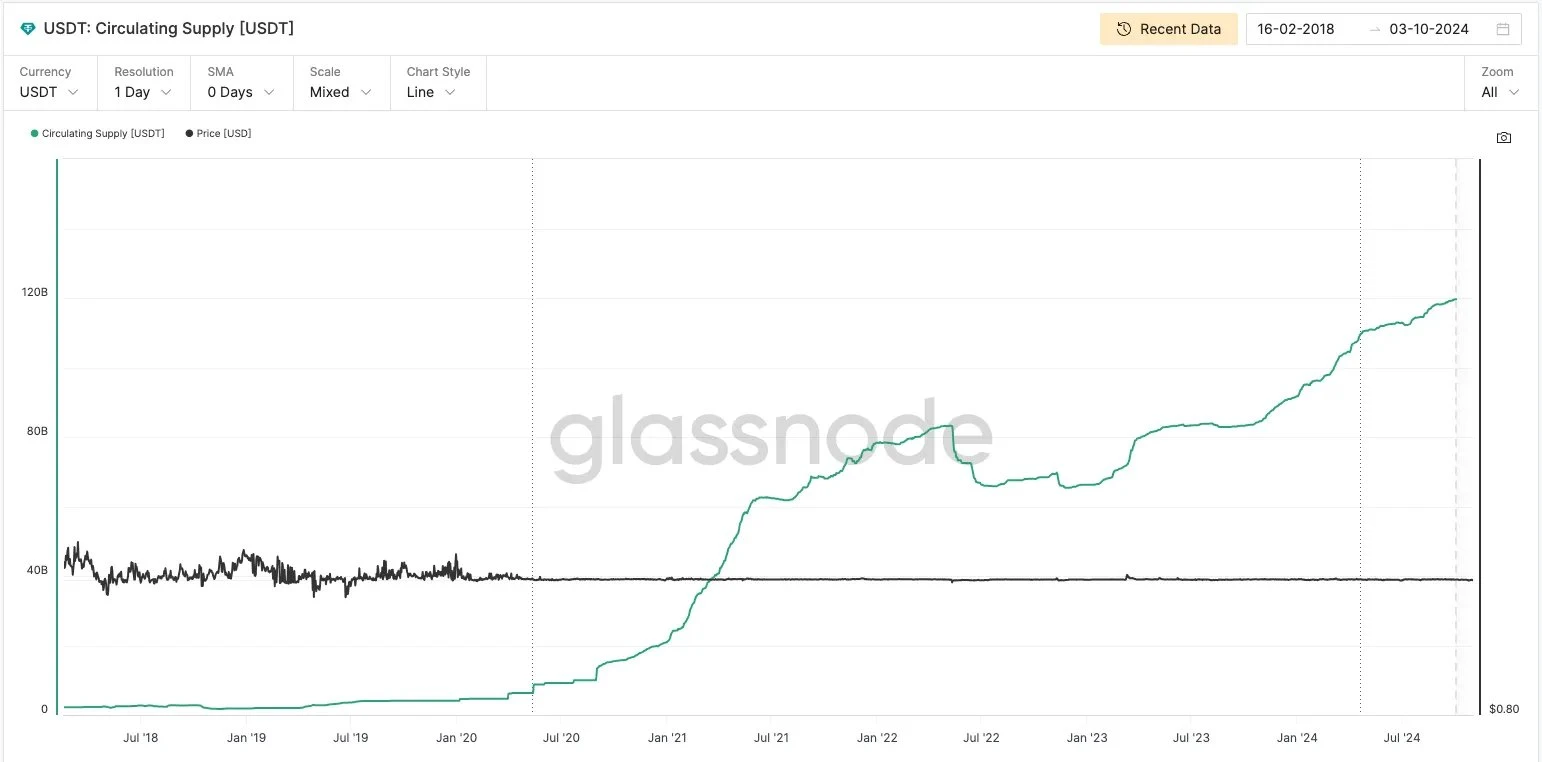

USDT se ha convertido en la herramienta de liquidez más importante en el mercado offshore con su amplia circulación y el enorme tamaño de sus activos en todo el mundo, pero nunca hemos dejado de hacernos preguntas sobre Tether: ¿Por qué Tether es el banco central de facto de nuestra industria? ¿Por qué la actitud de los reguladores estadounidenses es tan conflictiva, ni la suprimen por completo ni la apoyan claramente? ¿Qué significa su existencia para el mercado financiero estadounidense? En este tira y afloja, ¿dónde está su punto de ruptura? Este artículo le ayudará a pensar en la importancia de las monedas estables desde una perspectiva más macro, que es la premisa para los avances en este campo.

¿Qué tipo de buen negocio es Tether?

Los últimos datos del tercer trimestre de Tether muestran su sólida rentabilidad. En el tercer trimestre, sus activos totales alcanzaron $125 mil millones , de los cuales aproximadamente eran bonos estadounidenses $102bn El beneficio neto del tercer trimestre fue $2bn , y el beneficio acumulado anual fue $7.7 mil millones En comparación, las ganancias del tercer trimestre de BlackRock fueron $1.600 millones , Visas fue $4.900 millones , y el personal de Tethers era menos del uno por ciento del de ellos, pero su eficiencia laboral era más de 100 veces mayor que la de ellos.

Fuente: empresas primitivas

In fact, Tether did not have a very explosive start. It started from a small demand. At that time, all exchanges were trading BTC pairs, and the prices on both sides were floating, which made settlement very inconvenient. Bitfinex discovered this problem and launched USDT as the unit of account (UoA). This was the first scenario it found. In 2019, Sun Ge discovered the demand for stablecoins across exchanges. ETH to U was expensive and slow, while Tron was cheap and fast. Sun Ge inmediatamente comenzó a subsidiar el mercado a gran escala. , gastando cientos de millones de yuanes (por supuesto, de los ingresos del nodo Tron) para subsidiar los depósitos y retiros de intercambio TRC 20-USDT. En ese momento, los depósitos y retiros básicamente podían disfrutar de 16%-30% de ingresos. Como medio de intercambio (MoE) para transferencias entre intercambios, este fue el segundo escenario que encontró. Todos conocen la historia posterior. USDT fue ampliamente adoptado por el mundo fuera de la cadena, como una reserva de valor (SoV) en países con hiperinflación, como un medio de intercambio (MoE) en varias áreas grises, y convertirse en un dólar sombra fue su tercer escenario. Después de tres evoluciones, Tether ha crecido junto con el valor de mercado y la liquidez de USDT.

Respecto a cómo crear una stablecoin, El artículo de Dovey Tiene instrucciones muy detalladas, eres bienvenido a aprender.

Fuente: Glassnode

Actualmente, más de 80% de activos de Tether están invertidos en bonos estadounidenses, lo que hace que Tether casi tenga las características de un fondo de mercado monetario del gobierno de EE. UU., es decir, alta seguridad de activos y suficiente liquidez. Como SoV, es más seguro que los depósitos. Los depósitos tienen riesgos de activos bancarios. El impacto de la quiebra de SVB en USDC es un ejemplo, mientras que los bonos gubernamentales son el producto financiero de menor riesgo.

Al mismo tiempo, también es mejor que los fondos monetarios, porque los fondos monetarios no tienen la función de liquidación de divisas, son solo productos para la venta y no pueden convertirse en circulación monetaria en sí mismos. Esta es también la razón por la que Tether puede ser tan eficiente. USDT como MoE es muy superior a los canales de liquidación o pago transfronterizos existentes en la reducción de la fricción de la circulación de divisas. Como dólar sombra nominal y UoA con el consenso más fuerte, varios canales y plataformas de intercambio se han convertido en trabajadores de Tether para ayudar a difundir su red al mundo.

Este es el encanto del negocio de las divisas. Tether combina pagos, liquidaciones y La gestión del tesoro se convertirá en la Reserva Federal de facto de nuestra industria, algo que antes era inimaginable. cripto. Su efecto de red se expande a medida que se expande la liquidez. Esto no se puede subvertir distribuyendo 5% del rendimiento a los usuarios y utilizando ataques de vampiros de tokens.

En este punto, podemos entender por qué Paypal quiere emitir monedas estables, ya que a medida que su negocio se expande, ha logrado la precipitación de fondos y la liquidación de pagos, y las monedas estables son el mejor vehículo para todo esto. Desde otra perspectiva, ¿los bancos y los fondos monetarios estadounidenses estarían celosos de este negocio?

De grande e irrompible a profundo e irrompible

En realidad, para Estados Unidos es muy sencillo deshacerse de Tether, porque la custodia de la deuda estadounidense está muy centralizada, y Tether ha sido investigado por el Departamento de Justicia desde 2021, y fue transferido a Darmian William, el popular fiscal del Distrito Sur de Nueva York, a finales de 2022 (básicamente todos los casos de delitos criptográficos de alto nivel están en sus manos, incluido el caso SBF). Así que no es que puedan, sino que no quieren. Entonces, ¿cuál es la razón para no querer?

En primer lugar, está el riesgo de liquidez del mercado de bonos del Tesoro de Estados Unidos. El 80% de los activos de Tether son bonos del Tesoro de Estados Unidos. Si los reguladores toman medidas restrictivas extremas contra él, provocando que Tether venda bonos del Tesoro de Estados Unidos a gran escala, esto podría provocar turbulencias o incluso un colapso en el mercado de bonos del Tesoro de Estados Unidos. Esto es demasiado grande para quebrar.

Más importante aún, el USDT se está expandiendo globalmente como un dólar en la sombra. En áreas de inflación severa, el USDT es visto como un medio para almacenar valor; en áreas de sanciones financieras y controles de capital, el USDT se convierte en una moneda circulante para transacciones clandestinas; se lo puede ver en organizaciones terroristas, drogas, fraude y lavado de dinero. Cuando el USDT se use en más países, más canales y más escenarios, su antifragilidad mejorará enormemente. Esto es profundo pero no está cayendo.

La Reserva Federal debe estar contenta de ver esto. En la superficie, la Reserva Federal tiene la doble misión de mantener la estabilidad de precios y lograr el pleno empleo, pero en un nivel más profundo, su misión es fortalecer la hegemonía del dólar estadounidense y controlar los flujos de capital globales. Es la circulación generalizada de USDT y USDC lo que ha ayudado al dólar estadounidense a expandir la liquidez en el exterior. USDC es una herramienta regulada de entrada y salida del dólar estadounidense, mientras que USDT ha penetrado el dólar estadounidense en el mundo a través de sus amplios canales. El sistema bancario clandestino y los servicios de remesas clandestinas de USDT están facilitando la circulación de dólares estadounidenses y los pagos transfronterizos, lo que ayuda a Estados Unidos a seguir desempeñando un papel de liderazgo en el orden financiero global y ha profundizado aún más la hegemonía del dólar estadounidense.

¿De dónde viene la resistencia de Tether?

Aunque Tether ha ayudado a Estados Unidos a mantener su hegemonía financiera de muchas maneras, su juego con los reguladores estadounidenses todavía existe. Hayes dijo una vez que el sistema bancario estadounidense puede cerrar Tether de la noche a la mañana, incluso si hace todo según las reglas.

En primer lugar, no puede respaldar la política monetaria de la Reserva Federal. Como moneda estable con reserva total, Tether no ajustará la liquidez a la política monetaria de la Reserva Federal y no puede participar en la flexibilización cuantitativa o el ajuste monetario de la Reserva Federal como los bancos comerciales. Si bien esta independencia mejora su crédito, también dificulta que la Reserva Federal logre sus objetivos de política monetaria a través de ella.

En segundo lugar, el Ministerio de Finanzas debería tener cuidado de no causar turbulencias en el mercado de bonos de Estados Unidos. Si Tether colapsa debido a un evento inesperado, tendrá que vender una gran cantidad de bonos estadounidenses, lo que ejercerá una enorme presión sobre el mercado de bonos de Estados Unidos. Este tema fue ampliamente discutido en el Comité Asesor de Préstamos del Tesoro el 29 de octubre. ¿Es posible tokenizar directamente los bonos estadounidenses a través de algunos métodos para reducir el impacto del USDT en el mercado de bonos estadounidense?

Por último, pero no por ello menos importante, Tether está reduciendo el espacio vital de los bancos y los fondos monetarios. La alta liquidez y los altos rendimientos de las monedas estables han atraído a cada vez más usuarios, y la capacidad de absorción de depósitos de los bancos y el atractivo de los fondos monetarios se han visto muy cuestionados. Al mismo tiempo, el negocio de Tether es demasiado rentable, así que ¿por qué los bancos y los fondos monetarios no pueden hacerlo? La Ley de monedas estables de pago Lummis-Gillibrand se propuso en abril de este año. , lo que alienta a más bancos e instituciones fiduciarias a participar en el mercado de monedas estables, lo que es una prueba contundente.

El desarrollo de Tether es en realidad una magnífica historia de lucha. El arbitraje regulatorio que conlleva el pecado original le ha dado enormes oportunidades y espacio de desarrollo. Ahora finalmente hay algunas fuerzas que pueden comenzar a competir con las viejas fuerzas. Nadie puede decir hasta dónde puede llegar, pero cualquier innovación revolucionaria es una redistribución de la estructura de poder e intereses del pasado.

La posibilidad de un sistema monetario supranacional

Para superar el sistema del dólar estadounidense, el futuro de Tether no es solo mantener el papel de pago y liquidez global, sino también pensar más profundamente en cómo construir un sistema monetario verdaderamente supersoberano. Creo que la clave está en la vinculación con BTC. En 2023, Tether tomó la iniciativa al dar este paso. y asignó 15% de sus ganancias a Bitcoin. Esto no es solo un intento de diversificar sus reservas de activos, sino también un hecho que convierte a BTC en una parte importante del apoyo a su ecosistema de monedas estables.

En el futuro, a medida que la red de pagos Tethers se expanda y BTC se profundice como moneda supranacional en el mercado global, podríamos ser testigos de un nuevo orden financiero.

Una revolución suele empezar desde los márgenes, brotando de las grietas de creencias decadentes de los tiempos antiguos. El culto a Roma convirtió el predominio de la civilización romana en una profecía autocumplida.

El nacimiento de nuevos dioses puede ser aleatorio, pero el ocaso de los dioses antiguos es inevitable.

Este artículo proviene de Internet: Consenso en las grietas: Tether y el nuevo orden financiero global

Relacionado: Texto completo de Fortune: CZ fue liberado hoy temprano, ¿cuál será su próxima parada?

Artículo original | Fortune Compilado por Odaily Planet Daily (@OdailyChine) Traductor| Azuma (@azuma_eth) Este viernes, CZ saldrá a las calles de Long Beach, California, como agente libre por primera vez en meses. CZ ha estado bajo custodia federal desde abril, después de aceptar regresar a los EE. UU. desde Dubai para cumplir una sentencia de cinco meses por no implementar controles adecuados contra el lavado de dinero en la plataforma de intercambio de criptomonedas Binance que fundó. Durante ese tiempo, CZ pasó aproximadamente dos meses en una prisión de mínima seguridad en el desierto de California antes de ser transferido a una casa de transición en Long Beach, donde se le permitieron salidas supervisadas e incluso ir al cine, según un funcionario de la prisión. Ahora, cuando CZ regrese a la sociedad, tendrá más opciones, con…