Informe de octubre de EMC Labs: aumento mensual de 10.89%, BTC puede alcanzar un nuevo máximo después del caos de las elecciones estadounidenses

La información, opiniones y juicios sobre mercados, proyectos, divisas, etc. mencionados en este informe son sólo de referencia y no constituyen ningún consejo de inversión.

En 2024, las macrofinanzas mundiales alcanzarán un punto de inflexión en medio de turbulencias.

With the 50 basis point drop in September, the US dollar entered a rate cut cycle. However, with the US presidential election and global geopolitical conflicts, US economic employment data began to be distorted, which increased the differences among traders on the future market. The US dollar, US stocks, and US bonds all experienced sharp fluctuations, making short-term trading increasingly difficult.

Las diferencias y preocupaciones se reflejaron en el mercado de valores de EE. UU., ya que los tres índices principales fluctuaron violentamente sin dirección. Por el contrario, BTC, que se quedó atrás en el ascenso, se puso al día en octubre, subiendo a 10.89%, y logró un gran avance en tecnología, derribando múltiples indicadores técnicos importantes de una sola vez y acercándose nuevamente al borde superior de la nueva zona de consolidación alta, una vez que alcanzó $73,000.

La estructura interna de BTC sigue siendo perfecta y está lista para un avance completo, pero aún está reprimida por el mercado de valores de EE. UU., que está atrapado por las perspectivas inciertas de las elecciones. Pero las elecciones son solo un episodio y no cambiarán el ciclo. Creemos que después de las elecciones de noviembre, después de los conflictos y las elecciones necesarias, el mercado de valores de EE. UU. reanudará su ascenso. Si es así, BTC superará el máximo histórico y comenzará la segunda mitad del año. cripto mercado alcista de activos.

Macrofinanzas: dólar estadounidense, acciones estadounidenses, bonos estadounidenses y oro

En octubre, después de caer durante tres meses consecutivos, el índice del dólar estadounidense rebotó inesperadamente de manera abrupta en 3,12%, pasando de 100,7497 a 103,8990, volviendo al nivel de enero del año pasado. La razón detrás de este repunte fue la victoria de Trump. Los operadores creían que la elección de Trump intensificaría el desacoplamiento entre China y Estados Unidos, impulsaría la inflación y dificultaría la implementación sin problemas de recortes de tasas de interés. Creemos que este repunte ha superado las expectativas y ha incorporado en los precios la expectativa de una desaceleración de los recortes de tasas de interés, por lo que el repunte del índice del dólar estadounidense es insostenible.

Tendencia mensual del índice del dólar estadounidense

La expectativa de recortes de impuestos y de desacoplamiento entre China y Estados Unidos en la política económica de Trump conducirá inevitablemente a un aumento adicional del tamaño de la deuda estadounidense. A medida que aumenta la probabilidad de victoria de Trump, el rendimiento de los bonos del Tesoro estadounidense a dos años ha aumentado en 14,481 TP9T después de caer durante 5 meses consecutivos, y el rendimiento de los bonos a 10 años ha aumentado en 13,361 TP9T. La venta de deuda estadounidense es muy seria.

En la actualidad, las acciones estadounidenses se negocian en torno a dos líneas principales: si Trump o Harris serán elegidos, la divergencia en las tendencias de los activos que pueden ser causadas por sus políticas económicas y si la economía estadounidense tendrá un aterrizaje suave, un aterrizaje duro o ningún aterrizaje.

El bajo IPC y las bajas tasas de desempleo en octubre han hecho que la gente esté cada vez más segura de que la economía se encamina hacia un aterrizaje suave, lo que ha mantenido al mercado de valores estadounidense cerca de sus máximos históricos. Sin embargo, los datos ultrabajos de las nóminas no agrícolas y el hecho de que la fijación de precios se completó con antelación y las elecciones aún no se han decidido han hecho que los operadores pierdan el rumbo de sus operaciones. Los informes financieros del tercer trimestre de los 7 grandes se han publicado uno tras otro, con resultados dispares. En este contexto, el Nasdaq cayó después de alcanzar un nuevo máximo a mediados de mes, bajando 0,52% en el mes, y el Dow Jones cayó 1,34% en el mes. Teniendo en cuenta el fuerte repunte del índice del dólar estadounidense, este es un buen resultado.

Sólo el oro ha recibido apoyo de los fondos de refugio seguro, con un alza en Londres de 4,151 TP9T a $2.789,95 por onza. La fortaleza actual del oro no sólo proviene de los fondos de refugio seguro, sino también del continuo aumento de las tenencias de los bancos centrales de muchos países (reemplazando parte del dólar estadounidense como reserva de valor para sus propias monedas).

Activos criptográficos: avance efectivo de dos indicadores técnicos importantes

En octubre, BTC abrió en $63,305.52 y cerró en $70,191.83, subiendo 10.89% en términos mensuales, con una amplitud de 23.32% y un aumento moderado en el volumen. Esta es la primera vez que el precio sube durante dos meses consecutivos desde el ajuste en marzo.

Tendencia diaria de BTC

En términos de indicadores técnicos, BTC ha logrado varios avances importantes este mes; ha superado efectivamente la media móvil de 200 días y la línea de tendencia bajista desde marzo (línea blanca en la figura anterior). La ruptura de estos dos indicadores técnicos importantes significa una mejora en la tendencia a largo plazo, lo que puede eliminar temporalmente las dudas sobre el giro bajista del mercado de criptomonedas.

En la actualidad, el mercado se encuentra en la etapa de retroceso después de probar el borde superior de la nueva zona de consolidación alta. A continuación, nos centramos en dos indicadores técnicos, uno es el borde superior de la nueva zona de consolidación alta (US$73,000) y la línea de tendencia ascendente (actualmente alrededor de US$75,000). En informes anteriores, enfatizamos que una ruptura efectiva de la nueva zona de consolidación alta significa el final de la larga consolidación de 8 meses, y volver a ingresar a la línea de tendencia ascendente significa la llegada de un nuevo mercado (la segunda ola del mercado alcista, es decir, la ola ascendente principal).

Tendencia mensual de BTC

En el gráfico mensual, podemos observar que el precio mínimo de BTC ha seguido aumentando desde agosto. Este punto de inflexión se basa en dos puntos: la mejora continua de la liquidez global desde los recortes de tipos de interés por parte de la Reserva Federal, la Unión Europea y China, y el ajuste interno de los criptoactivos, es decir, la conclusión de la estructura de tenencia de monedas de corto a largo plazo.

Juego largo-corto: el aumento de la liquidez puede desencadenar el inicio de una segunda ola de ventas

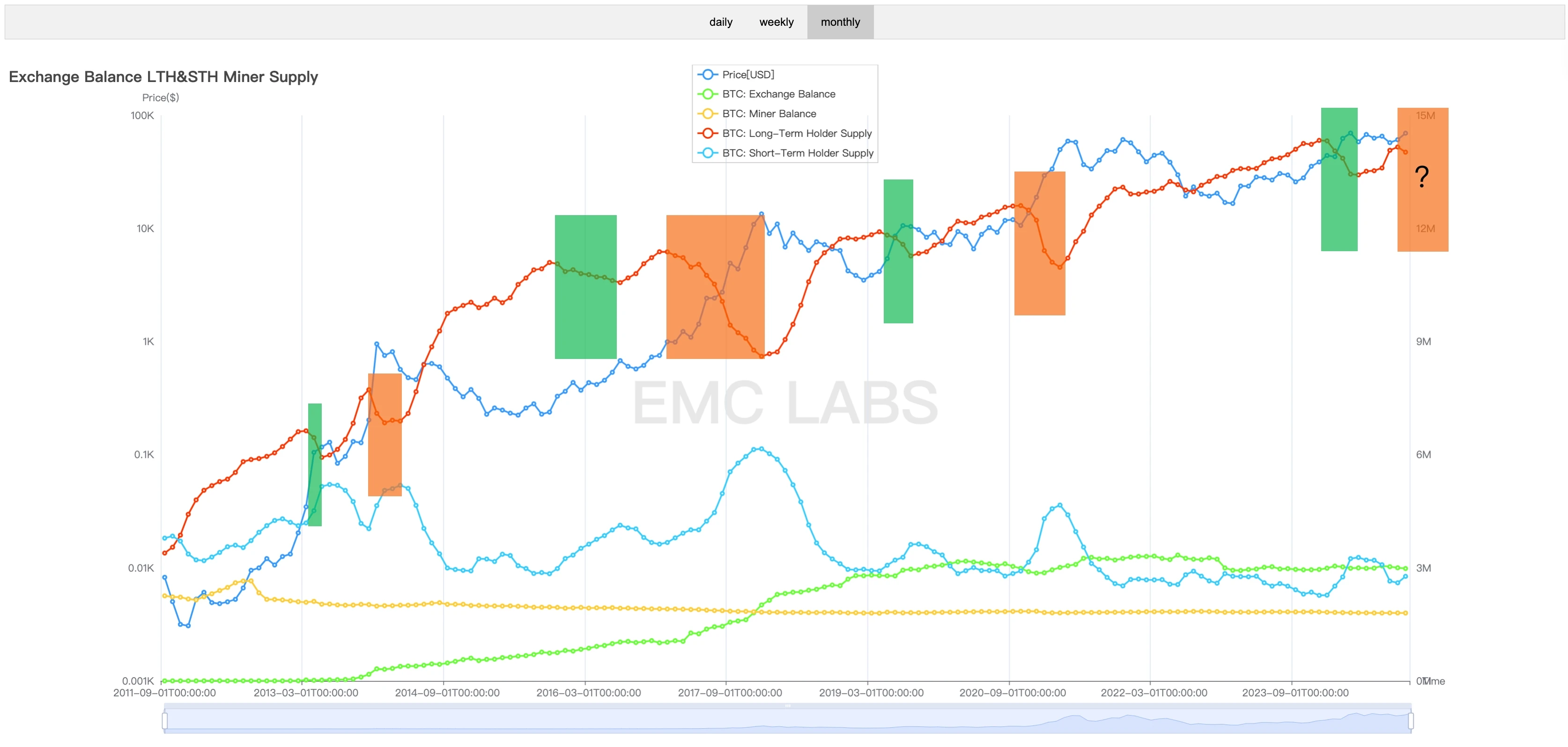

Distribución de tenencias de BTC de mineros, CEX y long-short (mensual)

En un informe anterior, EMC Labs señaló que a medida que el mercado alcista de los criptoactivos se desarrolla y se ajusta, los tenedores de posiciones largas experimentarán dos rondas de ventas y arrojarán nuevamente al mercado las fichas acumuladas durante la caída del mercado.

En este ciclo, la primera ola de ventas a largo plazo comenzó en enero y terminó en mayo, para luego pasar a una nueva acumulación hasta octubre. La Fed recortó las tasas de interés por primera vez en septiembre y la liquidez del mercado de criptomonedas mejoró. Los tenedores de largo plazo comenzaron a vender nuevamente, lo que empujó la estructura de tenencia de larga a corta. La escala de ventas este mes es cercana a las 140.000 monedas.

Este es el resultado de los recortes de tasas de interés de la Fed para mejorar la liquidez, y también es una etapa necesaria en el ciclo. Por supuesto, necesitamos más tiempo para confirmar la sostenibilidad de esta ola de ventas. En general, tendemos a pensar que la segunda ola de ventas ha comenzado. A menos que los recortes de tasas de interés de la Fed cambien de dirección, este proceso continuará en el mediano y largo plazo.

Esto va acompañado de un continuo fortalecimiento de la liquidez del mercado.

Mejora de la liquidez: el poder adquisitivo proviene del canal ETF de BTC

Para el mercado de criptomonedas, el inicio del ciclo de recortes de tasas de interés es de gran importancia. En cierta medida, el impulso alcista de BTC el año pasado provino de la expectativa de recortes de tasas de interés y la fijación temprana de precios de la apertura del canal ETF de BTC. El ajuste desde marzo también puede entenderse como una corrección del mercado antes del inicio del recorte de tasas de interés.

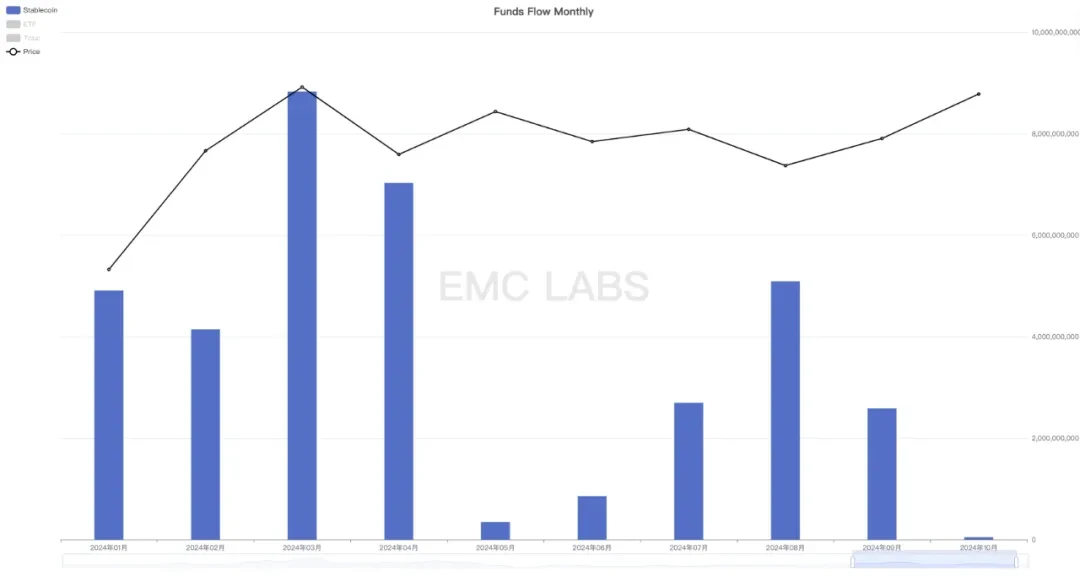

Estadísticas mensuales de entradas y salidas de capital en el mercado de criptoactivos (ETF de Stablecoins + BTC)

Este juicio se basa en nuestras estadísticas sobre la entrada y salida de fondos en el canal de ETF de BTC. En el gráfico anterior, podemos ver que después de marzo, los fondos en este canal mostraron signos de desaceleración de la entrada o incluso de la salida. Esta tendencia a la baja mejoró en octubre.

EMC Labs monitorea que en octubre, 11 ETF de BTC en los Estados Unidos registraron un total de $5.394 mil millones en entradas, el segundo mes de entradas más grande registrado, solo superado por los $6.039 mil millones de febrero de este año. Esta gran entrada proporciona un impulso fundamental para que los precios de BTC desafíen los máximos anteriores.

Los fondos del canal Stablecoin tuvieron un desempeño muy débil en octubre, con solo US$1,100,000 en entradas durante todo el mes, registrando el peor desempeño mensual en lo que va del año.

Estadísticas mensuales de entradas y salidas de monedas estables

Los fondos del canal de stablecoins débiles se pueden utilizar para explicar por qué las altcoins tuvieron un rendimiento muy pobre a pesar de que BTC desafió su máximo anterior. Los fondos del canal de ETF de BTC no pueden beneficiar a las altcoins, que es uno de los grandes cambios en la estructura del mercado de activos criptográficos y merece mucha atención.

Entre ellos, el fuerte aumento de fondos en el canal ETF de BTC incluye el componente de transacciones de Trump. Debido a la búsqueda de criptomonedas por parte de Trump, la gente especula y compra con la esperanza de obtener ganancias a corto plazo. Vale la pena prestar atención a esto. Con las elecciones presidenciales de EE. UU. el 4 de noviembre, hora de EE. UU., el mercado puede fluctuar violentamente en el corto plazo.

Conclusión

Según el informe 13 F presentado por inversores institucionales estadounidenses, en el primer trimestre de 2024 había 1.015 instituciones que poseían ETF de BTC, con una escala de tenencia de 11.720 millones de dólares estadounidenses; en el segundo trimestre, había más de 1.900 instituciones que poseían ETF de BTC, con una escala de tenencia de 13.300 millones de dólares estadounidenses, y 441.000 instituciones optaron por aumentar sus tenencias. Actualmente, la escala de BTC gestionada por ETF de BTC ha superado los 51.000 millones de dólares estadounidenses de la oferta total, lo que supone un avance notable.

El canal de ETF de BTC ya ha tomado el control del poder de fijación de precios a mediano y largo plazo de BTC. A largo plazo, se espera que los fondos sigan fluyendo hacia el canal de ETF de BTC durante el ciclo de recorte de tasas de interés, lo que brindará un apoyo material a la tendencia a largo plazo de los precios de BTC. Sin embargo, todavía existen muchas incertidumbres a mediano y corto plazo.

Teniendo en cuenta la estructura del mercado y las tendencias macrofinancieras, EMC Labs mantiene su opinión previa de que es probable que BTC supere el máximo anterior en el cuarto trimestre y comience la segunda mitad del mercado alcista. En el mercado de criptomonedas, el inicio de la segunda mitad del mercado alcista de las altcoins se basa en la recuperación de las entradas de capital del canal de las monedas estables.

El mayor riesgo proviene de los resultados de las elecciones estadounidenses, de si el recorte de los tipos de interés se puede llevar a cabo sin problemas y de acuerdo con las expectativas de todos los actores del mercado, y de la estabilidad del sistema financiero estadounidense.

EMC Labs fue fundado por inversores en criptoactivos y científicos de datos en abril de 2023. Se centra en la investigación de la industria blockchain y la inversión en el mercado secundario de criptomonedas, toma la previsión, el conocimiento y la extracción de datos de la industria como su principal competitividad y se compromete a participar en la floreciente industria blockchain. a través de la investigación y la inversión, y promoviendo blockchain y criptoactivos para traer beneficios a la humanidad.

Para mayor información por favor visite: https://www.emc.fund

Este artículo proviene de Internet: Informe de octubre de EMC Labs: aumento mensual de 10.89%, BTC puede alcanzar un nuevo máximo después del caos de las elecciones estadounidenses

Relacionado: Análisis en profundidad del impacto de la normativa sobre criptoactivos de la UE Mercado Ley de regulación de la estructura del mercado

Autor original: insights 4.vc Traducción original: TechFlow El mercado de criptoactivos ha experimentado un crecimiento exponencial durante la última década, lo que ha llevado a una mayor participación tanto de inversores minoristas como institucionales. Sin embargo, este crecimiento también ha puesto de relieve importantes desafíos regulatorios, en particular en la UE, donde un enfoque regulatorio fragmentado ha generado incertidumbre e inconsistencia legal entre los estados miembros. La falta de un marco unificado ha obstaculizado el desarrollo del mercado, ha creado barreras para la entrada al mercado y ha suscitado inquietudes sobre la protección del consumidor y la integridad del mercado. Objetivos del Reglamento MiCA tiene como objetivo abordar estos desafíos mediante: Establecer un marco regulatorio único: crear un conjunto integral de reglas que se aplique a todos los estados miembros de la UE y al Espacio Económico Europeo (EEE). Fortalecer la protección de los consumidores e inversores: implementar medidas para proteger a los inversores y mitigar los riesgos asociados…