El laberinto de Dédalo: el “modelo económico de tokens” oculto a los inversores minoristas

Autor original: 0xLouisT ( L1D Pareja)

Compilado por Odiario Planeta A diario ( @OdailyChine )

Traductor |Azuma ( @azuma_eth )

Nota del editor: El modelo económico del token siempre ha sido un criterio importante para que los inversores evalúen un objetivo determinado, pero L1D pareja 0xLouisT En su reciente artículo, reveló que además del modelo económico convencional de tokens que se muestra al mercado, muchos proyectos también esconden otro modelo económico de tokens invisible bajo el agua. A excepción del equipo y las personas relacionadas, es difícil para los extraños conocer el verdadero plan de distribución de un determinado token.

En el artículo, 0xLouisT comparó la historia del Laberinto de Dédalo en la mitología griega, argumentando que estos modelos económicos simbólicos ocultos son como laberintos, y las partes del proyecto que crean estos laberintos son como Dédalo, quienes eventualmente quedarán atrapados en sus propios capullos e irán a la destrucción.

El siguiente es el contenido original de 0xLouisT , traducido por Odaily Planet Daily.

En la mitología griega, existe una criatura sedienta de sangre llamada Minotauro, que tiene una estructura corporal mitad hombre y mitad toro. El rey Minos temía a esta criatura, por lo que invitó al genio Dédalo a diseñar un intrincado laberinto del que nadie pudiera escapar. Sin embargo, cuando el príncipe ateniense Teseo mató al Minotauro con la ayuda de Dédalo, Minos se enfadó mucho y tomó represalias encarcelando a Dédalo y a su hijo Ícaro en el laberinto construido por el propio Dédalo.

Aunque Ícaro finalmente cayó debido a su imprudencia (voló demasiado alto durante su escape y el sol quemó sus alas), Dédalo fue el verdadero arquitecto de su destino: sin él, Ícaro nunca habría sido encarcelado.

Este mito refleja el “tráfico de información privilegiada” oculto que prevalece en la actualidad. criptociclo monetario. En este artículo, yo revelará este tipo de transacciones: las estructuras laberínticas orquestadas por personas con información privilegiada (Dédalo) que condenan los proyectos (Ícaro) al fracaso.

¿Qué es el uso de información privilegiada?

La estructura de tokens de alta FDV y baja circulación se ha convertido en un tema candente y el mercado ha debatido mucho sobre su sostenibilidad e impacto. Sin embargo, hay un aspecto oscuro en esta discusión que a menudo se pasa por alto: el tráfico de información privilegiada. Estas transacciones suelen ser realizadas por un pequeño número de participantes del mercado a través de contratos y acuerdos fuera de la cadena, que suelen estar ocultos y son casi imposibles de identificar desde la cadena. Si no eres un insider, lo más probable es que nunca te enteres de estas transacciones.

En su última publicación, @cobie introdujo el concepto de “fijación de precios fantasma” y destacó cómo se determina el precio real en los mercados privados. Con este antecedente, Quiero presentar el nuevo concepto de “tokenomics fantasma” para revelar cómo se utiliza el modelo económico de tokens públicos para disfrazar el verdadero “modelo económico de tokens fantasma”: el token público. token visible El modelo económico a menudo sólo representa el “rango superior” de una determinada categoría de asignación, pero esto es engañoso y la “versión fantasma” es la asignación más precisa.

Si bien existen muchos tipos de operaciones con información privilegiada, a continuación se enumeran algunos de los tipos de operaciones más destacados.

-

Asignaciones de asesores: los inversores pueden ganar tokens adicionales por los servicios de los asesores, que suelen clasificarse en la categoría de equipo o asesor. Esto suele ser un medio para que los inversores reduzcan sus costes y proporcionan poco o ningún asesoramiento adicional. Personalmente he visto una institución donde la participación de los asesores era cinco veces la de los inversores, lo que puede reducir el coste real de la institución en un 80% en comparación con los datos oficiales de financiación y valoración.

-

Mercado Asignación de tokens: una parte del suministro de tokens se reservará para la creación de mercado en bolsas centralizadas (CEX). Esto es positivo porque mejora la liquidez del token. pero crea un conflicto de intereses cuando los creadores de mercado también son inversores en el proyecto, lo que les permite usar su participación en la creación de mercado para cubrir su participación en la inversión, que todavía está bloqueada.

-

Listado en CEX: para aparecer en los principales CEX como Binance, los propietarios de proyectos a menudo deben pagar tarifas de comercialización y listado. Si los inversores pueden ayudar y garantizar que el token aparezca en estos intercambios, a veces reciben tarifas comerciales adicionales (que pueden llegar a ser de hasta 3% del suministro total). Arthur Hayes publicó previamente un artículo detallado que revela que estas tarifas pueden llegar a representar hasta 16% del suministro total de tokens.

-

Arrendamiento de TVL: A menudo se prometen ballenas o instituciones que puedan proporcionar liquidez. una mayor tasa de rendimiento. Los usuarios comunes pueden estar satisfechos con una tasa de retorno anualizada de 20%, mientras que algunas ballenas pueden ganar tranquilamente 30% con la misma contribución a través de transacciones privadas con la fundación. Esta práctica también puede tener cierta importancia positiva y ayudar a mantener la liquidez temprana, pero la parte del proyecto debe revelar estas transacciones a la comunidad en el modelo económico del token.

-

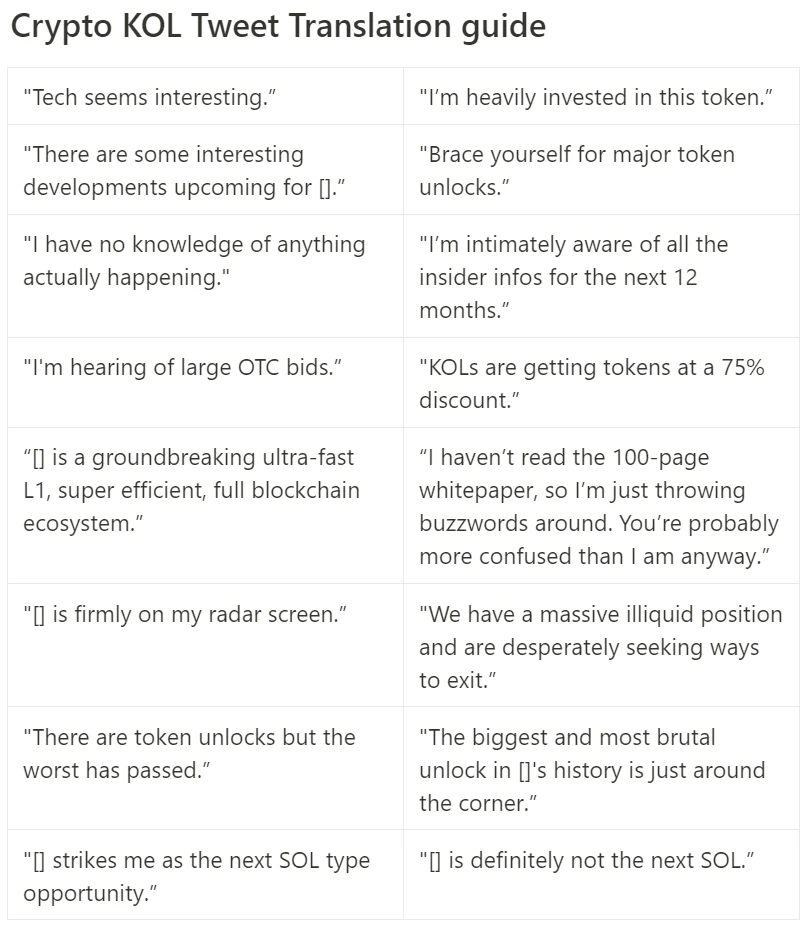

“Recaudación de fondos” OTC: la “recaudación de fondos” OTC es común y no necesariamente mala por naturaleza, pero estos acuerdos tienden a ser muy opacos porque los términos generalmente no se revelan. La más notoria de ellas es la llamada "ronda KOL", que se considera un catalizador a corto plazo para los precios de los tokens. Algunos de los principales Layer 1 (no quiero revelar sus nombres) también han adoptado recientemente esta estrategia: los KOL pueden suscribirse a tokens con un gran descuento (alrededor de 50%) y un breve período de bloqueo (seis meses de desbloqueo lineal). Por el bien de sus intereses, trabajarán arduamente para comercializar xxx como el próximo asesino de xxx (puedes traer a colación un Layer 1 aquí). Si tienes alguna pregunta, puedes consultar mi traducción anterior de KOL. guía.

-

Venta de recompensas de staking: desde 2017, Muchas redes PoS han permitido a los inversores apostar tokens bloqueados y reclamar recompensas por staking en cualquier momento, lo que se ha convertido en una forma para que los primeros inversores obtengan ganancias por adelantado. Recientemente se ha señalado que tanto Celestia como EigenLayer tienen esta situación.

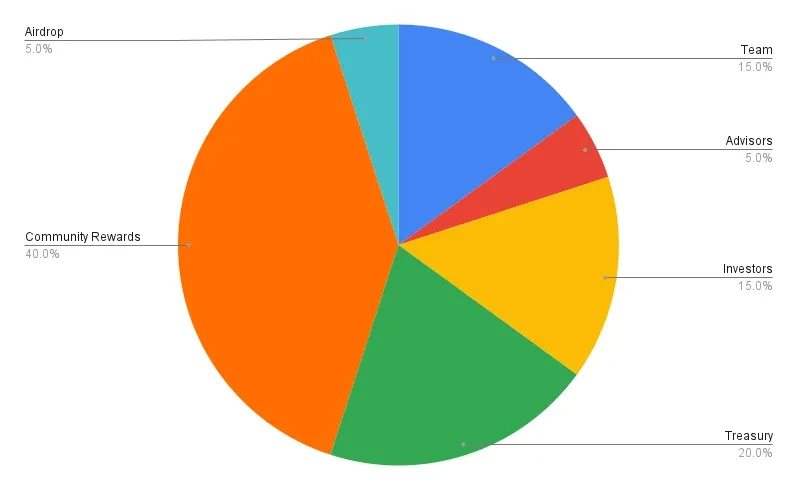

Todas estas transacciones internas juntas crean una versión fantasma del modelo económico de tokens. Como miembro de la comunidad, es posible que veas con frecuencia un gráfico del modelo económico de tokens como el que se muestra a continuación y quedes satisfecho con su distribución y transparencia.

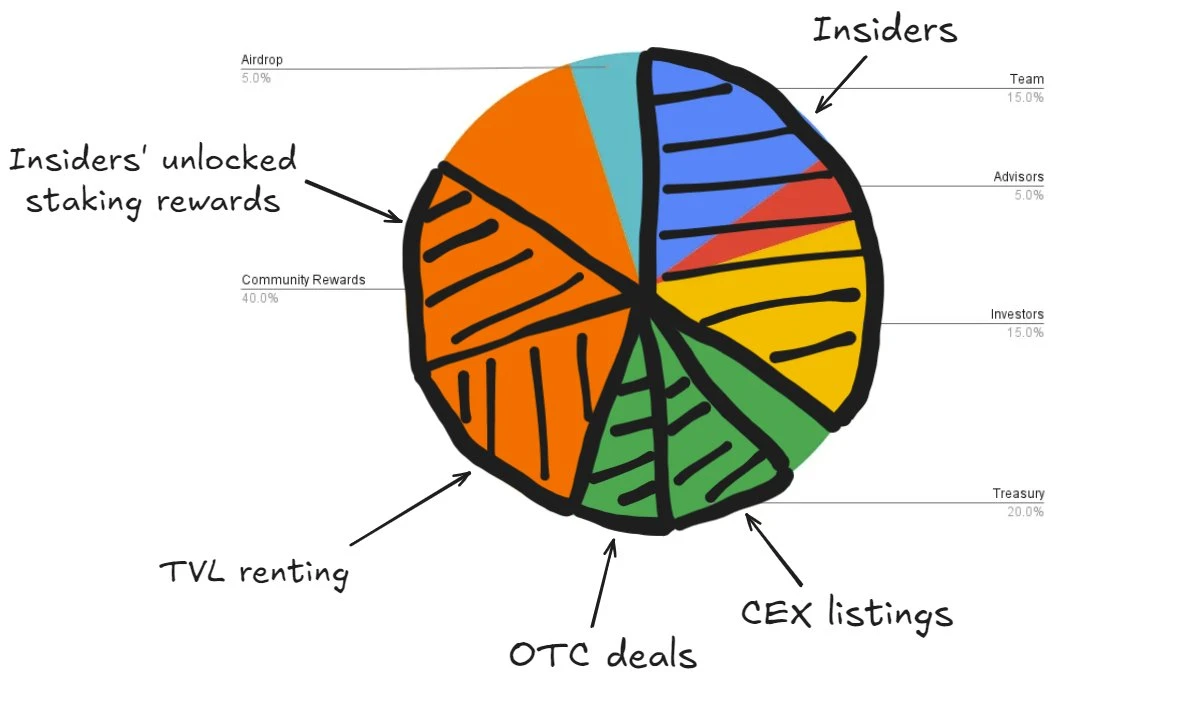

Pero si quitamos las capas de disfraz y revelamos el modelo económico del token fantasma oculto, descubriremos que la distribución real del token puede parecerse a la imagen de abajo, lo que no deja muchas oportunidades para la comunidad.

Al igual que Dédalo diseñando su propia prisión, esta distribución selló el destino de muchas fichas. Los insiders atraparon sus proyectos en un laberinto de transacciones opacas, lo que provocó que el valor de los tokens se desvaneciera en todas direcciones.

¿Cómo llegamos aquí?

Como la mayoría de los problemas causados por ineficiencias del mercado, Éste se deriva de un grave desequilibrio entre la oferta y la demanda.

Hay un exceso de oferta de proyectos que ingresan al mercado, muchos de los cuales son subproductos del auge de VC de 2021/2022, muchos de los cuales han esperado más de tres años para lanzar un token, y ahora están todos amontonados, luchando por competir por TVL y atención en un entorno de mercado más frío; tenga en cuenta que ya no estamos en 2021.

A su vez, la demanda no puede satisfacer la oferta y no hay suficientes compradores para absorber la frenética afluencia de nuevas propiedades en venta. Similarmente No todos los protocolos pueden atraer fondos y acumular TVL, lo que hace que el TVL sea un recurso escaso.

En lugar de encontrar el ajuste producto-mercado (PMF), muchos proyectos caen en la trampa de pagar de más incentivos simbólicos, aumentando artificialmente métricas clave y enmascarando la falta de atractivo sostenible.

Hoy en día, muchos negocios se realizan de forma privada. La mayoría de los VC y fondos están luchando por mantener retornos significativos a medida que los inversores minoristas huyen y sus ganancias se han reducido, lo que los obliga a generar retornos excedentes a través del uso de información privilegiada en lugar de simplemente elegir activos que se aprecian.

Uno de los mayores problemas sigue siendo la distribución de tokens, ya que las barreras regulatorias hacen que sea casi imposible para los proyectos distribuir tokens a inversores minoristas, lo que deja a los equipos con opciones limitadas: generalmente, solo lanzamientos aéreos o incentivos de liquidez. Si eres un proyecto que está tratando de resolver el problema de la distribución de tokens a través de IC0 u otras alternativas, habla con nosotros.

Revelación

No hay nada intrínsecamente malo en usar tokens para incentivar a las partes interesadas o acelerar el crecimiento del proyecto y, de hecho, puede ser una herramienta poderosa. El verdadero problema es que esto puede conducir fácilmente a una falta total de transparencia en el modelo económico de tokens.

A continuación, se presentan algunas conclusiones clave para que los fundadores de criptomonedas aumenten la transparencia:

No ofrezca acciones de asesoramiento a los inversores: Los inversores deben proporcionar a su empresa toda la ayuda que puedan sin requerir acciones de asesoramiento adicionales. Si una institución exige tokens adicionales para invertir, entonces probablemente no tenga confianza real en su proyecto. ¿De verdad quiere a una persona así en su lista de inversores?

Encuentre la cotización de creación de mercado adecuada: Los servicios de creación de mercado están muy comercializados y debe buscar cotizaciones competitivas. No es necesario pagar de más. Para ayudar a los fundadores a resolver este problema sin problemas, he escrito un guía .

No confunda la recaudación de fondos con asuntos operativos no relacionados: durante el proceso de recaudación de fondos, debe centrarse en encontrar fondos e inversores que puedan ayudar a agregar valor a su proyecto. Durante la fase de recaudación de fondos, debes evitar hablar sobre creación de mercado o airdrops y no firmar ningún documento relacionado con estos temas.

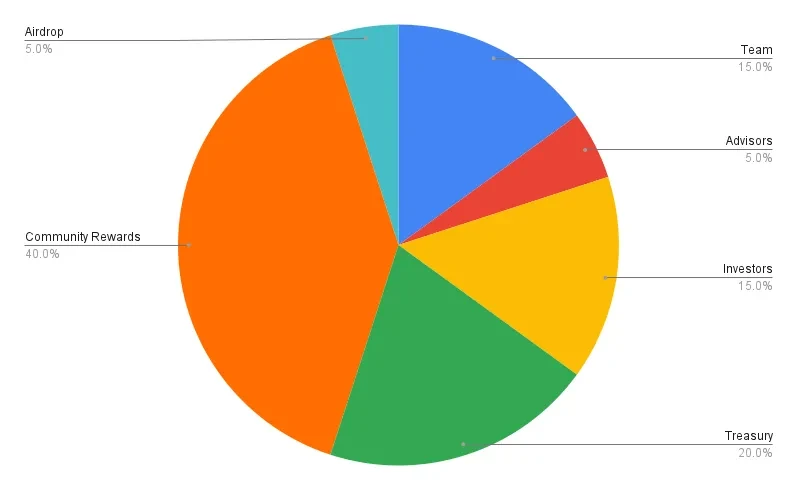

Maximizar la transparencia en la cadena: el modelo económico de tokens públicos debe reflejar con precisión la verdadera situación de la distribución de tokens. En la fase de génesis del token, los tokens se pueden distribuir de forma transparente a través de diferentes direcciones para reflejar la verdadera distribución económica del token. Por ejemplo, en el siguiente gráfico circular, debe asegurarse de tener seis direcciones principales, que representan la asignación de grupos como el equipo, los consultores y los inversores. Puede comunicarse de forma proactiva con los siguientes equipos, como Etherscan, Arkham y Nansen, para marcar direcciones, contactos Simbólicoomist para hacer cronogramas de desbloqueo y contactar a Coingecko y CoinMarketCap para mostrar datos correctos de circulación y suministro.

Utilice contratos de desbloqueo en cadena: Para equipos, inversores, OTC o cualquier tipo de desbloqueo, asegúrese de que se ejecute de forma transparente en la cadena a través de contratos inteligentes.

Bloqueo de recompensas por staking: Si permite que inversores o personas con información privilegiada apuesten tokens bloqueados, asegúrese al menos de que las recompensas por el staking también estén bloqueadas. Puedes leer mis pensamientos detallados sobre esta práctica en Esta publicación .

Concéntrese en el producto y olvídese del listado CEX: Deja de preocuparte por si puedes ser incluido en Binance. Esto no resolverá tus problemas fundamentales ni mejorará tus fundamentos. Tomemos como ejemplo a Pendle. Al principio, solo se mantuvo en el exchange descentralizado (DEX), pero después de encontrar el ajuste del producto al mercado (PMF), obtuvo fácilmente el apoyo de Binance. Enfocar sobre la construcción de productos y el crecimiento de la comunidad. Mientras sus fundamentos sean lo suficientemente sólidos, CEX se apresurará a incluir tokens a precios más favorables.

No utilices incentivos de tokens a menos que sea necesario: si regalas tus tokens fácilmente, hay algo mal con tu estrategia o modelo de negocio. Los tokens tienen valor y deben usarse con precaución para fines específicos. Objetivos. Los incentivos pueden ser una herramienta de crecimiento durante un período de tiempo, pero no deben ser una solución a largo plazo. Al planificar un programa de incentivos con tokens, debe preguntarse: "¿Qué métrica cambiará una vez que finalice el incentivo?" Si cree que una métrica disminuirá en 50% o más cuando finalice el incentivo, es probable que su programa de incentivos con tokens tenga fallas.

En resumen, Si hay un único punto central de este artículo, es priorizar la transparencia. Escribí este artículo no para culpar a nadie, sino para generar un debate real para mejorar la transparencia de la industria y reducir el fenómeno de los modelos económicos de tokens fantasma. Creo sinceramente que esto mejorará con el tiempo.

Este artículo procede de Internet: El laberinto de Dédalo: Descubriendo el “modelo económico de tokens” oculto a los inversores minoristas

Aethir anunció recientemente ingresos anuales regulares de $36 millones, lo que lo convierte en un líder en la industria de la red de infraestructura descentralizada (DePIN). Como proveedor de servicios de computación en la nube con GPU distribuida a nivel empresarial, Aethir está convirtiendo estos ingresos en ATH (Aethir Token) de manera Web3. ATH se convertirá en la moneda oficial para comprar potencia informática en el ecosistema DePIN de Aethir. Para garantizar que el proceso de conversión de fiat a criptomoneda para los clientes sea fluido y sin obstáculos, Aethir ha establecido una asociación con Auros. Auros es una empresa líder en creación de mercado y comercio algorítmico nativo de criptomonedas dedicada a brindar una liquidez óptima para las plataformas Web3. Auros ayudará a garantizar que los ingresos se conviertan sin problemas en tokens ATH y, posteriormente, se utilicen para servicios informáticos. Esta asociación proporcionará un proceso de pago ATH optimizado para clientes en industrias como…

De acuerdo