Nuevo artículo de Arthur Hayes: La escalada del conflicto en Oriente Medio y el aumento de los precios de la energía aumentarán el valor de Bit

Autor original: Arthur Hayes

Traducción original: TechFlow

(Las opiniones expresadas en este artículo son sólo las opiniones personales del autor y no deben utilizarse como base para decisiones de inversión ni deben considerarse como asesoramiento de inversión).

Pasé las dos primeras semanas de octubre esquiando en la Isla Sur de Nueva Zelanda. guía, que había pasado la temporada anterior conmigo en Hokkaido, me aseguró que Nueva Zelanda era uno de los mejores lugares del mundo para practicar esquí de travesía. Le creí y me fui con él a Wanaka durante dos semanas en busca de nieve polvo y pistas de esquí espectaculares. El tiempo colaboró y esquié por varios picos impresionantes y crucé enormes glaciares. Además, mejoré mis conocimientos de escalada alpina.

Las tormentas en la Isla Sur son extremadamente severas. Cuando el clima es malo, uno se queda en casa o en una cabaña en la montaña. Para matar el tiempo, un día mi guía dio un curso sobre la ciencia de las avalanchas. Me he entrenado para avalanchas muchas veces desde mi primera aventura en la naturaleza en la Columbia Británica cuando era adolescente, pero nunca he realizado un curso de certificación formal.

Este conocimiento es fascinante y aleccionador a la vez, porque cuanto más aprendes, más te das cuenta de que siempre existe un riesgo al esquiar en terrenos con riesgo de avalanchas. Por lo tanto, el objetivo es mantener el riesgo dentro de un rango aceptable.

El curso cubre diferentes tipos de capas de nieve y cómo pueden causar avalanchas. Una de las más peligrosas es la capa débil persistente (PWL), que puede desencadenar una avalancha de placa persistente cuando se somete a tensión.

En la ciencia de las avalanchas, una capa débil persistente (PWL, por sus siglas en inglés) es una capa específica en la nieve que permanece estructuralmente débil durante un período prolongado de tiempo, lo que aumenta enormemente el riesgo de avalanchas. Estas capas son particularmente peligrosas porque pueden estar enterradas profundamente en la nieve y permanecer inestables durante largos períodos de tiempo hasta que se activan por tensiones adicionales, como el paso de esquiadores o una nueva nevada. Conocer la presencia de PWL es fundamental para predecir las avalanchas, ya que a menudo son la causa de avalanchas grandes, profundas y mortales.

La situación geopolítica en Oriente Medio después de la Segunda Guerra Mundial es como una capa de PWL bajo el orden global moderno, y el punto de activación suele estar relacionado con Israel. Desde la perspectiva de los mercados financieros, la avalancha que nos preocupa incluye las fluctuaciones en los precios de la energía, el impacto en las cadenas de suministro globales y si conducirá al uso de armas nucleares si las hostilidades entre Israel y otros países de Oriente Medio (especialmente Irán o sus representantes) se intensifican.

Como inversores y comerciantes, nos encontramos en una situación peligrosa y emocionante. Por un lado, las principales economías están reduciendo el precio de sus monedas y aumentando la oferta monetaria, ya que China ya se ha embarcado en una campaña masiva de impresión de dinero. Este es el momento de asumir los mayores riesgos a largo plazo y, obviamente, me refiero a las criptomonedas. Sin embargo, si las tensiones entre Israel e Irán continúan aumentando, lo que resulta en la destrucción de los campos petrolíferos del Golfo Pérsico, el cierre del Estrecho de Ormuz o la detonación de armas nucleares, el mercado de criptomonedas podría sufrir. Como suele decirse, no se puede invertir en la guerra.

Me enfrento a una elección: ¿seguir vendiendo fiat para comprar criptomonedas o reducir mis tenencias de criptomonedas y pasarme al efectivo o a los bonos del Tesoro de EE. UU.? Si este es realmente el comienzo de una nueva racha alcista de las criptomonedas, no quiero perdérmelo. Pero tampoco quiero perder una tonelada de dinero cuando Bitcoin se desplome 50% en un día debido a una avalancha en el mercado financiero provocada por Israel e Irán. Bitcoin siempre se recuperará, pero estoy más preocupado por algunas cosas sin valor en mi cartera... como las memecoins.

Me gustaría guiar a los lectores a través de un análisis de escenario simple para comprender mi razonamiento al considerar cómo configurar la cartera Maelstrom.

Análisis de escenarios

Escenario 1: El conflicto entre Israel e Irán se convierte en una confrontación militar a pequeña escala. Israel continúa su campaña de asesinatos e Irán responde con unos cuantos ataques con misiles predecibles y no amenazantes. No se destruye ninguna infraestructura crítica y no se produce ningún ataque nuclear.

Escenario 2: Una escalada del conflicto entre Israel e Irán culmina en la destrucción de parte o la totalidad de la infraestructura petrolera de Medio Oriente, el cierre del Estrecho de Ormuz o incluso un ataque nuclear.

En el escenario 1, la capa débil persistente permanece estable, pero en el escenario 2 falla, lo que lleva a un colapso del mercado financiero. Nos centramos en el segundo escenario porque representa una amenaza para mi cartera.

Evaluaré el impacto del segundo escenario en el mercado de criptomonedas, especialmente Bitcoin, que es el activo de reserva entre las criptomonedas, y todo el mercado de criptomonedas fluctuará en consecuencia.

Me preocupa más que Israel intensifique su ofensiva ahora que Estados Unidos se ha comprometido a desplegar el sistema de defensa antimisiles THAAD en Israel. Israel puede estar planeando un ataque a gran escala y espera una respuesta contundente de Irán. Por lo tanto, están pidiendo al presidente estadounidense Biden que envíe refuerzos. Además, cuanto más Israel declara públicamente que no atacará las instalaciones petroleras o nucleares de Irán, más dudo de que esa sea su verdadera intención.

Estados Unidos anunció el domingo que enviará tropas estadounidenses y un sistema antimisiles avanzado a Israel, un despliegue muy raro destinado a reforzar las defensas aéreas de Israel después de un ataque con misiles por parte de Irán. Reuters informó .

Riesgo 1: Destrucción física de las máquinas mineras de Bitcoin

La guerra es extremadamente destructiva. Las máquinas de minería de Bitcoin son los activos físicos más valiosos e importantes de la criptomoneda. ¿Qué tipo de daño sufrirán si estalla una guerra?

El supuesto principal de este análisis es a qué región se extenderá el conflicto. Aunque la guerra entre Israel e Irán es simplemente una guerra por poderes entre Estados Unidos/UE y China/Rusia, supongo que ninguna de las partes quiere luchar directamente. Es más preferible limitar el conflicto a estos países de Oriente Medio. Además, los beligerantes finales son todos potencias nucleares. Estados Unidos, como la potencia militar global más agresiva, nunca ha atacado directamente a otra potencia nuclear. Esto es decir algo porque Estados Unidos es el único país que ha utilizado armas nucleares (cuando utilizó explosiones nucleares para obligar a Japón a rendirse con el fin de poner fin a la Segunda Guerra Mundial). Por lo tanto, es razonable suponer que el conflicto militar real se limitará a Oriente Medio.

La siguiente pregunta es: ¿hay países en el Medio Oriente que estén realizando una gran minería de Bitcoin? Según algunos informes de los medios de comunicación Irán es el único país en el que la minería de Bitcoin está en auge. Según diferentes fuentes, los mineros iraníes de Bitcoin representan el 71,9% de la potencia informática mundial. Si la potencia informática de Irán se reduce al 0,1% debido a la escasez de energía interna o a ataques con misiles a sus instalaciones, ¿cuál será el impacto? Básicamente, nada.

Este es un gráfico del hashrate de la red Bitcoin desde enero de 2021 hasta marzo de 2022.

¿Recuerdas cuando China prohibió la minería de Bitcoin a mediados de 2021 y la tasa de hash cayó rápidamente en 63%? La tasa de hash se recuperó hasta su máximo de mayo de 2021 en solo ocho meses. Los mineros se trasladaron fuera de China o los jugadores de otros países aumentaron su tasa de hash debido a las condiciones económicas más favorables. Además de eso, Bitcoin alcanzó un nuevo máximo histórico en noviembre de 2021. Las caídas severas en la tasa de hash de la red no tienen un impacto perceptible en el precio. Entonces, incluso si Irán fuera completamente destruido por Israel o los Estados Unidos, reduciendo la tasa de hash global hasta en 7%, no tendría ningún impacto en Bitcoin.

Riesgo 2: Fuerte aumento de los precios de la energía

Ahora, pensemos en lo que sucedería si Irán destruyera importantes yacimientos de petróleo y gas en represalia. El talón de Aquiles del sistema financiero occidental es la escasez de hidrocarburos baratos. Incluso si Irán pudiera destruir a Israel, no impediría una guerra. Israel es sólo un apéndice útil y prescindible del sistema hegemónico estadounidense. Si Irán quiere atacar a Occidente, debe destruir la producción de hidrocarburos e impedir que los petroleros pasen por el estrecho de Ormuz.

Los precios del petróleo se dispararán, arrastrando consigo los precios de todos los demás energéticos, a medida que los países con escasez de petróleo recurran a otras alternativas energéticas para sostener sus economías. ¿Qué pasará entonces con el precio fiduciario del bitcoin? Subirá con él.

Bitcoin puede considerarse como energía almacenada en forma digital. Por lo tanto, cuando los precios de la energía aumentan, el valor de la moneda fiduciaria de Bitcoin también aumentará. La rentabilidad de la minería de Bitcoin no cambiará porque todos los mineros se enfrentan a un aumento sincronizado de los precios de la energía. Para algunos grandes mineros industriales, puede ser difícil obtener energía porque el gobierno exige a las empresas de servicios públicos que invoquen cláusulas de fuerza mayor y cancelen contratos. Pero si la potencia de procesamiento disminuye, la dificultad de la minería también disminuirá, lo que permitirá que los nuevos participantes sigan siendo rentables a precios de energía más altos. La elegancia de este mecanismo diseñado por Satoshi Nakamoto quedará plenamente demostrada.

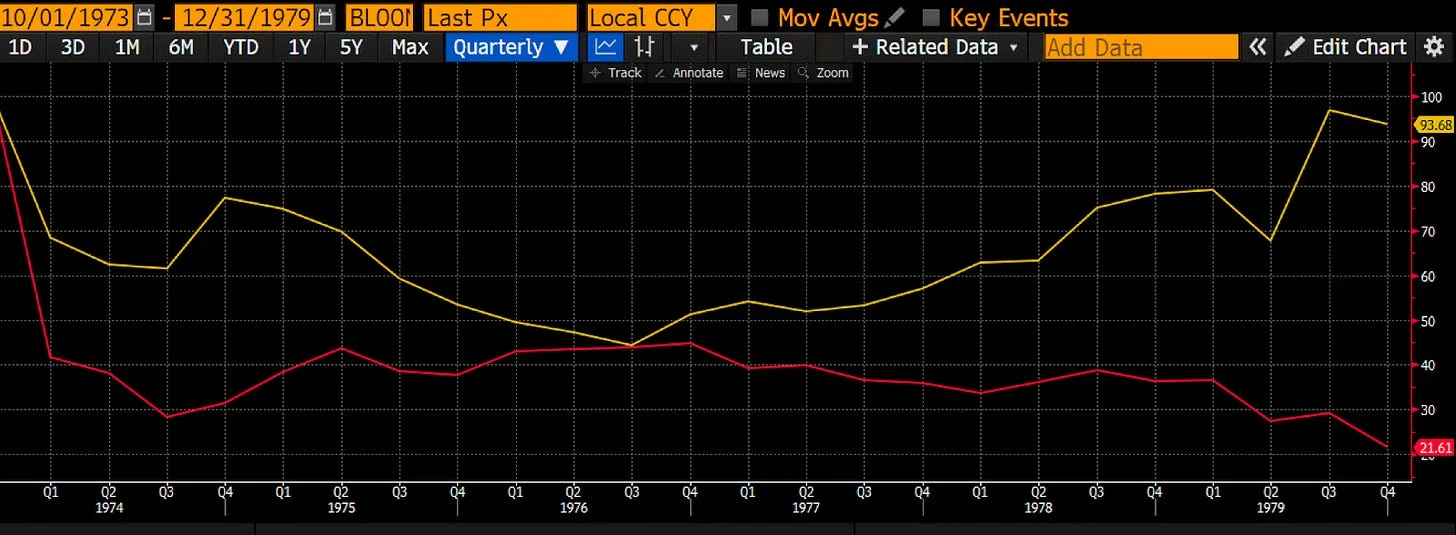

Si se quiere un ejemplo histórico que muestre la resistencia de las monedas fuertes a los shocks energéticos, basta con observar cómo se negociaba el oro entre 1973 y 1982. En octubre de 1973, los países árabes impusieron un embargo petrolero a los Estados Unidos en represalia por el apoyo de este país a Israel en la Guerra del Yom Kippur. En 1979, los suministros de petróleo iraníes fueron retirados del mercado global debido a la revolución que derrocó al shah respaldado por Occidente y estableció el actual régimen teocrático.

Los precios al contado del petróleo (blanco) y del oro (amarillo) están graficados frente a un dólar estadounidense de referencia de 100. Los precios del petróleo han subido 412%, mientras que los precios del oro casi los han alcanzado, subiendo 380%.

Aquí está el precio del oro (gold) comparado con el SP 500 (rojo) dividido por el precio del petróleo, siendo la base 100. El oro solo ha perdido 7% de su poder adquisitivo, mientras que las acciones han perdido 80%.

Suponiendo que cualquiera de las partes retirara los hidrocarburos de Oriente Medio del mercado, la cadena de bloques de Bitcoin seguiría funcionando y su precio al menos mantendría su valor relativo a la energía y ciertamente aumentaría en términos de monedas fiduciarias.

Ahora que he analizado los riesgos físicos y energéticos, exploremos el último: el riesgo cambiario.

Riesgo 3: Moneda

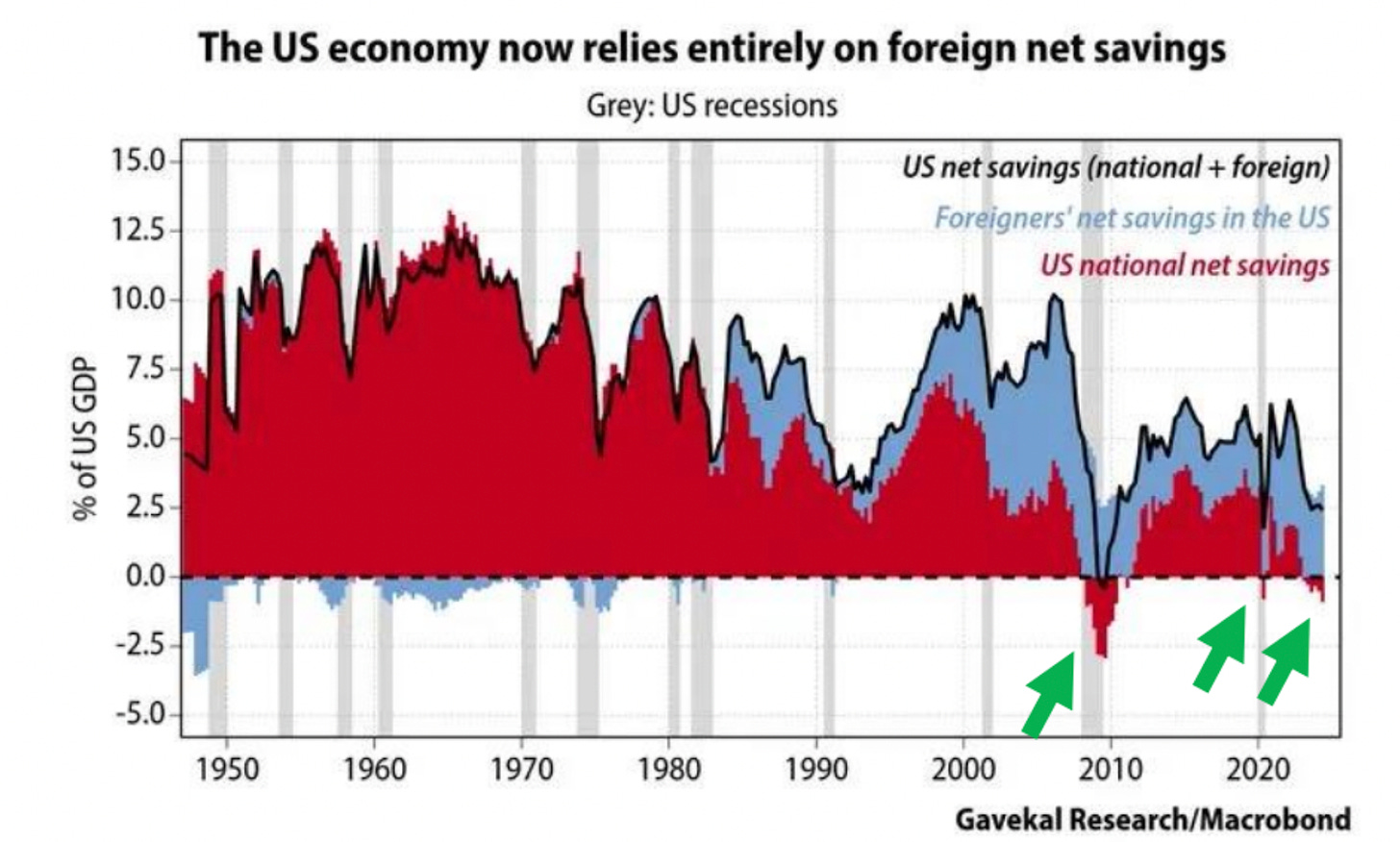

La cuestión clave es cómo responderá Estados Unidos al conflicto. Tanto el Partido Demócrata como el Republicano apoyan firmemente a Israel. Incluso si civiles inocentes sufren pérdidas en el proceso del intento del ejército israelí de destruir a Irán y sus aliados, las élites políticas de Estados Unidos seguirán apoyando a Israel. Estados Unidos apoya a Israel proporcionándole armas. Como Israel no puede pagar las armas necesarias para luchar contra Irán y sus aliados, el gobierno estadounidense pide dinero prestado para pagar a los traficantes de armas estadounidenses, como Lockheed Martin, para que suministren municiones a Israel. Desde el 7 de octubre de 2023, Israel ha recibido 10.17.900 millones de dólares en ayuda militar.

El gobierno de Estados Unidos realiza compras mediante préstamos, no mediante ahorros. Eso es lo que nos dice el gráfico anterior. Para proporcionar armas gratuitas a Israel, el gobierno de Estados Unidos, muy endeudado, necesita endeudarse aún más. La pregunta es: ¿quién comprará esta deuda cuando el ahorro nacional sea negativo? Las flechas verdes del gráfico marcan los períodos en los que el ahorro nacional neto de Estados Unidos fue negativo. Lucas Gromen señala que estas flechas corresponden a una fuerte expansión del balance de la Reserva Federal.

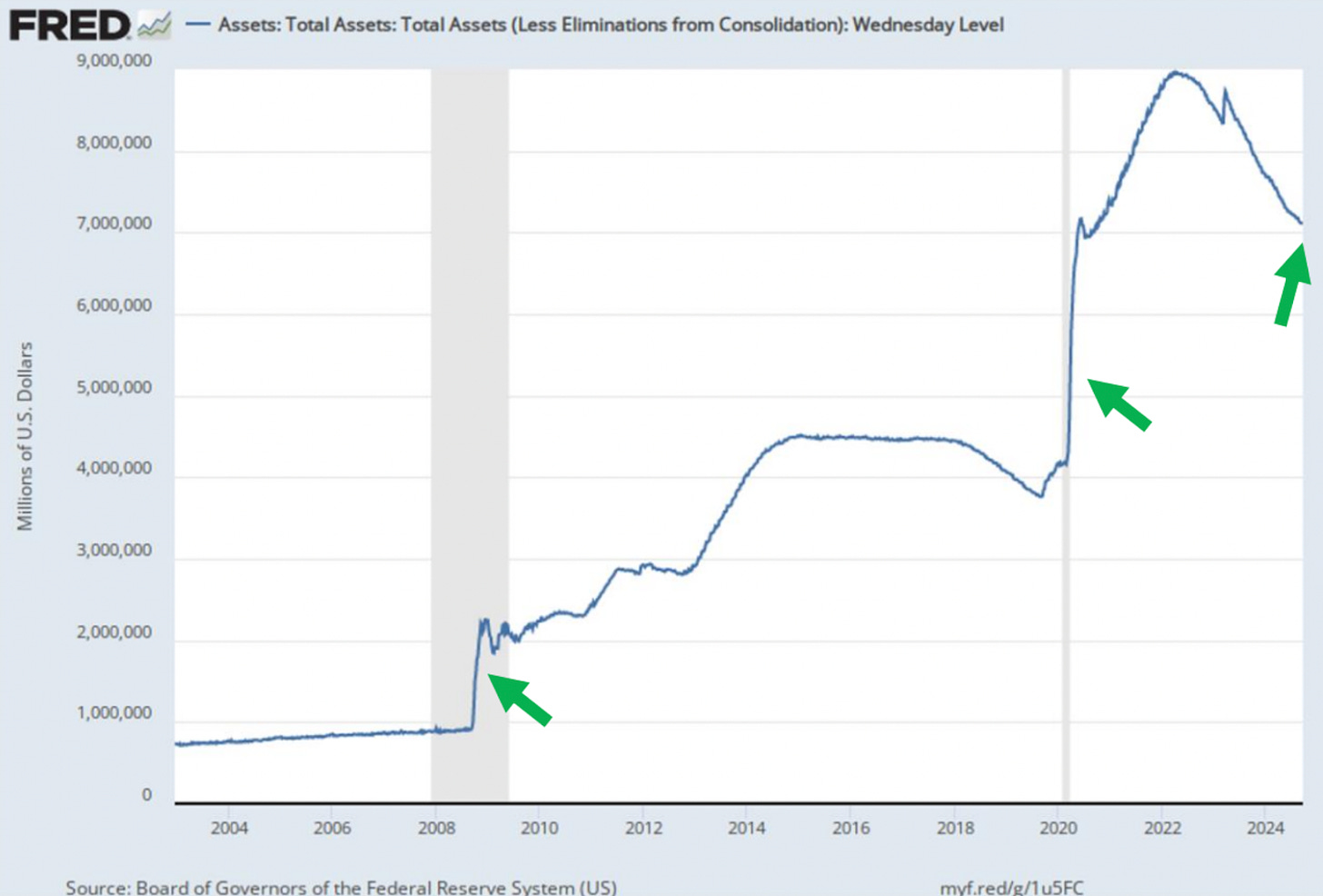

Estados Unidos, que desempeña el papel de caudillo en sus operaciones militares en apoyo de Israel, necesitará endeudarse más. Como sucedió después de la crisis financiera mundial de 2008 y el confinamiento por la COVID-19, los balances de la Reserva Federal o del sistema bancario comercial crecerán drásticamente para absorber la emisión adicional de deuda.

¿Cómo respondería Bitcoin a otra gran expansión del balance de la Fed?

Este es el precio de Bitcoin dividido por el balance de la Reserva Federal, con un valor de 100. Desde el inicio de Bitcoin, ha superado el crecimiento del balance de la Reserva Federal en 25.000%.

Sabemos que la guerra es inflacionaria. Entendemos que el gobierno de Estados Unidos necesita pedir dinero prestado para vender armas a Israel. También sabemos que la Reserva Federal y el sistema bancario comercial de Estados Unidos comprarán esta deuda imprimiendo dinero y ampliando sus balances. Por lo tanto, es previsible que el precio fiduciario de Bitcoin aumente significativamente a medida que se intensifique la guerra.

En cuanto al gasto militar de Irán, ¿apoyarán China y Rusia de alguna manera el esfuerzo bélico de Irán? China está dispuesta a comprar hidrocarburos iraníes, y también le venden bienes, pero estas transacciones no se realizan a crédito. Desde una perspectiva más realista, creo que China y Rusia probablemente desempeñarán un papel en la posguerra. Condenarán públicamente la guerra, pero no tomarán medidas efectivas para impedir la destrucción de Irán.

A Israel no le interesa la construcción de una nación, sino que puede esperar que su ataque provoque el colapso del régimen iraní debido al malestar popular. Esto permitiría a China, en particular, utilizar sus tácticas diplomáticas habituales y ofrecer préstamos al gobierno iraní, recientemente debilitado, para ayudar a reconstruir el país utilizando empresas estatales chinas. Se trata, en efecto, de la Iniciativa del Cinturón y la Ruta que el presidente chino Xi Jinping ha promovido durante su mandato. Irán, con sus ricos recursos minerales e hidrocarburos, quedaría plenamente integrado en la esfera económica de China, y China podría encontrar un nuevo mercado en el Sur Global para deshacerse de su sobreproducción de bienes manufacturados de alta calidad y bajo precio. A cambio, Irán proporcionaría a China energía barata y materias primas industriales.

Si lo vemos de esta manera, el apoyo de China y Rusia no aumentará la oferta global de moneda fiduciaria. Por lo tanto, no tendrá un impacto notable en el precio fiduciario de Bitcoin.

La intensificación del conflicto en Oriente Medio no destruirá ninguna de las infraestructuras físicas críticas que sustentan las criptomonedas. A medida que los precios de la energía se disparan, el valor de Bitcoin y las criptomonedas aumentará. Cientos de miles de millones o incluso billones de dólares recién impresos impulsarán una vez más una tendencia alcista en el mercado de Bitcoin.

Comercio con precaución

Si bien Bitcoin puede subir en el largo plazo, esto no significa que su precio no experimente grandes fluctuaciones ni que todas las altcoins se beneficien por igual. La clave es controlar adecuadamente la escala de inversión.

Estoy preparado para cambios bruscos en el valor de mercado de cada inversión que tengo. Como saben algunos lectores, he invertido en varias memecoins. Cuando Irán lanzó misiles contra Israel, recorté esas inversiones decisivamente porque es difícil predecir cómo reaccionarán los criptoactivos a una escalada del conflicto en el corto plazo. Me di cuenta de que estaba invirtiendo demasiado porque me molestaría mucho si perdiera todo mi capital en alguna criptomoneda de broma. Actualmente, la única memecoin que tengo es Church of Smoking Chicken Fish (ticker: SCF). Ramen.

No le he pedido a Akshat, el jefe de inversiones de Maelstrom, que reduzca el ritmo o deje de invertir en nuestros tokens de preventa. En cuanto a los fondos inactivos que tiene Maelstrom, planeo invertirlos en Ethena para obtener un rendimiento decente mientras espero el momento adecuado para ingresar a varias altcoins líquidas.

Lo peor que puede hacer un comerciante es realizar transacciones en función de quién cree que está del lado correcto en una guerra. Este enfoque conducirá al fracaso, ya que ambos lados de una guerra se enfrentarán a la represión financiera, la confiscación de activos y la destrucción. Lo más sensato es garantizar primero su seguridad y la de su familia, y luego invertir su capital en vehículos de inversión que puedan soportar la devaluación de las monedas fiduciarias y mantener su poder adquisitivo para la energía.

Este artículo proviene de Internet: Nuevo artículo de Arthur Hayes: La escalada del conflicto en Oriente Medio y el aumento de los precios de la energía aumentarán el valor de Bitcoin a largo plazo

Relacionado: Investigación de GoPlus: profundizando en Eigenlayer, diseño y construcción de AVS

Autor original: GoPlus background Desde el año pasado hasta hoy, EigenLayer, como narrativa central en el ecosistema Ethereum, ha acumulado más de $10 mil millones en TVL. Sin embargo, la mayoría de la gente puede considerarlo simplemente como una infraestructura financiera, principalmente porque la característica más conocida de EigenLayer es su concepto de Restaking. Esta impresión inicial hace que sea fácil para la gente pensar que EigenLayer es solo una plataforma que ayuda a los usuarios a obtener ingresos adicionales por staking. De hecho, cuando pensamos profundamente, surge una pregunta clave: ¿Por qué el ETH re-staking o LST (tokens de staking de liquidez) pueden generar ingresos adicionales? La respuesta a esta pregunta revela la verdadera naturaleza de EigenLayer. Creo que EigenLayer es en realidad una infraestructura revolucionaria de computación en la nube impulsada por las finanzas. Esta definición puede sonar contradictoria al principio, pero refleja precisamente la innovación de…