Análisis en profundidad del impacto de la Ley de Regulación del Mercado de Criptoactivos de la UE en la estructura del mercado

Autor original: Perspectivas 4.vc

Traducción original: TechFlow

El mercado de criptoactivos ha experimentado un crecimiento exponencial durante la última década, lo que ha dado lugar a una mayor participación de inversores minoristas e institucionales. Sin embargo, este crecimiento también ha puesto de relieve importantes desafíos regulatorios, en particular en la UE, donde un enfoque regulatorio fragmentado ha generado incertidumbre e inconsistencia jurídica entre los estados miembros. La falta de un marco unificado ha obstaculizado el desarrollo del mercado, ha creado barreras para la entrada al mercado y ha suscitado inquietudes sobre la protección del consumidor y la integridad del mercado.

Objetivos del Reglamento

MiCA se propone abordar estos desafíos mediante:

-

Establecer un marco regulatorio único: crear un conjunto integral de reglas que se apliquen a todos los estados miembros de la UE y al Espacio Económico Europeo (EEE).

-

Fortalecimiento de la protección de consumidores e inversores: implementación de medidas para proteger a los inversores y mitigar los riesgos asociados a los criptoactivos.

-

Garantizar la integridad del mercado y la estabilidad financiera: introducir mecanismos de supervisión para prevenir el abuso del mercado y los riesgos sistémicos.

-

Fomentar la innovación y la competitividad: fomentar el desarrollo de criptoactivos y tecnología blockchain en un entorno regulatorio que promueva la confianza y la transparencia.

Descripción general de MiCA

Alcance y aplicabilidad

MiCA es adecuado para:

-

Emisores de criptoactivos: entidades que ofrecen criptoactivos al público o desean negociarlos en una plataforma de negociación de la UE.

-

Proveedores de servicios de criptoactivos (CASP): empresas que brindan servicios relacionados con criptoactivos, como custodia, negociación y operación de plataformas comerciales.

-

Emisores de monedas estables: entidades que emiten tokens vinculados a activos (ART) y tokens de dinero electrónico (EMT).

MiCA no es adecuado para:

-

Criptoactivos regulados: instrumentos financieros cubiertos por la legislación vigente de la UE sobre servicios financieros, como MiFID II, EMD y PSD 2.

-

Monedas digitales del banco central (CBDC): Monedas digitales (CBDC) emitidas por un banco central.

Definiciones y clasificaciones clave

Activos criptográficos

Un criptoactivo se define como una representación digital de valor o derechos que puede transferirse y almacenarse electrónicamente utilizando tecnología de contabilidad distribuida (DLT) o tecnologías similares.

Clasificación de los criptoactivos

Activos vinculados Simbólicos (ART):

Su objetivo es mantener un valor estable al estar vinculado a múltiples monedas fiduciarias, materias primas o activos criptográficos.

Ejemplo: tokens vinculados a una canasta de monedas o materias primas.

Definición de tokens de dinero electrónico (EMT):

Referencia a una única moneda de curso legal.

Funciona de manera similar al dinero electrónico y está regulado por la Directiva sobre dinero electrónico.

Ejemplo: una moneda estable vinculada 1:1 al euro.

Otros activos criptográficos:

Incluye todos los demás activos criptográficos no clasificados como ART o EMT.

Estos incluyen tokens de utilidad y ciertos tokens de pago.

Ejemplo: Tokens utilizados para proporcionar acceso a un servicio o producto.

Panorama general del marco regulatorio

Requisitos para los emisores de criptoactivos

Fichas de utilidad

Definición: Un token diseñado para proporcionar acceso digital a un bien o servicio, basado en tecnología de registro distribuido (DLT), y aceptado únicamente por el emisor.

Requisitos reglamentarios:

-

Libro blanco: Los emisores deben redactar y publicar un libro blanco que contenga información detallada sobre el proyecto, los derechos y obligaciones, los riesgos y la tecnología.

-

Notificación: El Libro Blanco deberá presentarse a las autoridades nacionales competentes antes de su publicación.

Descargo de responsabilidad:

-

Si los tokens se regalan de forma gratuita.

-

Si la expedición está limitada a menos de 150 personas por Estado miembro.

-

La contraprestación total no supere 1 millón de euros en un período de 12 meses.

Definición y requisitos reglamentarios para tokens vinculados a activos (ART)

Definición: Un token que mantiene un valor estable al hacer referencia a múltiples activos.

Requisitos reglamentarios:

-

Autorización: El emisor deberá estar autorizado por la autoridad competente.

-

Libro Blanco: Se aplican requisitos de libro blanco más estrictos y se requiere la aprobación de la autoridad competente.

-

Gobernanza y cumplimiento: obligaciones para fortalecer la gobernanza, políticas de conflicto de intereses y manejo de quejas.

-

Activos de reserva: Los activos de reserva son necesarios para respaldar la emisión de tokens e incluyen reglas de custodia e inversión.

Definición y requisitos reglamentarios para los tokens de dinero electrónico (EMT)

Definición: Un token que hace referencia a una única moneda fiduciaria.

Requisitos reglamentarios:

-

Autorización: El emisor deberá estar autorizado por una entidad de crédito o una entidad de dinero electrónico.

-

Derechos de reembolso: Obligación de proporcionar reembolso al valor nominal en cualquier momento.

-

Requisitos de conservación: Las normas sobre requisitos de capital y protección de fondos deberían ser comparables a las establecidas en la Directiva sobre dinero electrónico.

Proveedores de servicios de criptoactivos (CASP)

Obligaciones y Licencia

Alcance del servicio:

-

Custodia y gestión de activos criptoactivos.

-

Funcionamiento de la plataforma de negociación.

-

Servicios de intercambio entre criptoactivos y monedas fiduciarias.

-

Servicios de intercambio entre criptoactivos.

-

Ejecutar órdenes en nombre de los clientes.

-

La liberación de criptoactivos.

-

Recibir y transmitir órdenes.

-

Brindamos asesoramiento sobre criptoactivos.

-

Gestión de cartera de criptoactivos.

Proceso de autorización para proveedores de servicios de criptoactivos (CASP)

Proceso de autorización:

-

Solicitud: Presentar información detallada incluyendo plan de negocios, acuerdos de gobernanza y controles internos.

-

Requisitos de capital: El requisito de capital mínimo está entre 50.000 € y 150.000 €, dependiendo de los servicios prestados.

-

Idoneidad e integridad: evaluación de la idoneidad de la dirección y de los accionistas clave.

-

Derechos de pasaporte: una vez autorizados, los CASP pueden utilizar los derechos de pasaporte para prestar servicios en toda la UE.

Requisitos operativos para proveedores de servicios de criptoactivos (CASP)

Requisitos operativos:

-

Estructura organizativa: Un marco de gobernanza sólido, que incluya una estructura organizativa clara y procedimientos operativos eficaces.

-

Protección de los activos de los clientes: medidas para proteger los criptoactivos de los clientes, incluido el aislamiento de activos y los protocolos de seguridad.

-

Manejo de quejas: Establecer procedimientos para manejar las quejas de los clientes de manera rápida y justa.

-

Política de conflictos de intereses: identificación y gestión de posibles conflictos de intereses.

-

Subcontratación: garantizar que los acuerdos de subcontratación no comprometan la calidad de los controles internos y las obligaciones del regulador respecto de su capacidad para supervisar el cumplimiento.

-

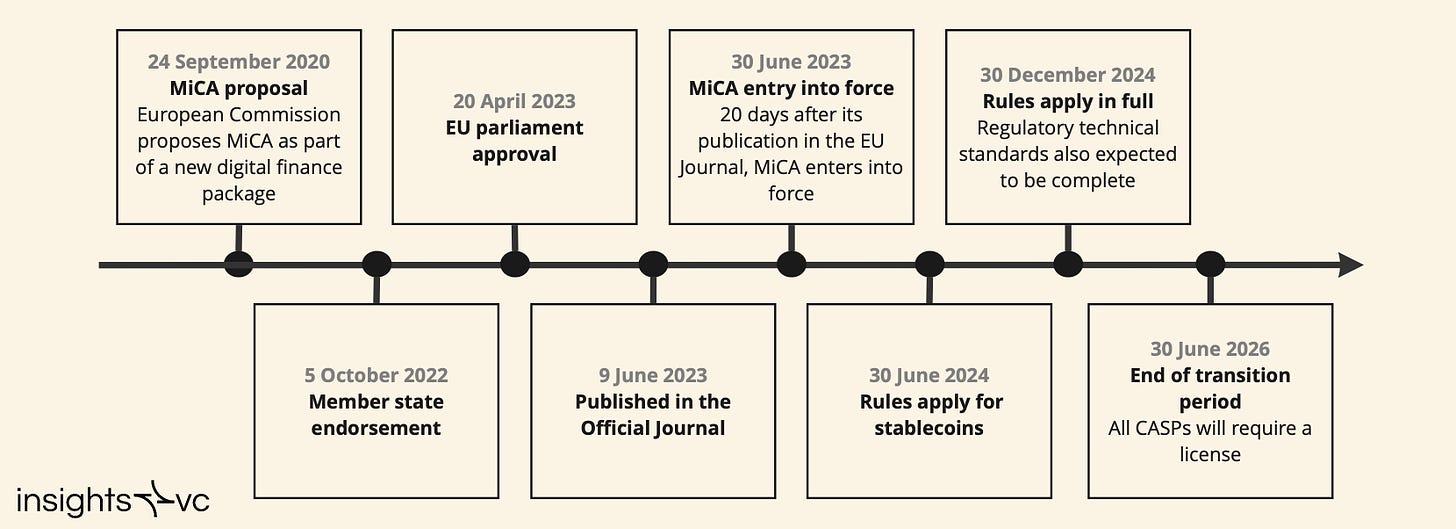

9 de junio de 2023: entra en vigor la MiCA.

-

30 de junio de 2024: entran en vigor las reglas relacionadas con las monedas estables (ART y EMT).

-

30 de diciembre de 2024: Aplicabilidad total de MiCA a otros criptoactivos y CASP.

Disposiciones transitorias:

-

Cláusula de abuelo: los CASP que ya prestan servicios bajo la legislación nacional vigente pueden seguir operando hasta el 31 de diciembre de 2025, o hasta que reciban la autorización de MiCA, lo que ocurra primero.

-

Exclusión nacional: los Estados miembros pueden optar por no aplicar cláusulas de derechos adquiridos, lo que exige un cumplimiento temprano.

Impacto en las empresas suizas de la Web3

Las empresas suizas, aunque no estén ubicadas dentro de la UE, interactúan frecuentemente con los mercados europeos. Comprender el impacto de MiCA es fundamental para que las empresas suizas de la Web3 garanticen su acceso continuo al mercado y su cumplimiento.

Caso de uso 1: emisión de tokens de utilidad

Escenario: Una empresa suiza establece una fundación y emite un token de utilidad destinado a ser utilizado dentro de su ecosistema, con el objetivo de que se clasifique como un token de utilidad según la legislación suiza.

Impacto de MiCA:

-

Clasificación de tokens: según MiCA, estos tokens pueden clasificarse como criptoactivos que requieren un documento técnico, a menos que exista una exención aplicable.

Requisitos del Libro Blanco

-

Contenido: Debe contener información completa sobre el emisor, el proyecto, los derechos asociados a los tokens, los riesgos y la tecnología subyacente.

-

Notificación: Si la oferta está dirigida a residentes de la UE, el Libro Blanco deberá notificarse a las autoridades competentes de la UE.

Restricción de solicitud inversa

-

La Ley MiCA limita la posibilidad de confiar en una solicitud inversa. El marketing activo dirigido a residentes de la UE generará obligaciones de cumplimiento.

Consideraciones estratégicas

-

Evite el marketing activo: limite las actividades de marketing dentro de la UE para evitar la activación de los requisitos de MiCA.

-

Establecer una presencia en la UE: considere establecer una subsidiaria dentro de la UE para facilitar el cumplimiento.

-

Asesoramiento legal: Contrate a un asesor jurídico de la UE para que le ayude a cumplir con las obligaciones regulatorias.

Caso de uso 2: Prestación de servicios de custodia y transacciones

Escenario: Una empresa suiza ofrece servicios de custodia y comercialización de activos digitales dirigidos a clientes de la UE.

Impacto de MiCA:

Como subvención CASP:

La empresa debe estar autorizada por las autoridades competentes de un estado miembro de la UE para prestar servicios dentro de la UE.

Establecer la presencia de la UE:

-

Es necesario constituir una entidad jurídica dentro de la UE y seguir el proceso de autorización MiCA.

Requisitos operativos:

-

Implementar un marco sólido de gobernanza, gestión de riesgos y cumplimiento en línea con MiCA.

Consideraciones fiscales:

-

Requisitos de contenido: garantizar que las entidades de la UE tengan contenido suficiente para cumplir con las obligaciones regulatorias y fiscales.

-

Tributación transfronteriza: cómo abordar las obligaciones tributarias que puedan surgir de las operaciones transfronterizas.

Consideraciones estratégicas

-

Selección de jurisdicción: elija un estado miembro de la UE con un entorno regulatorio favorable (por ejemplo, Liechtenstein, Francia, Alemania).

-

Aproveche los marcos existentes: aproveche los marcos de cumplimiento existentes para agilizar el proceso de autorización.

-

Compromiso con los reguladores: la comunicación temprana con los reguladores en los estados miembros elegidos puede ayudar a lograr una autorización más fluida.

Consideraciones estratégicas para el cumplimiento

Cómo lidiar con las restricciones de la solicitud inversa

Definición: Una solicitación inversa es la prestación de servicios por iniciativa independiente del cliente y sin ninguna solicitación o publicidad por parte del proveedor del servicio.

Limitaciones de MiCA:

-

Limitar la dependencia de las solicitudes inversas para eludir los requisitos reglamentarios.

-

El marketing activo o la focalización en clientes de la UE activarán obligaciones de cumplimiento de MiCA.

sugerencia:

-

MercadoPrácticas de marketing: Revisar y ajustar las estrategias de marketing para garantizar el cumplimiento.

-

Documentación: Mantener registros claros que demuestren que todos los servicios prestados bajo una solicitud inversa fueron iniciados por el cliente.

Construyendo presencia en la UE

beneficio:

-

Ayuda a cumplir con las regulaciones MiCA.

-

Acceso al mercado único de la UE a través de derechos de pasaporte.

Consideraciones:

-

Selección de jurisdicción: evaluar el entorno regulatorio, los costos y la preparación del regulador.

-

Requisito de sustancia: garantizar que la entidad de la UE tenga operaciones, gestión y control sustanciales en la jurisdicción.

-

Implicaciones fiscales: abordar posibles cuestiones relacionadas con la residencia fiscal y los impuestos transfronterizos.

Aprovechar la regulación en estados miembros específicos de la UE

Jurisdicciones activas:

-

Francia: Implementación temprana de la regulación de las criptomonedas e inclusión de la misma dentro del regulador financiero.

-

Liechtenstein: legislación integral alineada con MiCA, incluidas disposiciones sobre staking y NFT.

-

Alemania: estableció un marco para criptoactivos y planes para conectarse con MiCA.

Ventajas:

-

Claridad regulatoria: pautas claras y un regulador que brinde apoyo.

-

Autorización rápida: puede acelerar el proceso de autorización.

sugerencia:

-

Compromiso regulatorio: Iniciar un diálogo con los reguladores para comprender sus expectativas.

-

Asociaciones locales: considere asociarse con empresas locales que tengan amplia experiencia en el entorno regulatorio.

Análisis del impacto fiscal

Consideraciones fiscales transfronterizas

-

Residencia fiscal: La residencia fiscal se determina en función de la gestión y control de la entidad de la UE.

-

Establecimiento permanente: El riesgo de crear un establecimiento permanente dentro de la UE implicará que los beneficios estén sujetos a impuestos.

-

Precios de transferencia: Cumplimiento de la normativa sobre precios de transferencia para las transacciones entre empresas suizas y entidades de la UE. Requisitos de sustancia y nexo

-

Sustancia económica: Demostrar actividad económica real en una jurisdicción para satisfacer a las autoridades fiscales.

-

Asignación funcional y de riesgos: dividir claramente funciones, activos y riesgos entre entidades.

-

Documentación: Mantener documentación sólida para respaldar las posiciones fiscales y cumplir con las obligaciones de cumplimiento.

Desarrollos normativos y de políticas

El entorno de aplicación de la ley en los Estados miembros de la UE

Diferencias en la aplicación:

-

Algunos reguladores pueden adoptar medidas de cumplimiento más estrictas (por ejemplo, BaFin de Alemania).

-

Otros reguladores pueden estar menos preparados, lo que lleva a una aplicación inconsistente.

Respuesta de la industria:

-

Las empresas pueden enfrentar incertidumbre sobre las expectativas regulatorias.

-

La importancia de monitorear los cambios regulatorios y realizar los ajustes correspondientes.

Relación con la normativa existente (como MiFID II)

MiCA y MiFID II:

MiCA cubre los criptoactivos que no están clasificados como instrumentos financieros según MiFID II.

Reclasificación: Armonización de las leyes nacionales para evitar duplicaciones y garantizar la claridad.

Alcance de la supervisión:

Es necesario evaluar si la actividad entra dentro del ámbito de aplicación de MiCA, MiFID II u otras regulaciones.

sugerencia:

-

Realizar un análisis legal integral para determinar la normativa aplicable.

-

Mantenerse al tanto de las modificaciones a las leyes nacionales que interactúan con MiCA.

Coordinación internacional y estudios comparativos

Entorno regulatorio global:

-

Reino Unido: está desarrollando su propio marco regulatorio, adoptando un enfoque matizado.

-

Estados Unidos: El entorno regulatorio está fragmentado y el debate sobre políticas continúa.

-

Asia Pacífico: es líder en la regulación de intermediarios centralizados, pero los enfoques hacia la regulación descentralizada varían.

Impacto en las empresas suizas:

-

Cumplimiento transfronterizo: existen múltiples sistemas regulatorios que deben abordarse cuando se opera a nivel internacional.

-

Riesgo de arbitraje regulatorio: se debe prestar atención a diferentes estándares y prácticas de aplicación.

sugerencia:

-

Participe en debates sobre políticas y grupos industriales para influir y mantenerse informado sobre los acontecimientos mundiales.

-

Considere alinear las políticas internas con las mejores prácticas internacionales.

Regulaciones de criptomonedas fuera de la UE

EE.UU

El entorno regulatorio de las criptomonedas en los Estados Unidos es complejo y cambiante, con frecuentes actividades de cumplimiento y un debate legal continuo.

En 2022, Estados Unidos introdujo un nuevo marco que permite a los reguladores como la Comisión de Bolsa y Valores (SEC) y la Comisión de Comercio de Futuros de Productos Básicos (CFTC) regular la industria de las criptomonedas. La SEC ha estado particularmente activa y ha presentado demandas contra grandes empresas como Ripple, Coinbase y Binance, alegando violaciones de valores. En 2023, un tribunal de distrito dictaminó que las ventas de XRP de Ripple a instituciones eran ofertas de valores, pero las ventas en bolsas no lo eran. Además, en noviembre de 2023, un tribunal anuló el rechazo de la SEC al ETF de Bitcoin en escala de grises, lo que llevó a la aprobación de los ETF al contado de Bitcoin y Ethereum a principios de 2024. A pesar de estos avances, el presidente de la SEC, Gary Gensler, enfatizó que la aprobación de los ETF no debe verse como una adaptación más amplia a otros valores criptográficos. Como resultado, el entorno regulatorio en los Estados Unidos sigue siendo incierto y desafiante, lo que requiere que las empresas cumplan las leyes federales y estatales con la ayuda de asesores legales y establezcan sólidos programas de cumplimiento.

Regulación de las criptomonedas en China

China ha adoptado un enfoque estricto hacia las criptomonedas y ha prohibido todas las actividades relacionadas.

El Banco Popular de China (PBOC) prohibió las empresas de criptomonedas, declarándolas financiación pública ilegal. La minería de bitcoins se prohibió en 2021, y todo comercio de criptomonedas también se declaró ilegal ese año. Las empresas deben salir del mercado chino y reubicar sus operaciones en jurisdicciones más favorables, ya que cualquier contacto con China conlleva importantes riesgos legales.

Regulación de las criptomonedas en Hong Kong

Hong Kong se está convirtiendo en un actor clave en el espacio de las criptomonedas, con un marco regulatorio diseñado para fomentar la innovación y proteger a los inversores. La Comisión de Valores y Futuros (SFC) es responsable de la concesión de licencias y la supervisión del cumplimiento de los proveedores de servicios de activos virtuales, incluidas las bolsas centralizadas y descentralizadas. En 2023, Hong Kong puso en marcha un nuevo régimen de licencias para las bolsas de criptomonedas, implementando estrictos requisitos de lucha contra el blanqueo de dinero (AML) y de identificación del cliente (KYC) para garantizar la transparencia y la seguridad del mercado. La ciudad también ha adoptado las ofertas de tokens de seguridad (STO) y ha incluido productos relacionados con las criptomonedas, como los ETF de Bitcoin y Ethereum. Además, Hong Kong también está explorando las monedas estables y un posible dólar de Hong Kong digital (e-HKD), lo que la convierte en un centro en crecimiento para los activos digitales en Asia.

Regulación de las criptomonedas en Canadá

Canadá ofrece un entorno regulatorio positivo con pautas claras. Las criptomonedas se consideran materias primas y Canadá es el primer país en aprobar un ETF de Bitcoin. Todas las empresas de criptomonedas están clasificadas como empresas de servicios monetarios (MSB) y deben registrarse ante los reguladores provinciales y están reguladas por el Centro de Análisis de Informes y Transacciones Financieras (FINTRAC). Las ganancias en criptomonedas están sujetas al impuesto sobre las ganancias de capital. Si bien Canadá ofrece oportunidades de mercado para las empresas que cumplen con las normas, las empresas deben cumplir con estrictas obligaciones de registro y presentación de informes.

Regulación de las criptomonedas en el Reino Unido

El Reino Unido ha establecido un marco regulatorio integral que incorpora los criptoactivos a la regulación financiera existente. En 2022, la Cámara de los Comunes reconoció los criptoactivos como instrumentos financieros regulados. La Ley de Servicios y Mercados Financieros de 2023 amplió aún más la regulación financiera para cubrir todos los criptoactivos. Está prohibido operar con derivados de criptomonedas y los inversores están sujetos al impuesto sobre las ganancias de capital sobre las ganancias de criptomonedas. Las empresas deben cumplir con amplios requisitos regulatorios, incluidos los estándares de identificación del cliente (KYC) y contra el lavado de dinero (AML), que están diseñados para mejorar la estabilidad del mercado y la confianza de los inversores.

Regulación de las criptomonedas en Japón

Japón es conocido por su actitud progresista hacia la incorporación de criptomonedas a su sistema financiero. Las criptomonedas se consideran propiedad legal y todas las plataformas de intercambio de criptomonedas deben registrarse en la Agencia de Servicios Financieros (FSA). La Asociación Japonesa de Intercambio de Monedas Virtuales (JVCEA) actúa como un organismo autorregulador. Las ganancias por operaciones comerciales se consideran ingresos varios, una disposición que tiene implicaciones importantes para el tratamiento fiscal de los inversores. Japón ofrece un entorno regulatorio transparente y favorable para las empresas, aunque las empresas deben invertir en infraestructura de cumplimiento para cumplir con los estrictos requisitos regulatorios.

Regulación de las criptomonedas en Australia

Australia ofrece un marco regulatorio claro que equilibra la innovación con la protección del consumidor. Las criptomonedas se clasifican como propiedad legal y están sujetas al impuesto sobre las ganancias de capital. Las bolsas de criptomonedas deben registrarse en el Centro Australiano de Informes y Análisis de Transacciones (AUSTRAC) y cumplir con las obligaciones de lucha contra el lavado de dinero (AML) y la financiación del terrorismo (CTF). En 2023, Australia anunció planes para establecer un nuevo marco regulatorio, que se espera que esté finalizado en 2024. Australia está abierta a la innovación y tiene planes potenciales para lanzar una moneda digital del banco central (CBDC), pero las empresas deben prepararse para los próximos cambios regulatorios para garantizar el cumplimiento y mantener la competitividad del mercado.

Regulación de las criptomonedas en Singapur

Singapur es una jurisdicción favorable a las criptomonedas con un marco regulatorio sólido.

La Autoridad Monetaria de Singapur (MAS) regula los intercambios bajo la Ley de Servicios de Pago (PSA) y lanzó un marco para los emisores de monedas estables en 2023. Singapur no impone impuestos a las ganancias de capital, lo que resulta atractivo para los inversores a largo plazo. Las regulaciones claras de Singapur y sus políticas fiscales favorables lo convierten en un mercado ideal, aunque las empresas deben superar las restricciones publicitarias y obtener las aprobaciones necesarias para las monedas estables.

Regulación de las criptomonedas en Corea del Sur

Corea del Sur tiene regulaciones estrictas para proteger a los usuarios y garantizar la integridad financiera. Los intercambios de criptomonedas deben registrarse en la Unidad de Inteligencia Financiera de Corea (KFIU), y las monedas de privacidad fueron prohibidas en 2021. La Ley de Protección de Usuarios de Activos Virtuales de 2023 designa a la Comisión de Servicios Financieros (FSC) como el regulador principal. Las empresas enfrentan estrictos requisitos regulatorios y deben establecer asociaciones con bancos locales para la verificación del nombre real para garantizar el cumplimiento y la seguridad del usuario.

Regulación de las criptomonedas en la India

La India ha adoptado un enfoque regulatorio cauteloso con respecto a las criptomonedas, con debates en curso y medidas provisionales. Las criptomonedas no han sido completamente legalizadas ni prohibidas. Se aplica un impuesto 30% a las inversiones en criptomonedas y un impuesto 1% deducido en la fuente (TDS) a las transacciones. El Proyecto de Ley de Finanzas de 2022 define los activos digitales virtuales como propiedad y establece requisitos impositivos sobre los ingresos derivados de ellos. La incertidumbre regulatoria plantea riesgos operativos para las empresas, como mayores costos de cumplimiento, mientras que los impuestos elevados pueden afectar la rentabilidad de las empresas, obligándolas a reevaluar sus estrategias de mercado.

Regulación de las criptomonedas en Brasil

Brasil avanza hacia la incorporación de criptomonedas a su sistema financiero. En 2023, Brasil promulgó una ley que legaliza el uso de criptomonedas como medio de pago, y el Banco Central de Brasil ha sido designado como el regulador. La legalización de las criptomonedas como medio de pago abre nuevas oportunidades para las empresas, pero estas deben seguir las regulaciones pertinentes del Banco Central de Brasil para garantizar el cumplimiento y aprovechar eficazmente este mercado emergente.

en conclusión

Oportunidades y desafíos en el marco de MiCA

MiCA presenta oportunidades y desafíos para las empresas Web3 suizas y europeas:

Oportunidades y desafíos:

-

Acceso al mercado: un marco unificado facilita el acceso a los mercados en toda la UE, lo que hace más fácil para las empresas hacer negocios.

-

Confianza de los inversores: es probable que una mayor supervisión regulatoria mejore la confianza de los inversores y atraiga más flujos de capital al mercado.

-

Entorno de innovación: unas normas claras pueden fomentar la innovación dentro de límites prescritos y promover el desarrollo de la industria.

desafío:

-

Carga de cumplimiento: Cumplir con los requisitos reglamentarios requiere recursos significativos y puede ser estresante para las pequeñas empresas.

-

Incertidumbre regulatoria: la aplicación y la preparación varían ampliamente entre los Estados miembros, lo que podría generar desequilibrios en los mercados nacionales.

-

Competencia: El aumento de los requisitos de cumplimiento puede generar barreras de entrada, lo que dificultaría aún más la entrada de nuevos participantes y aumentaría la competencia entre los actores existentes.

Las perspectivas de desarrollo de las empresas europeas de la Web3

Las empresas de la Web3 deben adoptar un enfoque estratégico para navegar por el cambiante panorama regulatorio:

-

Cumplimiento proactivo: prepararse y comunicarse con los reguladores con anticipación puede ayudar a que la transición sea más sencilla.

-

Colaboración: trabajar con grupos industriales y expertos legales para influir en las políticas y compartir las mejores prácticas para hacer avanzar la industria.

-

Adaptabilidad: Mantenerse flexible para que los modelos de negocio y las estrategias puedan ajustarse en respuesta a los cambios regulatorios.

Este informe tiene como objetivo proporcionar una comprensión integral de las regulaciones de MiCA y su impacto. Se recomienda a las empresas que busquen asesoramiento legal profesional en función de sus circunstancias específicas para garantizar el pleno cumplimiento de todas las obligaciones regulatorias.

Este artículo procede de Internet: Análisis en profundidad del impacto de la Ley de Regulación del Mercado de Criptoactivos de la UE en la estructura del mercado

Introducción Muchos expertos y líderes de la industria, incluido el fundador de Ethereum, Vitalik Buterin, y el equipo de Paradigm, creen que las transacciones centradas en la intención se convertirán en una de las direcciones importantes para el desarrollo de aplicaciones blockchain en el futuro. En nuestro artículo, exploramos el concepto y el potencial de las transacciones centradas en la intención, analizamos cómo este modelo puede simplificar la experiencia del usuario, mejorar la seguridad de las transacciones y brindar más oportunidades de innovación a las aplicaciones descentralizadas. También discutimos el papel de los agentes de IA y exploramos cómo se pueden combinar con transacciones centradas en la intención para promover aún más la automatización y la inteligencia de los contratos inteligentes y brindar a los usuarios una experiencia de interacción blockchain más inteligente y personalizada. ¿Qué es una transacción centrada en la intención? Cuando quieres tomar un taxi, abres una aplicación de viajes. Después de seleccionar el punto de partida, aparece un precio…