¿Aave, el pilar central de las finanzas descentralizadas, está infravalorado?

Autor original: Arthur, fundador de DeFiance Capital

Traducción original: Ismay, BlockBeats

Nota del editor: Este artículo analiza en profundidad el dominio de Aaves en el mercado de préstamos descentralizados y sus perspectivas de crecimiento futuro. Con el lanzamiento de los ETF de Bitcoin y Ethereum, se espera que Aave se beneficie del crecimiento continuo de los criptoactivos como una clase de activos emergente. Además, a medida que aumenta la demanda del mercado global de monedas estables, los ingresos y el TVL de Aaves seguirán aumentando. Este artículo también analiza la próxima versión V4 de Aaves y la actualización de su modelo económico de tokens, que consolidará aún más su posición en el mercado y brindará retornos ajustados al riesgo más atractivos a los inversores. A través de un análisis integral del estado actual y el potencial de Aaves, este artículo muestra a los lectores la competitividad central de este proyecto líder y su potencial de crecimiento en el futuro.

El siguiente es el contenido original:

Aave es el protocolo de préstamos más grande y probado actualmente disponible.

Como líder indiscutible en préstamos en cadena, Aave tiene una ventaja muy defendible y sólida. Creemos que Aave está muy infravalorada como líder en esta importante industria de las criptomonedas y tiene un enorme potencial de crecimiento en el futuro, que el mercado aún no ha reflejado por completo.

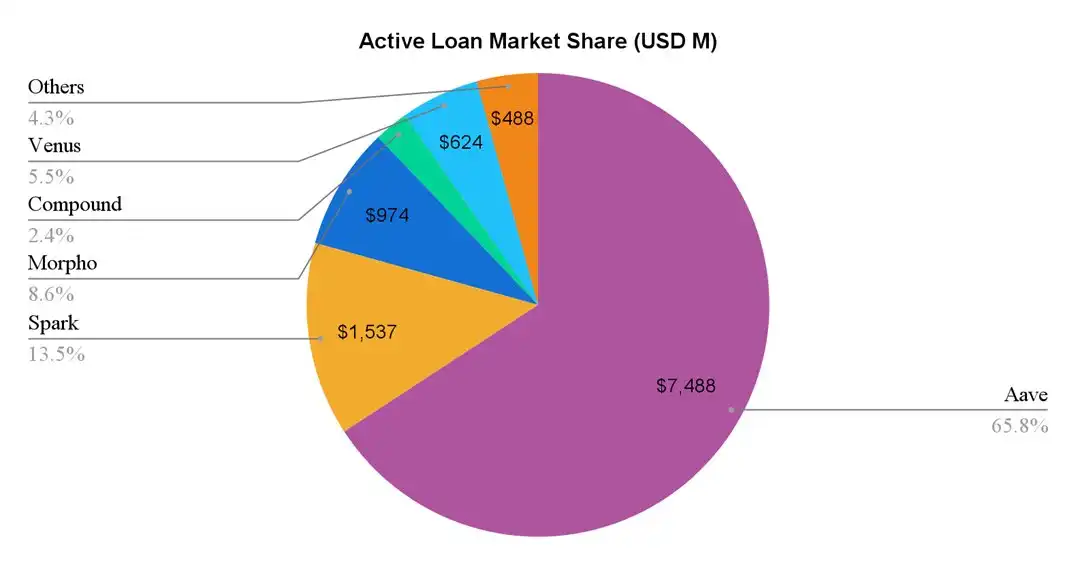

Aave se lanzó en la red principal de Ethereum en enero de 2020 y ahora está en su quinto año de funcionamiento. Desde su lanzamiento, Aave se ha establecido firmemente como uno de los protocolos más confiables en el espacio DeFi y de préstamos. Como prueba de esto, Aave es actualmente el protocolo de préstamos más grande con un volumen total de préstamos activos de $7.5 mil millones, cinco veces más que el segundo protocolo más grande, Spark.

(Datos al 5 de agosto de 2024)

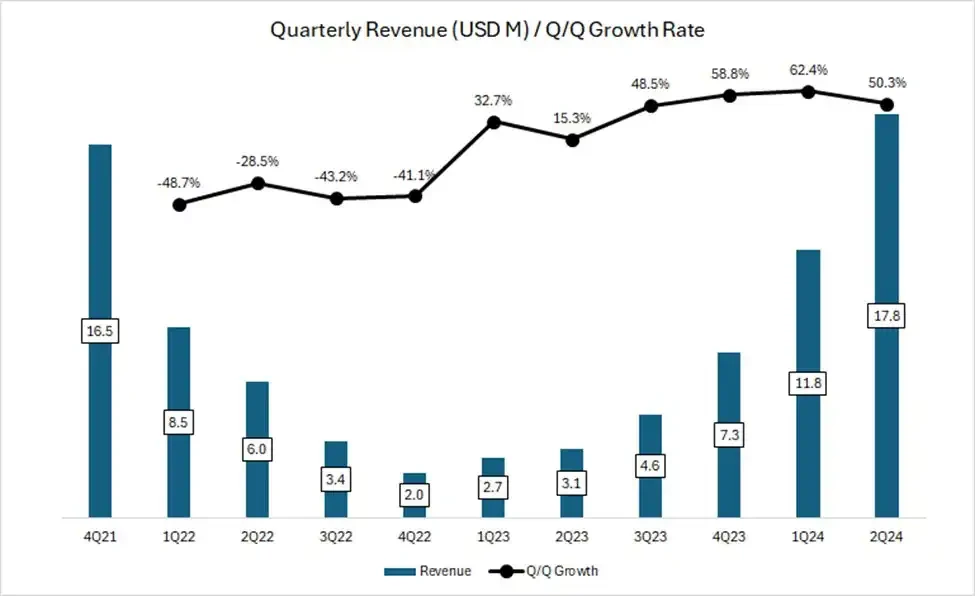

El índice de protocolo sigue creciendo y ha superado el punto más alto del ciclo anterior

Aave es uno de los pocos protocolos DeFi que ha superado las métricas de tendencia alcista de 2021. Por ejemplo, sus ingresos trimestrales han superado su pico del cuarto trimestre de 2021. Cabe destacar que, incluso cuando el mercado se mantuvo estable entre noviembre de 2022 y octubre de 2023, el crecimiento de los ingresos de Aaves continuó acelerándose trimestre tras trimestre. Cuando el mercado se recupere en el primer y segundo trimestre de 2024, su tasa de crecimiento seguirá siendo fuerte, aumentando entre 50 y 601 TP9T por trimestre.

(Fuente: Token Terminal)

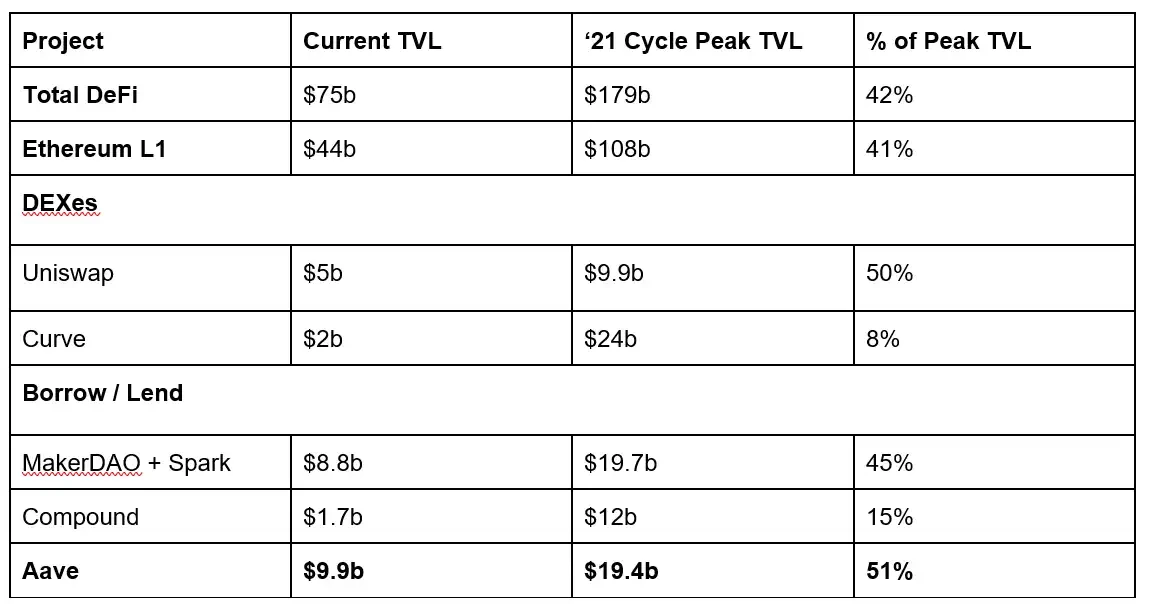

El TVL de Aave casi se ha duplicado en lo que va de año debido al aumento de los depósitos y al aumento de los precios de los activos colaterales subyacentes, como los tokens WBTC y ETH. Como resultado, el TVL se ha recuperado hasta 51% de su pico del ciclo de 2021, lo que demuestra su resistencia en comparación con otros protocolos DeFi de primer nivel.

Datos al 5 de agosto de 2024.

La excelente calidad de las ganancias demuestra que el producto se adapta al mercado

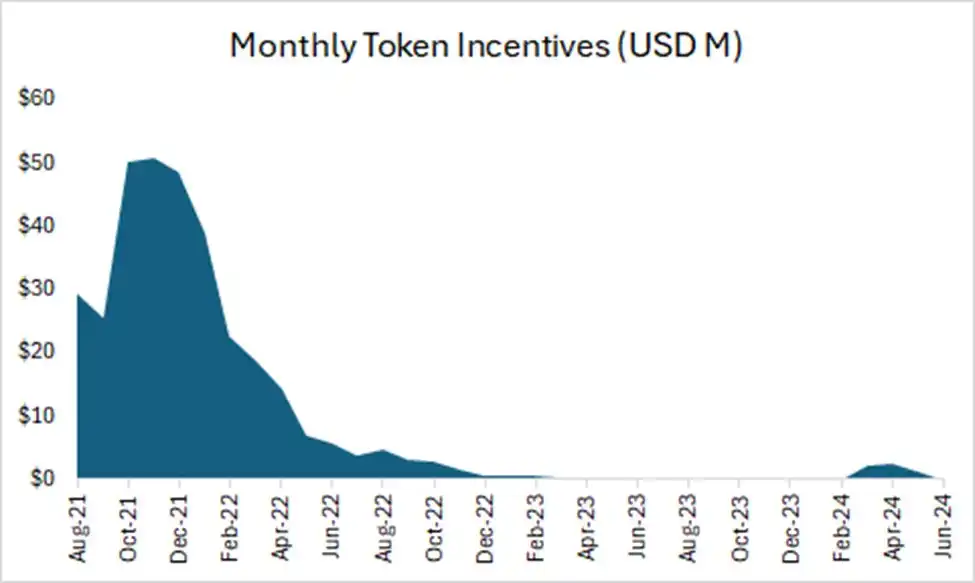

Los ingresos de Aaves alcanzaron su punto máximo en el último ciclo, cuando varias plataformas de contratos inteligentes (como Polygon, Avalanche y Fantom) atrajeron usuarios y liquidez a través de incentivos masivos de tokens. Esto provocó una afluencia insostenible de dinero especulativo y apalancamiento, lo que hizo subir las cifras de ingresos de la mayoría de los protocolos durante ese período.

Sin embargo, hoy en día, los incentivos de tokens de las principales cadenas básicamente se han agotado, y los incentivos de tokens de Aave han caído a niveles casi insignificantes.

(Fuente: Token Terminal)

Esto sugiere que el crecimiento de los indicadores en los últimos meses es orgánico y sostenible, impulsado principalmente por un repunte de la especulación en el mercado, que ha impulsado las tasas activas de préstamos y préstamos.

Además, Aave ha demostrado su capacidad para hacer crecer sus fundamentos incluso durante períodos de entusiasmo especulativo moderado. Durante la caída mundial generalizada de los activos de riesgo a principios de agosto, los ingresos de Aave se mantuvieron resistentes, ya que lograron captar con éxito las comisiones de liquidación a medida que se reembolsaban los préstamos. Esto también demuestra su capacidad para navegar por la volatilidad del mercado en diferentes bases de garantías y en cadena.

(Datos al 5 de agosto de 2024 Fuente: TokenLogic)

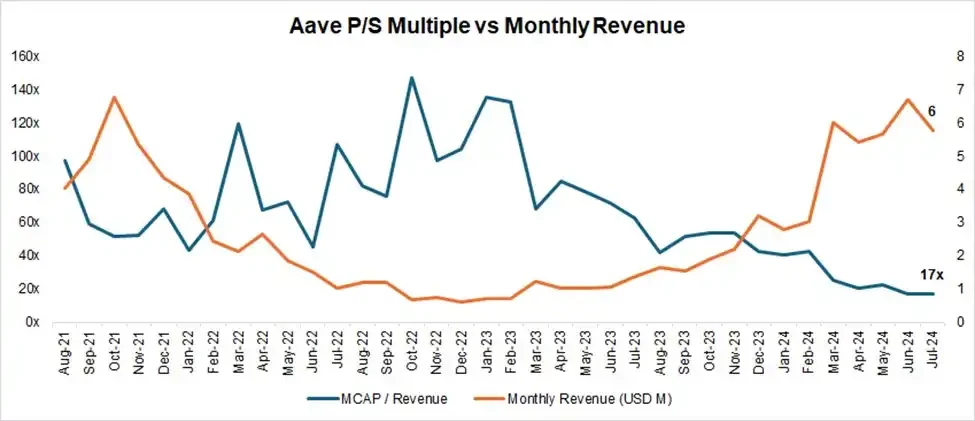

El ratio precio-beneficio de Aave se encuentra en su nivel más bajo en tres años a pesar de la fuerte recuperación fundamental

A pesar de la fuerte recuperación de Aaves en varios indicadores en los últimos meses, su relación precio-ventas (P/S) sigue siendo baja, actualmente en 17 veces, lo que ha caído a su nivel más bajo en tres años y está muy por debajo de la mediana de tres años de 62 veces.

(Fuente: Coingecko, Token Terminal)

Se espera que Aave continúe consolidando su dominio en el espacio de préstamos descentralizados

El foso de Aaves consta principalmente de los cuatro aspectos siguientes:

Buen historial de gestión de seguridad de protocolos :La mayoría de los protocolos de préstamos emergentes se enfrentarán a incidentes de seguridad durante el primer año de funcionamiento, mientras que Aave no ha tenido ningún incidente de seguridad importante a nivel de contrato inteligente hasta el momento. Para los usuarios de DeFi, especialmente los grandes usuarios con una gran cantidad de fondos, un historial de seguridad de las plataformas proporcionado por una sólida gestión de riesgos suele ser la consideración principal al elegir una plataforma de préstamos.

Efecto de red bidireccional :Los préstamos DeFi son un mercado típico de dos caras, en el que los depositantes y los prestatarios constituyen el lado de la oferta y la demanda respectivamente. El crecimiento de un lado estimulará el crecimiento del otro, lo que hará que sea cada vez más difícil para los rezagados ponerse al día. Además, cuanto más abundante sea la liquidez general de la plataforma, más fluida será la entrada y salida de liquidez de los depositantes y prestatarios, lo que hace que la plataforma sea más atractiva para los usuarios de gran capital, lo que promueve aún más el crecimiento del negocio de la plataforma.

Excelente gestión de DAO :El Protocolo Aave ha implementado completamente la gestión basada en DAO. En comparación con el modelo de gestión de equipos centralizados, la gestión de DAO proporciona una divulgación de información más completa y tiene debates comunitarios más profundos sobre decisiones importantes. Además, la comunidad DAO de Aaves incluye un grupo de instituciones profesionales con altos niveles de gobernanza, incluidos los principales proveedores de servicios de gestión de riesgos, creadores de mercado, equipos de desarrollo de terceros y equipos de asesoría financiera. Estas diversas fuentes de participantes promueven la participación activa en la gobernanza.

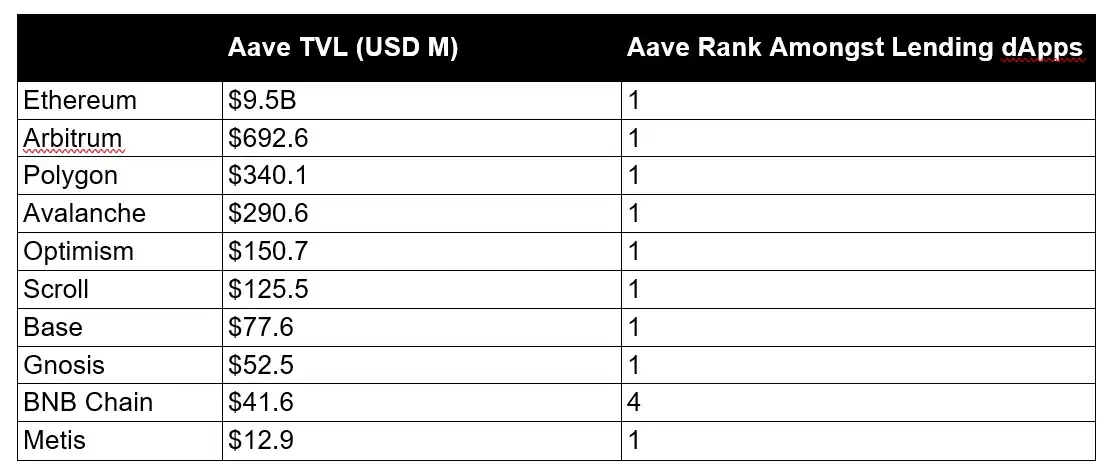

Posicionamiento del ecosistema multicadena :Aave se implementa en casi todas las principales cadenas EVM L1/L2, y su TVL (volumen total bloqueado) ocupa una posición líder en todas las cadenas implementadas, excepto en BNB Chain. En la próxima versión Aave V4, se conectará la liquidez entre cadenas, lo que hará que las ventajas de la liquidez entre cadenas sean más destacadas. Consulte la siguiente figura para obtener más detalles:

(Datos al 5 de agosto de 2024, fuente: DeFiLlama)

El modelo económico de tokens rediseñado impulsará la acumulación de valor y eliminará el riesgo de recorte

La Iniciativa Aave Chan acaba de publicar una propuesta para revisar el modelo económico del token $AAVE para mejorar la utilidad del token mediante la introducción de un mecanismo de distribución de ingresos.

El primer cambio importante es la eliminación del riesgo de corte que enfrenta $AAVE cuando se activa el módulo de seguridad.

Actualmente, los stakers de $AAVE (stkAAVE – valor bloqueado $228M) y los tokens LP del Balancer $AAVE/$ETH mantenidos en el Módulo de Seguridad (stkABPT – valor bloqueado $99M) pueden tener sus tokens reducidos para hacer frente a un evento de déficit.

Sin embargo, stkAAVE y stkABPT no son activos de cobertura ideales debido a su falta de correlación con los activos colaterales que generan deudas incobrables. En tal caso, la presión de venta de $AAVE reducirá a su vez la capacidad de cobertura.

Bajo el nuevo módulo de seguridad Umbrella, stkAAVE y stkABPT serán reemplazados por stkaTokens, liderados por aUSDC y awETH. Los proveedores de aUSDC y awETH pueden optar por poner en staking sus activos para ganar comisiones adicionales (pagadas en $AAVE, $GHO, ingresos del protocolo) además de los intereses pagados por los prestatarios. Estos activos en staking están sujetos a recortes y destrucción en caso de escasez.

Este acuerdo es beneficioso tanto para los usuarios de la plataforma como para los titulares de tokens $AAVE.

Además, a través del mecanismo de reparto de ingresos, se introducirán más impulsores de demanda para $AAVE.

Presentamos el mecanismo Anti-GHO:

Actualmente, los usuarios de stkAAVE reciben un descuento de 3% al acuñar y pedir prestado $GHO.

Este token será reemplazado por un nuevo token “anti-GHO”, que se genera cuando los usuarios hacen staking de $AAVE cuando acuñan GHO. La generación de anti-GHO es lineal y proporcional al interés acumulado por todos los prestatarios de GHO.

Los usuarios pueden utilizar anti-GHO de dos maneras:

Queme anti-GHO para acuñar GHO, pagando así la deuda de forma gratuita

Guárdelo en el módulo de seguridad GHO para obtener stkGHO

Esto aumentará la alineación de intereses entre los interesados en AAVE y los prestatarios de GHO y servirá como un paso preliminar en una estrategia más amplia de reparto de ingresos.

Plan de quema y distribución

Aave permitirá la redistribución del exceso de ingresos netos del protocolo a los participantes del token , sujeto a las siguientes condiciones:

Las tenencias netas de Aave Collector alcanzan los costos recurrentes de los proveedores de servicios de dos años en los últimos 30 días.

Los ingresos anualizados de 90 días del Protocolo Aave alcanzan 150% de todo el gasto del protocolo hasta la fecha, incluido el presupuesto de adquisición de AAVE y el presupuesto Umbrella de aWETH aUSDC.

A través de este programa, comenzaremos a ver recompras consistentes de ocho cifras en el Protocolo Aave, una tendencia que se expandirá aún más a medida que el Protocolo Aave crezca más.

Además, $AAVE está casi completamente diluido y no hay desbloqueos de suministro importantes en el futuro, en marcado contraste con los lanzamientos recientes en los que muchos tokens nuevos enfrentaron graves caídas de precios después de un Evento de Generación de Tokens (TGE) debido al bajo suministro circulante y una alta dinámica de valoración completamente diluida (FDV).

Importantes perspectivas de crecimiento de Aave

Aave tiene múltiples factores de crecimiento en el futuro y está bien posicionada para el crecimiento a largo plazo de las criptomonedas como clase de activo. Básicamente, los ingresos de Aaves pueden crecer de múltiples maneras:

Aave V4

Aave V4 mejorará aún más sus capacidades y pondrá al protocolo en el camino para introducir DeFi a los próximos mil millones de usuarios. En primer lugar, Aave se centrará en revolucionar la experiencia de los usuarios que interactúan con DeFi mediante la construcción de una capa de liquidez unificada. Aave eliminará la complejidad de los préstamos entre cadenas al permitir un acceso sin problemas a la liquidez en múltiples redes, incluidas las redes EVM y futuras redes que no sean EVM. La capa de liquidez unificada también se basará en la abstracción de cuentas y las cuentas inteligentes, lo que permitirá a los usuarios gestionar múltiples posiciones en activos aislados.

En segundo lugar, Aave aumentará la accesibilidad de la plataforma al expandirse a otras cadenas de bloques e introducir nuevas clases de activos. En junio, la comunidad de Aave apoyó la implementación del protocolo en zkSync, lo que marcó la entrada de Aaves en la decimotercera red de cadenas de bloques. Luego, en julio, la Fundación Aptos presentó una propuesta para recomendar que Aave se implementara en Aptos. Si se aprueba la propuesta, esta será la primera incursión de Aaves en redes que no sean EVM y consolidará aún más su posición como un verdadero gigante de DeFi multicadena. Además, Aave también explorará productos basados en activos del mundo real (RWA), que se construirán en torno a GHO. Este movimiento tiene el potencial de conectar las finanzas tradicionales con DeFi, atraer inversores institucionales y traer una gran cantidad de capital nuevo al ecosistema de Aave.

Estos avances culminaron en la creación de la red Aave, que servirá como centro central para que las partes interesadas interactúen con el protocolo. GHO se utilizará para pagar las tarifas, mientras que AAVE se convertirá en el principal activo de participación para los validadores descentralizados. Dado que la red Aave se desarrollará como una red L1 o L2, esperamos que el mercado vuelva a fijar el precio de sus tokens en consecuencia para reflejar las capas de infraestructura adicionales que se están construyendo.

El crecimiento está correlacionado positivamente con el crecimiento de BTC y ETH como clase de activo.

El lanzamiento de los ETF de Bitcoin y Ethereum este año marca un importante punto de inflexión en la popularidad de las criptomonedas, ya que ofrece a los inversores una herramienta regulada y familiar que les permite ganar exposición sin tener activos digitales directamente. Al reducir la barrera de entrada, se espera que estos ETF atraigan una gran cantidad de fondos de inversores institucionales y participantes minoristas, lo que promoverá aún más la integración de los activos digitales en las carteras de inversión convencionales.

Para Aave, el crecimiento general del mercado de criptomonedas es una bendición, ya que más de 75% de su base de activos consiste en activos no estables (principalmente derivados de BTC y ETH). Por lo tanto, el TVL de Aave y el crecimiento de los ingresos están directamente relacionados con el crecimiento de estos activos.

El crecimiento está ligado a la oferta de monedas estables

También podemos esperar que Aave se beneficie del crecimiento del mercado de las monedas estables. A medida que los bancos centrales mundiales señalen un cambio hacia un ciclo de recortes de tasas, esto reducirá el costo de oportunidad para los inversores que buscan fuentes de rendimiento. Esto puede alejar al capital de los instrumentos de rendimiento en las finanzas tradicionales y dirigirlo hacia las granjas de monedas estables en DeFi para obtener rendimientos más atractivos. Además, en un mercado alcista, podemos esperar un mayor comportamiento de apetito por el riesgo, lo que aumentará la utilización de préstamos de monedas estables en plataformas como Aave.

Pensamientos finales

Para reiterar, somos optimistas sobre las perspectivas de Aave como proyecto líder en el mercado de préstamos descentralizados. Además, describimos los factores clave que respaldan el crecimiento futuro y detallamos cómo cada factor puede expandir aún más el impacto de Aave.

También creemos que Aave seguirá dominando la cuota de mercado gracias a sus fuertes efectos de red, gracias a la liquidez y la componibilidad de sus tokens. La próxima actualización del modelo económico de tokens mejorará aún más la seguridad del protocolo y mejorará sus capacidades de captura de valor.

En los últimos años, el mercado ha agrupado todos los protocolos DeFi y les ha puesto un precio como si no hubiera mucho margen para el crecimiento futuro. Esto se refleja en la tendencia al alza del TVL y la tasa de ingresos de Aaves, mientras que su múltiplo de valoración se comprime. Creemos que esta divergencia de valoración con respecto a los fundamentos no durará mucho, y $AAVE ofrece actualmente algunas de las mejores oportunidades de inversión ajustadas al riesgo en criptomonedas.

Este artículo proviene de Internet: ¿Aave, el pilar central de las finanzas descentralizadas, está infravalorado?

Autor original: insights 4.vc Traducción original: Felix, PANews Este artículo presentará la evolución de la dinámica del capital de riesgo en entidades relacionadas con blockchain durante los últimos 15 años, centrándose en el cambio de algunas empresas a inversiones de liquidez, donde los VC no adquirieron capital sino tokens con un cronograma de adquisición de derechos. Además, enumerará las primeras inversiones en el espacio criptográfico por parte de instituciones de inversión conocidas como a16z, como su inversión en OpenCoin (más tarde Ripple Labs) en abril de 2013. En los primeros días de Bitcoin, entre 2009 y 2012, los VC mostraron poco interés en el espacio criptográfico. Por lo tanto, este artículo comenzará con 2012. También vale la pena señalar que la correlación a largo plazo entre el precio de Bitcoin y los montos de financiación no desaparece hasta 2023. Capital de riesgo y precios de Bitcoin 2009-2018:…