Investigación en profundidad: La sutil relación entre el ETF spot de BTC y las enormes posiciones cortas de CME

Autor original: Crypto_Painter (X: (@CryptoPainter_X)

Recientemente, ha habido un indicio de pánico en todo el mercado, que está relacionado en gran medida con las enormes posiciones cortas de CME. Como antiguo inversor en el círculo de las criptomonedas, recuerdo vagamente que cuando CME lanzó oficialmente la negociación de futuros de BTC, ¡acababa de poner fin al épico mercado alcista de 2017!

¡Por lo tanto, es de gran importancia estudiar estas enormes órdenes cortas en CME!

Primero, algunos antecedentes:

CME se refiere a la Bolsa Mercantil de Chicago, que lanzó la negociación de futuros de BTC a fines de 2017 con el código de producto: [BTC 1!]. Posteriormente, una gran cantidad de capital institucional de Wall Street y traders profesionales ingresaron al mercado de BTC, lo que asestó un duro golpe al mercado alcista en curso y provocó que BTC ingresara en un mercado bajista de 4 años.

A medida que más y más fondos tradicionales ingresan al mercado de BTC, los traders institucionales (fondos de cobertura) y los traders profesionales a los que CME atiende principalmente comienzan a participar cada vez más en el comercio de futuros de BTC;

Durante este período, las posiciones de futuros de CME han ido creciendo y el año pasado superó con éxito a Binance para convertirse en el líder en el mercado de futuros de BTC. A partir de ahora, Las posiciones totales de futuros de BTC de CME han alcanzado los 150.800 BTC, equivalentes a aproximadamente 10 mil millones de dólares estadounidenses. representando 28.75% de todo el mercado de negociación de futuros de BTC.

Por lo tanto, no es exagerado decir que el mercado actual de futuros de BTC no está controlado por los intercambios de criptomonedas tradicionales y los inversores minoristas, sino que tiene caído en manos de comerciantes institucionales profesionales en los Estados Unidos.

Como cada vez más personas han descubierto recientemente, las posiciones cortas de CME no solo han aumentado significativamente, sino que recientemente han superado máximos históricos y siguen aumentando. En el momento en que escribo este artículo, Las posiciones cortas de CME han alcanzado los 10.000 millones de dólares estadounidenses. y la tendencia no ha mostrado ninguna desaceleración evidente;

¿Significa esto que el capital de élite de Wall Street está vendiendo en corto BTC a gran escala y es completamente pesimista sobre el desempeño futuro de BTC en este mercado alcista?

Si nos limitamos a observar los datos, esto es así. Además, BTC nunca ha experimentado una situación en la que haya superado un máximo histórico en un mercado alcista y luego haya permanecido volátil durante más de 3 meses. Todas las señales indican que estos grandes fondos pueden estar apostando a que esta ronda de mercado alcista de BTC será mucho menor de lo esperado.

¿Es esto realmente así?

A continuación, permítanme explicarles de dónde provienen estas enormes posiciones cortas, si debemos tener miedo y qué impacto tiene esto en el mercado alcista.

En primer lugar, si consulta con frecuencia los precios de CME, encontrará una característica interesante: ¡BTC 1! El precio de este par de futuros casi siempre es al menos unos cientos de dólares más alto que el precio al contado de Coinbase. Esto es fácil de entender porque los futuros de BTC de CME se entregan mensualmente, lo que equivale a El contrato de swap del mes en los intercambios de criptomonedas tradicionales.

Por lo tanto, cuando el sentimiento del mercado es alcista, podemos ver que los contratos swap suelen tener diferentes grados de prima. Por ejemplo, la prima del contrato del segundo trimestre en un mercado alcista suele ser muy alta.

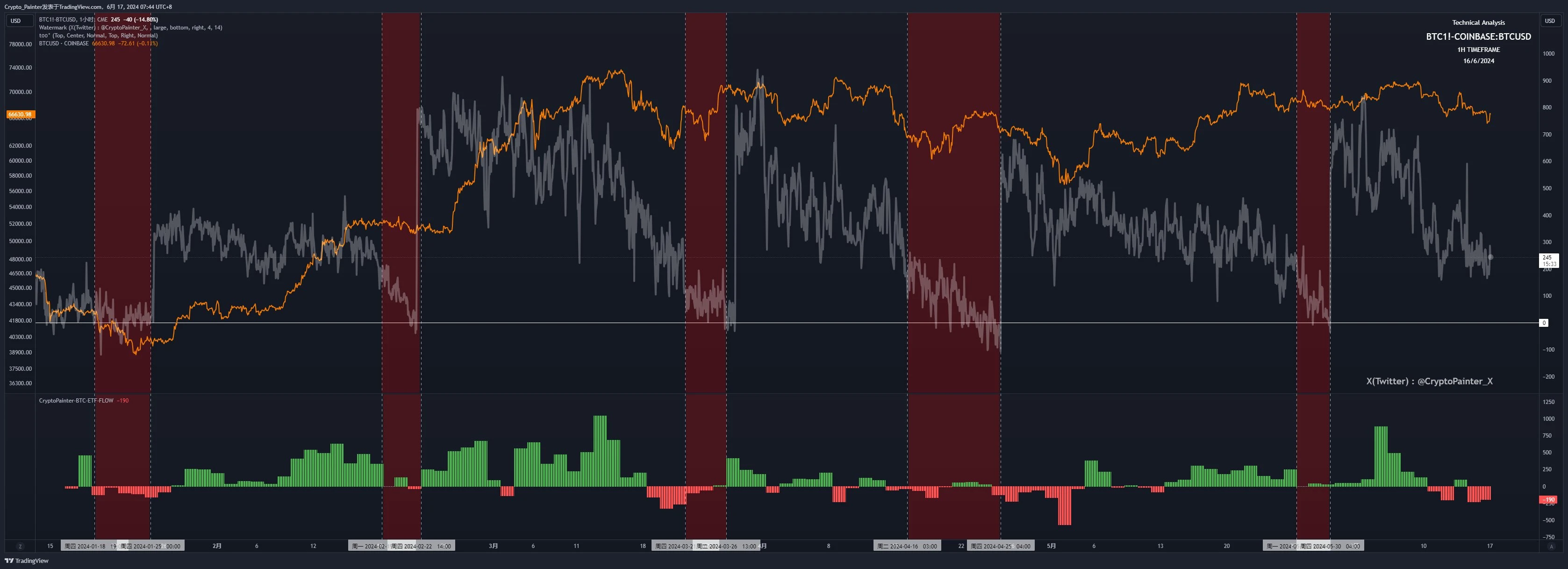

Si restamos el precio spot de Coinbase del precio de futuros de BTC de CME (ambos son pares de USD), obtenemos el siguiente gráfico:

La curva naranja es la tendencia del precio de BTC en el nivel de 4 horas, mientras que la curva gris es la prima del precio de futuros de CME en relación con el precio al contado de CB;

Se puede ver claramente que La prima de futuros de CME fluctúa regularmente con la renovación mensual del contrato (se mueve automáticamente) posiciones hasta el contrato del mes siguiente), que es similar a la prima del contrato swap de los intercambios tradicionales en el círculo de las criptomonedas. Tendrán una prima más alta cuando se genere el contrato, y cuando el contrato esté a punto de expirar, la prima se suaviza gradualmente;

Precisamente gracias a esta regla podemos realizar un cierto grado de arbitraje de futuros-spot. Por ejemplo, cuando se genera el contrato trimestral de la bolsa CEX, si el mercado acaba de experimentar un período de mercado alcista y su prima ha llegado a 2-3%, entonces podemos sacar 2 millones de dólares estadounidenses y comprar 1 millón de dólares estadounidenses de spot respectivamente, y abrir una orden corta de 1 millón de dólares estadounidenses en el contrato trimestral al mismo tiempo;

Durante este período, independientemente de las fluctuaciones de precios, es difícil liquidar posiciones cortas. Siempre que la prima se vaya suavizando gradualmente antes del vencimiento del contrato trimestral, se puede obtener un rendimiento estable de 20.000 dólares estadounidenses, o 20.000 dólares estadounidenses, sin riesgo.

No subestime esta pequeña ganancia. Para fondos grandes, ¡se trata de una rentabilidad alta con un riesgo prácticamente nulo!

Para hacer un cálculo simple, CME genera un nuevo contrato una vez al mes en promedio. Desde 2023, su prima promedio ha sido de 1,2%. Teniendo en cuenta la tarifa de manejo de esta operación, calculemos que es de 1%. Eso significa una oportunidad de arbitraje fija sin riesgo de 1% cada mes a lo largo de un año.

Calculado 12 veces al año, el rendimiento anualizado libre de riesgo es de aproximadamente 12,7%, que ya es más alto que el rendimiento de la mayoría de los fondos del mercado monetario en Estados Unidos, sin mencionar los intereses ganados al depositar el dinero en un banco.

Por lo tanto, en la actualidad, Los contratos de futuros de CME son un lugar de arbitraje natural, Pero todavía hay un problema. Se pueden abrir futuros en CME, pero ¿dónde se pueden comprar al contado?

CME presta servicios a instituciones profesionales o grandes fondos. Estos clientes no pueden abrir una cuenta de intercambio CEX y operar como nosotros. La mayor parte de su dinero también pertenece a LP, por lo que Deben encontrar un canal legal y compatible para comprar BTC al contado.

¡Qué coincidencia! ¡Se aprobó el ETF spot de BTC!

En este punto, el ciclo se completa. Los fondos de cobertura o instituciones realizan grandes compras en ETF de acciones estadounidenses y abren órdenes cortas iguales en CME, realizando arbitraje fijo sin riesgo una vez al mes para lograr un rendimiento estable de al menos 12,7% anualizado.

Este conjunto de argumentos suena muy natural y razonable, pero no podemos basarnos sólo en palabras, también tenemos que comprobarlo con datos. ¿Están los inversores institucionales de Estados Unidos recurriendo realmente al arbitraje a través de ETF y CME?

Como se muestra a continuación:

He marcado en el gráfico los períodos de prima de futuros de CME extremadamente baja desde que se aprobó el ETF, y el indicador del subgráfico a continuación es un gráfico de barras de entradas netas del ETF al contado de BTC que escribí yo mismo;

Se puede ver claramente que siempre que la prima de futuros de CME comienza a reducirse significativamente y está por debajo de $200, las entradas netas de ETF también disminuyen, mientras que Cuando el CME genera un nuevo contrato del mes actual, el ETF verá una gran cantidad de entradas netas el primer lunes cuando el nuevo contrato comience a cotizar.

Esto puede explicar hasta cierto punto que una proporción considerable de las entradas netas del ETF no se utilizan simplemente para comprar BTC, sino que se utilizan para cubrir las órdenes cortas de alta prima que se abrirán en CME.

En este momento, puede girar hacia arriba y mirar el gráfico de datos que cuenta las posiciones cortas de futuros de CME. Verá que El momento en que las posiciones cortas de CME realmente comenzaron a dispararse a 50% fue exactamente después de enero de 2024.

¡El ETF spot de BTC también comenzará a cotizar oficialmente después de enero de 2024!

Por lo tanto, en base a los datos incompletos anteriores, podemos extraer las siguientes conclusiones de investigación:

1. Es probable que las enormes posiciones cortas de CME se utilicen para cubrir ETF al contado, por lo que su posición corta neta real debería ser mucho menor que los $5.8 mil millones actuales, y no hay necesidad de que entremos en pánico debido a estos datos;

2. Los ETF han recibido una entrada neta de $15.1 mil millones hasta ahora, y es probable que una parte considerable de los fondos estén en estado de cobertura, lo que explica por qué la segunda entrada neta más alta de ETF en un solo día en la historia (US$$886 millones) a principios de junio y la entrada neta de ETF durante toda la semana no condujeron a un avance significativo en el precio de BTC;

3. Aunque las posiciones cortas de CME son muy altas, ya habían experimentado un aumento significativo antes de que se aprobara el ETF. No hubo una liquidación significativa durante el mercado alcista posterior de $40,000 a $70,000. Esto demuestra que Es probable que haya fondos entre los inversores institucionales estadounidenses que sean firmemente bajistas respecto de BTC, y No deberíamos tomarlo a la ligera.

4. Necesitamos tener una nueva comprensión de los datos diarios de entradas netas de ETF. El impacto de las entradas netas en los precios del mercado puede no estar necesariamente correlacionado positivamente, y también puede haber una correlación negativa (los ETF compran en grandes cantidades, los precios de BTC caen);

5. Consideremos un caso especial. Cuando la prima de futuros de CME sea absorbida por este grupo de sistemas de arbitraje un día en el futuro y no haya espacio de arbitraje potencial, veremos una reducción significativa de las posiciones cortas de CME, lo que corresponde a una gran salida neta de ETF. Si esto sucede, no se asuste demasiado. Se trata simplemente de una retirada de liquidez del mercado de BTC para buscar nuevas oportunidades de arbitraje.

6. El último pensamiento es, ¿De dónde proviene la prima en el mercado de futuros? ¿Realmente la lana está en las ovejas? Quizás haga nuevas investigaciones sobre esto más adelante.

Bueno, lo anterior es el resumen de esta investigación. Este tema está más orientado a la investigación de mercado y no proporciona una guía direccional clara, por lo que no puede ser de mucha ayuda para el trading. Sin embargo, sigue siendo muy útil para comprender la lógica del mercado. Después de todo, cuando vi la enorme cantidad de órdenes cortas en CME, me asusté un poco e incluso recordé el largo mercado bajista de 2017 a 2018...

Ese mercado bajista fue mucho más repugnante que el volátil mercado actual, pero afortunadamente, en la actualidad, BTC sí está favorecido por el capital tradicional. Para decirlo sin rodeos, los fondos de cobertura están dispuestos a acudir a este mercado para el arbitraje, lo que en esencia es una especie de reconocimiento, aunque el dinero lo pagamos nosotros, los inversores minoristas, jaja.

Por último, si tienes alguna duda sobre la naturaleza especial de este mercado alcista, también puedes leer la discusión en la cita a continuación. ¿Es este mercado alcista más complicado que los mercados alcistas anteriores? ¡Será mejor leerlo junto con este artículo!

Eso es todo, ¡gracias por leer!

Este artículo proviene de Internet: Investigación exhaustiva: La sutil relación entre el ETF spot de BTC y las enormes posiciones cortas de CME

Original | Odaily Planet Daily Autor | Asher Recientemente, las fuertes fluctuaciones en los precios de BTC han hecho que la mayoría de las altcoins caigan bruscamente, pero TON ha subido contra la tendencia y ha superado $8 hoy, estableciendo un nuevo récord. Al mismo tiempo, el token NOT de Notcoin, un juego popular en el ecosistema TON, se recuperó significativamente después de caer a $0.015, y el precio actual es $0.0184. Si puede superar eficazmente el nivel de resistencia de $0.02 a $0.021, se puede esperar que alcance nuevamente el precio más alto de la historia. Para aquellos que se perdieron Notcoin, vale la pena prestar atención al juego del ecosistema TON Pixelverse. A continuación, Odaily Planet Daily presentará las razones por las que vale la pena prestar atención a Pixelverse y compartirá las…