Análisis en profundidad: ¿Es el rango de precios actual el trampolín para la principal tendencia alcista de este ciclo?

Autor original: Mur fí (X: @Murphychen 888 )

Prefacio

Desde que escribí el artículo "Usando la perspectiva de los dioses para descubrir las leyes internas de funcionamiento de BTC" en febrero de este año, no he escrito ningún tweet largo. Por un lado, creo que si puedo explicar la lógica simple con claridad, no necesito usar artículos largos para aumentar la fatiga de los lectores. Por otro lado, mi trabajo ajetreado me hace imposible pensar con calma sobre un conjunto completo de sistemas de datos. En particular, me gusta expresar mis artículos con claridad con imágenes y textos; a veces, el tiempo dedicado a dibujar imágenes incluso supera el tiempo dedicado a escribir.

Recientemente, recibo mensajes privados de amigos que me piden que hable sobre la etapa actual del mercado alcista y que la verifique con datos en cadena. De hecho, muchos analistas de datos excelentes han analizado esto. Por ejemplo, Ni Da @Phyrex_Ni En su artículo del 11 de junio describió los fundamentos de datos más realistas, combinando eventos macro, estructura en cadena e inventario de exchange. El enlace es el siguiente: https://x.com/Phyrex_Ni/status/1800210944188190983…

Sin embargo, aún espero poder expresar algunas de mis opiniones personales desde perspectivas diferentes a las que la gente suele ver. Después de un largo período de reflexión, finalmente terminé este artículo de casi 3500 palabras después de dos días de escribir, dibujar, anotar y corregir. Si eres un poseedor de BTC o un trader de tendencias, creo que después de leer el artículo completo, puede brindarte algunas referencias e ideas diferentes.

Sin más preámbulos, vayamos al grano…

texto

La estructura de chips en la cadena URPD puede servir como una referencia extremadamente importante para el juicio de tendencias. Es diferente de las teorías técnicas que utilizamos comúnmente, como la línea K, el precio de volumen, la media móvil, etc. En cambio, utiliza el área densa formada por el movimiento de chips en la cadena para observar quién está comprando (disposición a comprar) y quién está vendiendo (riesgo de venta), a fin de predecir en qué dirección se puede mover el mercado la próxima vez.

Una zona densa de fichas formada por una rotación a largo plazo suele ser el trampolín para la siguiente etapa. Cuanto más fuerte sea la estructura de las fichas (grosor), más amplia será la amplitud de precios (anchura) y mayor será la probabilidad de un desarrollo ascendente. Espesor significa que hay una fuerte voluntad de compra en este rango, lo que puede apoderarse de la distribución de chips en otros rangos de bajo costo, y debido a las altas expectativas para el futuro, el riesgo de venta generado cuando los precios fluctúan también será bajo. Ancho significa que las fichas están bien dispersas y no generarán una presión de venta concentrada. Mientras no se produzca un evento repentino de cisne negro, la zona densa de fichas formará un efecto de resistencia y adherencia en el precio, es decir, no es muy sensible a los precios y no es fácil de penetrar.

A lo largo de este ciclo hay dos “trampolines” impresionantes:

A. US$25.000-30.000;

B.$41.000-44.000.

La formación del rango A tomó 220 días desde el 23 de marzo hasta el 23 de octubre, y la formación del rango B tomó 67 días desde el 23 de diciembre hasta el 24 de febrero. Por lo tanto, podemos ver que la formación de un rango de precios grueso debe basarse en meses. Durante este período, tanto el lado largo como el corto necesitan experimentar enfrentamientos feroces antes de que finalmente puedan llegar a un consenso sobre el fondo.

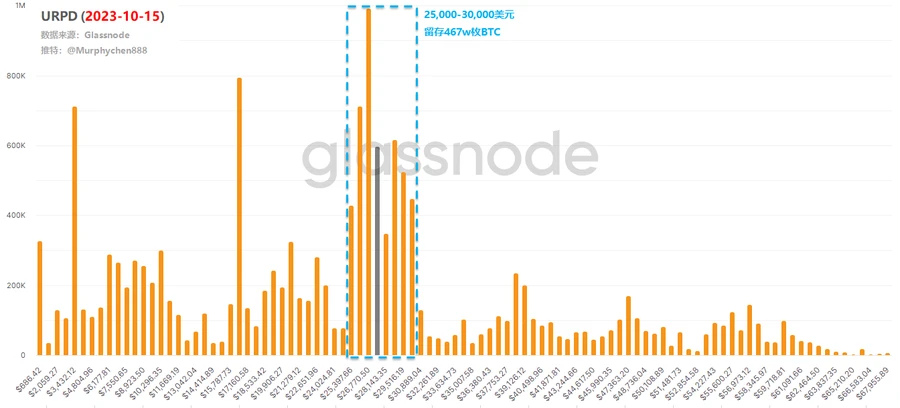

La siguiente figura muestra los datos de URPD al 15 de octubre de 2023. Después de 220 días de facturación, se acumularon 467w BTC en el rango de 25 000-30 000 USD, lo que representa 241 TP9T del total. #BTC En ese momento, se puede decir que se trata de datos muy exagerados y de gran magnitud. Casi todos los riesgos de venta se han liberado aquí y el siguiente salto es un resultado natural.

El 6 de enero de 2024, víspera de la aprobación del ETF spot, BTC formó una pila de 2 millones de BTC a $41,000-44,000 después de 67 días de rotación. Entre ellos, 169 millones de BTC fueron transferidos desde el rango A (es decir, el rango de 25,000-30,000). Este es un proceso de intercambio de chips de bajo precio por chips de alto precio, lo que permite que los chips a corto plazo que negocian ETF con expectativas positivas se bajen del tren con anticipación.

Al mismo tiempo, todavía hay chips de 298w con una firme creencia en el rango A. Esta es también la razón importante por la que BTC retrocedió de 46,000 a 38,000 después de que se aprobó el ETF, pero no continuó cayendo al rango A. Casi todos los chips que pueden moverse están en estos dos rangos. Los chips de gama baja no quieren venderse, y los chips de gama alta se resisten a venderse. , lo que naturalmente crea las condiciones para otro salto.

¡En la actualidad, la estructura de chips en cadena está formando silenciosamente el rango C!

Se trata de un rango amplio, de 60.000 a 70.000 USD, que incluye dos rangos más pequeños, a saber, 60.000-64.000 USD y 66.000-70.000 USD. Por comodidad, los llamaremos temporalmente rangos C1 y C2.

Al 11 de junio, se acumularon 108w chips en el intervalo C1 y 189w chips en el intervalo C2 (ignore aquí el movimiento de chips de Mt.Gox). Entre ellos, se transfirieron 103w chips del intervalo A y 97w chips del intervalo B. Desde la perspectiva del lapso de tiempo, este proceso duró 104 días ( Se ha cumplido la condición del mes como unidad ).

Si me preguntas cuánto tiempo tardará en acumularse, no lo sé. Pero según los datos de las ocasiones anteriores, teóricamente, como trampolín, no debería necesitar un rango de precios tan amplio como 10.000 dólares estadounidenses (5.000 dólares estadounidenses son suficientes). Por lo tanto, es probable que tanto C1 como C2 se conviertan en los rangos inferiores para el consenso en el futuro. Si es C1, entonces tenemos que esperar a que las fichas de C2 se digieran gradualmente y se transfieran lentamente a C1 para continuar formando una estructura de rango más sólida. O se forma una nueva área de acumulación entre C1 y C2.

Por supuesto, esto solo no es suficiente…

Para convertirse en el trampolín para la siguiente etapa, se debe cumplir otra condición importante, a saber: Las fichas de la zona baja no quieren ser vendidas, y las fichas de la zona alta no quieren ser cortadas. Podemos utilizar otros conjuntos de datos para ver si la situación actual cumple los requisitos.

1. ¿Se ha liberado el riesgo del vendedor?

El gráfico de datos de ganancias y pérdidas realizadas puede mostrar claramente la cantidad total de ganancias y pérdidas realizadas de BTC cada día, y su tamaño relativo puede comprender mejor el ciclo del mercado y el sentimiento de los inversores.

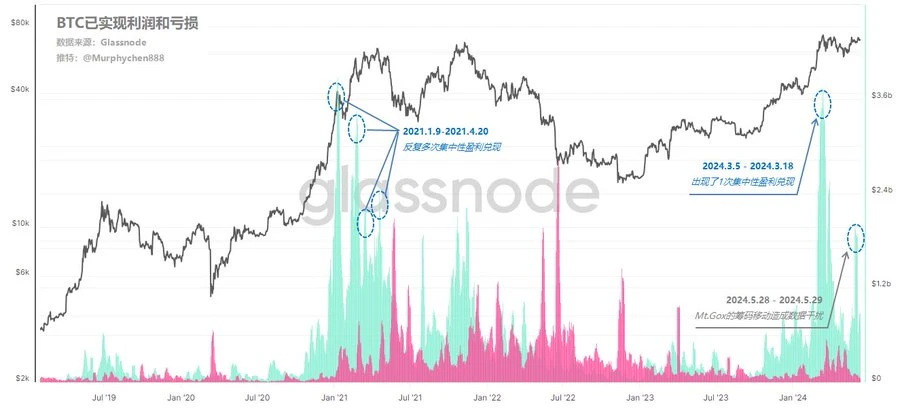

Las ganancias realizadas (RP, barras verdes) tienden a predominar durante los mercados alcistas, ya que los chips de bajo costo continúan entrando y saliendo a medida que el mercado se fortalece. Las pérdidas realizadas (RL, barras rojas) tienden a predominar durante los mercados bajistas, ya que los BTC comprados a precios altos salen con pérdidas, especialmente en eventos de capitulación del mercado (es decir, mínimos del mercado bajista).

Durante el período pico del último mercado alcista, del 9 de enero de 2021 al 20 de abril de 2021, el valor de RP superó el límite varias veces. Esto indica que a medida que suben los precios, se han cobrado una gran cantidad de fichas de bajo costo en ganancias concentradas, lo que ha generado una enorme presión de venta en el mercado. Una vez que los fondos de seguimiento no se puedan tomar, el valor de RL (columna roja) aumentará gradualmente y se completará la transición del ciclo alcista al bajista.

En este ciclo, del 5 de marzo de 2024 al 18 de marzo de 2024, también hubo un aumento en el valor de RP, y su escala no fue menor que la etapa pico de la ronda anterior. Pero la diferencia es que después de esta realización de ganancias concentradas, no hubo un pico continuo de RP. (El pico de RP del 28 de mayo de 2024 en la figura se debió a la interferencia de datos causada por el antiguo movimiento de chips de Mt.Gox, que podemos ignorar). Por lo tanto, podemos creer que el sentimiento actual del mercado sigue siendo estable y que la realización de ganancias el 18 de marzo de 2024 es una liberación del riesgo del vendedor, en lugar del pico del mercado alcista.

También podemos mirarlo desde otra perspectiva, a saber: Los datos sobre la motivación del comprador y la presión del vendedor de los principales activos en la bolsa.

Se supone un modelo simple, a saber: las entradas de BTC + ETH en los exchanges (denominadas en USD) se consideran presión del vendedor; las entradas de monedas estables se consideran motivación del comprador. Valores negativos en rojo: indican presión del vendedor, la entrada de monedas estables es menor que la entrada del vendedor de BTC + ETH. Valores positivos en verde: indican motivación del comprador, la entrada de monedas estables supera la entrada del vendedor de BTC + ETH.

De la figura anterior, podemos ver que durante el período del 8 de enero de 2021 al 10 de mayo de 2024, la presión de los vendedores en el mercado de valores siguió siendo alta y de repente se amplificó cuando el precio subió débilmente (evento 5.19), lo que fue una señal de que el mercado alcista había alcanzado su punto máximo. En este ciclo, a medida que el precio siguió subiendo, la presión de los vendedores alcanzó su punto máximo el 13 de marzo de 2024. y luego no siguió siendo alto, sino que se debilitó rápidamente Combinado con el análisis del flujo de intercambio potencial en el tweet anterior, el intercambio actual se encuentra en un estado de baja liquidez, ya sea #BTC o #ÉTH .

Combinando estos datos, podemos llegar a una conclusión que el mercado actual cumple la condición de que los chips en la zona baja no quieren venderse.

2. ¿Ha vendido acciones de alto precio a corto plazo con pérdidas?

Presentamos el índice de riesgo de venta de Bitcoin como una herramienta de gestión de riesgos para evaluar el riesgo de mercado. El modelo se calcula sumando todas las ganancias y pérdidas realizadas en la cadena y dividiéndolas por el valor de mercado realizado. Por lo tanto, su esencia es comparar el valor total en dólares que gastan los inversores cada día con el valor de mercado total realizado.

Cuando el valor esté cerca de la línea roja a continuación ( valor bajo ), indica que la mayoría #BTC Se venden a un precio relativamente cercano al de coste y el mercado ha alcanzado un cierto grado de equilibrio. Esta situación también puede indicar que se han agotado las pérdidas y ganancias dentro del rango de precios actual y que el mercado se encuentra en un entorno de baja volatilidad.

Cuando el valor esté cerca de la línea azul que aparece a continuación ( valores altos ), indica que los inversores están vendiendo #BTC con ganancias o pérdidas elevadas en relación con su base de costos. Esta situación puede requerir que el mercado se reequilibre y suele ir acompañada de movimientos de precios de alta volatilidad.

En el gráfico, podemos ver que los ratios de riesgo altos suelen aparecer cuando el mercado alcista se dispara o el mercado bajista se desploma, es decir, los inversores obtienen grandes beneficios o venden con pérdidas. En las primeras etapas del mercado bajista y del mercado alcista, el número de ratios de riesgo bajos es similar, lo que indica que los inversores de alto coste no están dispuestos a vender con pérdidas en este momento, y la mayoría de los BTC vendidos son fichas a corto plazo cercanas al precio de coste. Este también es un periodo de equilibrio del mercado en un entorno de baja volatilidad. Por ejemplo, la situación actual es similar.

A medida que avanza el mercado alcista, la relación de riesgo aumenta gradualmente, lo que significa que el riesgo de los vendedores en el mercado aumenta. En la última etapa del mercado alcista, es casi imposible que la relación de riesgo caiga por debajo de la línea roja.

Observando estos datos, podemos sacar otra conclusión, es decir, el mercado actual también cumple la condición de no vender fichas en la zona alta.

Conclusión

Hasta ahora, se ha explicado toda la lógica del razonamiento de los datos. Creo que es probable que el rango de precios actual sea el trampolín antes de que comience la tendencia alcista principal de este ciclo. Esta conclusión se basa en los datos actuales, pero los datos cambiarán, por lo que no hay garantía de que la situación futura sea coherente con el análisis.

¿Es este el pico del mercado alcista? Si esto es posible, deben cumplirse las siguientes condiciones:

1. Una gran cantidad de fichas de la zona baja abandonaron el mercado en la zona alta, especialmente las fichas de las zonas A y B formadas en este ciclo. No se compraron en el punto más bajo del mercado bajista, por lo que es probable que algunas de ellas no estén dispuestas a subirse a la montaña rusa de otro ciclo.

2. RP tiene múltiples picos, y los picos se hacen cada vez más bajos, mientras que RL comienza a aumentar gradualmente.

3. La presión del vendedor en el exchange sigue siendo alta y el potencial de tráfico en el exchange comienza a aumentar.

4. El índice de riesgo del vendedor muestra valores altos consecutivos y los puntos altos disminuyen paso a paso.

5. Se produce un evento de cisne negro, que se desvía gravemente de las expectativas del mercado.

Cuanto más se cumplan las condiciones anteriores, más probable será que el mercado alcista esté alcanzando su punto máximo.

De lo que estoy hablando es de un conjunto de metodologías que están bien fundamentadas y pueden formar un ciclo cerrado. No lo consideren una predicción del mercado o del precio. Estos modelos combinan mi observación y seguimiento de datos a largo plazo, así como la acumulación de experiencia, y son uno de los métodos más intuitivos y efectivos para juzgar el punto máximo del mercado alcista. Si también estás de acuerdo con esto, puedes usarlo como referencia, pensar detenidamente y sacar tus propias conclusiones.

Este artículo procede de Internet: Análisis en profundidad: ¿Es el rango de precios actual el trampolín para la principal tendencia alcista de este ciclo?

Autor original: Jeff John Roberts, Fortune Magazine Traducción original: Luffy, Foresight News El 15 de abril, una billetera Bitcoin inactiva revivió después de 14 años. El propietario de la billetera envió 50 bitcoins a Coinbase, obteniendo más de $3 millones en ganancias de las monedas que alguna vez no tenían valor. Tales transacciones son poco comunes, pero no únicas. Las primeras billeteras Bitcoin resucitan casi semanalmente, lo que plantea la pregunta de cuántas monedas presuntamente perdidas podrían volver a ponerse en circulación. Una nueva investigación de Fortune y Chainalysis ofrece algunas ideas. Gráfico que muestra la cantidad de Bitcoins perdidos desde 2018 Como se muestra en la figura anterior, cientos de miles de Bitcoins perdidos (que Chainalysis define como Bitcoins que no se han movido desde 2014) han vuelto a circular en los últimos años. La figura muestra el cambio neto en la cantidad de Bitcoins perdidos desde 2018.