Investigación 10x: Por qué tenemos posiciones cortas en ETH y largas en BTC

Este artículo proviene de: 10x Investigación; autor original: Markus Thielen; traducido por: Odaily Planet Daily Azuma

Nota del editor: Este artículo es una compilación de dos artículos de análisis de mercado publicados por la reconocida institución de investigación de inversiones. Investigación 10x anoche y esta mañana En el primer artículo, Investigación 10x analizó principalmente las razones del pesimismo sobre el futuro mercado de ETH; en el segundo artículo, 10x La investigación predijo que BTC está a punto de alcanzar un nuevo máximo.

Lo que sigue es un extracto del contenido principal de dos artículos de Investigación 10x , traducido por Odaily Planet Daily.

Acerca de ETH: ¿Por qué somos firmemente bajistas?

Durante el último mes, la capitalización de mercado de Ethereum ha crecido 22% a $454 mil millones, mientras que los ingresos por comisiones de Ethereum han caído 33% a solo $128 millones. Básicamente, esto se debe a que Ethereum se ha vuelto relativamente "insignificante" en términos de actividad de transacciones, y la mayor parte de la actividad de memes se ha trasladado a las redes Solana o Layer 2, que pueden no ser nuevas para los inversores de valor profundo.

Desde el punto de vista del análisis técnico, si ETH cae por debajo de $3,725, se pueden activar una gran cantidad de operaciones de stop loss. La tendencia actual de ETH parece muy frágil y no ha logrado seguir subiendo. Muchas posiciones largas recién establecidas han alcanzado o caído por debajo del punto de equilibrio. Los entusiastas de las criptomonedas generalmente llaman a este patrón técnico Bart, es decir, el precio de un determinado token debe ordenarse después de una subida brusca, momento en el que el precio de la moneda puede caer bruscamente debido a la activación de operaciones de stop loss. Los tres indicadores de reversión se han vuelto bajistas.

Históricamente, junio es el segundo peor mes de ETH, con un rendimiento promedio de solo -7% (septiembre fue el peor, con -12%), mientras que los rendimientos promedio de los otros diez meses fueron todos positivos.

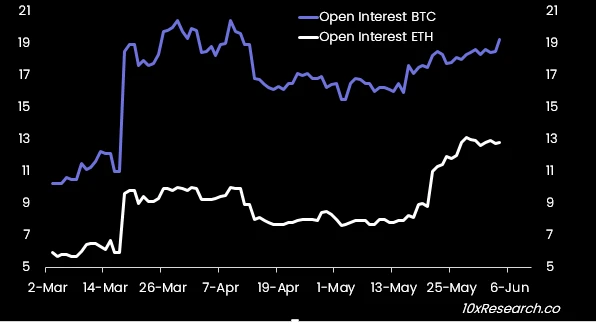

En resumen, desde la perspectiva de los fundamentos, el análisis técnico, las convenciones cíclicas, etc., ahora no es el mejor momento para mantener ETH. Otra evidencia de esta conclusión es que las posiciones en el mercado de futuros están sobreextendidas (sesgadas hacia posiciones largas).

-

Nota de Odaily: En términos de mercado financiero, las posiciones sobreextendidas se utilizan generalmente para describir un fenómeno en el mercado, es decir, hay una gran cantidad de posiciones en una determinada dirección (larga o corta) en un determinado activo o producto de inversión. Cuando la mayoría de los participantes en el mercado tienden a tomar la misma dirección de negociación, las posiciones sobreextendidas implican el riesgo de estar excesivamente sesgado en esta dirección.

El interés abierto en futuros ha aumentado de $8 mil millones a mediados de mayo a $12.8 mil millones. Las tasas de financiación superaron las 20% algunos días, pero ahora han caído a 11,9%. Como no se están implementando nuevas posiciones largas, el costo de mantenerlas es muy alto. Debido a la incertidumbre sobre el momento de la aprobación del ETF, es posible que más operadores opten por cerrar sus posiciones.

Las entradas netas al ETF de Ethereum al contado también pueden ser decepcionantes. De manera similar a la situación con GBTC, podríamos ver 50% ($4-5 mil millones) de salidas en Grayscales ETHE, mientras que el nivel de entradas de otros ETF puede alcanzar solo 20% del ETF de BTC ($13.5 mil millones en cinco meses), o alrededor de $2.7 mil millones. Las $2.7 mil millones de entradas contra las $4 mil millones de salidas de ETHE pueden ejercer presión sobre el precio de ETH.

Para las instituciones o los administradores de activos, no hay motivos suficientes para añadir ETH a sus carteras de múltiples activos. ETH no está posicionado como oro digital y su volumen de operaciones representa solo una pequeña parte de Bitcoin, lo que tiene ciertos riesgos de liquidez. La tasa de interés libre de riesgo actual de las finanzas tradicionales es de aproximadamente 5,21 TP9T, mientras que los ingresos por staking de ETH son solo de 2,61 TP9T. Por lo tanto, existen pocos incentivos para que las finanzas tradicionales compren ETF de ETH, sin mencionar que los ETF actuales no permiten el staking.

Todavía no se sabe cuándo aprobará finalmente la SEC el ETF spot de Ethereum (S-1), y el presidente estadounidense Biden acaba de vetar la resolución del Congreso de anular el SAB-121, reafirmando la oposición del gobierno a las criptomonedas. Los ETF deben esperar hasta que los formularios S-1 entren en vigor antes de poder empezar a cotizar, pero aún no se ha determinado el plazo para que la SEC apruebe estos S-1 (podría ser hoy o en unos meses). Sobre el impacto positivo de la aprobación de 19 b-4 el 23 de mayo, ETH saltó de $3.000 a $3.600 y subió a $3.800 en los días siguientes. Teniendo en cuenta que el gobierno estadounidense acaba de transmitir un nuevo mensaje no tan favorable a las criptomonedas (el veto de Biden), ¿está justificado este aumento de más de 25%?

Preferimos Bitcoin. Incluso si se aprueba la S-1, la salida de la conversión de ETHE provocará presión de venta sobre ETH. En general, comprar Bitcoin, vender Ethereum y vender opciones de compra de Ethereum, comprar opciones de compra de Bitcoin pueden ser estrategias comerciales más ganadoras.

Para ETH, $3,725 será un punto extremadamente crítico (en este punto cerraremos todas las posiciones largas de Ethereum). Si ETH cae por debajo de este nivel, es posible que veamos una gran cantidad de operaciones de stop loss que se activarán, lo que empujará el precio de ETH aún más hacia abajo, lo que incluso puede hacer que Bitcoin no alcance nuevos máximos.

Acerca de BTC: ¿Llegarán nuevos máximos?

Hemos enfatizado nuestras razones alcistas para BTC en tres informes el 21 de mayo, el 26 de mayo y el 30 de mayo.

Para los traders, ahora es el momento de asumir riesgos para obtener una beta mayor. Como predijimos, las acciones relacionadas con la minería de Bitcoin también están subiendo. Bitdeer rebotó 13% anoche, influenciado por la financiación de $100 millones de Tether (con la posibilidad de otros $50 millones), y Bitfarms, uno de los principales actores de la industria, también rebotó.

La economía estadounidense se está desacelerando, pero eso es algo positivo en este momento. El crecimiento del PIB es de poco más de 1%; el índice manufacturero ISM lleva varios meses en contracción; el empleo se está debilitando, lo que está teniendo un impacto negativo en el gasto de los consumidores; y anoche hubo una desaceleración significativa en las vacantes de empleo, otro indicador clave y prospectivo del empleo. Todo esto conducirá a una menor inflación.

El viernes tendremos más datos sobre el empleo y la semana que viene el informe de inflación del IPC. La tendencia de Bitcoin ajustará su dirección en función de los cambios máximos y mínimos del IPC (si el IPC sube, Bitcoin es bajista; si el IPC baja, es alcista), y si la tasa de crecimiento del IPC es 3,3% o inferior, es probable que impulse a Bitcoin a un nuevo máximo histórico.

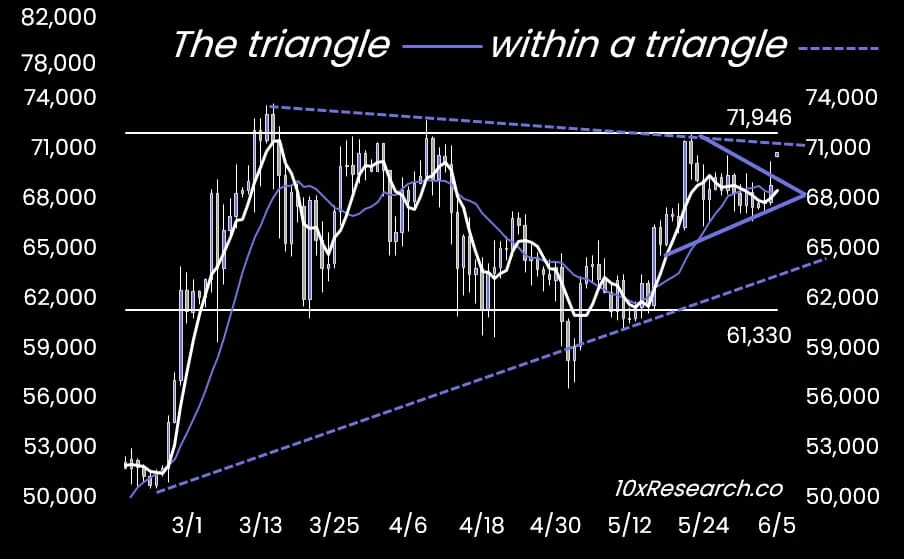

Nos pusimos alcistas el 15 de mayo cuando la inflación alcanzó 3,4%, por debajo de los 3,5% del mes anterior, con Bitcoin cerca de $62.000. Este precio también coincide con nuestro modelo, que originalmente predijo que Bitcoin podría alcanzar $65.000 el 16 de mayo, volviéndose alcista, y un cierre por encima de $71.500 (precio reciente $70.500) activaría otra señal de compra.

Bitcoin ha atravesado actualmente el rango del triángulo más pequeño (línea violeta) en la figura siguiente, y el rango del triángulo más grande (línea de puntos violeta) también puede romperse en torno a $71,500. Si la disminución del empleo en EE. UU. o la reducción de la inflación pueden hacer que el precio de Bitcoin cierre por encima de esta línea, fijaremos firmemente el precio objetivo en un nuevo máximo, que puede alcanzarse entre este viernes y el próximo miércoles. Por lo tanto, esperamos que Bitcoin alcance un nuevo máximo histórico (por encima de $73,500) a finales de la próxima semana.

La SEC emitió recientemente una advertencia de riesgo sobre las criptomonedas, un patrón que ya se ha producido antes de la aprobación de los ETF spot de Bitcoin y otros productos criptográficos regulados por la SEC, lo que puede significar que el formulario S-1 para el ETF spot de Ethereum se aprobará pronto. A pesar de esto, seguimos prefiriendo Bitcoin y nuestras posiciones volverán a Bitcoin.

Desde el sábado, la exposición adicional a los contratos de futuros de Bitcoin ha aumentado en 1.600 millones de THB. Anoche, el ETF de Bitcoin al contado de Fidelity recibió 1.378 millones de THB, el ETF de Arks recibió 1.400 millones de THB y BlackRock recibió 1.275 millones de THB (un total de 1.880 millones de THB en un día), la segunda mayor cantidad en la historia.

El mercado de opciones espera que la volatilidad de Bitcoins se sitúe en torno a ±6,6% para finales de la próxima semana, con un precio objetivo de $76.000 si sube. La volatilidad implícita sigue siendo relativamente cara, en torno a 52-53%. Generar apalancamiento a largo plazo a través de futuros perpetuos o empresas mineras de Bitcoin puede ser una mejor estrategia.

Con todo, Bitcoin podría alcanzar pronto un nuevo máximo histórico, y ahora es el momento de asumir más riesgos y construir una posición más grande.

Este artículo proviene de Internet: 10x Research: Por qué tenemos posiciones cortas en ETH y largas en BTC

Por primera vez este año, los datos de empleo fueron inferiores a lo esperado (sin un aumento sorprendente), con un cambio general en el empleo de +175.000 (el aumento promedio anterior fue de alrededor de 275.000), y la tasa de desempleo también aumentó inesperadamente de 3,83% a 3,87%. Otros indicadores del mercado laboral de mayor frecuencia también están comenzando a mostrar signos de desaceleración, como el reciente informe JOLTS que muestra una menor proporción de vacantes en relación con los desempleados, y las contrataciones y renuncias del sector privado en mínimos de varios años. Además, las tendencias de contratación entre las pequeñas empresas se debilitaron significativamente, ya que tanto los componentes de empleo del ISM como del PMI mostraron debilidad, y la proporción de empresas de servicios y manufactura que contratan cayó a niveles que suelen observarse en recesiones. El viernes pasado, señalamos que era más probable que los datos de nóminas no agrícolas…