Eine kurze Diskussion der neuen Funktionen von Aave v4: Sollte jedes wichtige Protokoll eine Kette starten?

Originalautor: @cmdefi

Anmerkung der Redaktion: Der Kryptoforscher CM (X: @cmdefi) hat einen Artikel veröffentlicht, in dem er einige neue Funktionen von Aave v4 erläutert, darunter eine einheitliche Liquiditätsschicht, eine Fuzzy-Kontrollfunktion für Zinssätze, einen Liquiditätsprämienmechanismus usw. CM sagte, dass Aaves geplante neue Netzwerkschicht Aave Network voller des hartnäckigen Geschmacks des alten DeFi ist. Ob es für DeFi-Protokolle wirklich notwendig ist, eine Kette zu starten, nachdem sie größer geworden sind, ist noch weit davon entfernt.

Zu Aave v4 noch ein paar zusammenfassende Worte: Viele Probleme hätten schon längst behoben sein sollen, und manche Pläne scheinen die Sturheit des alten DeFi zu sein. Sollte jedes große Protokoll eine Kette starten?

1. Einheitliche Liquiditätsschicht

-

Die gesamte Mittelversorgung und Kreditvergabe wird zentral verwaltet, so dass die Liquidität nicht auf verschiedene Module verteilt wird.

-

Indem das Protokoll in Zukunft problemlos Funktionsmodule hinzufügen oder entfernen kann, ohne Liquidität zu migrieren, wird eine langfristige Erweiterung erleichtert.

Der größte Vorteil besteht darin, dass Sie nicht zwischen den Registerkarten „Aave V2/V3/V4“ hin- und herwechseln müssen und auch keine Gelder manuell von V2 nach V3 migrieren müssen, wie Sie es beim Upgrade auf V3 getan haben.

2. Fuzzy-Kontroll-Zinsfunktion

Aave V4 schlägt einen vollautomatischen Zinssatz vor, der die Steigung der Zinskurve anpassen kann. Die aktuelle Einstellung wird durch den Governance-Mechanismus gesteuert, was nicht nur den Governance-Aufwand erhöht, sondern auch die Kapitaleffizienz verringert. Der Fuzzy-Zinssatz ist so konzipiert, dass er den Wendepunkt der Zinskurve aktiv steuert, sodass er dynamisch an die Marktbedingungen angepasst werden kann. Der Basiszinssatz steigt oder fällt je nach Marktnachfrage, um die Zinssätze für Lieferanten und Kreditnehmer zu optimieren.

Dies hätte schon vor langer Zeit optimiert werden müssen. Das schwerfällige Zinsmodell und der langwierige Governance-Prozess haben Aave unglücklich gemacht. Beim vorherigen $CRV-Vorfall mit böswilligen Leerverkäufen war Fraxlend mit der algorithmischen Kontrolle der Zinssätze bereits weit voraus. Als die Mittel aufgrund von Leerverkäufen überbeansprucht wurden, wurden Fraxlend-Kredite mit einem gesünderen Zinsmodell zuerst zurückgezahlt.

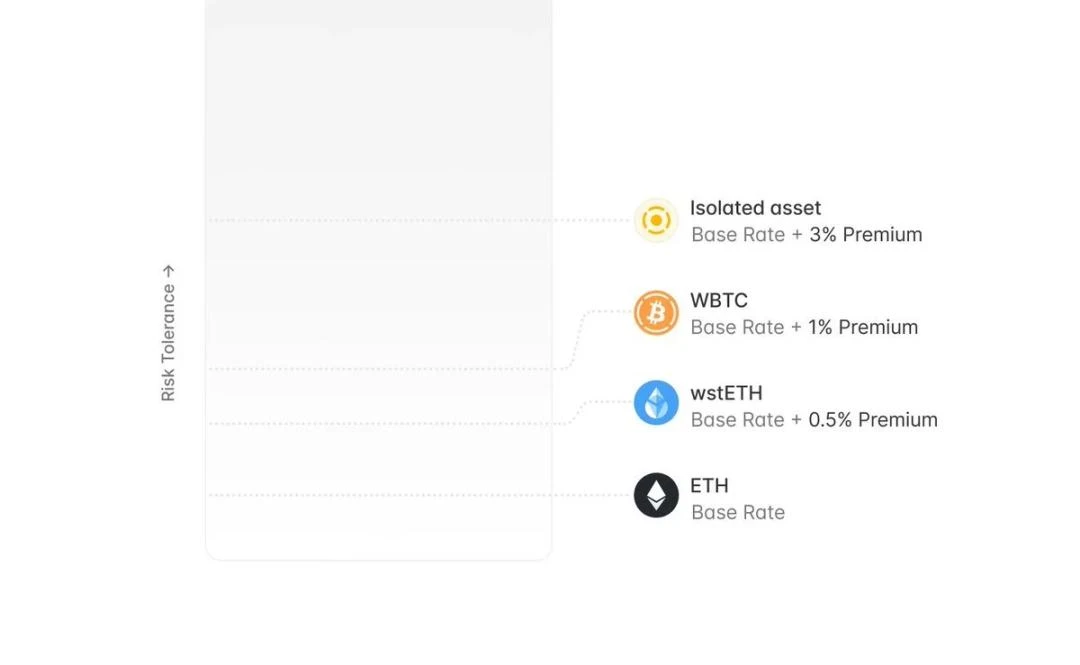

3. Liquiditätsprämienmechanismus

V4 führt das Konzept der Liquiditätsprämie ein, um den Kreditzinssatz dynamisch an den Risikostatus der Sicherheiten (wie Zentralisierung, Marktrisiko usw.) anzupassen. Angesichts risikoreicherer Sicherheiten sind die Kreditkosten relativ höher, und umgekehrt trägt ein geringeres Risiko dazu bei, die Kreditkosten zu senken.

Dies ist eine relativ gute Risikomanagementfunktion. Viele Altcoins haben immer noch Kreditbedarf in der Kette, und eine Risikobewertung ist eine empfehlenswerte Strategie.

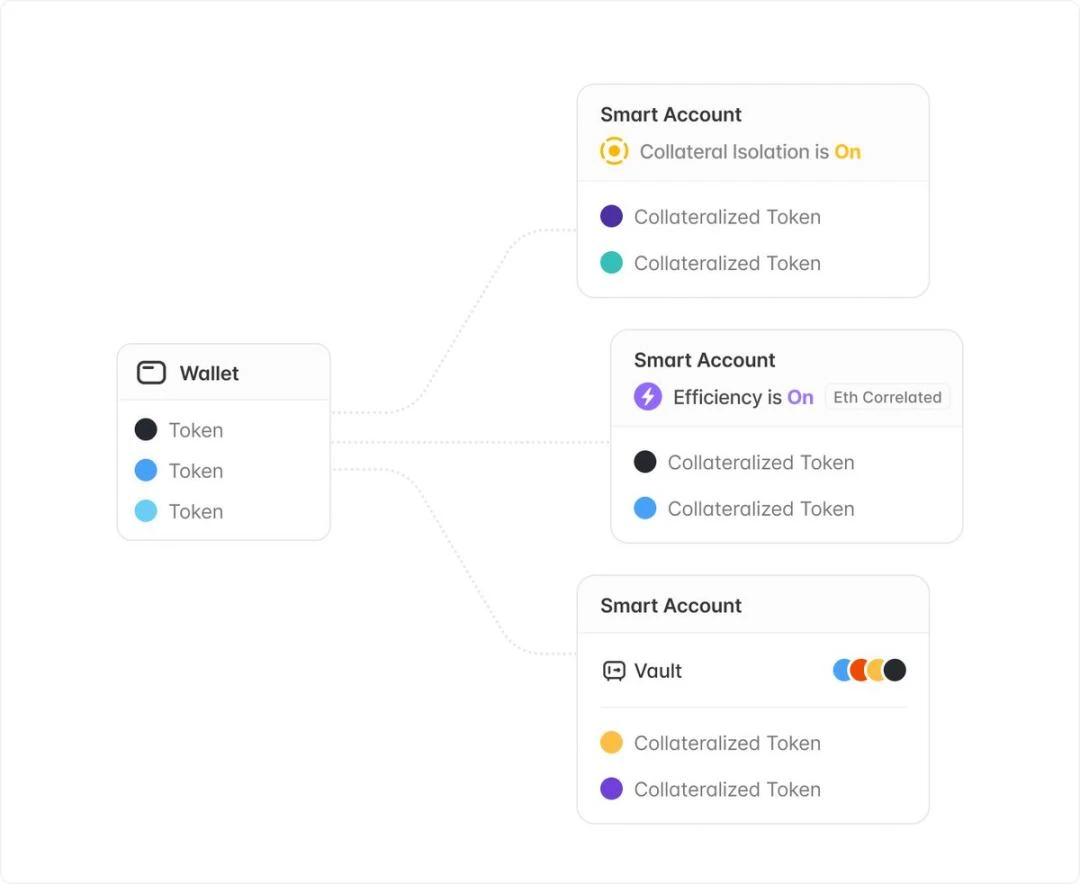

4. Einführung von Smart Account und Vault

Verbessern Sie das Benutzererlebnis erheblich, indem Sie Benutzern ermöglichen, mehrere Positionen mit einer einzigen Wallet zu verwalten. Smart Accounts sind darauf ausgelegt, ein großes Benutzererlebnisproblem in V3 zu lösen: Bei Verwendung des E-Modus oder der Kreditaufnahme getrennter Vermögenswerte sind mehrere Wallets erforderlich, um Positionen zu verwalten.

Nach der Einführung von Smart Accounts können Benutzer mehrere Unterkonten mit einer Wallet erstellen, was die Protokollinteraktionen erheblich vereinfacht. Smart Accounts können auch die Tresorfunktion implementieren, die Benutzer gefordert haben. Benutzer können Vermögenswerte in Smart Accounts verpfänden, um Geld zu leihen. Die Sicherheiten sind gesperrt, gelangen aber nicht in den Liquiditätspool, wodurch das Risiko von Überläufen verringert wird.

Dies ist auch ein sehr gutes Erfahrungs-Upgrade, das schon vor langer Zeit hätte erscheinen sollen.

5. Dynamische Risikoparameterkonfiguration

Unterstützt die Erstellung unabhängiger Risikokonfigurationen für einzelne Vermögenswerte, um Liquidationsrisiken zu reduzieren. Führt einen automatisierten Mechanismus zur Dekotierung von Vermögenswerten ein, um den Governance-Prozess zu vereinfachen.

-

Die Risikoparameteranpassungen von V3 (insbesondere die Liquidationsschwelle) betreffen alle Benutzer. Eine Senkung der Schwelle kann unnötige Liquidationen auslösen und hohe Verwaltungskosten verursachen.

-

V4 führt eine dynamische Konfigurationsfunktion ein. Neue Ausleihen verwenden neue Konfigurationen, während bestehende Benutzer weiterhin die ursprünglichen Konfigurationen verwenden.

-

Passend dazu wird ein automatisierter Mechanismus zur Delistung von Vermögenswerten eingeführt. Sobald dieser von der Governance-Ebene ausgelöst wurde, senkt das System die Liquidationsschwelle des Vermögenswerts schrittweise, bis sie Null erreicht. Dies hat zur Folge, dass mit dem Vermögenswert keine Kreditgeschäfte mehr abgeschlossen werden können. Dies entspricht einer manuellen Delistung, vereinfacht jedoch den Governance-Prozess.

6. Einführung eines Überschuldungsschutzes, um die Ausbreitung uneinbringlicher Forderungen zu verhindern

Ein Nachteil des Modells der gemeinsamen Liquidität besteht darin, dass durch Vermögenswerte angehäufte Überschuldung ansteckend wirken kann. V4 führt einen neuen Mechanismus zur Verfolgung insolventer Positionen ein und berechnet automatisch die angehäufte Überschuldung. Wenn die Überschuldung einen festgelegten Schwellenwert überschreitet, verlieren die zugehörigen Vermögenswerte automatisch ihre Kreditfähigkeit, um die Ausbreitung uneinbringlicher Forderungen zu verhindern.

7. Bieten Sie eine native Integration mit GHO Stablecoin

-

Unterstützt die native Prägung von GHO in der Liquiditätsschicht.

-

Einführung des GHO Soft Liquidation AMM, nach dem Vorbild von crvUSD.

-

Einführung eines GHO-Notfallrücknahmemechanismus, um mit extremen Situationen der Nichtbindung umzugehen.

-

Einleger können wählen, ob sie Zinsen in Form von GHO erhalten möchten, und das Protokoll wandelt die Zinsen in GHO-Sicherheiten um, um die Stabilität von GHO zu verbessern.

8. Aave-Netzwerk

Aave plant die Einführung einer neuen Netzwerkschicht, die als zentraler Knotenpunkt für den GHO-Stablecoin und das Aave-Kreditprotokoll dienen soll.

-

Bezahlen Sie die Gebühr mit GHO.

-

Mit Aave V4 als Hub.

-

$AAVE dient als primäres Staking-Asset für dezentrale Validierer/Sortierer.

-

Die Schnittstelle und Interaktion des Netzwerks mit Ethereum wird von der Community über Aave Governance V3 gesteuert.

-

Umfangreiche Nutzung der Kontoabstraktion

-

Erbt die Netzwerksicherheit von Ethereum.

Aave Labs erklärte, dass es weiterhin der Entwicklung der Netzwerke der ersten und zweiten Ebene Aufmerksamkeit schenken und die am besten geeigneten technischen Lösungen für die Aave-Community auswählen werde.

Aave Network ist voll vom hartnäckigen Geschmack des alten DeFi. Den aktuell veröffentlichten Informationen und dem Status nach zu urteilen, scheint nicht einmal das Team selbst darüber nachgedacht zu haben. Sollten wir L1 oder L2 machen? Wie geht das? Ist das wirklich notwendig? Ich habe Fragezeichen zu diesen Fragen.

Eigentlich ist nur relativ klar, dass Aave auch in Zukunft einen harten Kampf am Stablecoin-Markt zu führen haben wird und alle Pläne darauf ausgerichtet sind, Szenarien für GHO zu schaffen.

Aufgrund des Mangels an Innovation in der Anwendungsschicht scheint dies ein echter Bullenmarkt für die Infrastruktur zu sein. Jedes Projekt ohne Schicht hat Mühe, Geld zu beschaffen. Mit einer Schicht steigt die Bewertung plötzlich. Ob es wirklich notwendig ist, eine Kette für DeFi-Protokolle aufzubauen, nachdem sie größer geworden sind, ist noch ein langer Weg. Aus meiner Sicht scheint Ethereum das Finanzzentrum dieser Kette zu sein. Es ist nicht so, dass es unmöglich ist, hier auszusteigen, aber für einige Projekte, die nicht übermäßig von der Leistung abhängig sind, scheint es, dass der Ausstieg aus Ethereum und der Aufbau einer eigenen Kette den Benutzern des Produkts keine weiteren Verbesserungen bringt, außer dass sie nützlicher erscheinen. Im Gegenteil, es kann die Sicherheit in den frühen Phasen verringern.

Dieser Artikel stammt aus dem Internet: Eine kurze Diskussion der neuen Funktionen von Aave v4: Sollte jedes wichtige Protokoll eine Kette starten?

Original | Odaily Planet Daily Autor | Azuma Am 30. April um 20:00 Uhr Pekinger Zeit wird Kamino, das führende DeFi-Protokoll im Solana-Ökosystem, offiziell Token-Anwendungen für den Governance-Token KMNO eröffnen. Zuvor hatte Kamino am 5. April seiner offiziellen Website eine Seite zur Token-Erstellung hinzugefügt. Benutzer konnten zuvor die spezifischen KMNO-Token-Airdrop-Anteile über diese Seite abfragen. Der offene Anspruch heute Abend bedeutet, dass Benutzer die erstellten KMNO-Anteile über diese Schnittstelle beanspruchen und sie auf DEX oder einer CEX handeln können, die KMNO unterstützt. Aufschlüsselung des Geschäftsmodells von Kamino Das Geschäftsmodell von Kamino ist nicht kompliziert und sein grundlegendes Produkt ist ein Kreditprotokoll, mit dem jeder vertraut ist. Laut DeFi Llama-Daten ist Kamino derzeit das drittplatzierte DeFi-Protokoll und das erstplatzierte Kreditprotokoll…