Arthur Hayes: Bitcoin wird bis August zwischen $60.000 und $70.000 schwanken

Originalautor: Arthur Hayes

Original translation: GaryMa Wu talks about blockchain

Hinweis: Dieser Artikel ist ein Auszug aus dem Originalartikel. Einige Details oder Informationen können gelöscht worden sein. Wir empfehlen den Lesern, beim Lesen dieses Artikels den Originalartikel zu Rate zu ziehen, um umfassendere Informationen zu erhalten.

Seit Mitte April schreien einige Degener „Mai-Krise“, da sie den anhaltenden Rückgang des Kryptomarktes beobachten.

Die Preisentwicklung entspricht meinen Erwartungen. Die US-Steuersaison, Bedenken hinsichtlich der zukünftigen Politik der Fed, das Bitcoin-Halbierungsereignis und das verlangsamte Wachstum des US-amerikanischen Bitcoin-ETF-Vermögensmanagements (AUM) haben in den ersten zwei Wochen zu einer dringend notwendigen Marktbereinigung geführt. Spekulanten oder kurzfristige Anleger könnten sich dafür entscheiden, den Markt vorübergehend zu verlassen und abzuwarten, was als nächstes passiert. Und wir Hardcore-Leute werden, wenn möglich, weiterhin unsere bevorzugten Krypto-Reserveanlagen wie Bitcoin und Ethereum sowie Altcoins mit hohem Beta wie Solana, Dog Wif Hat und ich muss sagen Dogecoin halten und anhäufen.

Dies ist kein vollständig ausgefeilter Artikel über globale Makroökonomie, Politik und Krypto. Stattdessen möchte ich hervorheben, warum die Rettungspakete des US-Finanzministeriums, der Fed und der Republic First Bank jetzt und in naher Zukunft den Zugang zu Fiat-Liquidität ermöglichen oder verbessern. Ich werde schnell einige Tabellen durchgehen, die meine optimistische Ansicht stützen.

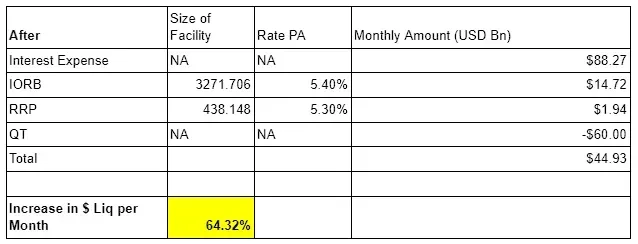

Kürzungen der quantitativen Straffung (QT) = QE

Wenn normale Anleger Quantitative Easing (QE) mit Gelddrucken und Inflation gleichsetzen, bedeutet das Ärger für die Elite. Sie müssen also die Terminologie und die Methode ändern, mit der sie dem Finanzsystem (Krebs) ihre Dosis monetären Heroins verabreichen. Die Verringerung des Tempos der Vermögensverkleinerung im Rahmen des Quantitative Tightening (QT)-Programms der Fed klingt harmlos. Aber lassen Sie sich nicht täuschen – durch die Reduzierung des QT-Tempos von $95 Milliarden pro Monat auf $60 Milliarden erhöht die Fed die Dollarliquidität tatsächlich um $35 Milliarden pro Monat. Wenn man die Zinsen auf Reserveguthaben, Zahlungen aus umgekehrten Pensionsgeschäften (RRP) und Zinszahlungen auf US-Staatsanleihen zusammenrechnet, erhöht die Reduzierung des QT die Menge der Stimulierungsmaßnahmen, die den globalen Vermögensmärkten jeden Monat zur Verfügung gestellt werden.

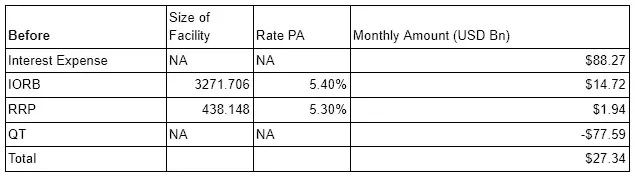

Die Fed hat diese Woche angekündigt, dass sie bei ihrer Sitzung im Mai 2024 die Zinssenkung senken wird. Anhand eines praktischen Diagramms werfen wir einen Blick auf die USD-Liquidität vor und nach der Sitzung.

Beachten Sie, dass der QT-Begriff die tatsächliche durchschnittliche monatliche Reduzierung im Jahr 2024 ist, basierend auf der wöchentlich gemeldeten Bilanz der Fed. Wie Sie sehen, hat die Fed ihr Ziel von $95 Milliarden pro Monat verfehlt. Dies wirft die Frage auf, ob die Fed auch dieses Ziel verfehlen würde, wenn das Ziel $60 Milliarden pro Monat wäre. Das Verfehlen des Zieltempos ist positiv für die USD-Liquidität.

„Hohe“ Zinssätze zwingen die Fed und das US-Finanzministerium dazu, den Wohlhabenden Zinsen zu zahlen, was in Kombination mit der Verlangsamung des QT eine noch stärkere stimulierende Wirkung hat.

Dies ist das Ziel von Powell von der Federal Reserve, aber was ist mit seiner guten Partnerin Yellen?

Vierteljährliche Finanzierungsankündigung des US-Finanzministeriums (QRA)

Da die USA fiskalisch dominieren, ist Yellens Aussage wichtiger als die jedes anderen Währungsbeamten. Jedes Quartal veröffentlicht das US-Finanzministerium den QRA, um den Markt über die Höhe und Art der Schulden zu informieren, die zur Finanzierung der Regierung aufgenommen werden müssen. Vor dem QRA für das zweite Quartal 2024 habe ich einige Fragen:

1. Wird Yellen mehr oder weniger Kredite aufnehmen als im letzten Quartal und warum?

2. Wie ist das Fälligkeitsprofil der ausgegebenen Schuldverschreibungen?

3. Wie hoch wird der Zielsaldo des Treasury General Account (TGA) sein?

Frage 1 :

Im Quartal April-Juni 2024 rechnet das Finanzministerium damit, $243 Milliarden an privat gehaltenen Nettomarktschulden aufzunehmen, wobei ein Kassenbestand von $750 Milliarden Ende Juni angenommen wird. Die Kreditaufnahmeschätzung liegt $41 Milliarden höher als im Januar 2024 veröffentlicht, was hauptsächlich auf geringere Bareinnahmen zurückzuführen ist, die teilweise durch einen höheren Kassenbestand zu Beginn des Quartals ausgeglichen werden.

Wenn Sie Staatsanleihen besitzen, sind das schlechte Nachrichten. Das Angebot wird steigen, und trotz einer starken US-Wirtschaft und eines starken Aktienmarkts werden die Steuereinnahmen unterdurchschnittlich sein. Dies wird den Anleihemarkt beschleunigen und die langfristigen Zinssätze deutlich in die Höhe treiben. Yellens Antwort darauf wird wahrscheinlich eine Form der Renditekurvenkontrolle sein, und dann wird Bitcoin wirklich beginnen, in Richtung 1TP6B1 Millionen zu klettern.

Frage 2:

Auf Grundlage der aktuellen Haushaltsprognosen geht das Finanzministerium davon aus, dass es in den kommenden Tagen die Größe seiner 4-, 6- und 8-wöchigen Wechselauktionen erhöhen wird, um sicherzustellen, dass unser wöchentlicher Bargeldbedarf gegen Ende Mai gedeckt ist. Anschließend geht das Finanzministerium davon aus, die Größe seiner kurzfristigen Wechselauktionen Anfang bis Mitte Juni vor den Zahlungsterminen für Quellensteuer und Körperschaftssteuer am 15. Juni leicht zu reduzieren. Im Laufe des Juli geht das Finanzministerium dann davon aus, die Größe seiner kurzfristigen Wechselauktionen wieder auf das Niveau von Februar und März oder annähernd auf das Niveau von Februar und März zurückzuführen.

Yellen muss die Ausgabe kurzfristiger Anleihen erhöhen, weil der Markt es sich nicht leisten kann, dass sie am langen Ende der Zinskurve reagiert. Ein weiterer Vorteil der Erhöhung der Anleihen ist, dass sie die umgekehrten Pensionsgeschäfte (Reverse Repurchase Agreements, RRPs) bereinigt und so Dollarliquidität in das System einspeist.

Frage 3:

Im dritten Quartal 2024 rechnet das Finanzministerium damit, 1TP6B847 Milliarden an privat gehaltenen Netto-Marktschulden aufzunehmen, wobei es Ende September von einem Bargeldbestand von 1TP6B850 Milliarden ausgeht.

Das TGA-Saldoziel liegt bei $850 Milliarden. Der aktuelle Saldo beträgt $941 Milliarden, was einer Reduzierung von etwa $90 Milliarden in den nächsten drei Monaten entspricht.

Die Auswirkungen dieses QRA sind leicht positiv für die USD-Liquidität. Es ist nicht so sensationell wie eine Ankündigung im November 2023, die die Preise für Anleihen, Aktien und Kryptowährungen in die Höhe treibt. Aber es wird unseren Investitionen im Laufe der Zeit langsam zu einem Wertzuwachs verhelfen.

Erste Republik Bank

Haben Sie von dieser winzigen, morschen Metallbank gehört? Ich hatte noch nie davon gehört, bevor sie pleiteging. Der Zusammenbruch einer weiteren „too big to fail“-Bank (TBTF) ist nicht bemerkenswert. Wichtig ist die Reaktion der Währungshüter, die die Vereinigten Staaten kontrollieren.

Die US-Regierung versichert Einlagen bei jeder Bank in den USA bis zu $250.000 (über die FDIC). Wenn eine Bank pleitegeht, sollten nicht versicherte Einleger alles verlieren. In einem Wahljahr ist dies jedoch politisch inakzeptabel, insbesondere wenn die Machthaber der Öffentlichkeit versichert haben, dass das Bankensystem gesund sei.

Hier ein Auszug der FDIC:

Zum 31. Januar 2024 verfügte die Republic Bank über ein Gesamtvermögen von etwa $60 Milliarden und Einlagen von etwa $40 Milliarden. Die FDIC schätzt, dass die Kosten des Einlagensicherungsfonds (DIF) im Zusammenhang mit der Pleite der Republic Bank $667 Millionen betragen werden. Die FDIC hat festgestellt, dass die Übernahme der Republic Bank durch Fulton Banks im Vergleich zu anderen Alternativen die kostengünstigste Lösung für den DIF ist, einen Versicherungsfonds, der 1933 vom Kongress geschaffen und von der FDIC verwaltet wurde, um Einlagen bei Banken im ganzen Land zu schützen.

Um die Geschehnisse im Volksmund zu erklären, muss man zwischen den Zeilen lesen.

Fulton stimmte zu, Republic First zu übernehmen und sicherzustellen, dass alle Einleger voll versichert waren, vorausgesetzt, dass die FDIC etwas Bargeld bereitstellte. Die FDIC-Versicherung stellte Fulton $667 Millionen zur Verfügung, sodass alle Einleger von Republic First voll versichert waren. Warum sollten Versicherungsgelder für alle Einlagen verwendet werden, wenn einige Einlagen nicht versichert waren?

Der Grund dafür ist, dass die Banken zusammenbrechen werden, wenn nicht alle Einlagen gedeckt sind. Jeder Großanleger wird sein Geld sofort zu einer TBTF-Bank transferieren, die eine volle staatliche Garantie für alle Einlagen hat. In der Folge werden Tausende von Banken im ganzen Land bankrottgehen. Das ist kein gutes Bild in einer demokratischen Republik, in der alle zwei Jahre Wahlen stattfinden. Sobald die Öffentlichkeit weiß, dass die Bankenpleiten ausschließlich auf die Politik der Federal Reserve und des US-Finanzministeriums zurückzuführen sind, wird sich irgendein überbezahlter Idiot einen richtigen Job suchen müssen.

Anstatt bei der Wahl einen Rückschlag zu erleiden, hat der Verantwortliche nun im Wesentlichen alle Einlagen im US-Bankensystem garantiert. Dies ist tatsächlich eine implizite Erhöhung um $6,7 Billionen, denn dies ist die Summe der ungesicherten Einlagen, die von der Federal Reserve Bank of St. Louis gemeldet wurden.

Dies führt zum Gelddrucken, da die FDIC nicht über $6,7 Billionen in ihrem Versicherungsfonds verfügt. Vielleicht sollten sie CZ um Rat fragen, da das Geld nicht sicher ist. Sobald der Fonds aufgebraucht ist, wird die FDIC Geld von der Fed leihen, die Geld drucken wird, um das Darlehen zurückzuzahlen.

Wie bei den anderen impliziten Gelddruckmaßnahmen, die in diesem Artikel erörtert werden, gab es heute keine massive Liquiditätsspritze. Aber wir können jetzt ziemlich sicher sein, dass der Bilanz der Fed Billionen von Dollar an potenziellen Verbindlichkeiten hinzugefügt wurden, die durch Gelddrucken finanziert werden.

Kaufen Sie im Mai und behalten Sie Ihr Geld

Die langsame Hinzufügung von Milliarden Dollar an Liquidität jeden Monat wird negative Preisschwankungen in Zukunft dämpfen. Ich erwarte zwar nicht, dass Kryptowährungen den inflationären Charakter der jüngsten Ankündigungen der US-Geldpolitik sofort voll und ganz erkennen werden, aber ich erwarte, dass die Preise ihren Tiefpunkt erreichen, schwanken und langsam wieder zu steigen beginnen.

Wenn der Sommer auf der Nordhalbkugel Einzug hält, werden einige Krypto-Investoren den Markt aktiv finden und vielleicht das Gefühl haben, bereits Reichtum erworben zu haben. Sie werden also Zeit an beliebten Orten verbringen und das Leben genießen. Ich werde sicherlich nicht immer auf den Bitcoin-Markt starren. Ich kann tanzen gehen. Der jüngste starke Ausverkauf bietet mir eine großartige Gelegenheit, meine USDe freizugeben und synthetische Dollar für Shitcoins mit hohem Beta auszugeben.

Ich werde Solana und den damit verbundenen Dogecoin für Momentum-Trading kaufen. Für eine längerfristige Altcoin-Position werde ich meine Allokation in Pendle erhöhen und nach anderen „rabattierten“ Coins suchen. Ich werde den Rest des Monats Mai nutzen, um meine Position zu erhöhen. Dann heißt es nur noch, die Coins zu behalten und darauf zu warten, dass der Markt den inflationären Charakter der jüngsten Ankündigungen zur US-Geldpolitik erkennt.

Für diejenigen, die meine Vorhersagen brauchen, hier die Highlights:

1. Hat Bitcoin Anfang dieser Woche einen lokalen Tiefstand von etwa $58.600 erreicht? Ja.

2. Wie ist Ihre Preisprognose? Ein großer Anstieg auf über $60.000, danach schwanken die Preise bis August zwischen $60.000 und $70.000.

3. Sind die jüngsten politischen Ankündigungen der Fed und des Finanzministeriums eine Form des impliziten Gelddruckens? Ja.

Dieser Artikel stammt aus dem Internet: Arthur Hayes: Bitcoin wird bis August zwischen $60.000 und $70.000 schwanken

Kurz gesagt: Der Preis von Internet Computer hat heute ein 23-Monats-Hoch erreicht und die Marke von $17 überschritten, nachdem er diese Woche um 54% gestiegen war. Das Netzwerk hat einen entscheidenden Meilenstein erreicht und 3 Milliarden Blöcke mit einer Rate von 44,87 Blöcken pro Sekunde validiert. Dieser Anstieg wird ICP wahrscheinlich auf $18 treiben, da die Anleger weiterhin optimistisch sind. Der Preis von Internet Computer (ICP) hatte in der vergangenen Woche einen erfolgreichen Lauf und durchbrach eine entscheidende Barriere. Aber wird sich dieses Wachstum fortsetzen, wenn die Zuversicht der Anleger verloren geht? Internet Computer erreicht neuen Meilenstein Der Preis von Internet Computer ist in den letzten Tagen gestiegen, als sich das Netzwerk einem neuen Erfolg näherte. Dieser Meilenstein wurde während der Intraday-Handelszeiten am Montag erreicht, als Internet Computer 3 Milliarden Blöcke validierte. Internet Computer erreicht 3 Milliarden Blöcke. Quelle:…