Systematisches Verständnis von EigenLayer: Was sind die Prinzipien von LST, LRT und Restaking?

Einführung: Restaking und Layer 2 sind wichtige Narrative des Ethereum-Ökosystems in diesem Zyklus. Beide zielen darauf ab, bestehende Probleme von Ethereum zu lösen, aber die spezifischen Wege sind unterschiedlich. Im Vergleich zu ZK, Betrugsschutz und anderen technischen Mitteln mit äußerst komplexen zugrunde liegenden Details geht es bei Restaking eher darum, nachgelagerte Projekte in Bezug auf die wirtschaftliche Sicherheit zu stärken. Es scheint, als würden die Leute nur aufgefordert, Vermögenswerte zu verpfänden und Belohnungen zu erhalten, aber das Prinzip ist keineswegs so einfach wie gedacht.

Man kann sagen, dass Restaking wie ein zweischneidiges Schwert ist. Während es das Ethereum-Ökosystem stärkt, bringt es auch enorme versteckte Gefahren mit sich. Derzeit gibt es unterschiedliche Meinungen zu Restaking. Einige sagen, dass es Ethereum Innovation und Liquidität gebracht hat, während andere sagen, dass es zu utilitaristisch ist und den Zusammenbruch des Kryptomarktes beschleunigt.

Es besteht kein Zweifel: Um festzustellen, ob Restaking ein Allheilmittel oder ein Gift zum Löschen des Durstes ist, müssen wir nur dann objektive und klare Schlussfolgerungen ziehen, wenn wir herausfinden, was es tut, warum es es tut und wie es es tut. Dies ist auch von großer Referenzbedeutung für die Bestimmung des Werts seines Tokens.

Wenn es um Restaking geht, ist Eigenlayer ein unvermeidlicher Fall. Wenn Sie verstehen, was Eigenlayer macht, werden Sie verstehen, was Restaking macht. Dieser Artikel nimmt Eigenlayer als Beispiel, stellt die Geschäftslogik und technische Implementierung von Eigenlayer in der klarsten und verständlichsten Sprache vor und analysiert die Auswirkungen von Restaking auf das Ethereum-Ökosystem in Bezug auf Technologie und Wirtschaft sowie seine Bedeutung für das gesamte Web3.

Erläuterung von Restaking und verwandten Begriffen

POS (Nachweis des Einsatzes)

Proof of Stake, auch Proof of Stake genannt, ist ein Mechanismus, der Buchhaltungsrechte probabilistisch entsprechend der Höhe der verpfändeten Vermögenswerte verteilt. Im Gegensatz zu POW, das Buchhaltungsrechte entsprechend der Rechenleistung der Netzwerkteilnehmer verteilt, wird allgemein angenommen, dass POW dezentraler und näher an Permissionless als POS ist. Das Paris-Upgrade wurde am 15. September 2022 gestartet und Ethereum wechselte offiziell von POW zu POS, wodurch die Fusion des Mainnets und der Beacon-Kette abgeschlossen wurde. Das Shanghai-Upgrade im April 2023 ermöglichte es POS-Verpfändern, ihre Vermögenswerte einzulösen, was die Reife des Staking-Modells bestätigte.

LSD (Liquidity Staking Derivatives Protokoll)

Wie wir alle wissen, ist der Zinssatz beim Ethereum PoS-Staking-Mining recht attraktiv, aber für Privatanleger ist es schwierig, an diesen Teil der Einnahmen zu kommen. Neben den Anforderungen an die Hardwareausstattung gibt es zwei Gründe:

Erstens müssen die vom Validator eingesetzten Vermögenswerte 32 ETH oder ein Vielfaches davon betragen. Diese enorme Menge an Vermögenswerten ist für Privatanleger unerreichbar.

Zweitens konnten die verpfändeten Vermögenswerte der Benutzer vor dem Shanghai-Upgrade im April 2023 nicht abgehoben werden und die Effizienz der Mittelverwendung war zu gering.

Um diese beiden Probleme zu lösen, wurde Lido geboren. Das verwendete Staking-Modell ist Joint Staking, d. h. Gruppen-Staking und Gewinnbeteiligung, bei dem Benutzer ihre ETH auf der Lido-Plattform hinterlegen, die sie als zu stakendes Asset aggregiert, wenn Ethereum Validator ausgeführt wird, und so das Problem unzureichender Mittel für Privatanleger löst.

Zweitens, wenn Benutzer ihre ETH auf Lido einsetzen, tauschen sie sie gegen stETH-Token ein, die im Verhältnis 1:1 an ETH verankert sind. stETH kann nicht nur jederzeit gegen ETH eingetauscht werden, sondern auch als Token-Äquivalent zu ETH verwendet werden und als Derivat-Token von ETH an verschiedenen Finanzaktivitäten auf gängigen DeFi-Plattformen wie Uniswap und Compound teilnehmen, was den Schwachpunkt der geringen Kapitalauslastung von POS Ethereum löst.

Da POS hochliquide Vermögenswerte als Sicherheit für das Mining verwendet, werden Produkte wie Lido Liquid Staking Derivatives oder LSD genannt. Beispielsweise wird das oben erwähnte stETH Liquid Stake Token oder LST genannt.

Es ist nicht schwer zu erkennen, dass die dem PoS-Protokoll zugesicherten ETH das eigentliche native Asset sind, also echtes Geld, während LST wie stETH aus dem Nichts generiert werden, was gleichbedeutend damit ist, dass stETH den Wert von ETH leiht, um direkt eine weitere Kopie Geld zu drucken, und aus einer Kopie werden zwei Kopien, was in der Wirtschaft als sogenannter fiskalischer Leverage verstanden werden kann. Die Rolle des fiskalischen Leverage in der gesamten Wirtschaftsökologie ist nicht einfach gut oder schlecht, und sie muss in Kombination mit dem Zyklus und der Umgebung analysiert werden. Dabei muss beachtet werden, dass LSD der ETH-Ökologie die erste Leverage-Ebene hinzufügt.

Neu abstecken

Beim Restaking geht es, wie der Name schon sagt, darum, LST-Token als verpfändete Vermögenswerte zu verwenden, um an weiteren Staking-Aktivitäten von POS-Netzwerken/öffentlichen Ketten teilzunehmen und so Erträge zu erzielen und gleichzeitig mehr POS-Netzwerken dabei zu helfen, die Sicherheit zu verbessern.

Nach dem Staking von LST-Assets wird ein 1:1-Staking-Zertifikat zur Zirkulation erhalten, das als LRT (Liquid Restaking Token) bezeichnet wird. Wenn Sie beispielsweise stETH verpfänden, können Sie rstETH erhalten, das auch zur Teilnahme an DeFi und anderen On-Chain-Aktivitäten verwendet werden kann.

Mit anderen Worten: Die aus dem Nichts in LSD generierten LST-Token wie stETH werden erneut verpfändet, und aus dem Nichts wird ein neuer Vermögenswert generiert, nämlich der LRT-Vermögenswert, der nach dem Restaking erscheint und dem ETH-Ökosystem eine zweite Hebelebene hinzufügt.

Das Obige ist der Hintergrund des Restaking-Tracks. Nach der Lektüre wird sich definitiv eine Frage stellen: Je mehr Hebelwirkung vorhanden ist, desto instabiler ist das Wirtschaftssystem. Die LSD-Schicht ist verständlich, da sie das Problem löst, dass Privatanleger nicht an POS teilnehmen können, und die Effizienz der Kapitalnutzung verbessert. Aber was ist die Notwendigkeit der Restaking-Schicht der Hebelwirkung? Warum sollte das aus dem Nichts generierte LST erneut verpfändet werden?

Dabei geht es sowohl um technische als auch um wirtschaftliche Aspekte. Um dieses Problem anzugehen, wird im folgenden Artikel kurz die technische Struktur von Eigenlayer überprüft, die wirtschaftlichen Auswirkungen des Restaking-Tracks analysiert und schließlich eine umfassende Bewertung sowohl aus technischer als auch aus wirtschaftlicher Sicht vorgenommen.

(Bis jetzt sind in diesem Artikel viele englische Abkürzungen aufgetaucht, von denen LSD, LST und LRT Kernkonzepte sind und später noch oft erwähnt werden. Wir können unser Gedächtnis noch einmal stärken: Das von Ethereum POS eingesetzte ETH ist der native Vermögenswert, das an das eingesetzte ETH verankerte stETH ist LST und das durch erneutes Einsetzen von stETH auf der Restaking-Plattform erhaltene rstETH ist LRT.)

Eigenlayer Produktmerkmale

Wir müssen zunächst das Kernproblem klären, das EigenLayer in Bezug auf die Produktfunktionalität lösen möchte: die Bereitstellung wirtschaftlicher Sicherheit durch Ethereum für einige zugrunde liegende POS-basierte Plattformen.

Ethereum verfügt aufgrund der beträchtlichen Vermögensverpfändung über eine extrem hohe Sicherheit. Wenn jedoch einige Dienste außerhalb der Kette ausgeführt werden, wie etwa der Rollup-Sorter oder der Rollup-Verifizierungsdienst, werden die außerhalb der Kette ausgeführten Teile nicht von Ethereum kontrolliert und können nicht direkt auf die Sicherheit von Ethereum zugreifen.

Wenn sie ausreichende Sicherheit erreichen wollen, müssen sie ihre eigenen AVS (Actively Validated Services) aufbauen. AVS ist eine Middleware, die Daten- oder Verifizierungsdienste für Terminalprodukte wie Defi, Spiele und Wallets bereitstellt. Typische Beispiele sind Orakel, die Datennotierungsdienste bereitstellen, und Datenverfügbarkeitsebenen, die Benutzern den neuesten Datenstatus auf stabile Weise bereitstellen können.

Der Aufbau eines neuen AVS ist jedoch aus folgenden Gründen recht schwierig:

-

Der Bau eines neuen AVS ist sehr teuer und dauert lange.

-

Beim Staking neuer AVS wird häufig der projekteigene native Token verwendet und der Konsens dieses Token-Typs ist dem von ETH weit unterlegen.

-

Durch die Teilnahme am Staking des neuen Netzwerks AVS entgehen den Stakern die stabilen Renditen des Stakings in der Ethereum-Kette, was Opportunitätskosten verursacht.

-

Die Sicherheit des neuen AVS ist viel geringer als die des Ethereum-Netzwerks und die wirtschaftlichen Kosten eines Angriffs sind sehr gering.

Die oben genannten Probleme können gelöst werden, wenn es eine Plattform gibt, die es Startup-Projekten ermöglicht, wirtschaftliche Sicherheit direkt von Ethereum zu mieten.

Eigenlayer ist eine solche Plattform. Das Whitepaper von Eigenlayer heißt „The Restaking Collective“ und hat zwei Hauptfunktionen: „Pooled Security“ und „freier Markt“.

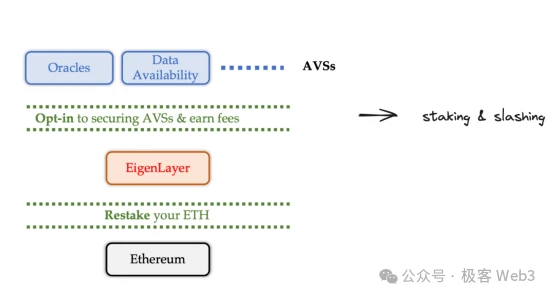

Zusätzlich zum ETH-Staking sammelt EigenLayer Ethereum-Staking-Zertifikate, um einen Sicherheitsmietpool zu bilden, der Verpfänder anzieht, die zusätzliches Einkommen erzielen möchten, um erneut zu staken, und dann die durch diese verpfändeten Mittel bereitgestellte wirtschaftliche Sicherheit an einige POS-Netzwerkprojekte vermietet. Dies ist gepoolte Sicherheit.

Im Vergleich zum instabilen APY in herkömmlichen DeFi-Systemen, der sich jederzeit ändern kann, verwendet Eigenlayer Smart Contracts, um die Staking-Einnahmen und Strafregeln klar zu kennzeichnen, sodass die Verpfänder frei wählen können. Der Prozess des Einkommenserzielens ist kein unsicheres Glücksspiel mehr, sondern eine offene und transparente Markttransaktion. Das ist der freie Markt.

Bei diesem Verfahren können Projektbesitzer die Sicherheit von Ethereum mieten, um den Aufbau von AVS selbst zu vermeiden, während Staker einen stabilen APY erhalten. Mit anderen Worten: Eigenlayer verbessert nicht nur die Sicherheit des Ökosystems, sondern bietet auch den Benutzern im Ökosystem Vorteile.

Der von Eigenlayer bereitgestellte Sicherheitsprozess wird durch drei Rollen vervollständigt:

Sicherer Kreditgeber – Staker. Staker verpfändet Gelder als Sicherheit

Ein sicherer Vermittler – Operator (Knotenbetreiber). Verantwortlich dafür, Staker bei der Verwaltung von Geldern zu unterstützen und AVS bei der Durchführung von Aufgaben zu unterstützen.

Secure Receiver – AVS von Oracle und anderer Middleware

(Bildquelle: Twitter @punk 2898)

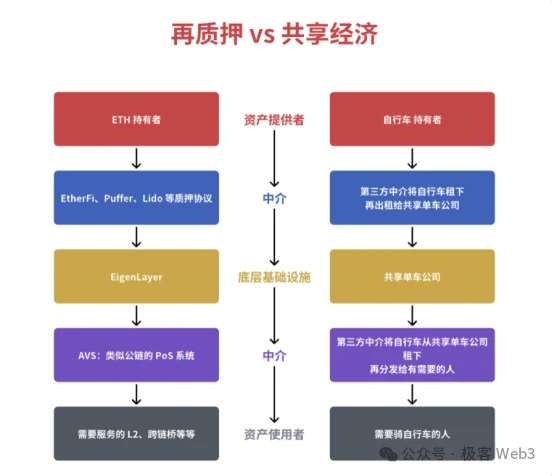

Jemand hat eine anschauliche Metapher für Eigenlayer entwickelt: Er verwendet Leihfahrräder, um die Upstream- und Downstream-Phase von Eigenlayer zu vergleichen. Leihfahrradunternehmen entsprechen Eigenlayer, das Marktdienste für LSD- und LRT-Vermögenswerte bereitstellt, was wiederum Leihfahrradunternehmen entspricht, die Fahrräder verwalten. Fahrräder entsprechen LSD-Vermögenswerten, da sie alle Vermögenswerte sind, die gemietet werden können. Fahrer entsprechen Middleware (AVS), die zusätzliche Überprüfung erfordert. Genau wie Radfahrer Fahrräder mieten, mietet AVS LSD und andere Vermögenswerte, um Netzwerküberprüfungsdienste zu erhalten und so seine eigene Sicherheit zu gewährleisten.

Im Modell des Fahrradverleihs sind Kautionen und eine Vertragsverletzungshaftung erforderlich, um die Benutzer zur Zahlung von Kautionen zu zwingen und so mutwillige Schäden an den Fahrzeugen zu verhindern, während Eigenlayer einen Pfand- und Strafmechanismus verwendet, um zu verhindern, dass an der Überprüfung beteiligte Betreiber böse Taten begehen.

EigenLayer-Interaktionsprozess aus der Perspektive von Smart Contracts

Die Sicherheit von Eigenlayer basiert auf zwei Kernkonzepten: Staking und Slashing. Staking bietet grundlegende Sicherheit für AVS, während Slashing die Kosten für jede Entität erhöht, die Böses tut.

Der interaktive Prozess des Stakings ist in der folgenden Abbildung dargestellt.

In Eigenlayer ist der TokenPool-Vertrag der Hauptvertrag, der mit Stakern interagiert. Es gibt zwei Arten von Operationen, die Staker über TokenPool durchführen können:

Staking – Staker können Vermögenswerte in den TokenPool-Vertrag einbringen und einen bestimmten Operator für die Verwaltung der eingesetzten Gelder angeben.

Einlösung – Staker können Vermögenswerte aus dem TokenPool einlösen.

Die Einlösung von Staker-Geldern erfolgt in drei Schritten:

1) Staker fügt die Einlösungsanforderung zur Anforderungswarteschlange hinzu und muss die Methode „queueWithdrawal“ aufrufen.

2) Der Strategiemanager prüft, ob sich der vom Staker angegebene Operator im eingefrorenen Zustand befindet.

3) Wenn der Betreiber nicht eingefroren ist (wird später ausführlich beschrieben), kann der Staker den vollständigen Auszahlungsprozess einleiten.

Dabei ist zu beachten, dass EigenLayer den Stakern volle Freiheit lässt. Staker können die eingesetzten Gelder auszahlen und auf ihr eigenes Konto zurücküberweisen oder sie in eingesetzte Anteile umwandeln und erneut einsetzen.

Je nachdem, ob Staker persönlich Knoteneinrichtungen betreiben können, um am AVS-Netzwerk teilzunehmen, können Staker in normale Staker und Operatoren unterteilt werden. Normale Staker stellen POS-Assets für jedes AVS-Netzwerk bereit, während Operatoren für die Verwaltung der eingesetzten Assets im TokenPool und die Teilnahme an verschiedenen AVS-Netzwerken verantwortlich sind, um die Sicherheit jedes AVS zu gewährleisten. Dies ähnelt eigentlich ein wenig der Routine von Lidos.

Staker und AVS sind wie getrennte Sicherheitsanbieter und -nachfrager. Staker verstehen die Produkte der AVS-Projektbesitzer oft nicht, können ihnen nicht vertrauen oder haben nicht die Energie, die Ausrüstung direkt zu betreiben, um am AVS-Netzwerk teilzunehmen; ebenso können AVS-Projektbesitzer Staker oft nicht direkt erreichen. Obwohl die beiden Parteien in einer Angebots- und Nachfragebeziehung stehen, fehlt ein Vermittler, der sie verbindet. Dies ist die Rolle der Betreiber.

Einerseits hilft der Betreiber den Stakern bei der Verwaltung ihrer Gelder, und die Staker haben oft ein Vertrauensverhältnis zum Betreiber. EigenLayer erklärt offiziell, dass dieses Vertrauen dem Staker-Staking auf der LSD-Plattform oder Binance ähnelt. Andererseits hilft der Betreiber dem AVS-Projekt, den Knoten zu betreiben. Wenn der Betreiber die Beschränkungen verletzt, wird das böswillige Verhalten drastisch reduziert, sodass die Kosten des böswilligen Verhaltens die Vorteile des böswilligen Verhaltens bei weitem übersteigen. Auf diese Weise baut AVS Vertrauen in den Betreiber auf. Auf diese Weise bildet der Betreiber einen Vertrauensvermittler zwischen den Stakern und AVS.

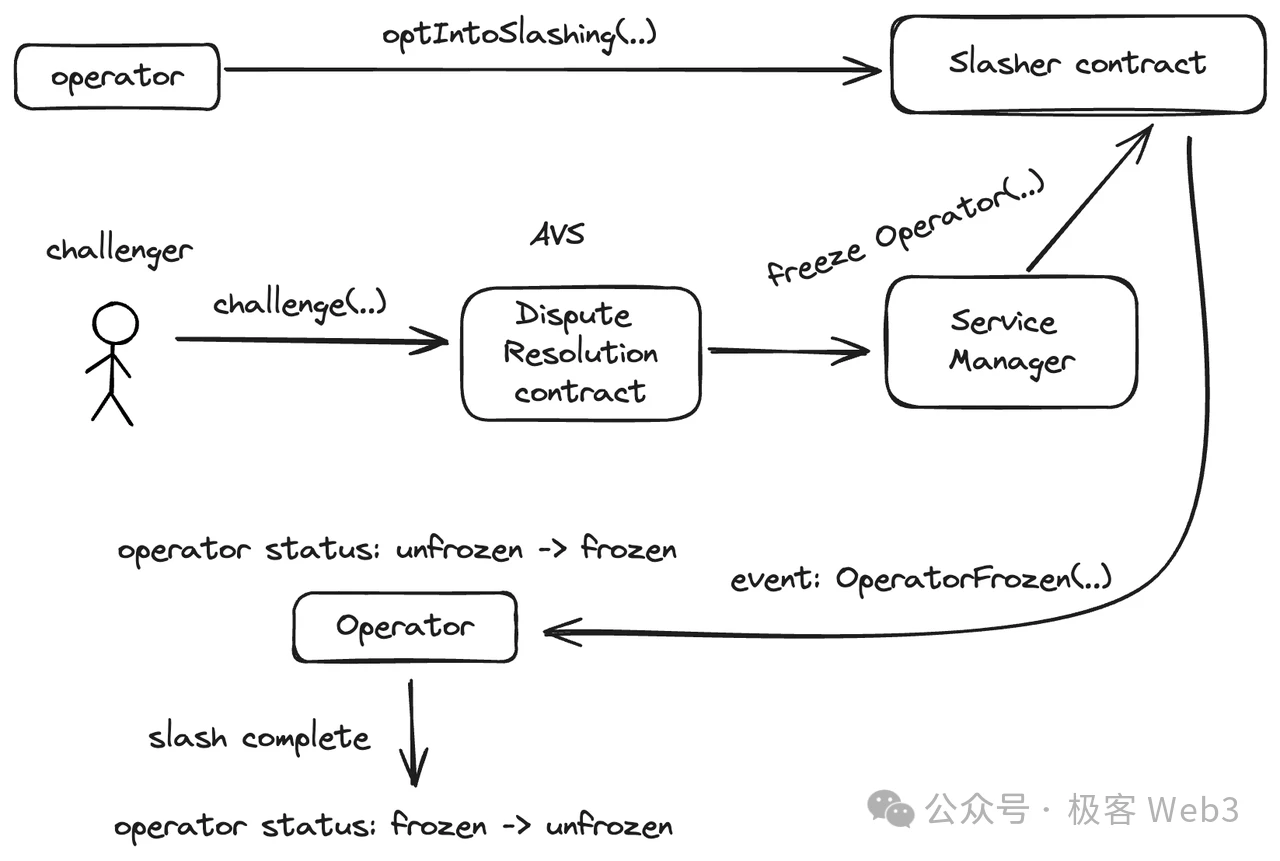

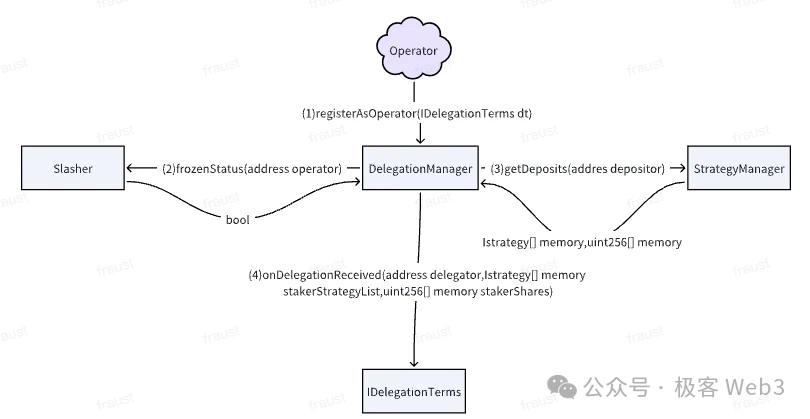

Damit ein Operator die Eigenlayer-Plattform betreten kann, muss er zuerst die Funktion optIntoSlashing des Slasher-Vertrags aufrufen, damit der Slasher-Vertrag den Operator einschränken/bestrafen kann.

Danach muss sich der Operator über den Registery-Vertrag registrieren. Der Registery-Vertrag ruft die entsprechenden Funktionen des Service Managers auf, zeichnet das anfängliche Registrierungsverhalten des Operators auf und überträgt die Nachricht schließlich zurück an den Slasher-Vertrag. An diesem Punkt ist die anfängliche Registrierung des Operators abgeschlossen.

Als nächstes schauen wir uns die Vertragsgestaltung im Zusammenhang mit Slashing an. Von Restaker, Operator und AVS ist nur Operator das direkte Ziel von Slashing. Wie bereits erwähnt, muss sich Operator, wenn er der Eigenlayer-Plattform beitreten möchte, im Slasher-Vertrag registrieren und Slasher autorisieren, Slashing-Operationen für Operator durchzuführen.

Natürlich sind am Slashing-Prozess neben dem Operator auch mehrere andere Rollen beteiligt:

-

AVS: Wenn der Betreiber die AVS-Betriebskommission akzeptiert, muss er auch die von AVS vorgeschlagenen Bedingungen und Standards für die Kürzung akzeptieren. Zwei wichtige Vertragsbestandteile sollten hier hervorgehoben werden: der Streitbeilegungsvertrag und der Slasher-Vertrag. Der Streitbeilegungsvertrag wird geschlossen, um den Streit des Herausforderers zu lösen; der Slasher-Vertrag friert den Betreiber ein und führt nach Ablauf des Anfechtungsfensters Kürzungsoperationen durch.

-

Challenger: Jeder, der der Eigenlayer-Plattform beitritt, kann ein Challenger werden. Wenn sie glauben, dass das Verhalten eines Operators die Strafbedingungen ausgelöst hat, starten sie einen Betrugsschutzprozess ähnlich dem OP.

-

Staker: Die dem Betreiber auferlegte Strafe führt auch dazu, dass dem entsprechenden Staker Verluste entstehen.

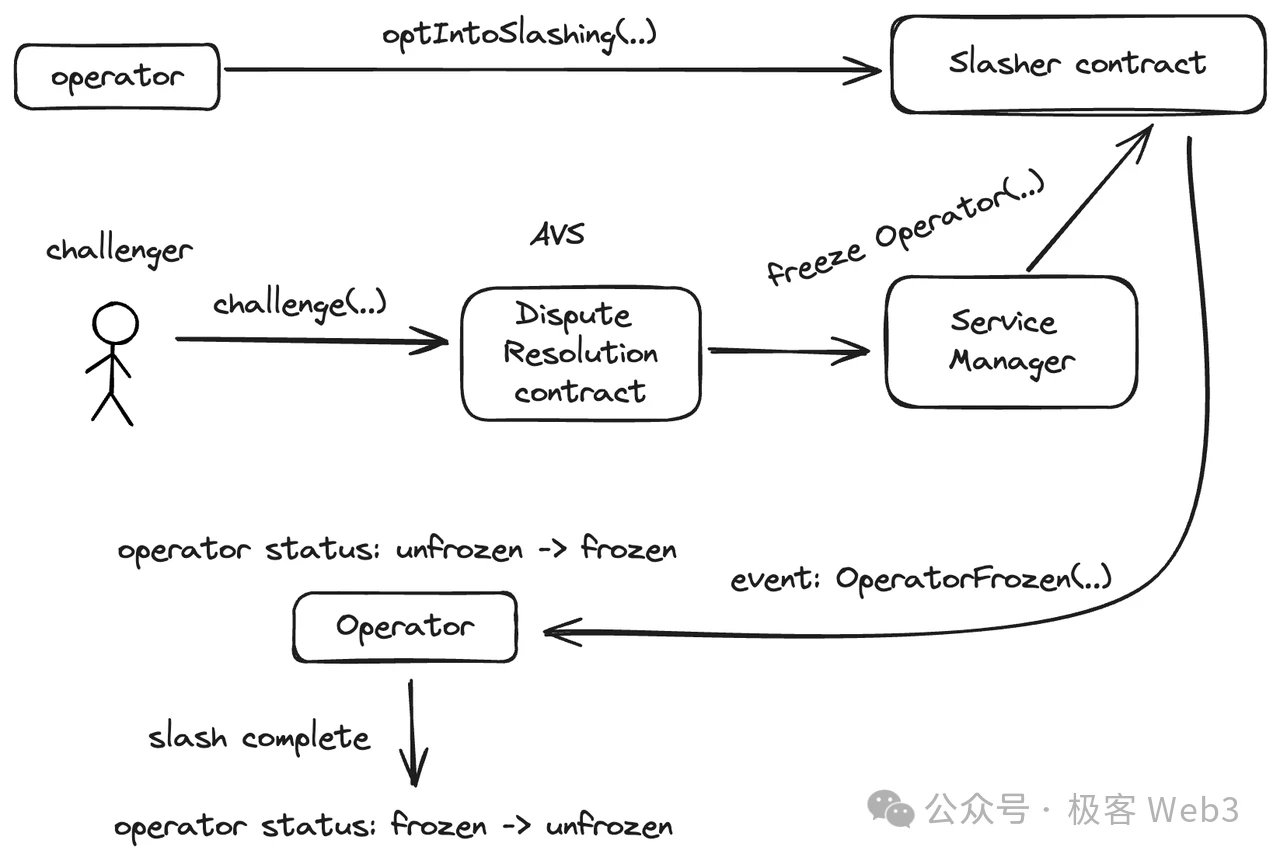

Der Vollstreckungsprozess für den Betreiber erfolgt wie folgt:

1) Der Herausforderer ruft die Herausforderungsfunktion im von AVS eingerichteten Streitbeilegungsvertrag auf, um eine Herausforderung einzuleiten.

2) Wenn die Herausforderung erfolgreich ist, ruft der DisputeResolution-Vertrag die Funktion freezeOperator des ServiceManagers auf, wodurch der Slasher-Vertrag das OperatorFrozen-Ereignis auslöst, den Status des angegebenen Operators von nicht eingefroren auf eingefroren ändert und dann den Slashing-Prozess einleitet. Wenn die Herausforderung fehlschlägt, wird der Herausforderer bestraft, um böswillige Herausforderungen des Operators zu verhindern.

3) Nachdem der Slashing-Prozess abgeschlossen ist, wird der Status des Betreibers auf „Nicht einfrieren“ zurückgesetzt und der Betrieb kann fortgesetzt werden.

Während der Ausführung des Slashing-Vorgangs befindet sich der Operator immer in einem eingefrorenen inaktiven Zustand. In diesem Zustand kann der Betreiber die vom Slasher eingesetzten Gelder nicht verwalten, und die Staker, die sich dafür entscheiden, ihre Gelder bei diesem Betreiber einzusetzen, können ihre Gelder nicht abheben. Das ist wie bei einer Person, die für ihr Verbrechen bestraft werden muss und nicht ungestraft davonkommen darf. Erst wenn die aktuelle Bestrafung oder der aktuelle Konflikt gelöst ist und der Betreiber nicht vom Slasher eingefroren wurde, können neue Interaktionen durchgeführt werden.

Alle Eigenlayer-Verträge folgen dem oben genannten Einfrierprinzip. Wenn ein Staker einem Betreiber Gelder zusichert, wird der Status des Betreibers mithilfe der Funktion isFrozen() überprüft. Wenn der Staker eine Anfrage zur Einlösung der Einzahlung initiiert, wird die Funktion isFrozen() der Slasher-Verträge weiterhin verwendet, um den Status des Betreibers zu überprüfen. Dies ist Eigenlayers umfassender Schutz der AVS-Sicherheit und der Interessen des Stakers.

Abschließend sei darauf hingewiesen, dass AVS in Eigenlayer nicht unbedingt die Sicherheit von Ethereum erhält. Obwohl der Prozess zum Erlangen von Sicherheit auf Eigenlayer viel einfacher ist als der Aufbau von AVS selbst, ist es immer noch ein Problem, Betreiber auf Eigenlayer zu gewinnen, um Dienste bereitzustellen, und mehr Pfandgeber zu gewinnen, um Vermögenswerte für ihr eigenes POS-System bereitzustellen, was möglicherweise harte Arbeit an APY erfordert.

Die wirtschaftlichen Auswirkungen des Restakings auf den Kryptomarkt

Es besteht kein Zweifel, dass Restaking eines der heißesten Themen im aktuellen Ethereum-Ökosystem ist. Ethereum nimmt die Hälfte von Web3 ein. Darüber hinaus haben verschiedene Restaking-Projekte bereits extrem hohe TVL gesammelt. Die Auswirkungen auf den Kryptomarkt sind erheblich und können den gesamten Zyklus anhalten. Wir können es sowohl aus Mikro- als auch aus Makroperspektive analysieren.

Mikroeinfluss

Wir müssen erkennen, dass Restaking mehr als nur einen Einfluss auf die verschiedenen Rollen im Ethereum-Ökosystem hat und sowohl Vorteile als auch Risiken mit sich bringt. Die Vorteile lassen sich in folgende Punkte unterteilen:

(1) Durch Restaking wird die zugrunde liegende Sicherheit von nachgelagerten Projekten im Ethereum-Ökosystem verbessert, was sich positiv auf deren langfristigen Aufbau und Entwicklung auswirkt.

(2) Durch Restaking wird die Liquidität von ETH und LST freigesetzt, wodurch der Wirtschaftskreislauf des ETH-Ökosystems reibungsloser und erfolgreicher wird.

(3) Die hohe Rendite des Restakings zieht ETH und LST zum Verpfänden an und reduziert den aktiven Umlauf, was sich positiv auf den Token-Preis auswirkt.

(4) Die hohe Rendite des Restakings hat auch mehr Mittel in das Ethereum-Ökosystem gelockt.

Gleichzeitig bringt Restaking aber auch große Risiken mit sich:

(1) Beim Restaking wird ein Schuldschein (Financial Claim Right) als Sicherheit für mehrere Projekte verwendet. Wenn es keinen geeigneten Koordinierungsmechanismus zwischen diesen Projekten gibt, kann der Wert des Schuldscheins überhöht werden, was zu Kreditrisiken führt. Wenn beispielsweise mehrere Projekte gleichzeitig die Einlösung desselben Schuldscheins verlangen, kann dieser Schuldschein nicht die Einlösungsanforderungen aller Projekte erfüllen. Wenn in diesem Fall eines der Projekte Probleme hat, kann dies eine Kettenreaktion auslösen und die wirtschaftliche Sicherheit anderer Projekte beeinträchtigen.

(2) Ein erheblicher Teil der LST-Liquidität ist gesperrt. Wenn der Preis von LST stärker schwankt als der von ETH und die Staking-Benutzer nicht in der Lage sind, LST rechtzeitig abzuheben, können sie finanzielle Verluste erleiden. Gleichzeitig kommt die Sicherheit von AVS auch von TVL. Die hohe Volatilität der LST-Preise wird auch ein Risiko für die Sicherheit von AVS darstellen.

(3) Die eingesetzten Mittel des Restaking-Projekts werden letztendlich im Smart Contract gespeichert. Der Betrag ist sehr groß, was zu einer übermäßigen Konzentration der Mittel führt. Wenn der Vertrag angegriffen wird, entstehen enorme Verluste.

Mikroökonomische Risiken können durch die Anpassung von Parametern, Regeländerungen usw. gemindert werden. Aus Platzgründen werden wir hier jedoch nicht näher darauf eingehen.

Makroauswirkungen

Zunächst einmal sollte betont werden, dass das Wesen von Restaking eine Art mehrfacher Hebel ist. Der Kryptomarkt wird ganz offensichtlich von Zyklen beeinflusst. Wenn Sie die Makroauswirkungen von Restaking auf den Kryptobereich verstehen möchten, müssen Sie zunächst die Beziehung zwischen Hebel und Zyklen verstehen. Restaking fügt dem ETH-Ökosystem, wie oben erwähnt, zwei Ebenen der Hebelwirkung hinzu:

Erste Ebene: LSD verdoppelt den Wert verpfändeter ETH-Vermögenswerte und deren Derivate aus dem Nichts.

Die zweite Ebene: Beim Restaking werden nicht nur ETH, sondern auch LST und LP Token eingesetzt. LST und LP Token sind beides Voucher-Token, keine echten ETH. Mit anderen Worten, das durch Restaking generierte LRT ist ein auf Hebelwirkung basierender Vermögenswert, der der zweiten Ebene der Hebelwirkung entspricht.

Ist die Hebelwirkung also für ein Wirtschaftssystem vorteilhaft oder schädlich? Lassen Sie mich zunächst die Schlussfolgerung ziehen: Die Hebelwirkung muss in einem Zyklus betrachtet werden. In einem Aufwärtsbereich beschleunigt die Hebelwirkung die Entwicklung; in einem Abwärtsbereich beschleunigt die Hebelwirkung den Zusammenbruch.

Die Entwicklung der Sozialwirtschaft ist wie in der obigen Abbildung dargestellt. Wenn der Preis lange Zeit steigt, wird er fallen, und wenn der Preis lange Zeit fällt, wird er steigen. Ein Anstieg und ein Rückgang ist ein Zyklus. Das gesamte Wirtschaftsvolumen wird in diesem Zyklus nach oben schrauben. Der Boden jedes Zyklus wird höher sein als der vorherige, und das gesamte Gesamtvolumen wird ebenfalls steigen. Der aktuelle Zyklus des Kryptomarktes ist sehr offensichtlich. Er befindet sich in der vierjährigen Halbierungsphase von Bitcoin. In den ersten 2-3 Jahren nach der Halbierung ist es wahrscheinlich ein Bullenmarkt, und die nächsten 1-2 Jahre sind oft ein Bärenmarkt.

Obwohl der Bitcoin-Halbierungszyklus in etwa dem Bullen-Bären-Zyklus der Kryptoökonomie entspricht, ist ersterer nicht die eigentliche Ursache für letzteren. Was den Bullen-Bären-Zyklus der Kryptoökonomie wirklich verursacht, ist die Anhäufung und der Zusammenbruch der Hebelwirkung in diesem Markt. Die Bitcoin-Halbierung ist lediglich ein Anreiz dafür, dass Gelder in den Kryptomarkt fließen und Hebelwirkung entsteht.

Was ist der Prozess der Leverage-Akkumulation und des Bruchs, der zur Ablösung der Krypto-Marktzyklen führt? Wenn jeder weiß, dass die Leverage definitiv brechen wird, warum müssen wir dann Leverage hinzufügen, wenn sie steigt? Tatsächlich sind die zugrunde liegenden Gesetze des Kryptomarkts und der traditionellen Wirtschaft dieselben. Wir könnten genauso gut nach Gesetzen aus der Entwicklung der Realwirtschaft suchen. Bei der Entwicklung des modernen Wirtschaftssystems wird und muss Leverage definitiv auftreten.

Der grundlegende Grund liegt darin, dass die Entwicklung der gesellschaftlichen Produktivität im Aufwärtsbereich zu einer zu schnellen materiellen Anhäufung geführt hat. Wenn die im Überfluss vorhandenen Produkte im Wirtschaftssystem zirkulieren sollen, muss genügend Geld vorhanden sein. Das Geld kann vermehrt werden, aber nicht beliebig und unendlich, sonst bricht die Wirtschaftsordnung zusammen. Wenn es jedoch schwierig ist, die nach dem materiellen Überschuss erforderliche Zirkulationsmenge zu decken, führt dies leicht zu einer Stagnation des Wirtschaftswachstums. Was sollten wir jetzt tun?

Da es nicht möglich ist, unbegrenzt neue Anleihen auszugeben, müssen wir die Auslastung der Fonds im Wirtschaftssystem verbessern. Die Rolle der Hebelwirkung besteht darin, die Auslastung der Fonds zu verbessern. Hier ein Beispiel: Angenommen, mit $1 Million kann man ein Haus kaufen, mit $100.000 kann man ein Auto kaufen, und das Haus kann als Hypothek aufgenommen werden, und der Hypothekenzins beträgt 60%, was bedeutet, dass man $600.000 durch die Hypothek auf das Haus leihen kann. Wenn man $1 Million hat, kann man ohne Hebelwirkung und ohne Kreditaufnahme nur wählen, ob man 1 Haus oder 10 Autos kaufen möchte;

Wenn es eine Hebelwirkung gibt und Kredite erlaubt sind, können Sie ein Haus und 6 Autos kaufen. Können Sie auf diese Weise Ihre $1 Million als $1,6 Millionen ausgeben? Aus der Perspektive des gesamten Wirtschaftssystems ist ohne Hebelwirkung der Geldumlauf begrenzt, die Konsumfähigkeit aller ist eingeschränkt, die Marktnachfrage kann nicht schnell wachsen und die Angebotsseite wird natürlich keine zu hohen Gewinne erzielen, sodass sich die Produktivität nicht so schnell entwickelt oder sogar zurückgeht;

Durch die Hinzufügung von Leverage wird das Problem des Währungsvolumens und der Konsumkapazität schnell gelöst. Daher wird Leverage im Aufwärtsbereich die Entwicklung der gesamten Wirtschaft beschleunigen. Manche Leute werden sagen: Ist das nicht eine Blase? Das ist okay. Im Aufwärtsbereich werden große Mengen außerbörslicher Fonds und Rohstoffe in den Markt fließen, und es besteht zu diesem Zeitpunkt keine Gefahr, dass die Blase platzt. Dies ist ähnlich wie wenn wir Verträge verwenden, um Long-Positionen einzugehen. Es besteht oft kein Liquidationsrisiko, wenn der Preis der Währung im Bullenmarkt steigt.

Wie sieht es im Abwärtsbereich aus? Die Mittel im Wirtschaftssystem werden ständig durch die Hebelwirkung absorbiert, und eines Tages werden sie erschöpft sein, und dann wird es in den Abwärtsbereich eintreten. Im Abwärtsbereich werden die Preise fallen, sodass das verpfändete Haus nicht mehr $1 Millionen wert ist und Ihr verpfändetes Eigentum liquidiert wird. Aus der Perspektive des gesamten Wirtschaftssystems stehen alle Vermögenswerte vor der Liquidation. Der Kapitalumlauf, der ursprünglich auf Hebelwirkung beruhte, schrumpft plötzlich, und das Wirtschaftssystem wird rasch verfallen. Nehmen wir immer noch den Vertrag als Beispiel. Wenn Sie keinen Vertrag eröffnen und nur Spot spielen, wird der Preis der Währung auf dem Bärenmarkt fallen und die Vermögenswerte werden nur schrumpfen; und wenn der Vertrag eröffnet und die Position gesprengt wird, schrumpft nicht nur die Vermögenswerte, sondern sie werden direkt auf Null gehen. Im Abwärtsbereich wird die Hebelwirkung also definitiv schneller zusammenbrechen als ohne Hebelwirkung.

Aus makroökonomischer Sicht ist die Entstehung von Leverage unvermeidlich, selbst wenn es irgendwann zu einem Zusammenbruch kommt. Zweitens ist Leverage weder ausschließlich gut noch ausschließlich schlecht, es hängt davon ab, in welchem Zyklus es sich befindet. Zurück zu den makroökonomischen Auswirkungen von Restaking: Leverage spielt innerhalb des ETH-Ökosystems eine sehr wichtige Rolle bei der Hebelwirkung des Bullen-Bären-Zyklus, und seine Entstehung ist unvermeidlich. In jedem Zyklus wird Leverage definitiv in irgendeiner Form auf dem Markt auftreten. Der sogenannte DeFi-Sommer im letzten Zyklus war im Wesentlichen das zweite Pool-Mining von LP Token, das stark zum Bullenmarkt im Jahr 2021 beitrug, und der Katalysator für diese Bullenmarktrunde könnte Restaking geworden sein. Obwohl die Mechanismen unterschiedlich erscheinen, ist das wirtschaftliche Wesen genau dasselbe. Leverage wird verwendet, um die großen Mengen an Mitteln zu verarbeiten, die in den Markt strömen, und die Nachfrage nach Währungsumlauf zu decken.

Gemäß der obigen Erläuterung der Wechselwirkung zwischen Hebelwirkung und Zyklen kann eine mehrschichtige Hebelwirkung wie Restaking dazu führen, dass diese Bullenmarktrunde schneller steigt und einen höheren Höchststand erreicht, während sie gleichzeitig dazu führt, dass diese Bärenmarktrunde stärker fällt, was zu einer breiteren Kettenreaktion und größeren Auswirkungen führt.

Zusammenfassen

Restaking ist eine sekundäre Ableitung des PoS-Mechanismus. Technisch gesehen verwendet Eigenlayer den Wert des Restakings, um die wirtschaftliche Sicherheit von AVS aufrechtzuerhalten, und verwendet den Mechanismus von Verpfändung und Beschlagnahme, um Kredite und Rückzahlungen zu erreichen, und es ist nicht schwierig, erneut Kredite aufzunehmen. Das Zeitfenster für die Einlösung der verpfändeten Mittel lässt nicht nur genügend Zeit, um die Zuverlässigkeit des Verhaltens der Betreiber zu überprüfen, sondern verhindert auch den Zusammenbruch des Marktes und des Systems, der durch die Abhebung einer großen Menge an Mitteln in kurzer Zeit verursacht wird.

Was die Auswirkungen auf den Markt betrifft, müssen wir sie sowohl aus der Makro- als auch aus der Mikroperspektive analysieren: Aus der Mikroperspektive bringt Restaking zwar Liquidität und Renditen für das Ethereum-Ökosystem, bringt aber auch einige Risiken mit sich, die durch die Anpassung von Parametern, Regeländerungen usw. gemildert werden können; aus der Makroperspektive ist Restaking im Wesentlichen ein mehrschichtiger Hebel, der die allgemeine wirtschaftliche Entwicklung der Kryptowährungen innerhalb des Zyklus verschärft, eine große Blase erzeugt und die Auf- und Abwärtsbewegungen der Kryptowährungen schneller und intensiver gemacht hat und sehr wahrscheinlich ein wichtiger Grund für den Hebelbruch dieses Zyklus und den Übergang zu einem Bärenmarkt wird. Darüber hinaus entspricht dieser makroökonomische Einfluss den zugrunde liegenden Wirtschaftsgesetzen und kann nicht geändert, sondern nur befolgt werden.

Wir müssen die Auswirkungen des Restakings auf den gesamten Krypto-Bereich verstehen, die Dividenden nutzen, die es im Aufwärtsbereich bringt, und auf einen Zusammenbruch der Hebelwirkung und einen Marktrückgang im Abwärtszyklus vorbereitet sein.

Dieser Artikel stammt aus dem Internet: Systematisches Verständnis von EigenLayer: Was sind die Prinzipien von LST, LRT und Restaking?

Verwandt: Litecoin (LTC)-Preis fällt unter $100 – wird er sich erholen?

Kurz gesagt: Der Litecoin-Preis schloss über $103, aber dieser Anstieg konnte nicht aufrechterhalten werden, da er derzeit bei $96 liegt. Etwa $400 Millionen LTC warten auf eine Erholung über $100, damit ihr Angebot rentabel wird. Die Anleger zeigen sich stark davon überzeugt, dass das LTC-Angebot von kurzfristigen Händlern in die Hände mittelfristiger Inhaber übergeht. Der Preisanstieg von Litecoin (LTC) wurde in den letzten Wochen direkt von Bitcoin beeinflusst, da die Altcoin von $68 auf über $100 stieg. Dies war jedoch nur von kurzer Dauer, da die Kryptowährung kurz darauf korrigierte, nachdem LTC auf $95 gefallen war. Besteht für Litecoin eine Chance, wieder zu steigen? Litecoin-Investoren übernehmen die Kontrolle Die Preisschwankungen von Litecoin haben fast 351.000 Anleger frustriert, da diese Inhaber darauf gewartet haben, dass LTC die Marke von $95 überschreitet.