Analyse des Mining-Ertrags von Ethena im zweiten Quartal: 400%+APY ist kein Traum?

Originalautor: Donovan Choy, ehemaliger Bankless-Analyst

Zusammengestellt von: Odaily Planet Daily Azuma

Anmerkung der Redaktion: Früher in diesem Monat, Der USDe-Entwickler Ethena Labs hat den Start der zweiten Staffel des Sats-Events angekündigt. Das neue Event wird mit Ethena zusammenarbeiten, um BTC als unterstützendes Asset zu verwenden. Es wird erwartet, dass es bis zum 2. September (5 Monate) dauern wird oder bis das USDe-Angebot auf $5 Milliarden US-Dollar anwächst, je nachdem, was zuerst eintritt.

Als beliebtestes Stablecoin-Projekt auf dem Markt hat die Popularität von Ethena Labs mit dem TGE von ENA ihren Höhepunkt erreicht. Derzeit übersteigt die Gesamtumlaufbewertung (FDV) von ENA 13 Milliarden US-Dollar. Für Benutzer, die an der Teilnahme am Projekt interessiert sind, besteht der effizienteste Weg neben dem direkten Kauf von ENA auf dem Sekundärmarkt darin, nachfolgende ENA-Belohnungen durch das Event der zweiten Saison Sats zu verdienen.

Bei diesem Artikel handelt es sich um eine detaillierte Analyse des ehemaligen Bankless-Analysten Donovan Choy zum Betrieb und den potenziellen Erträgen der drei Bergbaustrategien mit geringer, mittlerer und hoher Stas-Aktivität, zusammengestellt von Odaily Planet Daily.

Das erste Saison-Event von Ethena, Shards, dauerte sechs Wochen, und Top-Miner wie Defi Maestro erzielten durch das erste Saison-Event achtstellige Gewinne.

Wenn Sie die erste Saison verpasst haben, können Sie noch am Sats-Event der zweiten Saison teilnehmen. Obwohl der (Pendle-)Pool fast voll ist, haben Sie immer noch die Chance, teilzunehmen.

Im Folgenden analysieren wir drei verschiedene Ethena-Mining-Strategien und ihre potenziellen Erträge.

Bevor wir mit der Datenanalyse beginnen, werfen wir zunächst einen kurzen Blick auf die grundlegenden Konzepte der oben genannten Strategien.

-

Erstens ist Ethena das Ausgabeprotokoll für USDe, eine synthetische USD-Stablecoin mit eigener Rendite. Wenn Sie während des Events der zweiten Saison USDe kaufen, sammelt Ihre Adresse automatisch Punkte (Sats), die Ihre ENA-Belohnungen im Event der zweiten Saison bestimmen – ENA ist das Governance-Token von Ethena und sein FDV beträgt zum Zeitpunkt des Schreibens dieses Artikels $14,3 Milliarden.

-

Zweitens ist Pendle ein Renditeaufteilungsprotokoll, das einen Token mit eigener Rendite (wie USDe) in einen Haupttoken (PT) und einen Renditetoken (YT) aufteilen kann. PT ermöglicht es Benutzern, eine unabhängige Hauptbeteiligung aufrechtzuerhalten, während YT es Benutzern ermöglicht, eine unabhängige Renditebeteiligung aufrechtzuerhalten. Da YT den Hauptbetrag nicht enthält, tendiert der Wert von YT am Ablaufdatum allmählich gegen Null. Für die in diesem Artikel erwähnten Strategien werden wir uns auch auf YT konzentrieren.

Da im Fall dieses Artikels die aktuelle annualisierte Rendite von USDe 17% beträgt, haben die YT-Token beim Kauf von USDe-YT-Token auf Pendle nur den Wert der Rendite von 17% und die Punktebelohnung, die vom zugrunde liegenden Protokoll (Ethena) bereitgestellt wird.

-

Drittens sind Mantle und Arbitrum beides Layer-2-Netzwerke, und Pendle wurde zusätzlich zu Ethereum in diesen Netzwerken eingesetzt.

Mit diesen grundlegenden Konzepten im Hinterkopf werfen wir nun einen Blick auf die drei wichtigsten Bergbaustrategien in Staffel 2:

-

Geringes Risiko: Halten Sie USDe auf Ethereum (verdienen Sie 5x Sats pro Tag) oder sperren Sie es für mindestens 7 Tage (verdienen Sie 20x Sats pro Tag);

-

Mittleres Risiko: Kaufen Sie USDe YT bei Pendle;

-

Hohes Risiko: Sperren Sie ENA, um einen Renditebonus zu erhalten, und kaufen Sie USDe YT auf Pendle mit einem gleichen Betrag.

Geschätzte Gesamtzahl an Statistiken für die Aktivitäten der zweiten Saison

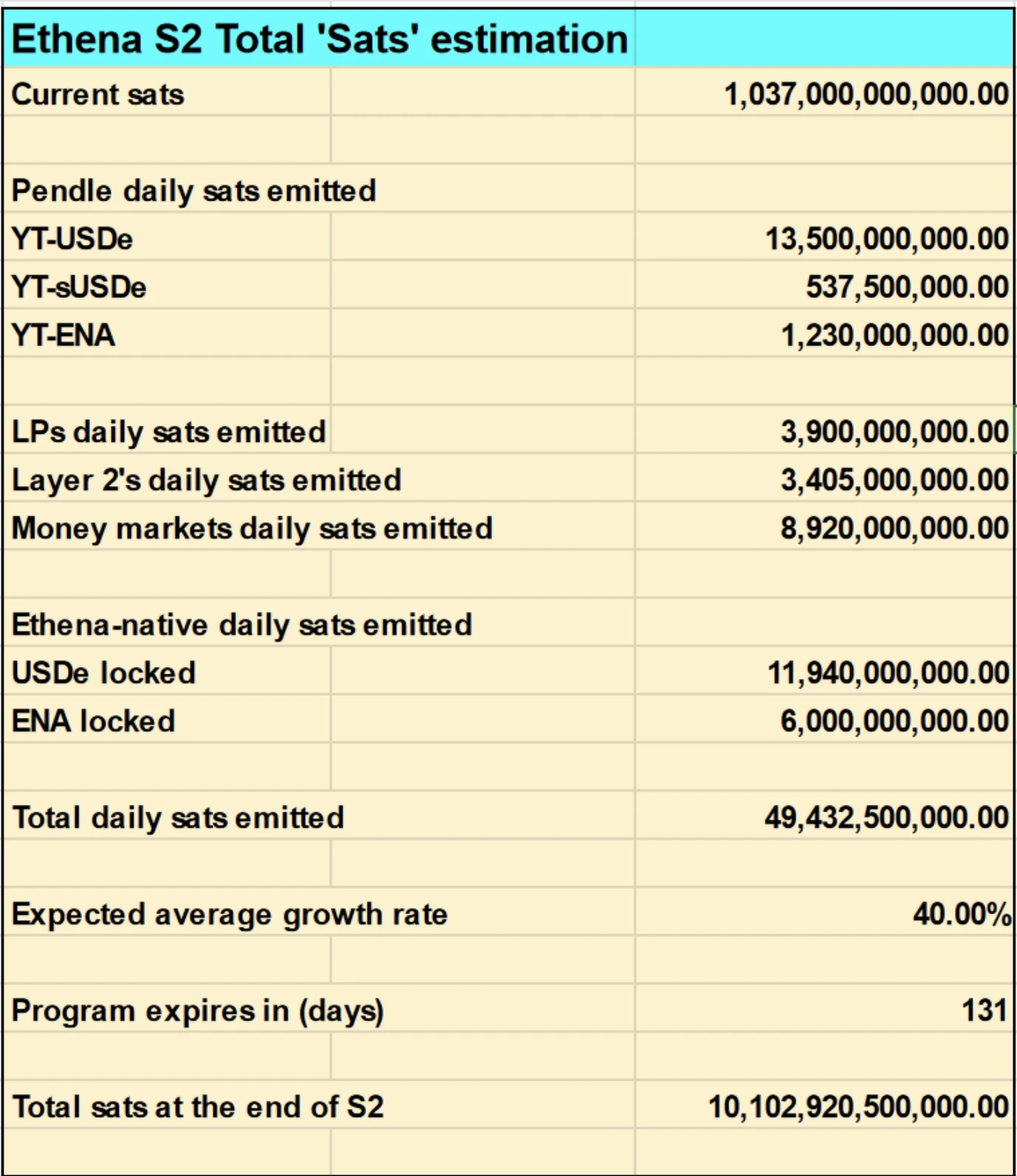

Um die spezifische potenzielle Rendite zu berechnen, müssen wir zunächst eine Schlüsselfrage beantworten: Wie viele Sats werden bis zum Ende der zweiten Saison verteilt? Basierend auf dieser entscheidenden Antwort können wir die Airdrop-Renditen quantifizieren und bestimmen, welche Strategien bei entsprechendem Risikoniveau die beste Rendite erzielen können.

Hinweis: Wir zählen die an USDe und ENA ausgegebenen Punkte nicht in CEX-Wallets.

Wir schätzen die Gesamtwachstumsrate der Sats konservativ auf 40%, was bedeutet, dass bis zum Ende der zweiten Saison (2. September 2024) insgesamt 10,1 Billionen Sats ausgegeben werden. Es ist erwähnenswert, dass, wenn das USDe-Angebot Wenn das Angebot $5 Milliarden früher als geplant erreicht, wird auch die zweite Saison enden, wir glauben jedoch, dass dies auf Grundlage des derzeitigen Angebots von $2,4 Milliarden und der Wachstumsrate wahrscheinlich nicht früher als geplant passieren wird.

Hinweis: Die Daten stammen von DeFiLlama.

Strategie mit geringem Risiko: USDe halten und sperren

Berechnen wir nun die potenzielle Rendite, wenn wir USDe nur halten und sperren, was die risikoärmste Strategie in diesem Artikel ist. Hier sind unsere beiden Annahmen: 5% der gesamten ENA-Lieferung werden im zweiten Quartal verteilt (unter der Annahme, dass dies dem ersten Quartal entspricht); der FDV von ENA während des Airdrops im zweiten Quartal beträgt $20 Milliarden, und die Daten zum Zeitpunkt der Erstellung dieses Artikels betragen $14,4 Milliarden;

Wie in der folgenden Tabelle dargestellt, erzielen Sie einen Gewinn von $5.186, wenn Sie heute (noch 130 Tage im zweiten Quartal) 20.000 USDe mit 20-facher Effizienz sichern. Dies bedeutet eine Kapitalrendite (ROI) von 25,93%, was einer annualisierten Rendite (APY) von 72,45% entspricht.

Im Gegensatz zu den nachfolgenden Strategien ist bei dieser Strategie kein Pendle im Spiel und Sie können Ihr gesamtes Kapital behalten.

Strategie mit mittlerem Risiko: Pendle YT

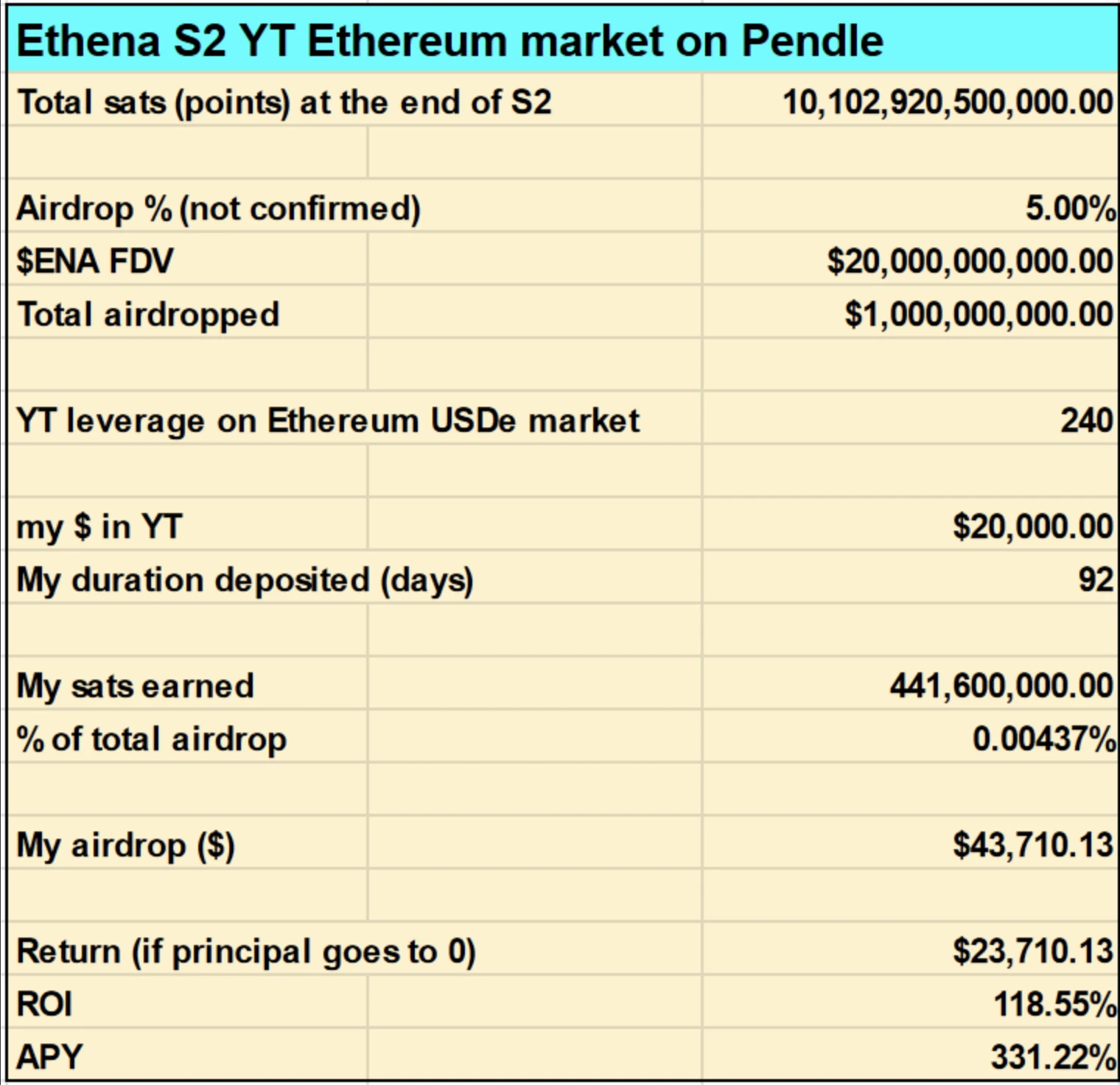

Sehen wir uns nun eine Strategie mit mittlerem Risiko an, um mit Pendles USDe YT im Ethereum-Mainnet Sats zu verdienen.

Bei denselben Mitteln in Höhe von $20.000 (der Unterschied besteht jedoch darin, dass die Laufzeit 92 Tage beträgt, da der Pendle-Pool ausläuft) beträgt das erwartete ENA-Einkommen etwa $43.710, und das Nettoeinkommen nach Abzug des Kapitals erreicht etwa $23.710 (der Wert von YT beträgt bei Fälligkeit null, Sie verlieren also $20.000 Kapital), was etwa dem Vierfachen der ersten Strategie entspricht.

Bei dieser Strategie wird ein ROI von 118,551 TP5T und ein APY von 331,221 TP5T erwartet.

Es ist zu beachten, dass die Berechnungen in der folgenden Tabelle auf der aktuellen Leverage Ratio des Pendle-Marktes basieren. Die Echtzeit-Leverage Ratio von YT wird von der Marktnachfrage und dem Ablaufdatum beeinflusst.

Wenn Sie sich nicht für das Ethereum-Mainnet entscheiden, sondern den Pendle-Pool auf Arbitrum nutzen, sind der erwartete ROI und APY etwas niedriger, nämlich 114.96% bzw. 321.18%. Der Grund dafür Dieser Unterschied liegt tatsächlich daran, dass der Echtzeit-Hebelsatz von YT im Ethereum-Mainnet und Arbitrum unterschiedlich ist.

Sie können ähnliche Vorgänge auch in einem Pendle-Pool auf Mantle oder Zircuit durchführen, müssen dann aber mit einigen Änderungen in den Daten rechnen.

Hochrisiko-Strategie: ENA sperren und dann YT kaufen

Schauen wir uns zum Schluss die Strategie mit dem höchsten Risiko und der höchsten potenziellen Rendite an. Dadurch wird das Kapital im Verhältnis 50:50 aufgeteilt, wobei die Hälfte zur Sicherung von ENA und die andere Hälfte zum Kauf von Pendles USDe YT verwendet wird.

Warum ist das so kompliziert? Das liegt daran, dass Ethena Benutzern, die ENA im Wert von 50% des Gesamtwerts ihrer USDe-Bestände sperren, zusätzliche Renditeanreize bietet. Wenn Sie YT-ENA und YT-USDe in derselben Wallet halten, erhöht sich Ihre Gesamtbelohnung in beiden Pools um 50%.

Dies könnte auch die Strategie der versiertesten YT-Händler sein, die die Airdrop-Belohnungen, die sie in Staffel 1 erhalten haben, möglicherweise voll ausgenutzt haben, um in Staffel 2 eine höhere Effizienz bei der Sats-Akkumulation zu erreichen.

Wie in der folgenden Tabelle gezeigt, bietet diese Strategie (eingesetzt auf Arbitrum) die höchsten Renditen – 162.56% erwarteter ROI und 454.17% erwarteter APY, geht aber aufgrund der Sperrung in ENA auch mit einem höheren Risiko einher.

Hinweis: Der USDe-Pool befindet sich auf Arbitrum und der ENA-Pool im Ethereum-Mainnet.

Wenn Sie sich für die Pendle-YT-Strategie entscheiden, müssen Sie schließlich auf die Echtzeit-Hebelwirkung achten. Wenn der Markt YT verkauft (was eher kurz vor dem Ablaufdatum der Fall ist), erhöht sich die Hebelwirkung und umgekehrt. Obwohl sich die Echtzeit-Hebelwirkung je nach Situation des YT-Marktes weiter ändert, ändert sich die Hebelwirkung für Ihre eigene Position nach dem Kauf von YT nicht und bleibt für die gesamte Haltedauer bestehen.

Dieser Artikel stammt aus dem Internet: Analyse des Mining-Ertrags von Ethena im zweiten Quartal, 400%+APY ist kein Traum?

Verwandt: Kann Jupiter (JUP) ThorChain nach seiner 18%-Rallye überholen?

Kurz gesagt: Der Jupiter-Preis ist in den letzten 24 Stunden explodiert und hat den Altcoin näher an $1,80 gebracht. Der Altcoin ist nicht nur der zweitgrößte DEX nach Volumen, sondern steht auch kurz davor, ThorChain (RUNE) in Bezug auf die Marktkapitalisierung zu überholen. Bären, die sich nach einer Korrektur gesehnt haben, scheitern, wobei in den letzten drei Tagen über $2,8 Millionen liquidiert wurden. Der Preis von Jupiter (JUP) war in den letzten Tagen beeindruckend, nachdem die Plattform ihre Präsenz auf dem Markt für dezentrale Börsen (DEX) etabliert hatte. Die Frage ist nun, ob die Kryptowährung diesen Bullenlauf fortsetzen und einige ihrer anderen Konkurrenten übertreffen kann. Jupiter macht einen Eindruck Jupiter hat seinen nativen Token JUP Ende Januar eingeführt. Die Kryptowährung explodierte jedoch erst letzten Monat. Der Altcoin schoss von $0,47…