Arthur Hayes: Das neue Modell der quantitativen Lockerung unter der Trumpnomics-Bewegung und Bitcoins Weg zu Millionen von Dollar

Originalautor: Arthur Hayes

Originalübersetzung: TechFlow

(Die in diesem Artikel geäußerten Meinungen stellen ausschließlich die persönliche Meinung des Autors dar und sollten nicht als Grundlage für Anlageentscheidungen oder als Beratung für Anlagetransaktionen verwendet werden.)

Wie hoch wird Ihrer Meinung nach der Bitcoin-Preis am 31. Dezember 2024 sein? Mehr als $100.000 oder weniger?

Es gibt ein berühmtes chinesisches Sprichwort: „Es ist egal, ob die Katze schwarz oder weiß ist. Solange sie Mäuse fangen kann, ist sie eine gute Katze.“

Ich werde die von Präsident Trump nach seiner Wahl umgesetzte Politik als „amerikanischen Kapitalismus chinesischer Prägung“ bezeichnen.

Den Eliten, die die Pax Americana regieren, ist es egal, ob das Wirtschaftssystem kapitalistisch, sozialistisch oder faschistisch ist. Sie interessieren sich nur dafür, ob die umgesetzten Maßnahmen dazu beitragen, ihre Macht zu erhalten. Amerika war schon im frühen 19. Jahrhundert nicht mehr rein kapitalistisch. Kapitalismus bedeutet, dass die Reichen Geld verlieren, wenn sie schlechte Entscheidungen treffen. Dies wurde schon 1913 verboten, als das Federal Reserve System gegründet wurde. Als privatisierte Gewinne und sozialisierte Verluste das Land belasteten und extreme Klassenunterschiede zwischen den vielen im Landesinneren lebenden Mittel- oder Unterschichtsmenschen und den edlen, angesehenen Eliten an der Küste schufen, musste Präsident Roosevelt den Kurs korrigieren und im Rahmen seiner New-Deal-Politik ein paar Brosamen an die Armen verteilen. Damals wie heute ist die Ausweitung der staatlichen Unterstützung für diejenigen, die zurückgelassen wurden, keine Politik, die bei den reichen sogenannten Kapitalisten beliebt ist.

Der Übergang vom extremen Sozialismus (der Spitzensteuersatz für Einkommen über 10 Billionen 200.000 TP100 wurde 1944 auf 941 Billionen TP9 angehoben) zum ungezügelten Unternehmenssozialismus begann in den 1980er Jahren unter Reagan. Dann folgte eine neoliberale Wirtschaftspolitik, die bis zu COVID im Jahr 2020 anhielt, als die Zentralbanken Geld druckten, um Geld in die Finanzdienstleistungsbranche zu pumpen, in der Hoffnung, dass der Reichtum von oben nach unten sickern würde. Präsident Trump hat in seiner Reaktion auf die Krise seinen inneren Roosevelt kanalisiert; er hat die größte Geldsumme seit dem New Deal direkt an die gesamte Bevölkerung geschickt. Die Vereinigten Staaten haben in den Jahren 2020-2021 401 Billionen der weltweiten Dollar gedruckt. Trump begann mit den „Konjunkturschecks“ und Präsident Biden hat diese beliebte Politik während seiner Amtszeit fortgesetzt. Bei der Beurteilung der Auswirkungen auf die Staatsbilanzen gibt es zwischen 2008-2020 und 2020-2022 einige Besonderheiten.

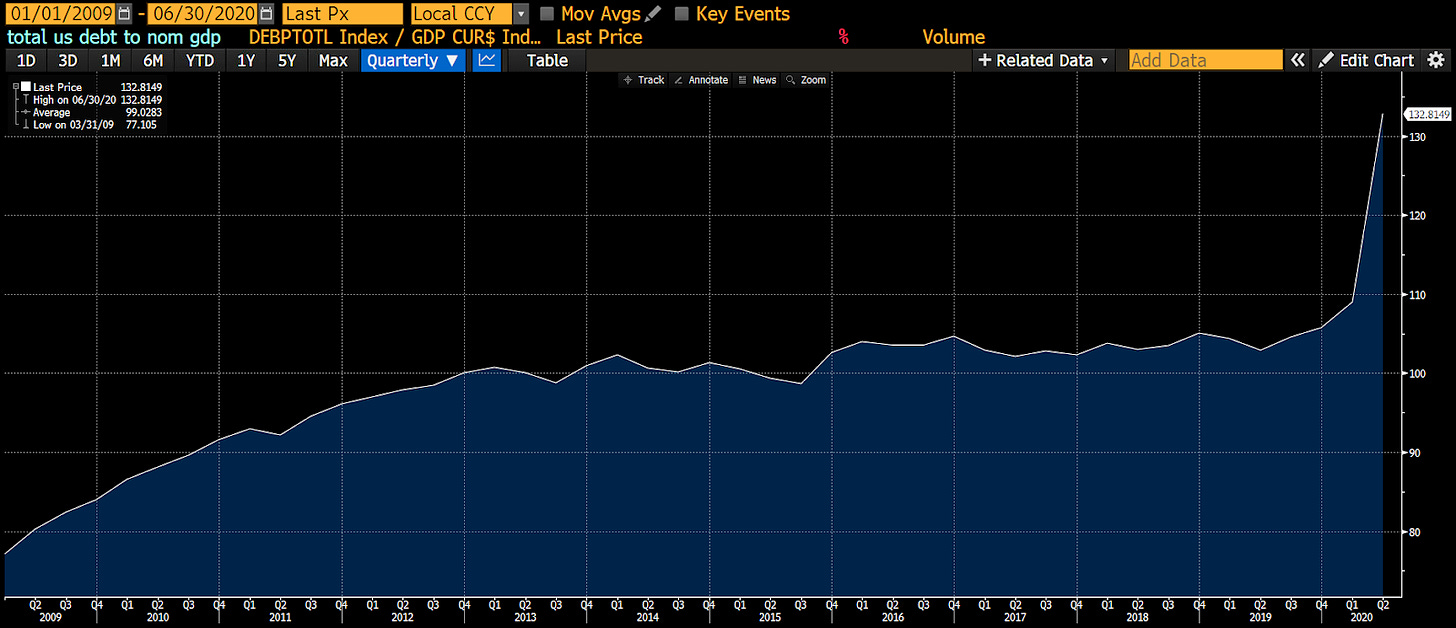

Von 2009 bis zum zweiten Quartal 2020, dem Höhepunkt der sogenannten Trickle-down-Ökonomie, stützte sich das Wirtschaftswachstum in diesem Zeitraum hauptsächlich auf die Gelddruckpolitik der Zentralbanken, die allgemein als quantitative Lockerung (QE) bezeichnet wird. Wie Sie sehen, wuchs die Wirtschaft (nominales BIP) langsamer als die Staatsverschuldung. Mit anderen Worten: Die Reichen nutzten das Geld, das sie von der Regierung erhielten, um Vermögenswerte zu kaufen. Solche Transaktionen führten nicht zu nennenswerter Wirtschaftstätigkeit. Daher erhöhte die Bereitstellung von Billionen von Dollar für reiche Inhaber von Finanzanlagen durch Schulden tatsächlich das Verhältnis von Schulden zum nominalen BIP.

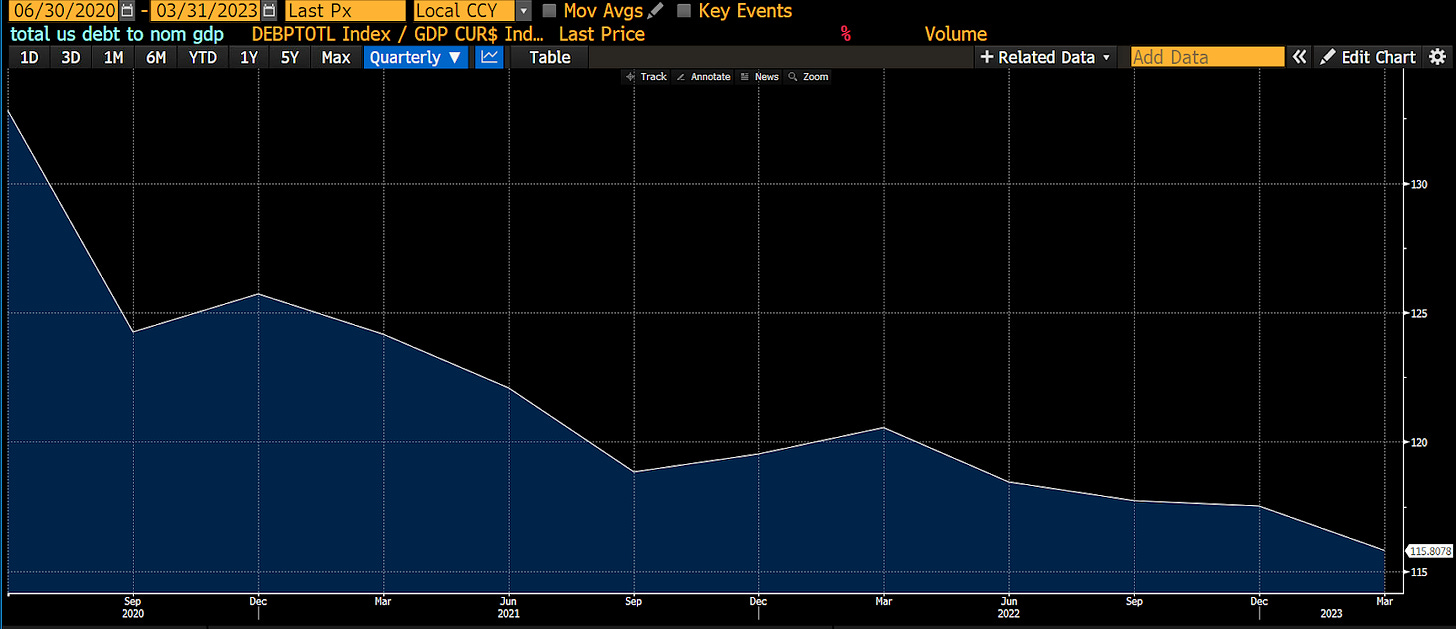

Vom zweiten Quartal 2020 bis zum ersten Quartal 2023 verfolgten die Präsidenten Trump und Biden einen anderen Ansatz. Ihr Finanzministerium gab Schuldtitel aus, die die Federal Reserve im Rahmen der quantitativen Lockerung (QE) aufgekauft hatte, doch dieses Mal schickten sie Schecks direkt an alle Bürger, anstatt sie an die Reichen auszugeben. Die Armen erhielten tatsächlich Bargeld auf ihre Bankkonten. Anscheinend verdiente Jamie Dimon, der CEO von JPMorgan Chase, viel Geld mit den Gebühren, die die Regierung für die Geldtransfers zahlte … Er wurde der amerikanische Li Ka-shing genannt, und man kommt nicht umhin, ihm Gebühren zu zahlen. Die Armen sind arm, weil sie ihr ganzes Geld für Waren und Dienstleistungen ausgeben, und das taten sie in dieser Zeit. Da die Umlaufgeschwindigkeit des Geldes deutlich zunahm, wuchs die Wirtschaft schnell. Das heißt, $1 Schulden generierten mehr als $1 Wirtschaftsaktivität. Infolgedessen sank das Schulden-BIP-Verhältnis der Vereinigten Staaten wie durch Zauberhand.

Die Inflation stieg jedoch, weil das Angebot an Waren und Dienstleistungen nicht mit dem Kaufkraftwachstum der Menschen durch Staatsschulden Schritt hielt. Die Reichen, die Staatsanleihen hielten, waren mit dieser populistischen Politik unzufrieden. Diese reichen Leute erlebten die schlechtesten Gesamtrenditen seit 1812. Um sich zu wehren, schickten sie den Fed-Vorsitzenden Jay Powell ins Amt, der Anfang 2022 begann, die Zinsen zu erhöhen, um die Inflation unter Kontrolle zu bringen, während die einfachen Leute auf eine weitere Runde von Konjunkturschecks gehofft hatten, aber eine solche Politik war verboten. US-Finanzministerin Janet Yellen griff ein, um die Auswirkungen der strafferen Geldpolitik der Fed abzumildern. Sie schöpfte die Reverse-Repurchase-Fazilität (RRP) der Fed aus, indem sie die Schuldenemission von langfristigen Anleihen auf kurzfristige Schuldverschreibungen umstellte. Dies pumpte fast $2,5 Billionen an fiskalischen Anreizen in den Markt, was vor allem den Reichen zugute kam, die Finanzanlagen hielten; die Vermögensmärkte boomten in der Folge. Ähnlich wie nach 2008 führten diese staatlichen Almosen an die reichen Leute nicht zu realer Wirtschaftsaktivität und das Verhältnis der US-Schulden zum nominalen BIP begann wieder zu steigen.

Hat Trumps neue Regierung aus der jüngsten US-Wirtschaftsgeschichte gelernt? Ich glaube, ja.

Scott Bassett, der weithin als Trumps Wahl für die Nachfolge von Janet Yellen als US-Finanzminister gilt, hat viele Reden darüber gehalten, wie er Amerika „reparieren“ will. In seinen Reden und Kolumnen beschreibt er detailliert, wie Trumps „America First Plan“ umgesetzt werden soll, der der Entwicklungsstrategie Chinas (die in den 1980er Jahren unter Deng Xiaoping begann und bis heute andauert) sehr ähnlich ist. Der Plan zielt darauf ab, das nominale BIP-Wachstum zu fördern, indem die Rückverlagerung wichtiger Industrien (wie Schiffbau, Halbleiterfabriken, Automobilherstellung usw.) durch staatliche Steuergutschriften und Subventionen gefördert wird. Qualifizierte Unternehmen können zinsgünstige Bankkredite erhalten. Die Banken werden diesen tatsächlich tätigen Unternehmen erneut gerne Kredite leihen, da ihre Rentabilität von der US-Regierung garantiert wird. Wenn Unternehmen ihre Geschäftstätigkeit in den Vereinigten Staaten ausweiten, müssen sie amerikanische Arbeitnehmer einstellen. Besser bezahlte Arbeitsplätze für normale Amerikaner bedeuten höhere Verbraucherausgaben. Diese Auswirkungen werden noch deutlicher sein, wenn Trump die Einwanderung aus bestimmten Ländern beschränkt. Diese Maßnahmen stimulieren die Wirtschaftstätigkeit und die Regierung erhält Einnahmen durch Unternehmensgewinne und Einkommenssteuern. Um diese Pläne zu unterstützen, hat die Regierung defiDer Zinssatz muss hoch bleiben, und das Finanzministerium beschafft sich Geld, indem es Anleihen an Banken verkauft. Da die Fed oder die Gesetzgeber die zusätzliche Verschuldungsquote ausgesetzt haben, können die Banken ihre Bilanzen nun wieder aufstocken. Die Gewinner sind normale Arbeitnehmer, Unternehmen, die qualifizierte Produkte und Dienstleistungen herstellen, und die US-Regierung, deren Schuldenquote sinkt. Diese Politik läuft auf eine superquantitative Lockerung für die Armen hinaus.

Klingt großartig. Wer könnte etwas gegen eine so wohlhabende Ära in Amerika einwenden?

Die Verlierer sind diejenigen, die langfristige Anleihen oder Spareinlagen halten, da die Renditen dieser Instrumente bewusst unter der nominalen Wachstumsrate der US-Wirtschaft gehalten werden. Wenn Ihr Lohn nicht mit der höheren Inflation Schritt halten kann, sind Sie ebenfalls betroffen. Insbesondere der Beitritt zu einer Gewerkschaft ist wieder populär geworden. „4 und 40“ wurde zum neuen Slogan, was eine Lohnerhöhung von 401 TP9Billionen für Arbeitnehmer in den nächsten vier Jahren oder 101 TP9Billionen pro Jahr bedeutet, um sie zum Weiterarbeiten zu motivieren.

Für diejenigen unter Ihnen, die denken, Sie seien reich, keine Sorge. Hier ist eine Investition Führung. Dies ist keine Finanzberatung; ich teile nur mit, was ich in meinem persönlichen Portfolio mache. Wenn ein Gesetz verabschiedet wird, das Geld einer bestimmten Branche zuweist, lesen Sie es sorgfältig durch und investieren Sie dann in Aktien dieser Branchen. Anstatt Ihr Geld in Fiat-Anleihen oder Bankeinlagen zu halten, kaufen Sie Gold (als Absicherung gegen finanzielle Repression für Babyboomer) oder Bitcoin (als Absicherung gegen finanzielle Repression für Millennials).

Offensichtlich priorisiert mein Portfolio Bitcoin, andere KryptoWährungen und Aktien von Krypto-Unternehmen, gefolgt von in einem Tresor gelagertem Gold und schließlich Aktien. Ich behalte einen kleinen Betrag in einem Geldmarktfonds, um meine Ame x-Rechnungen zu bezahlen.

Im weiteren Verlauf dieses Beitrags werde ich erklären, wie sich QE für Reiche und Arme auf Wirtschaftswachstum und Geldmenge auswirkt. Als Nächstes werde ich vorhersagen, wie die Befreiung von der Supplementary Leverage Ratio (SLR) für Banken unbegrenztes QE für die Armen wieder möglich macht. Im letzten Abschnitt werde ich einen neuen Index zur Verfolgung des Angebots an US-Bankkrediten vorstellen und zeigen, wie Bitcoin nach Anpassung an das Angebot an Bankkrediten alle anderen Vermögenswerte übertrifft.

Geldmenge

Ich habe große Bewunderung für die Qualität von Zoltan Pozars Ex Uno Plures Serie. Ich habe alle seine Werke während meines letzten langen Wochenendes auf den Malediven gelesen, während ich Surfen, Iyengar-Yoga und Faszienmassage genossen habe. Seine Werke werden im weiteren Verlauf dieses Artikels häufig erscheinen.

Als nächstes zeige ich eine Reihe hypothetischer Buchhaltungseinträge. Auf der linken Seite des T stehen Vermögenswerte und auf der rechten Seite Verbindlichkeiten. Blaue Einträge stehen für Wertsteigerungen und rote Einträge für Wertminderungen.

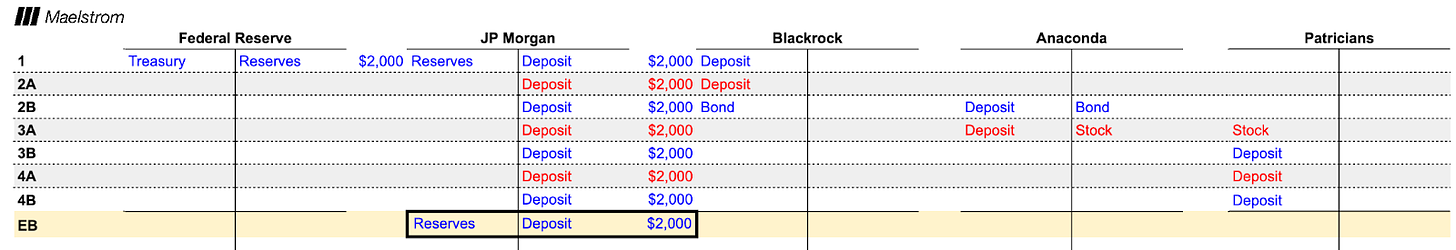

Das erste Beispiel konzentriert sich darauf, wie sich die Anleihekäufe der Fed durch quantitative Lockerung auf die Geldmenge und das Wirtschaftswachstum auswirken. Natürlich werden dieses und die folgenden Beispiele leicht humorvoll sein, um das Interesse und die Attraktivität zu erhöhen.

Stellen Sie sich vor, Sie wären Powell im März 2023 während der regionalen US-Bankenkrise. Um sich zu entspannen, geht Powell in den Racquet and Tennis Club in der Park Avenue 370 in New York City, um mit einem alten Freund, der Hunderte Millionen wert ist, Squash zu spielen. Powells Freund ist sehr besorgt.

Dieser Freund, nennen wir ihn Kevin, ein erfahrener Finanzexperte, sagte: „Jay, ich muss vielleicht mein Haus in den Hamptons verkaufen. Mein ganzes Geld liegt bei der Signature Bank und anscheinend übersteigt mein Kontostand die FDIC-Versicherungsgrenze. Du musst mir aushelfen. Du weißt, wie hart es für Kaninchen ist, im Sommer einen Tag in der Stadt verbringen zu müssen.“

Jay antwortete: „Keine Sorge, ich werde es hinbekommen. Ich werde $2 Billionen in quantitative Lockerung investieren. Es wird am Sonntagabend bekannt gegeben. Sie wissen, dass die Fed immer hinter Ihnen steht. Wer weiß, wie Amerika ohne Ihre Beiträge aussehen würde. Stellen Sie sich vor, Trump käme wieder an die Macht, weil Biden sich mit der Finanzkrise auseinandersetzen musste. Ich erinnere mich noch, als Trump mir Anfang der 80er Jahre meine Freundin in Dorsia ausspannte, das war echt ärgerlich.“

Um die Bankenkrise zu bewältigen, hat die Fed das Bank Term Funding Program ins Leben gerufen, das sich von reinem QE unterscheidet. Aber gestatten Sie mir, hier ein wenig künstlerisch zu werden. Sehen wir uns nun an, wie sich $2 Billionen QE auf die Geldmenge auswirken. Alle Zahlen werden in Milliarden Dollar angegeben.

-

Die Fed kaufte Staatsanleihen im Wert von 100 Billionen TP1 von Blackrock und bezahlte sie mit Reserven. JP Morgan spielte als Bank eine Vermittlerrolle bei dieser Transaktion. JP Morgan erhielt Reserven im Wert von 100 Billionen TP1 und schrieb Blackrock Einlagen im Wert von 100 Billionen TP1 gut. Die quantitative Lockerungspolitik der Fed veranlasste die Banken, Einlagen zu schaffen, die schließlich zu Geld wurden.

-

Blackrock muss das Geld nach dem Verlust seiner Staatsanleihen in andere zinsbringende Vermögenswerte reinvestieren. Larry Fink, CEO von Blackrock, arbeitet normalerweise nur mit Branchenführern zusammen, aber im Moment interessiert er sich für den Technologiesektor. Eine neue Social-Networking-App namens Anaconda baut eine Benutzergemeinschaft auf, in der von Benutzern hochgeladene Fotos geteilt werden. Anaconda befindet sich in der Wachstumsphase und Blackrock kauft gerne Anleihen im Wert von $200 Milliarden.

-

Anaconda ist zu einem wichtigen Akteur auf den US-Kapitalmärkten geworden. Es ist ihnen gelungen, eine Benutzerbasis von 18- bis 45-jährigen Männern anzuziehen und sie süchtig nach der App zu machen. Da diese Benutzer ihre Lesezeit reduzieren und stattdessen Zeit damit verbringen, in der App zu surfen, ist ihre Produktivität erheblich gesunken. Anaconda finanziert Aktienrückkäufe zur Steueroptimierung durch die Ausgabe von Schuldtiteln, sodass sie einbehaltene Gewinne nicht ins Ausland repatriieren müssen. Die Reduzierung der Aktienanzahl steigert nicht nur den Aktienkurs, sondern auch den Gewinn pro Aktie, da der Nenner reduziert wird. Daher sind passive Indexinvestoren wie Blackrock eher geneigt, ihre Aktien zu kaufen. Infolgedessen haben die Aristokraten nach dem Verkauf ihrer Aktien zusätzliche $200 Milliarden Einlagen auf ihren Bankkonten.

-

Die wohlhabenden Aktionäre von Anaconda hatten keinen unmittelbaren Bedarf, die Mittel zu verwenden. Gagosian veranstaltete eine verschwenderische Party auf der Miami Art Basel. Auf der Party beschlossen die Aristokraten, die neuesten Kunstwerke zu kaufen, um ihren Ruf als ernsthafte Kunstsammler zu stärken und auch die Schönheiten an den Ständen zu beeindrucken. Die Verkäufer dieser Kunstwerke waren ebenfalls Menschen derselben wirtschaftlichen Klasse. Infolgedessen wurden die Bankkonten der Käufer gutgeschrieben, während die Konten der Verkäufer belastet wurden.

Am Ende all dieser Transaktionen wurde keine reale Wirtschaftsaktivität geschaffen. Indem die Fed $2 Billionen in die Wirtschaft pumpte, erhöhte sie tatsächlich nur die Bankguthaben der Reichen. Sogar die Finanzierung eines amerikanischen Unternehmens führte nicht zu Wirtschaftswachstum, da das Geld verwendet wurde, um die Aktienkurse in die Höhe zu treiben, ohne neue Arbeitsplätze zu schaffen. $1 QE führte zu einer Erhöhung der Geldmenge um $1, führte aber zu keiner Wirtschaftsaktivität. Dies ist kein vernünftiger Umgang mit Schulden. Daher ist das Verhältnis von Schulden zum nominalen BIP während des QE bei den Reichen von 2008 bis 2020 gestiegen.

Schauen wir uns nun Präsident Trumps Entscheidungsprozess während der COVID-Pandemie an. Zurück zum März 2020: Zu Beginn des COVID-Ausbruchs rieten Trumps Berater ihm, die Kurve abzuflachen. Sie rieten ihm, die Wirtschaft herunterzufahren und nur „systemrelevanten Arbeitskräften“ die Weiterarbeit zu erlauben, typischerweise denjenigen, die für niedrige Löhne arbeiteten, um die Wirtschaft am Laufen zu halten.

TRUMP: Muss ich wirklich die Wirtschaft herunterfahren, weil einige Ärzte diese Grippe für schlimm halten?

Berater: Ja, Herr Präsident. Ich muss Sie daran erinnern, dass vor allem Senioren wie Sie dem Risiko von Komplikationen infolge einer COVID-19-Infektion ausgesetzt sind. Ich möchte auch darauf hinweisen, dass die Behandlung der gesamten Gruppe der über 65-Jährigen sehr teuer wäre, wenn sie erkranken und ins Krankenhaus müssen. Sie müssen alle nicht unbedingt erforderlichen Arbeitnehmer unter Quarantäne stellen.

TRUMP: Das wird zum Zusammenbruch der Wirtschaft führen. Wir sollten jedem Schecks schicken, damit sich niemand beschwert. Die Fed kann die vom Finanzministerium ausgegebenen Schulden aufkaufen und damit diese Subventionen finanzieren.

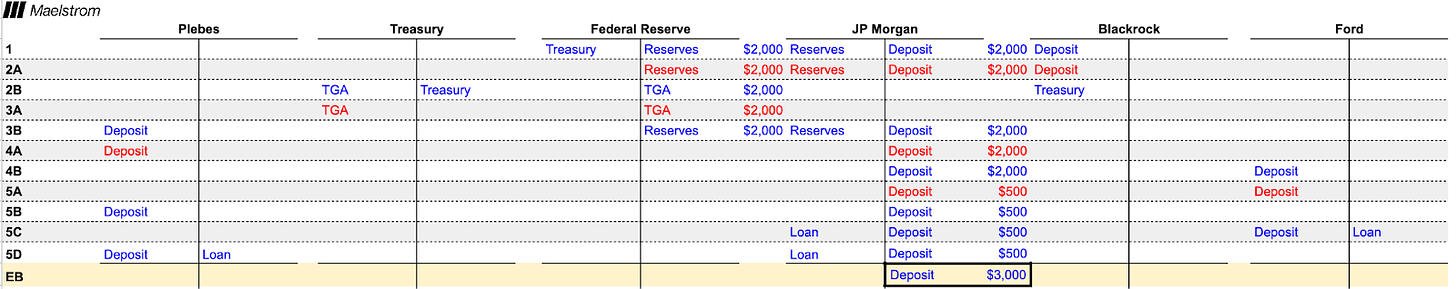

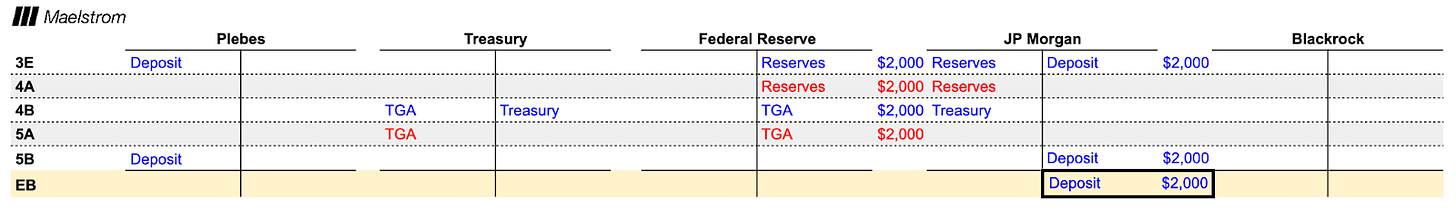

Als nächstes verwenden wir denselben Buchhaltungsrahmen, um Schritt für Schritt zu analysieren, wie sich die quantitative Lockerung auf die Durchschnittsbürger auswirkt.

-

Genau wie im ersten Beispiel nutzte die Fed ihre Reserven, um durch den Kauf von Staatsanleihen von Blackrock eine quantitative Lockerung im Umfang von $200 Milliarden durchzuführen.

-

Anders als im ersten Beispiel ist diesmal auch das Finanzministerium in den Geldfluss involviert. Um die Konjunkturschecks der Trump-Regierung bezahlen zu können, muss die Regierung durch die Ausgabe von Staatsanleihen Geld aufbringen. Blackrock entschied sich für den Kauf von Staatsanleihen anstelle von Unternehmensanleihen. JP Morgan half Blackrock bei der Umwandlung seiner Bankeinlagen in Reserven der Federal Reserve, die zum Kauf von Staatsanleihen verwendet werden können. Das Finanzministerium erhielt eine Einlage ähnlich einem Girokonto auf dem Treasury General Account (TGA) der Federal Reserve.

-

Das Finanzministerium schickte Konjunkturschecks an alle, vor allem an die breite Öffentlichkeit. Dies führte zu einer Verringerung des TGA-Guthabens und gleichzeitig zu einem entsprechenden Anstieg der von der Federal Reserve gehaltenen Reserven, die zu Bankeinlagen der breiten Öffentlichkeit bei JP Morgan wurden.

-

Der Durchschnittsbürger gab seinen gesamten Konjunkturscheck für einen neuen Ford F-150 Pickup aus. Er ignorierte den Trend zu Elektroautos. Das ist Amerika. Sie lieben immer noch traditionelle Benzinautos. Das Bankkonto des Durchschnittsbürgers wurde gekürzt, während Fords Bankkonto gutgeschrieben wurde.

-

Ford tat zwei Dinge, als es diese Lastwagen verkaufte. Zunächst bezahlte es die Arbeiter, die Einlagen von Fords Konten auf die Konten der Mitarbeiter überwiesen. Dann bat Ford die Bank um einen Kredit zur Ausweitung der Produktion; die Gewährung des Kredits schuf neue Einlagen und erhöhte die Geldmenge. Schließlich planten normale Leute, in den Urlaub zu fahren, und nahmen Privatkredite bei der Bank auf, die ihnen angesichts der guten Wirtschaftslage und ihrer gut bezahlten Jobs gerne Kredite gewährte. Die Bankkredite der normalen Leute schufen ebenfalls zusätzliche Einlagen, genau wie Ford, als er sich Geld lieh.

-

Die endgültige Einlage bzw. der Währungssaldo beträgt $300 Milliarden, also $100 Milliarden mehr als die $200 Milliarden, die die Fed ursprünglich durch QE injiziert hatte. Wie Sie an diesem Beispiel sehen können, stimuliert QE für die Main Street das Wirtschaftswachstum. Die Konjunkturschecks des Finanzministeriums ermutigten die Main Street, Lastwagen zu kaufen. Ford konnte seine Mitarbeiter bezahlen und Kredite aufnehmen, um die Produktion zu steigern, da die Nachfrage nach seinen Waren groß war. Mitarbeiter mit gut bezahlten Jobs erhielten Bankkredite, wodurch sie mehr konsumieren konnten. $1 Schulden generierten mehr als $1 Wirtschaftsaktivität. Dies ist ein positives Ergebnis für die Regierung.

Ich möchte näher darauf eingehen, wie die Banken dem Finanzministerium unbegrenzte Finanzierungsmöglichkeiten zur Verfügung stellen können.

Beginnen wir mit Schritt 3 oben.

-

Das Finanzministerium hat mit der Ausgabe einer neuen Runde von Konjunkturhilfen begonnen. Um diese Mittel aufzubringen, hat das Finanzministerium durch die Versteigerung von Anleihen Geld gesammelt, und JPMorgan Chase als Haupthändler nutzte seine Reserven bei der Federal Reserve, um diese Anleihen zu kaufen. Nach dem Verkauf der Anleihen erhöhte sich der Saldo des TGA-Kontos des Finanzministeriums bei der Federal Reserve.

-

Genau wie im vorherigen Beispiel würden vom Finanzministerium ausgestellte Schecks von normalen Bürgern auf Konten bei JPMorgan Chase eingezahlt.

Wenn das Finanzministerium Anleihen ausgibt, die vom Bankensystem aufgekauft werden, wandelt es ansonsten nutzlose Reserven der Federal Reserve in Einlagen der Privatbevölkerung um, die für Ausgaben genutzt werden können und so die Wirtschaftstätigkeit ankurbeln.

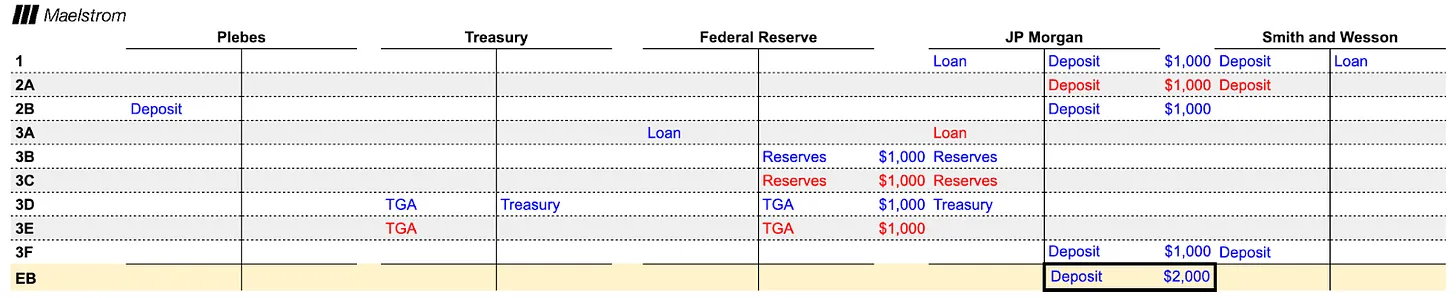

Sehen wir uns nun ein T-Diagramm an. Was passiert, wenn die Regierung Unternehmen durch Steuererleichterungen und Subventionen dazu ermutigt, bestimmte Waren und Dienstleistungen zu produzieren?

In diesem Beispiel gehen den Vereinigten Staaten die Kugeln aus, während sie eine Schießerei im Persischen Golf filmen, die von Clint Eastwoods Western inspiriert ist. Die Regierung verabschiedet ein Gesetz, das die Subventionierung der Munitionsproduktion verspricht. Smith Wesson bewirbt sich um einen Vertrag zur Munitionsversorgung der Armee und erhält den Zuschlag. Allerdings können sie nicht genügend Munition produzieren, um den Vertrag zu erfüllen, und bitten daher JPMorgan um einen Kredit zum Bau einer neuen Fabrik.

-

Als der Kreditsachbearbeiter von JPMorgan Chase den Regierungsauftrag erhält, leiht er Smith and Wesson vertrauensvoll $1.000. Mit diesem Kredit schafft er aus dem Nichts $1.000 Geld.

-

Smith und Wesson bauten Fabriken, die Lohneinkommen einbrachten, die schließlich zu Einlagen bei JPMorgan Chase wurden. Das von JPMorgan Chase geschaffene Geld wurde zu Einlagen derjenigen, die am ehesten zum Geldausgeben geneigt sind, nämlich der Durchschnittsbürger. Ich habe bereits erklärt, wie die Ausgabegewohnheiten des Durchschnittsbürgers die Wirtschaftstätigkeit antreiben. Lassen Sie uns dieses Beispiel ein wenig anpassen.

-

Um die Subventionen für Smith and Wesson zu finanzieren, muss das Finanzministerium bei einer Auktion neue Schuldtitel im Wert von $1.000 emittieren. JPMorgan Chase nimmt an der Auktion teil, um die Schuldtitel zu kaufen, verfügt jedoch nicht über genügend Reserven, um sie zurückzuzahlen. Da die Nutzung des Diskontierungsfensters der Fed keine Nachteile mehr mit sich bringt, verwendet JPMorgan Chase seine Unternehmensschuldtitel von Smith and Wesson als Sicherheit, um ein Reservedarlehen von der Fed zu erhalten. Diese Reserven werden zum Kauf neu emittierter Schuldtitel des Finanzministeriums verwendet. Anschließend zahlt das Finanzministerium die Subventionen an Smith and Wesson und die Mittel werden zu Einlagen bei JPMorgan Chase.

Dieses Beispiel zeigt, wie die US-Regierung JPMorgan Chase durch ihre Industriepolitik dazu bewegen kann, Kredite zu vergeben und die durch die Kredite geschaffenen Vermögenswerte als Sicherheit für den Aufkauf weiterer US-Staatsanleihen zu verwenden.

Das Finanzministerium, die Federal Reserve und die Banken scheinen eine magische „Geldmaschine“ zu betreiben, die folgende Funktionen erfüllen kann:

-

Dadurch erhöht sich das Finanzvermögen der Reichen, doch dieses Vermögen generiert keine reale Wirtschaftsaktivität.

-

Indem Geld auf die Bankkonten der Armen gepumpt wird, verwenden diese es in der Regel zum Konsum von Gütern und Dienstleistungen und kurbeln so die reale Wirtschaftsaktivität an.

-

Die Sicherstellung der Rentabilität einiger Unternehmen in bestimmten Branchen ermöglicht es den Unternehmen, durch Bankkredite zu expandieren und so die reale Wirtschaftstätigkeit anzukurbeln.

Gibt es für solche Operationen irgendwelche Einschränkungen?

Natürlich gibt es das. Banken können nicht unbegrenzt Geld schaffen, weil sie für jede Schuldverschreibung, die sie halten, teures Eigenkapital benötigen. Technisch ausgedrückt haben verschiedene Arten von Vermögenswerten risikogewichtete Vermögenswerte. Sogar Staatsanleihen und Zentralbankreserven, die als risikofrei gelten, erfordern Eigenkapitalkosten. Ab einem bestimmten Punkt können Banken also nicht mehr effektiv auf US-Staatsanleihen bieten oder Unternehmenskredite vergeben.

Der Grund, warum Banken Eigenkapital für Kredite und andere Schuldverschreibungen bereitstellen müssen, ist, dass im Falle einer Insolvenz des Kreditnehmers – sei es ein Staat oder ein Unternehmen – jemand die Verluste tragen muss. Da Banken Geld schaffen oder Staatsanleihen kaufen, um Gewinn zu machen, ist es für ihre Anteilseigner sinnvoll, diese Verluste zu tragen. Wenn die Verluste das Eigenkapital der Bank übersteigen, geht die Bank pleite. Bankpleiten führen nicht nur dazu, dass die Einleger ihre Einlagen verlieren, was schlimm genug ist, sondern, was aus systemischer Sicht noch schlimmer ist, ist, dass die Banken die Kreditmenge in der Wirtschaft nicht weiter ausweiten können. Da das auf Teilreserven basierende Fiat-Finanzsystem eine kontinuierliche Kreditvergabe benötigt, um weiter zu funktionieren, kann eine Bankpleite dazu führen, dass das gesamte Finanzsystem wie Dominosteine zusammenbricht. Denken Sie daran – das Vermögen einer Person ist die Verbindlichkeit einer anderen Person.

Wenn den Banken die Eigenkapitalkredite ausgehen, besteht die einzige Möglichkeit, das System zu retten, darin, dass die Zentralbank neues Fiatgeld schafft und es gegen die schlechten Vermögenswerte der Banken eintauscht. Stellen Sie sich vor, die Signature Bank hätte nur Su Zhu und Kyle Davies von der inzwischen nicht mehr existierenden Three Arrows Capital (3AC) Geld geliehen. Su und Kyle legten der Bank falsche Finanzberichte vor, die die Bank über die finanzielle Gesundheit des Unternehmens in die Irre führten. Dann zogen sie Bargeld aus dem Fonds ab und überwiesen es ihren Frauen in der Hoffnung, dass die Gelder die Insolvenzliquidation überstehen würden. Als der Fonds bankrott ging, hatte die Bank keine Vermögenswerte mehr, die sie zurückerhalten konnte, und die Kredite wurden wertlos. Dies ist eine fiktive Handlung; Su und Kyle sind gute Menschen und würden so etwas nicht tun ;). Signature spendete Senatorin Elizabeth Warren, die Mitglied des Bankenausschusses des US-Senats war, einen großen Teil ihrer Wahlkampfmittel. Signature nutzte seinen politischen Einfluss und überzeugte Senatorin Warren, dass sie es wert waren, gerettet zu werden. Senatorin Warren kontaktierte Fed-Vorsitzenden Powell und bat die Fed, die Schulden von 3AC über das Diskontfenster zum Nennwert umzutauschen. Die Fed kam der Aufforderung nach und Signature konnte 3AC-Anleihen gegen neu ausgegebene Dollar eintauschen, um etwaige Einlagenabflüsse auszugleichen. Natürlich ist dies nur ein fiktives Beispiel, aber die Moral lautet: Wenn die Banken nicht ausreichend Eigenkapital bereitstellen, wird letztlich die Gesellschaft als Ganzes unter den Folgen einer Währungsabwertung leiden.

Vielleicht ist an meiner Annahme etwas Wahres dran; hier ist eine aktuelle Geschichte aus The Meerengen-Zeiten :

Die Ehefrau von Zhu Su, Mitbegründer des zusammengebrochenen Kryptowährungs-Hedgefonds Three Arrows Capital (3AC), konnte ihr Luxushaus in Singapur für $51 Millionen verkaufen, obwohl ein Teil des übrigen Vermögens des Paares gerichtlich eingefroren worden war.

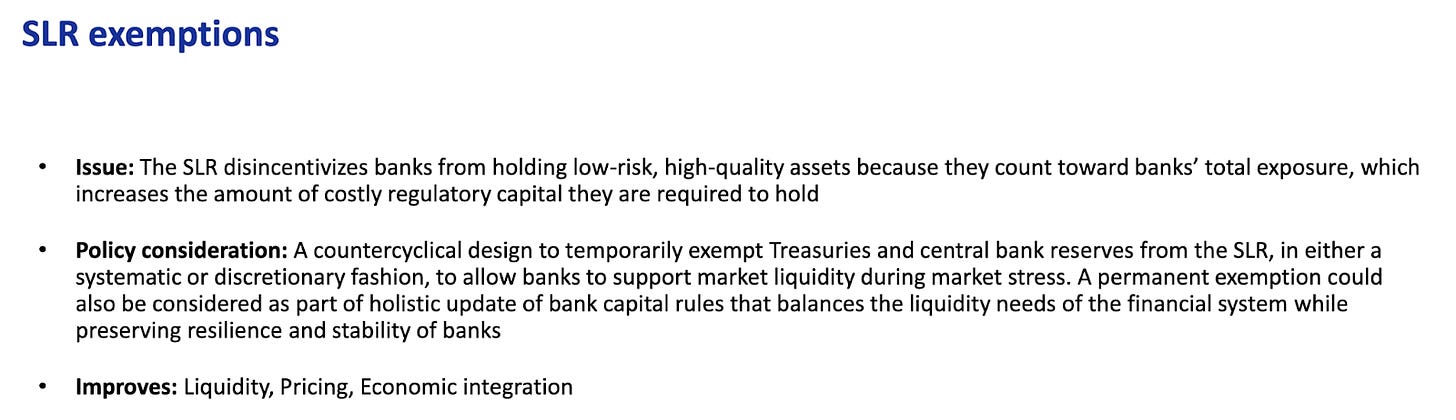

Angenommen, die Regierungen wollten unbegrenzte Bankkredite schaffen, müssten sie die Regeln so ändern, dass Staatsanleihen und bestimmte „genehmigte“ Unternehmensanleihen (beispielsweise Anleihen mit Investment-Grade-Rating oder Anleihen bestimmter Branchen wie der Halbleiterindustrie) von der Begrenzung der ergänzenden Verschuldungsquote (Supplementary Leverage Ratio, SLR) ausgenommen würden.

Wenn Staatsanleihen, Zentralbankreserven und/oder genehmigte Unternehmensanleihen vom SLR ausgenommen wären, könnten Banken diese Schuldtitel in unbegrenzter Menge kaufen, ohne teures Eigenkapital aufzunehmen. Die Fed hat die Befugnis, solche Ausnahmen zu gewähren, und sie hat dies zwischen April 2020 und März 2021 getan. Zu dieser Zeit waren die Kreditmärkte in den Vereinigten Staaten zum Erliegen gekommen. Die Fed ergriff Maßnahmen, um die Banken wieder zu Staatsanleihenauktionen zu bewegen, damit sie der US-Regierung Kredite leihen konnten, die Billionen von Dollar als Konjunkturpaket ausschütten wollte, aber nicht über genügend Steuereinnahmen verfügte, um dies zu stützen. Die Ausnahme funktionierte bemerkenswert gut, und die Banken kauften Staatsanleihen in Scharen auf. Der Preis dieser Staatsanleihen fiel jedoch stark, als Powell die Zinsen von 0% auf 5% erhöhte, was im März 2023 zur regionalen Bankenkrise führte. So etwas wie ein kostenloses Mittagessen gibt es nicht.

Darüber hinaus beeinflusst die Höhe der Bankreserven auch die Bereitschaft der Banken, bei Auktionen Staatsanleihen zu kaufen. Wenn die Banken der Meinung sind, dass ihre Reserven bei der Fed das Mindestreserveniveau (LCLoR) erreicht haben, nehmen sie nicht mehr an Auktionen teil. Der genaue Wert des LCLoR ist erst im Nachhinein bekannt.

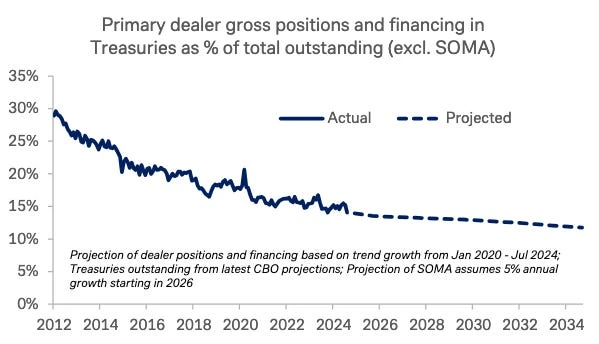

Dies ist ein Diagramm aus einer Präsentation über die finanzielle Belastbarkeit of fiscal markets by the Treasury Borrowing Advisory Committee (TBAC) on October 29, 2024. The chart shows that the proportion of Treasury bonds held by the banking system as a percentage of total outstanding debt is decreasing, approaching the minimum comfortable level of reserves (LCLoR). This is problematic because as the Fed engages in quantitative tightening (QT) and central banks in surplus countries sell or no longer invest their net export earnings (i.e. de-dollarize), the marginal buyers in the Treasury market become volatile bond trading hedge funds.

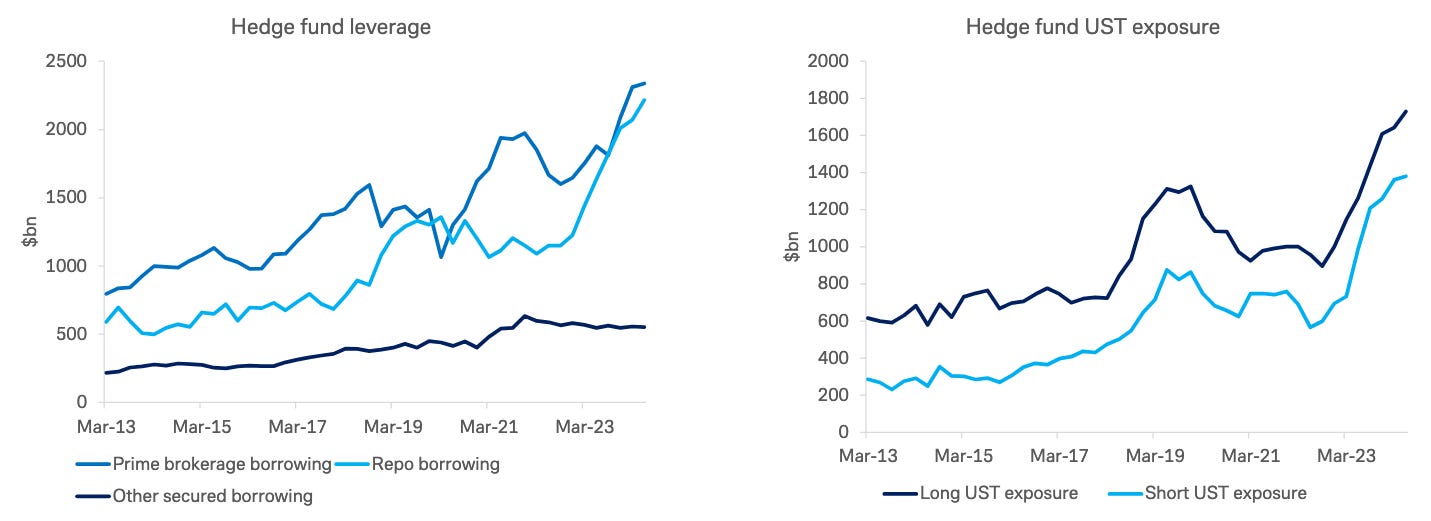

Hier ist ein weiteres Diagramm aus derselben Präsentation. Wie Sie dem Diagramm entnehmen können, füllen Hedgefonds die Lücke, die die Banken hinterlassen haben. Hedgefonds sind jedoch keine tatsächlichen Käufer von Fonds. Sie profitieren von Carry Trades, d. h. sie kaufen preisgünstige Staatsanleihen und verkaufen gleichzeitig Short-Positionen bei Terminkontrakten für Staatsanleihen. Der Baranteil des Handels wird über den Repo-Markt finanziert. Ein Repo-Handel ist ein Tausch eines Vermögenswerts (z. B. einer Staatsanleihe) gegen Bargeld über einen bestimmten Zeitraum zu einem bestimmten Zinssatz. Der Preis des Repo-Marktes basiert auf der verfügbaren Kapazität in den Bilanzen der Geschäftsbanken, wenn Staatsanleihen als Sicherheit für die Übernachtfinanzierung verwendet werden. Wenn die Bilanzkapazität abnimmt, steigt der Repo-Satz. Wenn die Kosten für die Finanzierung von Staatsanleihen steigen, können Hedgefonds nur dann mehr kaufen, wenn Staatsanleihen im Vergleich zu den Terminkontrakten billig sind. Dies bedeutet, dass die Auktionspreise für Staatsanleihen fallen und die Renditen steigen müssen. Dies steht im Widerspruch zu den Zielen der Staatsanleihen, da diese mehr Schuldtitel zu geringeren Kosten ausgeben möchten.

Aufgrund regulatorischer Beschränkungen können Banken nicht genügend Staatsanleihen kaufen und können Hedgefonds den Kauf von Staatsanleihen nicht zu angemessenen Preisen finanzieren. Daher muss die Fed die Banken erneut von der SLR befreien. Dies wird dazu beitragen, die Liquidität auf dem Staatsanleihenmarkt zu verbessern und eine unbegrenzte quantitative Lockerung (QE) in den produktiven Bereichen der US-Wirtschaft zu ermöglichen.

Wenn Sie immer noch nicht sicher sind, ob das Finanzministerium und die Fed die Bedeutung einer Lockerung der Bankenregulierung erkannt haben, bringt TBAC diese Notwendigkeit auf Folie 29 derselben Präsentation klar zum Ausdruck.

Tracking-Metriken

Wenn die Trump-o-nomics so funktionieren, wie ich sie beschrieben habe, müssen wir uns auf das Potenzial für ein Kreditwachstum der Banken konzentrieren. Aus früheren Beispielen wissen wir, dass quantitative Lockerung (QE) für die Reichen durch eine Erhöhung der Bankreserven funktioniert, während QE für die Armen durch eine Erhöhung der Bankeinlagen funktioniert. Glücklicherweise stellt die Federal Reserve jede Woche beide Daten für das gesamte Bankensystem zur Verfügung.

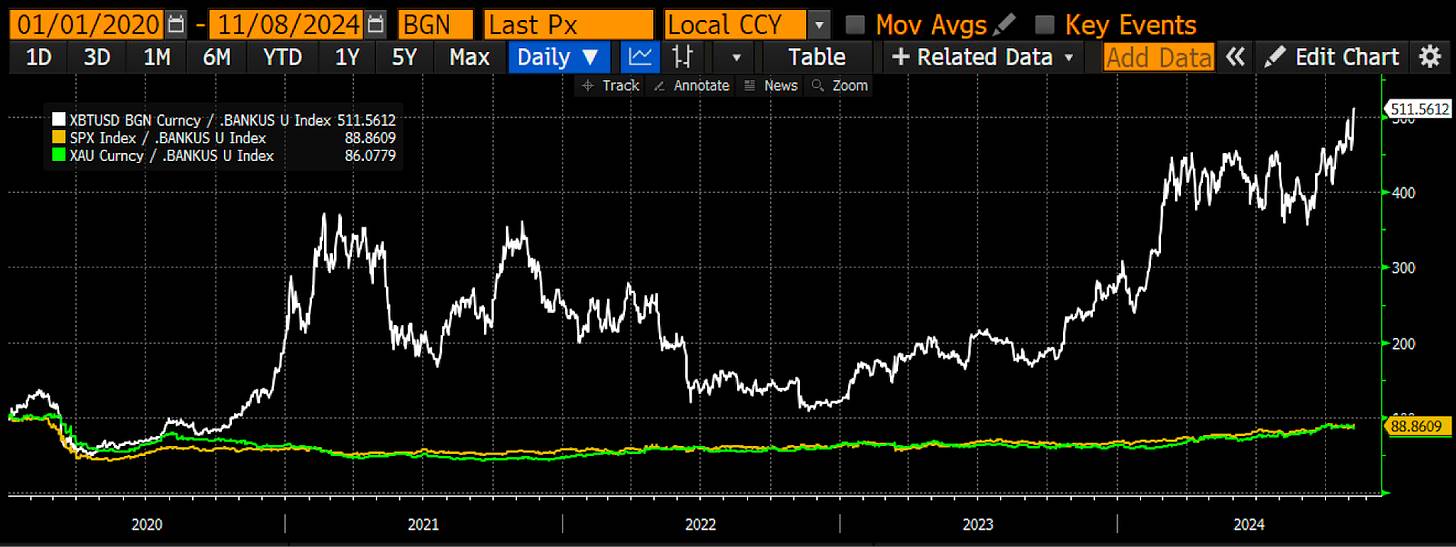

Ich habe einen benutzerdefinierten Bloomie-Index erstellt, der Reserven und andere Einlagen und Verbindlichkeiten kombiniert, den BANKUS U Index. Dies ist mein benutzerdefinierter Index, der die Höhe der von US-Banken gehaltenen Kredite verfolgt. Meiner Meinung nach ist dies der wichtigste Geldmengenindikator. Wie Sie sehen, wird er manchmal vor Bitcoin liegen, wie im Jahr 2020, und manchmal wird er hinter Bitcoin zurückbleiben, wie im Jahr 2024.

Entscheidender ist jedoch, wie sich Vermögenswerte entwickeln, wenn das Angebot an Bankkrediten schrumpft. Bitcoin (weiß), der SP 500 (Gold) und Gold (grün) sind alle an meinen Bankkreditindex angepasst. Die Werte sind auf 100 normiert, und Sie können sehen, dass Bitcoin mit einem Anstieg von über 400% seit 2020 der herausragende Performer war. Wenn Sie nur eines tun können, um sich vor einer Entwertung von Fiatgeld zu schützen, investieren Sie in Bitcoin. Die Mathematik ist unbestreitbar.

Zukünftige Richtungen

Trump und sein Wirtschaftsteam haben klar gemacht, dass sie eine Politik der Dollarschwächung verfolgen und die notwendigen Mittel bereitstellen werden, um die Rückverlagerung der amerikanischen Industrie ins Ausland zu unterstützen. Da die Republikaner in den nächsten zwei Jahren die drei wichtigsten Regierungszweige kontrollieren werden, können sie Trumps gesamten Wirtschaftsplan ungehindert vorantreiben. Ich denke, die Demokraten werden sich dieser Gelddruckparty ebenfalls anschließen, denn kein Politiker kann der Versuchung widerstehen, den Wählern Vorteile zu verschaffen.

Die Republikaner werden die Führung übernehmen und eine Reihe von Gesetzen verabschieden, um die Hersteller wichtiger Güter und Materialien zu ermutigen, ihre heimische Produktion auszuweiten. Diese Gesetze werden dem CHIPS Act, dem Infrastructure Act und dem Green New Deal ähneln, die während der Biden-Regierung verabschiedet wurden. Die Bankkredite werden rasch wachsen, da die Unternehmen staatliche Subventionen annehmen und Kredite erhalten. Wer gut darin ist, Aktien auszuwählen, sollte erwägen, in börsennotierte Unternehmen zu investieren, die von der Regierung benötigte Produkte herstellen.

Irgendwann könnte die Fed ihre Geldpolitik lockern und zumindest Staatsanleihen und Zentralbankreserven von der SLR (Supplementary Leverage Ratio) ausnehmen. Zu diesem Zeitpunkt wird der Weg zu einer unbegrenzten quantitativen Lockerung frei sein.

Die Kombination aus gesetzlich getriebener Industriepolitik und der SLR-Ausnahmeregelung wird einen Anstieg der Bankkredite auslösen. Ich habe bereits gezeigt, dass die Umlaufgeschwindigkeit des Geldes, das aus einer solchen Politik fließt, viel höher ist als beim traditionellen quantitativen Lockerungsansatz der Fed, der sich nur an die Reichen richtet. Daher können wir davon ausgehen, dass Bitcoin und Kryptowährungen mindestens genauso gut abschneiden werden wie zwischen März 2020 und November 2021, und möglicherweise sogar besser. Die eigentliche Frage ist, wie viel Kredit geschaffen wird.

Das COVID-Konjunkturpaket hat Kredite in Höhe von etwa $4 Billionen bereitgestellt. Diesmal werden es sogar noch mehr sein. Die Ausgaben für Verteidigung und Gesundheitsversorgung sind bereits schneller gewachsen als das nominale BIP. Sie werden weiterhin schnell wachsen, da die USA ihre Verteidigungsausgaben erhöhen, um mit einem multipolaren geopolitischen Umfeld zurechtzukommen. Bis 2030 wird der Anteil der über 65-Jährigen an der gesamten US-Bevölkerung seinen Höhepunkt erreichen, was bedeutet, dass die Gesundheitsausgaben zwischen jetzt und 2030 ansteigen werden. Kein Politiker wagt es, die Verteidigungs- und Gesundheitsausgaben zu kürzen, sonst werden sie schnell abgewählt. All dies bedeutet, dass das Finanzministerium weiterhin Schulden in den Markt pumpen wird, nur um die Lichter an zu lassen. Ich habe bereits zuvor gezeigt, dass die Kombination aus quantitativer Lockerung und Staatsanleihen eine Geldumlaufgeschwindigkeit von über 1 hat. Diese Defizitausgaben werden das nominale Wachstumspotenzial der USA erhöhen.

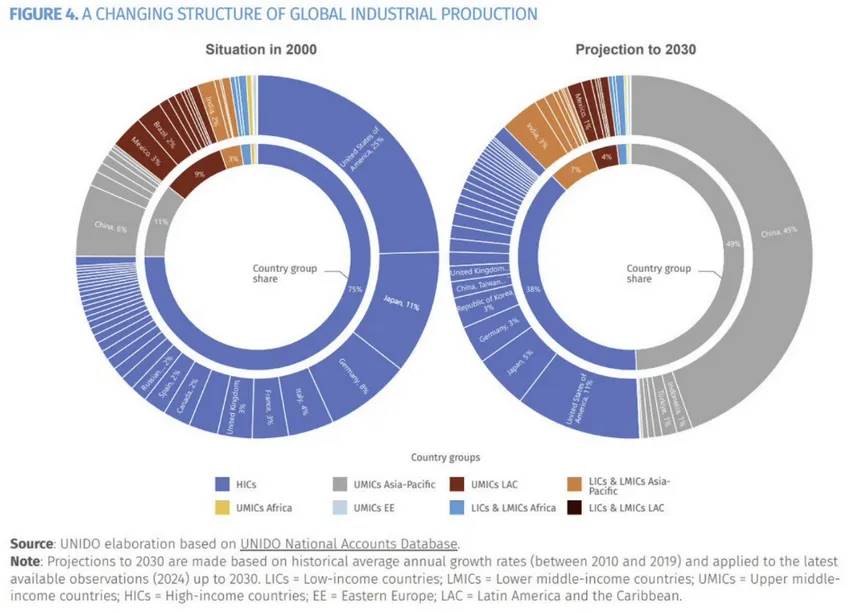

Die Kosten für die Rückverlagerung amerikanischer Unternehmen ins Ausland werden sich auf Billionen von Dollar belaufen. Seit die USA China 2001 den Beitritt zur Welthandelsorganisation gestattet haben, haben sie ihre Produktionsstandorte aktiv nach China verlagert. In weniger als drei Jahrzehnten ist China zum globalen Produktionszentrum geworden und produziert qualitativ hochwertige Produkte zu niedrigsten Kosten. Selbst Unternehmen, die ihre Lieferketten auf vermeintlich kostengünstigere Länder außerhalb Chinas ausweiten wollen, haben die tiefe Integration vieler Zulieferer an der chinesischen Ostküste als sehr effizient empfunden. Selbst wenn die Arbeitskosten in Ländern wie Vietnam niedriger sind, müssen diese Unternehmen dennoch Zwischenprodukte aus China importieren, um ihre Produktion abzuschließen. Daher wird die Rückverlagerung der Lieferketten in die USA eine schwierige Aufgabe sein und, falls sie politisch notwendig ist, sehr kostspielig sein. Ich beziehe mich auf die Notwendigkeit, Billionen von Dollar an billiger Bankfinanzierung bereitzustellen, um die Produktionskapazität von China in die USA zu verlagern.

Die Reduzierung des Schuldenstands im Verhältnis zum nominalen BIP von 132% auf 115% kostete $4 Billionen. Angenommen, die USA senken dieses Verhältnis im September 2008 weiter auf 70%, dann müssen gemäß linearer Extrapolation $10,5 Billionen Kredite geschaffen werden, um diese Entschuldung zu erreichen. Aus diesem Grund kann der Preis von Bitcoin $1 Million erreichen, da die Preise am Rand bestimmt werden. Da das im Umlauf befindliche Angebot an Bitcoin abnimmt, werden viele Fiat-Währungen auf der ganzen Welt um sichere Anlagen konkurrieren, nicht nur in den Vereinigten Staaten, sondern auch in China, Japan und Westeuropa. Kaufen und langfristig behalten. Wenn Sie meiner Analyse der Auswirkungen der quantitativen Lockerung für arme Menschen skeptisch gegenüberstehen, schauen Sie sich einfach die Geschichte der wirtschaftlichen Entwicklung Chinas in den letzten drei Jahrzehnten an und Sie werden verstehen, warum ich das neue Wirtschaftssystem der Pax Americana als amerikanischen Kapitalismus mit chinesischen Merkmalen bezeichne.

Dieser Artikel stammt aus dem Internet: Arthur Hayes: Das neue Modell der quantitativen Lockerung unter der Trumpnomics-Bewegung und Bitcoins Weg zu Millionen von Dollar

Verbunden: 7 Bitcoin-Bewertungsmodelle: von $500.000 bis $24 Millionen

Originalautor: starzq (X: @starzqeth ) Sind Sie bereit, Bitcoin 4 Jahre lang auf $500.000 zu halten? Es ist in den letzten 10 Jahren um das 90-fache gestiegen. Wohin wird es in den nächsten 10 oder sogar 20 Jahren gehen? Der Preis von Bitcoin hat kürzlich wieder $69.000 erreicht. Mit der kontinuierlichen Veröffentlichung kryptopositiver Faktoren bei den US-Wahlen und der Lockerung der US-Wirtschaft ist es bei immer mehr Menschen zum Konsens geworden, dass der Preis nächstes Jahr die Marke von $100.000 durchbrechen wird. https://coinmarketcap.com/currencies/Bitcoin/ MicroStrategy-CEO Michael Saylor sagte in einem aktuellen Interview, dass Bitcoin im Jahr 2045 13 Millionen US-Dollar erreichen wird, was bedeutet, dass der durchschnittliche jährliche Anstieg in den nächsten 21 Jahren 29% erreichen wird. Als langfristiger Investor/Hodler bin ich neugieriger…