Daedalus‘ Labyrinth: Aufdeckung des vor Privatanlegern verborgenen „Token-Wirtschaftsmodells“

Originalautor: 0xLouisT ( L1D Partner)

Zusammengestellt von Odaily Planet Täglich ( @OdailyChine )

Übersetzer |Azuma ( @azuma_eth )

Anmerkung des Herausgebers: Das Token-Wirtschaftsmodell war schon immer ein wichtiges Kriterium für Investoren, um ein bestimmtes Ziel zu bewerten, aber L1D Partner 0xLouisT enthüllte in seinem jüngsten Artikel, dass neben dem herkömmlichen Token-Wirtschaftsmodell, das dem Markt gezeigt wird, viele Projekte auch ein anderes unsichtbares Token-Wirtschaftsmodell unter der Oberfläche verbergen. Mit Ausnahme des Teams und der beteiligten Personen ist es für Außenstehende schwierig, den wahren Verteilungsplan eines bestimmten Tokens zu kennen.

In dem Artikel 0xLouisT verglich die Geschichte vom Daedalus-Labyrinth aus der griechischen Mythologie und argumentierte, dass diese versteckten symbolischen Wirtschaftsmodelle wie Labyrinthe seien und die Projektbeteiligten, die diese Labyrinthe erstellen, wie Daedalus seien, der letztendlich in seinem eigenen Kokon gefangen und zugrunde gerichtet sei.

Nachfolgend der Originalinhalt von 0xLouisT , übersetzt von Odaily Planet Daily.

In der griechischen Mythologie gibt es eine blutrünstige Kreatur namens Minotaurus, deren Körperbau halb Mensch, halb Stier ist. König Minos hatte Angst vor dieser Kreatur und bat daher das Genie Daedalus, ein kompliziertes Labyrinth zu entwerfen, aus dem niemand entkommen konnte. Als jedoch der athenische Prinz Theseus den Minotaurus mit Daedalus‘ Hilfe tötete, war Minos sehr wütend und rächte sich, indem er Daedalus und seinen Sohn Ikaros in dem von Daedalus selbst erbauten Labyrinth einsperrte.

Obwohl Ikaros letztlich aufgrund seiner Rücksichtslosigkeit abstürzte (er flog bei seiner Flucht zu hoch und die Sonne verbrannte seine Flügel), war Daedalus der wahre Architekt ihres Schicksals – ohne ihn wäre Ikaros nie eingesperrt worden.

Dieser Mythos spiegelt den versteckten „Insiderhandel“ wider, der in der gegenwärtigen KryptoWährungszyklus. In diesem Artikel wird diese Art von Geschäften aufdecken – die labyrinthischen Strukturen, die von Insidern (Daedalus) orchestriert werden und Projekte (Ikaros) zum Scheitern verurteilen.

Was ist Insiderhandel?

Die Token-Struktur mit hohem FDV und geringer Auflage ist zu einem heißen Thema geworden, und der Markt hat viel über ihre Nachhaltigkeit und Auswirkungen debattiert. Es gibt jedoch eine dunkle Seite dieser Diskussion, die oft übersehen wird – Insiderhandel. Diese Transaktionen werden oft von einer kleinen Zahl von Marktteilnehmern über Verträge und Vereinbarungen außerhalb der Kette abgewickelt, die in der Regel verdeckt sind und sich aus der Kette kaum identifizieren lassen. Wenn Sie kein Insider sind, werden Sie höchstwahrscheinlich nie von diesen Transaktionen erfahren.

In seinem neuesten Beitrag stellte @cobie das Konzept der „Phantompreise“ vor und zeigte auf, wie die tatsächliche Preisfindung auf privaten Märkten erfolgt. Vor diesem Hintergrund Ich möchte das neue Konzept der „Phantom-Tokenomics“ vorstellen, um aufzuzeigen, wie das öffentliche Token-Ökonomiemodell verwendet wird, um das wahre „Phantom-Token-Ökonomiemodell“ zu verschleiern – das öffentlich sichtbares Token Das ökonomische Modell stellt häufig nur den „oberen Bereich“ einer bestimmten Allokationskategorie dar, was jedoch irreführend ist, und die „Phantomversion“ stellt die genaueste Allokation dar.

Obwohl es viele Arten des Insiderhandels gibt, sind unten einige der bemerkenswertesten Handelsarten aufgeführt.

-

Beraterzuteilungen: Anleger können zusätzliche Token für Beraterleistungen verdienen, die normalerweise in die Kategorie Team oder Berater eingeordnet werden. Dies ist für Anleger häufig ein Mittel zur Kostensenkung, und sie bieten wenig oder keine zusätzliche Beratung. Ich habe persönlich eine Institution gesehen, bei der der Anteil der Berater das Fünffache des Anteils der Investoren betrug, was die tatsächlichen Kosten der Institution im Vergleich zu den offiziellen Finanzierungs- und Bewertungsdaten um 80% senken kann.

-

Markt Zuteilung: Ein Teil des Token-Angebots wird für das Market Making an zentralisierten Börsen (CEX) reserviert. Dies ist insofern positiv, als es die Liquidität des Tokens erhöht, Allerdings entsteht ein Interessenkonflikt, wenn Market Maker zugleich Investoren des Projekts sind, was ihnen die Möglichkeit gibt, ihren Market-Making-Anteil zur Absicherung ihres weiterhin gesperrten Investitionsanteils zu verwenden.

-

CEX-Listung: Um an Top-CEXs wie Binance gelistet zu werden, müssen Projektbesitzer oft Marketing- und Listungsgebühren zahlen. Wenn Investoren dabei helfen und sicherstellen können, dass der Token an diesen Börsen gelistet wird, erhalten sie manchmal zusätzliche Geschäftsgebühren (die bis zu 3% des Gesamtangebots betragen können). Arthur Hayes hat zuvor einen ausführlichen Artikel veröffentlicht, aus dem hervorgeht, dass diese Gebühren bis zu 16% des gesamten Token-Angebots betragen können.

-

TVL-Leasing: Wale oder Institutionen, die Liquidität bereitstellen können, werden oft versprochen eine höhere Rendite. Normale Benutzer können mit einer annualisierten Rendite von 20% zufrieden sein, während einige Wale durch private Transaktionen mit der Stiftung mit demselben Beitrag ruhig 30% verdienen können . Diese Vorgehensweise kann auch eine gewisse positive Bedeutung haben und dazu beitragen, die Liquidität frühzeitig aufrechtzuerhalten, aber die Projektpartei sollte diese Transaktionen der Community im Token-Wirtschaftsmodell offenlegen.

-

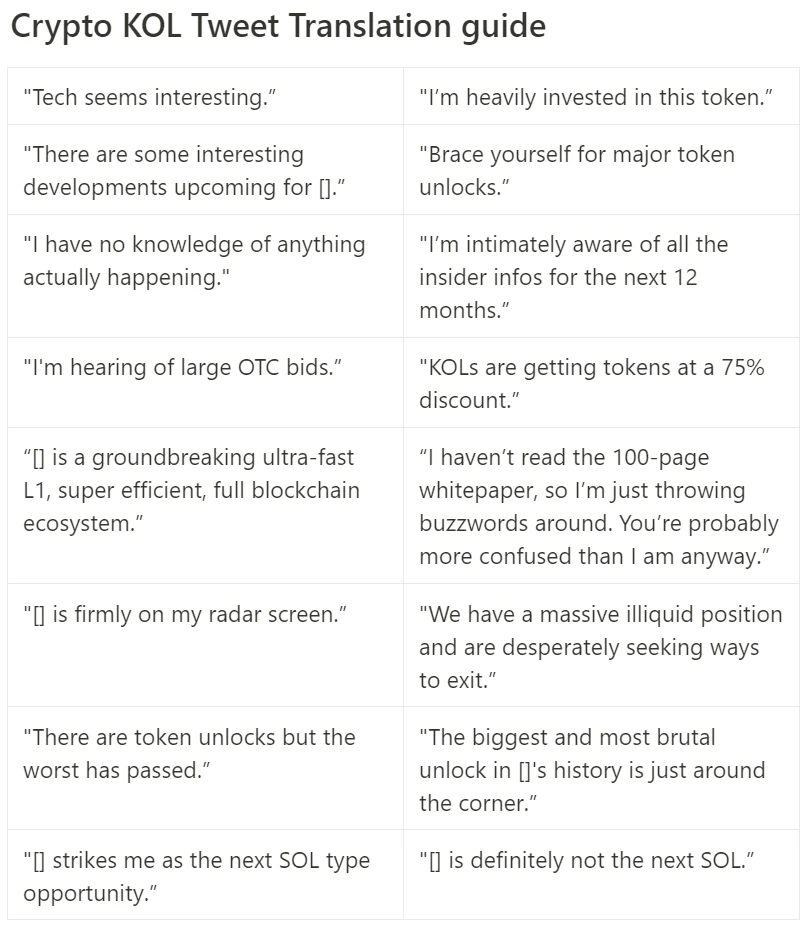

OTC-„Mittelbeschaffung“: OTC-„Mittelbeschaffung“ ist weit verbreitet und nicht unbedingt von schlechter Natur, aber diese Geschäfte neigen dazu, sehr intransparent zu sein, weil die Bedingungen normalerweise nicht offengelegt werden. Die berüchtigtste davon ist die sogenannte „KOL-Runde“, die als kurzfristiger Katalysator für Token-Preise gilt. Einige Top-Layer-1s (ich möchte ihre Namen nicht preisgeben) haben diese Strategie kürzlich ebenfalls übernommen – KOLs können Token mit einem großen Rabatt (ca. 50%) und einer kurzen Sperrfrist (sechs Monate lineare Entsperrung) zeichnen. Im Interesse ihrer Interessen werden sie hart daran arbeiten, xxx als den nächsten xxx-Killer (hier können Sie einen Layer-1-Killer einbringen) zu vermarkten. Wenn Sie Fragen haben, können Sie sich meine vorherige KOL-Übersetzung ansehen Führung.

-

Verkauf von Staking-Belohnungen: Seit 2017 viele PoS-Netzwerke haben es Anlegern ermöglicht, gesperrte Token einzusetzen und jederzeit Einsatzprämien einzufordern, was für Frühinvestoren eine Möglichkeit geworden ist, im Voraus Gewinne zu erzielen. Bei beiden wurde kürzlich auf dieses Problem hingewiesen, sowohl bei Celestia als auch bei EigenLayer.

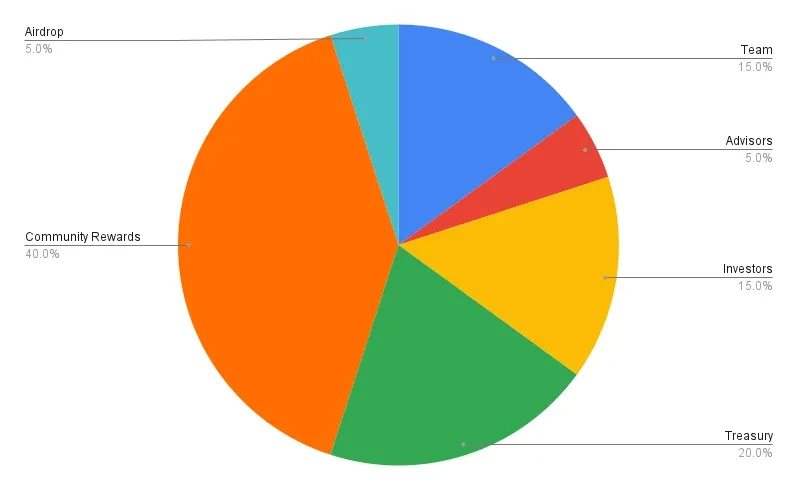

Alle diese Insider-Transaktionen zusammen bilden eine Phantomversion des Token-Wirtschaftsmodells. Als Community-Mitglied sehen Sie möglicherweise oft das Diagramm des Token-Wirtschaftsmodells wie das folgende und sind mit seiner Verbreitung und Transparenz zufrieden.

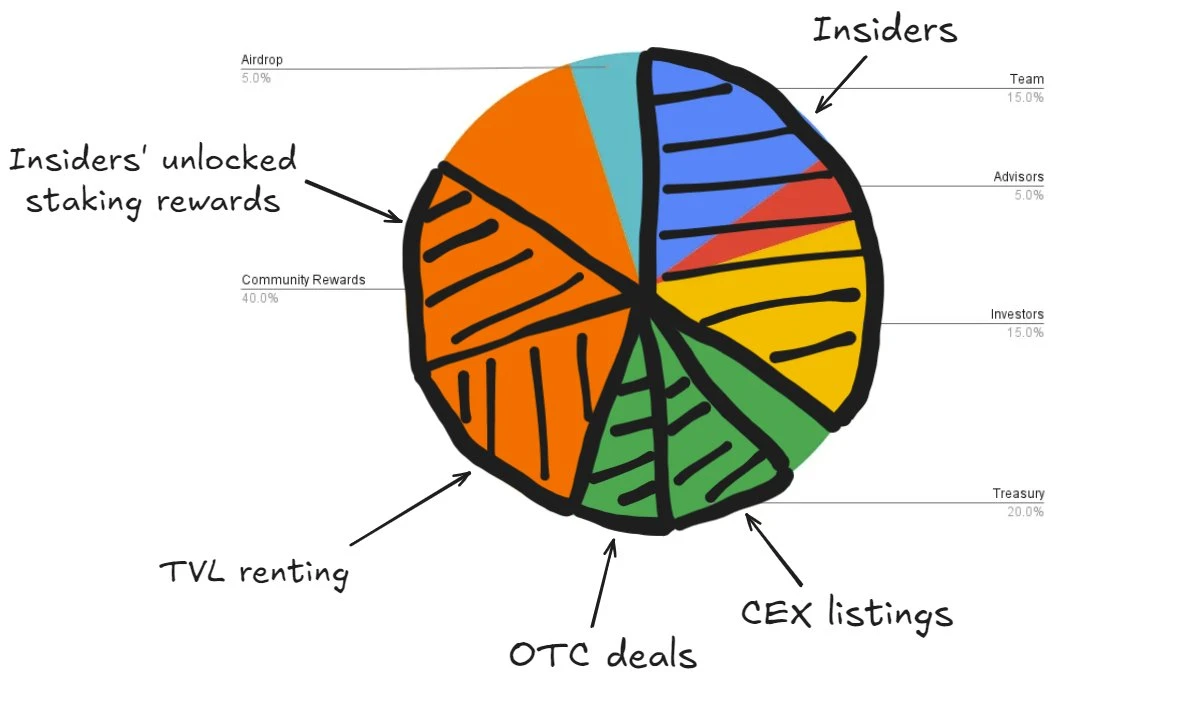

Aber wenn wir die Schichten der Verkleidung abtragen und das verborgene Wirtschaftsmodell der Ghost-Token offenlegen, werden Sie feststellen, dass die tatsächliche Token-Verteilung möglicherweise wie in der folgenden Abbildung aussieht, was der Community nicht viele Möglichkeiten lässt.

Wie Daedalus sein eigenes Gefängnis entwarf, besiegelte diese Verteilung das Schicksal vieler Token – Insider verwickelten ihre Projekte in ein Labyrinth undurchsichtiger Transaktionen, wodurch der Wert der Token in alle Richtungen schwand.

Wie sind wir hierher gekommen?

Wie die meisten Probleme, die durch Marktineffizienzen verursacht werden, Dieses ist auf ein gravierendes Ungleichgewicht zwischen Angebot und Nachfrage zurückzuführen.

Es gibt ein Überangebot an Projekten auf dem Markt, Viele davon sind Nebenprodukte des VC-Booms 2021/2022, viele haben mehr als drei Jahre gewartet, um ein Token auf den Markt zu bringen, und jetzt drängen sie sich alle zusammen und kämpfen darum, in einem kälteren Marktumfeld um TVL und Aufmerksamkeit zu konkurrieren – bitte beachten Sie, dass wir nicht mehr im Jahr 2021 sind.

Dies wiederum führt dazu, dass die Nachfrage nicht mit dem Angebot Schritt halten kann und es nicht genügend Käufer gibt, um den stürmischen Zustrom neuer Angebote zu bewältigen. Ähnlich , nicht alle Protokolle können Mittel anziehen und TVL akkumulieren, was TVL zu einer knappen Ressource macht.

Anstatt die richtige Produkt-Markt-Passung (PMF) zu finden, tappen viele Projekte in die Falle, zu hohe symbolische Anreize zu zahlen, wichtige Kennzahlen künstlich in die Höhe zu treiben und den Mangel an nachhaltiger Attraktivität zu verschleiern.

Heutzutage werden viele Geschäfte privat abgewickelt. Die meisten Risikokapitalgeber und Fonds haben Mühe, weiterhin sinnvolle Renditen zu erwirtschaften, da private Anleger das Weite suchen und ihre Gewinne geschrumpft sind. Dies zwingt sie dazu, durch Insiderhandel Überrenditen zu erwirtschaften, anstatt sich einfach Vermögenswerte mit Wertsteigerungen auszusuchen.

Eines der größten Probleme bleibt die Token-Verteilung, da regulatorische Hürden es Projekten fast unmöglich machen, Token an Privatanleger zu verteilen, sodass den Teams nur begrenzte Möglichkeiten bleiben – normalerweise nur Airdrops oder Liquiditätsanreize. Wenn Sie ein Projekt sind, das versucht, das Problem der Token-Verteilung über IC0 oder andere Alternativen zu lösen, sprechen Sie mit uns.

Offenbarung

Es ist grundsätzlich nichts falsch daran, Token zu verwenden, um Stakeholder zu motivieren oder das Projektwachstum zu beschleunigen, und es kann in der Tat ein wirkungsvolles Instrument sein. Das wirkliche Problem besteht darin, dass dies leicht zu einem völligen Mangel an Transparenz im Token-Wirtschaftsmodell führen kann.

Hier sind einige wichtige Erkenntnisse für Gründer von Kryptowährungen zur Erhöhung der Transparenz:

Bieten Sie Anlegern keine Beratungsaktien an: Investoren sollten Ihrem Unternehmen so viel Hilfe wie möglich zukommen lassen, ohne dass zusätzliche Beratungsanteile erforderlich sind. Wenn eine Institution zusätzliche Token für eine Investition verlangt, dann fehlt ihr wahrscheinlich das echte Vertrauen in Ihr Projekt. Möchten Sie eine solche Person wirklich auf Ihrer Investorenliste haben?

Finden Sie den passenden Market-Making-Kurs: Market-Making-Dienste werden stark vermarktet, und Sie sollten nach wettbewerbsfähigen Angeboten suchen . Es besteht kein Grund, zu viel zu bezahlen. Um Gründern zu helfen, dieses Problem problemlos zu lösen, habe ich einen Führung .

Verwechseln Sie das Einwerben von Mitteln nicht mit betrieblichen Angelegenheiten, die damit nichts zu tun haben: Während des Einwerbens von Mitteln sollten Sie sich darauf konzentrieren, Fonds und Investoren zu finden, die Ihrem Projekt einen Mehrwert verleihen können. Während der Fundraising-Phase sollten Sie Diskussionen über Market Making oder Airdrops vermeiden und keine Dokumente zu diesen Themen unterzeichnen.

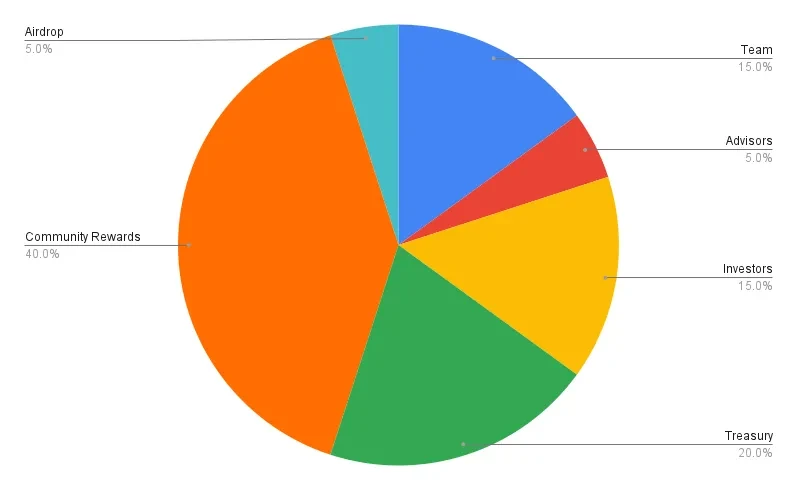

Maximieren Sie die Transparenz in der Kette: Das öffentliche Token-Wirtschaftsmodell sollte die tatsächliche Situation der Token-Verteilung genau widerspiegeln. In der Token-Entstehungsphase können Token transparent über verschiedene Adressen verteilt werden, um die wahre wirtschaftliche Token-Verteilung widerzuspiegeln. Im folgenden Kreisdiagramm müssen Sie beispielsweise sicherstellen, dass Sie sechs Hauptadressen haben, die die Zuordnung von Gruppen wie Team, Berater und Investoren darstellen. Sie können die folgenden Teams wie Etherscan, Arkham und Nansen proaktiv kontaktieren, um Adressen zu markieren, Kontakt ZeichenUnterlassen Sie die Erstellung von Freigabeplänen und wenden Sie sich an Coingecko und CoinMarketCap, um die korrekten Umlauf- und Angebotsdaten anzuzeigen.

Verwenden Sie On-Chain-Entsperrverträge: Stellen Sie für Teams, Investoren, OTC oder jede Art der Freigabe sicher, dass die Ausführung transparent in der Kette über Smart Contracts erfolgt.

Staking-Belohnungen sichern: Wenn Sie Investoren oder Insidern erlauben, gesperrte Token einzusetzen, stellen Sie zumindest sicher, dass auch die Einsatzbelohnungen gesperrt sind. Meine ausführlichen Gedanken zu dieser Praxis können Sie hier nachlesen: dieser Beitrag .

Konzentrieren Sie sich auf das Produkt und vergessen Sie die CEX-Notierung: Machen Sie sich keine Sorgen mehr darüber, ob Sie bei Binance gelistet werden können. Dies wird weder Ihre grundlegenden Probleme lösen noch Ihre Grundlagen verbessern. Nehmen wir Pendle als Beispiel. Es blieb zunächst nur auf der dezentralen Börse (DEX), aber nachdem die Produktmarkteignung (PMF) festgestellt wurde, erhielt es problemlos die Unterstützung von Binance. Fokus auf Produktkonstruktion und Community-Wachstum. Solange Ihre Grundlagen solide genug sind, wird CEX sich beeilen, Token zu günstigeren Preisen aufzulisten.

Verwenden Sie Token-Anreize nur, wenn es unbedingt nötig ist: Wenn Sie Ihre Token leichtfertig hergeben, stimmt etwas mit Ihrer Strategie oder Ihrem Geschäftsmodell nicht. Token haben einen Wert und sollten mit Vorsicht für bestimmte Ziele. Anreize können für eine gewisse Zeit ein Wachstumsinstrument sein, sie sollten jedoch keine langfristige Lösung darstellen. Bei der Planung eines Token-Anreizprogramms sollten Sie sich die Frage stellen: „Welche Kennzahl wird sich ändern, wenn der Anreiz endet?“ Wenn Sie meinen, dass eine Kennzahl um 50% oder mehr sinken wird, wenn der Anreiz endet, dann ist Ihr Token-Anreizprogramm wahrscheinlich fehlerhaft.

In Summe, Wenn es nur einen Kernpunkt dieses Artikels gibt, dann ist es die Priorisierung der Transparenz . Ich habe diesen Artikel nicht geschrieben, um irgendjemandem die Schuld zu geben, sondern um eine echte Debatte anzustoßen, um die Transparenz der Branche zu verbessern und das Phänomen der Ghost-Token-Wirtschaftsmodelle einzudämmen. Ich bin fest davon überzeugt, dass sich dies mit der Zeit verbessern wird.

Dieser Artikel stammt aus dem Internet: Daedalus‘ Labyrinth: Aufdeckung des vor Privatanlegern verborgenen „Token-Wirtschaftsmodells“

Aethir hat kürzlich einen regulären Jahresumsatz von $36 Millionen bekannt gegeben und ist damit führend in der Branche der dezentralen Infrastrukturnetzwerke (DePIN). Als Anbieter von verteilten GPU-Cloud-Computing-Diensten auf Unternehmensebene wandelt Aethir diesen Umsatz auf Web3-Weise in ATH (Aethir Token) um. ATH wird die offizielle Währung für den Kauf von Rechenleistung in Aethirs DePIN-Ökosystem. Um sicherzustellen, dass der Umwandlungsprozess von Fiat in Kryptowährung für Kunden reibungslos und ungehindert abläuft, ist Aethir eine Partnerschaft mit Auros eingegangen. Auros ist ein führendes krypto-natives algorithmisches Handels- und Market-Making-Unternehmen, das sich der Bereitstellung optimaler Liquidität für Web3-Plattformen verschrieben hat. Auros wird dazu beitragen, dass der Umsatz reibungslos in ATH-Token umgewandelt und anschließend für Rechendienste verwendet wird. Diese Partnerschaft wird einen optimierten ATH-Zahlungsprozess für Kunden in Branchen wie … bieten.

OK