Warum hat der Ethereum-Spot-ETF trotz eines Nettoabflusses von $556 Millionen US-Dollar eine schlechte Performance gezeigt?

Originalartikel von: Tom Carreras, Benjamin Schiller

Originalübersetzung: BitpushNews Mary Liu

Für viele Anleger war die Performance der auf Ethereum (ETH) basierenden börsengehandelten Fonds (ETFs) enttäuschend.

Während Spot-Bitcoin-ETFs in 10 Monaten Zuflüsse von fast $19 Milliarden abwickelten, konnte der Ethereum-ETF, der im Juli gehandelt wurde, nicht das gleiche Interesse wecken.

Um die Sache noch schlimmer zu machen, kam es bei Grayscales ETHE, der vor seiner Umwandlung in einen ETF als Ethereum Trust existierte, zu einer großen Zahl von Rücknahmen, die nicht durch die Nachfrage anderer ähnlicher Fonds ausgeglichen werden konnten.

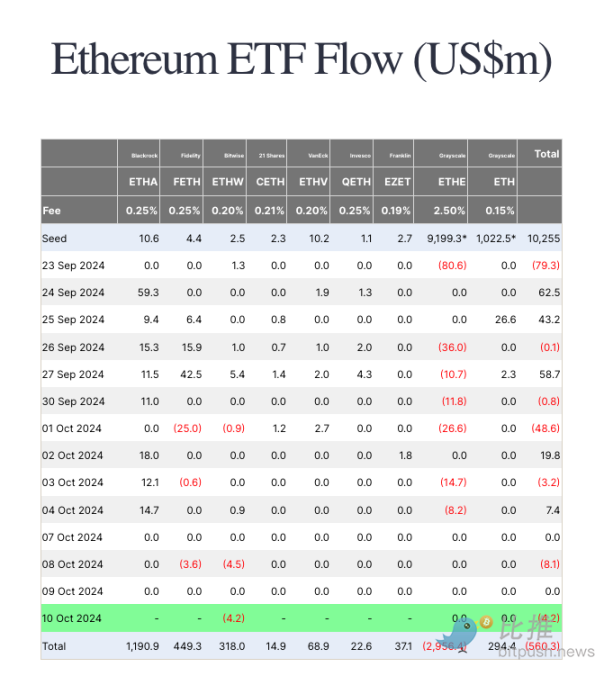

Dies bedeutet, dass die Spot-Ethereum-ETFs seit ihrer Einführung Nettoabflüsse von $556 Millionen verzeichnet haben. Allein in dieser Woche verzeichneten diese Produkte laut Farside Nettoabflüsse von $8 Millionen.

Warum also weist der Ethereum ETF eine so unterschiedliche Performance auf? Dafür könnte es mehrere Gründe geben.

Hintergrund der Fondszuflüsse

Zunächst ist es wichtig festzustellen, dass der Ethereum-ETF im Vergleich zum Bitcoin-ETF, der so viele Rekorde gebrochen hat und wohl der erfolgreichste ETF aller Zeiten ist, nicht gut abgeschnitten hat.

So sammelten beispielsweise die von BlackRock und Fidelity herausgegebenen ETFs IBIT und FBTC in den ersten 30 Tagen nach ihrer Notierung $4,2 Milliarden bzw. $3,5 Milliarden bzw. $3,5 Milliarden ein und brachen damit den Rekord eines anderen BlackRock-Fonds, Climate Conscious, der im ersten Monat nach seiner Notierung (August 2023) $2,2 Milliarden einsammelte.

Nate Geraci, Präsident von The ETF Store, sagte, dass der Ethereum-ETF zwar keinen Blockbuster auslösen konnte, drei der Fonds jedoch dennoch zu den 25 ETFs mit der besten Performance in diesem Jahr zählten.

ETHE von BlackRock, FBTC von Fidelity und ETHW von Bitwise haben Vermögenswerte von knapp 10 Billionen TP1, 367 Millionen TP1 und 239 Millionen TP1 angezogen – nicht schlecht für Fonds, die erst zweieinhalb Monate alt sind.

„Ein Spot-Ether-ETF wird niemals in der Lage sein, einen Spot-Bitcoin-ETF in Bezug auf die Zuflüsse herauszufordern“, sagte Geraci gegenüber CoinDesk.

„Wenn man sich den zugrunde liegenden Spotmarkt ansieht, beträgt die Marktkapitalisierung von Ethereum etwa ein Viertel der Marktkapitalisierung von Bitcoin. Das sollte ein angemessener Indikator für die langfristige Nachfrage nach einem Spot-Ethereum-ETF im Vergleich zu einem Spot-Bitcoin-ETF sein.“

Das Problem besteht darin, dass die massiven Abflüsse aus Grayscales ETHE die Performance dieser Fonds verschleiert haben.

ETHE wurde 2017 als Trust gegründet und war aus regulatorischen Gründen ursprünglich so konzipiert, dass Anleger ihre ETF-Anteile nicht zurückgeben konnten – die Gelder waren im Produkt gefangen. Dies änderte sich am 23. Juli, als Grayscale die Genehmigung erhielt, seinen Trust in einen formellen ETF umzuwandeln.

Zum Zeitpunkt der Umwandlung verfügte ETHE über ein Vermögen von etwa $1 Milliarden, und während ein Teil dieses Vermögens von Grayscale selbst auf seinen anderen Fonds, den Ethereum Mini ETF, übertragen wurde, erlitt ETHE Abflüsse von fast $3 Milliarden.

Bemerkenswerterweise hat auch der Bitcoin-ETF von Grayscale – GBTC – dasselbe erlebt, da er seit seiner Umstellung im Januar über $20 Milliarden an Abflüssen abgewickelt hat. Die Outperformance der Spot-Bitcoin-ETFs von BlackRock und Fidelity hat die Verluste von GBTC jedoch mehr als ausgeglichen.

Fehlendes Staking-Einkommen

Ein großer Unterschied zwischen Bitcoin und Ethereum besteht darin, dass Anleger Ethereum einsetzen können – sie sperren es im Wesentlichen im Ethereum-Netzwerk, um eine in Ethereum ausgezahlte Rendite zu erhalten.

Ethereum-ETFs in ihrer aktuellen Form ermöglichen es Anlegern jedoch nicht, am Staking teilzunehmen. Wer Ethereum über einen ETF hält, verpasst daher diese Rendite (derzeit etwa 3,51 TP9T) und zahlt eine Verwaltungsgebühr von 0,151 TP9T bis 2,51 TP9T an den Emittenten.

Während es einigen traditionellen Anlegern nichts ausmacht, im Austausch für die Bequemlichkeit und Sicherheit eines ETF auf die Rendite zu verzichten, ist es für Krypto-Investoren sinnvoll, nach alternativen Möglichkeiten zur Haltung von Ethereum zu suchen.

„Wenn Sie ein kompetenter Fondsmanager sind, der ein grundlegendes Verständnis des Kryptomarktes hat und jemandes Geld verwaltet, warum würden Sie dann jetzt einen Ethereum-ETF kaufen?“, sagte Adam Morgan McCarthy, Analyst beim Kryptodatenunternehmen Kaiko Research, gegenüber CoinDesk.

„Sie können für das Engagement bei ETH bezahlen (der Basiswert wird bei Coinbase verwahrt) oder den Basiswert selbst kaufen und ihn beim selben Anbieter einsetzen, um eine bestimmte Rendite zu erzielen“, sagte McCarthy.

MarktDilemma

Eine weitere Hürde für einen Ethereum-ETF besteht darin, dass einige Anleger möglicherweise Schwierigkeiten haben, den zentralen Anwendungsfall von Ethereum zu verstehen, da es versucht, in mehreren verschiedenen Bereichen der Kryptowährung eine führende Position einzunehmen.

Für die Ausgabe von Bitcoins gibt es eine Obergrenze: Die Ausgabe von Bitcoins wird nie mehr als 21 Millionen betragen. Dies macht es Anlegern relativ leicht, Bitcoins als digitales Gold und potenzielles Instrument zur Absicherung gegen Inflation zu betrachten.

Zu erklären, warum eine dezentrale Open-Source-Plattform für Smart Contracts wichtig ist – und, was noch wichtiger ist, warum der Wert von ETH weiter steigen wird – ist eine ganz andere Sache.

„Eine der Herausforderungen, denen sich ein Ethereum-ETF gegenübersieht, wenn er in die 60/40-Babyboomer-Welt vordringen will, besteht darin, seinen Zweck/Wert in etwas leicht Verdauliches zu destillieren“, schrieb Eric Balchunas, ETF-Analyst bei Bloomberg Intelligence, im Mai.

McCarthy stimmte dem zu und sagte gegenüber CoinDesk: „Das Konzept von ETH ist komplexer als das anderer Kryptowährungen und lässt sich nicht gut in einem einzigen Satz erklären.“

Daher ist es notwendig, dass der Krypto-Indexfonds Bitwise kürzlich eine Aufklärungswerbekampagne gestartet hat, die die technologischen Vorteile von Ethereum hervorhebt.

„Wenn Anleger mehr über Stablecoins, dezentrale Finanzen, Tokenisierung, Prognosemärkte und die vielen anderen Anwendungen erfahren, die auf Ethereum basieren, werden sie beide Technologien und in den USA notierte Ethereum-ETPs begeistert annehmen“, sagte Zach Pandl, Forschungsleiter bei Grayscale, gegenüber CoinDesk.

Schlechtes Preis-Leistungs-Verhältnis

Tatsächlich hat ETH selbst im Vergleich zu BTC in diesem Jahr nicht sehr gut abgeschnitten.

Die zweitgrößte Kryptowährung nach Marktkapitalisierung ist seit dem 1. Januar lediglich um 41 TP9 Billionen gestiegen, während BTC 421 TP9 Billionen zugelegt hat und weiterhin in der Nähe seines Allzeithochs von 2021 verharrt.

Brian Rudick, Forschungsleiter beim Kryptowährungshandelsunternehmen GSR, sagte gegenüber CoinDesk: „Ein Faktor hinter dem Erfolg von Bitcoin-ETFs ist die Risikobereitschaft der Anleger und ihre Angst, etwas zu verpassen. Diese ETFs werden immer noch größtenteils von Privatanlegern getrieben, was wiederum durch den Anstieg von BTC um 651 TP9T bei der ETF-Einführung und den anschließenden Anstieg um 331 TP9T getrieben wurde.“

Rudick fügte hinzu: „Der Preis von ETH ist seit der Einführung des ETF um 30% gefallen, was die Begeisterung der Privatkunden für den Kauf dieser Fonds stark gedämpft hat, und die Leute bewerten Ethereum mittelmäßig, wobei einige es zwischen Bitcoin (dem besten monetären Vermögenswert) und Solana (der besten Hochleistungs-Smart-Contract-Blockchain) einordnen.“

Die Bewertungen sind nicht attraktiv

Schließlich ist es möglich, dass traditionelle Anleger die Bewertung von ETH auf diesem Niveau einfach nicht attraktiv finden.

Mit einer Marktkapitalisierung von rund $290 Milliarden ist ETH bereits höher bewertet als jede andere Bank der Welt. Nur JPMorgan Chase und die Bank of America liegen mit Marktkapitalisierungen von $608 Milliarden bzw. $311 Milliarden vorn.

Dies mag zwar wie ein Vergleich von Äpfeln mit Birnen erscheinen, doch Quinn Thompson, Gründer des Krypto-Hedgefonds Lekker Capital, sagte gegenüber CoinDesk, dass die Bewertung von ETH auch im Vergleich zu Technologieaktien hoch sei.

Quinn Thompson schrieb im September, dass die Bewertung von ETH „jetzt schlechter ist als die anderer Vermögenswerte, weil kein Bewertungsrahmen seinen Preis rechtfertigen kann. Entweder muss der Preis fallen oder es muss ein neuer allgemein akzeptierter Bewertungsrahmen für Vermögenswerte entstehen.“

Dieser Artikel stammt aus dem Internet: Warum hat der Ethereum-Spot-ETF trotz eines Nettoabflusses von $556 Millionen US-Dollar eine schlechte Performance gezeigt?

Original | Odaily Planet Daily ( @OdailyChina ) Autor: Golem ( @web3_golem ) Die beiden heißesten Erzählrichtungen des Bitcoin-Ökosystems im Jahr 2024 sind die Erweiterung der Programmierbarkeit von Bitcoin und das Staking, um Zinsen zu verdienen. Die Skalierbarkeitslösungen von Bitcoin befinden sich noch in der Phase der Blüte und Erforschung, aber der „große König“ und der „kleine König“ wurden in der Erzählung des Stakings, um Zinsen zu verdienen, bereits unterschieden. Babylon ist aufgrund seiner Funktionen wie der Selbstverwahrung von Benutzervermögen, der gemeinsamen Nutzung von Bitcoin-Sicherheit für PoS-Ketten und der Erzielung von Staking-Einnahmen zum Mainstream in der Erzählung über Bitcoin-Staking-Zinsen geworden. In der ersten Phase des Stakings im Mainnet, die von Babylon am 22. August gestartet wurde, wurde die Obergrenze von 1.000 BTC in nur 7 Blöcken erreicht und die Netzwerkgasgebühr stieg auf …