Wie ist der aktuelle Status der 1.200 Kryptoprojekte, die vor zwei Jahren Startkapital erhielten?

Originaltitel: 2022 Seed Stage Retrospective

Originalquelle: Lattice Fund

Originalübersetzung: TechFlow

einführen

Letztes Jahr haben wir unseren Seed Stage Review 2021 veröffentlicht, um ein klares Bild der Trends in der Seed-Phase dieses Jahres zu vermitteln. Wie viele Unternehmen haben ins Mainnet geliefert? Wie viele haben die passende Produkt-Markt-Kombination gefunden? Wer hat ein Token eingeführt?

Mit dem Bericht 2024 richten wir unseren Fokus nun auf das Jahr 2022, um die Fortschritte und Trends in der Seed-Phase von Kryptowährungen besser zu verstehen. Der Bericht analysiert über 1.200 öffentliche Pre-Seed- und Seed-Runden für Kryptowährungen aus dem Jahr 2022 und bietet Einblicke in branchenweite, sektorspezifische und ökosystemweite Trends. Wie bei unseren vorherigen Berichten stellen wir unsere Datenbank als Open Source zur Verfügung, um weitere Untersuchungen und Analysen zu ermöglichen. Wir freuen uns über Ihr Feedback und begrüßen alle Korrekturen. Bitte kontaktieren Sie uns unter hi@lattice.fund.

Zusammenfassung

Projekte der Klasse von 2022 erhielten ihre Finanzierung während einer der erfolgreichsten Perioden in der Geschichte der Kryptowährungen. Teams, die in diesem Jahr Erhöhungen ankündigten, profitierten wahrscheinlich vom Bullenlauf im Jahr 2021 und Anfang 2022. Angesichts der Überhitzung des Marktes erwarteten wir, dass diese Kennzahlen im Vergleich zu Teams, die während des Bärenmarktes Mittel sammelten, negativ beeinflusst werden würden. Unsere Analyse bestätigte diese Erwartungen, aber es gab auch positive Erkenntnisse.

Fast 1.200 Unternehmen haben seit 2022 insgesamt $5 Milliarden an Investitionen erhalten, eine 2,5-fache Steigerung gegenüber dem Vorjahr. Hier sind die wichtigsten Highlights:

Durchbruch im Jahr 2022

-

In jedem Jahr gibt es große Erfolgsgeschichten, und 2022 ist da keine Ausnahme.

-

Auf der Infrastrukturseite haben wir gesehen, dass das Re-Collateralization-Protokoll Eigenlayer, der Wallet-as-a-Service-Anbieter Privy und das parallele EVM Sei alle Startkapital einwerben konnten. Es ist erwähnenswert, dass jedes dieser Teams dazu beigetragen hat, eine breitere Erzählung in Gang zu setzen.

-

Im DeFi-Bereich sind die Breakout-Storys des Jahres 2022 Perp Dex wie Vertex und Apex sowie die professionelle NFT-Börse Blur.

-

Gaming war mit fast $700 Millionen investierten Mitteln das führende Verbrauchersegment. Trotz der hohen investierten Summen sammelten die beiden größten Erfolgsgeschichten relativ geringe Beträge ein. Pixels und PlayEmber sammelten in Seed-Runden jeweils weniger als $3 Millionen ein.

Start in einer herausfordernden Markt

-

Trotz des Bärenmarktes haben fast drei Viertel der Projekte erfolgreich Produkte im Mainnet eingeführt. Die Produkt-Markt-Passung (PMF) und die Anschlussfinanzierung sind im Vergleich zu 2021 anspruchsvoller geworden und sind im Vergleich zum Vorjahr deutlich zurückgegangen.

-

181.000 T der Gruppen haben die Entwicklung geschlossen oder eingestellt, gegenüber 131.000 T im Jahr 2021.

-

Nur 121.000 Tonnen der Teams erhielten weiteres Risikokapital, ein deutlicher Rückgang gegenüber 501.000 Tonnen im Jahr 2021.

-

Nur 151 TP9T der Projekte haben einen Token eingeführt, gegenüber 501 TP9T im Jahr 2021.

Erneuter Fokus auf Infrastruktur und CeFi

-

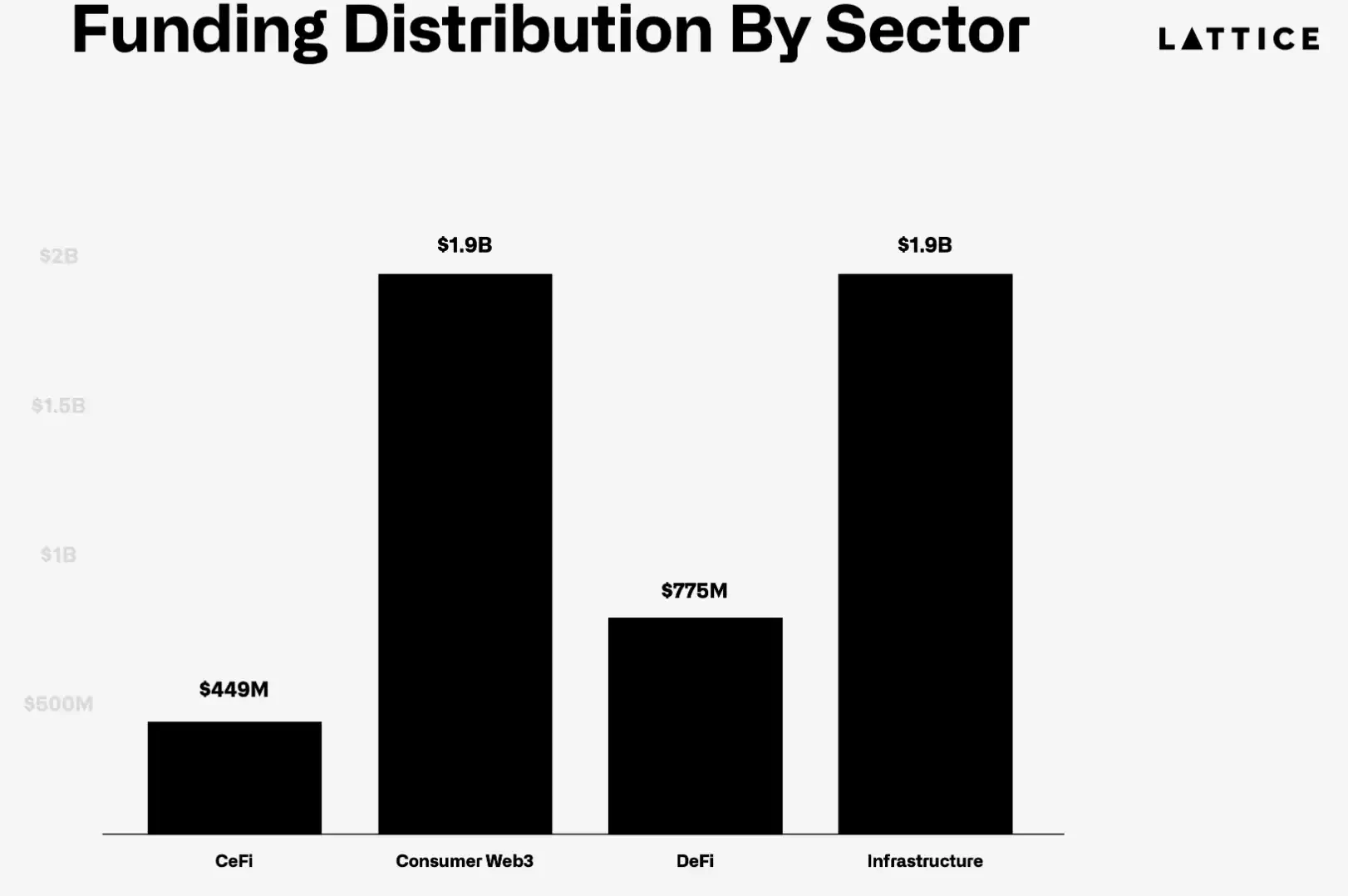

Nach einem Umweg im Jahr 2021 kehrten die Anleger in bewährtere und beständigere Bereiche wie Infrastruktur und CeFi zurück und steckten fast 10T2 Milliarden bzw. fast 10T450 Millionen TP in diese Sektoren, was einer Verdrei- bzw. Verdoppelung gegenüber den Zahlen von 2021 entspricht.

-

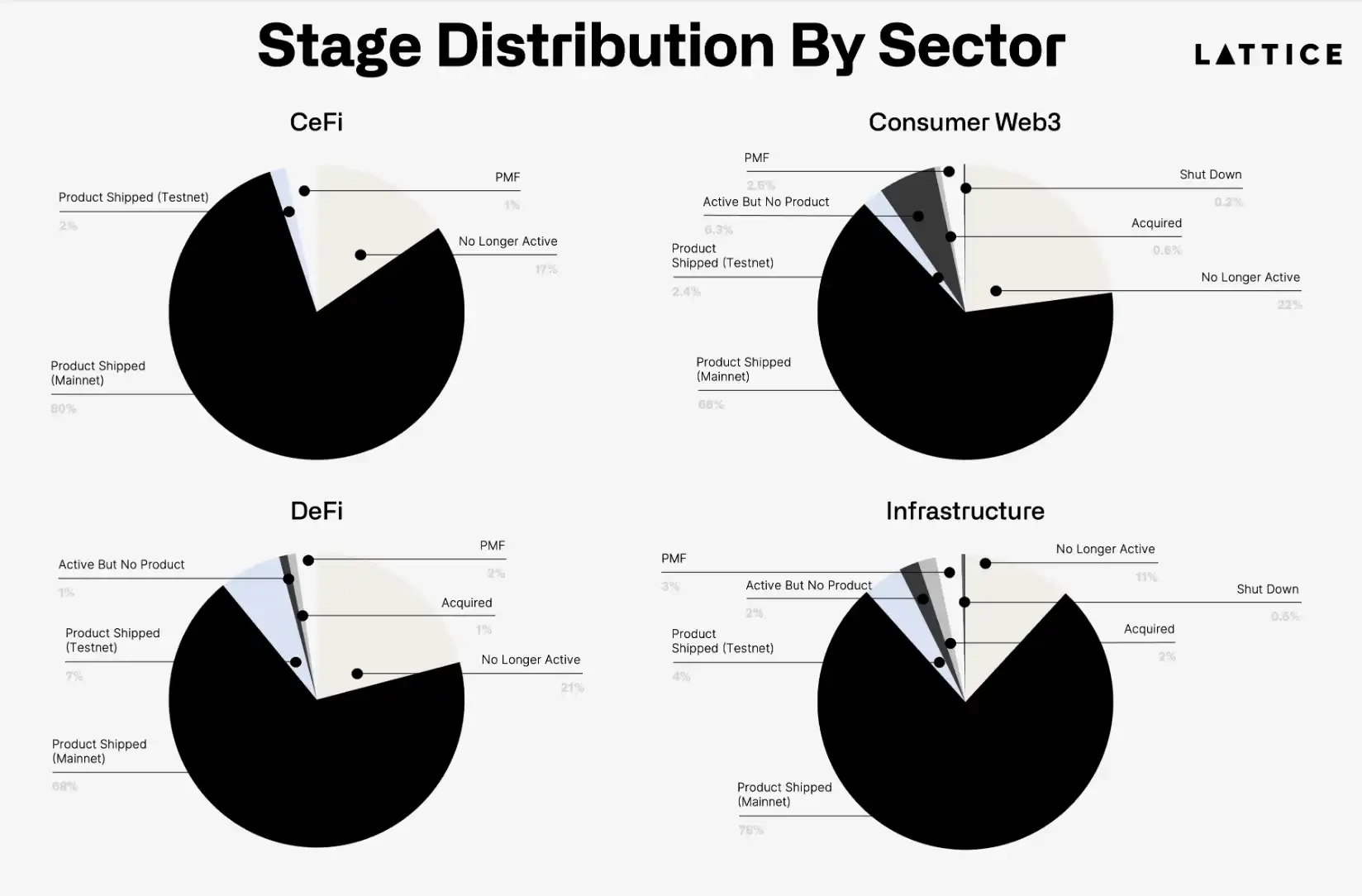

801.000 CeFi-Projekte und 781.000 Infrastrukturprojekte wurden im Mainnet gestartet, was das große Vertrauen der Anleger in diese Bereiche widerspiegelt.

-

Die Ergebnisse auf der Anwendungsebene sind komplexer: 66% der Web3-Produkte für Verbraucher und 68% der DeFi-Teams, die Produkte an das Mainnet liefern.

-

Bei Verbraucherteams war die Wahrscheinlichkeit, dass sie ihren Betrieb einstellten, sogar fast doppelt so hoch wie bei Infrastrukturteams.

-

Zahlungs- (86%) und Wallet-Projekte (90%) werden höchstwahrscheinlich im Mainnet gestartet.

Ethereum führt, Bitcoin macht weiter

-

Ethereum bleibt im Hinblick auf die Mittelbeschaffung das dominierende Ökosystem der ersten Ebene, während Bitcoin-Projekte weiterhin ihre Widerstandsfähigkeit beweisen.

-

$1,4 Milliarden wurden in Ethereum-basierte Projekte investiert, gefolgt von fast $350 Millionen in Solana-basierte Projekte.

-

Die Mittelbeschaffung im Polkadot-Ökosystem ist erheblich zurückgegangen, und zwar um 401 TP9T im Vergleich zum Vorjahr.

-

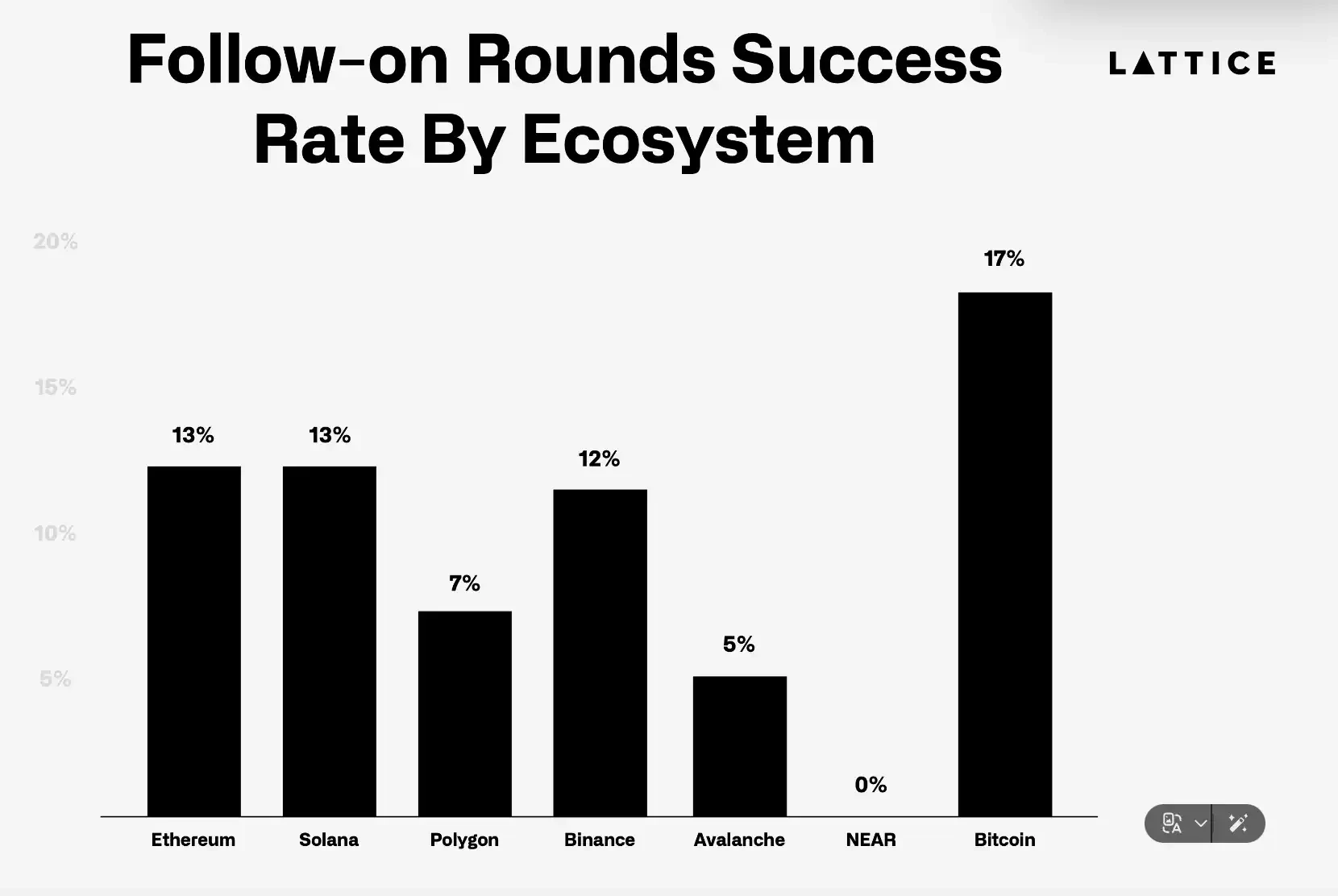

Auch Teams, die auf Solana und Ethereum aufbauen, werden voraussichtlich Anschlussfinanzierungen erhalten.

-

Im Gegensatz dazu war kein Team im NEAR-Ökosystem in der Lage, Folgefinanzierungen aufzubringen.

-

Projekte im Binance-Ökosystem blieben am wenigsten aktiv, da ein Drittel der Teams ihren Betrieb einstellte. Auch die Ausfallrate von Solana hat sich von 2021 auf 26% verdoppelt.

-

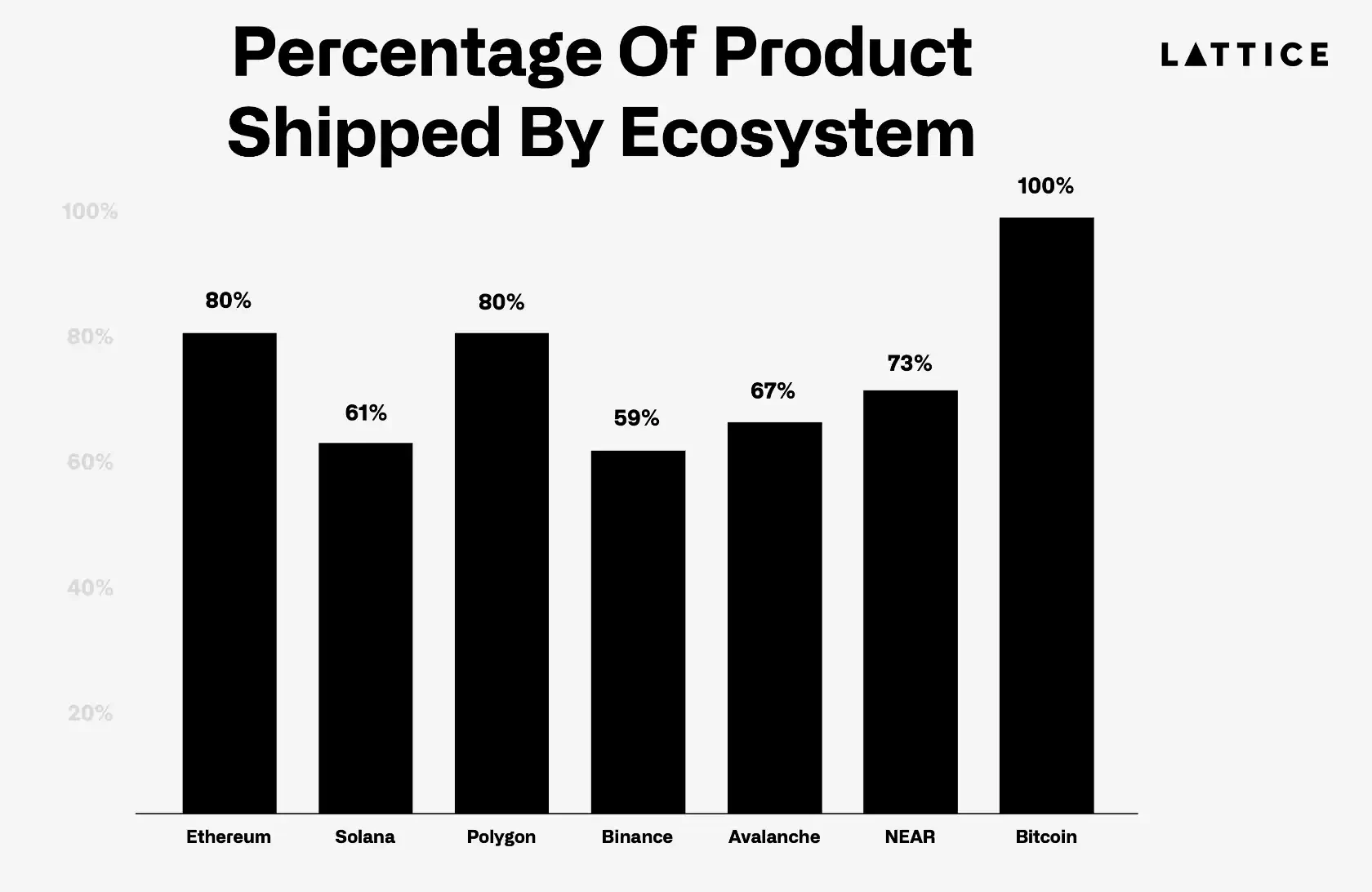

Das Bitcoin-Projekt besteht weiterhin; 100% des Teams ist auch zwei Jahre später noch aktiv.

Methodik

Der Bericht basiert auf einer Kombination aus First-Party-Daten, ergänzt durch Erkenntnisse von Messari, Root Data, Crunchbase und anderen Quellen. Um den Fortschritt des Seed-Stage-Marktes zu bewerten, haben wir jedes Unternehmen nach Phase kategorisiert, einschließlich aktiv, aber nicht liefernd und nicht mehr aktiv, mit zusätzlichen Aufschlüsselungen nach Ökosystem und Branche. Obwohl wir alle Anstrengungen unternommen haben, um die Datengenauigkeit sicherzustellen, erkennen wir an, dass aufgrund der Abhängigkeit von Daten Dritter Fehler auftreten können. Unter den Ökosystemen haben wir in das Diagramm nur diejenigen mit mehr als 15 Teams aufgenommen, die eine erste Finanzierungsrunde durchführen konnten.

Einer der schwierigsten Aspekte dieser Analyse besteht darin, festzustellen, ob ein Projekt die Produkt-Markt-Passung (PMF) erreicht hat. Im Gegensatz zum objektiven Meilenstein der Produktlieferung ist die PMF oft subjektiv und kann flüchtig sein, insbesondere auf dem sich schnell verändernden Kryptomarkt. Wir kombinieren On-Chain-Daten von Analyseanbietern wie Dune Analytics und DeFiLlama mit Informationen von Unternehmenswebsites und Blogs, um diese Feststellungen zu treffen.

(Hinweis: Die Lattice-Darstellung unterteilt die analysierten Produkte von links nach rechts in mehrere Phasen: aktiv, aber nicht geliefert, Produkt geliefert, mit PMF, mit Token, nicht mehr aktiv, erworben und heruntergefahren)

Status des Seed-Runden-Projekts

Unsere Überprüfung in der Seed-Phase begann als interne Analyse, um Projekte zu identifizieren, die an Fahrt gewannen, aber noch keine Anschlussfinanzierung erhalten hatten und die für Lattice in Frage kommen könnten. Es stellte sich jedoch heraus, dass die Daten interessant genug waren, um sie mit der gesamten Branche zu teilen.

Diese Untersuchung ist wertvoll, weil sie den Gesundheitszustand einzelner Sektoren, Ökosysteme und des breiteren Frühphasenmarktes im Laufe der Zeit aufzeigt. Da die meisten Teams in der Startphase Mittel aufbringen, um den Betrieb etwa zwei Jahre lang aufrechtzuerhalten, haben wir uns entschieden, diesen Zeitraum für die Überprüfung der Startjahre zu nutzen.

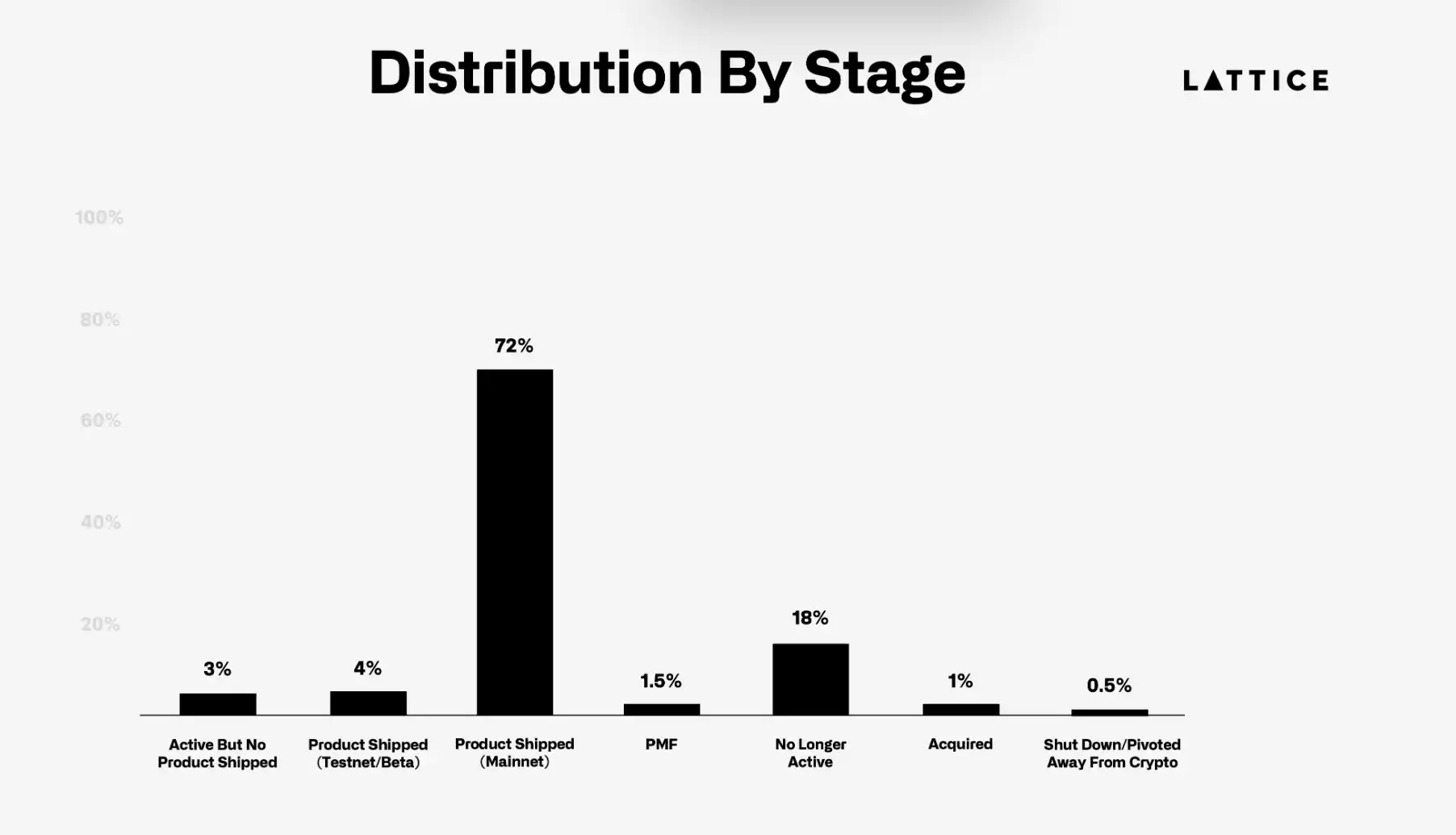

Im Jahr 2022 haben über 1.200 Kryptowährungsunternehmen über $5 Milliarden an Startkapital und Vorfinanzierung aufgebracht. Rückblickend auf diese Gruppe sind 72% Unternehmen im Mainnet oder einem gleichwertigen Netzwerk gestartet, gegenüber 66% im letzten Jahr. In der Zwischenzeit haben 18% Projekte entweder nicht geliefert oder wurden eingestellt, was mit den Daten des letzten Jahres übereinstimmt. Der deutlichste Rückgang war jedoch bei Teams zu verzeichnen, die nach PMF suchten und auf fast 1,5% sanken. Es lohnt sich, noch einmal darauf hinzuweisen, dass es schwierig ist, einzuschätzen, wie viel Traktion Projekte tatsächlich für Projekte haben, die außerhalb der Kette laufen, sodass uns möglicherweise einige Teams mit frühem PMF entgehen.

Während des Bärenmarktes wurde es zunehmend schwieriger, Nutzer zu gewinnen, da das Interesse des Einzelhandels nachließ. Heiße Sektoren im Jahr 2022 wie NFTs, das Metaverse und Gaming ziehen nicht mehr so viele Nutzer an wie noch vor zwei Jahren. Im Gegensatz dazu haben sich Infrastrukturprojekte, die in erster Linie anderen Kryptowährungsunternehmen dienen, als widerstandsfähiger erwiesen. Das beste Beispiel ist Eigenlayer, das im Januar 2022 eine Seed-Runde ankündigte und seine AVS-Listing-Strategie erfolgreich ausweitete, wobei Middleware-Projekte gerne zusammenarbeiten wollten.

Dies ist eine gute Erinnerung daran, die derzeit angesagten Sektoren folgen nicht immer dem Interesse der Anleger. Im Metaverse-Bereich gibt es beispielsweise 75 Teams, die fast $280M aufbringen, aber keines von ihnen hat PMF gefunden, über 21% von ihnen haben geschlossen, und man hört kaum jemanden über das Metaverse reden. Vergleichen Sie das mit DePIN oder Ai, die 2022 kaum Beachtung fanden, aber heute zwei der heißesten Themen sind.

(Das Datendiagramm zeigt, dass 721.000 Milliarden Seed-Finanzierungsprojekte im Jahr 2022 bereits über ein Mainnet verfügen.)

VCs schnallen den Gürtel enger

Teams sammelten 2022 während einer der erfolgreichsten Perioden der Kryptogeschichte Geld. Teams, die 2022 Gelderhöhungen ankündigten, taten dies wahrscheinlich vor den Abstürzen von Terra und FTX, die die Märkte in einen Tiefschlaf versetzten. Während die Gesamtfinanzierung gegenüber 2021 um 921 TP9T gestiegen ist, erzählen die Folgemärkte eine andere Geschichte. Nur 121 TP9T der Teams konnten 2022 mehr Geld sammeln als in den beiden Vorjahren. Dies steht in krassem Gegensatz zu den Teams im Jahr 2021, als fast ein Drittel der Teams Folgefinanzierungen erhielt.

Interessanterweise ist auch die Token-Ausgabe im Vergleich zum Vorjahr zurückgegangen, wobei nur 151 TP9T der Teams der Kohorte 2022 einen Token auf den Markt brachten, verglichen mit 501 TP9T im Jahr 2021. Dieser deutliche Rückgang kann auf zwei Hauptfaktoren zurückgeführt werden: 1) Die Kohorte 2022 hat wahrscheinlich das Bullenmarkt-Fenster verpasst, da viele Teams sich beeilten, Produkte in der ersten Hälfte des Jahres 2024 auf den Markt zu bringen, bevor die Markteinführungen im Sommer versiegten. 2) Da die Einführung dezentraler Börsen (DEX) aufgrund der sinkenden DeFi-Liquidität in Ungnade gefallen ist, hat sich die Token-Ausgabe auf zentralisierte Börsen (CEXs) verlagert. CEXs erheben mittlerweile hohe Listing-Gebühren, die oft siebenstellig sind, und verlangen einen großen Prozentsatz des Token-Angebots. Die Sättigung des Token-Marktes, kombiniert mit der Selektivität der CEXs und der abnehmenden Attraktivität von DEX-Einführungen, macht es schwieriger, Token auf den Markt zu bringen.

Fliegen Sie zur Infrastruktur

Die Infrastrukturinvestitionen haben sich im Vergleich zu 2021 verdreifacht, was eine deutliche Verschiebung des Anlegerfokus widerspiegelt. Während das Interesse an Infrastruktur bis Ende 2024 nachzulassen scheint, ist sie in den Jahren 2022 und 2023 der beliebteste Sektor. Im Gegensatz dazu war DeFi der einzige Sektor, in dem die Investitionen im Vergleich zum Vorjahr zurückgingen, was wahrscheinlich auf die Folgen des DeFi-Booms von Schnellgeld- und Ponzi-Systemen im Sommer 2020 zurückzuführen ist.

Investoren werden dafür belohnt, dass sie Infrastrukturtrends verfolgen, und diese Teams werden höchstwahrscheinlich Folgefinanzierungen aufbringen und im Mainnet starten. Umgekehrt ist es wahrscheinlicher, dass DeFi- und Verbraucherteams Tokens auf den Markt bringen, aber auch eher dazu, dass sie ihre Dienste einstellen. Die Anwendungsebene ist am Zug – ohne zusätzliche Finanzierung sind die Teams gezwungen, entweder Tokens auf den Markt zu bringen oder ihre Dienste einzustellen.

(Das Kreisdiagramm zeigt, dass mehr als 70% der Seed-Finanzierungsprojekte in jedem Track an das Hauptnetzwerk (schwarzer Teil) geliefert wurden; die meisten davon haben jedoch kein PMF gefunden.)

Nicht alle Ökosysteme sind gleich

Die Entwicklung im gesamten Ökosystem zeigt erhebliche Unterschiede bei den Erfolgsquoten der Projekte. Fast 801 TP9T der Ethereum-basierten Projekte haben Produkte ausgeliefert und übertrafen damit Solana, wo nur 611 TP9T Produkte ausgeliefert haben, verglichen mit 751 TP9T im Jahr 2021. Während Solana den Bärenmarkt eindeutig gut überstanden hat, könnte der massive Kapitalzufluss Ende 2021 zu einer Überfinanzierung geführt haben.

Die Ausfallrate der Teams in der Seed-Phase 2022 bleibt mit der der Teams 2021 konsistent, es sind jedoch erhebliche Unterschiede innerhalb der Ökosysteme aufgetreten. Wie im letzten Jahr beobachtet, waren Teams innerhalb des Binance-Ökosystems am anfälligsten für Schließungen, und jetzt haben sich Teams im Avalanche-Ökosystem dieser Gruppe angeschlossen. Insbesondere hat sich die Ausfallrate für Projekte auf Basis von Solana verdoppelt, wobei über 25% der Teams ihren Betrieb einstellten. Dieser Anstieg ist wahrscheinlich auf den Zufluss von Spekulationskapital während des Bullenlaufs zurückzuführen, der zu einer Überdehnung und anschließenden Fluktuation während einer besonders schwierigen Zeit für Solana nach FTX führte. Es ist jedoch klar, dass Teams, die diese schwierige Phase überstanden haben, belohnt wurden. Darüber hinaus lohnt es sich, die Widerstandsfähigkeit der Teams im Bitcoin-Ökosystem hervorzuheben, die nicht nur weiterhin liefern, sondern auch außergewöhnliche Beharrlichkeit bewiesen haben, was die Zuverlässigkeit des Bitcoin-Netzwerks selbst widerspiegelt.

Die Folgefinanzierungslandschaft 2022 zeigt erhebliche Rückgänge in allen großen Ökosystemen. Nur 131 TP9T der Ethereum-basierten Projekte konnten zusätzliche Mittel sichern, gegenüber 311 TP9T im Jahr 2021. Ebenso sammelten nur 131 TP9T der Solana-Startups Folgefinanzierungen ein, ein deutlicher Rückgang gegenüber 301 TP9T im letzten Jahr. Insbesondere Ökosysteme wie Flow, StarkNet und NEAR hatten Schwierigkeiten, zusätzliche Investitionen anzuziehen, da keines ihrer Projekte Folgefinanzierungen erhielt, was die Herausforderungen verdeutlicht, vor denen diese Plattformen stehen, um das Interesse von Entwicklern und Investoren aufrechtzuerhalten. Dies ist besonders interessant angesichts der Höhe der Mittel, die Ende 2021 und 2022 in die Basisschicht jedes Ökosystems flossen: Dapper Labs sammelte 2021 fast $600 Millionen, NEAR 2022 $500 Millionen und Starkware 2021 und 2022 fast $200 Millionen.

Was passiert als nächstes?

Der Jahrgang 2022 ist in einer schwierigeren Lage als der Jahrgang 2021. PMF in einem seitwärts tendierenden Markt ohne eine Menge neuer Nettobeteiligungen im Einzelhandel zu finden, bleibt eine Herausforderung. Einige Teams haben sich mit der heutigen Einzelhandelsbeteiligung auf angesagte Sektoren konzentriert (z. B. glücksspielbezogene Apps). Darüber hinaus wird die erhebliche Verringerung der Anzahl von Teams, die Folgefinanzierungen erhalten, die Zeit, die diesen Teams bleibt, um sich auf etwas Neues zu konzentrieren, einschränken. Schließlich bedeutet der erhebliche Anstieg von Startups in der Seed-Phase und die Verknappung der Token-Emissionsmärkte, dass mehr Teams versuchen, eine engere Token-Emissionsmöglichkeit zu nutzen.

Erschwerend kommt hinzu, dass die Anleger in die derzeit angesagtesten Sektoren (z. B. DePin und Ai) und Ökosysteme (z. B. Base und Monad) gewechselt sind. Dies macht deutlich, dass sich Gewinne nicht dadurch erzielen lassen, dass man dem nachjagt, was heute angesagt ist, sondern dadurch, dass man dem nachjagt, was in ein bis zwei Jahren angesagt ist.

Wir haben keinen Zweifel daran, dass der Krypto-Start-up-Markt gesund bleiben wird, mit aktiver Beteiligung von fast jedem Fonds, einschließlich der neu gegründeten Crypto Startup School von a16z. Für diese Gruppe von Teams, die die Serie A und darüber hinaus aufbringen wollen, bleibt die Robustheit des Marktes im Spätstadium eine Frage. Sogar innerhalb unseres eigenen Portfolios sehen wir eine Veränderung in der Erzählung, die sich auf die Fähigkeit der Gründer auswirkt, Kapital aufzutreiben.

Branchen und Trends, die es zu beobachten gilt

Datenschutzunterstützende Apps

In letzter Zeit haben die Investitionen in datenschutzfreundliche Technologien zugenommen, wobei sich im vergangenen Jahr zwei Trends in der Datenschutzinfrastruktur herauskristallisiert haben: Zero-Knowledge Transport Layer Security (ZK TLS) und vollständig homomorphe Verschlüsselung (FHE). ZK TLS fügt eine datenschutzfreundliche Schicht hinzu, um die Kommunikation im aktuellen Internet zu sichern. ZK TLS-Projekte wie Opacity arbeiten mit Unternehmen wie dem Lattice-Portfoliounternehmen NOSH zusammen, um Nosh die Nutzung des bestehenden Web2-Liefermarkts zu ermöglichen. In diesem Beispiel melden sich Fahrer mit ihren Doordash-Anmeldeinformationen in der Nosh-Fahrer-App an, die das Protokoll als Identitätsnachweis betrachtet. Wenn die Nachfrageseite des Netzwerks ausgereift ist, können Fahrer in der Nosh-Fahrer-App Lieferungen für Doordash durchführen und Token verdienen, wenn die Bestellung aus dem Protokollnetzwerk (und nicht von Doordash) kommt. Wir erwarten, dass sich für dieses neue Datenschutzprimitiv noch viele weitere Anwendungsfälle ergeben werden.

Ähnlich wie ZK TLS könnten Fortschritte in der FHE-Infrastruktur eine neue Klasse kryptografischer Anwendungen ermöglichen, von privatem DeFi bis hin zur DePIN-Datenerfassung. Ein frühes praktisches Beispiel dieser Technologie ist der Austausch sensibler Gesundheitsinformationen mit KI-Unternehmen. Das Lattice-Portfolio-Unternehmen Pulse nutzt das DePIN-Schwungrad zur Erfassung von Gesundheitsdaten, die monetarisiert werden können, indem Forscher verschlüsselte genetische Daten analysieren können, um Muster oder Biomarker zu identifizieren, ohne Zugriff auf die ursprünglichen genetischen Informationen zu haben, wodurch die Vertraulichkeit gewahrt bleibt. Da sich die Datenschutzinfrastruktur weiterentwickelt und mit breiteren Trends konvergiert – nämlich KI-Agenten und dezentralen physischen Infrastrukturnetzwerken (DePIN) zur Datenerfassung – könnte dies eine neue Welle verbraucher- und unternehmensorientierter Anwendungen auslösen.

Augmented Reality Anwendungen und Infrastruktur

Breitere Technologietrends beeinflussen stark, wohin die Bemühungen der Kryptowährungsgründer gelenkt werden und wohin das Geld der Investoren fließt. Wir haben dies aus erster Hand beim Anstieg der KI-bezogenen Startups in den Jahren 2023-2024 nach den massiven KI-Verbesserungen von OpenAi gesehen. Da Apple, Meta und Snap allesamt bedeutende Strategien im AR-Bereich starten, erwarten wir, dass immer mehr Krypto-Startups in diesem Bereich entstehen, da AR-bezogene Technologien endlich die Massen erreichen. Ein Beispiel aus dem Lattice-Portfolio ist Meshmap, das eine dezentrale 3D-Weltkarte erstellt. Da die installierte Basis von AR-Geräten in den nächsten Jahren explosionsartig ansteigt, wird es für App-Entwickler von entscheidender Bedeutung sein, 3D-Karten ihrer Erfahrungen zu erstellen. Die Aufregung über das Metaversum ist im Jahr 2021 vielleicht noch verfrüht, aber die Lehre aus den Berichten des letzten und dieses Jahres ist, dass sich die Leute nicht darauf konzentrieren, wo das Alpha generiert werden kann.

Blockchain-gestützte Sammlerstücke Marktplatz

Der Handel mit Sammlerstücken wird meist mit dem Handel mit digitalen Vermögenswerten (insbesondere NFTs) in Verbindung gebracht, aber es entstehen auch Blockchain-basierte Sammlermärkte, von Spirituosenmärkten wie BAXUS bis hin zu Uhren auf Plattformen wie watch.io und Kettle. Der Handel mit Sammlerstücken ist bereits ein großer Off-Chain-Markt, wird jedoch von Problemen wie fehlender sofortiger Abwicklung, physischer Verwahrung und zuverlässiger Authentifizierung geplagt.

Wir glauben, dass diese Herausforderungen eine Chance für den „Blockchain Collectibles Marketplace“ (BECM) darstellen, der speziell auf die Bedürfnisse von Sammlern zugeschnitten ist. BECM ermöglicht sofortige Transaktionen durch Barausgleich, reduziert die Abwicklungszeit durch die Verwendung von Stablecoins drastisch von Wochen auf Sekunden und verwendet NFTs, um physische Vermögenswerte darzustellen, die von vertrauenswürdigen Verwahrern gehalten werden. Dieses Modell kann fragmentierte Märkte vereinen, die Liquidität erhöhen, den individuellen Speicheraufwand beseitigen und durch Identitätsüberprüfung Vertrauen aufbauen. BECM unterstützt auch finanzielle Innovationen wie die Aufnahme von Krediten gegen Sammlerstücke, wodurch das Sammeln finanziell dynamischer wird. Mit diesen verbesserten Effizienzen hat BECM das Potenzial, den gesamten adressierbaren Markt für Sammlerstücke erheblich zu erweitern, indem mehr Händler, Liquidität und Lagerbestände hinzukommen.

Ökosystemrotation

Unsere Tabellen und Diagramme umfassen nur Ökosysteme mit mehr als 15 Projekten, die Risikokapital beschaffen. Die kleinste Zahl lag bei knapp 15 Projekten und wurde daher einfach ausgeschlossen. Es überrascht vielleicht nicht, dass wir angesichts der Trends, die wir beobachtet haben, erhebliche Veränderungen im Ökosystem erwarten. Polkadot, NEAR und Avalanche werden durch L2-Ökosysteme ersetzt und es entstehen L1- und 2-Ökosysteme wie Monad, Berachain und MegaETH.

Dieser Artikel stammt aus dem Internet: Wie ist der aktuelle Status der 1.200 Kryptoprojekte, die vor zwei Jahren Startkapital erhielten?

Bitte beachten: Alle Inhalte werden nur für populärwissenschaftliche Zwecke geteilt. Xverse Bitcoin Web3 Wallet hat keine Verbindung zu irgendeinem Projekt. Bitte recherchieren Sie selbst (DYOR). Tägliche Explosion der BTC-Ökosystem-Nachrichten – Danke an Ordinals World @OrdzWorld für die Bereitstellung großartiger Inhalte! – Liquidität wird in den Ordinals-Markt gepumpt – $DOG durchbricht 0,003 und der Marktwert kehrt auf 300 Millionen US-Dollar zurück „Abschnitt der Ordinals-Inschriften“ – Das BTC-Ökosystem wird allmählich zu einem der interessantesten Orte im gesamten Krypto-Raum. Ordinals durchlaufen eine Phase des Wiedererwachens. Liquidität strömt in Ordinals und alle lieben den Aufschwung. Geniidata@GeniiData-Daten-Dashboard von @OrdData – Ein kostenloser und fairer Start. Flora @floraforms wird die kultigste 10k-Ordinals-Kunstsammlung auf Bitcoin. Die…