Web3-Version von Nvidia? Eine gründliche Analyse des AO-Wirtschaftsmodells

Originalautor: Biteye-Hauptbeitragender Fischerei

Originalübersetzung: Biteye-Hauptmitarbeiter Crush

Als dezentrales Computersystem auf Basis der Arweave-Plattform kann AO hochparallele Rechenaufgaben unterstützen und eignet sich besonders für Big Data- und KI-Anwendungen. Aufgrund der Einzigartigkeit seiner Erzählung im gesamten Netzwerk hat es die Aufmerksamkeit vieler Akteure auf sich gezogen. Das Highlight von AO ist jedoch nicht nur seine Erzählung, sondern auch die folgenden interessanten Highlights, wie zum Beispiel:

Wie schafft AO eine gesunde Chip-Verteilung und erzielt durch das clevere wirtschaftliche Schwungrad von DeFi einen gewinnbringenden Effekt?

Die Mining-Einnahmen von DAI sind mehr als doppelt so hoch wie die von stETH. Wie können Benutzer am Cross-Chain-Mining-AO teilnehmen?

Eine Win-Win-Situation für das Projekt und die Benutzer, eine einzigartige Erzählung für das gesamte Netzwerk und erstklassige Innovationen im DeFi-Bereich … Wie viele bemerkenswerte herausragende Leistungen hat AO vorzuweisen?

In diesem Artikel beantwortet Biteye die oben genannten Fragen und analysiert das Wirtschaftsmodell von AO eingehend, um Ihnen Schritt für Schritt die Überraschungen von AO aufzuzeigen!

01 AO Projekthintergrund

AO ist ein dezentrales Computersystem auf Basis der Arweave-Plattform, das das akteurorientierte Paradigma übernimmt und für die Unterstützung hochgradig paralleler Computeraufgaben konzipiert ist.

Sein Hauptziel besteht darin, vertrauenswürdige Computerdienste bereitzustellen, die die Ausführung einer unbegrenzten Anzahl paralleler Prozesse ermöglichen und ein hohes Maß an Modularität und Verifizierbarkeit aufweisen. Durch die Kombination von Speicher und Computing bietet AO eine Lösung, die herkömmlichen Blockchains überlegen ist.

AO hat am 13. Juni 2024 sein Token-Wirtschaftsmodell angekündigt, das einen fairen Ausgabemechanismus darstellt. Dieser Mechanismus folgt dem ursprünglichen System, greift das wirtschaftliche Design von Bitcoin auf und erneuert das Konzept der DeFis-Liquiditätsanreize.

Der Innovationsteil ist besonders clever und seine Leistung nach der Mainnet-Zirkulation ist gespannt. Es hat ein auffälliges Wirtschaftsmodell und seine Innovation ist auch eine der besten in der DeFi-Welt.

02 Zeichen Ausgaberegeln

Das gesamte Token-Angebot von AO ist auf 21 Millionen festgelegt, dieselbe Zahl wie bei Bitcoin, was die Knappheit von AO unterstreicht.

Die Token-Ausgabe erfolgt alle vier Jahre halbiert, aber eine glattere Ausgabekurve wird erreicht, indem alle fünf Minuten Token ausgegeben werden. Die aktuelle monatliche Ausgaberate beträgt 1,425% des verbleibenden Angebots und diese Rate wird mit der Zeit allmählich sinken.

In dieser Bullenmarktphase werden VC-Münzen in großen Mengen ausgegeben und die Branche ist im Chaos versunken. Ao ist sehr lobenswert. Es übernimmt ein faires Ausgabemodell von 100% und verzichtet auf den üblichen Vorverkaufs- oder Vorabzuteilungsmechanismus.

Diese Entscheidung soll sicherstellen, dass alle Teilnehmer gleiche Zugangsmöglichkeiten haben. Sie folgt nicht den ursprünglichen Prinzipien der Dezentralisierung und Fairness, die im Bereich der Kryptowährungen verfolgt werden, und das Muster ist sehr groß.

Die Regeln für die Token-Verteilung von AO können in mehrere Hauptphasen unterteilt werden, von denen jede ihre eigenen einzigartigen Merkmale und Ziele hat:

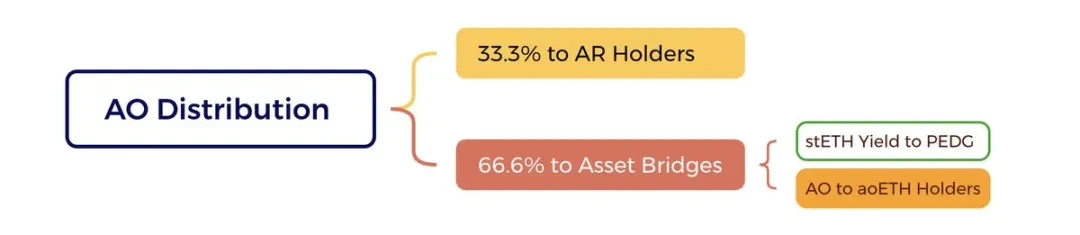

Anfangsphase (27. Februar 2024 bis 17. Juni 2024) : In dieser Phase kann es als Airdrop von AO an AR-Inhaber verstanden werden. AO verwendet einen retroaktiven Prägemechanismus. Ab dem 27. Februar 2024 werden alle neu geprägten AO-Token 100% an AR-Token-Inhaber ausgegeben, was zusätzliche Anreize für frühe AR-Inhaber bietet. Während dieser Phase kann ein AR 0,016 AO-Token-Anreize erhalten. Wenn Leser während dieser Zeit AR in Börsen oder Depotbanken halten, können sie sich über die Sammlung von AO informieren, nachdem AO am 8. Februar nächsten Jahres offiziell in Umlauf gebracht wurde.

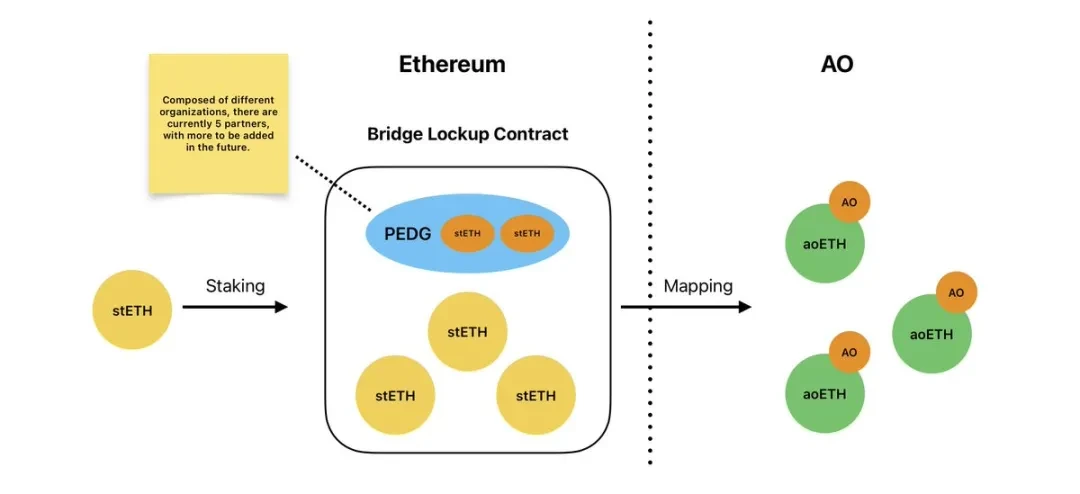

Übergangsphase (ab 18. Juni 2024) : Ab dem 18. Juni führte AO eine Cross-Chain-Brücke ein. In dieser Phase werden die neu geprägten AO-Token in zwei Teile aufgeteilt: 33,31 TP9T werden weiterhin an AR-Token-Inhaber verteilt, während 66,61 TP9T verwendet werden, um die Vermögensüberbrückung zum AO-Ökosystem zu fördern. Derzeit können Benutzer an der Token-Verteilung dieser Phase teilnehmen, indem sie stETH einzahlen (weitere Anlageklassen werden in Zukunft hinzugefügt). Dieser Teil ist das Highlight der Teilnahme am AO-Ökosystem, das weiter unten erläutert wird.

Reifephase (voraussichtlich ca. 8. Februar 2025) : Diese Phase markiert die Reife des AO-Token-Ökosystems. AO-Token werden in Umlauf kommen, wenn ungefähr 15% des Gesamtangebots (ungefähr 3,15 Millionen AO-Token) geprägt sind. Dieser Zeitpunkt soll sicherstellen, dass ausreichend Liquidität und Beteiligung am Markt vorhanden sind, bevor der Handel mit den Token beginnt. Während dieser Phase bleiben die Verteilungsregeln stabil und folgen weiterhin dem Modell von 33,3% für AR-Inhaber und 66,6% für Überbrückungsanreize.

Im Allgemeinen werden während des gesamten Emissionsprozesses etwa 361 TP9T AO-Token an Arweave (AR)-Token-Inhaber verteilt (1001 TP9T vor dem 18. Juni + 33,31 TP9T nachfolgende Emissionen). Dieses Design stärkt die enge Verbindung zwischen AO und dem Arweave-Ökosystem.

Die verbleibenden 641 TP9 T werden zur Förderung externer Erträge und der Vermögensüberbrückung verwendet, mit dem Ziel, das Wirtschaftswachstum und die Liquidität im Ökosystem zu fördern.

03 Ökonomisches Schwungrad

Das Wirtschaftsmodell von AO umfasst auch einen sehr neuartigen Mechanismus zur Zuweisung von Ökosystemfinanzierungen. Benutzer erhalten weiterhin AO-Token-Belohnungen, indem sie die AO-Finanzierungsbrücke verwenden, um qualifizierte Vermögenswerte kettenübergreifend zu übertragen. Dies entspricht der Möglichkeit, kontinuierlich DeFi-Einnahmen kettenübergreifend zu erzielen, was für die meisten Menschen sehr attraktiv ist. Diese Finanzierungsbrücke ist der Kern des wirtschaftlichen Schwungrads von AO und die Einnahmequelle für die Projektpartei im Rahmen des fairen Ausgabemechanismus.

Dies ist eine relativ neue Spielart, die es wert ist, im Detail studiert zu werden. In diesem Abschnitt wird das Prinzip für Sie erklärt.

Wir müssen zunächst klarstellen, dass für den Erwerb von AO-Assets über Cross-Chain die Erfüllung von zwei Anforderungen erforderlich ist:

-

Hochwertige Vermögenswerte: Diese Vermögenswerte müssen über ausreichende Liquidität auf dem Markt verfügen. Bezieht sich normalerweise auf Vermögenswerte aus großen öffentlichen Ketten. Diese Anforderung stellt sicher, dass die Vermögenswerte, die die Kette zum AO-Netzwerk passieren, eine breite Marktbekanntheit und einen hohen Gebrauchswert haben.

-

Haben annualisierte Renditen: Diese Vermögenswerte müssen Token sein, die annualisierte Renditen generieren können. Derzeit ist stETH ein typisches Beispiel. In Zukunft beabsichtigt das Team, stSOL einzuführen.

Genau die beiden oben genannten Anforderungen können eine faire Ausgabe von AO sicherstellen und sind der Schlüssel zur nachhaltigen Entwicklung und Rentabilität der Projektpartei.

Vereinfacht ausgedrückt zahlt der Benutzer die von diesen verzinslichen Vermögenswerten während der Zeit, in der sie in der AO-Kette verbleiben, generierten Zinsen an die Projektpartei, und im Gegenzug prägt die Projektpartei AO für den Benutzer.

Die PEDG (Permaweb Ecosystem Development Guild) in der Abbildung erhielt das gesamte Interesse an stETH.

Nehmen wir beispielsweise stETH: Wenn ein Benutzer 1 ETH auf Lido setzt, erhält er 1 stETH. Ein wesentliches Merkmal von stETH ist, dass sein Guthaben mit der Zeit automatisch ansteigt und die Höhe der Erhöhung von den durch das eingesetzte ETH generierten Einnahmen abhängt. Dementsprechend kann stETH auch im Verhältnis 1:1 gegen ETH eingelöst oder über den Sekundärmarkt zu einem Preis nahe 1:1 wieder in ETH zurückgetauscht werden.

Basierend auf einer annualisierten Rendite von 2,97% erhöht sich der Saldo nach einem Jahr auf ungefähr 1,0297 stETH, wenn dieses 1 stETH ohne Vorgänge im Ethereum-Mainnet verbleibt, und kann wieder in 1,0297 ETH umgetauscht werden.

Wenn dieser 1 stETH jedoch über die AO-Asset-Bridge kettenübergreifend übertragen wird, erhält der Cross-Chain-Bridge-Vertrag des Ethereum-Mainnets 1 stETH und die AO-Chain-Adresse des Benutzers 1 aoETH. Es ist zu beachten, dass aoETH seinen Kontostand im Laufe der Zeit nicht wie stETH erhöht.

Da die Menge an aoETH selbst im Laufe der Zeit nicht automatisch ansteigt, wird die Menge an stETH im Cross-Chain-Bridge-Vertrag des Ethereum-Mainnets nach einem Jahr den Gesamtbetrag an aoETH auf AO um die Zinsen eines Jahres übersteigen. Selbst wenn also alle aoETH auf dem AO-Mainnet (in Extremfällen) zurück zum Ethereum-Mainnet transferiert werden, wird das stETH im Mainnet-Vertrag immer noch einen Überschuss aufweisen, der den Gewinn des Projekts darstellt.

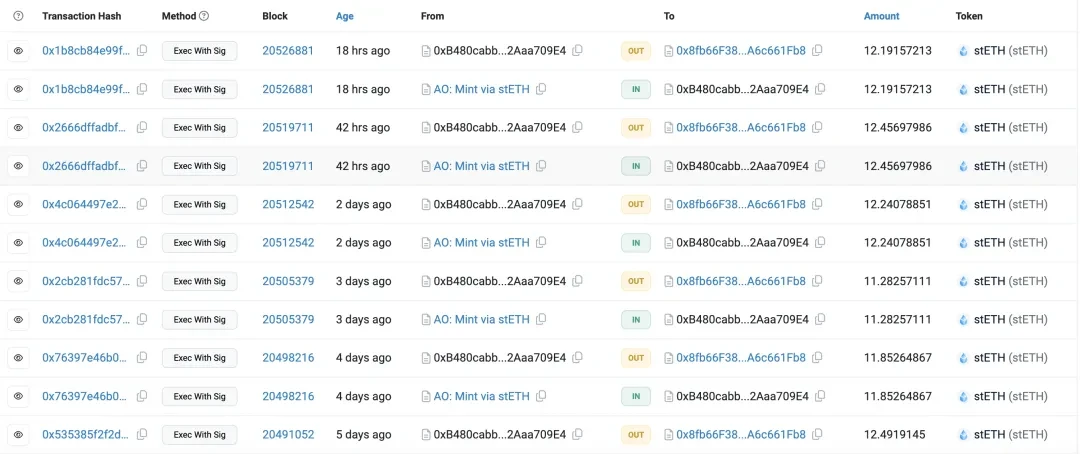

Derzeit sind 151.570 stETH in der Cross-Chain-Brücke von AO hinterlegt. On-Chain-Beobachtungen zufolge verwendet die Projektpartei Bots, um täglich regelmäßig Gewinne einzusammeln, mit einem täglichen Einkommen von etwa 12 stETH.

Dies wird eine Win-Win-Situation sein, da eine faire Ausgabe von AO ohne die unschöne Situation eines hohen FDV und einer geringen Umlaufmenge an VC-Münzen erreicht wird und auch die Projektparteien davon profitieren.

Basierend auf dem Zinssatz von 3% stETH wird das Team in einem Jahr etwa 4.500 ETH an Zinsen verdienen, die von allen stETH generiert werden, und mehr als 50 Millionen DAI, die zu 6% Zinsen in DSR eingezahlt sind, was einen Gesamtgewinn von mehr als 10 Millionen US-Dollar ergibt.

Dies ist zweifellos ein hervorragender Mechanismus zur gerechten Verteilung, der es wert ist, in nachfolgenden Projekten untersucht zu werden.

Doch das Design des wirtschaftlichen Schwungrads von AO bietet noch mehr.

Tatsächlich spielt der in der ersten Hälfte erwähnte aoETH, dessen Guthaben nicht automatisch steigt, keine Nebenrolle, sondern ist ebenfalls ein unverzichtbarer Protagonist im wirtschaftlichen Schwungrad.

Sie sollten wissen, dass aoETH-Inhaber geprägte AO erhalten, es sich also auch um einen verzinslichen Vermögenswert handelt und sein Preis 1:1 ETH beträgt. Auf diese Weise verfügt aoETH nicht nur über die Liquidität und Preisstabilität der Mainstream-Währungen, sondern kann auch Zinsen auf AO generieren, was viele Menschen optimistisch stimmt.

Der Kontext der Einkommenszuordnung

Solche hochwertigen, zinsbringenden Vermögenswerte erfordern natürlich neue Spielweisen.

AO Network schlägt ein innovatives Entwickler-Coinage-Modell vor, das die traditionellen Methoden der Projektfinanzierung und -verteilung untergräbt. Dieses Modell bietet Entwicklern nicht nur eine neue Finanzierungsquelle, sondern schafft auch einen risikoarmen Investitionspfad für Investoren und fördert gleichzeitig die gesunde Entwicklung des gesamten Ökosystems.

Wenn Entwickler DeFi-Projekte im AO-Netzwerk erstellen, müssen sie native AO-Token und kettenübergreifende Assets sperren, um Liquidität bereitzustellen.

Zu diesem Zeitpunkt werden Cross-Chain-Assets wie aoETH zu den bevorzugten Liquiditätszielen. Benutzer sperren aoETH im Smart Contract des Entwicklers, was nicht nur den Gesamtsperrwert (TVL) der Anwendung erhöht, sondern, was noch wichtiger ist, die von diesen gesperrten aoETH geprägten AO-Tokens werden auf den Entwicklervertrag übertragen.

Dies ermöglicht Entwicklern das Prägen und bietet Entwicklern kontinuierliche finanzielle Unterstützung. Es ist nicht schwer vorstellbar, dass die DeFi-Aussichten von AO besser sein werden, nachdem stSOL in Zukunft berechtigt ist, AO zu prägen.

Dadurch wird das Projekt nicht mehr übermäßig von VC-Finanzierung abhängig sein und die Verteilung der Chips wird gesünder. Mit der Entwicklung des Projekts steigt der gesperrte aoETH und auch die von den Entwicklern erhaltenen AO-Token steigen.

Dadurch entsteht ein positiver Kreislauf: Hochwertige Projekte ziehen mehr Mittel an, die wiederum mehr Ressourcen zur Verbesserung der Produkte bereitstellen und letztendlich die Entwicklung des gesamten Ökosystems fördern. Dadurch wird die Ökologie der gesamten AO-Kette gesünder sein als die Ökologie der Kette, und es entsteht ein gewinnbringender Effekt.

Dieses innovative Modell vereinfacht nicht nur den traditionellen Anlageprozess, sondern ermöglicht es dem Markt auch, den Geldfluss direkter zu bestimmen. Wirklich wertvolle Anwendungen werden natürlich mehr aoETH-Sperren anziehen und dadurch mehr AO-Token-Unterstützung erhalten.

Dieser Mechanismus bringt die Interessen der Entwickler effektiv mit der Entwicklung des Ökosystems in Einklang und motiviert sie, kontinuierlich wertvolle Anwendungen zu erstellen.

Dies ist zweifellos eine Win-Win-Situation. Aus Sicht der Anleger werden die Risiken erheblich reduziert, wenn sie die annualisierten Erträge ihrer Vermögenswerte (und nicht das Kapital) zur Unterstützung von Projekten verwenden, was die Investitionsbemühungen der Anleger weiter steigern wird.

Entwickler können sich auf die Produktentwicklung konzentrieren, anstatt viel Zeit und Energie für die Finanzierung und Chipzuteilung aufzuwenden.

04 Beteiligungsmöglichkeiten

Derzeit ist Cross-Chain-Mining über die offizielle AO-Brücke der stabilste Weg, um AO zu erhalten.

Am 5. September wurde DAI nach stETH offiziell der zweite Vermögenswert, der AO schürfen kann.

Im Folgenden wird analysiert, wie Menschen mit unterschiedlichen Risikopräferenzen aus der Perspektive der Kosteneffizienz und Sicherheit am Cross-Chain-Mining-AO teilnehmen können.

05 Wirtschaftlichkeit

AO ist noch nicht im Umlauf, es gibt keinen Preis, daher kann der APR nicht berechnet werden und es befindet sich noch in der Blind Mining-Phase. Generell ist Blind Mining attraktiver als deterministisches DeFi.

Unter der Annahme, dass stETH und DAI im Wert von 1.000 US-Dollar zum kettenübergreifenden Mining von AO verwendet werden, vergleichen wir die Kosteneffizienz der beiden, indem wir die endgültige Anzahl der erhaltenen AO vorhersagen.

Das Ergebnis ist unerwartet!

8. September, DAI-Mining-AO-Einkommensprognosetabelle

23. September, DAI-Mining-AO-Einkommensprognosetabelle

Zwischen dem 8. und 23. September machten wir eine umwerfende Entdeckung:

Der 8. September war der dritte Tag des DAI-Minings. Es befand sich noch in der Anfangsphase. Das Mining-Einkommen von DAI betrug 10,53579/4,43943 = 2,373 Mal so viel wie das von stETH. Als legitimes Projekt war das Einkommen von Stablecoins nicht geringer als das von riskanten Vermögenswerten, sondern um ein Vielfaches höher. Dies ist auf dem DeFi-Markt in den letzten Jahren sehr selten.

Damals bemerkte ich dieses Phänomen auch und hatte zwei Überlegungen angestellt. Erstens war es zu früh und der Markt hatte noch nicht reagiert. Zweitens gab es implizite Risiken.

Heute ist das DAI-Mining seit fast 20 Tagen geöffnet. Logischerweise hat der Markt es fast verdaut, aber das Einkommen von DAI und stETH beträgt immer noch 8,17534/3,33439 = 2,452 Mal, was höher ist als am 8. September. Unglaublich!

Abgesehen vom Faktor der Marktreaktionsgeschwindigkeit gibt es nur eine Überlegung –

06 Risiko

Gemäß den Eigenschaften von Finanzanlagen sollte das durch Preisschwankungen bei stETH entstehende Risiko viel höher sein als das von DAI. Selbst wenn Sie voll und ganz an ETH glauben und ETH festhalten, können Sie ETH verpfänden und DAI für Arbitrage leihen, zumindest um den Zinsunterschied zwischen den beiden auszugleichen. Aber der Markt hat dies nicht getan. Das ist sehr unvernünftig.

Abgesehen vom finanziellen Risiko bestehen immer noch vertragliche Risiken.

Wie oben erwähnt, wurde das stETH-Mining von AO einem komplexen und anspruchsvollen Design unterzogen, und das Team kann alle Vorteile von stETH nutzen. Komplexe Verträge bringen Risiken mit sich, aber glücklicherweise verwendet der Kerncode des stETH-Mining-Vertrags den Code des MorpheusAIs-Projekts Distribution.sol, der im Laufe der Zeit getestet wurde. Er ist relativ sicher.

Der DAI-Mining-Vertrag wurde vom AO-Team auf Basis von Distribution.sol modifiziert, wodurch DAI in DSR gespeichert werden kann. Dies ist um mehrere Größenordnungen komplizierter als die Funktion zum Sammeln von stETH.

DAI-Mining-Vertrag vs. MorpheusAIs-Vertrag

Aus vertraglicher Sicht ist der Mining-Vertrag von stETH daher viel sicherer als der von DAI, aber das erklärt nicht vollständig, warum DAI mehr als doppelt so kosteneffizient ist wie stETH. Dies muss noch diskutiert werden. (Dies ist eine Werbung. Jeder ist herzlich eingeladen, an der Gruppendiskussion teilzunehmen!)

07 Fazit

Generell ist AO aus der Perspektive einer fairen Ausgabe an das Entwickler-Minting-Modell sehr spannend: Es gibt keinen VC, der den Markt überschwemmt, und das clevere Design stellt aus der Perspektive von DeFi bis zu einem gewissen Grad eine neue Projektform dar.

In Bezug auf die Teilnahme ist Web3 ein Muss, um neue Dinge zu erleben. Aber wenn wir mit unverständlichen Situationen konfrontiert werden (DAIs überdurchschnittliche Renditen), müssen wir vorsichtig sein und die Entscheidungen des Marktes respektieren.

Dieser Artikel stammt aus dem Internet: Web3-Version von Nvidia? Eine gründliche Analyse des AO-Wirtschaftsmodells

Verwandt: Warum kommen KI-Anwendungen bei Benutzern besser an als Krypto-Anwendungen?

Originalautor: rm Originalübersetzung: TechFlow Ich bin gerade in San Francisco und bin gestern wieder in eines der selbstfahrenden Taxis von Google, Waymo, gestiegen und war erstaunt, wie sehr ich mich daran gewöhnt hatte, dass niemand fuhr. Es ist unglaublich, wenn man darüber nachdenkt – was vor nicht allzu langer Zeit wie Science-Fiction schien, ist heute Teil des Lebens, zumindest hier. Wir leben bereits in einer Zukunft, in der selbstfahrende Autos mühelos durch unsere Straßen fahren, und das ist keine Neuheit mehr. Nicht nur diese Autos entwickeln sich weiter – auch wir entwickeln uns weiter. Fast unmerklich haben wir uns an eine Welt angepasst, in der das Außergewöhnliche zur Normalität geworden ist. Technologien, die einst phantasievoll schienen, sind heute in jeden Aspekt unseres Lebens integriert. Diese Transformation ist ein Beispiel dafür, wie sich die Zukunft leise…