ArtexSwap ist eine dezentrale Börse, die Artela EVM++ und Aspect-Technologie verwendet, um MEV-Risiken und Rug-Pull-Probleme zu lösen, die Transaktionssicherheit und -effizienz zu verbessern und sich für dezentrale Handelsszenarien eignet, die ein hohes Maß an Sicherheit und Flexibilität erfordern.

Seit der Geburt von Ethereum ist es die technologische Heimat digitaler Währungen, globaler Zahlungen und Anwendungen. DEX ist der Eckpfeiler des dezentralen Finanzwesens (DeFi). Schließlich kann man sagen, dass DeFi ohne DEX nur leeres Gerede ist. Als Plattform, die auf der Blockchain läuft, führt sie direkte Transaktionen zwischen Benutzern durch und wird nicht von Drittinstitutionen reguliert, was es ihr ermöglicht, fortschrittlichere Finanzprodukte zu entwickeln.

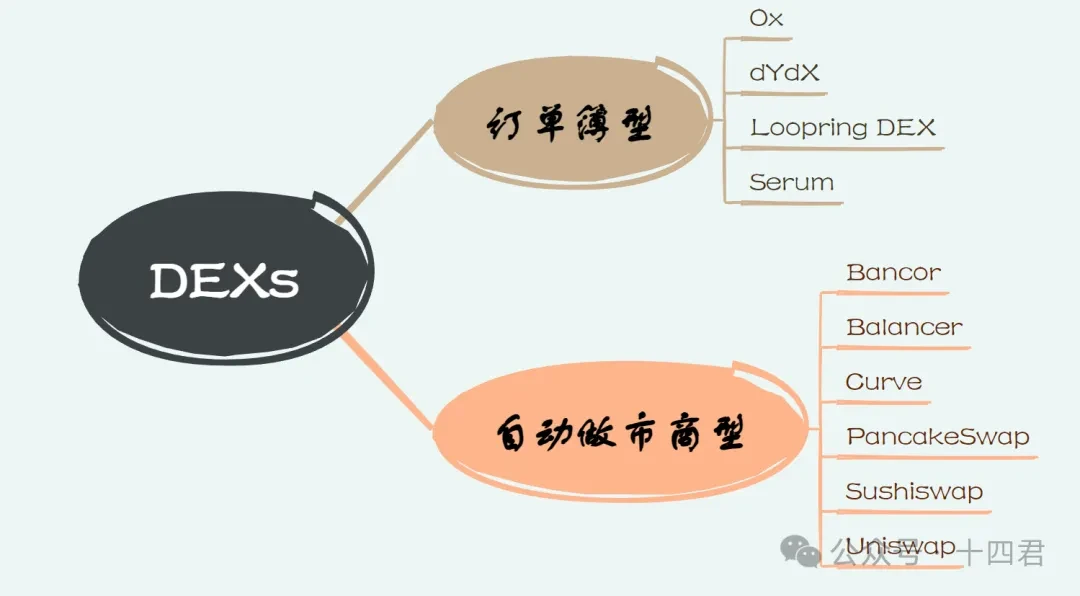

1. Dex Mainstream-Architektur

Derzeit floriert DEX im Ethereum-Ökosystem. Es gibt viele verschiedene Designmuster für DEX, von denen jedes seine eigenen Vor- und Nachteile in Bezug auf Funktionalität, Skalierbarkeit und Dezentralisierung hat. Entsprechend den unterschiedlichen Transaktionsmechanismen kann DEX in zwei Kategorien unterteilt werden (siehe unten).

1.1. Orderbuchbasierter DEX

Das Orderbuch ist im Wesentlichen ein Matching-Algorithmus, der automatisch nach Kauf- und Verkaufsaufträgen sucht, die noch nicht in verschiedenen Märkten unterzeichnet wurden. Das Handelsplattformsystem gleicht diese Kauf- und Verkaufsaufträge automatisch ab. Es eignet sich für Szenarien, die ein effizientes Preismatching und flexible Handelsstrategien erfordern. Kurz gesagt, die Liquidität des Orderbuchs stammt aus zwei Quellen: Händlern und Market Makern. Weitere Informationen finden Sie unter: Eine kurze Analyse: Orderbuchmodell und automatisiertes Market Making AMM (siehe Anhang)

1.2. Automatisierter Market Maker (AMM)

Automatisierte Market Maker (AMMs) sind ein Mechanismus zur Preis- und Liquiditätsbestimmung in DEX. Einfach ausgedrückt stellen Market Maker dem Liquiditätspool Liquiditätsanlagen (zwei Anlagen) zur Verfügung. Das Produkt der Reserven im Liquiditätspool wird bei einem Wert von k gehalten. Wenn ein Benutzer eine Münze nimmt, muss er dem Liquiditätspool eine weitere Münze zur Verfügung stellen, um diesen k-Wert aufrechtzuerhalten.

Um mehr über AMM zu erfahren, lesen Sie bitte: UniswapX-Forschungsbericht (Teil 1): Zusammenfassung des V1-3-Entwicklungslinks und Interpretation der wichtigsten Innovationen und Herausforderungen der DEX der nächsten Generation

1.3 Welchen Wert hat DEX?

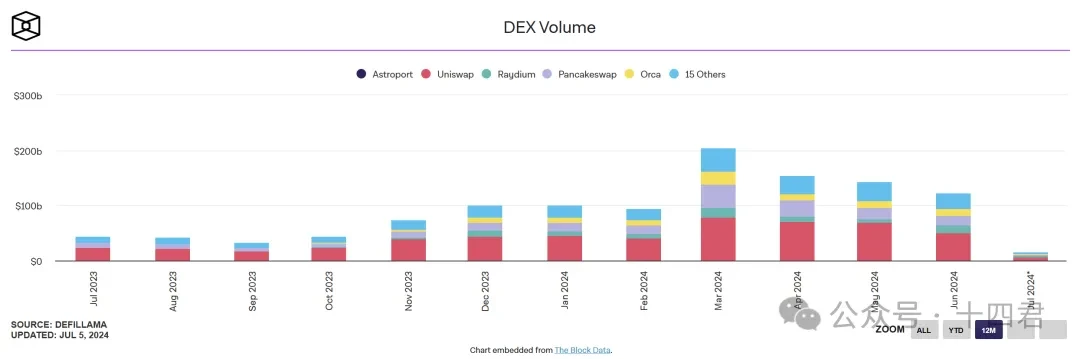

Laut CoinGecKos-Statistiken gibt es mit Stand 9. Juli 2024 etwa 835 bekannte DEX-Börsen mit einem 24-Stunden-Handelsvolumen von insgesamt $8,35 Milliarden US-Dollar und 320 Millionen Besuchen pro Monat.

Die drei größten dezentralen Börsen nach Handelsvolumen sind BabyDogeSwap, Uniswap V3 (Ethereum) und Orca.

Wir haben das 24-Stunden-Handelsvolumen der drei größten DEX- und CEX-Börsen berechnet. DEX macht 161 TP9T der täglichen Handelsliquidität aus, und die jährliche Wachstumsrate des 24-Stunden-Handelsvolumens von DEX im Vergleich zu diesem Zeitpunkt im Jahr 2023 beträgt 3151 TP9T (2 Milliarden im Jahr 2023), und das Handelsvolumen ist im Jahresvergleich um 1661 TP9T gestiegen (120 Millionen Mal im Jahr 2023). Es ist offensichtlich, dass die Marktnachfrage nach dezentralen Handelsplattformen enorm ist.

Da dezentrale Börsen (DEX) deterministische Smart Contracts verwenden, um Transaktionen ohne das Eingreifen einer zentralen Drittpartei durchzuführen, steht dieser transparente Vorgang in starkem Kontrast zu traditionellen Finanzmärkten.

So ging beispielsweise im Jahr 2022 FTX, damals eine der größten Handelsplattformen für Kryptowährungen, während einer Reihe von Kursrückgängen aufgrund der Veruntreuung von Benutzergeldern in Konkurs, was weitreichende Marktschocks auslöste.

Darüber hinaus verbessern DEXs die finanzielle Inklusion durch Dezentralisierung und einige CEXs beschränken möglicherweise den Benutzerzugriff je nach geografischem Standort oder anderen Faktoren.

Aber im Allgemeinen müssen Benutzer nur auf das Internet zugreifen und sich mit einer kompatiblen, selbst erstellten Brieftasche verbinden, um DEX-Dienste zu nutzen. Dieses Modell ohne umständliche Registrierung und Überprüfung ermöglicht es neuen Benutzern, der Plattform schnell und bequem beizutreten, was das Benutzererlebnis verbessert.

2. Hauptrisiken von DEX

Dezentrale Börsen (DEX) können die Ausführung von Transaktionen sicherstellen, die Transparenz verbessern und sind ohne Erlaubnis zugänglich, was die Hürde für den Handel und die Bereitstellung von Liquidität deutlich senkt. Allerdings sind mit DEX auch einige Risiken verbunden, darunter die folgenden, aber nicht darauf beschränkten Aspekte:

-

Risiken von Smart Contracts: Obwohl die Blockchain-Technologie Finanztransaktionen sicher ausführen kann, hängt die Sicherheit von Smart Contracts vom technischen Niveau und der Erfahrung des Entwicklungsteams ab.

-

Front-Running-Risiko: Aufgrund der offenen und transparenten Natur von On-Chain-Transaktionen können Arbitrageure oder MEV-Roboter Transaktionen vorwegnehmen und Wert von normalen Benutzern extrahieren. Diese Roboter ähneln Hochfrequenzhändlern auf traditionellen Finanzmärkten und profitieren von den Transaktionen normaler Benutzer, indem sie höhere Transaktionsgebühren zahlen und Netzwerkverzögerungen ausnutzen.

-

Netzwerkrisiko: Da Transaktionen on-chain durchgeführt werden, können die DEX-Transaktionskosten hoch sein und sie sind sogar noch höher, wenn das Netzwerk überlastet oder ausgefallen ist. Daher sind Benutzer anfällig für Marktschwankungen.

-

Rug Pull-Risiko: Ein häufiges und schwerwiegendes Problem im Bereich der dezentralen Finanzen (DeFi). Es gibt eine große Anzahl von Projekten, die plötzlich Liquidität abziehen und mit den Mitteln abhauen, nachdem sie eine große Menge an Investorengeldern angezogen haben. Derzeit können die Risiken von Rug Pull grob in drei Kategorien unterteilt werden:

-

Liquiditätsentzug

-

Entwickler halten eine große Anzahl an Token und/oder geben zusätzliche Token aus

-

Gefälschte Projekte

Dieser Betrug verursachte den Anlegern hohe Verluste und der Wert des Projekts fiel sofort auf Null. Dies hatte erhebliche Auswirkungen auf das Vertrauen des gesamten DeFi-Marktes. Ein typisches Beispiel ist beispielsweise der SushiSwap-Vorfall im Jahr 2021. Nachdem das Projekt eine große Menge an Geldern gesammelt hatte, verkaufte der anonyme Gründer von SushiSwap, Chef Nomi, plötzlich SUSHI-Token im Wert von $13 Millionen im Entwicklerfonds, was zu Marktpanik und einem Absturz des Token-Preises führte. Obwohl Chef Nomi die Mittel später zurückgab und die Community das Projektmanagement übernahm, verursachte dieser Vorfall bei den Anlegern enorme Verluste und einen psychologischen Schock.

3. Probleme, die sich von Bancor bis DEX erstrecken

Wenn wir darüber sprechen, welches Projekt AMM als erstes ausprobiert hat, müssen wir Bancor erwähnen. Es ist ein bisschen schade, dass es vor dem DeFi-Hype keine große Aufmerksamkeit erhielt, sodass viele Leute fälschlicherweise glaubten, AMM sei von Uniswap erfunden worden.

Heute, mit der Einführung von Bancor V2, führt V2 zwar innovative Designs ein, wie etwa Orakel, die die neuesten Preise bereitstellen und das Token-Pool-Verhältnis basierend auf den Orakelpreisen aktualisieren, es weist jedoch immer noch einige Mängel auf.

-

Obwohl die Einführung von Orakeln genauere Preisinformationen liefern kann, bringt sie auch Herausforderungen bei der Umsetzung mit sich. Wenn es beispielsweise auf der zentralisierten Handelsplattform keinen entsprechenden Handelspaarpreis gibt, entsteht ein Henne-Ei-Problem. Darüber hinaus verdienen auch die Zuverlässigkeit und Sicherheit von Orakeln Aufmerksamkeit. Orakel können zum Ziel von Angriffen werden, was zu Preismanipulationen und anderen Sicherheitsproblemen führen kann.

-

Obwohl das dynamische Poolmodell den Anteil des Token-Pools entsprechend dem Preis des Orakels aktualisieren kann, können Liquiditätsanbieter (LPs) bei hoher Marktvolatilität einem größeren Verlustrisiko ausgesetzt sein. Je höher die Marktvolatilität ist, desto schwerwiegender kann der vorübergehende Verlust von LPs sein, was dazu führen kann, dass Liquiditätsanbieter Mittel abziehen, was die Stabilität und Handelseffizienz des Liquiditätspools beeinträchtigt.

-

Das Design von Bancor kann auch mit Kontrahentenrisiken verbunden sein. Obwohl der Orakelmechanismus eingeführt wurde, kann der Liquiditätsanbieter immer noch größeren Risiken ausgesetzt sein, wenn der Marktpreis stark schwankt und das Orakel den Preis nicht rechtzeitig aktualisieren kann. Wenn der Orakelpreis nicht rechtzeitig oder ungenau aktualisiert wird, kann dies dazu führen, dass LP durch Preisschwankungen Geld verliert.

Obwohl Bancor V2 viele innovative Designs einführt, erhöht seine Komplexität auch die Lern- und Nutzungsschwelle für Benutzer. Im Vergleich zu anderen einfacheren und benutzerfreundlicheren AMM-Modellen erfordert Bancor möglicherweise mehr Fachwissen und technischen Hintergrund, um die neuen Funktionen vollständig zu verstehen und zu nutzen. Dies kann das Benutzerwachstum und die Marktakzeptanz einschränken.

4. DEX-Implementierung von ArtexSwap

Die ArtexSwap-Plattform funktioniert ähnlich wie Uniswap, bietet jedoch durch die Nutzung der nativen Funktionen von Artela EVM++ erhöhte Sicherheit.

4.1 Artelas Skalierbarkeitsmechanismus

Um die zugrunde liegende Umgebung von ArtexSwap besser zu verstehen, sprechen wir zunächst kurz über den zugrunde liegenden Betriebsmechanismus von Artela. Die Skalierbarkeit enthält hier tatsächlich zwei Bedeutungen, nämlich die Skalierbarkeit und die Leistung von EVM.

Zur Skalierbarkeit führte Artela die Aspect-Technologie zur Implementierung ein. Diese Technologie unterstützt Entwickler bei der Erstellung benutzerdefinierter On-Chain-Programme in der WebAssembly-Umgebung (WASM). Diese Programme können mit EVM zusammenarbeiten, um leistungsstarke, maßgeschneiderte, anwendungsspezifische Erweiterungen für dApp bereitzustellen.

Weitere Informationen finden Sie im vollständigen Text von Vitalik Buterin: Der nächste Schritt für die Web3.0-Infrastruktur: „Kapselung oder Erweiterung“? (siehe Anhang)

Aus Leistungssicht geht es darum, die Ausführungseffizienz von EVM zu verbessern. Wir alle wissen, dass EVM eine serielle virtuelle Maschinenumgebung ist. Im Vergleich zur heutigen Hardware ist die Auslastung dieser Methode sehr gering, daher ist die parallele Verarbeitung besonders wichtig.

So lösen Sie die folgenden Probleme, um eine parallele Ausführung zu erreichen:

1. Wie löst man Konflikte zwischen gleichzeitig ausgeführten Dingen?

Es wird eine parallele Ausführungsstrategie mit prädiktiver optimistischer Ausführung übernommen, wobei davon ausgegangen wird, dass im Anfangszustand kein Konflikt zwischen den Transaktionen besteht und jede Transaktion die Änderung aufzeichnet, aber nicht sofort abgeschlossen wird.

Nachdem die Transaktion ausgeführt wurde, wird geprüft, ob ein Konflikt vorliegt. Wenn ja, wird sie erneut ausgeführt.

Unter Vorhersagbarkeit versteht man die Verwendung von KI-Modellen zur Analyse historischer Transaktionsdaten, zur Vorhersage von Transaktionsabhängigkeiten, zur Optimierung der Ausführungsreihenfolge sowie zur Reduzierung von Konflikten und doppelten Ausführungen.

Im Gegensatz dazu basieren Sei und Monad auf vordefinierten Transaktionsabhängigkeitsdateien und verfügen nicht über die Anpassungsfähigkeiten des KI-basierten dynamischen Vorhersagemodells von Artela, was Artelas Vorteil bei der Reduzierung von Ausführungskonflikten ist.

2. Wie kann die IO-Geschwindigkeit erhöht und die Wartezeit für die Transaktionsausführung verkürzt werden?

Mithilfe der asynchronen Vorladetechnologie wird der durch den Statuszugriff verursachte Eingabe- und Ausgabeengpass (I/O) gelöst. Bevor die Transaktion ausgeführt wird, lädt Artela die erforderlichen Statusdaten mithilfe eines Vorhersagemodells vom langsamen Speicher (z. B. der Festplatte) in den schnellen Speicher (z. B. den Arbeitsspeicher). Diese Vorlade- und Zwischenspeichertechnologie ermöglicht mehreren Prozessoren oder Ausführungsthreads den gleichzeitigen Zugriff, wodurch die Parallelität und Effizienz der Ausführung verbessert wird.

3. Wie lässt sich das Problem der Datenerweiterung beim Schreiben und des erhöhten Drucks auf die Datenbankverarbeitung lösen?

Artela hat ein paralleles Speichersystem entwickelt, das eine Vielzahl traditioneller Datenverarbeitungstechnologien kombiniert, um die Effizienz der parallelen Verarbeitung zu verbessern. Das parallele Speichersystem löst hauptsächlich zwei Probleme: Zum einen wird die parallele Verarbeitung der Speicherung realisiert, zum anderen wird die Fähigkeit verbessert, den Datenstatus effizient in der Datenbank aufzuzeichnen. Beim Prozess der Datenspeicherung sind häufige Probleme die Datenerweiterung beim Schreiben und ein erhöhter Datenbankverarbeitungsdruck. Zu diesem Zweck verfolgt Artela eine Strategie, bei der State Commitment (SC) von State Storage (SS) getrennt wird. Diese Strategie teilt die Speicheraufgabe in zwei Teile auf: Ein Teil ist für schnelle Verarbeitungsvorgänge verantwortlich und behält keine komplexen Datenstrukturen bei, um Platz zu sparen und Datenduplizierung zu reduzieren; der andere Teil zeichnet alle detaillierten Dateninformationen auf. Darüber hinaus reduziert Artela die Komplexität der Datenaufbewahrung, indem kleine Datenblöcke zu großen Blöcken zusammengeführt werden, um die Leistung bei der Verarbeitung großer Datenmengen nicht zu beeinträchtigen.

Darüber hinaus unterstützen die Validierungsknoten eine horizontale Erweiterung, und das Netzwerk kann die Größe der Rechenknoten automatisch entsprechend der aktuellen Belastung oder Nachfrage anpassen. Dieser Erweiterungsprozess wird durch das Elastizitätsprotokoll koordiniert, um ausreichende Rechenressourcen im Konsensnetzwerk sicherzustellen.

Durch elastisches Computing kann die Rechenleistung der Netzwerkknoten erweitert und ein elastischer Blockspeicherplatz realisiert werden, sodass je nach Bedarf unabhängiger Blockspeicherplatz beantragt werden kann, was nicht nur den Erweiterungsbedarf des öffentlichen Blockspeicherplatzes erfüllt, sondern auch Leistung und Stabilität gewährleistet.

Dadurch kann das DEX-Netzwerk ruhig auf Transaktionsspitzen wie die elastische Erweiterung von Web2 reagieren.

Es ist erwähnenswert, dass der elastische Blockraum als Lösung zur horizontalen Erweiterung der Blockchain-Leistung auf der Prämisse basiert, dass Transaktionen können parallelisiert werden Erst wenn die Transaktionsparallelität verbessert ist, ist es notwendig, die Maschinenressourcen der Knoten horizontal zu erweitern, um den Transaktionsdurchsatz zu verbessern. 4.2 ArtexSwaps DEX Security Exploration

4.2 DEX-Sicherheitserkundung von ArtexSwap

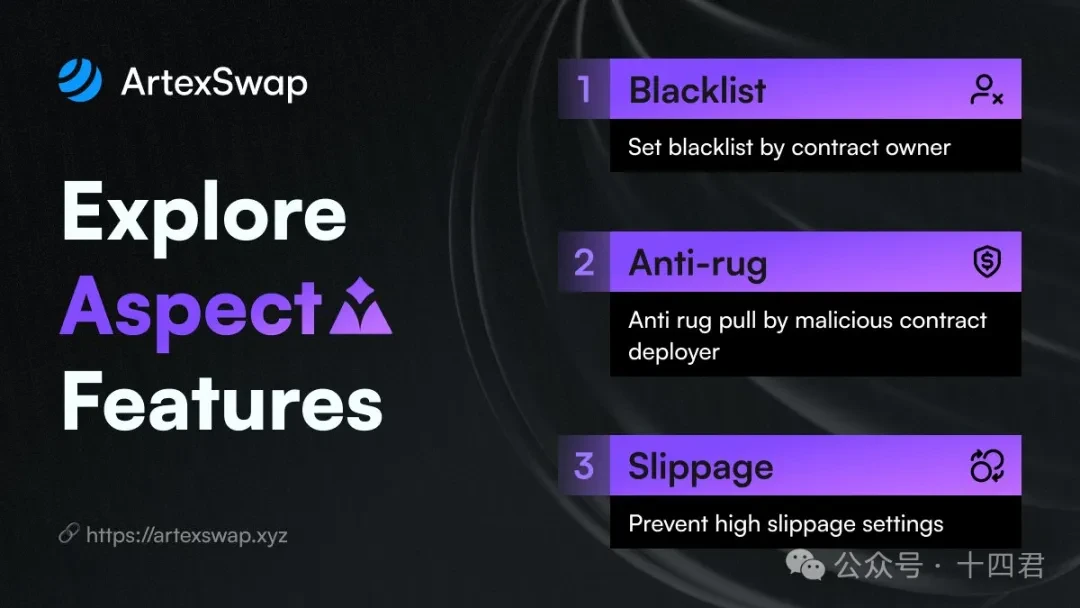

ArtexSwap wurde auf Version 2.0 aktualisiert. Aus Sicht der Architektur von ArtexSwap konzentriert es sich hauptsächlich auf drei Sicherheitsaspekte, nämlich:

-

Wie kann DEX bösartiges Verhalten erkennen und verhindern?

-

Wie vermeidet man, bei Transaktionen durch Rug Pull geschädigt zu werden?

-

Wie kann ein hoher Schlupf verhindert werden?

Blacklist-Mechanismus

Der Blacklist-Mechanismus ist eine Strategie, die den Schwerpunkt auf die Sicherheit legt, denn aus verhaltensbezogener Sicht ist es sehr wahrscheinlich, dass Adressen und Benutzer, die an schlechten Dingen beteiligt waren, erneut Verbrechen begehen. Durch die Kennzeichnung von Konten, Adressen und Verträgen mit gefährlichen Etiketten kann die ArtexSwap-Plattform vor der Transaktion eine a priori-Analyse beider Parteien und der Umgebung der Transaktion durchführen. Der Blacklist-Mechanismus überwacht die Transaktionsaktivitäten kontinuierlich und eliminiert die gefährlichen Elemente auf der Blacklist nach und nach. Wenn Operationsanfragen von auf der Blacklist stehenden Konten erkannt werden, werden diese Anfragen automatisch blockiert, um böswilliges Verhalten zu verhindern.

Wenn ein Konto beispielsweise auf die schwarze Liste gesetzt wird, weil es an „Rug Pulls“ oder anderen betrügerischen Aktivitäten teilgenommen hat, kann dieses Konto auf der DEX weder handeln noch Liquidität hinzufügen. Dadurch werden andere Benutzer vor potenziellen Verlusten geschützt.

Im Wesentlichen, ArtexSwap bietet ein passives C-End-Verteidigungssystem mit Fokus auf das hintere Ende.

Anti-Teppich-Mechanismus

Unter Rug Pull versteht man die Situation, in der Entwickler oder Großinvestoren das Token-Angebot plötzlich erhöhen oder den Großteil der Mittel aus dem Liquiditätspool abziehen, wodurch der Token-Preis in den Keller geht und Anleger große Verluste erleiden.

Diese Art von Situation geht normalerweise mit einer Hintertür im Vertrag einher. Wenn der Vertrag diesen Schritt erreicht, ist es normalerweise ein Fisch, der durch den Blacklist-Mechanismus schlüpft. Da die Blacklist-Informationen eine gewisse Verzögerung aufweisen, gibt es im Allgemeinen zwei Situationen:

-

Diese Vertragsschwachstelle wurde nicht entdeckt.

-

Haben Sie eine schwarze Liste gefunden?

Lassen Sie uns zuerst über den ersten Punkt sprechen. Wenn es keine direkten Beweise dafür gibt, dass der Token-Vertrag problematisch ist, wendet ArtexSwap im Allgemeinen einen optimistischen Mechanismus an, um damit umzugehen, d. h. es wird davon ausgegangen, dass er sicher ist, aber die ArtexSwap-Plattform wird immer alle Versuche überwachen, das Token-Angebot deutlich zu erhöhen. Sobald eine solche Situation entdeckt wird, wird sie blockiert und gleichzeitig werden andere Benutzer daran gehindert, mit verwandten Token zu handeln, um Verluste zu vermeiden.

Die zweite Methode basiert auf Off-Chain-Nachrichtenkommunikation. Wenn die Off-Chain-Nachrichtenkommunikation aktiviert ist, ermöglicht Aspect Interaktion und Datenaustausch außerhalb der Blockchain. Dadurch kann ArtexSwap die Adressen relevanter bösartiger Verträge in Echtzeit aus Informationsquellen von Drittanbietern abrufen und dann Sicherheitsüberprüfungen der Token-Verträge im gesamten DEX durchführen. Sobald ein bösartiger Vertrag gefunden wird, werden alle zugehörigen Vorgänge direkt blockiert.

Schlupfmechanismus

Es sollte klargestellt werden, dass es im Rahmen des Liquiditätsmechanismus von AMM sehr wahrscheinlich ist, dass ein hoher Slippage zu Verlusten führt. Einfach ausgedrückt bezieht sich Slippage auf die Differenz zwischen dem Ausführungspreis der Transaktion und dem erwarteten Preis. Wenn der Markt stark schwankt oder die Liquidität nicht ausreicht, wird Slippage erheblich. Dies ist ein Mechanismusproblem.

Offensichtlich ist die Verhinderung von Slippage ein Vorhersageproblem. Es ist nicht schwer, das Problem der unzureichenden Liquidität zu lösen. Der Vertrag der ArtexSwap-Plattform muss lediglich den Liquiditätspool in Echtzeit überwachen, um dieses Ziel zu erreichen. Die Schwierigkeit liegt in der Volatilität des Marktes, da der Markt eine externe Ereignisinformation ist. Das erste, was einem in den Sinn kommt, ist der Zugriff auf das Orakel, um den Marktstatus zu erhalten. Um dies zu erreichen, muss ArtexSwap seine grundlegende Betriebsumgebung verwenden. Artela unterstützt die Aspect-Technologie. ArtexSwap verwendet diese, um eine dApp in der Kette zu erstellen. Die dApp kann mit Orakeln von Drittanbietern interagieren, um Marktschwankungen zu erhalten. Artela unterstützt KI-Agenten, die den hohen Slippage von Transaktionen zu einem bestimmten Zeitpunkt anhand von Marktstatusdaten und KI vorhersagen und die oben erwähnte Liquiditätsüberwachung kombinieren, um einen geschätzten Wert zu erhalten. Wenn die Schätzung einen Schwellenwert (30%) überschreitet, wird die Ausführung der Transaktion blockiert, wodurch Händler vor Verlusten durch drastische Preisschwankungen geschützt werden.

5. Zusammenfassung

Obwohl wir nicht sicher sind, ob das aktuelle DEX-Modell langfristiges Wachstum und institutionelle Akzeptanz unterstützen kann, ist absehbar, dass DEX weiterhin eine unverzichtbare Infrastruktur im Ökosystem der Kryptowährungen sein wird.

Auch hier gilt, dass hinter jedem erfolgreichen Betrug ein Benutzer stehen kann, der Web3 nicht mehr nutzt, und das DEX-Ökosystem wird ohne neue Benutzer nirgendwo hinkommen. Für DEX bedeutet der Verlust der Sicherheit den Verlust von allem .

Doch vor dem aktuellen heißen Hintergrund des DEX-Tracks ist die Erzählung von Derivate scheint florieren zu können. Aber auf lange Sicht ist DEX die sicherste Nachfrage der Benutzer, daher ist keine Aufmerksamkeit zu groß.

Anhang

《Kurze Analyse: Orderbuchmodell und Automatisiertes Market Making AMM》

Dieser Artikel stammt aus dem Internet: Eine andere Architektur von Dex von ArtexSwap