Geheimnisse der Preismanipulationsmethoden der Market Maker gelüftet: Wie können sich Kleinanleger vor Abzocke schützen?

Originalautor: OwenJin 12 (X: @OwenJin12 )

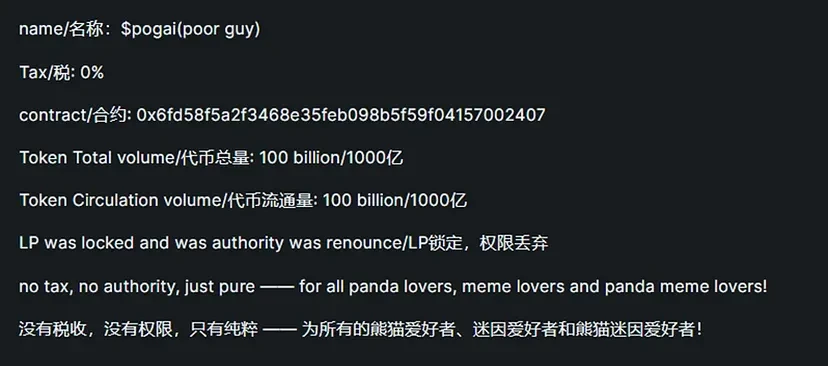

Dieser Artikel zielt nicht auf $P**** ab. Ich habe einfach ein Projekt mit offensichtlich abnormalen Daten auf dem Sekundärmarkt ausgewählt, was den Nachweis erleichtert.

In diesem Artikel wird eine gängige Strategie zur Manipulation von Spot- und Vertragsmünzenpreisen erörtert. Dabei kann es sich um das eigene Marktwertmanagementteam des Projekts, professionelle Market Maker oder große Hot-Money-Investoren mit großen Geldbeträgen handeln. Daher wird im folgenden Text der Begriff Zhuang verwendet, den jeder bevorzugt.

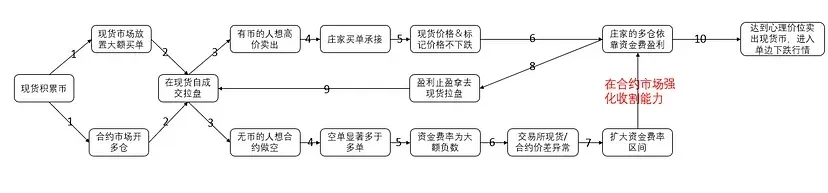

1. Beschreiben Sie zuerst den einfachen Prozess

2. Phänomen

Erleben Sie die folgenden unangemessenen Situationen beim Austausch häufig?

Phänomen 1: Niedriges On-Chain- und Spot-Handelsvolumen, aber hohes Vertragshandelsvolumen

Am Beispiel von Gate beträgt das Vertragshandelsvolumen etwa das 60-fache des Spot-Handelsvolumens.

Phänomen 2: Die Preise steigen, aber das Handelsvolumen nimmt allmählich ab?

Der Preis steigt weiter, aber das Handelsvolumen wird immer kleiner und MACD zeigt auch eine klare obere Divergenz.

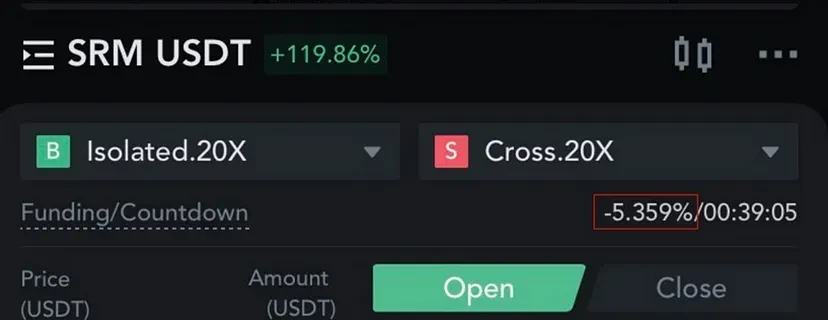

Phänomen 3: Das Long-Short-Verhältnis von Spot- und Futures-Handelsaufträgen ist völlig entgegengesetzt, was zu negativen Finanzierungsraten führt

Der hohe Preis führte dazu, dass die Benutzer kollektiv pessimistisch waren, aber sie hatten die Münzen nicht in der Hand, sodass sie im Vertrag nur Short-Orders eröffnen konnten. Daher herrschten auf den Spot- und Vertragsmärkten völlig entgegengesetzte Marktstimmungen.

Eine völlig entgegengesetzte Marktstimmung führte zu einem Finanzierungssatz von -0,66% mit Abrechnung alle 8 Stunden, also -1,98% für 24 Stunden.

Beispielsweise ist der Handel mit Derivaten (Verträgen) wie der Kauf und Verkauf von Häusern. Ich bin ein Immobilienentwickler und meine Häuser sind hauptsächlich für die reiche Person A. A hat alle meine Häuser auf einmal gekauft. Die Preissetzungsmacht besteht nur zwischen mir und A, und wir sind die Angebots- und Nachfrageseite, die die Immobilienpreise beeinflussen.

Obwohl B nicht der Eigentümer des Hauses ist, glaubt er, dass der Hauspreis fallen wird. Daher hat B eine Wette über 1 Million mit A abgeschlossen, da er glaubt, dass A bei dieser Investition definitiv Geld verlieren wird. Dann ist es für B schwierig, erfolgreich zu sein, weil Der Umlaufpreis des Hauses wird von mir und A kontrolliert , und die Transaktion zwischen mir und A wird den Umlaufpreis wirklich beeinflussen. Ich und A müssen uns nur auf den Transaktionspreis einigen, also wird B definitiv Geld verlieren. Die Wette zwischen B und A ähnelt dem Derivatehandel, der den Umlaufpreis des Spots nicht beeinflusst.

Selbst wenn B glaubt, dass die Immobilienpreise überhöht sind und tatsächlich nur 1 Yuan pro Quadratmeter wert sind, ist dies unmöglich zu erreichen, da es sich bei seiner Transaktion nicht um eine Spottransaktion, sondern um eine Derivattransaktion handelt. Bei Derivategeschäften handelt es sich um eine Wette auf Spotpreise. Daher können diejenigen, die den Spotpreis kontrollieren (ich und A), die Derivategeschäfte weitgehend bestimmen.

Im obigen Beispiel ist der Immobilienentwickler die Projektpartei, A ist der Bankier, der den Spot-Umlauf kontrolliert (und möglicherweise den Spot-Preis kontrolliert) und B ist der Vertragsnutzer.

Aus diesem Grund wird oft behauptet, ungedeckte Leerverkäufe auf dem Derivatemarkt seien ein sehr gefährliches Verhalten.

3. Einige grundlegende Vertragskenntnisse, die Sie kennen müssen

Wissenspunkt 1: Was ist der Markierungspreis und der letzte Transaktionspreis eines Vertrags?

Ein Vertrag hat zwei Preise: den letzten Transaktionspreis und den Markpreis. Wenn Benutzer kaufen und verkaufen, wird im Allgemeinen standardmäßig der letzte Transaktionspreis verwendet. Der Markpreis wird jedoch für die Liquidation verwendet. Um die Preissituation objektiv widerzuspiegeln, wird der Markpreis anhand des letzten Transaktionspreises der Devisenbörse mithilfe eines Algorithmus berechnet.

Beschreibung des Markenpreises des Gate-Vertrags:

https://www.gate.io/help/futures/futures_logic/22067/instructions-of-dual-price-mechanism-mark-price-last-price

Mit anderen Worten: Solange der Spotpreis kontrolliert wird, kann auch der Markpreis kontrolliert werden und dann kann kontrolliert werden, ob der Kontraktmarkt liquidiert wird.

Wissenspunkt 2: Wie hoch ist die Finanzierungsrate eines Vertrags?

Um sicherzustellen, dass der letzte Transaktionspreis des Vertrags nicht vom letzten Transaktionspreis des Spotmarkts abweicht, zahlt der Long-Position-Benutzer den Preis alle 8 Stunden in Form von Finanzierungsgebühren an den Short-Position-Benutzer oder umgekehrt, und die Lücke zwischen dem letzten Transaktionspreis des Spotmarkts und dem letzten Transaktionspreis des Vertrags wird verringert.

Wissenspunkt 3: Was ist der zirkulierende Marktwert eines Projekts?

Der wirtschaftliche Mechanismus eines Projekts hängt vom Whitepaper ab. Es wird im Allgemeinen in Projektparteien, frühe Investoren, Community-Airdrops, Projektkasse usw. unterteilt. Wenn das Whitepaper eines Projekts nicht transparent genug ist, besteht eine höhere Wahrscheinlichkeit, dass es manipuliert wird. Obwohl das Whitepaper beispielsweise der Community genügend Freiheit gibt, gibt es auch Market Makern/institutionellen Investoren genügend Freiheit – sie können nach Belieben Chips zu niedrigen Preisen erhalten, und wenn sie einmal erhalten sind, können sie nicht verwässert werden, da es keinen zusätzlichen Ausgabe- oder linearen Entsperrmechanismus gibt.

4. Kontrollprozess für Verträge mit geringem Marktwert

Schritt 1: Finden Sie ein Projekt mit relativ geringer Marktkapitalisierung und eröffnen Sie einen Vertrag auf CEX

Im Allgemeinen werden kleine Projekte mit einem zirkulierenden Marktwert von 1 bis 10 Millionen USDT ausgewählt, und die Verschuldungsquote des Vertrags beträgt im Allgemeinen das 20- bis 30-fache.

Schritt 2: Mittel beschaffen, Mittel > externer Umlaufmarktwert

Investoren mit Millionen-Dollar-Beteiligung bevorzugen es, Market Maker bei Small-Cap-Kontrakten zu sein. Nehmen wir als Beispiel $P**** mit einem zirkulierenden Marktwert von 5M. Wenn der Market Maker während eines langen Rückgangs 60% des zirkulierenden Volumens zu einem niedrigen Preis erhält, muss er nur 2M USDT und 3M-Münzen in seinen Händen vorbereiten und kann die Spot- und Kontraktpreise dieser Münze vollständig kontrollieren.

Schritt 3: Kontrollieren Sie den Spotpreis

Solange 3 Mio. Münzen nicht verkauft sind, gibt es auf dem Spotmarkt maximal 2 Mio. Verkaufsaufträge. Ein Banker, der den Münzpreis manipulieren möchte, muss also 2 Mio. USDT als Mittel bereitstellen, um den Spotpreis aufrechtzuerhalten.

Selbst wenn alle $P**** außer denen in den Händen des Händlers gleichzeitig verkauft würden, würde der Preis natürlich nicht fallen.

Schritt 4: Kontrollieren Sie den Vertragspreis

Wie bereits erwähnt, ist der Markpreis eines Kontrakts der Kassapreis der jeweiligen Börse, was bedeutet, dass der Markpreis des Kontrakts unverändert bleibt.

Schritt 5: Einen Long-Kontrakt eröffnen

Nachdem Sie sichergestellt haben, dass der Markpreis unter Kontrolle ist, verwenden Sie Ihre eigenen Mittel, um eine beliebige Leverage-Position im Vertrag zu eröffnen. Sie können sie niedriger eröffnen, wenn Sie vorsichtiger sind, oder höher, wenn Sie aggressiver sind. Das spielt keine Rolle. Wie auch immer, der Markpreis wurde kontrolliert und die Long-Position des Bankiers wird niemals liquidiert.

Schritt 6: Geld abziehen oder kleine Gegenparteien zum Handeln nutzen

Bei Münzen mit geringer Tiefe und geringem Marktwert ist nicht viel Geld erforderlich, um den Spotpreis an einem Tag um 100% zu erhöhen. Wenn dies nicht möglich ist, eröffnen Sie ein kleines Konto und platzieren Sie einen hochrangigen Verkaufsauftrag zu einem Preis von + 100%. Nach Abschluss der Transaktion wird dies natürlich als jüngster 24-Stunden-Anstieg oder -Verlust der Münze um + 100% angezeigt.

Nach Bekanntwerden dieser Neuigkeiten werden Kleinanleger in Scharen strömen und eine große Nachfrage nach Leerverkäufen erzeugen.

Schritt 7: Nutzen Sie die Finanzierungsraten, um stabile Gewinne zu erzielen

Zu diesem Zeitpunkt gibt es im Spot-Order-Buch nur sehr wenige Verkaufsaufträge, aber es gibt viele Leerverkäufer im Vertrag, was dazu führt, dass der Spotpreis höher ist als der Vertragspreis, was zu einem negativen Finanzierungssatz führt.Je größer die Lücke, desto negativer der Finanzierungssatz, was bedeutet, dass die Leerverkäufer, selbst wenn der Markpreis unverändert bleibt, den Langverkäufern alle 8 Stunden einen hohen Finanzierungssatz zahlen müssen, nur um die Position zu halten.

Bei diesem Spielmechanismus verdient der Händler weiterhin Geld, indem er sich auf den Finanzierungssatz verlässt. Um ein extremes Beispiel zu nennen: SRM kann alle 24 Stunden 16% Gewinn erzielen, solange die Position nicht verändert wird.

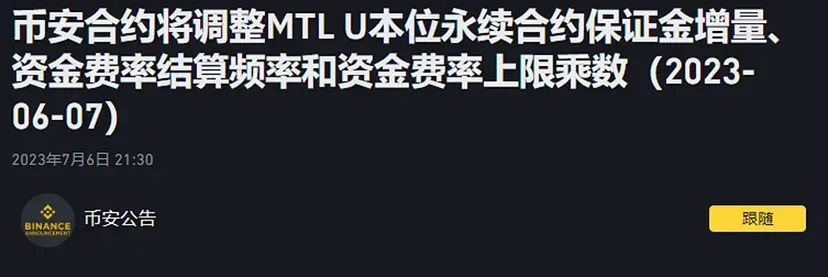

Zufällig haben Börsen in letzter Zeit auch häufig die Finanzierungssätze geändert, um die Preislücke zwischen dem Spotmarkt und dem Vertragsmarkt zu verringern. Sie haben jedoch die Grundursache für den abnormalen Finanzierungssatz nicht gefunden. Eine Ausweitung der Zinsspanne kann dieses Problem nicht lösen, wird aber Projektbeteiligten/Market Makern/institutionellen Anlegern helfen, mit Finanzierungssätzen Privatanleger zu gewinnen.

Passen Sie die LINA-Finanzierungsrate an

MTL-Finanzierungssatz anpassen

Sie werden auch feststellen, dass LINA und MTL vor einiger Zeit die Hype-Münzen waren und ihre Vertragsfinanzierungsraten große negative Zahlen sind.

5. Wie verdienen Buchmacher Geld?

Der erste Gewinnpunkt: günstig kaufen und teuer verkaufen auf dem Spotmarkt.

Bitte denken Sie daran, dass Banker sein keine Wohltätigkeit ist, die Coins, die Sie kaufen, kein Gold oder BTC sind und Sie diese verkaufen müssen, um am Ende einen Gewinn zu erzielen. Der sogenannte Pump ist für den anschließenden Dump.

Der zweite Gewinnpunkt: die Vertragsfinanzierungsrate.

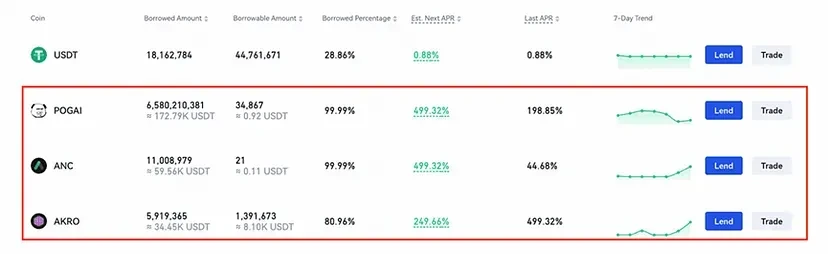

Der dritte Gewinnpunkt: Die nicht verkauften Münzen können direkt auf dem Leveraged-Lending-Markt verliehen werden. Beispielsweise kann Gate in Yubibao investiert werden, um eine annualisierte Rendite von 499%+ zu erzielen.

Nachdem Sie den Vorgang gelesen haben, können Sie auch feststellen, dass die Prämisse darin besteht, den Umlauf der aktuellen Währung zu kontrollieren. Wenn es sich um eine große Anzahl von Münzen mit einem linearen Entsperrmechanismus handelt, kann sie lange Zeit nicht manipuliert werden. Jede Entsperrung ändert den Umlauf.

6. Was ist das Problem?

Frage 1: Kann das Open Interest (Eröffnungsposition) des Kontrakts den umlaufenden Spot-Marktwert übersteigen?

Bei Kontrakten ist nur USDT erforderlich, um eine Position zu eröffnen, während bei Spots Münzen zum Verkauf erforderlich sind. Die Schwierigkeit, Münzen zu erhalten, um Verkaufsdruck auf dem Spotmarkt zu erzeugen, und Leerverkäufe auf dem Kontraktmarkt sind unterschiedlich.

Zurück zum dritten Schritt des dritten Teils: Der Bankier hat die Münzen bereits in seinen eigenen Händen gesammelt. Selbst wenn einige Benutzer der Meinung sind, dass die Münze stark überbewertet ist, können sie auf dem Spotmarkt keinen Verkaufsdruck aufbauen. Zu diesem Zeitpunkt wird der Benutzer auf Leerverkäufe des Vertrags umsteigen. Mit anderen Worten, die Handelstendenz des Benutzers kann aufgrund des Problems der geringen Auflage nicht auf dem Spotmarkt freigesetzt werden und kann nur auf den Vertragsmarkt gehen, um Leerverkäufe zu tätigen.

Kommen wir im zweiten Teil noch einmal auf den Markpreis zurück. Der Markpreis des Kontrakts ist der letzte Spot-Transaktionspreis, der vom Projektpartner/Market Maker/institutionellen Investor kontrolliert wurde. Daher wurde auch kontrolliert, wie der Kontrakt liquidiert wird.

Wenn also der Vertrags-OI größer ist als der Spotmarktwert, bedeutet dies, dass sich die Handelsnachfrage der Benutzer aufgrund der Knappheit der Währung nicht im Spotpreis widerspiegeln kann. Der zusätzliche Vertrags-OI wird das Phänomen der Preisabweichung zwischen Futures und Spot verschärfen.

Frage 2: Kann eine Ausweitung der Ober- und Untergrenzen der Finanzierungsrate bei einer anormalen Finanzierungsrate wirklich zur Gerechtigkeit beitragen?

Die aktuelle Lösung der Börse besteht darin, den Finanzierungssatz zu erhöhen, was angeblich das Problem der Preisunterschiede zwischen den Spot- und Vertragsmärkten löst, in Wirklichkeit aber die Möglichkeiten der Projektparteien/Market Maker/institutionellen Anleger erweitert, Privatanleger zu gewinnen. Im Allgemeinen liegt der Finanzierungssatzbereich der Börse derzeit bei [-2%, + 2%]. Eine weitere Ausweitung wird das Einkommen des Bankiers tatsächlich erhöhen.

Obwohl der bestehende Mechanismus der Finanzierungssätze dabei hilft, die Preise auf dem Derivatemarkt an den Spotmarktpreisen zu verankern, trägt er nicht dazu bei, den Handelsmarkt fairer zu machen. Im Gegenteil, er könnte den Handelsmarkt unfairer machen.

7. So sichern Sie sich als Privatanleger gegen Risiken ab

Hinweis 1: Seien Sie vorsichtig bei Projekten mit geringer Marktkapitalisierung, aber Verträgen mit hoher Hebelwirkung. Dies verschafft Großinvestoren einen sehr ungleichen Wettbewerbsvorteil gegenüber Kleinanlegern.

Wenn Benutzer sich für den Spotkauf und das Eröffnen von Long-Kontrakten entscheiden, werden sich für den Projektbeteiligten/Market Maker/institutionellen Anleger genügend Käufer ansammeln und sie können durch den Versand in Chargen wieder mit der Gewinnung von Kleinanlegern beginnen.

Anmerkung 2: Projekte mit höheren absoluten Finanzierungsquoten

Anmerkung 3: Der Bankier tut keine Wohltätigkeit. Der endgültige Preis für die Marktzerstörung besteht darin, durch die Zerschlagung des Marktes einen Gewinn zu erzielen.

Wenn Sie früh fliehen, achten Sie darauf, nicht zum Käufer des Bankiers zu werden. Wenn Sie denken „diese Münze ist eine wertvolle Münze, ich möchte sie lange behalten, bis der nächste Bullenmarkt kommt“, ist es nicht weit vom Dumping des Bankiers entfernt. Sein Ziel, den Markt zu ziehen, besteht darin, diese Benutzermentalität zu kultivieren und für sich selbst zu übernehmen.

Auf dem Markt für Small-Cap-Kontrakte gegen den Dealer zu handeln ist, als würde man mit offenen Karten Texas Holdem gegen ihn spielen, wobei er sowohl der Spieler als auch der Dealer ist.

Dieser Artikel stammt aus dem Internet: Die Geheimnisse der Preismanipulationsmethoden der Market Maker gelüftet: Wie können Kleinanleger vermeiden, betrogen zu werden?

Originalartikel: Binance bestreitet Berichte über Marktmanipulation durch DWF Labs Von Zoltan Vardai Zusammengestellt von: Odaily Planet Daily Husband Am 9. Mai berichtete das Wall Street Journal, dass eine anonyme Quelle, die behauptete, ein ehemaliger Binance-Insider zu sein, sagte, dass Ermittler von Binance herausgefunden hätten, dass DWF Labs im Jahr 2023 gefälschte Transaktionen im Wert von $30 Milliarden durchgeführt habe. Auf die Frage nach Fällen von Marktmanipulation bestritt Binance die Berichte. Ein Sprecher von Binance sagte gegenüber Cointelegraph: „Binance bestreitet entschieden jeden Hinweis darauf, dass seine Marktüberwachungsverfahren Marktmanipulationen auf unserer Plattform zulassen. Wir verfügen über ein robustes Marktüberwachungssystem, das Marktmissbrauch erkennt und dagegen vorgeht. Jeder Benutzer, der gegen unsere Nutzungsbedingungen verstößt, wird entfernt; wir tolerieren keinen Marktmissbrauch.“ Laut dem Wall Street Journal manipulierte DWF Labs…