Wintermute spricht über die Designfehler von DEX: unausgewogene Werteverteilung

Dieser Artikel stammt von: Wintermute

Übersetzer: Odaily Planet Daily Azuma

In der Welt der Kryptowährungen ist die Token-Ausgabe von entscheidender Bedeutung. Eine erfolgreiche Token-Ausgabe kann den Wert und Einfluss eines Protokolls erheblich steigern und durch Airdrops verschiedenen Rollen im Ökosystem enormen Reichtum bescheren.

Im aktuellen Umfeld wird das wahre Potenzial der Token-Ausgabe jedoch oft durch das Design dezentraler Börsen (DEX) eingeschränkt – die Protokolle, die Token ausgeben, können den aus Handelsaktivitäten erzielten Wert nicht erfassen. Durch ihre eigenen automatisierten Market-Maker-Kurven (AMM) können Protokolle den von ihnen geschaffenen Wert effektiver erfassen und behalten, wodurch sie ihre eigenen Wirtschaftsmodelle verbessern und die Nachhaltigkeit von DeFi steigern.

Die Ausgabe von Token kann einen enormen Wert schaffen

Die Ausgabe von Token ist der kritischste Moment bei der Entwicklung eines Protokolls. Bei richtiger Gestaltung wird es einen enormen Wert für alle Benutzer, Mitwirkenden, Investoren und die gesamte Community schaffen.

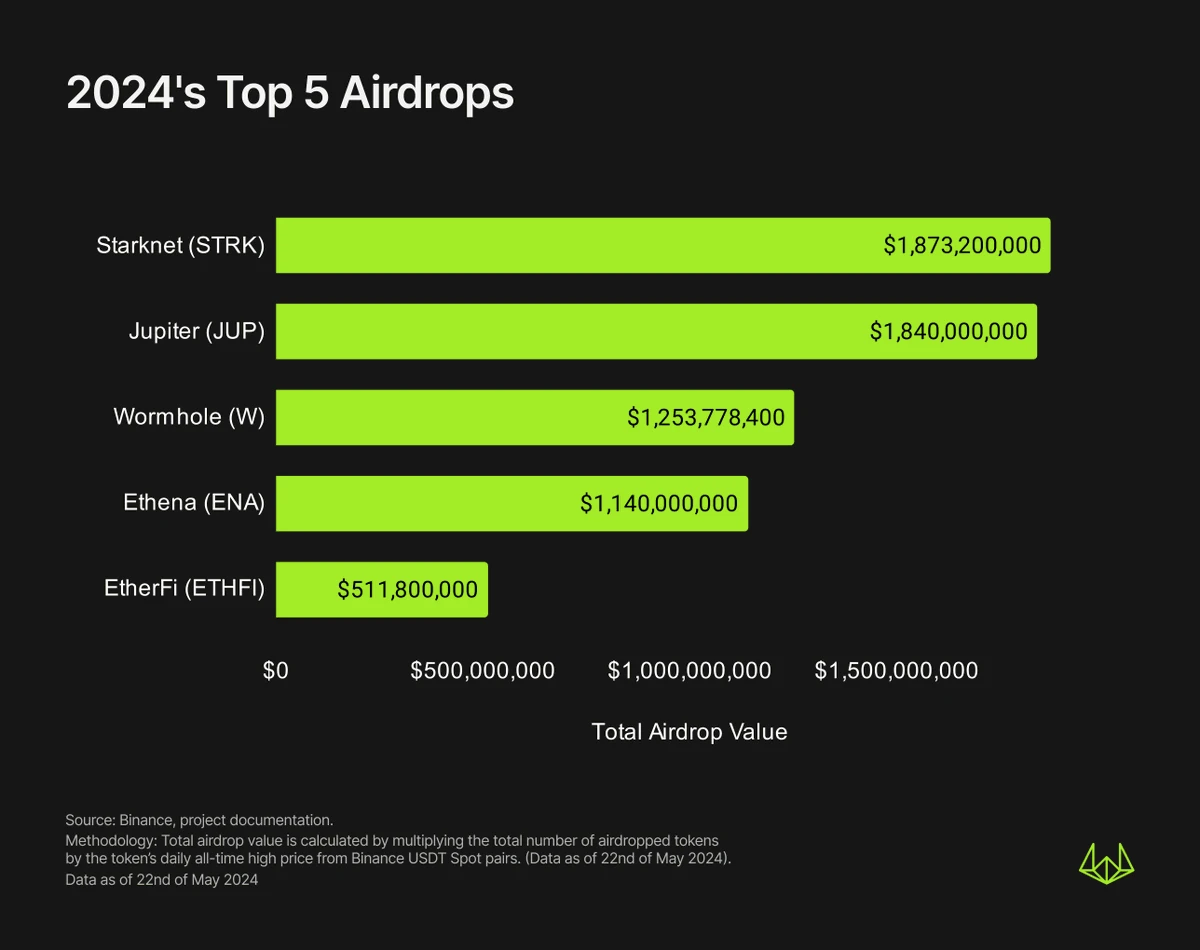

Wertschöpfung erfolgt in der Regel in Form von Airdrops, bei denen Protokolle Token an Benutzer verteilen, die ihre Produkte häufig verwenden. Seit 2024 haben allein die fünf größten Airdrops einen Wert von etwa $6,6 Milliarden geschaffen (ausgenommen die ZKsync- und LayerZero-Airdrops dieser Woche).

In der darauffolgenden Preisfindungsphase werden die Erwartungen der Airdrop-Empfänger hinsichtlich der wahren Bewertung des Protokolls fortlaufend überprüft und neu geformt. Sie wird weitgehend darüber entscheiden, ob sie ihre Airdrop-Anteile verkaufen werden – und umgekehrt wird für potenzielle Käufer entscheidend sein, ob sie überhaupt einsteigen werden.

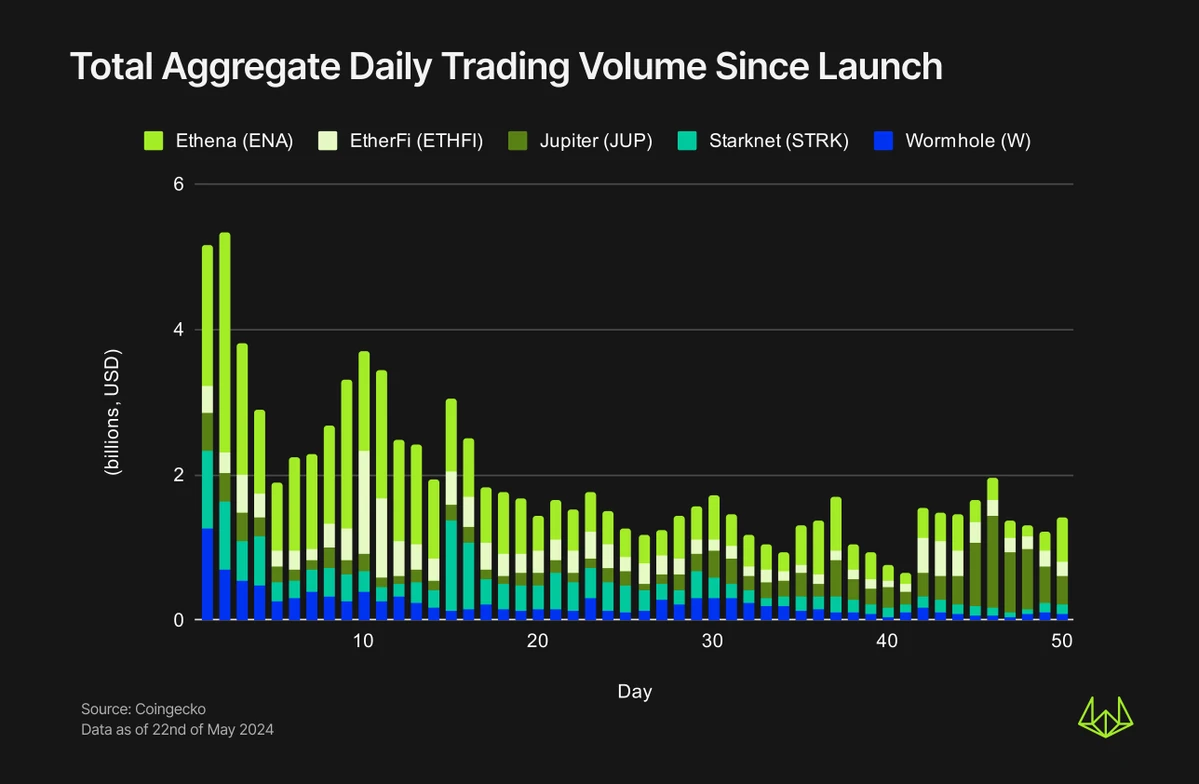

Dieses Spielverhalten wird am ersten Tag des TGE enorme Handelsvolumina mit sich bringen und sowohl CEX als auch DEX können von diesem Prozess profitieren.

Wie in der folgenden Abbildung dargestellt, überstieg das Handelsvolumen von Wormhole und Starknet am ersten Tag von TGE 10 Billionen US-Dollar. Für einen Zeitraum nach der Ausgabe der Münze blieb das Handelsvolumen im Allgemeinen auf einem hohen Niveau. Beispielsweise machte das Handelsvolumen von Ethena und Wormhole in den ersten 14 Tagen mehr als die Hälfte des Handelsvolumens in den ersten 50 Tagen aus.

Eines steht außer Zweifel: Der Erfolg der aktuellen Token-Ausgabe wird weitgehend von der Notierung an der CEX abhängen. Größere CEXs können eine bessere Liquidität und Benutzerbasis bieten und so dazu beitragen, dass Protokoll-Token eine größere Bekanntheit erlangen und eine effizientere Preisfindung erreichen. Beide Parteien können in diesem Prozess gegenseitigen Nutzen erzielen.

In der DEX-Umgebung müssen Protokolle jedoch häufig im Voraus hohe Kosten (für die Liquiditätsanpassung) aufbringen, um Liquiditätspools auf DEX aufzubauen, und sind nicht in der Lage, den Wert zu erfassen, den sie durch DEX schaffen.

DEXs Wertentführung

Derzeit gelingt es DEXs kaum, die Protokolle, die ihnen Volumen, Gebühren und Benutzer bringen, angemessen zu bepreisen und zu vergüten.

Beispielsweise gehen 100% der Transaktionsgebühren von Uniswap an Liquiditätsanbieter, während Protokolle wie Pancakeswap, Curve Finance, Balancer usw. einen Teil der Transaktionsgebühren an verschiedene Gruppen in ihren Ökosystemen verteilen – Token-Inhaber, DAO-Schatzkammern usw. Die Protokolle, die Token erstellen und Liquiditätspools aufbauen, erhalten jedoch nichts.

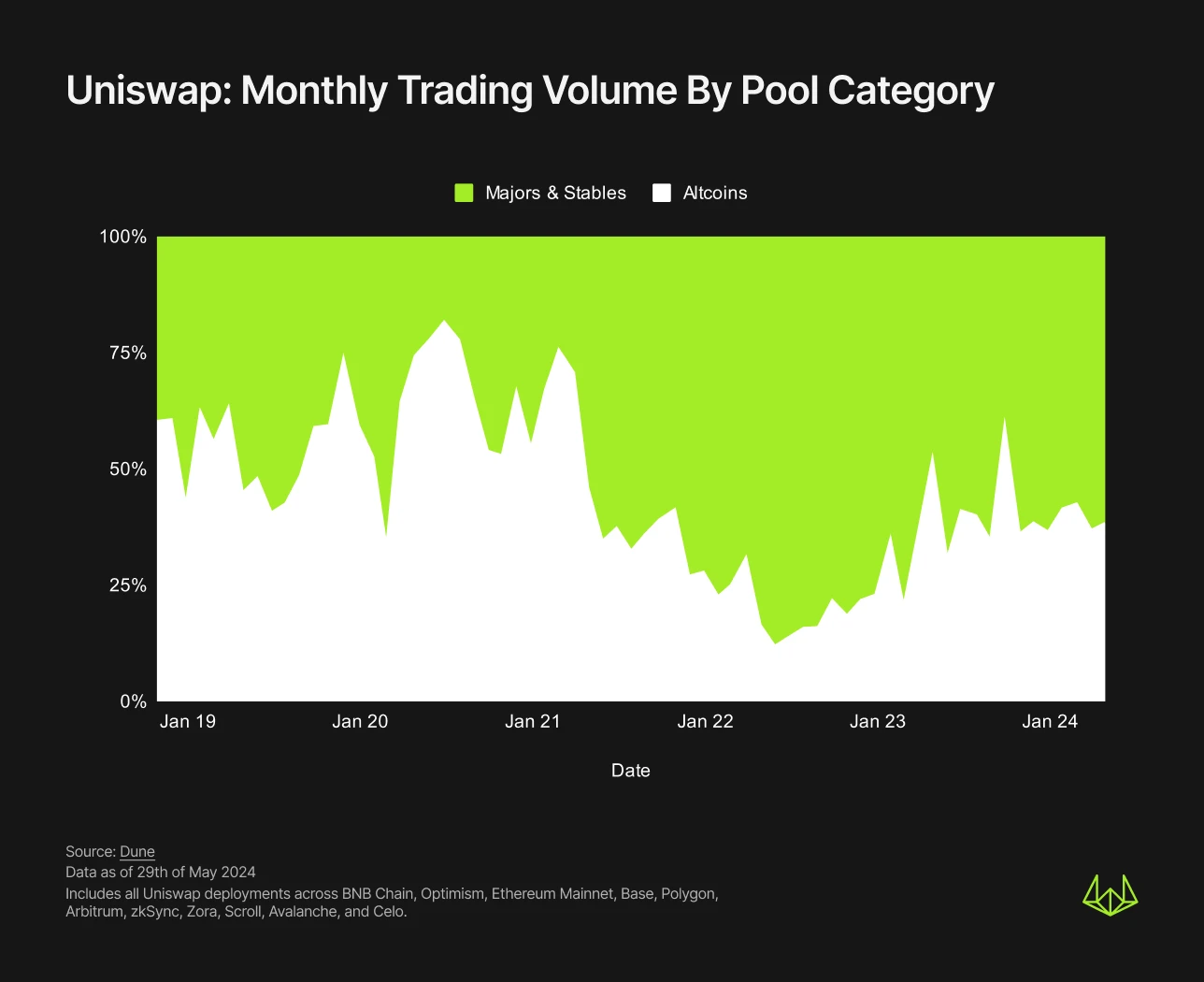

Wenn Sie sich die Zusammensetzung des Handelsvolumens von Uniswap genau ansehen, waren verschiedene kleine Governance-/Protokoll-Token (Altcoins im Vergleich zu Mainstream-Coins und Stablecoins) historisch gesehen eine der Hauptquellen des Handelsvolumens und machten in den letzten Monaten 301 bis 401 TP9T des gesamten Handelsvolumens von Uniswap aus. Diese Zahl ist jedoch möglicherweise immer noch unterschätzt, da Mainstream-Coins und Stablecoins einige LST-, LRT- und dezentrale Stablecoins umfassen und der Wert dieser Token von den Protokollen abhängt, die sie ausgeben.

Obwohl Altcoins in Bezug auf das Handelsvolumen nicht so profitabel sind wie Mainstream-Coins und Stablecoins, tragen sie mehr zu den Gebühren bei als erstere. Seit April 2023 entfielen 701–801 TP9T der gesamten monatlichen Handelsgebühren von Uniswap auf Altcoins, mit einem Höchststand von 87,71 TP9T im Oktober. Der Unterschied im Marktanteil der Altcoins zwischen Handelsvolumen und Gebühren ist hauptsächlich auf die Gebührenstufen von 0,051 TP9T oder 0,011 TP9T zurückzuführen, die üblicherweise von Mainstream-Coins und Stablecoins verwendet werden, während Altcoin-Pools oft Gebührenstufen von 0,31 TP9T oder 11 TP9T verwenden.

Wie die obige Abbildung zeigt, hat sich die Dominanz der Altcoins bei den Transaktionsgebühren seit Januar 2023 weiter verstärkt. Dies kann auf die kontinuierliche Zunahme der Anzahl von Altcoins zurückzuführen sein, aber auch darauf, dass die großen Altcoin-Protokollteams unzählige Stunden und Ressourcen aufgewendet haben, um die Community zu pflegen, Produkte zu entwickeln und das Wachstum der Token-Nachfrage voranzutreiben. Bei diesem Prozess werden jedoch alle durch Token-Transaktionen generierten Gebühren von DEX LPs erfasst, anstatt an das Protokoll selbst zu fließen.

Es ist erwähnenswert, dass einige Teams versucht haben, einen Teil des Wertes zurückzugewinnen, indem sie eine Kauf-/Verkaufssteuer auf ihre Token erhoben haben, die die Zahlung einer Gebühr für jeden Kauf und Verkauf erfordert. Dieses Steuermodell hat bei einigen Protokollen wie Unibot recht gut funktioniert und $36 Millionen an Vorteilen für ihr Ökosystem und ihre Token-Inhaber generiert. Ein allgemeiner Nachteil dieses Ansatzes besteht jedoch darin, dass er die Token-Verträge selbst komplexer macht und die Teams darauf beschränkt, nur Gebühren für die Token zu erheben, die sie einsetzen und kontrollieren.

Wie lässt sich das Problem lösen? Bauen Sie Ihren eigenen DEX

Wenn führende DEXs wie Uniswap den Wert kapern, der dem Protokoll gehören sollte, was sollte das Protokoll dann tun?

Eine Möglichkeit besteht darin, selbst einen DEX zu starten, so wie Friendtech es mit BunnySwap getan hat. BunnySwap wurde von Friendtech aus Uniswap V2 abgezweigt und sein Hauptzweck besteht darin, den Handel mit seinem nativen Token FRIEND zu erleichtern.

Während der Fork von BunnySwap nahm Friendtech zwei wichtige Änderungen vor: Erstens , änderte es das Verhältnis der Transaktionsgebühren, die an die Liquiditätsanbieter von FRIEND-WETH fließen, auf 1,51 TP9T; zweitens änderte es die Protokollgebühreneinnahmen des FriendTech-Teams auf 1,51 TP9T.

Bei der Originalversion von Uniswap V2 können Sie weder den ersten Punkt erreichen – da der Festpreis für alle Liquiditätspools 0,31 TP9T beträgt; noch können Sie den zweiten Punkt erreichen – letzterer ist ebenfalls auf 0,051 TP9T festgelegt und alle Protokollgebühren gehören der Uniswap DAO-Schatzkammer.

Mit diesen Änderungen hat BunnySwap dem FriendTech-Team geholfen, in den 35 Tagen seit der Einführung des FRIEND-Tokens WETH im Wert von $8,26 Millionen aus Protokollgebühren zu verdienen. Wie die meisten anderen Airdrops hat FRIEND in den frühen Phasen des TGE ein hohes Handelsvolumen beibehalten und erreichte am Einführungstag $89 Millionen, was $1,7 Millionen an Protokollgebühren bedeutet.

FriendTech ist nicht das einzige Protokoll, das durch den Aufbau eines eigenen DEX Werte recycelt. Seit 2021 erhebt Katana für alle Handelsvorgänge in der Ronin-Kette eine Protokollgebühr von 0,051 TP9T, die vollständig in die Ronin-Schatzkammer fließt.

Seit dem Start im November 2021 hat Katana ein Handelsvolumen von über 100 Milliarden TP10 ermöglicht und 1005 Millionen TP10 an Protokollgebühren für die Ronin-Schatzkammer generiert. Allein für AXS- und SLP-Token macht Katana jetzt ~971 TP9T des gesamten DEX-Volumens aus, was die Wirksamkeit eines geschlossenen Ökosystems bei der Werterhaltung unterstreicht. Vor dem Start von Katana hatten AXS- und SLP-Liquiditätspools ein Handelsvolumen von 1003,8 Milliarden TP10 an anderen großen DEXs generiert, was schätzungsweise etwa 1001,9 Millionen TP10 an verlorenen Protokollgebühren entspricht.

Neue Ideen, neue Herausforderungen

Gebäude Ihr eigener AMM DEX mag lukrativ erscheinen, bringt aber einige neue Überlegungen und Herausforderungen mit sich.

In den oben genannten Fällen haben FriendTech und Ronin Chain/Katana gemeinsam, dass beide ein starkes Ökosystem mit strengen Beschränkungen aufgebaut und anschließend durch vorherige Beschränkungen eine Erfassung erreicht haben – FriendTech beschränkt die Übertragbarkeit von FRIEND und bietet Benutzern eine einzigartige Schnittstelle zum Kaufen/Verkaufen seiner Token, während Ronin Chain/Katana Benutzern starke Anreize bietet, AXS und SLP auf seine dedizierte Kette zu migrieren. Damit das Protokoll erfolgreich Wert erfassen kann, muss es daher den Wert, den es innerhalb seines eigenen Ökosystems schafft, streng kontrollieren, da DeFi erlaubnisfrei ist und ohne Einschränkungen jeder Ihre Token verwenden kann, um seinen eigenen Liquiditätspool auf einem anderen DEX bereitzustellen.

Darüber hinaus erfordert der Aufbau eines eigenen AMM DEX zusätzliche Prüfkosten, Zeit und technische Ressourcen und erfordert die Überzeugung von Benutzern und Liquiditätsanbietern, die entsprechenden Risiken zu akzeptieren.

Schließlich bedeutet der Aufbau Ihres eigenen AMM DEX auch, dass Sie bestimmte Netzwerkeffekte verlieren. Wenn es beispielsweise nur einen X-WETH-Liquiditätspool für Ihren Token gibt, bedeutet dies, dass alle potenziellen Käufer WETH kaufen müssen, bevor sie den Token kaufen, insbesondere bevor andere Aggregatoren Ihren DEX integrieren, was sich zwangsläufig auf die Bekanntheit des Tokens auswirkt.

Glücklicherweise verändert sich der DEX-Bereich still und leise, Balancer hat seine Version V3 angekündigt und Uniswap V4 kommt, was den Liquiditätspool voraussichtlich sehr anpassbar machen wird. Insbesondere wird die Hook-Architektur von Uniswap V4 es den Erstellern des Liquiditätspools ermöglichen, zusätzliche Transaktionsgebühren hinzuzufügen und diese als eine andere Form von Protokollgebühren zu verwenden. Dadurch kann das Protokoll einen bestimmten Teil des von ihm geschaffenen Werts erfassen und gleichzeitig die Sicherheits- und Liquiditätsnetzwerkeffekte von Uniswap nutzen.

abschließend

In Summe, die aktuelle DEX-Umgebung schafft es nicht, Protokolle angemessen für den Wert zu belohnen, den sie ihren Plattformen bringen.

Durch den Aufbau eines eigenen DEX können Protokolle die Wertentführung vermeiden, die auftritt, wenn sie sich auf DEXs von Drittanbietern verlassen. Die Fälle von BunnySwap und Katana beweisen, dass Protokolle durch den Aufbau ihrer eigenen AMM-Lösungen einen Werterhalt erreichen können.

Dies bringt zwar auch einige neue Herausforderungen mit sich, etwa den Bedarf an zusätzlichen Audit-Ressourcen, oder es entstehen neue Risiken usw., aber die potenziellen Vorteile hinsichtlich Werterhalt und Ökosystemkontrolle machen dies immer noch zu einer äußerst attraktiven Option.

Da die DeFi-Branche weiter wächst, könnten Protokolle zunehmend in Betracht ziehen, ihre eigenen AMM-Kurven zu kontrollieren, um eine längerfristige Nachhaltigkeit zu gewährleisten.

Dieser Artikel stammt aus dem Internet: Wintermute spricht über die Designfehler von DEX: unausgewogene Wertverteilung

Verwandt: Analyse des Bergbauertrags von Ethena im zweiten Quartal, 400%+APY ist kein Traum?

Originalautor: Donovan Choy, ehemaliger Bankless-Analyst. Zusammengestellt von: Odaily Planet Daily Azuma. Anmerkung der Redaktion: Anfang dieses Monats kündigte der USDe-Entwickler Ethena Labs den Start der zweiten Staffel des Sats-Events an. Das neue Event wird mit Ethena zusammenarbeiten, um BTC als unterstützendes Asset zu verwenden. Es wird voraussichtlich bis zum 2. September (5 Monate) dauern oder bis das Angebot an USDe auf $5 Milliarden US-Dollar anwächst, je nachdem, was zuerst eintritt. Als beliebtestes Stablecoin-Projekt auf dem Markt hat die Popularität von Ethena Labs mit dem TGE von ENA ihren Höhepunkt erreicht. Derzeit übersteigt die Gesamtumlaufbewertung (FDV) von ENA 13 Milliarden US-Dollar. Für Benutzer, die an der Teilnahme am Projekt interessiert sind, ist neben dem direkten Kauf von ENA auf dem Sekundärmarkt der effizienteste Weg, …