Detaillierte Analyse: Ist die aktuelle Preisspanne das Sprungbrett für den Hauptaufwärtstrend dieses Zyklus?

Originalautor: Mur phy (X: @Murphychen 888 )

Vorwort

Seit ich im Februar dieses Jahres den Artikel „Die Perspektive Gottes nutzen, um die inneren Funktionsgesetze von BTC zu entdecken“ geschrieben habe, habe ich keine langen Tweets mehr geschrieben. Einerseits denke ich, dass ich, wenn ich die einfache Logik klar erklären kann, keine langen Artikel schreiben muss, die die Leser ermüden. Andererseits macht es mir meine arbeitsreiche Arbeit unmöglich, in Ruhe über einen vollständigen Satz von Datensystemen nachzudenken. Insbesondere drücke ich meine Artikel gerne klar mit Bildern und Texten aus; manchmal verbringe ich sogar mehr Zeit mit dem Zeichnen von Bildern als mit dem Tippen.

In letzter Zeit erhalte ich häufig private Nachrichten von Freunden, die mich bitten, über die aktuelle Phase des Bullenmarktes zu sprechen und dies mit On-Chain-Daten zu verifizieren. Tatsächlich haben viele hervorragende Datenanalysten dies analysiert. Zum Beispiel Ni Da @Phyrex_Ni beschrieb in seinem Artikel vom 11. Juni die realistischsten Datengrundlagen, indem er Makroereignisse, On-Chain-Struktur und Börseninventar kombinierte. Der Link lautet wie folgt: https://x.com/Phyrex_Ni/status/1800210944188190983…

Ich hoffe jedoch, einige meiner persönlichen Meinungen aus einer anderen Perspektive als der, die jeder normalerweise sieht, zum Ausdruck zu bringen. Nach einer langen Zeit des Nachdenkens habe ich diesen Artikel mit fast 3.500 Wörtern nach zwei Tagen des Schreibens, Zeichnens, Kommentierens und Korrekturlesens endlich fertiggestellt. Wenn Sie ein BTC-Inhaber oder ein Trendhändler sind, glaube ich, dass Ihnen der vollständige Artikel nach dem Lesen einige andere Referenzen und Ideen liefern kann.

Kommen wir ohne weitere Umschweife zum Punkt …

Text

Die Chipstruktur auf der URPD-Kette kann als äußerst wichtige Referenz für die Trendbeurteilung dienen. Sie unterscheidet sich von den technischen Theorien, die wir üblicherweise verwenden, wie K-Linie, Volumenpreis, gleitender Durchschnitt usw. Stattdessen wird der dichte Bereich, der durch die Bewegung der Chips auf der Kette gebildet wird, verwendet, um zu beobachten, wer kauft (Kaufbereitschaft) und wer verkauft (Verkaufsrisiko), um vorherzusagen, in welche Richtung sich der Markt beim nächsten Mal bewegen könnte.

Ein durch langfristigen Umsatz gebildeter Bereich mit hoher Chipdichte ist häufig das Sprungbrett für die nächste Stufe. Je stärker die Chipstruktur (Dicke), desto größer die Preisspanne (Breite) und desto größer die Wahrscheinlichkeit einer Aufwärtsentwicklung. Dicke bedeutet, dass in diesem Bereich eine hohe Kaufbereitschaft besteht, die den Vertrieb von Chips in anderen Niedrigpreisbereichen übernehmen kann und aufgrund der hohen Zukunftserwartungen auch das bei Preisschwankungen entstehende Verkaufsrisiko gering sein wird. Breite bedeutet, dass die Chips gut verteilt sind und keinen konzentrierten Verkaufsdruck erzeugen.Solange es kein plötzliches schwarzes Schwan-Ereignis gibt, wird der Chip-dichte Bereich einen Widerstands- und Klebrigkeitseffekt auf den Preis bilden, d.h. er ist nicht sehr preisempfindlich und lässt sich nicht leicht durchdringen.

In diesem Zyklus gibt es zwei beeindruckende „Sprungbretter“:

A. US$25.000-30.000;

B. $41.000–44.000.

Die Bildung des Bereichs A dauerte 220 Tage vom 23. März bis zum 23. Oktober, und die Bildung des Bereichs B dauerte 67 Tage vom 23. Dezember bis zum 24. Februar. Daher können wir sehen, dass die Bildung eines dicken Preisbereichs auf Monaten basieren muss. Während dieser Zeit müssen sowohl die langen als auch die kurzen Seiten heftige Konfrontationen erleben, bevor sie schließlich einen Konsens über den Boden erreichen können.

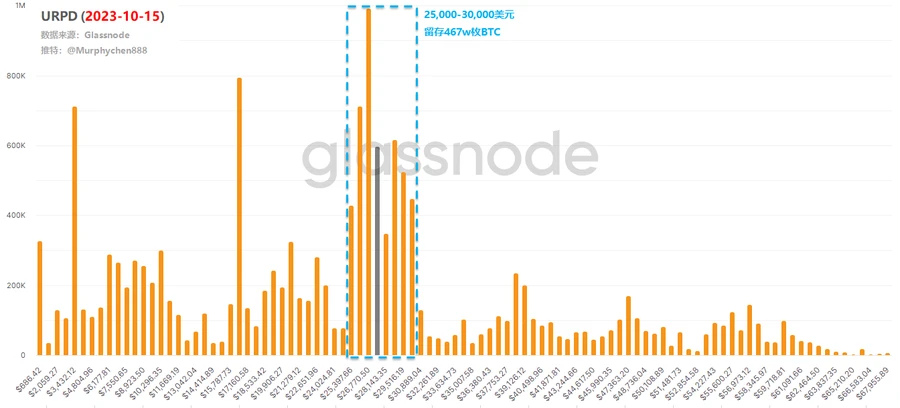

Die folgende Abbildung zeigt die URPD-Daten vom 15. Oktober 2023. Nach 220 Tagen Umsatz wurden 467w BTC im Bereich von 25.000-30.000 USD angesammelt, was 24% der Gesamtsumme entspricht #BTC Auflage zu dieser Zeit. Man kann sagen, dass dies sehr übertriebene Daten in großem Umfang sind. Fast alle Verkaufsrisiken wurden hier freigegeben, und der nächste Sprung ist ein natürliches Ergebnis.

Am 6. Januar 2024, dem Vorabend der Zulassung des Spot-ETF, bildete sich nach 67 Tagen Umsatz ein Stapel von 2 Millionen BTC bei $41.000-44.000 BTC. Davon wurden 169 Millionen BTC aus dem A-Bereich (d. h. dem Bereich 25.000-30.000) übertragen. Dies ist ein Prozess des Austauschs von niedrigpreisigen Chips gegen hochpreisige Chips, wodurch kurzfristige Chips, die ETFs mit positiven Erwartungen handeln, im Voraus aussteigen können.

Gleichzeitig gibt es immer noch 298w-Chips mit festem Glauben im A-Bereich. Dies ist auch der wichtige Grund, warum BTC nach der Verabschiedung des ETFs von 46.000 auf 38.000 zurückfiel, aber nicht weiter in den A-Bereich zurückfiel. Fast alle Chips, die sich bewegen können, befinden sich in diesen beiden Bereichen. Die Chips im niedrigen Bereich wollen nicht verkauft werden, und die Chips im hohen Bereich wollen nicht verkauft werden , was natürlich die Voraussetzung für einen weiteren Sprung schafft.

Derzeit bildet die On-Chain-Chipstruktur still und leise den C-Bereich!

Dies ist ein großer Bereich von 60.000 bis 70.000 USD, der zwei kleinere Bereiche umfasst, nämlich 60.000-64.000 USD und 66.000-70.000 USD. Der Einfachheit halber werden wir sie vorübergehend C1- und C2-Bereiche nennen.

Bis zum 11. Juni wurden 108-W-Chips im C1-Intervall und 189-W-Chips im C2-Intervall angesammelt (bitte ignorieren Sie hier die Chipbewegung von Mt.Gox). Davon wurden 103-W-Chips aus dem A-Intervall und 97-W-Chips aus dem B-Intervall übertragen. Aus zeitlicher Sicht dauerte dieser Prozess 104 Tage ( die Bedingung des Monats als Einheit ist erfüllt ).

Wenn Sie mich fragen, wie lange es dauern wird, bis es sich ansammelt, weiß ich es nicht. Aber den Daten aus der Vergangenheit zufolge sollte es theoretisch als Sprungbrett keine Preisspanne von 10.000 US-Dollar benötigen (5.000 US-Dollar reichen aus). Daher werden wahrscheinlich sowohl C1 als auch C2 in Zukunft die unteren Bereiche für den Konsens sein. Wenn es C1 ist, müssen wir warten, bis die Chips von C2 allmählich verdaut und langsam auf C1 übertragen werden, um weiterhin eine solidere Bereichsstruktur zu bilden. Oder es bildet sich ein neuer Akkumulationsbereich zwischen C1 und C2.

Natürlich reicht das allein nicht aus…

Um das Sprungbrett für die nächste Stufe zu werden, muss eine weitere wichtige Voraussetzung erfüllt sein, nämlich Die Chips in der niedrigen Zone wollen nicht verkauft werden, und die Chips in der hohen Zone wollen nicht abgeschnitten werden Um zu prüfen, ob die aktuelle Situation den Anforderungen entspricht, können wir mehrere andere Datensätze verwenden.

1. Wurde das Risiko des Verkäufers aufgehoben?

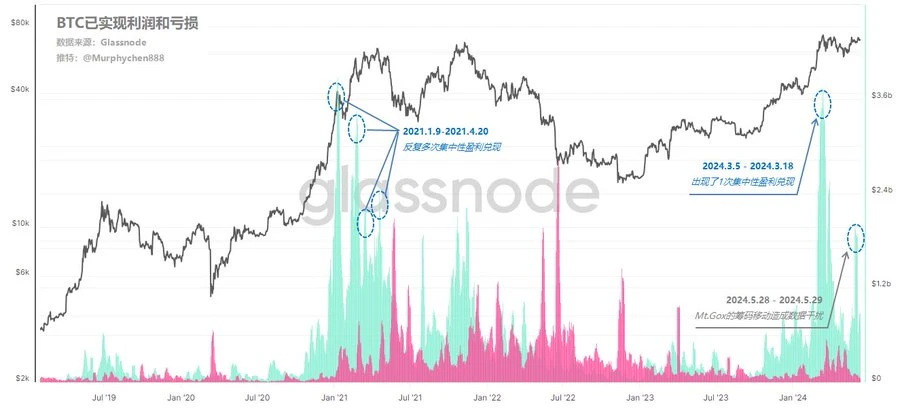

Das Datendiagramm zu realisierten Gewinnen und Verlusten kann die Gesamtsumme der täglich realisierten Gewinne und Verluste von BTC deutlich darstellen und seine relative Größe ermöglicht ein besseres Verständnis des Marktzyklus und der Anlegerstimmung.

Realisierte Gewinne (RP, grüne Balken) dominieren tendenziell während Bullenmärkten, da weiterhin kostengünstige Chips auf den Markt kommen und bei einer Stärkung des Marktes wieder ausgezahlt werden. Realisierte Verluste (RL, rote Balken) dominieren tendenziell während Bärenmärkten, da zu hohen Preisen gekaufte BTC mit Verlust verkauft werden, insbesondere bei Marktkapitulationsereignissen (d. h. Tiefstständen von Bärenmärkten).

Während der Spitzenzeit des letzten Bullenmarktes vom 9. Januar 2021 bis zum 20. April 2021 überschritt der RP-Wert mehrmals den Grenzwert. Dies deutet darauf hin, dass mit steigenden Preisen eine große Anzahl kostengünstiger Chips in konzentrierten Gewinnen ausbezahlt wurde, was einen enormen Verkaufsdruck auf den Markt gebracht hat. Sobald die Folgemittel nicht übernommen werden können, wird der RL-Wert (rote Spalte) allmählich steigen und der Übergang vom Bullen- zum Bärenzyklus abgeschlossen sein.

In diesem Zyklus vom 5. März 2024 bis zum 18. März 2024 gab es auch einen Anstieg des RP-Wertes, und sein Ausmaß war nicht geringer als das Spitzenstadium der vorherigen Runde. Der Unterschied besteht jedoch darin, dass es nach dieser konzentrierten Gewinnrealisierung keinen kontinuierlichen RP-Peak gab (Der RP-Höhepunkt am 28. Mai 2024 in der Abbildung war auf Datenstörungen zurückzuführen, die durch die alte Chipbewegung von Mt.Gox verursacht wurden, die wir ignorieren können.) Daher können wir davon ausgehen, dass die aktuelle Marktstimmung noch stabil ist und die Gewinnrealisierung am 18. März 2024 eher eine Freisetzung des Verkäuferrisikos als den Höhepunkt des Bullenmarktes darstellt.

Wir können es auch aus einer anderen Perspektive betrachten, nämlich die Daten zur Käufermotivation/zum Verkäuferdruck der Mainstream-Vermögenswerte an der Börse.

Es wird ein einfaches Modell angenommen, nämlich: BTC + ETH-Zuflüsse in Börsen (in USD denominiert) gelten als Verkäuferdruck; Stablecoin-Zuflüsse gelten als Käufermotivation. Rote negative Werte: zeigen Verkäuferdruck an, der Zufluss von Stablecoins ist geringer als der Verkäuferzufluss von BTC + ETH. Grüne positive Werte: zeigen Käufermotivation an, der Zufluss von Stablecoins übersteigt den Verkäuferzufluss von BTC + ETH.

Aus der obigen Abbildung können wir ersehen, dass im Zeitraum vom 8.1.2021 bis 10.5.2024 der Verkäuferdruck der Börse weiterhin hoch blieb und sich plötzlich verstärkte, als der Preis schwach stieg (5.19-Ereignis), was ein Signal dafür war, dass der Bullenmarkt seinen Höhepunkt erreicht hatte. In diesem Zyklus erreichte der Verkäuferdruck, während der Preis weiter stieg, am 13.3.2024 seinen Höhepunkt. und blieb dann nicht mehr hoch, sondern schwächte sich rasch ab . In Kombination mit der Analyse des Börsenflusspotenzials im vorherigen Tweet befindet sich die aktuelle Börse in einem Zustand geringer Liquidität, unabhängig davon, ob sie #BTC oder #ETH .

Wenn wir diese Daten miteinander kombinieren, können wir eine Schlussfolgerung ziehen dass der aktuelle Markt die Bedingung erfüllt, dass Chips in der niedrigen Zone nicht verkauft werden wollen.

2. Haben Sie kurzfristig hochpreisige Aktien mit Verlust verkauft?

Wir stellen das Bitcoin Sell-Side Risk Ratio als Risikomanagement-Tool zur Bewertung des Marktrisikos vor. Das Modell wird berechnet, indem alle in der Kette realisierten Gewinne und Verluste addiert und durch den realisierten Marktwert geteilt werden. Daher besteht sein Wesen darin, den Gesamtbetrag, den die Anleger täglich ausgeben, mit dem gesamten realisierten Marktwert zu vergleichen.

Wenn der Wert nahe der roten Linie unten liegt ( niedriger Wert ), zeigt es, dass die meisten #BTC werden zu einem Preis verkauft, der relativ nahe an den Kosten liegt, und der Markt hat ein gewisses Maß an Gleichgewicht erreicht. Diese Situation kann auch darauf hinweisen, dass der Gewinn und Verlust innerhalb der aktuellen Preisspanne erschöpft ist und sich der Markt in einem Umfeld geringer Volatilität befindet.

Wenn der Wert nahe der blauen Linie unten liegt ( hohe Werte ), deutet dies darauf hin, dass Anleger verkaufen #BTC mit hohen Gewinnen oder Verlusten im Verhältnis zu ihrer Kostenbasis. Diese Situation kann eine Neuausrichtung des Marktes erforderlich machen und geht in der Regel mit Preisbewegungen hoher Volatilität einher.

Aus der Grafik können wir ersehen, dass hohe Risikoquoten häufig auftreten, wenn der Bullenmarkt in die Höhe schießt oder der Bärenmarkt abstürzt, d. h. Anleger erzielen entweder hohe Gewinne oder verkaufen mit Verlust. In den frühen Phasen des Bärenmarkts und des Bullenmarkts ist die Anzahl der niedrigen Risikoquoten ähnlich, was darauf hindeutet, dass Anleger mit hohen Kosten zu diesem Zeitpunkt nicht bereit sind, mit Verlust zu verkaufen, und die meisten der verkauften BTC sind kurzfristige Chips nahe dem Selbstkostenpreis. Dies ist auch eine Marktgleichgewichtsphase in einem Umfeld geringer Volatilität. Die aktuelle Situation ist beispielsweise ähnlich.

Mit dem Fortschreiten des Bullenmarktes steigt das Risikoverhältnis allmählich an, was bedeutet, dass das Risiko von Verkäufern auf dem Markt zunimmt.In der Spätphase des Bullenmarktes ist es fast unmöglich, dass das Risikoverhältnis unter die rote Linie fällt.

Durch die Beobachtung dieser Daten können wir eine weitere Schlussfolgerung ziehen, nämlich, dass der aktuelle Markt auch die Bedingung erfüllt, keine Chips in der Hochzone zu verkaufen.

Abschluss

Bisher wurde die gesamte Datenbegründungslogik erklärt. Ich denke, dass der aktuelle Preisbereich wahrscheinlich das Sprungbrett sein wird, bevor der Hauptaufwärtstrend dieses Zyklus beginnt. Diese Schlussfolgerung basiert auf den aktuellen Daten, aber die Daten werden sich ändern, sodass es keine Garantie dafür gibt, dass die zukünftige Situation 100% mit der Analyse übereinstimmt.

Handelt es sich hier um den Höhepunkt des Bullenmarktes? Wenn dies möglich ist, müssen folgende Bedingungen erfüllt sein:

1. Eine große Anzahl von Chips in der niedrigen Zone verließ den Markt in der hohen Zone, insbesondere die Chips in den Zonen A und B, die in diesem Zyklus gebildet wurden. Sie wurden nicht am Tiefpunkt des Bärenmarktes gekauft, daher sind einige von ihnen sicherlich nicht bereit, die Achterbahn eines weiteren Zyklus mitzufahren.

2. RP hat mehrere Spitzen, und die Spitzen werden immer niedriger, während RL allmählich zu steigen beginnt.

3. Der Verkäuferdruck an der Börse bleibt weiterhin hoch und das Börsenverkehrspotenzial beginnt zu steigen.

4. Das Verkäufer-Risiko-Verhältnis zeigt aufeinanderfolgende hohe Werte und die hohen Punkte nehmen schrittweise ab.

5. Es tritt ein Black-Swan-Ereignis ein, das erheblich von den Markterwartungen abweicht.

Je mehr der oben genannten Bedingungen erfüllt sind, desto wahrscheinlicher ist es, dass der Bullenmarkt seinen Höhepunkt erreicht.

Ich spreche von einer Reihe fundierter Methoden, die einen geschlossenen Kreislauf bilden können. Betrachten Sie dies nicht als Vorhersage des Marktes oder des Preises. Diese Modelle kombinieren meine langfristige Beobachtung und Verfolgung von Daten sowie die Ansammlung von Erfahrungen und sind eine der intuitivsten und effektivsten Methoden zur Beurteilung der Spitze des Bullenmarktes. Wenn Sie dem auch zustimmen, können Sie dies als Referenz verwenden, sorgfältig nachdenken und Ihre eigenen Schlussfolgerungen ziehen.

Dieser Artikel stammt aus dem Internet: Detaillierte Analyse: Ist die aktuelle Preisspanne das Sprungbrett für den Hauptaufwärtstrend dieses Zyklus?

Originalautor: Jeff John Roberts, Fortune Magazine Originalübersetzung: Luffy, Foresight News Am 15. April wurde ein ruhendes Bitcoin-Wallet nach 14 Jahren wiederbelebt. Der Besitzer des Wallets schickte 50 Bitcoins an Coinbase und machte mit den einst wertlosen Münzen einen Gewinn von mehr als $3 Millionen. Solche Transaktionen sind ungewöhnlich, aber nicht einzigartig. Frühe Bitcoin-Wallets werden fast wöchentlich wiederbelebt, was die Frage aufwirft, wie viele weitere mutmaßlich verlorene Münzen wieder in Umlauf gebracht werden könnten. Eine neue Untersuchung von Fortune und Chainalysis bietet einige Einblicke. Diagramm mit der Anzahl der verlorenen Bitcoins seit 2018 Wie in der obigen Abbildung gezeigt, sind in den letzten Jahren Hunderttausende verlorener Bitcoins (die Chainalysis als Bitcoins definiert, die seit 2014 nicht bewegt wurden) wieder in Umlauf gekommen. Die Abbildung zeigt die Nettoänderung der…