ETHFI: Das führende Restaking-Produkt, das vom Markt unterschätzt wird

Einführung

Ether.fi engagiert sich für Ethereum-Staking und Liquiditäts-Re-Staking. Der größte Knackpunkt im aktuellen Ethereum-Staking- und Re-Staking-Bereich ist, dass Benutzer nach dem Staking die Kontrolle über Ethereum verlieren. Daher zielt Ether.fi darauf ab, Benutzern durch die Entwicklung einer nicht-treuhänderischen Staking-Lösung zu helfen, die Vorteile des Stakings und Re-Stakings zu nutzen und gleichzeitig die Kontrolle über Ethereum zu behalten.

Projektstärke

Kernteam

Mike Silagadze: Gründer und CEO. Mike Silagadze ist Absolvent der University of Waterloo und begann 2010 in die Kryptowährungsbranche zu investieren. Er gründete Gadze Finance und fungierte als CEO sowie als Gründer von Top Hat.

Chuck Morris: Chefingenieur. Absolvent der Universität Chicago mit Schwerpunkt Informatik. Verfügt über umfangreiche Erfahrung in Ingenieurteams für die Entwicklung von Kryptowährungen.

Partner

Kiln: Bietet Infrastrukturdienste für Ethereum.

DSRV: Ein Unternehmen, das Blockchain-Infrastrukturunterstützung bereitstellt, einschließlich Knotendiensten und anderem technischen Support.

Chainnodes: Ein Blockchain-Dienstanbieter mit Schwerpunkt auf Knotenbetrieb und -verwaltung.

Obol: Ein Unternehmen, das sich auf verteilte Vertrauensprotokolle oder dezentrale Technologien im Zusammenhang mit Blockchain konzentriert.

Aus den von ether.fi veröffentlichten Team- und Partnerinformationen geht hervor, dass das Entwicklungsteam über umfangreiche Investitions- und Entwicklungserfahrung in der Kryptowährungsbranche verfügt, Kooperationsbeziehungen zu vielen Kryptowährungsinfrastrukturunternehmen aufgebaut und starke Unterstützung beim Infrastrukturaufbau erhalten hat.

Finanzierungsstärke

ether.fi hat in zwei Finanzierungsrunden ungefähr $32,3 Millionen aufgebracht.

-

Seed-Runde: Februar 2023, geleitet von Version One Ventures, mit Beteiligung von Purpose Investments, North Island Ventures, Node Capital, Maelstrom, Kommune.one, Chapter One Ventures und Arrington XRP Capital. Der Betrag betrug $5,3 Millionen.

-

Serie A: Februar 2024, geleitet von Version One Ventures und OKX Ventures, mit Beteiligung von White Star Capital, White Loop Capital, Stani Kulechov, Selini Capital, Sandeep Nailwal, North Island Ventures, Node Capital und Matthew Howells-Barby. Der Betrag beträgt $27 Millionen US-Dollar.

Version One Ventures und OKX Ventures sind die führenden Investmentinstitute in der Kryptobranche. AAVE-Gründer Stani Kulechov, Polygon-Gründer Sandeep Nailwal und Kraken-Gründer Matthew Howells-Barby beteiligten sich ebenfalls an der Finanzierung von ether.fis. Man kann erkennen, dass die Top-Leute der Branche Eth.fi sehr schätzen.

Betriebsmodus

Je nach der Menge der von Benutzern eingezahlten ETH- und LST-Token kann eine Unterteilung in zwei Typen erfolgen: 32 ETH und ein Vielfaches von LST; andere Mengen an ETH- und LST-Token.

-

Wenn die Menge der vom Benutzer eingezahlten ETH- und LST-Token ein ganzzahliges Vielfaches von 32 ist

Knotenbetreiber geben Gebote ab, um die Leitung eines Validierungsknotens zu erhalten. Vertrauenswürdige Knotenbetreiber können ein Nominalgebot abgeben, um als verfügbar markiert zu werden. Nicht vertrauenswürdige Knotenbetreiber nehmen an einem Auktionsmechanismus teil und erhalten basierend auf ihrem Gebotspreis Validatoren zugewiesen. Ein Einzahler zahlt 32 ETH in den ether.fi-Einzahlungsvertrag ein. Dies löst den Auktionsmechanismus aus und weist einen Knotenbetreiber mit der Leitung eines Validators zu. Dadurch werden auch ein Auszahlungssafe und zwei NFTs (T-NFT, B-NFT) geprägt, die das Eigentum am Auszahlungssafe verleihen. T-NFT repräsentiert 30 ETH, die jederzeit übertragbar sind. B-NFT repräsentiert 2 ETH und ist obligatorisch. Die einzige Möglichkeit, die 2 ETH abzuheben, besteht darin, den Validator zu verlassen oder vollständig zu beenden. Der Validator verschlüsselt den Validatorschlüssel mit dem öffentlichen Schlüssel des siegreichen Knotenbetreibers und übermittelt ihn als On-Chain-Transaktion. Der Knotenbetreiber startet den Validator mit dem entschlüsselten Validatorschlüssel. Der Abonnent (oder Knotenbetreiber) kann einen Exit-Befehl übermitteln, um den Validator zu verlassen und die abonnierten ETH in den Auszahlungssafe einzuzahlen. Der Abonnent kann dann das NFT verbrennen und die ETH nach Abzug der Transaktionsgebühr wiederherstellen.

B-NFT dient der Bereitstellung einer Selbstbeteiligung für die Preissenkungsversicherung (im Falle eines Preissenkungsereignisses) und stellt die Überwachungsverantwortung für die Leistung des Validator-Knotens dar. Aufgrund des erhöhten Risikos und der erhöhten Verantwortung weist B-NFT eine höhere Rendite auf als T-NFT.

-

Wenn der vom Benutzer eingezahlte Betrag an ETH- und LST-Token andere Beträge beträgt

Wenn der Benutzer ETH einzahlt und die Anzahl seiner LST-Token andere Beträge beträgt. Wenn der Benutzer weniger als 32 Ethereum hat oder die Verantwortung für die Überwachung des Validierungsknotens nicht tragen möchte, kann er am Staking von ether.fis teilnehmen, indem er eETH im NFT-Liquiditätspool prägt. Der Liquiditätspool-Vertrag enthält einen gemischten Vermögenswert bestehend aus ETH und T-NFT. Wenn ein Benutzer ETH in den Liquiditätspool einzahlt, prägt der Liquiditätspool eETH-Token und überträgt sie an den Benutzer. Der Minter, der T-NFT hält, kann T-NFT in den Liquiditätspool einzahlen und eETH in Höhe des Wertes von T-NFT prägen. Market Maker, die eETH halten, können diese im Verhältnis 1:1 in ETH im Liquiditätspool umwandeln, sofern ausreichend Liquidität vorhanden ist. Wenn nicht genügend Liquidität vorhanden ist, löst die Umwandlung einen Verifizierungsausgang aus. Benutzer, die B-NFT zum Staking verwenden, zahlen ihre ETH in den Pool ein und treten in die Warteschlange für die Zuteilung von B-NFTs ein. Wenn die Menge an Ethereum im Liquiditätspool den Schwellenwert überschreitet, wird der nächste Inhaber in der Warteschlange zugeteilt. Dabei wird ein privater Schlüssel generiert und der Staking-Prozess ausgelöst. 32 ETH werden in den Pool eingebracht und gleichzeitig zwei NFTs geprägt: T-NFT wird in den Pool gegeben und B-NFT wird dem Anleiheinhaber gegeben. Wenn die Menge an ETH im Liquiditätspool unter den Schwellenwert fällt, löst der T-NFT mit der frühesten Prägezeit eine Exit-Anforderung aus. Die Exit-Anforderung zeichnet einen Zeitstempel auf und beginnt zu zählen. Wenn der Timer abläuft und der Validator nicht beendet wurde, wird der Wert des B-NFT-Inhabers schrittweise reduziert. Knotenbetreiber können Belohnungen erhalten, wenn sie abgelaufene Validatoren beenden. Wenn der Validator beendet wird, werden T-NFT und B-NFT verbrannt und ETH (abzüglich Gebühren) werden in den Liquiditätspool eingezahlt.

Gleichzeitig hat ether.fi, um die Erträge der Staker zu steigern, neben der Bereitstellung von Staking-Belohnungen im Rahmen des Projektdesigns einen Node-Service-Markt eingerichtet, der es Stakern und Node-Betreibern ermöglicht, Nodes zu registrieren, Infrastrukturdienste bereitzustellen und Service-Umsätze zu teilen. Wenn Benutzer Geld bei ether.fi einzahlen und Staking-Belohnungen erhalten, wird ether.fi die Einzahlung des Benutzers automatisch erneut bei Eigenlayer einsetzen, um Erträge zu erzielen. Eigenlayer verwendet eingesetztes Ethereum, um verschiedene AVS zu unterstützen und die Erträge der Staker durch die Einrichtung einer wirtschaftlichen Sicherheitsschicht zu steigern. Der Gesamtbetrag aller Staking-Belohnungen wird an Staker, Node-Betreiber und Protokolle verteilt, was 90%, 5% bzw. 5% entspricht. Benutzer können Ethereum-Staking-Belohnungen, ether.fi-Treuepunkte, erneute Staking-Belohnungen (einschließlich EigenLayer-Punkte) und Belohnungen für die Bereitstellung von Liquidität für Defi-Protokolle erhalten.

Dezentrale Validator-Technologie (DVT)

Im Whitepaper von ether.fi wird die Distributed Validator Technology (DVT) vorgestellt. Die Einführung von DVT dient hauptsächlich dazu, das Problem der Validator-Zentralisierung beim Ethereum-Staking zu lösen. Beim traditionellen Ethereum-Staking ist ein Validator normalerweise so konzipiert, dass er von einem einzigen Knotenbetreiber verwaltet wird. In diesem Modell gibt es zwei offensichtliche Probleme:

-

Wenn dieser Knoten ausfällt, wirkt sich dies auf die Sicherheit und die Vorteile der in diesem Validator eingesetzten ETH aus.

-

Wenn dieser Knoten unzuverlässig ist oder angegriffen wird, kann dies die Leistung und Sicherheit des Validators beeinträchtigen. Daher verteilt das Design von DVT das Risiko eines Einzelpunktausfalls, indem es mehreren unabhängigen Einheiten ermöglicht, einen einzigen Validator gemeinsam zu verwalten.

Die Implementierung der DVT-Technologie erfolgt hauptsächlich durch die Aktualisierung und Verbesserung von zwei Aspekten:

-

Erstens wird der Schlüssel bei DVT aufgeteilt. Anstatt von einem einzigen Schlüssel kontrolliert zu werden, wird der Schlüssel des Validators in mehrere Teile aufgeteilt. Jede an der Verwaltung des Validators beteiligte Entität besitzt nur einen Teil des Schlüssels. Bei jeder ausgeführten Operation muss der Konsens der Mehrheit der Entitäten eingeholt werden. Dadurch wird das Risiko, dass ein einzelner Knoten den Schlüssel kontrolliert, effektiv verringert.

-

Zweitens müssen zwischen den DVT-Teilnehmern klare Verträge und Vereinbarungen bestehen, um die Verantwortlichkeiten und Rechte aller beteiligten Stellen zu regeln und die Fairness und Transparenz des gesamten Systems sicherzustellen.

Zusammenfassend lässt sich sagen, dass ether.fi durch die Einführung der DVT-Technologie das Zentralisierungsrisiko der ursprünglichen Knoten erheblich reduziert und die Sicherheit und Fairness der Stakeholder und Teilnehmer weiter gewährleistet hat.

NFTisierung des Validatormanagements

Beim Design von ether.fi werden bei der Erstellung jedes Validators zwei NFTs generiert, nämlich T-NFT und B-NFT. T-NFT repräsentiert 30 ETH, die jederzeit übertragen werden können. B-NFT repräsentiert 2 ETH, die obligatorisch sind und nur zurückgegeben werden können, wenn Sie vollständig abheben. Der geprägte NFT repräsentiert nicht nur das Eigentum an den auf den Validator gesetzten Mitteln, sondern enthält auch alle wichtigen Daten, die zur Verwaltung und Ausführung des Validators erforderlich sind. Der NFT enthält: detaillierte Informationen über den erstellten Validator, wie den Knoten, den physischen Standort, den Knotenbetreiber und detaillierte Informationen zum Knotendienst, auf dem der Validator ausgeführt wird; der NFT-Inhaber hat die Kontrolle über den Validator.

Das NFT-Design von ether.fi ist eine verbesserte Version des LST in früheren LSD-Projekten. Es ermöglicht Stakern, ihre Validatoren flexibler und dezentraler zu verwalten, indem sie NFTs halten. Dies reduziert auch die Vertrauensprobleme, die Staker zuvor hatten, wenn sie ihre ETH an Dritte übertragen wollten.

Innovation im Vergleich zu ähnlichen Projekten

Vergleichen Sie ether.fi mit anderen Restaking-Projekten.

-

Sicherheit: Der offensichtlichste Vorteil von ether.fi gegenüber herkömmlichen Staking-Projekten ist die Sicherheit. Bei herkömmlichen Staking-Projekten staken Benutzer ihre ETH direkt über das Projekt beim Knoten. Wenn Benutzer ETH beim Knoten staken, verlieren sie auch die Kontrolle über den Schlüssel. Wenn der Knoten böswillig ist oder angegriffen wird, erleidet der Staker entsprechende Verluste. Ether.fi zielt darauf ab, durch den Bezug auf die DVT-Technologie und die Verwaltung von NFT durch Validierer eine nicht-verwahrende Staking-Lösung zu entwickeln, sodass die Staker ihre Schlüssel kontrollieren und die Verwahrung ihrer ETH behalten können, während sie den Einsatz dem Knotenbetreiber anvertrauen, und mehrere unabhängige Einheiten realisieren, die gemeinsam einen einzigen Validierer verwalten, wodurch das Risiko eines Ausfalls an einem einzigen Punkt verteilt wird. Ether.fi minimiert das Risiko von Benutzern, die am Ethereum-Staking teilnehmen.

-

Ausstiegsmechanismus: Bei anderen Restaking-Projekten müssen Benutzer, wenn sie im Protokoll eingesetzte ETH oder LST einlösen möchten, 7 Tage warten, um sie einzulösen. ether.fi bietet jedoch einen einzigartigen Exit-Mechanismus, d. h. Benutzer können eETH über Unstake wieder in ETH umwandeln. Dies bedeutet, dass Benutzer ETH nicht nur über DEX zurücktauschen, sondern auch Unstake 1:1 wählen können, um ETH einzulösen, mit einer kürzeren Wartezeit. Und ether.fi ist das einzige Protokoll, das den direkten Exit von LRT unterstützt, während andere Protokolle wie Curve, Balancer usw. über den LP-Pool-Austausch aussteigen, aber die Auszahlungszeit ändert sich je nach Liquiditätsreservesituation.

In der Kryptobranche ist insbesondere für aktive Benutzer in der Kette die Sicherheit ihrer Vermögenswerte das wichtigste Thema, gefolgt von der Rendite. Ether.fi minimiert die Sicherheit der Benutzervermögenswerte, indem es DVT-Technologie zum Referenzieren und Verwalten von NFT verwendet. Gleichzeitig verfügt es über einen sehr benutzerfreundlichen Mechanismus zum Beenden von Zusagen, der viele Bedenken der Benutzer bei der Teilnahme am Projekt lindert.

Projektmodell

Geschäftsmodell

Das Wirtschaftsmodell von ether.fi besteht aus drei Rollen: Knotenbetreiber, Staking-Benutzer und Anbieter aktiver Verifizierungsdienste (AVS).

-

Knotenbetreiber: Knotenbetreiber von ether.fis sind hauptsächlich Unternehmen, die die Infrastruktur von ether.fis nutzen können, um Stakern und anderen Netzwerkteilnehmern hochwertige Dienste bereitzustellen. Knotenbetreiber spielen im Wirtschaftsmodell von ether.fis eine sehr wichtige Rolle. Zunächst müssen Benutzer ihre ETH oder LST über Knotenbetreiber einsetzen, und dann prägen Knotenbetreiber NFTs für Staker. Ether.fi erhebt eine bestimmte Gebühr für das Prägen oder Zerstören von NFTs, was auch eine der Einnahmequellen von ether.fis ist. Dann setzt der Knotenbetreiber die eingesetzten ETH bei Eigenlayer ein, um Einnahmen zu erzielen, oder stellt Dienste für mit ether.fi verbundene AVS bereit, um Einnahmen zu erzielen.

-

Staking-Benutzer: Nachdem Benutzer von ether.fis ihre ETH bei ether.fi eingesetzt haben, erhalten sie nicht nur Ethereum-Belohnungen für Node-Staking-Anreize, sondern setzen hauptsächlich bei Eigenlayer ein, um Einkommen zu erzielen, und können auch Dienste für AVS bereitstellen, um Einkommen zu erzielen. Von den Einnahmen, die Benutzer durch das Staking erzielen, werden 5% dem Node und 5% dem ether.fi-Projekt zugewiesen, das auch eine der Einnahmequellen von ether.fis ist.

-

Anbieter aktiver Verifizierungsdienste (AVS): ether.fi ist ein Projekt im Restalking-Track, das zwangsläufig AVS einbeziehen wird. Obwohl die meisten Projekte im Resttaking-Track jetzt die eingesetzten ETH ihrer Projekte mit Eigenlayer verbinden, sodass Eigenlayer das AVS-Docking abschließen kann, um zusätzliche Belohnungen zu erhalten, besteht der nächste Schritt im Plan von ether.fi darin, ein eigenes AVS-Ökosystem aufzubauen. AVS ist die Quelle der zusätzlichen Erträge, die das ether.fi-Projekt den Staking-Benutzern bietet.

Aus der obigen Analyse können wir erkennen, dass der Umsatz von ether.fi wie folgt ist:

-

Beim Prägen oder Zerstören von NFT berechnet ether.fi einen bestimmten Prozentsatz der Gebühr

-

Staking-Nutzer erhalten 5% des Einkommens

Token-Modell

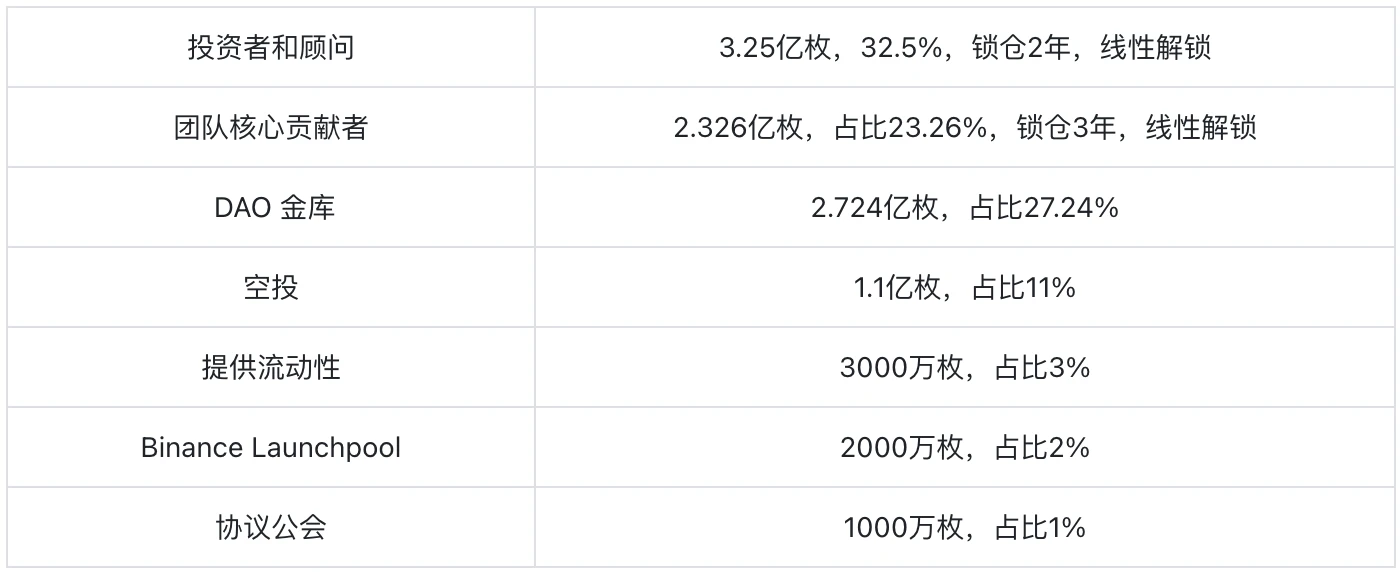

Laut Whitepaper beträgt der Gesamtbetrag von ETHFI 1 Milliarde, der anfängliche Vorrat an Token beträgt 115,2 Millionen und die Umlaufrate moderner Münzen beträgt 11,52%.

Die Verteilung von ETHFI ist wie folgt:

Token-Ermächtigung

Laut dem Whitepaper sind die Verwendungszwecke von ETHFI in ether.fi wie folgt:

-

Zahlung von Protokollgebühren: Benutzer müssen ETHFI verwenden, um für Vorgänge und Transaktionen in ether.fi zu bezahlen.

-

Projektanreize: Belohnen Sie Benutzer, die am Staking teilnehmen und Knoten betreiben.

-

Nehmen Sie an der Verwaltung teil: Inhaber von ETHFI-Token können an der Verwaltung des Projekts teilnehmen.

Werturteil von ETHFI

Dem Whitepaper zufolge gibt es im Projekt ether.fi kein Szenario einer zentralen oder regelmäßigen Zerstörung von ETHFI.

Die geringere Ermächtigung von ETHFI ist ein erheblicher Mangel des ether.fi-Projekts. Es gibt keinen Staking-Mechanismus in seinem Design, was den Schlüsselpunkt der Sperrung von ETHFI-Token zur Steigerung des Projektwerts verringert. Laut der Zuteilung von ETHFI im Whitepaper sind jedoch die beiden Teile des Tokens, die den Markt am meisten beeinflussen, Investoren und Berater sowie Kernmitarbeiter des Teams. Die diesen beiden Teilen zugeteilten Token machen 55.76% der Gesamtsumme aus. Obwohl der Anteil relativ hoch ist, werden die meisten Token, gemessen an der Sperrzeit, erst nach März 2026 freigegeben, sodass dies die Umlaufrate der Token vorerst nicht beeinflussen wird.

Der zukünftige Trend von ETHFI wird weiterhin stärker davon abhängen, ob der Preis von ETH nach dem Durchbrechen des Spot-ETF weiter steigen kann und ob ether.fi sich in Zukunft mit mehr AVS verbinden kann, um den Pledgern des ether.fi-Projekts mehr zusätzliche Einnahmen durch ETH-Staking zu verschaffen.

TVL

https://defillama.com/protocol/ether.fi#information

https://defillama.com/protocol/ether.fi#information

https://dune.com/ether_fi/etherfi

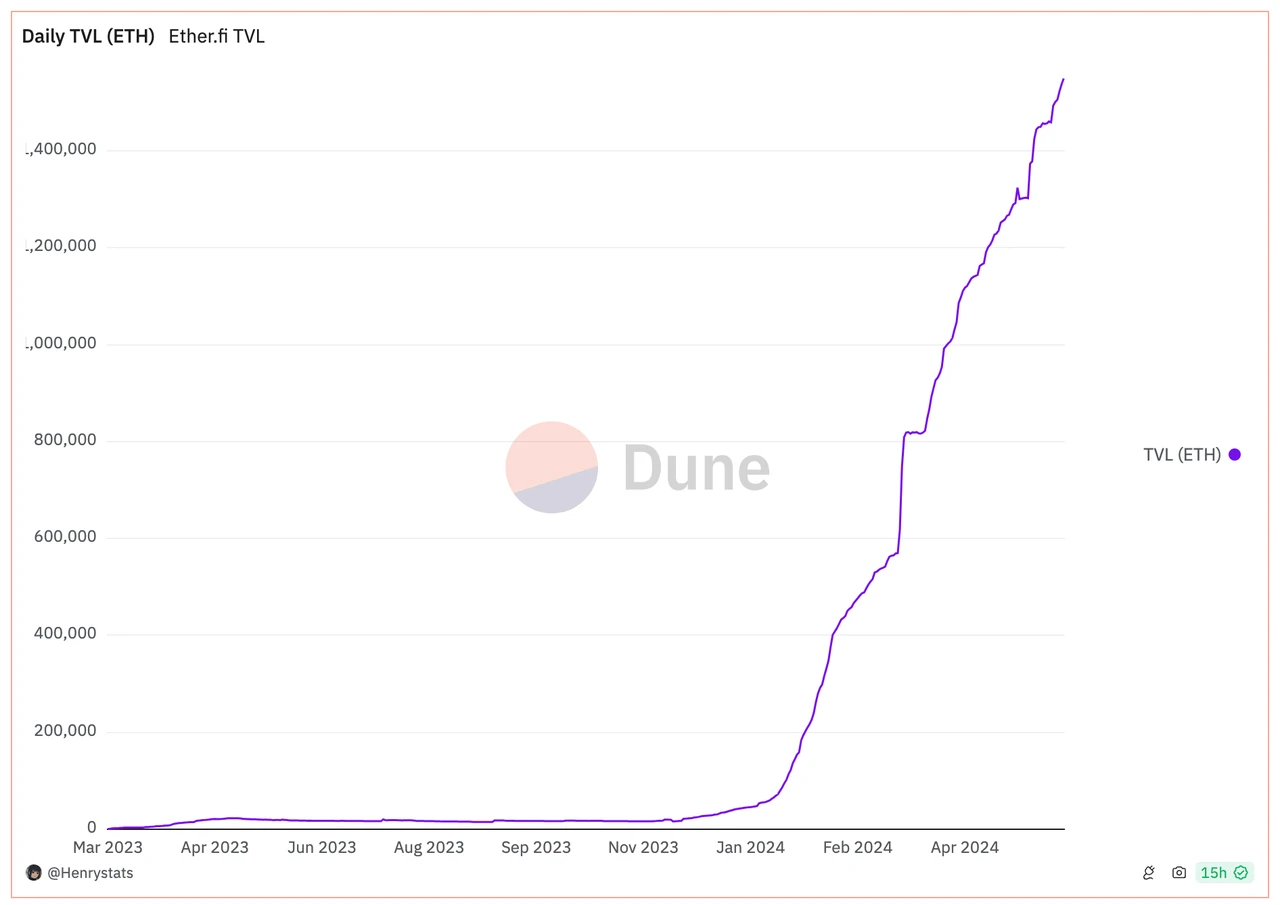

Wie aus der Abbildung ersichtlich, hat ether.fis TVL 5,88 Milliarden US-Dollar erreicht und belegt nun den ersten Platz im Restaking-Track. Und es ist ersichtlich, dass ether.fis TVL seit 2024 einen rasanten Aufwärtstrend beibehält.

APY

https://www.ether.fi/

Auf der offiziellen Website von ether.fi können wir sehen, dass der APY von ether.fi 14,4% erreicht hat, was für Staking-Benutzer sehr attraktiv ist.

Top 10 Inhaber

https://ethplorer.io/en/address/0xfe0c30065b384f05761f15d0cc899d4f9f9cc0eb#pageTab=holderstab=tab-holders

Zu den Top-Ten-Adressen der Coin-Bestände zählen die DAO-Schatzkammer von ether.fi sowie die offiziellen Adressen von Binance und OKEX. Die restlichen Coin-Bestände machen 7,071 TP9T aus. Die Anzahl der ETHFI beträgt 77,07 Millionen, und die aktuelle Umlaufmenge beträgt 115,2 Millionen, was 66,911 TP9T der Umlaufmenge entspricht, was darauf hindeutet, dass die meisten Token in den Händen von Walen konzentriert sind.

Projektrisiken

-

Neben seiner Funktion als Governance-Token von ether.fi besteht die Hauptfunktion des ETHFI-Tokens darin, Gebühren zu zahlen, wenn Benutzer das Projekt nutzen, und Belohnungen an Staker und Knotenbetreiber zu verteilen. Obwohl das Freischaltvolumen von ETHFI-Token zu diesem Zeitpunkt nicht hoch ist und die Sperrzeit für die beiden größten Gruppen von Investoren und Beratern sowie die Hauptbeitragenden im Verteilungsmechanismus von ether.fi angemessen ist, wird es in dieser Bullenmarktrunde nicht viel Freischaltung geben, aber ETHFI fehlt ein Rückkauf- und Verpfändungsmechanismus, was zu einer kontinuierlichen Zunahme der Zirkulation von ETHFI geführt hat, und es gibt keinen Mechanismus, der den Effekt der Deflation erzielen kann, was wiederum den Preisanstieg der Währung bis zu einem gewissen Grad beeinflusst.

-

Obwohl ether.fi im Vergleich zu anderen Restaking-Projekten den Vorteil hat, das Problem zu lösen, dass die Pfandgeber immer das Eigentum an ihren Vermögenswerten behalten und die Einsätze rechtzeitig freigeben können, besteht das Wichtigste für ein Restaking-Projekt darin, das zusätzliche Realeinkommen der gepfändeten Benutzer zu erhöhen. Jetzt verlässt sich ether.fi wie andere Restaking-Projekte auf Eigenlayer, um die eingesetzten Token mit Eigenlayer zu verbinden und aktive AVS-Verifizierungsdienste bereitzustellen. Obwohl geplant ist, in diesem Jahr einen eigenen aktiven AVS-Verifizierungsdienst einzuführen, besteht noch große Unsicherheit darüber, ob andere Projekte ether.fi nutzen können. Wenn dies nicht realisiert wird, wird dies große Auswirkungen auf den Währungspreis haben.

Zusammenfassen

Die Entwicklungsrichtung von ether.fi ist auf Ethereum-Staking und Liquidity-Re-Staking ausgerichtet. Durch die Verwendung von DVT-Technologie und NFT-Technologie für die Validierungsverwaltung wird das häufige Problem im aktuellen Ethereum-Staking- und Liquidity-Re-Staking-Track gelöst, dass Benutzer nach dem Staking von Ethereum die Kontrolle über Ethereum verlieren. Es realisiert auch die Kontrolle über den Schlüssel des Staking-Benutzers und realisiert die gemeinsame Verwaltung eines einzelnen Validators durch mehrere unabhängige Einheiten, sodass das Zentralisierungsrisiko des Staking-Benutzers im Knoten gut gelöst ist. Gleichzeitig ist ether.fi auch das einzige Protokoll im Restaking-Track, das Benutzern den direkten Ausstieg mit LRT ermöglicht. Daher hat ether.fi im Restaking-Track einen sehr großen Vorteil, und jetzt steht TVL im Restaking-Track an erster Stelle.

Die Token-Ökonomie von ether.fi selbst ist jedoch zu einfach und es gibt keinen Staking- und Vernichtungsmechanismus, was zu einem kontinuierlichen Anstieg der Token-Zirkulation geführt hat, was sich indirekt negativ auf den Anstieg der Token-Preise ausgewirkt hat. Obwohl ether.fi plant, einen eigenen AVS-Aktivverifizierungsdienst einzuführen, besteht immer noch große Unsicherheit darüber, ob dieser von anderen Projekten genutzt werden kann. Wenn er nicht realisiert wird, wird dies große Auswirkungen auf den Preis der Währung haben. Seine spezifischen Auswirkungen bleiben abzuwarten.

Zusammenfassend lässt sich sagen, dass das Projekt ether.fi das Problem des Kontrollverlusts über Ethereum nach dem Staking im traditionellen Staking durch seine einzigartige DVT-Technologie und den NFT-Validator-Management-Mechanismus löst. Gleichzeitig ist sein LRT-Exit-Mechanismus auch sehr vernünftig und wurde von den Benutzern anerkannt. Es löst die Bedenken der Benutzer und die üblichen Probleme der Branche aus den beiden Sicherheitsaspekten, die On-Chain-Benutzer am meisten beunruhigen. Darüber hinaus wurde Ethereums Spot-ETF grundsätzlich genehmigt. Wenn ETH im darauffolgenden Bullenmarkt gut zulegen kann, wird ether.fi auf Basis von Ethereum definitiv eine sehr beeindruckende Leistung erbringen.

Dieser Artikel stammt aus dem Internet: ETHFI: Das führende Restaking-Produkt, das vom Markt unterschätzt wird

Original | Odaily Planet Daily Autor | Asher Heute Morgen hat Binance angekündigt, dass sein 55. neues Coin-Mining-Projekt io.net (IO) ist und am 11. Juni um 20:00 Uhr Pekinger Zeit die Handelsmärkte IO/BTC, IO/USDT, IO/BNB, IO/FDUSD und IO/TRY starten wird. Sobald diese Nachricht herauskam, wurden die großen Geldverdien-Communitys sofort aktiv. Als Nächstes wird Odaily Planet Daily Ihnen das io.net-Projekt, die IO-Token-Wirtschaft und den außerbörslichen Handel näherbringen. Umfassende Analyse von io.net Projektbeschreibung Bildquelle: Offizieller Twitter io.net ist ein dezentrales Computernetzwerk, das einen zweiseitigen Markt rund um Chips aufgebaut hat. Die Angebotsseite ist die Rechenleistung von Chips (hauptsächlich GPUs, aber auch CPUs und Apples iGPU usw.), die auf der ganzen Welt verteilt sind, und die Nachfrageseite sind Ingenieure für künstliche Intelligenz, die KI-Modelle vervollständigen möchten…