Vorwort

Transaktionen sind die Seele von Web3, Aufmerksamkeit ist die Kernressource von Web3, Preis ist der Ausgangspunkt der Überfüllung und Wert ist das Ende der Zeit. Seit der BTC-Halbierung ist ein Monat vergangen, und seit dem lang erwarteten Runes-Protokoll ist auch ein Monat vergangen. In dieser Zeit sind mehr als ein Dutzend Proxy-Plattformen und Handelsmärkte entstanden. Am Tag der Halbierung kostete sogar eine Proxy-Transaktion für einen Runes-Vermögenswert mehr als $100. Dieser Artikel analysiert anhand von Runes-Vermögenswerten, welcher Mechanismus für das Asset-Proxy-Modell (Etching) auf Bitcoin der beste ist.

1. GAS-Ranking der Runes-Proxy-Gaming-Plattform

Das folgende Bild ist eine von Shi Sijun zusammengestellte Übersicht.

Aus Sicht des Programms lautet die Kernschlussfolgerung:

-

In Bezug auf die Gaskosten: „Split + Chain-Lösung“

-

Grad der Zentralisierung: Kette (keine Zwischenadresse)

-

Asset-Aggregation: Kette > Aufteilung + Kette > Aufteilung

-

Geschwindigkeit der Stapelverkettung: Split = Split + Chain > Chain

-

Auf den ersten Blick kann es etwas verwirrend sein. Was ist Verkettung und was ist Aufspaltung? Dies führt zurück zum Runes-Protokoll selbst. Es wird empfohlen, weiterzulesen: Die Halbierung des BTC-Kurses steht unmittelbar bevor, was den zugrunde liegenden Designmechanismus und die Einschränkungen des Runes-Protokolls erklärt

1.1. Kurze Beschreibung des Mechanismus zum Ätzen von Runen

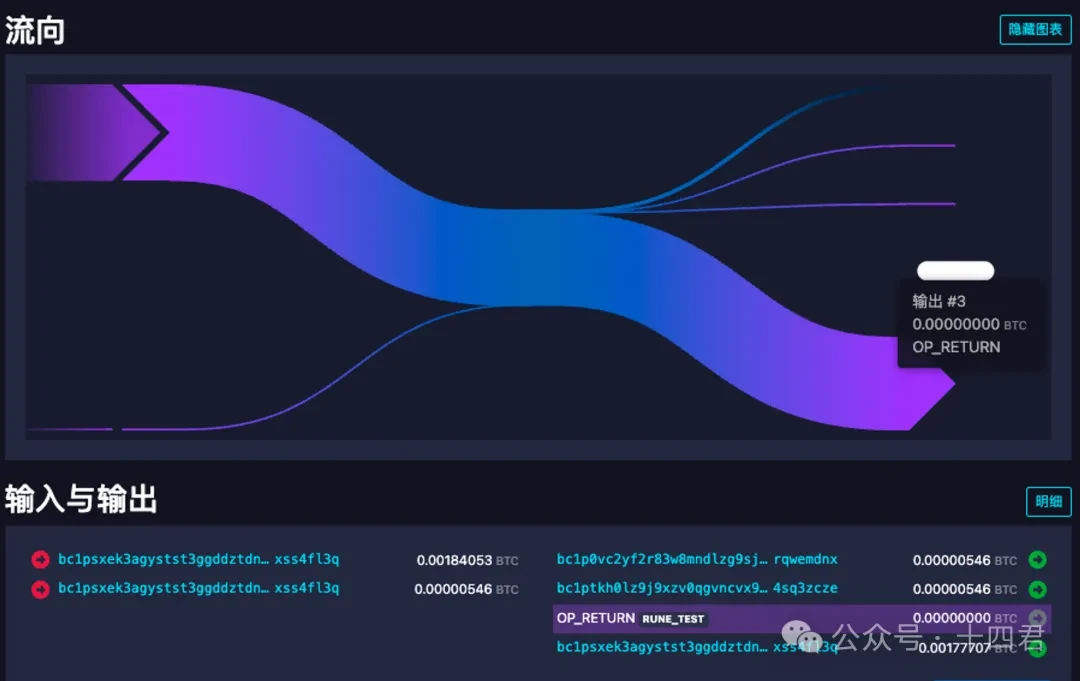

Runes verwendet Ätztechnologie, eine einfache und intuitive Methode, um Informationen in der Kette aufzuzeichnen: das heißt, sie werden in das Op-Return-Feld von UTXO (nicht ausgegebene Transaktion) in bitc geschrieben. Da die Funktion in der Bitcoin Core-Clientversion 0.9 (14 Jahre) aktiviert wurde, erstellt OP-RETURN eine eindeutige, überprüfbare, nicht verbrauchbare Ausgabe, sodass Daten in der Blockchain vorhanden sein können, ähnlich der Ausgabe von utxo, aber nicht konsumiert werden können. Im BTC-Blockchain-Browser ist leicht zu erkennen, dass der Transaktion eine Op-Return-Information beigefügt ist, wie in der folgenden Abbildung:

Wie Sie sehen können, ist die Ausgabe #3 hier tatsächlich frei. Obwohl sie die Ausgabeposition der Ausgabe dieses utxo einnimmt, ist sie ein geschlossenes kreisförmiges Rechteck, was bedeutet, dass sie nicht erneut übertragen und verwendet werden kann. Sie ähnelt also einem Transaktionsnotizbereich und verbleibt im Speicherplatz von Bitcoin. Sie kann über den Transaktions-Hash-Bereichsindex gefunden werden. Aufmerksame Personen können möglicherweise herausfinden, warum nach OP_RETURN ein RUNE_TEST steht. Dies ist das Ergebnis nach dem Dekodieren des spezifischen Inhalts. Nach dem Klicken auf die Schaltfläche „Details“ finden Sie eine Codezeichenfolge wie 52554 e 455 f 54455354. Tatsächlich kann eine Zeichenfolge mit hexadezimal kodierten Daten dekodiert werden, um RUNE_TEST zu erhalten. In ähnlicher Weise gibt es in den Details andere Codes, und nach dem Dekodieren wird es schließlich zu einer Zeichenfolge, wahrscheinlich im JSON-Format, was die Bereitstellung, das Casting, die Ausgabe und andere Implikationen von Runes-Assets widerspiegelt.

Daher, Der spezifische Mechanismus des Proxy-Wettens kann wie folgt zusammengefasst werden: Runen können nur zum Proxy eines Vermögenswerts pro Transaktion verwendet werden.

Die sogenannten Transaktionskosten in BTC spiegeln sich in der Datenmenge in der Transaktionskette wider. Das Design der Proxy-Plattform entspricht dem, wer die Anzahl der Utxos in der Transaktion auf ein Minimum beschränken kann, was das optimale Modell ist. Lassen Sie uns das Split-Modell und das Kettenmodell im Detail erklären.

1.2 Split-Modell

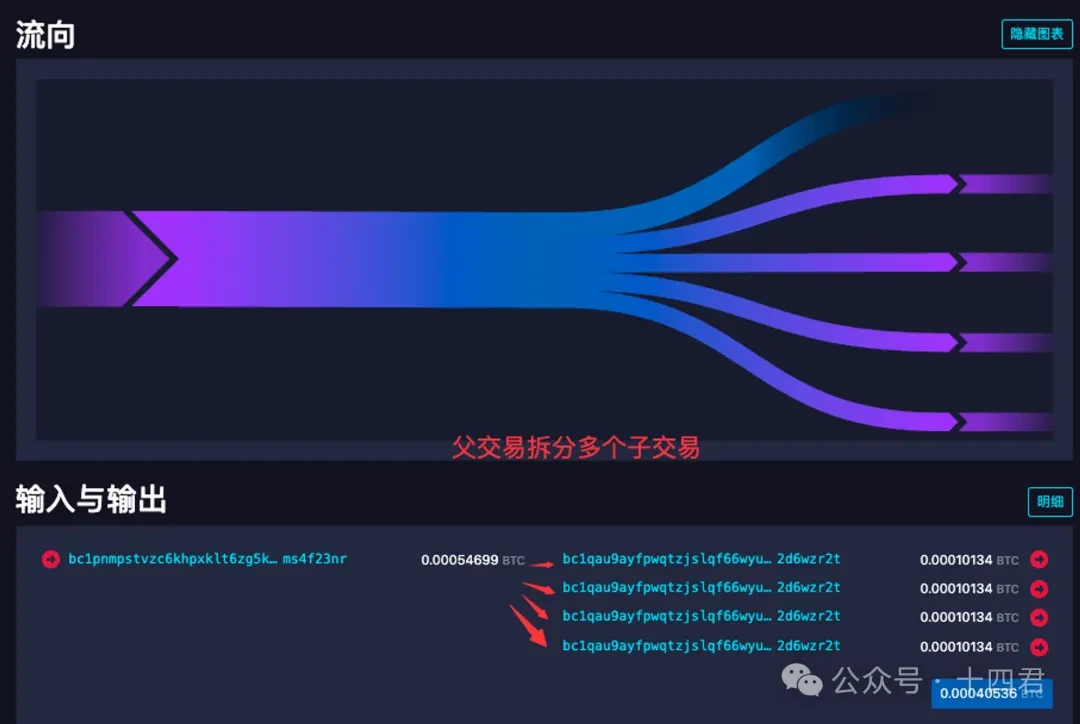

Das sogenannte Split-Modell besteht darin, eine Transaktion während des Proxy-Prozesses in mehrere Untertransaktionen aufzuteilen, und dann durchläuft jede Untertransaktion den Asset-Minting-Prozess.

Beispielsweise wird das Proxy-Schema von tools.mempool wie in der folgenden Abbildung dargestellt ausgeführt. Die erste Transaktion schätzt den Bearbeitungsgebührenverbrauch jeder Untertransaktion und reserviert dann 546 (den üblichen Staubwert von Bitcoin) + den Bearbeitungsgebührenbetrag, um es in mehrere UTXOs aufzuteilen. Hier werden Sie feststellen, dass es an eine neue Adresse übertragen wird.

Die zweite Transaktion besteht darin, das Geld von der neuen Adresse zurück an die Adresse des Benutzers zu überweisen, die Proxy-Transaktion abzuschließen und der Benutzer sammelt auch die Runes-Assets ein.

Das wesentliche Problem bei diesem Modell besteht darin, dass eine Transaktion zuerst aufgeteilt werden muss und der Benutzer einen dezentralen UTXO erhält. Wenn der Benutzer also eine Verkaufsorder aufgeben möchte, muss er die Order entweder einzeln aufgeben oder sie zuerst zusammenführen und dann aufgeben. Für Großkunden erhöht dies die Transaktionskosten. Darüber hinaus führt die Plattform tools.mempool bei der aufgeteilten Transaktion keine Proxy-Transaktion für den Benutzer durch, sodass der Gesamtverlust beim aufgeteilten Modell höher ist.

1.3 Kettenmodus

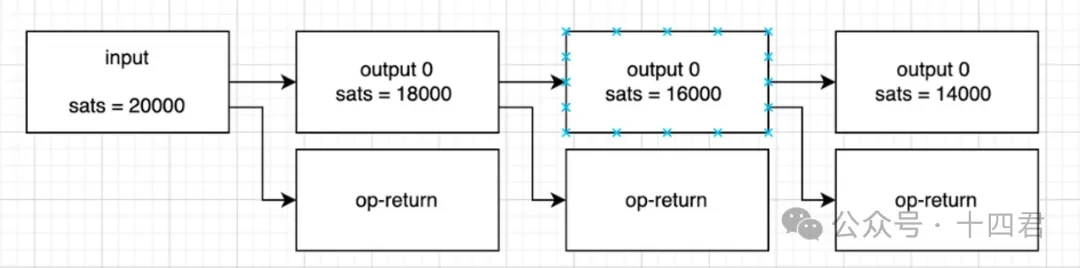

Die sogenannte Kette ähnelt der folgenden Struktur: Der Benutzer verfügt zunächst über 20.000 Satoshis, und jede Transaktion verbraucht die vorherige Transaktion, die sich noch im Speicherpool befindet, was auch mehrere Transaktionen umfasst.

Hier können wir feststellen, dass die 6144 Satoshis, die vom Konto mit der Endziffer s 2 t 4 gesammelt wurden, die Plattformprovision sind. Verglichen mit der für die Ausführung der Provision erforderlichen Provision von 3892 kann man sagen, dass der Gewinn der Provisionsplattform sehr hoch ist.

Die Plattform ist Runestone, die behauptete, in 5 Tagen einen Runes-Proxy + Handelsmarkt entwickelt zu haben. Tatsächlich wurde die Plattform, den Transaktionen nach zu urteilen, lange Zeit ignoriert. In den ersten Tagen wurden jedoch immer noch fast 3 BTC (mehr als 1,5 Millionen) an Transaktionsgebühren generiert , was für einzelne Entwickler ziemlich hoch ist.

Dies ist jedoch eigentlich eine bedeutungslose Gebühr. Es gibt bereits mehrere Plattformen mit Open-Source-Proxy-Codes. Beispielsweise hat OKX auch den Runes-Code als Open Source freigegeben: Er löst die Runes-Kodierungs- und Dekodierungs- sowie Proxy-Probleme perfekt. Entwickler können direkt darauf verweisen, um ihre eigenen Proxy-Tools zu erstellen. https://github.com/okx/js-wallet-sdk.

Zurück zur Kette: Da praktisch für die erste Transaktion eine Bearbeitungsgebühr erhoben wird, wird jede nachfolgende Transaktion in einem Zyklus verarbeitet, wie in der folgenden Abbildung dargestellt, sodass die Datenmenge selbst tatsächlich relativ gering ist.

2. Bestes Proxy-Modell für Runen: Split + Chain

Luminex ist derzeit ein relativ gutes Lösungsmodell, das groß angelegte Prägungen durchführen kann. Die Plattform verfügt über ein Utxo-Splitting-Tool zur einfachen Verwendung und verwendet eine Split + Chain-Lösung. Wie in der folgenden Abbildung dargestellt:

-

Beim Aufteilen stellt die Plattform den Benutzern zunächst einen Vermögenswert zur Verfügung, ohne dass Abfall entsteht.

-

Und wenn der Wurf innerhalb von 25 Mal gelingt, geben Sie ausreichend Gas für den Kettenwurf ab und führen Sie dann den Wurf aus.

-

Wenn der Gussvorgang mehr als 25 Mal erfolgt, wird das für mehrere Ketten benötigte Gas aufgeteilt und anschließend der Guss ausgeführt.

Obwohl die grundlegende Transaktionsgebühr nicht besser ist als beim Kettentyp, kann das entscheidende Casting im großen Maßstab erreicht werden und die Ketteneffizienz ermöglicht das Casting innerhalb der Grenze von 2 Blöcken.

2.1. Warum gibt es Indikatoren zur Ketteneffizienz?

Dies liegt daran, dass BTC-Knoten über einen Mechanismus zum Verhindern von DoS-Angriffen verfügen.

Beim Verbrauch des Vout eines einzelnen UTXO und des Links, in dem es verbraucht wird, werden maximal 25 Transaktionen im Speicherpool begrenzt.

Aus diesem Grund verwenden die meisten großen Münzprägeanstalten Zwischenadressen, um solche Einschränkungen aufzuheben. Bei Ketten werden Vermögenswerte gestapelt und schließlich an Benutzer übertragen.

Daher können sich im Kettenmodell nur 25 Transaktionen gleichzeitig im Speicherpool befinden, aber im Split-Modell können, nachdem die geteilten Transaktionen in der Kette sind, unbegrenzte Werte im Speicherpool abgelegt werden (da sich die übergeordnete Transaktion nicht mehr im Speicherpool befindet, wird der Vout jedes Utxo unabhängig innerhalb der 25-Grenze berechnet). Daher geht es bei Luminex als optimalem Modell nicht nur um das niedrigste Gas, sondern auch darum, das Gas sehr niedrig zu halten und dennoch die Möglichkeit zu haben, in großen Mengen zu prägen.

Allerdings gibt es tatsächlich bessere Modelle als Luminex.

Denn die geteilten Transaktionen von Luminex werden den Benutzern ebenfalls separat ausgezahlt, aber dieser Vermögenswert muss nicht wirklich an den Benutzer übertragen werden, sondern kann auf den Utxo der zweiten Kettentransaktion übertragen werden. Da Runes über einen standardmäßigen Vermögensflussmechanismus verfügt, kann dies im Fall von Luminex die Kosten eines Utxos senken.

2.2. Vergleich der BTC-Gebührenoptimierungsrate

Wir sprechen schon lange über Kosten, aber wie messen wir Kosten? Eigentlich ist es ganz einfach. Benutzer legen normalerweise den Stückpreis fest, der dem Gaspreis ähnelt, aber BTC verlässt sich tatsächlich vollständig auf die Speicherung von Daten als Mengeneinheit, nämlich vsize. Nehmen wir also die Taproot-Adresse als Beispiel (unterschiedliche Adressen haben unterschiedliche Bearbeitungsgebühren, und die Taproot-Adresse hat eine niedrigere Bearbeitungsgebühr). In der Struktur dieser Adresse:

-

Für jeden zusätzlichen Input erhöht sich vsize um 58.

-

Für jede zusätzliche Ausgabe erhöht sich vsize um 43.

-

Um jeden OP_RETURN zu schreiben, muss vsize etwa 30 betragen.

Daher können wir die folgende Optimierungsrate berechnen

Kettencharge prägt 10 Stifte, Kosten: i * 10 + o 10 +p 10 = 1310

Geteilte Charge Mint 10, Kosten: i * 10 + o 10 +o 9 +p* 10 = 1697

Gasoptimierungsrate: (1697-1310)/1697 = 22,8%

Kettencharge Mint 20 Stifte, Kosten: i * 20 + o 20 +p 20 = 2620

Geteilte Charge Mint 20, Kosten: i * 20 + o 20 +o 19 +p* 20 = 3437

Gasoptimierungsrate: (3437-2620)/3437 = 23,8%

20% scheint vielleicht nicht viel zu sein, aber in der Spitze verbraucht ein einziger Guss 100 U. 10 Chargen können die Kosten um 200 U senken. Der winzige Kosten-Preis-Unterschied spiegelt sich letztlich in der psychologischen Schwelle für eine Transaktion wider.

Angesichts der hohen Proxy-Gebühren müssen diejenigen, die in Zukunft den frühesten Anteil am Web3-Kreis erhalten möchten, immer noch grundlegende Node JS erlernen, um die Open-Source-Codes verschiedener Unternehmen (wie die oben erwähnte Open-Source-Signaturkomponente OKX) direkt ausführen zu können, um das Problem der Plattformgebühren zu umgehen. Im nächsten Artikel über den Handelsmarkt können sie sogar die Hindernisse mehrerer Plattformen umgehen, um direkt plattformübergreifende Transaktionen aufzubauen, und sogar den Speicherpool direkt überwachen, um direkt Gewinne zu erzielen.

3. Zusammenfassung

Das Runes-Asset-Protokoll wurde vor einem Monat herausgegeben, hat aber leider die Schwelle von 1 Milliarde US-Dollar nicht überschritten. Es wurde auch berichtet, dass Ordinals und Runes-Gründer Casey einen Live-Chat auf Seppuku führen wollten.

Doch unter dem Strich sind die beiden zentralen Infrastrukturen des Ökosystems – Proxy-Gaming und Markt – unvollkommen. Für Privatanleger ist die Teilnahme zu kostspielig, und für eine institutionelle Beteiligung fehlen die nötigen ökologischen Abläufe.

Erstens verlangen die derzeit entstandenen Plattformen entweder hohe Gebühren oder verfügen über unvollständige Funktionen. Beispielsweise hat Runestone zwar niedrige Kettenkosten, aber seine Gasschätzung ist ungenau, was leicht zum Verschleiß der letzten Transaktion führen kann. Zusammen mit der Unsicherheit der Verkettung wird es sich allmählich vom Markt zurückziehen.

Darüber hinaus ignoriert das aktuelle Proxy-Modell immer noch die tatsächlichen Anforderungen der Benutzer und der Transaktion selbst.

Jeder getroffene Vermögenswert muss oft schneller übertragen werden, aber in der frühen Phase des Marktes, wenn die Preise stark schwanken und BTC extrem überfüllt ist, wird es abgesehen vom Marktverhalten der Projektpartei selbst tatsächlich keine allzu große Nachfrage nach groß angelegten Vermögenswerttreffern geben. Mit anderen Worten, diejenigen, die über so große Mittel verfügen, um 1.000 Vermögenswerte zu treffen, sind auch dazu in der Lage. Die Hauptnutzer der Plattform sind Privatanleger. Daher ist der Kettentyp, obwohl er kostengünstig ist, nicht für die früheste Phase geeignet. Bei der Preisschwankung mit hoher Geschwindigkeit und ohne Aufteilungstools auf dem Markt erhöhen die mehr als 20 vom Kettentyp in 1 Transaktion generierten Verbunde die Schwelle des Transaktions-Sweeps. Abschließend geht es in diesem Artikel um den Proxy-Mechanismus von Vermögenswerten auf BTC. Es wird einen nachfolgenden Artikel über das Handelsmarktmodell geben, das an den Handelsmodus neuer Vermögenswerte wie (BRC 20, Ordinalzahlen, Atomzahlen, Runen) usw. angepasst werden kann. Bitte achten Sie darauf und verpassen Sie ihn nicht.

Quellen:

Open-Source-Code zur geteilten Generierung von Runen: https://github.com/okx/js-wallet-sdk

Offizieller Quellcode des Ruens-Protokolls: https://github.com/ordinals/ord

Dieser Artikel stammt aus dem Internet: Was ist das beste Asset-Proxy-Modell für BTC?